数字金融、产业结构升级与市场一体化

2023-05-30刘勇强

[摘要]数字金融作为数字经济发展的关键驱动力,在推动产业结构优化升级、加速市场一体化发展方面发挥着重要作用。基于中国30个省市2011—2020年面板数据,探析数字金融对市场一体化的影响及作用机理,并借助中介效应模型、面板门槛模型与空间滞后模型展开实证分析。研究结果表明:数字金融对市场一体化具有显著驱动效应,且产业结构升级是这一过程中的重要中介机制,经稳健性检验后结论依然成立。数字金融与产业结构升级已成为市场一体化发展的双重驱动力。数字金融通过空间外溢效应作用于地理和经济邻近地区的市场一体化进程。从区域异质性来看,数字金融对市场一体化影响在东部地区呈现空间集聚特征,中部与西部地区尚未形成区域内协同发展格局。为此,应夯实数字金融基座、推动产业集群跨界共建、加速区域市场协调发展、驱动工业产业转型升级,以此助力全国统一大市场建设。

[关键词]数字金融;产业结构升级;市场一体化;面板门槛模型

一、 引言与文献分析

2022年1月,《金融科技发展规划(2022—2025年)》指出,要坚持“数字驱动、公平普惠、绿色低碳、智慧为民”原则,将数字元素注入金融服务全流程,打造更加普惠、人性化、绿色化的金融服务,推动金融行业全面步入“积厚成势”新阶段1。加快发展数字金融,以数据要素打通金融服务的关键堵点,可促使金融服务惠及更多主体,真正做到为企业降本增效、促进产业体系畅通循环,进而推动产业结构升级。事实上,数字金融快速发展,还可有效推动商品要素资源在更大范围内流动[1],加快市场一体化发展进程。这一事实在2022年6月发布的《中共中央 国务院关于加快建设全国统一大市场的意见》中得到证实,该文件强调,要加速推进商品市场数字化建设与智能化转型,鼓励金融机构与交易平台合作,助力商品要素资源流动畅通,进一步构建全国统一大市场2。由此看来,加快推动数字金融发展,有助于充分激活数据要素潜能,为构建全国统一大市场注入动力。由此衍生的问题是,数字金融能否促进市场一体化发展?两者之间存在何种关系?产业结构升级在其中扮演何种角色?厘清这些问题,能够为构建全国统一大市场提供新思路。

现阶段,学术界大多聚焦于市场一体化发展路径[2-3]、发展水平测度[4]以及影响市场一体化高质量发展的核心因素[5-6];对于数字金融的研究,大多关注其对推进产业创新成果转化[7]、产业高质量发展[8]和产业结构升级[9]的重要影响。已有研究为本文奠定了扎实理论基础,但鲜有学者关注数字金融作用于市场一体化的具体机制与特点,且未充分考量产业结构升级这一变量在其中发挥的效用。针对于此,本文结合数字金融的优势与特征,从产业结构升级视角构建数字金融与市场一体化之间的理论分析框架,并以2011—2020年全国30个省份为样本,运用中介效应模型、面板门槛模型、空间滞后模型,就数字金融对市场一体化的影响与作用机制进行实证检验,为構建全国统一大市场提供新的经验证据。

二、 理论机制与研究假设

1. 数字金融直接影响市场一体化的理论机制

随着数字技术的快速渗透与发展,金融发展进入数字化、智能化新时代,为推动市场一体化发展奠定坚实基础。一方面,数字金融可助力要素跨界流动,为市场一体化发展提供有益支持。数字金融凭借数字技术优势,打破传统金融服务的时空限制,有效缩小城乡间、区域间“数字差距”,为地区经济包容性增长、资金公平分配提供了有力支持[10],加快了市场一体化发展进程。同时,数字金融可通过数字技术引导东部地区富裕金融资源跨区域、跨主体、跨时间转移至中西部地区开发项目中,缩短区域间金融服务可得性“鸿沟”[11],有助于推动市场一体化发展,进而促进全国统一大市场建设。另一方面,数字金融可有效提升经济产出效率,增强区域市场发展协同性。数字金融具有较强包容性,可依托数字技术最大限度降低金融服务成本,同时将服务范围扩大至长尾端客户群体,激发数字金融普惠效应,即发挥经济增长的“长尾效应”[12]。此过程中,被传统金融排斥在外的客户群体的金融约束得到有效缓解,促使当地存贷业务量大增,提升了区域经济产出效率,进而缩小了与发达地区差距,降低了市场分割程度,推动了市场一体化发展。随着数字金融发展水平的提升,居民消费与存款业务增长速度相应提高,助力市场一体化发展。为此,提出如下研究假设:

研究假设1:数字金融对市场一体化具有驱动效应。

2. 产业结构升级在数字金融与市场一体化之间的中介效应

数字金融不仅能够直接驱动市场一体化发展,还可通过助推产业结构升级间接促进市场一体化。具言之,数字金融能够加速产业数智化转型升级,重塑产业体系与市场结构[13],借由产业结构合理化与高级化双渠道推动市场一体化发展。第一,产业结构合理化路径。数字金融发展带来大量数字金融服务与金融产品,可匹配产业发展需求与资本供给,助力产业开拓新领域与新市场,促使产业间分配比例与相互依存度得以有效提升,助力产业结构合理化[14]。杜金岷等[15]认为数字普惠金融通过扩大消费需求、累积资本、技术创新、缩小收入差距等方式促进产业结构优化,对产业结构合理化具有较明显贡献。而产业结构合理化发展可促使劳动力、资本、基础设施等资源要素配置更高效合理,进而推动资本市场一体化、劳动力市场一体化、商品市场一体化。第二,产业结构高级化路径。产业结构高级化主要是指某国民经济的产业结构由劳动密集型的低级结构转变为以技术密集型为主的高级结构[16]。数字金融可通过整合供应链、产业链、价值链等链条上下游数据,形成信息、资金闭合模式,激活产业数字化与数字产业化的耦合效应,促使要素资源由附加值低的产业部门转移至附加值较高的产业部门。同时,数字金融可精准匹配实际生产需求,推动产业向更高集约化程度与更高技术含量方向发展,为产业链现代化、产业结构高级化提供有益支持。在产业结构高级化进程中,产业结构逐渐向技术密集型转变,在实现结构优化的同时推动市场良性循环,有助于加快市场一体化发展进程。基于上述分析,本文提出如下研究假设:

研究假设2:数字金融可促进产业结构升级,加速市场一体化进程。

数字金融影响市场一体化的作用机制如图1所示。

3. 数字金融对市场一体化的空间溢出效应

就区域层面而言,市场一体化要解决市场分割、要素流动阻碍、资源配置效率低等问题。而数字化金融要素、金融信息、金融教育等元素具有天然流动性、高扩散速度与低扩散成本等特征,使得数字金融受到地理空间限制较小,呈现较强地理空间溢出效应[17]。这一角度而言,数字金融的数据信息跨时空传递特征亦可破解市场一体化之间存在的金融壁垒,进而推动区域协调发展。不仅如此,鲁玉秀等[18]研究发现,数字经济对经济高质量发展具有正向空间溢出效应。鉴于数字金融具有数字经济发展特征,本文认为数字金融影响市场一体化这一经济现象亦具有空间溢出效应,即数字金融可通过与劳动力、资本、商品等要素相结合,充分发挥自身空间溢出效应,助力市场一体化发展。综上所述,本文提出如下研究假设:

研究假设3:数字金融可通过空间外溢效应驱动相邻地区市场一体化。

三、 研究设计

1. 变量选取

(1)被解释变量:市场一体化([Remai])

本文将市场一体化划分为劳动力、商品、资本三个维度,共同衡量市场一体化。根据陈红霞等[19]的研究,对劳动力市场一体化的衡量,本文选用在岗职工平均工资作为替代指标。基于数据科学性、可得性,对商品市场一体化,本文借鉴刘秉镰等[20]的研究,运用医疗保健用品、食品、交通通信用品、烟酒、日用品、文化体育用品、衣着7类消费品价格进行衡量。资本市场一体化则借助年末金融机构人民币人均各项贷款余额与年末金融机构人民币人均存款余额进行表征。在此基础上,借助价格法对商品市场一体化与资本市场一体化进行测算;采用绝对偏差法度量劳动力市场一体化;最后运用变异系数法确定各维度权重,进而得到市场一体化总指数。

(2)核心解释变量:数字金融([Digfin])

作为一类新兴业态,数字金融缺少官方统计数据,且学术界大多使用北京大学数字普惠金融指数的对数值进行衡量。基于此,本文遵循这一做法,选取数字普惠金融指数对数值作为数字金融衡量指标,并选用数字普惠金融覆盖广度的对数值([Digfin_cov])作为稳健性检验替代变量,进一步探究数字金融对市场一体化的影响。

(3)中介变量:产业结构升级([Inst])

产业结构升级主要是指借助产业调整助推低产出、低附加值产业逐步向高产出、高附加值产业转变。从动态视角来看,产业结构升级主要是指产业结构向合理化与高级化变迁[21]。产业结构合理化与高级化是产业结构型升级不可或缺的过程,两者互相作用、彼此联系,共同推动产业结构优化。以往学术界多使用各产业总产值与GDP比值这类静态指标进行衡量,难以精準刻画产业结构升级的动态演变过程。本文参考谢非等[22]的研究,从产业结构高级化([Inst_a])与产业结构合理化([Inst_r])两方面衡量产业结构升级。

产业结构合理化包含产业协调与产业资源利用两方面的合理性,是助力国民经济行稳致远的关键。为此,基于干春晖等[23]研究,本文借助修正后的泰尔指数测度产业结构合理化。具体公式为[Tij=z=1mkzijGDPijlnkzijGDPijLzijLij]。其中,[GDPij]指代[i]年[j]省市的GDP;[Tij]为[i]年[j]省市的泰尔指数,该指数愈高意味着产业结构偏离程度愈大;[Lij]指代[i]年[j]省市的就业人员总数;[kzij]表征[z]产业在[i]年[j]省市的增加值。

产业结构高级化可反映在国民经济迈向高质量发展过程中,产业结构逐步由低级别演变为高级别的过程[24]。也就是说,产业结构由第一产业对GDP贡献比例最大演变至第二﹑第三产业对GDP的贡献比例最大。并且,产业结构高级化是基于产业结构合理化前提下度量产业结构升级的另一关键指标[25]。因而,本文选取第一、二、三产业增加值在GDP中所占比重构建产业结构高级化模型。其一,建构三维向量[Xj=xj1,xj2,xj3];其二,测度向量[Xj]与向量[X1=](1,0,0)、[X2=](0,1,0)、[X3=](0,0,1)间的夹角。产业结构高级化及夹角测算公式为:[Inst_a=k=13n=1kθn],[θn=arccosXjXnXjXn,n=1, 2, 3]。其中,[Xj]指代省市产业结构矩阵;[Xj1]、[Xj2]、[Xj3]分别表征第一产业、第二产业、第三产业增加值与GDP的比值;[Inst_a]值愈高,意味着产业结构高级化水平愈高。

(4)控制变量

在核心变量确定基础上,选取可能影响市场一体化发展的其他变量作为控制变量,主要包括财税自由度([Fista])、对外开放水平([Open])、人口密度([Poden])、互联网发展水平([Inter])、资本投入([Cainv])、劳动投入([Labin])。其中,财税自由度主要借助地区财政支出在GDP中所占比重表示;对外开放水平用进出口总额与GDP的比值衡量;人口密度以年末总人口与地区总面积的比值表示;互联网发展水平利用互联网普及率表征;资本投入则以当年固定资产投资总额衡量;劳动投入用年末单位从业人员表示。

2.数据来源与样本代表性说明

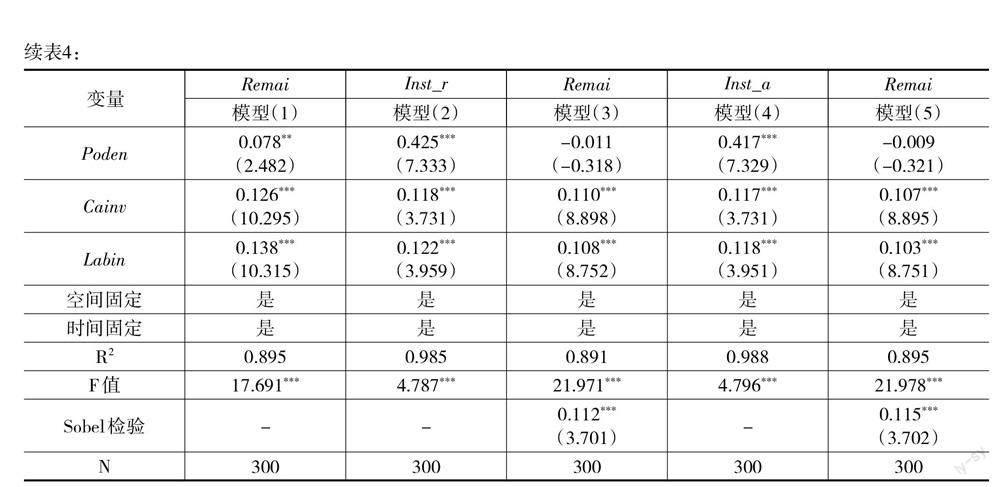

本文实证所用数据大多源自《中国科技统计年鉴》《中国统计年鉴》《中国城市统计年鉴》、Wind数据库、EPS数据库及中国经济与社会发展统计数据库。其中,数字金融相关数据主要源于北京大学数字金融研究中心所编制的《北京大学数字普惠金融指数(2011—2020)》。个别缺失数据使用线性插值法进行补充,最终实证所用数据为2011—2020年除香港、澳门、台湾、西藏之外的30个省级面板数据。为避免指标不同量纲对实证结果产生影响,利用极差法对初始数据进行标准化处理。实证变量说明与描述性统计分析见表1。

3. 模型构建

(1)基准模型

本文选取2011—2020年30个省级面板数据,探究数字金融对市场一体化的直接传导机制。由前文理论机制可以发现,数字金融与市场一体化可能存在正相关关系。因此,参考曾庆均等[26]研究,本文构建面板数据固定效应模型如下:

[Remaiit=λ0+λ1Digfinit+λcYit+δt+μi+ϑit] (1)

式(1)中,[Remaiit]表示省份[i]在[t]年的市场一体化水平;[Digfinit]为省份[i]在[t]年的数字金融发展水平;[Yit]表示控制变量;系数[λ0]表征常数项;[λ1]、[λc]([c=2,3,4,5])表征系数估计值;[ϑit]是随机扰动项。此外,文章进一步引入个体固定效应[μi]、时间固定效应[δt],以规避政策变化以及经济周期等因素干扰。

(2)中介效应模型

除式(1)所呈现的直接传导机制外,为探究数字金融与市场一体化间可能存在的间接作用机制,借助Sobel检验与逐步回归法研究产业结构升级是否为两者间中介变量。具体检验步骤为:在式(1)中数字金融系数[λ1]通过显著性检验基础上,构建数字金融影响产业结构升级的线性回归方程,以及数字金融与产业结构升级影响市场一体化的回归方程。若式(2)中数字金融回归系数[α1]显著为正,表明数字金融可推动产业结构升级;若式(3)中数字金融与产业结构升级回归系数[β1]、[β2]均显著为正,意味着我国数字金融可通过推动产业结构升级促进市场一体化发展。因此,中介效应模型设定如下:

[Instit=α0+α1Digfinit+αcYit+δt+μi+ϑit] (2)

[Remaiit=β0+β1Digfinit+β2Instit+βcYit+δt+μi+ϑit] (3)

式(2)(3)中,[Instit]表示省份[i]在[t]年的产业结构升级,指代产业结构合理化([Inst_r])与产业结构高级化([Inst_a]);[α0]、[β0]表示常数项;[α1]、[β1]、[β2]、[αc]([c=]2,3,4,5)、[βc]([c=]3,4,5,6)均为系数估计值;[β1]表示数字金融对市场一体化的直接效应;[α1×β2]则是数字经济对市场一体化的间接效应;[λ1=α1×β2+β1]表示总效应,通过判断[λ1]、[α1]、[β1]、[β2]显著性进而确定是否存在中介效应。当以上四个系数均显著时,说明存在部分中介效应;当仅系数[β1]不显著时,表明模型存在完全中介效应。

(3)面板门槛模型

对于间接传导机制的检验,还需考虑到数字金融的边际递增效应,即数字金融与产业结构升级可能会对数字金融推动市场一体化的非线性动态溢出产生间接效应。为此,本文构建如下面板门槛模型进行实证分析:

[Remaiit=ϑ0+ϑ1Digfinit×IAdjit≤τ+ϑ2Digfinit×IAdjit>τ+ϑclnYit+δt+μi+ϑit] (4)

式(4)中,[ϑ0]是常数项;[ϑ1]、[ϑ2]、[ϑc]([c=3,4,5,6])是系数估计值;[Adjit]表征数字金融发展水平、产业结构合理化与产业结构高级化的门槛变量;[I⋅]为指示函数,取值为0或1。

(4)空间滞后模型

上述传导机制可验证数字金融对市场一体化的影响,但尚不能完全解释二者内在依赖关系,且缺乏空间上的实证证据。因此,为进一步探究不同区域数字金融对市场一体化影响的空间溢出效应,将基准回归模型拓展为空间滞后模型:

[Remaiit=η0+ρWRemaiit+η1Digfinit+ηcYit+δt+μi+ϑit] (5)

式(5)中,[W]为空间权重矩阵;[η0]表示常数项;[ρ]为空间自相关系数;[η1]、[ηc]([c=2,3,4,5])则是系数估计值。

四、 实证结果及分析

1. 基准回归分析

利用式(1)探究数字金融与市场一体化之间的关系,对样本展开时间空间双固定效应检验,结果如表2所示。模型(1)结果显示,在不引入其他控制变量的基础上,数字金融回归系数为0.126,在5%水平上显著。模型(2)为引入全部控制变量的回归结果,可以看出数字金融回归系数及显著性均有明显提升,说明数字金融对市场一体化具有显著驱动效应。可能是由于,数字金融具有价值转移、服务实体经济、风险防范等先天优势,可提升金融服务效率、增强用户体验感、拓宽金融服务覆盖面,从而推动区域间劳动力、商品、资本市场一体化发展。由此,研究假设1得以验证。就控制变量而言,人口密度、互联网发展水平与市场一体化间不存在显著正相关关系,表明人口密度与互联网发展水平并未对市场一体化发展产生强烈驱动作用。财税自由度、对外开放水平对市场一体化的影响系数在5%水平上显著,说明随着对外贸易程度与财税自由程度不断加深,市场一体化水平将会随之提升。资本投入、劳动投入对市场一体化的影响在1%水平上显著为正,意味着大量资本与高水平劳动力的引入将为市场一体化发展注入强大动力。

2. 中介效应分析

(1)实证结果分析

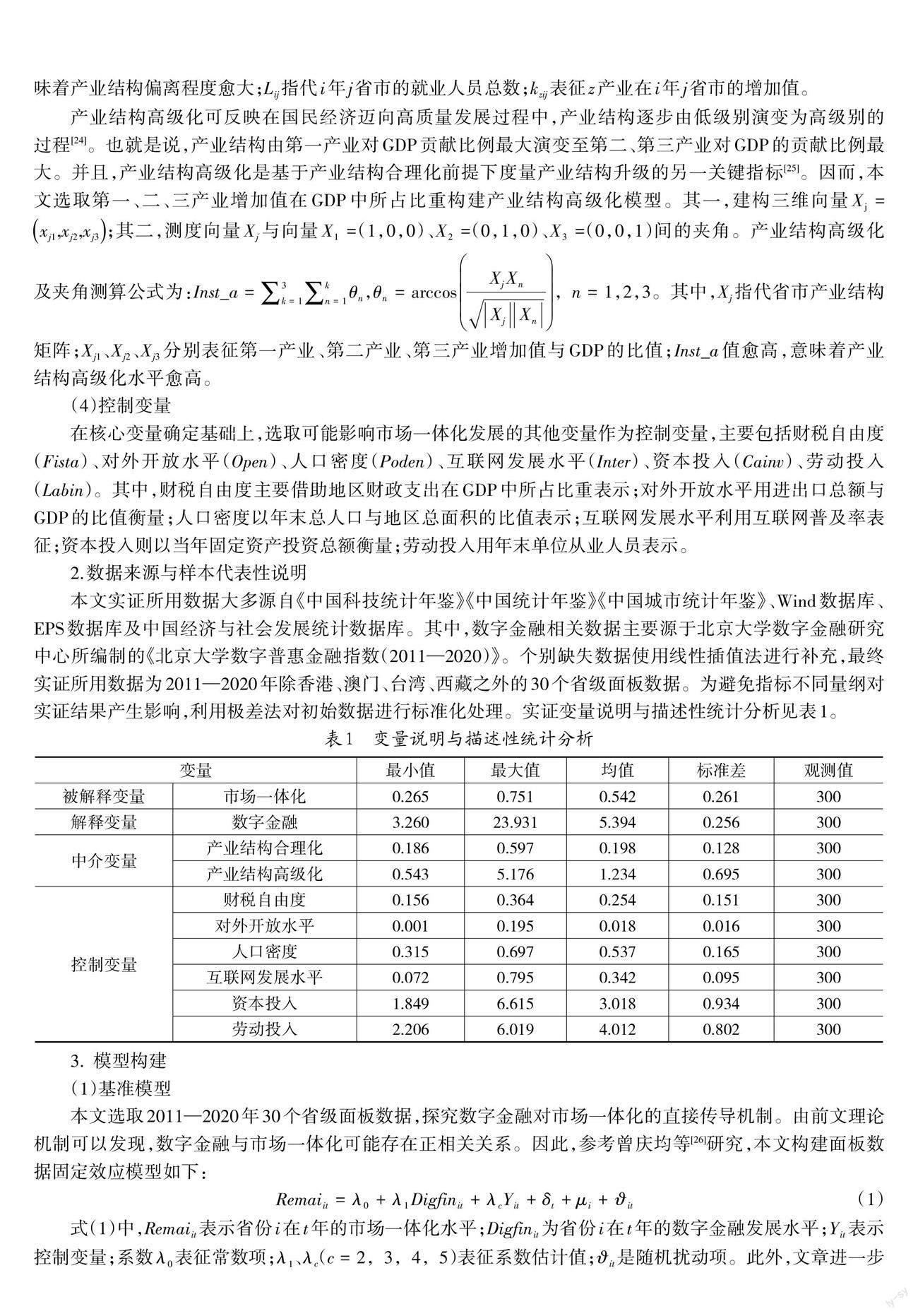

在前文理论分析基础上,选取产业结构合理化与产业结构高级化作为中介变量,并借助基准回归模型与中介效应模型对数字金融影响市场一体化作用路径进行检验,结果见表3。结果显示,数字金融与产业结构合理化、产业结构高级化的影响系数为显著為正,且Sobel检验结果亦显著为正,说明数字金融影响市场一体化进程中存在产业结构升级的中介效应。模型(1)结果表明,数字金融对市场一体化的影响系数为0.169,说明总效应[λ1]为0.169。模型(2)与模型(3)为引入产业结构合理化后的检验结果,当控制产业结构合理化时,数字金融影响市场一体化的直接效应[β1]为0.095;当产业结构合理化作为中间机制时,数字经济影响市场一体化的间接效应[α1×β2]为0.074。模型(4)与模型(5)为引入产业结构高级化的检验结果,当控制产业结构高级化时,数字金融影响市场一体化的直接效应[β1]为0.099;当产业结构高级化作为中间机制时,数字经济影响市场一体化的间接效应[α1×β2]为0.070。综上,产业结构升级是数字金融影响市场一体化的重要机制。随着数字技术与产业发展深度融合,数字金融将通过合理配置各类资源助推产业结构向合理化、高级化转型升级。此过程中,产业结构升级所带来的市场整合效应极大推动市场一体化发展。由此,研究假设2得以证实。

(2)稳健性检验

由上述中介效应检验结果可知,产业结构升级在数字金融驱动市场一体化发展进程中发挥重要效能。为进一步核验结论准确性,通过替换核心解释变量的方法展开稳健性检验。本文利用数字普惠金融覆盖广度对数值作为解释变量的替代变量,并重复上述实证步骤,稳健性检验结果如表4所示,可以发现,经过替换核心解释变量这一稳健性检验后,产业结构升级的中介效应依然存在,进一步验证研究假设2。

3. 非线性效应分析

借助面板门槛模型,以数字金融、产业结构合理化、产业结构高级化为门槛变量,通过自助法反复抽样500次后发现数字金融、产业结构合理化、产业结构高级化均通过单一门槛检验,随即探析数字金融影响市场一体化发展的非线性效应(表5)。由表5结果可知,当数字金融作为门槛变量时,数字金融指数低于0.463时,其影响市场一体化的系数值为0.495;数字金融指数高于0.463时,数字金融影响市场一体化的系数值上升至0.649。这意味着,数字金融对市场一体化的驱动效应呈不断增强态势。当产业结构合理化作为门槛变量时,产业结构合理化低于1.957时,数字金融影响市场一体化的系数值为0.242;当产业结构合理化高于1.957时,数字金融影响市场一体化的系数上升至0.436。当产业结构高级化作为门槛变量时,产业结构高级化低于1.086时,数字金融影响市场一体化的系数值为0.231;当产业结构高级化高于1.086时,数字金融影响市场一体化的系数上升至0.425。上述结论进一步验证数字金融与产业结构升级已逐步成为市场一体化发展的双重驱动力。

4. 空间溢出效应

为核验数字金融对市场一体化是否具有空间溢出效应,利用空间滞后模型展开分析。检验空间溢出效应前需对市场一体化与数字金融两个变量进行空间相关性分析,故运用莫兰指数度量邻近矩阵、经济距离矩阵下市场一体化与数字金融的空间自相关性(表6)。可以看出,2011—2020年市场一体化和数字金融发展水平均具有正向空间自相关性,可运用空间模型进行下一步实证检验。

选取模型需通过似然比(Likelihood Ratio)检验、豪斯曼(Hausman)检验、拉格朗日乘子(Lagrange Multiplier)检验、沃尔德(Wald)检验(表7)。可以看出,通过经济距离矩阵与邻近矩阵检验后,空间效应下的空间滞后模型与实证较为契合,且SAR(1)与SAR(2)中影响系数的显著性、作用方向等方面具有高度一致性。这意味着数字金融可加速市场一体化发展进程,且财税自由度、对外开放水平、资本投入、劳动投入都可支撑市场一体化发展。

鉴于空间滞后模型结果难以精准评估变量空间溢出效应,本文对估计结果进行效应分解(表8)。结果显示,数字金融溢出效应影响系数均显著为正,说明该数字金融对市场一体化具有显著空间溢出效应。由此,研究假设3得以验证。由表8结果可以看出,数字金融对市场一体化溢出效应高于直接效应。这主要是由于我国数字金融发展处于上升阶段,且不同区域数字金融发展差异化明显。北京、上海、浙江、广东等地区数字金融发展较好,且具有较好辐射作用,可有效推动周边地区发展数字金融,为驱动市场一体化夯实金融基础。

5. 地区异质性

我国东、中、西部地区在信用环境、金融深化程度、市场竞争程度、经济发展水平等方面具有显著差异。其中,东部地区具有良好地理位置与经济发展基础,国家基于“先富带动后富”原则引导东部地区率先发展,使得东部地区成为数字金融改革试点地区。这些试点地区在累积大量改革经验基础上,构建出较为完备的金融市场体系。相对而言,中、西部地区受到经济发展与地理位置等方面影响,金融发展进程较为滞缓、数字经济应用程度不高,导致数字金融对市场一体化的影响在不同地区间可能存在差异。因此,本文进一步探析数字金融影响市场一体化的地区异质性(表9)。

由表9结果可知,中部、西部地区稳健的空间滞后LM检验结果、空间误差LM检验结果、空间滞后LM检验结果、稳健的空间误差LM检验结果均未通过显著性检验,表明中部、西部地区不具有空间相关性,使用传统OLS模型进行实证检验。可以看出,中部地区数字金融对市场一体化具有显著驱动效应,西部地区数字金融对市场一体化的作用效果并不显著。使用邻近权重矩阵下的空间滞后模型检验,结果表明东部地区具有显著空间溢出效应,进一步验证东部地区市场一体化发展具有显著空间集聚效应。

五、 结论与建议

本文基于2011—2020年30个省区市面板数据,借助中介效应模型、面板门槛模型与空间滞后模型实证检验了数字金融对市场一体化的影响与作用机制,得出以下结论:(1)数字金融对市场一体化具有显著驱动效应,但东、中、西三大区域差异显著,西部地区数字金融对市场一体化的驱动效应并不显著。(2)数字金融可通过产业结构升级驱动市场一体化。其中,产业结构合理化的间接效应与直接效应分别为0.074与0.095;產业结构高级化的间接效应与直接效应分别为0.070与0.099;这意味着数字金融能够通过促进产业结构升级间接驱动市场一体化发展进程。(3)数字金融、产业结构合理化与产业结构高级化的单一门槛值分别为0.463、1.957和1.086,这说明数字金融不仅可直接作用于市场一体化,还可通过产业结构升级的中介作用影响市场一体化。(4)数字金融对市场一体化的影响具有空间溢出效应。

根据上述研究结论,本文提出以下建议:

其一,夯实数字金融基座。对于金融机构、银保监会及相关部门来说,需逐步健全国内外交易、征信体系、支付清算等数字金融新基建,持续优化金融征信系统、完善金融基础体系,为企业发展提供多样化数字金融服务。对于地方政府来说,应引导龙头金融机构不断开展金融科技研究、前沿技术研发,全面建设国家级金融产业示范区,以核心技术研发夯实数字金融基座,助力市场一体化发展。

其二,推动产业集群跨界共建。地方政府应以先进服务业与制造业集群为核心,引导各区域产业链主体合作与链长企业合作,联合研发新模式、新技术、新业态应用场景,助力市场一体化发展。同时,政府部门可牵头搭建沪宁合产业创新带、环太湖科创圈、G60科创走廊等跨区域合作平台,打造政策共通、资源共享的示范跨区域产业集群,助力产业集群实现供应链集约高效、上下游紧密合作,最大限度释放产业集群的市场一体化效应。

其三,加速区域市场协调发展。对于东、中部地区而言,应构建一体化信息交流平台与物流网络,破除市场分割与区域封锁,推动产品服务、基础设施以及资源要素高效联通,推动市场一体化发展。对于西部地区而言,应着重推进食品安全监管、市场准入一体化等项目,充分发挥产业联盟、贸促会、商会等组织的协作效能,助力区域内要素、产品、产业、市场融合发展,加速市场一体化发展进程。

其四,驱动工业产业转型升级。政府部门应不断增加技改资金投入,将绿色化、智能化、高端化作为主攻方向,培育发展北斗、高端装备制造、新能源与智能网联汽车等优势产业,引导工业企业实现数智化转型,助力市场一体化发展。同时,政府需扶持中小微企业成长,根据产业链堵点、断点吸引外地小巨人企业,不断充实专精特新企业后备库,加速工业产业转型升级,持续增强市场一体化发展动力。

参考文献:

[1] 范一飞.构建金融标准化双循环发展新格局[J].中国金融,2020(24):12-13.

[2] 黄征学,肖金成,李博雅.长三角区域市场一体化发展的路径选择[J].改革,2018(12):83-91.

[3] David C, Giovanni F.The Effects of Market Integration During the First Globalization:A Multi-market Approach[J].European Review of Economic History,2021,25(1):20-58.

[4] 杨林,陈喜强.协调发展视角下区域市场一体化的经济增长效应——基于珠三角地区的考察[J].经济问题探索,2017(11):59-66.

[5] 李兰冰,张聪聪.高速公路连通性对区域市场一体化的影响及异质性分析[J].世界经济,2022(6):185-206.

[6] Luis C, Asuncion M, Yago S. Electricity Market Integration and Impact of Renewable Energy Sources in the Central Western Europe region:Evolution Since the Implementation of the Flow-Based Market Coupling Mechanism[J].Energy Reports,2022,8(8):1768-1788.

[7] 庄旭东,王仁曾.数字金融能促进产业创新成果转化吗[J].现代经济探讨,2021(6):58-67.

[8] 崔耕瑞.数字金融与产业高质量发展[J].西南民族大学学报(人文社会科学版),2022(2):136-144.

[9] 牟晓伟,盛志君,赵天唯.我国数字金融发展对产业结构优化升级的影响[J].经济问题,2022(5):10-20.

[10] 宇超逸,王雪标,孙光林.数字金融与中国经济增长质量:内在机制与经验证据[J].经济问题探索,2020(7):1-14.

[11] 聂秀华,江萍,郑晓佳,等.数字金融与区域技术创新水平研究[J].金融研究,2021(3):132-150.

[12] 刘日龙,郝国强.数字金融和资本市场安全研究[J].财会月刊,2022(13):152-160.

[13] Bruhn M, Love I. The Real Impact of Improved Access to Finance:Evidence from Mexico[J].The Journal of Finance,2014,69(3):1347-1376.

[14] 李晓龙,冉光和.数字金融发展、资本配置效率与产业结构升级[J].西南民族大学学报(人文社会科学版),2021(7):152-162.

[15] 杜金岷,韦施威,吴文洋.数字普惠金融促进了产业结构优化吗?[J].经济社会体制比较,2020(6):38-49.

[16] 贾晋,高远卓,申云.人口集聚與产业结构高级化:孰先孰后[J].财经科学,2022(7):106-121.

[17] 田皓森,潘明清.数字金融发展与城市经济绩效研究——空间效应与门槛特征[J].经济问题,2021(12):22-28.

[18] 鲁玉秀,方行明,张安全.数字经济、空间溢出与城市经济高质量发展[J].经济经纬,2021(6):21-31.

[19] 陈红霞,席强敏.京津冀城市劳动力市场一体化的水平测度与影响因素分析[J].中国软科学,2016(2):81-88.

[20] 刘秉镰,朱俊丰.区域市场分割的影响因素及其空间邻近效应分析——基于1989—2014年中国省际面板数据[J].经济地理,2018(10):36-45.

[21] 刘晓雯,刘程军.双重环境规制、技术创新与产业结构升级:空间效应视角[J].现代管理科学,2021(6):49-61.

[22] 谢非,袁露航,傅炜.长三角区域何以实现高质量市场一体化?——基于对外开放、产业结构升级、金融发展视角[J].改革,2021(6):112-124.

[23] 干春晖,郑若谷,余典范.中国产业结构变迁对经济增长和波动的影响[J].经济研究,2011(5):4-16.

[24] 刘玉凤,高良谋.异质性环境规制、地方保护与产业结构升级:空间效应视角[J].中国软科学,2020(9):84-99.

[25] 甘行琼,李玉姣,蒋炳蔚.财政分权、地方政府行为与产业结构转型升级[J].改革,2020(10):86-103.

[26] 曾庆均,唐菁,张娜.数字经济、区域创新能力与农产品流通现代化——来自长江经济带的经验证据[J].中国流通经济,2022(8):3-15.

基金项目:国家社科基金项目“数字经济对我国经济社会发展的影响效应测度与统计评价”(项目编号:19ZDA119)。

作者简介:刘勇强(1977-),男,硕士,河南工学院副教授,研究方向为公司财务与资本市场。

(收稿日期:2022-10-31 责任编辑:苏子宠)