国有股权转让适用非公开协议的相关问题探析

2023-03-31马千惠

马千惠

[摘 要]随着我国经济体制改革的深入推进,为满足国家经济布局和战略重组需要,国有企业不断进行自我调整和优化。近年来,国家和各地区陆续制定了关于国企改革及国有资产管理的制度与办法,进一步规范了国有股权转让行为。在新的相关办法出台的背景下,国有股权转让适用非公开协议出现了新的情形。基于此,文章对国有股权转让适用非公开协议的相关问题进行分析,以期为国有企业股权交易提供参考。

[关键词]国有企业;股权转让;非公开协议

doi:10.3969/j.issn.1673 - 0194.2023.22.009

[中图分类号]F275[文献标识码]A[文章编号]1673-0194(2023)22-0028-03

0 引 言

2016年6月,国资委、财政部出台了《企业国有资产交易监督管理办法》(国务院国有资产监督管理委员会 财政部 令 第32号,以下简称“32号令”),为国有资产交易制定了相应标准与原则,明晰了可操作的实施路径,能够有效防止国有资产流失问题发生。随着国有企业改革背景下国有资本优化重组需求不断深化,跨企业集团之间的专业化重组案例逐渐增多,为适应新发展阶段国有资本布局优化和结构调整需要,国务院国资委于2022年5月发布了《关于企业国有资产交易流转有关事项的通知》(国资发产权规〔2022〕39号,以下简称“39号文”),积极回应国有企业优化布局、调整结构、专业重组的实际需要,持续规范国有资产交易流转,提高国有资产配置效率,在合理范围内对非公开协议转让的适用情形进一步放宽,并作出了说明、补充和完善。基于此,笔者将对39号文颁布后国有股权转让适用非公开协议的变化与问题进行分析。

1 国有股权转让适用非公开协议的变化亮点

1.1 非公开协议中转让的适用范围适度扩大

32号令中第三十一条规定,以下两种情形产权转让可采用非公开协议转让方式:①涉及主业处于关系国家安全、国民经济命脉的重要行业和关键领域企业的重组整合,对受让方有特殊要求,企业产权需要在国有及国有控股企业之间转让的;②同一国资企业及其各级控股企业或实际控制企业之间因实施内部重组整合进行产权转让的。

39号文对①的严格限定条件进行了松绑和拓宽,行业不再仅仅局限于“主业处于关系国家安全、国民经济命脉的重要行业和关键领域企业”。同时,39号文对②中将转让方和受让方双方的企业产权控制关系从限定在“同一国资企业及其各级控股企业或实际控制企业之间”,拓宽至“不同的国资企业及其控股企业之间”。39号文更好地适应了新发展阶段国有资本布局优化和结构调整的需要,有助于更好地推动国有企业之间布局结构调整和专业化整合,有利于提高国有资产配置效率,也加快了跨企业之间重组的速度[1]。

例如,原中国铁路物资集团与中国诚通控股集团下属的中国物资储运集团有限公司以及中国包装有限责任公司、港中旅华贸国际物流股份有限公司、中国物流股份有限公司等4家企业进行基础整合,在原4家公司的基础上成立了中国物流集团有限公司[2]。根据32号令,此次专业化整合重组不涉及“重要行业”和“关键领域”,属于多个国有出资企业之间的产权变动,不属于非公开协议适用范围。而39号文颁布后,此次企业重组属于可适用于非公开协议转让的情形。

1.2 非公开协议中转让的定价方面放宽

1.2.1 主体适用方面

在32号令中,相关规定表示,同一国资企业内部可采用最近一期审计报告确认的净资产值作为基础确定,跨国资企业之间产权流转则不可适用此定价情形。而在39号文中,国有股权转让适用非公开协议的情形下,不再限制为同一国资企业。若国有股权交易双方均为国有独资或全资企业,即可适用此定价

情形。

1.2.2 定价基准方面

在32号令中,采取非公开协议转让方式转让企业产权的,转让价格不得低于经核准或备案的评估结果。在同一国资企业(控股/实际控制企业)内部实施重组整合的,转让价格可以资产评估报告或最近一期审计报告确认的净资产值为基础确定,但仍不得低于经评估或审计的净资产值。而在39号文中,这一条已修改为可以净资产值为基础,上下浮动确定价格。

1.3 非公开协议中转让的审批主体予以调整

根据前述32号令①,非公开协议中转让的审批主体为国资监管機构,根据②,审批主体为国资企业。而39号文对审批主体进行了一定的调整,若企业主业处于关系国家安全、国民经济命脉的重要行业和关键领域,主要承担重大专项任务的子企业,不得因产权转让、企业增资失去国有资本控股地位。国资企业内部重组整合中涉及该类企业,且企业产权在国资企业及其控股子企业之间转让的,即可由国资企业审核批准,提高了企业优化重组整合的效率[3]。

2 国有股权转让适用非公开协议的问题

2.1 国有股权转让适用非公开协议的条件适用问题

在32号令中,对于情形①而言,须满足4个条件。第一,转让方所处的行业和领域必须为“主业处于关系国家安全、国民经济命脉的重要行业和关键领域”,根据国务院国资委对相关问题的答复,命脉行业主要包括军工国防科技、电网电力、石油石化、电信、煤炭、民航、航运、金融、文化九个行业;关键领域包括重大装备制造、汽车、电子信息、建筑、钢铁、有色金属、化工、勘察设计、科技九大领域。第二,受让方企业须有特殊要求。例如,不宜公开征集方、需要具备某种特质等。第三,对转让方和受让方双方企业所有权性质进行限定,即“对企业产权需要在国有及国有控股企业之间转让”。第四,股权转让必须“经国资监管机构批准”。对于情形②而言,则须满足3个条件。首先,转让方与受让方双方企业产权控制范围必须为“同一国资企业及其各级控股企业或实际控制企业之间”;其次,产权转让动因或目的仅限于“内部重组整合”;最后,股权转让必须“经该国资企业审议决策”。这些条件严格规定了国有股权转让适用非公开协议的情形,但也明确了条件适用范围,在企业实际交易过程中能够清晰明确地限定交易双方。

39号文的颁布扩宽了情形①与情形②的限定条件,具体变化如上文所示。这一变化使得企业在转让国有股权时,需要更加具体地分析股权交易的各方面条件,确保能够符合非公开协议中的股权转让条件。对于两个产权不同的国资企业而言,在39号文颁布后,在进行国有股权转让前,其就必须充分考虑自身条件,若企业国有股权转让交易由同级或上级政府以及同级国资监管机构主导,则可适用非公开协议。除此情形外,若企业国有股权转让属于“专业化重组”,也可适用非公开协议。因此,交易双方企业必须重视股权交易的主导方,确认主导交易的政府及国资监管机构等级,严格遵守规定进行国有股权转让。

2.2 国有股权转让适用非公开协议的定价问题

根据32号令规定,采用非公开协议转让产权方式的,转让价格不得低于经评估或审计的净资产值。而在新颁布的39号文中,非公开协议转让产权定价的规定关键有两点:一是采用非公开协议转让产权方式时,如果转让方、受让方均为国有独资或全资企业,非同一控制下的转让价格也可以最近一期审计报告确认的净资产值为基础确定;二是转让方、受让方均为国有独资或全资企业之间的非公开协议转让产权,转让价格仅要求以审计净资产值为基础确定[4]。由此可知,在国有股权转让适用非公开协议的情形时,39号文并未明确要求转让价格不得低于经审计或评估的净资产值,这为在特殊情形下低于审计净资产值转让定价提供了某种可能,也意味着纯国有企业之间转让产权不再施行强制定价。

3 国有股权转让适用非公开协议的案例分析

针对国有股权转让适用非公开协议的情况与问题,现举出相应案例进行分析,根据案例对国有股权转让适用非公开协议的要求进行具体阐述。

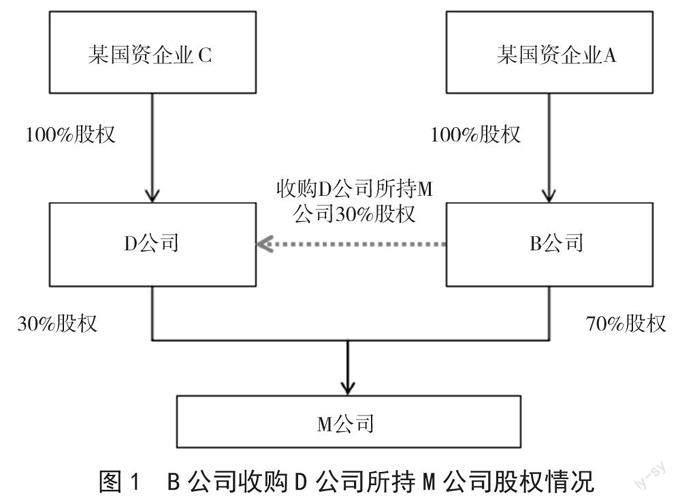

某省国资企业A所属的二级子公司B,计划收购D公司所持有的M公司30%的股权。D公司是另一家国资企业C的二级子公司,且正在国资监管机构要求非主业清退的政策下,进行非主业清退和专业化重组。在国企改革要求非主营业务清退的背景下,实施此次国有股权转让交易,旨在优化当地国有资本布局,调整国有资本结构,推动企业实现专业化重组。股权转让情况如图1所示。

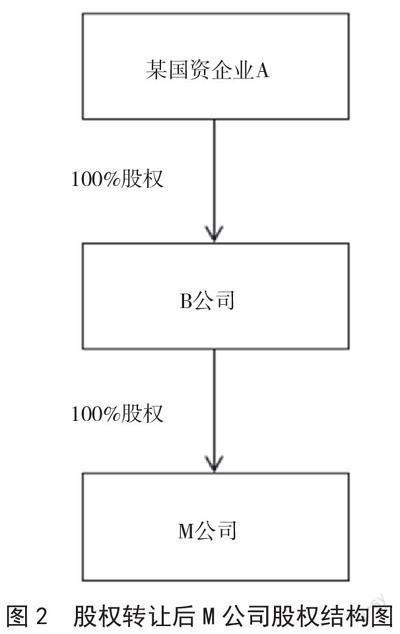

股权转让完成后,M公司成为B公司的全资子公司和A企业的三级单位,如图2所示。

在此次股权转让交易中,股权转让标的企业M公司的主营业务为仓储物流业,不属于国资委规定的命脉行业与关键领域,且股权交易非同一国资企业及其控股或实际控制企业之间的内部重组整合,依照32号令,不得适用非公开协议。但39号文颁布后,因此次国有股权转让系在国资监管机构对于国有企业非主营业务清退的政策要求下实施的专业化重组,符合39号文中的相关条件,所以其可适用非公开协议。由此案例可知,新颁布的39号文对国有股权转让中适用非公开协议转让范围的扩大,切实有效地发挥了作用,极大地提升了国资系统内的重组效率,加快了国有资本布局结构调整。

在此次股权交易中,B公司需要对D公司所持M公司30%的股权价格进行确定。由于B公司与D公司为不同国资企业,股权交易属于跨国资企业之间的产权流转,按照32号令规定,M公司30%的股权定价不符合采用最近一期审计报告确定的净资产值作为基础的情形。但39号文颁布后,依据审计报告定价的情形从同一国资企业之间扩大到国有独资或全资企业之间的非公开协议转让,不再受同一国资企业条件的限制。因此,此次股权转让价格可以M公司最近一期审计报告确认的净资产值为基础确定,而无须进行评估。同时,转让价格无须受到“不得低于经审计的净资产值”这一限制。

由此案例可知,39号文颁布后,针对国有独资/全资企业之间非公开协议转让这一情形,消除了同一国资企业限制,提高了资产评估的效率,并降低了国有资产流失风险。对于国资企业而言,其在进行国有股权转让前,应进行内部分析,判断股权转让行为是否需要进行资产评估,在此基础上做好审计报告等工作[5]。在定价过程中,转让价格可根据实际情形,低于經审计或评估的净资产值,但此情形定价具有一定不确定性,需要企业经过综合分析,确保在符合规定的情形下确定转让价格。

4 结束语

39号文是对32号令的一次修订,对其内容进行了调整优化和补充完善,使国有资产交易更加符合新发展阶段的发展要求,国有股权转让适用非公开协议转让方式的情形也得到了进一步明确。本文对国有股权转让适用非公开协议的相关问题进行分析,阐述了从32号令到39号文中国有股权转让适用非公开协议的变化亮点,并列出相关案例,结合案例的实际情况重点分析了国有股权转让适用非公开协议的适用范围与股权定价等问题,希望能够为国有股权转让交易提供参考。

主要参考文献

[1]刘小进,杨威.从39号文看国有资产交易监督管理的完善[J].产权导刊,2022(9):17-22.

[2]田志友.国有资产交易流转“新规”解读[J].国企管理,2022(13):24-27.

[3]黄媛.国有企业产权改革背景下国有产权转让现状及对策浅析[J].行政事业资产与财务,2022(20):4-6.

[4]曹媛.国有股权转让问题及解决路径探究[J].现代商业,2022(35):69-72.

[5]陈铸秀.非公开协议转让产权相关问题探讨:以同一控制下国有企业合并为例[J].特区经济,2022(10):114-117.