我国硫酸需求分析及展望

2023-01-16廖康程

廖康程

(中国硫酸工业协会,北京 100013)

我国对硫酸的需求量居全球首位,2021年我国硫酸的总需求量为1.07 亿t,约占全球硫酸总需求量的36.5%,其中53.4%的硫酸用于生产化肥,46.6%的硫酸用于其他工业产品。2021—2025年,我国硫酸下游新建项目较多,折算成对硫酸的新增需求量总计2 194 万t,其中新建产能较大的硫酸下游产品是己内酰胺、磷酸铁锂、钛白粉及氢氟酸。

1 全国硫酸行业生产状况分析

1.1 硫酸总产能及产能结构

据中国硫酸工业协会统计,2016—2021年我国硫酸产能及产能结构变化情况见图1,2021年我国硫酸产能结构见图2。

图1 2016—2021年我国硫酸产能及产能结构

图2 2021年我国硫酸产能结构

由图1可见:截至2021年底,我国硫酸总产能1.28 亿t,同比上升0.1%,其中硫黄制酸产能为5 611万t,同比上升0.2%;冶炼烟气制酸产能为4 609万t,同比下降0.4%;硫铁矿制酸产能为2 324万t,同比上升1.1%。

由图2可见:2021年硫黄制酸产能占硫酸总产能的比例为43.9%,同比持平;冶炼烟气制酸占比为36.0%,同比下降0.3 个百分点;硫铁矿制酸占比为18.2%,同比上升0.2 个百分点;其他制酸占比为1.9%,同比持平。

1.2 硫酸总产量及产量结构

2016—2021年我国硫酸产量及产量结构变化情况见图3,2021年我国硫酸产量结构见图4。

图3 2016—2021年我国硫酸产量及产量结构变化

图4 2021年我国硫酸产量结构

由图3可见:2021年全国硫酸总产量为1.09亿t,同比上升5.8%,再创历史新高。其中,硫黄制酸产量为4 807 万t,同比上升4.9%;冶炼烟气制酸产量4 100 万t,同比上升1.7%,保持连续增长走势;硫铁矿制酸产量为1 851 万t,同比上升17.9%;其他制酸产量为179 万t,同比上升20.7%。

由图4可见:2021年硫黄制酸的产量占比最大,为44.0%,同比下降0.4 个百分点;冶炼烟气制酸产量占比为37.5%,同比下降1.5 个百分点;硫铁矿制酸占比为16.9%,同比上升1.7 个百分点;其他制酸占比为1.6%,同比上升0.2 个百分点。

2 全国硫酸行业需求状况分析

2.1 硫酸需求量

2016—2021年我国硫酸需求量变化情况见图5。

图5 2016—2021年我国硫酸需求量走势

由图5可见:2021年我国硫酸需求量(表观消费量)为1.07亿t,同比上升4.6%,占全球硫酸总需求量的36.5%。其中,工业耗酸占比为46.6%,同比上升0.7个百分点;化肥耗酸占比为53.4%,同比下降0.7个百分点。

2.2 硫酸下游产品需求结构

2021年我国硫酸消费结构见表1。

表1 2021年我国硫酸消费结构

由表1可见:我国硫酸下游产品主要以磷肥为主,其中磷酸一铵、磷酸二铵2 个产品耗酸量的占比为39.5%;此外,钛白粉、氢氟酸、饲料级磷酸氢钙也是硫酸下游的主要产品,耗酸量占比分别达到12.1%,6.7%,5.8%。

2.3 硫酸需求分布

我国硫酸需求主要分布在云南、贵州、四川、湖北4 个磷肥大省和工业发达的华东地区。湖北、云南、四川、贵州、山东依次是我国前五大硫酸消费省份,硫酸需求量均超过1 000 万t。各省份硫酸需求量由下游产品产能折算得出。我国硫酸需求量排名前10 的省份见表2。

表2 我国硫酸需求量排名前10的省份

2.4 我国主要省份硫酸需求情况

2.4.1 湖北省

湖北省2021年硫酸产能总计2 016 万t,需求量(以下游产品产能折算,下同)总计2 218 万t,供应缺口为202 万t。2021年湖北省硫酸需求以高浓度磷肥为主,占湖北省硫酸总需求量的85.8%,其次是普通过磷酸钙占6.7%,硫酸法钛白粉占3.9%。2021年湖北省硫酸需求结构见表3。

表3 2021年湖北省硫酸需求结构

湖北省硫酸需求主要分布在宜昌、荆门、襄阳、黄冈和荆州,5 市的硫酸需求总计占湖北省硫酸需求的96.1%。2021年湖北省硫酸需求分布见表4。

表4 2021年湖北省硫酸需求分布

2.4.2 云南省

云南省2021年硫酸产能总计1 789 万t,需求量总计1 911 万t,供应缺口为122 万t。2021年云南省硫酸需求以高浓度磷肥为主,占云南省硫酸总需求量的66.7%,其次是磷酸钙盐占22.6%,普通过磷酸钙占5.3%,硫酸法钛白粉占3.9%。2021年云南省硫酸需求结构见表5。

表5 2021年云南省硫酸需求结构

昆明市是云南省硫酸需求量最大的地区,其需求量达到1 452 万t,占云南省硫酸需求量的76.0%,此外红河、楚雄和曲靖各有100 余万t 的硫酸需求量。2021年云南省硫酸需求分布见表6。

表6 2021年云南省硫酸需求分布

2.4.3 四川省

四川省2021年硫酸产能总计769 万t,需求量总计1 169 万t,供应缺口为400 万t。四川省硫酸下游产品以高浓度磷肥、硫酸法钛白粉和饲料磷酸钙为主。2021年,高浓度磷肥对硫酸的需求量占四川省硫酸总需求量的36.9%,钛白粉占34.6%,磷酸钙盐占22.5%。2021年四川省硫酸需求结构见表7。

表7 2021年四川省硫酸需求结构

四川省硫酸需求主要分布在德阳、攀枝花、凉山和达州,其中德阳硫酸需求量占四川省硫酸需求量的比例达到45.4%。2021年四川省硫酸需求分布见表8。

表8 2021年四川省硫酸需求分布

2.4.4 贵州省

贵州省2021年硫酸产能总计966 万t,需求量总计1 136 万t,供应缺口为170 万t。2021年贵州省硫酸需求以高浓度磷肥为主,占贵州省硫酸总需求量的86.2%,其次是电解锰占比4.8%。2021年贵州省硫酸需求结构见表9。

表9 2021年贵州省硫酸需求结构

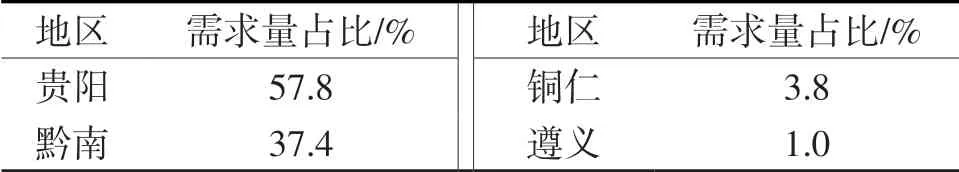

贵州省硫酸需求主要分布在贵阳市和黔南布依族苗族自治州,两地的硫酸需求量分别占贵州省硫酸需求量的57.8%和37.4%。2021年贵州省硫酸需求分布见表10。

表10 2021年贵州省硫酸需求分布

2.4.5 山东省

山东省2021年硫酸产能总计832 万t,需求量总计1 064 万t,供应缺口为232 万t。山东省硫酸下游产品多,涉及行业广。2021年,硫酸法钛白粉对硫酸的需求量占山东省硫酸总需求量的25.2%,其次是己内酰胺占15.3%,高浓度磷肥占11.4%。2021年山东省硫酸需求结构见表11。

表11 2021年山东省硫酸需求结构

山东省硫酸下游企业数量多,分布广泛,集中度较低。淄博、潍坊、滨州、临沂和烟台是山东省硫酸需求量最多的5 个地区。2021年山东省硫酸需求分布见表12。

表12 2021年山东省硫酸需求分布

3 下游行业硫酸需求量情况分析

3.1 磷复肥

3.1.1 磷复肥产能、产量和耗酸量

2016—2021年我国磷复肥产量走势见图6。

图6 2016—2021年我国磷复肥产量走势

据中国磷复肥工业协会统计,2021年全国磷复肥产能2 141 万t(以P2O5计),同比下降1.6%;产量1 684.4 万t,同比上升3.2%。2021年我国磷复肥耗酸量为5 349.6 万t,占硫酸总消费量的55.4%。

3.1.2 磷复肥行业对硫酸的需求预测

2022年4月7日,工信部等六部门联合印发《关于“十四五”推动石化化工行业高质量发展的指导意见》,意见指出要严控磷铵等行业的新增产能。该政策的发布表明磷复肥总产能难有上升空间,未来磷复肥行业对硫酸的需求量将呈现稳中有降的趋势。

3.2 钛白粉

3.2.1 钛白粉产能、产量和耗酸量

2016—2021年我国钛白粉产量走势见图7。

图7 2016—2021年我国钛白粉产量走势

据国家化工行业生产力促进中心钛白分中心统计,2021年全国钛白粉总产能449.5 万t,同比上升11.5%;总产量379 万t,同比上升7.9%,其中硫酸法钛白粉产量341 万t,同比上升6.9%。据中国硫酸工业协会估算,2021年我国钛白粉耗酸量为1 297.3 万t,占硫酸总消费量的12.1%。

3.2.2 钛白粉行业对硫酸的需求预测

2025年之前,我国新建、拟建硫酸法钛白粉产能总计78 万t,预计这些项目建成投产后,将提升钛白粉行业对硫酸的需求量。

3.3 氢氟酸

3.3.1 氢氟酸产量和耗酸量

2016—2021年我国氢氟酸产量走势见图8。

图8 2016—2021年我国氢氟酸产量走势

2021年我国氢氟酸产量约为205 万t,同比上升7.9%;耗酸量为717.5 万t,占硫酸总消费量的6.7%。

3.3.2 氢氟酸行业对硫酸的需求预测

2025年之前,我国新建、拟建的氢氟酸产能总计44 万t,预计这些产能将会小幅提升氢氟酸行业的耗酸量。

3.4 饲料磷酸钙

3.4.1 饲料磷酸钙产量和耗酸量

2016—2021年我国饲料磷酸钙产量走势见图9。

图9 2016—2021年我国饲料磷酸钙产量走势

2021年我国饲料磷酸钙产量约为415 万t,同比上升1.2%;耗酸量为622.5 万t,占硫酸总消费量的5.8%。

3.4.2 饲料磷酸钙行业对硫酸的需求预测

未来几年,饲料磷酸钙行业没有较大的产能增长,预计未来饲料磷酸钙行业对硫酸的需求量呈平稳走势。

3.5 己内酰胺

3.5.1 己内酰胺产能、产量及耗酸量

2016—2021年我国己内酰胺产能和产量走势见图10。

图10 2016—2021年我国己内酰胺产能和产量走势

2021年国内己内酰胺产能539 万t,同比上升24.5%;产量395.9 万t,同比上升12.2%。2021年我国己内酰胺耗酸量494.9 万t,占硫酸总消费量的4.6%。

3.5.2 己内酰胺行业对硫酸的需求预测

2021—2025年,我国新建拟建的己内酰胺产能达到720 万t,预计这些产能投产后,将会明显提升己内酰胺行业对硫酸的需求量。

4 我国硫酸需求预测及展望

4.1 2021—2025年我国新增硫酸需求情况

2021—2025年我国新增硫酸需求量见图11,新增硫酸需求结构见图12。

图11 2021—2025年我国新增硫酸需求量

图12 2021—2025年我国新增硫酸需求结构

2021—2025年,我国总计新增硫酸需求量2 194万t(根据下游产品新建产能折算),需求增长量在2023年达到峰值,之后开始下滑。

由图12可见:针对硫酸需求增长的结构分析,己内酰胺、磷酸铁、硫酸法钛白粉和氢氟酸是2021—2025年新增产能较多的4 个行业。其中己内酰胺新建产能总计720 万t,磷酸铁新建产能总计456 万t,硫酸法钛白粉新建产能总计78 万t,氢氟酸新建产能总计44 万t,烷基化油新建产能总计115.1 万t,柠檬酸新建产能总计15 万t。上述新建的硫酸下游产品产能折算成对硫酸的需求量总计为2 194 万t。

4.2 磷肥出口受限推动硫酸需求结构调整

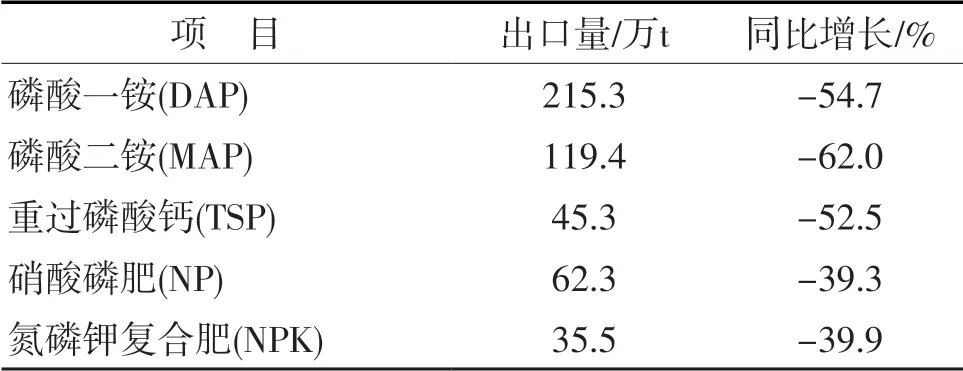

自2021年底以来,为保障国内供应,我国磷复肥出口受到限制,出口量大幅下滑。2022年1—8月我国主要磷复肥产品出口量见表13。

由表13可见:2022年1—8月,我国累计出口各种磷复肥193 万t(以P2O5计),同比下降55.9%,出口量总计减少了245 万t(以P2O5计),折算成对硫酸的需求量为653 万t。若2022年的磷复肥全年的出口量保持2022年前8 个月的降幅,预计磷复肥出口量将减少368万t(以P2O5计),折算成对硫酸的需求量为980万t。磷复肥出口量的大幅下滑,导致磷复肥行业对硫酸的需求量下降,促使硫酸流向钛白粉、氢氟酸、己内酰胺等其他行业,进而推动了硫酸需求结构的调整,化肥需求占比继续下降,工业需求占比进一步提升。

表13 2022年1—8月我国主要磷复肥产品出口量

4.3 磷酸铁锂对硫酸需求的拉动有限

近年来,磷酸铁锂因新能源产业的发展较快,有较多新建项目。尽管未来新建、拟建的磷酸铁锂项目已经达到1 000 万t 以上,但预计到2025年磷酸铁锂的实际需求量仅为200 余万t,折算成对硫酸的需求量为350 万t 左右,约占目前硫酸总需求量的3.3%,因此未来磷酸对硫酸需求的拉动有限,难以推动硫酸需求大量增长。

5 结语

总体而言,我国硫酸需求量未来几年内还会有一定数量的增长,新增需求主要来自于己内酰胺、磷酸铁、钛白粉、氢氟酸等行业。同时,由于硫酸最主要的下游产品——磷肥行业面临着诸多不确定因素,部分地区的硫酸需求或将因此而下降。