换手率承载了何种市场信息?

——基于有限套利视角的分析

2022-10-20王春峰房振明姚守宇

崔 欣, 王春峰, 房振明, 姚守宇

(天津大学 管理与经济学部,天津 300072)

0 引言

量价关系是对股票市场进行分析的基础。探究量价关系,一方面有助于我们了解金融市场的微观结构、理解价格与交易量对市场信息的承载强度及反应速度等问题;另一方面,量价信息的分析对挖掘不同市场间的特质性信息、提升股票市场检验的精确性等有着重要帮助。然而,交易量作为一项绝对数值,变化幅度较大。相比之下,换手率作为标准化的交易量指标,同样可以衡量股票交易的活跃程度,且更具稳定性。因此,换手率与股票价格及收益的关系始终是学者们关注的重点。

尽管换手率一直被视为传递市场信息的重要媒介之一,但其究竟承载了何种市场信息我们了解甚少。现有文献对股票交易背后驱动因素的理解一般分为两种:一种认为交易行为是由理性驱动的,而这种理性驱动背后的力量可能是投资者的对冲意愿、流动性需求或投资组合再平衡需要等;另外一种则认为交易行为是由投资者行为偏差驱动的,这种行为偏差可能来自于投资者的过度自信或异质信念等。然而,在由上述两种驱动渠道发展而来的主流资产定价理论中,无论是静态还是动态模型均未对换手率这一重要指标做出具体的分析与解释。

随着研究的推进,经验研究发现,换手率对股票横截面收益的差距具有显著的解释能力。具体而言,高换手率股票的未来收益显著低于低换手率股票,即换手率与股票未来收益之间呈现出显著的负向关系(Chordia等[1];林虎等[2])。对于这种负向关系,起初,部分研究从流动性溢价的风险补偿角度(Amihud等[3];周芳和张维[4])进行解释。即流动性好的资产预期收益率较低,而流动性差的资产则预期收益率较高。如果将换手率作为流动性的代理变量,低换手率意味着低流动性,投资者为弥补自身承担的流动性风险则索要更高的风险补偿,因此,低换手率的股票未来收益较高。但是,随着研究的深入,一些学者认为很难将“换手率溢价”与流动性假说完全对应(Glaser和Weber[5]; Barinov[6]) 。

近年来,行为金融理论不断发展,有学者指出换手率本质上反映了投资者的非理性特征,可以把换手率看作一个情绪化指标(Statman等[7]),或投资者关注指标(Lee和Swaminathan[8])。并且越来越多的研究开始从投资者异质信念的角度,对换手率的负向溢价进行解释(Chang等[9])。Miller[10]指出,在市场存在卖空限制的前提下,如果投资者之间存在由意见分歧而引致的异质信念时,悲观投资者的意见不能通过卖空股票得到充分的表达,股票价格则主要反映了乐观投资者的意见,因此,股票价格很可能被高估(投资者的异质信念分歧越大,股票被高估的程度越大)。但随着信息披露逐步充分化,投资者的意见将逐渐趋于统一,股票价格也将回归其真实价值。前期被高估程度越大的股票,其未来收益可能越低,所以,投资者异质信念与股票未来收益为显著负相关。当用换手率衡量投资者的异质信念时,结合Miller[10]的观点,换手率越高,意味着投资者的异质信念分歧越大,股票被高估的可能性越大,未来收益越低,故换手率与股票未来收益为负相关。

目前为止,学者们对于换手率究竟承载了何种市场信息,即换手率负向溢价的本质并未达成共识,而且没有文献对解释换手率异象的两大假说——流动性溢价的理性风险补偿假说和投资者异质信念的非理性错误定价假说进行详细的对比分析。

不同于现有文献,本文从“有限套利”的视角对上述两种假说的解释能力进行详细的对比分析。正如Shleifer和Vishny[11]所言,现实中的金融市场并不完美,市场中的套利活动具有风险和成本,这导致传统金融理论中有效市场赖以生存的“套利”难以发挥作用,使得股市对信息的反应存在滞后效应,进而引发系统性定价偏差。为解释市场中不断出现的,与无套利均衡原理相悖的“市场异象”,经济学家们提出了“有限套利”的概念,试图突破无套利均衡分析框架,研究在有限套利条件下的资产定价及均衡问题。如果换手率负向溢价是一种由于投资者异质信念而引致的金融异象,那么套利交易者一定会利用此机会进行套利交易。但是,由于现实中的种种套利限制,套利行为不一定能完美进行。因此,对套利限制高的股票而言,该异象不容易被立即修正,将表现的更加显著和持久。但是,若换手率代理的是流动性,换手率低的股票被要求更高的风险补偿从而导致较高的未来收益,这种解释符合有效市场假说,所以,由流动性溢价造成的负向关系并不受套利限制的影响。

本文的贡献主要有以下几个方面:首先,本文采用投资组合分析以及Fama-Macbeth回归等方法证实了中国市场存在显著的换手率负向溢价现象,并且发现这种负向溢价不能被“理性风险补偿假说”所解释。其次,本文利用中国市场中一些传统及独特的套利限制构造了一个综合套利限制指数,通过研究发现,在套利限制高的股票中换手率的负向溢价表现的更加显著和持久。上述发现不但说明换手率的负向溢价可以理解为一种市场无效现象,而且也为异质信念所代表的“非理性错误定价假说”可能是换手率负向溢价的背后本质,提供了重要的证据支持。另外,现有文献大多检验套利限制和其他价格异象间的关系,并且研究对象多为海外成熟资本市场。而本文探究套利限制与换手率异象间的关系,研究对象是存在独特套利限制的中国市场。本文研究,对于理解中国市场以及其他新兴市场中存在的由于制度偏差而导致的高套利限制与市场无效性现象提供了关键而有效的依据。最后,为保证研究结果的稳健性,本文利用融资融券制度的推出作为中国市场独特的“外生政策冲击”,采用DID方法,为套利限制、异质信念及换手率异象间的因果关系提供了一个干净而有力的检验,帮助我们更加深刻的理解换手率溢价的本质。

本文研究也有着重要的政策启示。正如本文研究发现,额外的套利限制可能导致由异质信念引发的高估现象更加严重,整个股票市场投机氛围十分浓厚。而且,被高估的股票未来有着更低的收益,而投资者的交易模式恰恰显示投资者愿意持有这类股票。上述为保护个人投资者而设定的交易限制实际上损害了个人投资者的实际利益。因此,本文建议市场监管者应该考虑放松一些特定的交易限制,使市场变得更加有效和稳定。

1 研究设计

1.1 样本选取与数据来源

本文选取沪深两市包括ST股在内的全部A股股票作为研究对象,研究区间为1997年1月至2017年6月。样本数据均来自于国泰安数据库(CSMAR),其中本文所选用的三因子数据采用流通市值加权进行构建。

1.2 换手率的度量及各控制变量的选取

换手率(TURN)是标准化的股票交易量指标,本文以月度有效交易天数中,股票成交量与流通股总数比值的均值作为月度换手率的衡量指标。

另外,本文的控制变量包括:

(1)规模(SIZE):股票流通市值的自然对数,单位为千元。

(2)流动性(ILLIQ):Amihud等[3]提出的非流动性指标。

(3)账面市值比(BM):采用t-1年12月份的账面市值比数据作为第t年7月至t+1年6月的账面市值比的度量。

(4)动量(MOM):股票第t-3月至第t-1月的累计收益为股票第t月的动量因子。

(5)反转(REV):采用第t-1期持有期收益率衡量第t期的反转效应。

(6)最大日收益率(MAX):参照Bali等[12],采用第t月内最高的5个日度收益率的平均值衡量最大日收益率。

(7)特质性偏度(IS):参照Green和Huang[13],采用t-2月至第t月即3个月内的日度超额收益率滚动估计Fama-French三因素模型,将模型调整后得到的残差的偏度值定义为股票收益的特质性偏度。

(8)协偏度(COSKE):参照Harvey和Siddique[14],将过去36个月的月度收益滚动估计加入市场超额收益二次项的CAPM模型,将市场超额收益二次项的回归系数定义为协偏度。

1.3 综合套利限制指数

参照Gu等[15]和Yao等[16],本文构建了一个反映中国市场套利限制程度的综合指数。Gu等[15]指出,价格涨跌停板制度、是否可以融资融券和是否纳入沪深300股指期货是中国股票市场特有的套利限制因素。因此,本文同样将上述3个中国市场特有的套利限制因素纳入到综合套利限制指数的构建中。此外,分析师覆盖程度低、特质性波动率高及机构投资者持股比例低的股票,套利限制程度高(Yao等[16]; Hong等[17])。因此,本文同样将分析师覆盖程度、特质性波动率及机构持股比例纳入综合套利限制指数的构建中,利用上述6个因素,构造了一个具有中国市场特色的综合套利限制指数。

关于综合套利限制指数的具体计算方式,本文参考Gu等[15]的构建方法——在每个月,分别对上述6个套利限制因素进行排序,并将所有样本分为高低两组,其中高套利限制组赋值为1,低套利限制组则赋值为0,最后,对上述6个因素值取平均即可获得每只股票的综合套利限制指数。另外,由于各套利限制因素起止时期不同,因此在相应月份内,本文仅对存在的套利限制因素取平均值,最少可以保证同时存在2个因素取平均。经过上述处理,在每个月,本文均可得到各股票的一个处于0~1的综合套利限制指数,指数越接近1说明该股票面临的套利限制程度越大。

2 实证结果与分析

本部分的内容主要分为两个方面:第一,利用投资组合分析方法和Fama-Macbeth横截面回归,探究换手率与股票收益的负向溢价在中国市场是否存在,并初步探究其产生原因。第二,利用具有中国特色的综合套利限制指数构造3个不同套利限制程度的投资组合,探究不同套利限制程度对换手率溢价的影响,验证换手率溢价的本质。

2.1 换手率异象、流动性溢价与投资者异质信念

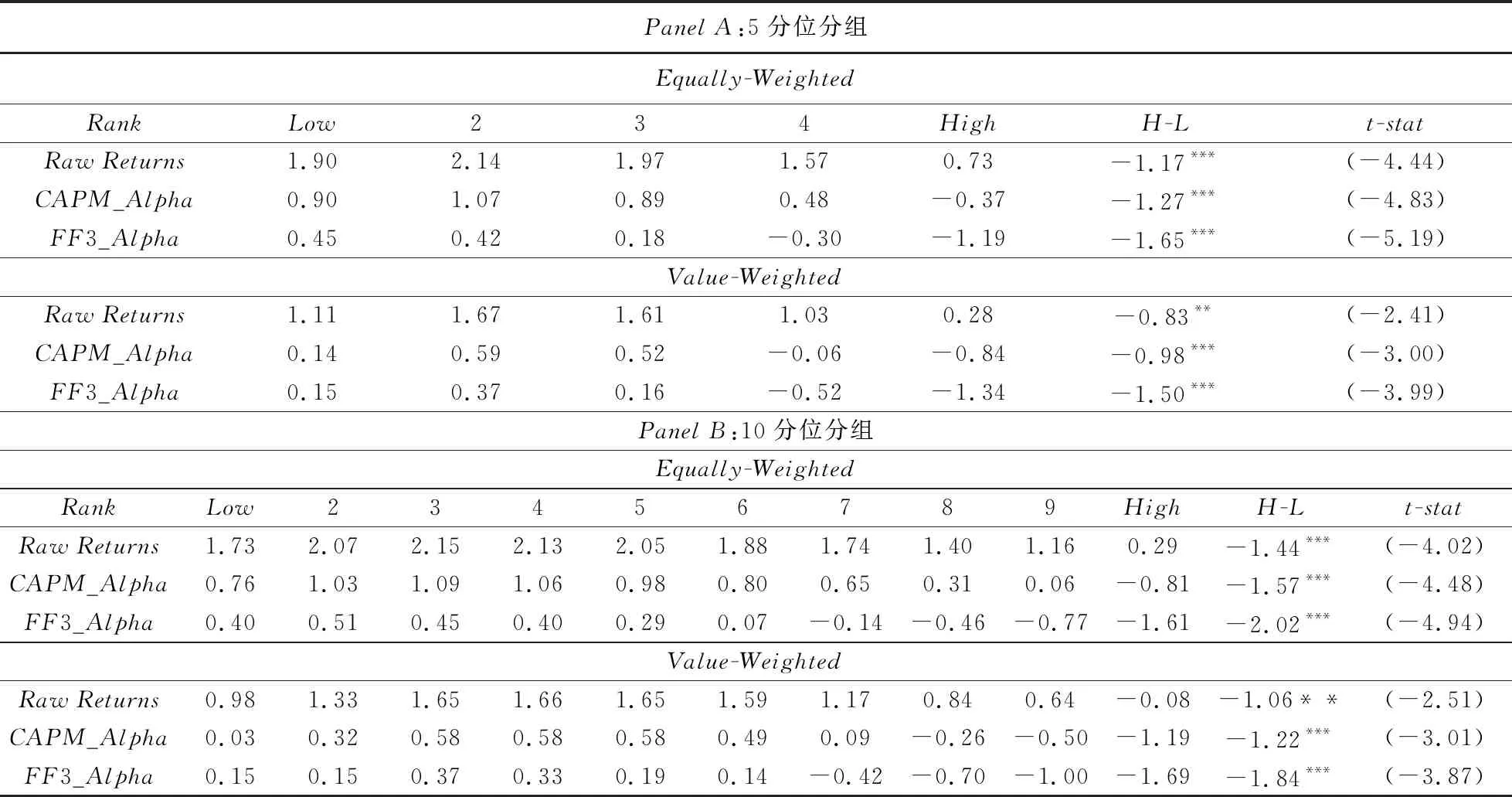

本部分首先采用投资组合分析法验证在中国市场中换手率的负向溢价现象是否存在。首先进行一维投资组合分析,结果如表1所示。由表1的Panel A可以看出,无论是在等权还是加权的情况下,随着换手率由低到高,各投资组合的原始收益率(Raw Returns)均呈现出先小幅上升后大幅下降的趋势,最终换手率最高组的原始收益率均低于最低组的原始收益率,最高组与最低组收益率之差(H-L)在1%的水平下显著小于零,数值分别为-1.17%和-0.83%。另外,经过CAPM模型调整后,结果未发生改变。最后,经过Fama-French三因子模型调整后,在等权情况下,随着换手率递增,平均收益率呈现递减趋势,换手率最高组与最低组平均收益率相差-1.65%;而在加权情况下,平均收益率呈现先增后减的趋势,换手率最高组与最低组平均收益率之差为-1.50%。此外,为保证实验结果的稳健性,本文也将所有股票按照换手率高低一次性分为10组,进行一维投资组合分析,结果未发生改变。由此证明,在中国市场中换手率与股票收益存在显著的负向关系。

表1 换手率与股票收益的一维投资组合分析

在中国股票市场中,换手率与股票未来收益存在着显著的负向关系已经得到了证实。在此基础上,本文构建二维投资组合,进一步控制了流动性、规模、账面市值比、动量、反转、最大日收益率、特征性偏度和协偏度等相关变量后,发现换手率与股票收益仍表现为显著的负向关系,表明该负向关系较为稳定,并不能被其他变量,包括流动性变量所解释。

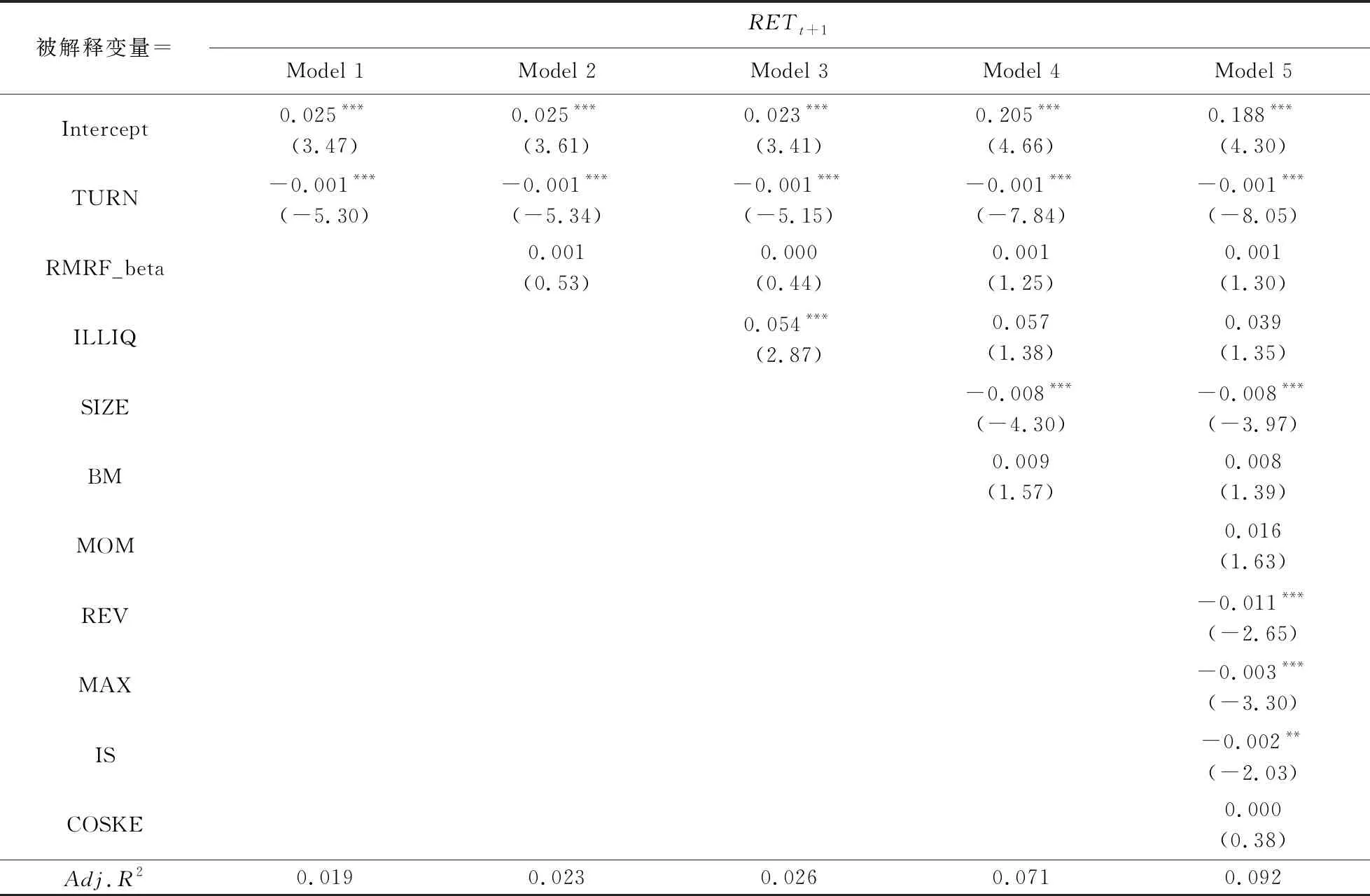

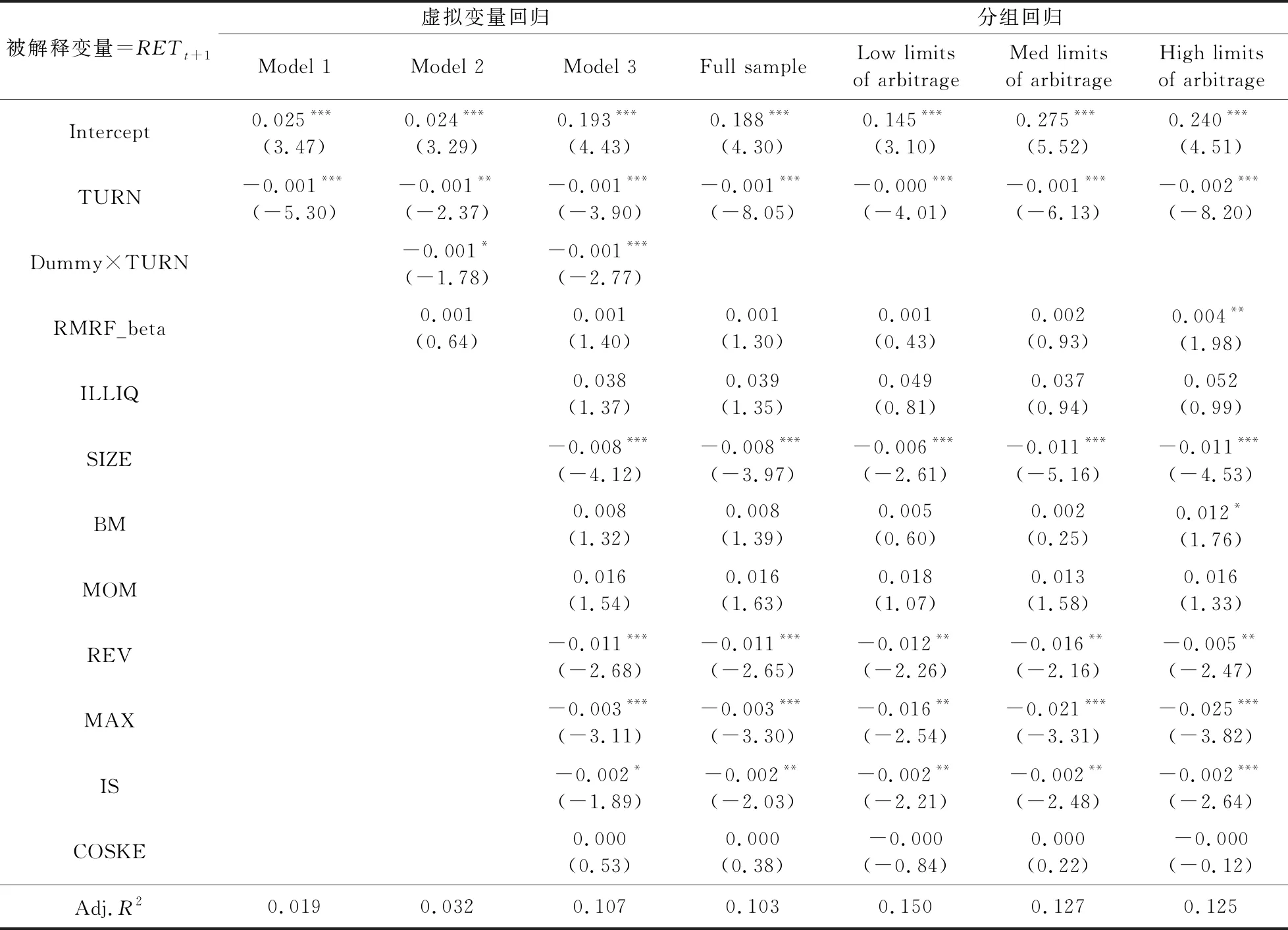

在投资组合分析后,本文采用Fama-Macbeth横截面回归进一步探究各变量与股票收益的关系。本文根据公式(1)共选取了5个比较有代表性的模型,具体的回归结果如表2所示。

(1)

由表2可知,当在Model1中只纳入换手率这一变量时,换手率的系数在1%的统计水平下显著为负,说明换手率与股票收益存在显著的负向关系。此外,当依次控制住其他影响因素后,模型的拟合优度得到了极大的提升,换手率与股票收益仍呈现显著负相关。综上所述,换手率与股票收益的负向关系十分稳定,不受其他因素的影响。

表2 Fama-Macbeth横截面回归结果

本部分首先证实了,在中国市场中换手率与股票未来收益存在显著的负向关系。其次,在控制住流动性等各种相关因素后,这种负相关未发生任何改变,说明换手率与股票收益的负向关系不受流动性等相关因素的影响,用流动性溢价的风险补偿解释换手率负向溢价并不合适。最后,本文采用Fama-Macbeth横截面回归控制住其他变量的影响以验证上述结论。综上所述,在中国市场中换手率与股票未来收益呈现显著的负向关系,而且流动性溢价的风险补偿假说并不能对这种负向关系进行解释。

2.2 有限套利与换手率异象

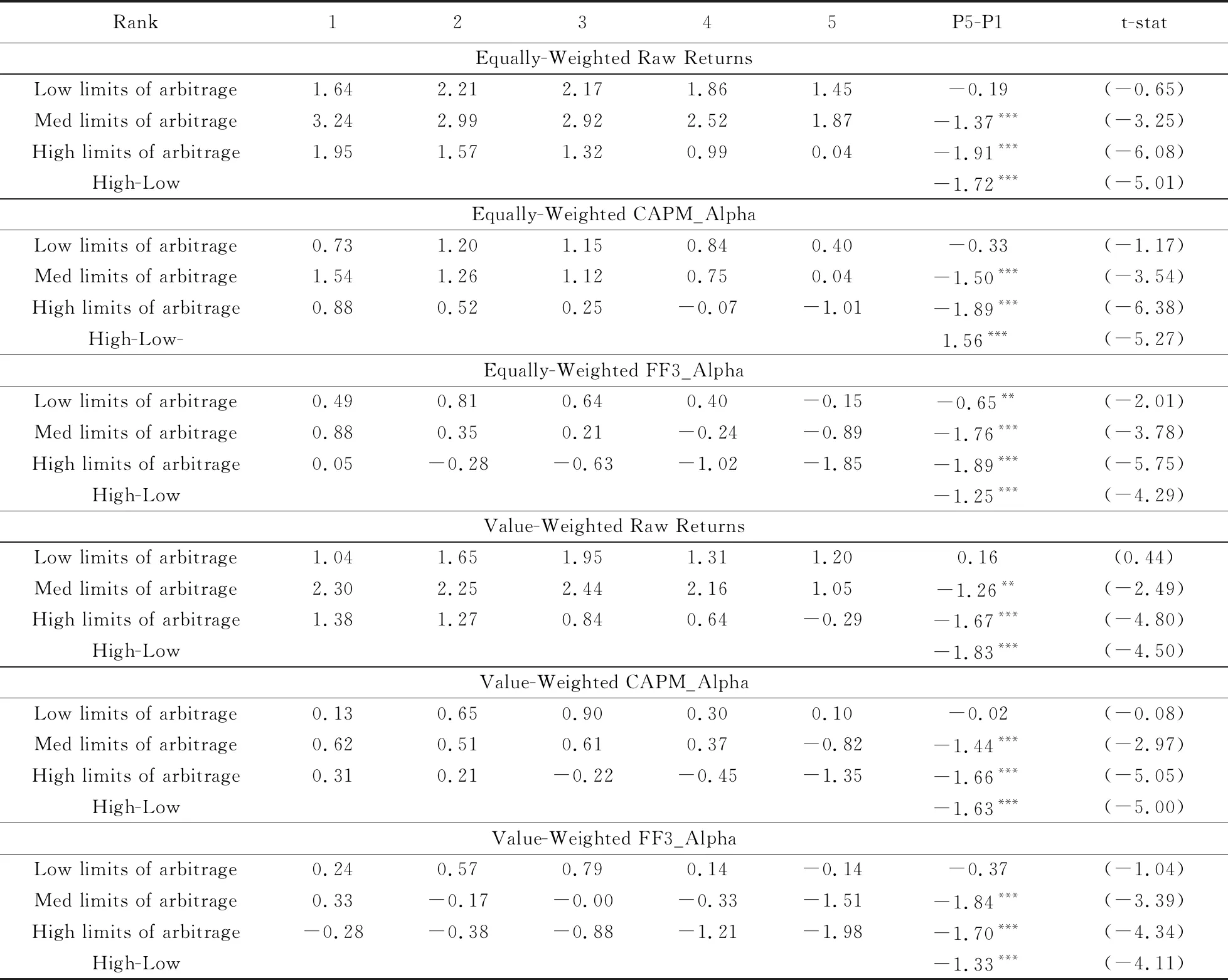

本文根据股票的综合套利限制指数大小,将所有股票等分为低、中、高3个套利限制等级,研究在不同的套利限制水平下,换手率与股票收益关系变化。由表3可知,相对于套利限制较低的股票,在套利限制较高的股票中,换手率取得了更为显著的负向溢价(P5-P1)。另外,为验证上述负向溢价在高低套利限制组之间对应数值差距的统计显著性,本文也进行了一个双重差分检验(High-Low)。从结果中可以看出,各种情况下,高、低套利限制组间换手率负向溢价的差距均在1%的统计水平下显著,意味着相对套利限制较低的股票,换手率的负向溢价在套利限制更高的股票中表现的更为显著。因此,套利限制对换手率的负向溢价有显著影响。

表3 有限套利二维分组结果

本文将低、中、高三类套利限制的投资组合的持有期逐渐扩大到5个月,探究不同套利限制水平对投资组合换手率累积溢价的影响5。由表4可知,在套利限制较低的分组中,换手率累积溢价在短暂上升后持续下降,并在第5期期末转为正向。表明随着时间推移,价格逐渐回归其价值,换手率的负向溢价逐渐消失。而且,在套利限制低的分组中,换手率溢价数值都较小且显著性水平低。然而,在套利限制中等和套利限制高的分组中,换手率累积溢价都随着持有期增长而逐渐增加。而且,高等套利限制组的换手率累计溢价增长幅度更大。

表4 套利限制与换手率的累积溢价

以上结论,可以用图更加形象的反映,图1左侧表示在等权情况下FF3_Alpha代表的累积溢价,图1右侧则表示在加权情况下FF3_Alpha所代表的累积溢价。由图1可知在高套利限制的投资组合中,换手率的负向溢价更加持久。

图1 不同套利限制水平对投资组合换手率累积溢价(FF3_Alpha)的影响

更进一步,本文采用Fama-Macbeth横截面回归,控制其他影响因素后,研究不同套利限制对换手率溢价的影响程度,回归结果如表5所示。交互项系数显著为负,增加了换手率对股票收益的负向影响,表明在套利限制高的股票中,换手率的负向溢价更为显著。同时,分组回归的结论基本保持一致。最后,为保证研究结果的稳健性,本文利用融资融券制度的推出作为中国市场独特的“外生政策冲击”,采用DID方法,为套利限制、异质信念及换手率异象间的因果关系提供了一个干净而有力的检验。结果显示,随着卖空限制的放宽,换手率异象的收益(Low-High)正在逐渐收窄,从而证明了换手率代表的是异质信念而非其它行为非理性因素。上述结果帮助我们更加深刻的理解了换手率溢价的本质。

表5 套利限制的Fama-Macbeth回归结果

4 结论

换手率被视为市场信息传递的重要媒介之一,但对于换手率负向溢价背后的本质,现有文献并未达成共识。在前人研究的基础上,本文首次采用投资组合分析以及Fama-Macbeth回归等方法证实了我国股票市场中同样存在着换手率异象,并且这种异象不能被流动性溢价所代表的理性风险补偿假说所解释。其次,本文从有限套利的视角出发,对上述两种理论假说进行了详细的对比分析。并利用具有中国特色的综合套利限制指数进行研究,发现在套利限制水平更高的股票中,换手率的负向溢价表现的更加显著和持久。最后,本文利用融资融券制度的推出作为中国市场独特的“外生政策冲击”,采用DID方法,证明了随着严格卖空限制的放开,换手率的负向溢价显著减少,说明卖空限制对换手率的定价效果有着显著影响。综上所述,本文最终证明了换手率负向溢价的本质就是投资者异质信念所引致的错误定价。