税收政策对上市公司盈余管理行为的影响

——基于“营改增”微利上市公司的经验证据

2022-07-29刘世慧副教授翁怀达

刘世慧(副教授)翁怀达

(聊城大学商学院 山东 聊城 252003)

一、引言

自2012年1月1日“营改增”试点落户上海,到2016年5月1日实行全面“营改增”,“营改增”政策实施过程历时4年多。“营改增”政策的实施势必影响上市公司的纳税成本,进而影响公司现金流量及资源配置决策,改变上市公司行为。盈余管理行为是上市公司为特定目的的实现对盈余进行的操纵行为,目前被学术界发现并广泛认可的主要包括应计盈余管理和真实盈余管理两种类型,其中应计盈余管理指的是会计人员充分利用会计准则的弹性通过会计手段影响报告主体的盈余水平,真实盈余管理是报告主体通过构造真实经济行为的发生影响会计要素的确认与计量,进而影响其报告期间的盈余水平。

上市公司盈余管理行为已经得到大量经验证据的证实,其中Jones(1991)等学者证实了应计盈余管理行为的存在,Roychowdhury(2006)等证实了真实盈余管理行为的存在。叶康涛(2006)证实了所得税对公司盈余管理行为的影响。但是目前鲜有文献研究全面“营改增”政策的实施对上市公司盈余管理行为产生的影响。

本文以沪深A股上市公司为研究样本,时间窗口选定2009—2018年十年期间,运用固定效应模型控制上市公司个体异质性及随时间变化产生的总体影响,结合双重差分法充分考察了全面“营改增”政策对上市公司盈余管理行为的影响。

二、文献综述与研究假设

(一)文献综述。盈余管理专题研究因会计信息在资本市场中不可或缺的重要地位长期以来备受学术界的关注。自1991年针对应计盈余管理的Jones模型提出以来,学者们从各个角度对上市公司盈余管理行为进行了研究,其中税制改革对盈余管理行为的影响研究因其对公司的广泛影响及政策实施的“准实验”研究优势日益成为研究热点。Scholes以1986年美国所得税改革为背景,研究了税率变动对公司因避税动因而进行的盈余管理行为。国内研究方面,王跃堂(2009)发现税率下降引起上市公司明显的应计盈余管理行为。叶康涛等(2011)通过所得税成本发现高强度的税收征管显著提高了上市公司盈余管理的成本。

我国自2012年“营改增”政策提出以来,已有大量文献从各个角度探讨了政策实施造成的经济影响。微观层面,袁从帅等(2015)研究了“营改增”对企业投资、研发及劳动雇佣的影响。还有一些学者研究了“营改增”对企业创新、财务效应等的影响。李彩霞等(2017)利用2012—2015年中报和年报数据发现交通运输业上市公司在“营改增”后存在盈余管理行为。张牧扬等(2018)利用2016年全面实施“营改增”之前的数据发现房地产业、建筑业与交通运输业等行业上市公司在“营改增”导致税负下降后倾向于选择应计盈余管理。徐素波等(2020)同样利用2016年之前的数据发现“营改增”对上市公司盈余管理具有抑制作用。

综上所述,学者们针对所得税对盈余管理的经济影响研究成果较多,但对“营改增”政策对盈余管理的影响研究较少。在仅有几篇研究中,存在行业单一、没有采用全面实施之后的样本数据等问题。本文将受“营改增”政策影响的所有行业同时纳入研究范围,并采用了以往研究所缺失的政策全面实施之后的样本数据,全面考察“营改增”政策对上市公司盈余管理行为的经济影响。

(二)研究假设。国外研究认为因税务部门的监管趋严,上市公司在会计利润较高时不会向下盈余管理。我国学者也证实上市公司盈余管理行为普遍存在于保盈动机的向上盈余管理。

但是上市公司进行盈余管理行为是有成本的,一方面面临市场监管部门的监督,有可能收到年报问询函,甚至受到严厉的处罚,造成市场投资者对公司价值产生怀疑,导致股价下跌;另一方面应计盈余管理操作空间有限,且在以后年度会调回,而真实盈余管理是以公司未来价值损失为代价,损害了公司长期利益。上市公司管理层会综合考量盈余管理的预期收益与进行盈余管理导致的潜在成本来决定是否进行盈余管理,以及进行哪种方式的盈余管理。

随着会计准则的日趋完善,应计盈余管理的操作空间越来越小。真实盈余管理虽然会损害公司未来利益,但是其行为更为隐蔽,操作空间更大,被发现的可能性极低。所以真实盈余管理将是亏损公司股东和管理层都乐于做出的选择。因此,本文提出以下假设:

H1a:在控制其他变量的情况下,相对于非微利公司,微利公司在“营改增”政策实施之前存在真实盈余管理行为。

H1b:在控制其他变量的情况下,相对于非微利公司,微利公司在“营改增”政策实施之后存在真实盈余管理行为。

“营改增”后征收体系和税控系统更严谨和严厉,将对纳税公司的纳税行为产生影响,震慑纳税公司偷税漏税行为,也有可能造成微利公司的盈余管理程度减弱。本文提出以下互斥假设:

H2a:在控制其他变量的情况下,微利公司在“营改增”实施前后的盈余管理行为没有显著差别;

H2b:在控制其他变量的情况下,微利公司在“营改增”实施后盈余管理行为受到抑制。

不同产权性质的上市公司,“营改增”政策对盈余管理行为的影响可能存在不同。国有上市公司为全民所有,所有者缺位,国有资产监督管理机构接受委托代为管理,只有监督管理权,没有剩余索取权,导致监督激励的积极性不如非国有上市公司股东。在面临可能亏损的情况下,国有上市公司更倾向于使用隐蔽性更强的真实盈余管理行为。因为有政府背景和强大的人脉关系,预期不会受到政策实施的影响。而非国有上市公司股东对公司监管更严,更注重实际绩效,不倾向使用损害未来利益的真实盈余管理行为。本文提出以下假设3:

H3:在控制其他变量的情况下,相对于非国有上市公司,国有上市公司在“营改增”政策实施之后存在真实盈余管理行为。

三、研究设计

(一)样本选择与处理。基于集团性质的公司大量存在,“营改增”政策对所有公司都会产生影响,本文选取的样本为2009—2018年所有A股上市公司。为保证研究结果的可靠,本文对数据进行了以下初步处理:剔除了金融行业公司年度样本;剔除了数据有缺失的公司年度样本;为避免异常值的影响对连续型变量进行上下1%的Winsorize缩尾处理,最终剩余18 024个公司年度样本数据。本文采用Stata 15.0对数据进行统计分析。样本数据来源于Wind数据库。

(二)变量定义。

1.被解释变量。目前学者对应计盈余管理的计算主要采用Jones模型或修正Jones模型,考虑到我国国情,估采用陆建桥(1999)提出的扩展的Jones模型,得到操控性应计盈余DA,该指标越高,表示公司进行了向上的盈余管理,反之则进行了向下的盈余管理。本文使用Roychowdhury提出的真实盈余管理模型,得到异常经营现金净流量ACFO、异常生产成本AProd和异常费用ADISExp,然后根据三者与盈余的逻辑关系,采用以往研究做法,构建真实盈余管理的总体计量指标REM=Aprod-ACFO-ADISExp,该指标越高,表示公司进行了向上的盈余管理,反之则进行了向下的盈余管理。

2.解释变量。本文根据公司所在试点地区及试点行业实施“营改增”的时间点,确定“营改增”时点变量time。公司所在试点地区及试点行业实施“营改增”政策或2016年全面“营改增”之后,time取值为1,否则为0。为更好地衡量上市公司存在的盈余管理行为,本文确定实验组虚拟变量treat,上市公司年度资产收益率roa在区间(0,1%]的微利公司为实验组,赋值为1,否则为0,若显著为正,表示为避免亏损,上市公司存在盈余管理行为。

3.模型构建。

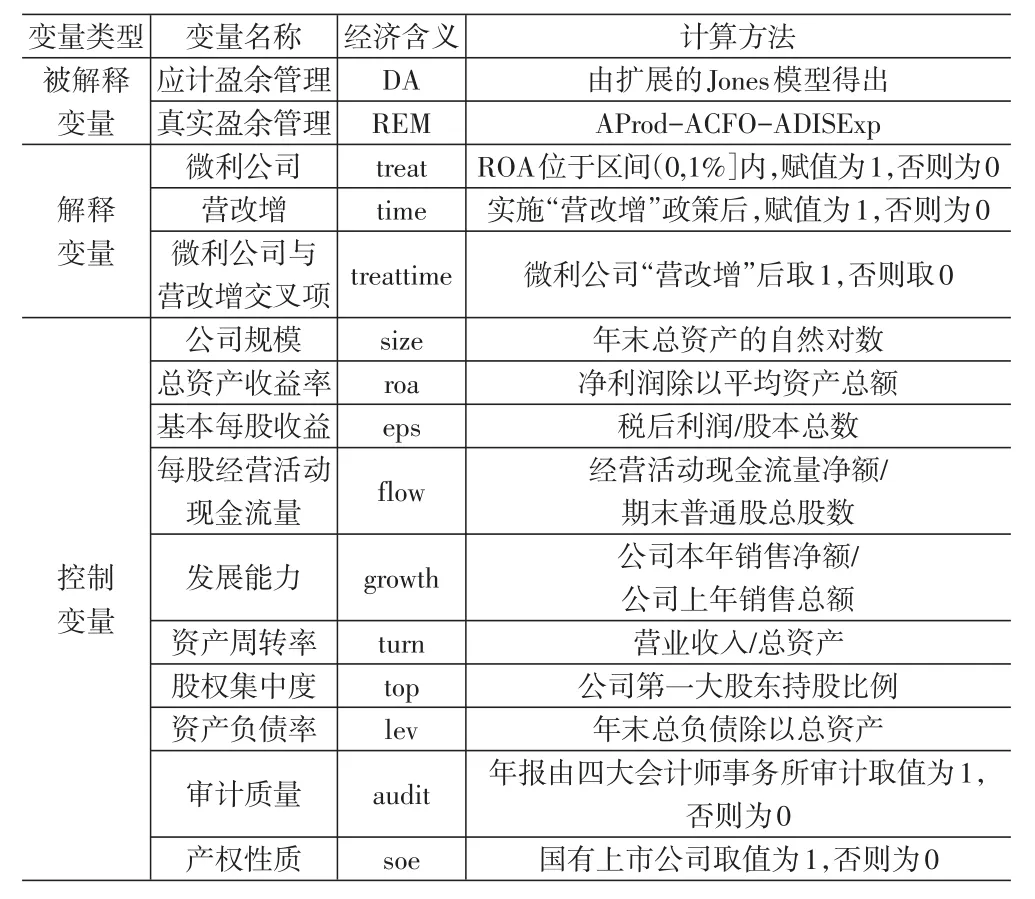

模型(1)中,PROX表示被解释变量,分别指应计盈余管理DA和真实盈余管理REM。control表示控制变量,具体变量如下页表1所示。

表1 变量说明表

四、实证分析

(一)描述性统计。下页表2为关键变量描述性统计表,对微利公司和非微利公司分“营改增”政策实施前后共四个区间进行了描述性统计,分别观测实验组和控制组在实施前后的变化。可以看出,“营改增”之前,微利公司的应计盈余管理均值0.017小于非微利公司的均值0.036,真实盈余管理均值0.006大于非微利公司的均值0.001,初步说明微利公司采用了真实盈余管理进行了向上的盈余管理。“营改增”之后,微利公司的应计盈余管理均值0.049大于非微利公司的均值0.028,真实盈余管理均值-0.026大于非微利公司的均值-0.035,初步说明微利公司有可能同时进行了应计盈余管理和真实盈余管理。非微利公司在“营改增”之后比之前的应计盈余管理和真实盈余管理均值都出现了下降,说明“营改增”政策对非微利公司的两种盈余管理行为可能有抑制作用。微利公司在“营改增”之后比之前的应计盈余管理有所增加,真实盈余管理有所降低,初步判定“营改增”对微利公司的真实盈余管理有所抑制,而应计盈余管理增加有可能是因为两种盈余管理方式的相互替代。上述统计结果与前述理论分析基本一致,当然相关变动是否具有显著性差异,还需进一步分析。

表2 关键变量描述性统计表

(二)回归分析。对模型(1)区分“营改增”实施之前和“营改增”实施之后的分样本分别进行面板固定效应分析,在考虑截面相关、异方差和序列相关等问题后,结果如表3所示。可以看出,在“营改增”政策实施之前,相对于非微利公司,微利公司的应计盈余管理并不显著,而真实盈余管理在5%的水平上显著正相关,说明在“营改增”政策实施之前,上市公司为了扭亏为盈,存在构造真实交易以实现账面盈利的行为。“营改增”政策实施之后,相对于非微利公司,微利公司的应计盈余管理同样不显著,真实盈余管理在10%的水平上显著正相关,说明“营改增”之后,微利公司也是主要通过真实盈余管理操纵利润,实现扭亏为盈的目的,假设1得到证实。

同时比较“营改增”实施前后微利公司的盈余管理行为,可以发现,真实盈余管理的显著性水平从5%下降到10%,说明“营改增”之后监管加强,对微利公司的真实盈余管理行为有所抑制,但在表3最后两列,通过采用双重差分法,发现交乘项treattime的系数并不显著,说明“营改增”政策并没有显著减少真实盈余管理行为,H2a得到证实。进一步发现,“营改增”之后微利公司的应计盈余管理虽然还是不显著,但随着真实盈余管理程度的减轻,应计盈余管理行为已经有了显著性增加,说明两种盈余管理有一定程度上的替代,与以往研究结论一致。

表3 模型(1)面板固定效应回归结果

表4考察了产权性质对“营改增”政策和盈余管理行为之间关系的调节作用,可以发现,相对于国有非微利上市公司,国有微利上市公司存在真实盈余管理行为;相对于“营改增”政策实施之前,实施之后国有上市公司存在真实盈余管理行为,可能的原因是近年来上市公司普遍存在真实盈余管理对应计盈余管理的替代。本文没有发现国有微利上市公司存在应计盈余管理行为,与前面理论分析一致,假设3得到证实。

表4 产权性质面板固定效应回归结果

(三)稳健性检验。为保证回归结果的稳健性,本文进行了以下稳健性检验:(1)去掉原增值税纳税企业,采用原营业税纳税企业为样本,控制了行业和年度,用面板固定效应方法进行回归,主要回归结果不变;(2)改变微利公司取值范围,采用roa取值范围为(0,0.2]的公司为微利公司,同样控制了行业和年度,用面板固定效应方法进行回归,主要回归结果不变;(3)去掉“营改增”实施期间年度样本数据,采用2009—2011年度和2016—2018年度样本数据,用面板固定效应方法进行回归,主要回归结果不变。

五、结论与建议

本文采用2009—2018年上市公司数据分析“营改增”实施前后微利公司盈余管理行为的变化及其规律。研究发现:(1)亏损公司特别是国有亏损公司通过真实盈余管理方式实现扭亏为盈的目的;(2)“营改增”政策的实施并没有改变微利公司的真实盈余管理行为。公司经营亏损会向资本市场传递消极信号,造成股价大幅下降,连续亏损还会被ST处理,面临退市风险,所以避免亏损以维持上市资格是亏损上市公司短期内的首要目标,“营改增”政策实施带来的影响并不能消除亏损公司操纵利润的愿望及动机。

基于以上研究结论,本文提出进一步深化国企改革和加强上市公司真实盈余管理行为的政策性监管建议:第一,加强真实盈余管理监管。真实盈余管理具有隐蔽性强、损害大等特点,公司管理层利用内部信息不透明操控真实交易达到盈余目的,很难被外部股东发现。急需证监会、中注协、会计师事务所和财务分析师等外部力量加大监管,并辅以大智移云技术优势缓解信息不对称,降低真实盈余管理空间。第二,深化国有企业股权改革。国有企业所有者缺位,代理股东职能的国资委与国企没有剩余索取权的切身利益关系,只有监督管理的行政职能,在监管积极性上远不如私营企业的股东。同时,国资委作为行政部门,对下属所有国企经营行业及业务的熟悉程度不如业内人士,不利于发现国企管理层的真实盈余管理行为。所以需要深化国企股权改革,引入私营资本,通过混改,充分发挥私营资本家的积极性和专业能力。