中国锯材和原木进口需求弹性及市场格局研究*

2022-05-31贺蕾

贺蕾

(陕西科技大学 经济与管理学院,西安 710021)

木材贸易不仅缓解了全球木材供需矛盾,且保证了各国经济建设的可持续发展[1]。2017年中国施行全面禁止天然林商业性采伐使中国木材供需矛盾愈加突出。开展中国木材进口研究有助于把握和分析中国木材进口需求特征、规律以及变动趋势,为预测和判定未来木材贸易市场特征提供现实参考。关于中国木材进口的已有研究多集中在分析贸易影响因素[2-4]和木材贸易对环境影响[5-7]两方面;诸多学者运用引力模型分析木材的贸易流动和影响因素,如国内生产总值和人均GDP对中国木材贸易有积极影响,而距离对贸易有反向影响[8];人民币升值、运输成本、贸易政策、贸易伙伴的森林资源禀赋和中国自身的采伐限制政策影响了木材的进出口[9-11];汇率对国际木材贸易的显著影响[12-13]。中美贸易摩擦以来,加征关税对世界木材贸易的影响评估成为研究重点,利用双边贸易流动模型评估中美贸易摩擦对全球木材市场的影响,结果显示中国进口美国木材的数量显著下降,中美之间的一些贸易流动转移到了世界其他地区,越南和新西兰是最大的赢家,而泰国的损失相对较重[14]。可见,已有研究对木材进口需求弹性的分析相对不足,然而对贸易政策的评估和模拟都依赖于对需求弹性的科学估计和分析基础上,局部均衡模型和福利分析也同样以精确的需求弹性测定为基础[15],尽管有学者基于2007—2017年的数据样本测算了木材之间的Armington替代弹性,分析了进口木材对国内木材的替代影响[16],但未分析进口木材之间的替代/互补影响,且研究时间在中美贸易摩擦之前,无法说明加征关税对中国木材进口的影响。据联合国商品贸易统计数据显示,2019年中国进口木材产品主要包括原木、锯材、地板材、纤维板、胶合板等,其中原木和锯材的进口额占中国木材进口总额的82.02%,是中国进口最多的两类初级原料类木材产品。因此,运用动态Rotterdam模型,在测算中国原木和锯材分种类、分来源地的长期和短期进口需求弹性基础上,探讨中国对不同来源地木材的进口需求偏好特征,不同来源地木材之间存在竞争或互补关系,即中国对不同来源地锯材和原木的进口需求偏好差异。

1 数据与方法

1.1 中国锯材和原木进口来源地选取

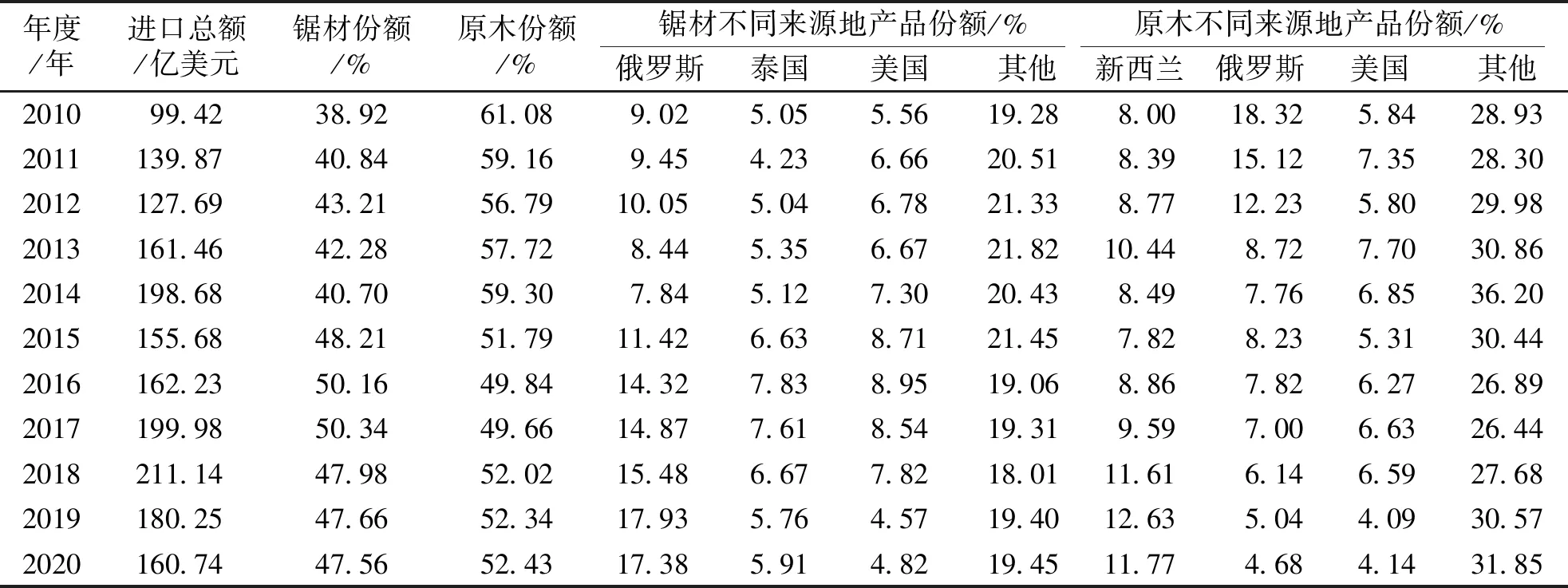

据UN Comtrade Database统计数据显示:2010—2020年中国原木和锯材进口规模总体呈现波动式增长态势(表1),进口变化趋势总体可分为3个阶段:第1个阶段为2010—2014年,进口金额连续递增阶段,主要原因是房地产产业快速增长带动木材的进口需求。第2个阶段为2015—2018年,2015年进口总额同比下降21.64%,这是因为全球经济普遍低迷,国际需求不足,导致原木和锯材需求量下降[2];而后进口市场不断恢复,2018年达到峰值211.14亿美元。第3个阶段为2019—2020年,受中美贸易摩擦的影响,加征关税直接抑制了中国对美国原木和锯材的进口需求,木材进口需求总体下降。

美国是中国木材进口的主要贸易伙伴国(表1)。2017年,进口美国锯材和原木的金额占进口木材总额15.17%。受中美贸易摩擦影响进口总额不断下降,2020年进口美国锯材量为163.98万m3,比2018年下降43.38%;进口美国原木量为333.4万m3,比2018年下降46.55%。美国锯材的市场份额从2018年的7.82%下降至2020年的4.82%;美国原木的市场份额同样从6.59%下降至4.14%。

表1 2010—2020年中国进口锯材和原木总额及市场份额Table 1 Total imports and market share of sawn timber and log in China,2010-2020

综上所述,中国木材进口需求快速增长,尤其是对原木和锯材的进口需求。中国锯材进口主要来自俄罗斯、泰国、美国,原木进口主要来自新西兰、俄罗斯和美国。因此,选取俄罗斯、泰国、美国与中国进行锯材贸易的数据,分析中国对不同来源地锯材的进口需求偏好特征;选取新西兰、俄罗斯和美国与中国进行原木贸易的数据,分析中国对不同来源地原木的进口需求偏好特征。

1.2 数据来源

数据来源于2010年1月至2021年2月中国进口原木和锯材的月度数据,共134组样本。其中2010年1月至2016年12月的进口数据来自中华人民共和国对外贸易司农产品贸易月度统计报告,2017年1月至2021年2月的进口数据来自海关统计数据查询平台(http://43.248.49.97/)。进口价格(万美元/m3)由进口金额除以进口量而得。中国国内CPI指数数据来源于美国联邦储备银行。

1.3 数据处理

1.3.1 样本数据平稳性检验

因为是月度的时间序列数据,所以要对样本数据进行平稳性检验。由于采用ADF检验对变量进行单位根检验,当样本容量较小或真实模型接近于单位根时,ADF检验存在检验功效较低的缺点。因此,通过Eviews软件对数据进行PP检验,检验结果显示变量的水平序列均不能拒绝零假设,不能通过平稳性检验,但是通过对各变量一阶差分后均能通过单位根检验,因此原数据为一阶单整序列,各变量一阶差分后适用于需求系统模型。

1.3.2 采用消费需求模型测度中国锯材和原木的进口需求弹性

进口需求弹性常用于反映进口需求量变动对进口品价格变动的敏感程度。为分析中国对不同来源地锯材和原木的进口需求偏好差异,采用消费需求模型测度中国锯材和原木的进口需求弹性。消费需求模型在实证中通常应用静态的需求系统模型,即假设消费者在支出或价格发生变化后能够立即适应新的平衡。实际上,这一假设可能是不正确的,因为在许多情况下,消费者对价格变化或支出变化的反应具有渐进性,对新均衡的调整需要较长的时间,这些滞后的原因包括习惯的形成、短期库存的影响或一些消费商品的耐用性等。动态Rotterdam模型是将消费习惯形成信息嵌入到静态模型中[17],有利于更好地理解消费者的行为。因此,采用动态Rotterdam模型测度中国锯材和原木的进口需求弹性。

⑴

⑵

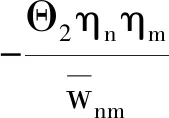

在需求模型中,彼此存在密切联系的一系列内生变量的误差项可能存在异方差和同期相关现象,而似不相关回归考虑了各个方程之间的相关性,是一种较为有效的估计方法[19],因此应用Eview 10软件对动态Rotterdam模型进行似不相关回归。由于各方程的因变量及中国原木和锯材进口份额之和为1,误差协方差矩阵为奇异矩阵,因此在进行模型估计时使用删除了“其他国原木”的方程。该方程的参数由加总性、齐次性和对称性等限制条件计算而得。模型中的边际支出份额(ηi)和Slutsky价格效应(θij)参数估计结果如表2所示。木材产品价格对中国从各个来源地进口锯材和原木的边际支出份额的影响显著。除了俄罗斯原木自价格影响不显著外,其他来源地的木材产品的自价格影响均显著。泰国锯材和其他国锯材、新西兰原木和美国锯材、俄罗斯原木和俄罗斯锯材、俄罗斯原木和其他国锯材、美国原木和其他国锯材、美国原木和泰国锯材之间的交叉价格影响显著。

表2 锯材和原木进口需求动态Rotterdam模型参数估计结果Table 2 Parameter estimation results of dynamic Rotterdam model for the import demand of sawn timber and log

1.3.3 计算补偿弹性

2018年10月11日,在国家卫生健康委医政医管局指导的第四季改善医疗服务全国医院擂台赛东北赛区决赛中,盛京医院参选案例“基于医联体区域协同护理信息化平台构建延伸护理新模式”荣获主题七延伸优质护理服务“十大价值案例”与“十大人气案例”两项大奖。

⑶

⑷

⑸

⑹

表3 锯材和原木进口需求滞后系数估计Table 3 Estimation of lag coefficient of import demand for sawn timber and log

1.3.4 计算非补偿弹性

由于补偿价格弹性反映一种产品价格变动引发相对价格变动,从而导致对其他产品的需求量变动,反映价格变动引致的替代效应,而无法反映收入效应。然而,对一种产品征收关税,会影响中国进口商的支付价格,会导致进口商购买其他来源地的替代商品(贸易转移)。同时,关税或价格变动也会影响进口商的进口总支出(贸易创造)。因此,掌握关税或价格变动的贸易转移和贸易创造效应至关重要。为了进一步估计中国木材进口的贸易转移和贸易创造效应,参照文献[19]的方法计算总进口需求与价格之间的Divisia数量指数(DQt)。

⑺

⑻

⑼

⑽

⑾

⑿

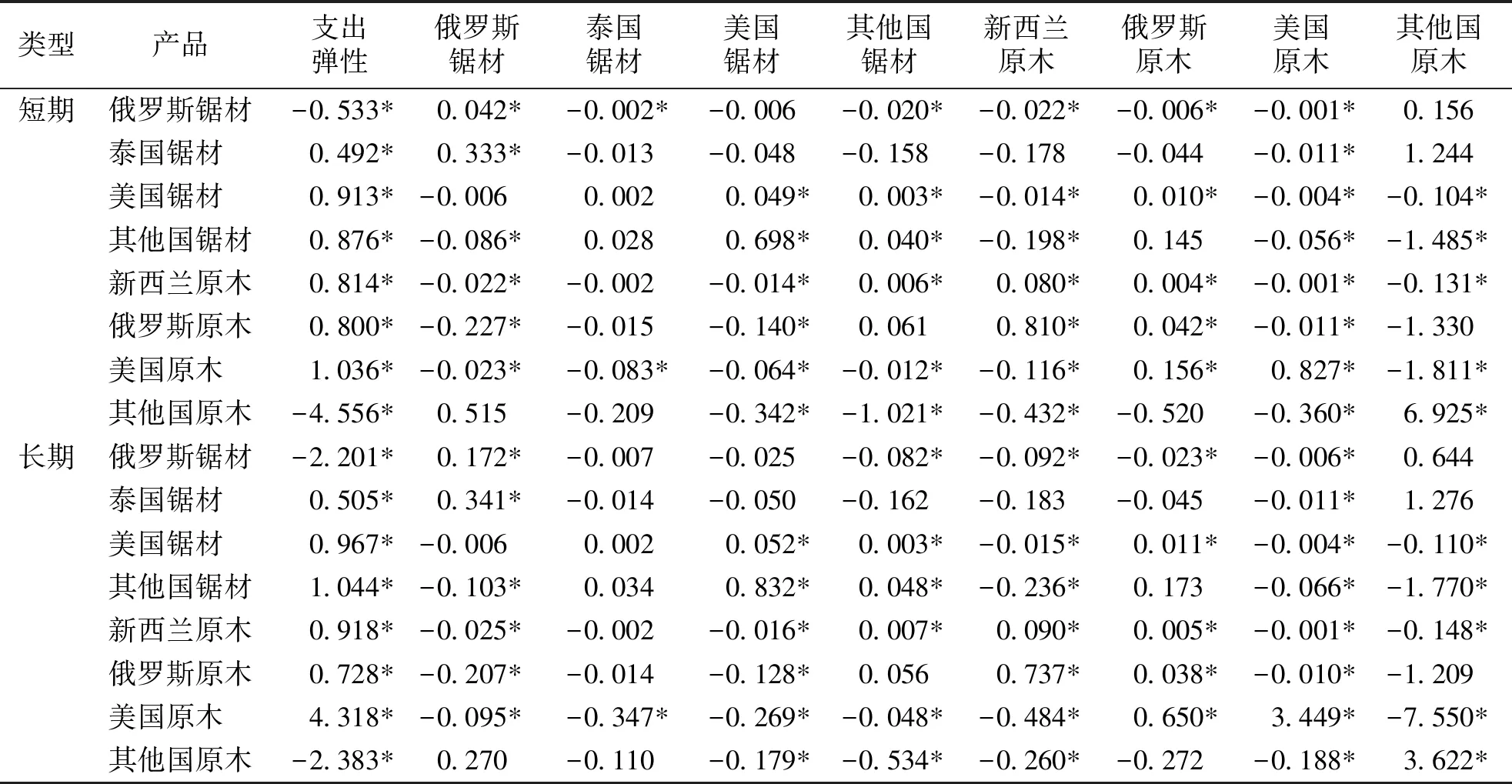

利用动态Rotterdam模型的估计参数和平均支出份额,根据补偿弹性计算公式可计算出中国木材进口需求的补偿价格弹性(表4)。

表4 中国锯材和原木进口短期/长期补偿交叉价格弹性Table 4 Short-term /long-term compensation cross price elasticity of sawn timber and log imports in China

通过Eviews 10软件对公式⑶进行估计,得出国内价格效应Θ1=-3.21(-1.926)和进口价格效应Θ2=-0.96(-29.071)。这两个参数的估计值均为负值,且在0.10显著性水平下显著。利用动态Rotterdam模型的估计参数、反应动态行为的滞后系数和平均支出份额,根据非补偿价格弹性计算公式可计算出中国木材进口需求的支出弹性和非补偿价格弹性(表5)。

表5 中国锯材和原木进口需求短期/长期支出弹性和非补偿价格弹性Table 5 Short-term /long-term expenditure elasticity and non-compensatory price elasticity of the import demand of China’s sawn timber and log

2 结果与分析

2.1 不同来源地原木和锯材间存在互补关系

补偿价格弹性中剔除了价格变化的收入效应,能够更准确地揭示产品间价格变动导致的产品之间替代或互补关系。从不同来源地各类木材产品的短期和长期补偿交叉价格弹性来看,不同来源地木材产品交叉价格影响显著的均为互补关系。与补偿交叉价格弹性反应的木材产品间的替代/互补关系基本类似,非补偿短期/长期交叉价格弹性显示泰国锯材和其他国锯材、俄罗斯原木和俄罗斯锯材间存在互补关系;新西兰原木和美国锯材,其他国锯材和美国原木,泰国锯材和美国原木间存在互补关系。然而,只有俄罗斯原木和其他国锯材间的非补偿价格弹性为正,即两者存在竞争关系。总之,不同来源地木材产品间多数存在互补关系。主要有两方面的原因:一方面,木材产品间差异性大,不同来源地木材种类、木材特性和质量方面存在差异,如俄罗斯主要出口桦木、松木、落叶松等针叶木材,而美国主要出口橡木、北美枫木等,不同来源地的木材产品间替代有限。另一方面,各个出口国的木材出口贸易政策差异大,贸易政策对木材产品贸易的影响更加凸显,随着木材出口国实施禁止伐木和限制出口措施,如阿尔巴尼亚、加拿大、白俄罗斯等国实施不同程度的木材出口禁止措施,不同来源地的锯材和原木的出口贸易限制政策差异大,导致产品间替代影响有限。

2.2 中国锯材进口市场集中度会下降,而原木进口市场集中度将会提高

支出弹性表示总进口支出变动百分比对各不同来源地木材进口支出变动百分比的影响。中国木材进口支出弹性影响均是显著的,除了对俄罗斯锯材和其他国原木的进口支出弹性显著为负,其他来源地的原木和锯材的进口支出弹性显著为正(表5)。说明未来随着中国木材进口的增加,短期/长期内会减少对俄罗斯锯材进口,而会增加对泰国锯材、美国锯材和其他国锯材的进口。俄罗斯是中国锯材进口最大的供应国,2020年俄罗斯锯材占中国木材进口市场的17.38%。另外,美国锯材的短期支出弹性大于泰国锯材、其他国锯材,表明短期内如果中国增加锯材产品进口,对美国锯材进口的增长将大于其他来源地的锯材,而美国锯材的长期支出弹性小于其他国锯材。因此,可以判断从长期来看未来中国锯材进口会降低对俄罗斯锯材、美国锯材的依赖,锯材进口市场集中度会下降。中国对新西兰原木、俄罗斯原木和美国原木的短期/长期进口支出弹性显著为正,而对“其他国原木”的短期/长期进口支出弹性显著为负,表明如果未来中国增加原木进口,将增加对新西兰原木、俄罗斯原木和美国原木的进口,进口市场将会更加集中。再者,中国对美国原木进口的短期支出弹性为1.036、长期支出弹性为4.318,均为富有弹性,中国会大幅度增加对美国原木进口,长期支出弹性来看美国原木将会是最大受益者。尽管俄罗斯一直是中国最大的原木进口来源市场,但所占份额逐年下降,主要原因是俄罗斯为促进本国木材工业的发展,逐渐提高原木出口关税,限制原木出口。2013年,新西兰超过俄罗斯成为中国最大的原木进口市场。美国自2010年起一直是中国第三大原木进口市场。贸易摩擦中中国对进口部分美国木材加征关税,对进口美国原木和锯材产生明显贸易抑制作用,随着加征关税的取消,中国进口美国原木和锯材会快速增加。美国森林资源丰富,木材种类多,价格具有优势,随着俄罗斯、加拿大等主要原木出口国不同程度的出口限制,中国会加大对美国原木和锯材的进口依赖,尤其是对美国原木的进口。

2.3 中国进口木材市场核心竞争不是价格竞争

非补偿自价格弹性表示商品价格变动百分比引发的进口量变动的百分比。然而,与补偿价格弹性不同,非补偿价格弹性包括了价格变动的贸易创造效应和贸易转移效应。中国对泰国锯材的进口的短期/长期自价格弹性为负(-0.013和-0.014),表明对于中国木材进口而言,泰国锯材属于正常商品,其价格上涨会使进口量下降。然而,除了泰国锯材,中国对其他来源地锯材和原木进口的自价格弹性均显著为正,表明如果一种木材产品价格下降,其产生的收入效应大于替代效应,根据经济理论可知,当“其他条件不变”前提下,收入效应与替代效应叠加,且收入效应大于替代效应时,该商品出现“吉芬现象”,可是在木材产品贸易中,无法满足“其他条件不变”。一方面,全球森林资源分布不均,且森林资源有限,主要木材出口国对木材出口进行严格管制;而中国森林资源匮乏,国内树种比较单一,以中小径材为主,大径级优质天然针叶材和阔叶材极为紧缺,且全面禁止天然林商业性砍伐进一步加剧了优质大径材和珍贵阔叶材的短缺,中国对进口木材的需求持续增大。另一方面,不同来源地木材产品间难以替代,因此当市场供应有限且难以替代时,就会出现价格上涨,需求量也同时增加。再者,不同来源地锯材和原木短期自价格弹性数值均为缺乏弹性,表明随着这些木材产品价格上涨,中国报告网显示2020年全球木材价格同比上升188%,中国对这些木材的进口需求小幅度增长。然而,从长期来看,中国对美国原木进口的自价格弹性为富有弹性(3.449),表明在有时间充分反映价格变化的情况下,即便美国原木价格上涨,中国对美国原木的进口量也会大幅度增长,对美国原木的进口依赖会更强。随着全球木材出现严重短缺,价格上涨并不会降低中国木材进口需求。另外,随着木材出口国实施禁止伐木和限制出口措施,林产品出口认证和木材反倾销,如欧美“环境敏感市场”对认证产品需求不断增加,对中国家具、胶合板提出反倾销调查,均直接影响国际木材贸易,中美贸易摩擦的实践也证实加征关税会显著抑制中国对美国木材的进口。因此,未来木材贸易市场的竞争核心不是价格竞争,而是争夺木材市场份额,核心竞争因素是稳定的供需关系和稳定的贸易政策。

3 结论与建议

3.1 结论

随着国内锯材和原木供需矛盾的日益突出,木材进口需求将会不断增长。从长远看,中国将降低对俄罗斯锯材的进口,锯材进口市场集中度会下降,而会增加对俄罗斯原木、新西兰原木、美国原木的进口,降低对其他来源地原木的进口,原木进口市场集中度将会更高。随着中国对进口木材的需求的持续增加,进口锯材和原木产品会出现吉芬现象,但中国进口木材市场的核心竞争力不是价格竞争。出口国稳定的木材供应和稳定的木材贸易政策对中国木材进口影响更大。由于木材产品间差异性大,不同来源地的木材产品间难以形成替代,不同来源地木材产品争夺中国木材进口市场份额的竞争并不激烈。贸易摩擦中中国对进口美国木材加征关税,对进口美国木材产生明显贸易抑制作用,随着加征关税的取消,中国进口美国木材会快速增加。中国会加大对美国木材的进口依赖,尤其是对美国原木的进口。

3.2 建议

随着原木进口市场集中度提高,如果木材出口国实施禁止伐木和限制出口措施,中国原木进口就会受到严重冲击。因此,中国需调整原木进口来源地结构,如捷克、挪威、巴西的木材出口产出弹性大,中国需有意识地拓展这些市场,分散原木进口风险。尽管锯材进口市场集中度会下降,但锯材进口市场风险仍然很大,不同国家森林资源禀赋不同,木材出口能力有很大差异,且木材产品之间难以替代,为保障中国木材资源的稳定供应,降低贸易风险,应实现进口市场的多元化,中国原木和锯材进口市场需多元化,增加对其他来源地原木和锯材的进口。需重视测算木材出口国的出口产出弹性,评估和追踪木材主要出口国供给的安全性,降低原木和锯材进口风险。中国原木和锯材进口市场核心竞争因素是稳定的出口供应和稳定的贸易政策,加强与木材出口国的外贸谈判,建立良好的外贸关系,促进木材贸易环境的稳定。随着对美国木材进口加征关税的取消,中国进口美国木材会快速增加,需充分利用“一带一路”国家战略,增加对“一带一路”沿线森林资源丰富国家的木材进口量,在现有主要进口市场的基础上,应积极开拓木材进口市场,如森林资源丰富的美洲、非洲、大洋洲等市场。