投资者实地调研内容特征与盈余管理

2022-05-18吴芃张晶王晶晶陈依旋

吴芃 张晶 王晶晶 陈依旋

【摘 要】 以2013—2020年深圳主板A股上市公司为研究对象,从调研强度、调研内容深度和相关度三个方面对实地调研活动特征进行刻画,考察了投资者实地调研活动对公司盈余管理的影响。研究发现,投资者实地调研强度越大、调研内容越深及相关性越高,上市公司的应计盈余管理和真实盈余管理行为越能得到抑制,投资者实地调研对真实盈余管理行为的抑制主要体现在异常生产成本和异常酌量性费用类行为的抑制。研究采用文本分析方法深入挖掘投资者实地调研内容特征,并从与盈余管理相关性的角度对调研的文本信息特征进行量化,丰富了投资者实地调研与盈余管理方面的文献,也为投资者进行实地调研活动及监管部门完善相关政策提供了参考。

【关键词】 投资者实地调研; 内容特征; 应计盈余管理; 真实盈余管理; 信息不对称

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2022)10-0010-10

一、引言

根据委托代理理论,公司所有权和控制权的分离导致股东与管理者之间产生了信息不对称问题,从而使管理者有机会利用信息优势及管理权力实施盈余管理行为。因此,为缓解外部投资者与内部管理层之间的信息不对称、加强投资者对公司治理的监督效用,监管机构对上市公司信息披露质量的要求越来越高,同时出台了一系列加强上市公司投资者关系管理的规章指引和规范性文件。从2012年开始深圳证券交易所在其投资者互动平台“互动易”中建立了“投资者关系”一栏,要求上市公司及时披露投资者调研活动的具体信息。

实地调研是指投资者主动或受邀前往相关公司进行现场参观、座谈沟通等活动,是投资者获取信息的一种重要途径。与其他获取信息方式相比,实地调研更为主动,在调研过程中投资者对公司的了解更直观透彻。投资者通过实地调研的方式能够与公司管理层进行直接互动交流并直接观察到公司的生产和经营状况,有利于投资者获取公司的经营信息和了解公司的发展规划[ 1 ]。一些研究表明,实地调研由于改善了信息不对称状况,从而可以发挥积极的公司治理作用,如提高公司的信息可比性和创新水平等[ 2-4 ]。但是也有研究表明,投资者实地调研会导致公司过度投资行为的加大等不利后果[ 5 ]。那么,投资者实地调研究竟能否有效缓解投资者与管理层之间的信息不对称从而起到抑制公司盈余管理的作用呢?少数研究涉及该问题,但并未得出一致结论。有研究表明上市公司实地调研对公司盈余管理水平能产生有效的抑制作用[ 6 ],但也有研究发现实地调研次数不会影响公司的应计盈余管理水平[ 7 ]。这说明需要对该问题更进一步地研究。另外,投资者实地调研活动蕴含丰富的信息,学者对实地调研活动的研究主要关注是否发生实地调研、实地调研的次数、参与调研的机构数、参与调研的人数等指标,对实地调研过程中所涉及的具体内容特征进行研究的则相对匮乏。然而,调研内容是实地调研活动的核心,因此,研究实地调研过程中涉及内容的信息含量以及实地调研的信息披露质量等实地调研的内容特征具有重要的价值和意义。

本文以2013—2020年深圳主板A股上市公司为研究对象,从实地调研强度、调研内容深度以及调研内容相关度三个方面衡量实地调研特征,对投资者实地调研活动与公司盈余管理之间的关系进行研究。本文可能的贡献在于:第一,采用文本分析方法深入挖掘投资者实地调研内容传递出的信息特征,从调研强度、调研内容深度以及调研内容相关度三个方面分析了实地调研对盈余管理的影响,使投资者实地调研对公司盈余管理的影响研究更加全面。现有研究主要从是否发生调研、调研频率等表面特征对实地调研的经济后果进行研究,极少有学者关注实地调研涉及的具体内容特征,而调研内容是实地调研活动的核心,决定着实地调研活动是确实具有价值还是流于形式。因此,本文的研究是对投资者实地调研活动相关研究的进一步深入。第二,从盈余管理相关度的角度对披露的实地调研文本信息特征进行了量化。由于定性的非财务文本信息量化难度较大,因此对文本信息特征方面的研究较为稀缺。本文通过文本分类分析法,构建了实地调研内容相关度的指标测度方法,研究了与盈余管理相关的实地调研活动信息对盈余管理的影响,为衡量特定文本内容的披露情况提供了新的思路,也丰富了文本信息披露领域的研究。第三,进一步分析了投资者调研的内容特征会对哪些类别的真实盈余管理行为产生影响,更加深入地探讨了投资者实地调研对盈余管理的抑制作用。

二、理论分析与研究假设

(一)投资者实地调研强度与公司盈余管理

投资者实地调研的强度是指上市公司被投资者实地调研的频率。投资者实地调研活动一般包括公司基本情况介绍、座谈沟通和现场参观三个环节,调研参与者可通过这些环节观察公司的生产经营状况,也可以通過调研过程中管理层的措辞、语气、语调以及肢体表达等获取私人信息[ 8-10 ],投资者还可以要求管理层对公司的基本面和所处行业状况等信息做出充分详细的解释说明。由此投资者有机会接触公司更具体的信息,从而识别管理层企图掩盖的不利情形。另外,交易所要求上市公司对已披露信息的提问进行充分、深入的说明和答复,如果投资者认为公开披露的公司信息存在模糊表述、选择性披露等问题,可以在座谈沟通环节对这些信息提出质疑。交易所还要求上市公司在与特定对象沟通交流时做好相关记录,并在投资者关系活动结束后的两个交易日内将实地调研中涉及的信息、提供的资料对外公开,以保证其他投资者机会均等获得相关信息。调研参与者也可以通过多种途径将所获取的信息传递给其他利益相关者。根据委托代理理论和信息不对称理论,由于公司的经营权和所有权分离,管理层掌握的信息量较多,会处于有利地位,使股东与管理层之间存在信息不对称问题,而投资者调研活动为投资者提供了增量信息,能够减轻投资者与管理层之间的信息不对称,减少盈余管理的可能性。并且,随着投资者到上市公司进行实地调研频率的增加,对公司真实情况的了解也会更加深入全面,信息不对称程度能得到进一步减缓,投资者对公司的监督也能发挥更大的力度。根据以上分析,本文提出如下假设:

H1:投资者实地调研强度越大,上市公司盈余管理程度越低。

(二)投资者实地调研内容深度与公司盈余管理

投资者实地调研内容的深度是指调研过程中投资者挖掘上市公司信息的深入程度。实地调研活动包含的信息非常丰富,依据监管要求,上市公司需要详细披露投资者实地调研活动中的交流内容。Botosan[ 11 ]认为,以正式公告的数量或内容篇幅衡量信息披露的质量是合理并且可行的。因此,公司披露的调研内容的长度能够反映调研过程中披露信息的详细程度与完整程度。披露的调研内容越长,意味着投资者实地调研过程中涉及的信息越丰富,通过直接或间接的方式向市场传递的增量信息也就更多,在一定程度上缓解了信息不对称,能够帮助投资者深度了解上市公司的真实情况,使投资者对公司现状和前景的判断更为准确,进而加大上市公司实施盈余管理的难度。

同时,投资者在实地调研的座谈讨论环节能够与被调研单位人员直接交流,这是调研参与者获取增量信息的核心环节,上市公司基于公平披露原则公开披露的信息也主要来自该环节。投资者在座谈讨论过程中向公司管理层所提问题的数量能够反映投资者对公司各方面信息挖掘的深度,投资者提问数量越多,从公司代表的回答中获取的增量信息越多,对公司了解也就更加深入。另外,参与调研的投资者往往具有较强的专业能力,在提问环节可能对公司已披露的信息或是存在的问题提出质疑。因此,随着提问数量的增加,投资者越有可能发现公司的不合理之处,或是揭露管理层试图隐瞒的真相,从而起到更好的外部监督作用,抑制管理层的盈余操纵行为。综上所述,本文提出如下假设:

H2a:投资者实地调研内容越多,上市公司盈余管理程度越低。

H2b:投资者实地调研过程中提问数量越多,上市公司盈余管理程度越低。

(三)投资者实地调研内容相关度与公司盈余管理

实地调研内容的相关度指实地调研涉及的内容中可能与公司盈余管理行为相关或是可能会对公司盈余管理行为产生影响内容的占比。投资者实地调研主要通过文本形式向市场传递增量信息,根据证监会2005年发布的《上市公司与投资者关系工作指引》,在投资者调研过程中,上市公司可以与投资者沟通的内容主要包括公司发展战略、法定信息披露及其说明、经营管理类信息、企业文化等。不少研究发现公司披露特质化的内容有助于投资者进一步了解上市公司某些特定方面的相关情况,从而产生相对应的结果[ 12-13 ]。

公司治理特征和财务特征都会对管理层的盈余管理行为产生影响[ 14-17 ]。在调研过程中涉及的公司治理类信息有助于加深投资者对公司治理情况的了解,如果公司的治理结构存在问题,投资者更有可能对此提出质疑,从而对公司起到进一步的治理和监督作用。财务类信息能够加强投资者对公司财务状况的了解,进而提高对公司盈余水平的判断,缩小管理层的盈余操纵空间。在调研过程中涉及的经营管理类信息能够让投资者了解到公司生产经营细节,这些细节的披露有助于抑制通过生产、销售和可操作费用等方式达到操纵公司盈余目的的真实盈余管理行为[ 18 ]。基于上述分析,本文提出如下假设:

H3a:投资者实地调研内容中涉及的公司治理类信息越多,上市公司盈余管理程度越低。

H3b:投资者实地调研过程中涉及的财务类信息越多,上市公司盈余管理程度越低。

H3c:投资者实地调研过程中涉及的公司生产经营类信息越多,上市公司盈余管理程度越低。

三、研究设计

(一)样本选择与数据来源

2012年,深圳证券交易所要求深交所上市公司详细披露投资者调研的情况,而上海证券交易所对此并未做出规定。因此,本文以2013—2020年深圳主板A股上市公司为初始研究样本,并对其进行如下处理:(1)剔除178个金融行业样本;(2)剔除757个存在特殊处理情况的样本;(3)剔除1 432个数据缺失的样本。经过上述处理,本文最终得到8 207个公司—年度观测样本。本文投资者实地调研基础数据来源于国泰安数据库中的投资者关系数据库,在此基础上按照内容特征的类别进行了手工分类与整理。财务数据及公司治理数据来自国泰安数据库。为了降低极端值的影响,对所有连续型变量在前后1%分位数上进行了缩尾处理。

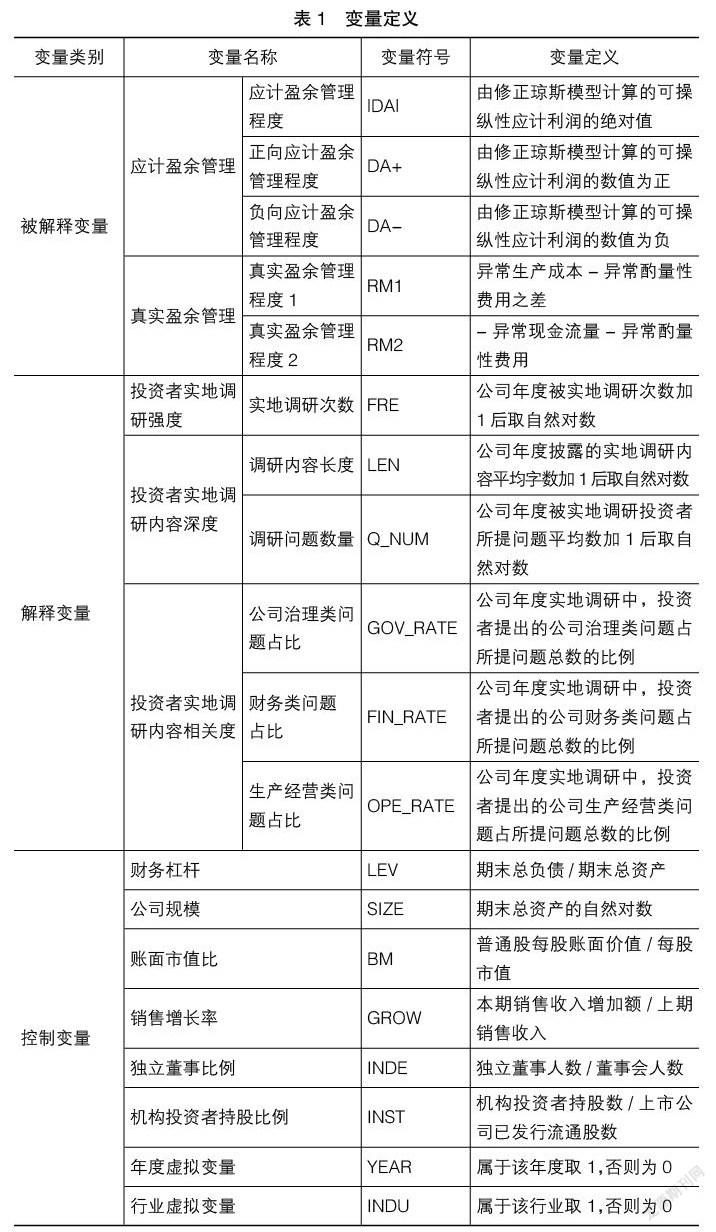

(二)变量定义

1.被解释变量

(1)应计盈余管理

对于应计盈余管理的衡量,本文采用修正的Jones模型,将可操纵应计利润作为应计盈余管理的代理变量。具体计算过程如下。

其中:TAi,t为公司i第t年總应计利润,TAi,t=NIi,t- CFOi,t,NIi,t为公司的净利润,CFOi,t为经营活动现金流量净额;Ai,t-1为公司i第t-1年期末总资产的账面价值;REVi,t为公司当期营业收入与上期营业收入的差额;PPEi,t为公司期末固定资产账面价值;ARi,t为公司当期应收账款账面价值与上期应收账款账面价值的差额。

将数据按照模型(1)进行分行业分年度回归,得到对应系数1、2、3,将它们代入模型(2)中计算非可操纵应计利润NDA。

DA值的正负代表了应计盈余管理的方向,本文将DA分为正向应计盈余管理程度(DA+)和负向应计盈余管理程度(DA-)以衡量盈余管理的方向。同时,本文取DA的绝对值(|DA|)作为应计盈余管理程度的衡量指标。

(2)真实盈余管理

本文通过Roychowdhury模型计算异常现金流量(R_CFO)、异常生产成本(R_PROD)、异常酌量性费用(R_DISX)三个指标以衡量真实盈余管理,并参考Cohen和Zarowin[ 19 ]以及Zang[ 20 ]的方法,基于这三个指标计算综合度量指标RM1与RM2,以衡量公司真实盈余管理的整体效应。

1)异常现金流模型

本文按照经营活动现金流量模型(4)进行分行业、分年度回归,计算得到的残差项即为异常现金流量(R_CFO)。R_CFO越小,企业真实盈余管理越严重。

其中,CFOi,t为公司的经营活动现金流量净额,Ai,t-1为公司上一年的年末总资产账面价值,REVi,t为公司年度营业收入,REVi,t为公司当期营业收入与上期营业收入的差额。

2)异常生产成本模型

依据生产成本模型(5)预测正常的生产成本,残差项即为异常生产成本(R_PROD)。R_PROD越大,表明公司的生产成本超出正常水平越多,真实盈余管理程度越高。

其中,PRODi,t为公司生产成本,是当期销售成本与存货增量之和。

3)异常酌量性费用模型

本文对酌量性费用模型(6)进行分行业分年度回归,残差项即为异常酌量性费用(R_DISX)。R_DISX越小,企业真实盈余管理越严重。

其中,DISXi,t为酌量性费用,是销售费用与管理费用之和。

将以上三个指标代入模型(7)和(8),计算得出真实盈余管理的综合度量指标RM1、RM2。

RM1=R_PROD-R_DISX (7)

RM2=-R_CFO-R_DISX (8)

RM1与RM2值越大,表明公司的真实盈余管理程度越高。

2.解释变量

本文的解释变量为投资者实地调研信息的内容特征,通过以下三个方面度量。

(1)投资者实地调研强度

用实地调研次数(FRE)衡量投资者实地调研强度,计算方法为1年中上市公司投资者实地调研的次数加1后取自然对数。

(2)投资者实地调研内容深度

调研内容长度(LEN)的计算方法为1年中公司披露的投资者实地调研内容的平均字数加1后取自然对数。该变量数值越大,意味着公司向投资者传递的信息越多,投资者对公司的了解越深。

调研问题数量(Q_NUM)的计算方法为1年中投资者实地调研过程中平均所提问题数量加1后取自然对数。该变量数值越大,说明投资者对公司信息挖掘越深。

(3)投资者实地调研内容相关度

本文对投资者实地调研涉及的内容进行了分类,重点研究与公司治理、财务状况以及生产经营相关的信息对公司盈余管理行为的影响,分别用公司治理类问题占比(GOV_RATE)、财务类问题占比(FIN_RATE)、生产经营类问题占比(OPE_RATE)对其进行衡量。

参考Hope等[ 21 ]的方法,相关度变量构造过程如下:

第一步,对实地调研中投资者的所有提问按照是否属于公司治理类问题、是否属于公司财务类问题及是否属于公司生产经营类问题进行分类。

第二步,分别统计各公司每1年属于公司治理、生产经营和公司财务类的问题总数,并计算三类问题数各占年度提问总数的比例。

投资者提出的与这三类相关的问题越多,表明其对盈余管理的关注程度越高,监督作用越强,进而对盈余管理的抑制效应越明显。

3.控制变量

参考盈余管理的相关研究[ 19,22-23 ],本文选取了财务杠杆(LEV)、公司规模(SIZE)、账面市值比(BM)、销售增长率(GROW)、独立董事比例(INDE)、机构投资者持股比例(INST)、年度(YEAR)和行业(INDU)作为控制变量。具体变量定义如表1所示。

(三)模型构建

为检验假设1,考察投资者实地调研强度对公司盈余管理的影响,建立模型(9):

EMi,t=0+1FREi,t+2LEVi,t+3SIZEi,t+4BMi,t+5GROWi,t+6INDEi,t+7INSTi,t+∑YEAR+∑INDU+i,t (9)

為检验假设2,考察投资者实地调研内容深度对公司盈余管理的影响,建立模型(10):

EMi,t=0 + 1DEPTHi,t + 2LEVi,t + 3SIZEi,t + 4BMi,t +5GROWi,t+6INDEi,t+7INSTi,t+∑YEAR+∑INDU+i,t (10)

为检验假设3,考察投资者实地调研内容相关度对公司盈余管理的影响,建立模型(11):

EMi,t=0 +1RELEVANCEi,t +2LEVi,t+3SIZEi,t+4BMi,t+5GROWi,t+6INDEi,t+7INSTi,t+∑YEAR+∑INDU+i,t (11)

在模型(9)、(10)、(11)中,EM代表盈余管理的五个指标,即|DA|、DA+、DA-、RM1和RM2;DEPTH代表投资者实地调研内容深度的两个指标,即LEN和Q_NUM;RELEVANCE代表的是投资者实地调研内容相关度的三个指标,即GOV_RATE、FIN_RATE和OPE_RATE。

四、实证结果与分析

(一)描述性统计分析

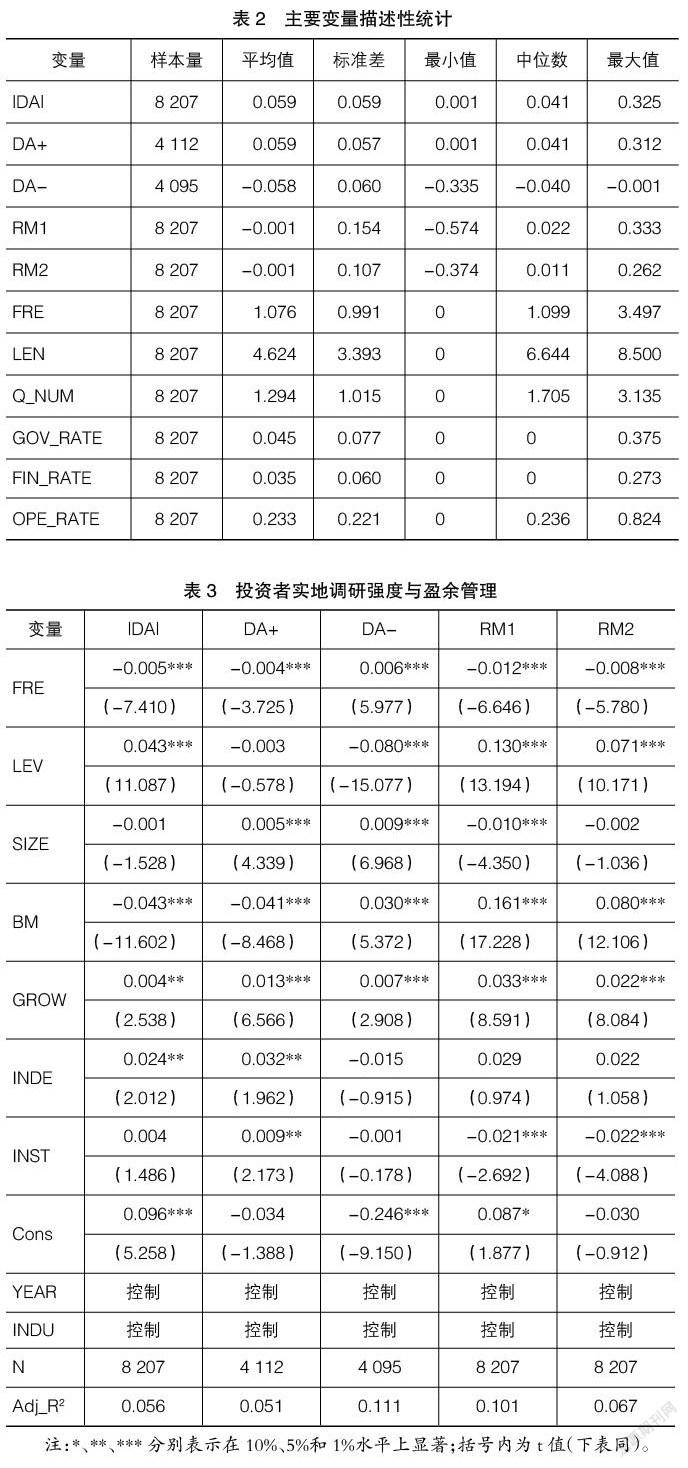

主要变量的描述性统计结果如表2所示。可以看出,|DA|的平均数为0.059,表明进行正向盈余与负向盈余操纵的公司大约各占总数的一半,两者的均值水平较为接近。RM1和RM2的标准差分别为0.154和0.107,极差值分别为0.907和0.636,说明样本公司间的真实盈余管理水平差距较大。FRE的标准差为0.991,说明投资者对不同公司的关注程度存在较大差异。LEN的标准差为3.393,说明不同公司披露的调研内容详细程度差异较大。Q_NUM的标准差为1.015,说明在实地调研过程中投资者在提问环节有较大差异。在衡量投资者实地调研内容相关度的三个变量中,OPE_RATE的平均值最高,达到23.3%,GOV_RATE的平均值为4.5%,FIN_RATE的平均值只有3.5%,由此可见,在三类问题中,投资者最关心的是公司的生产经营状况。

(二)相关性分析

受篇幅所限未列出的相关性分析表显示,FRE、LEN、Q_NUM、GOV_RATE、FIN_RATE、OPE_RATE与|DA|、RM1、RM2之间均具有显著的负相关关系,这初步表明投资者实地调研活动的强度、内容深度及内容相关度都会对管理层的盈余管理行为产生抑制作用。

(三)多元回归分析

1.投资者实地调研强度与公司盈余管理

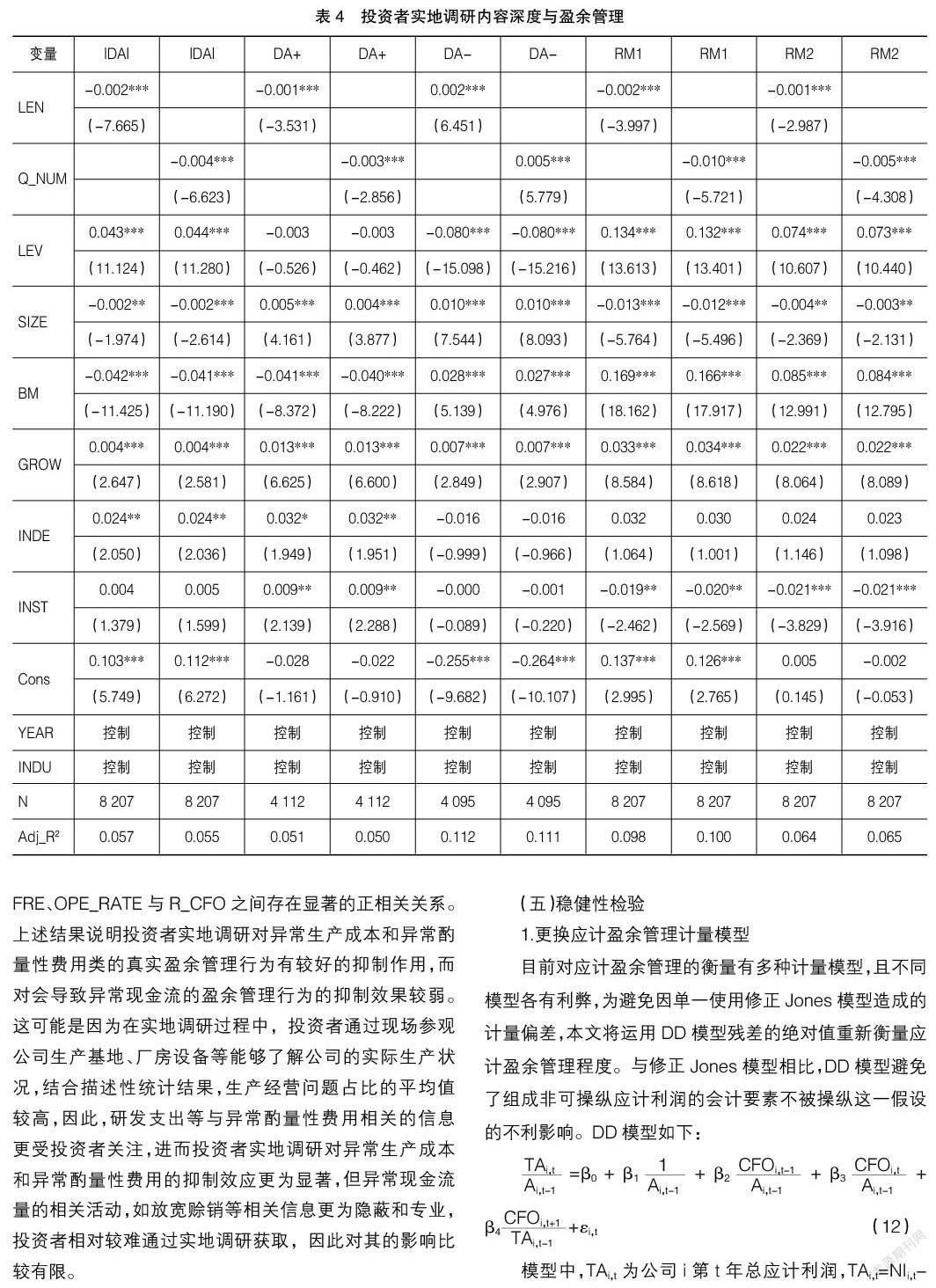

使用模型(9)对H1进行检验,回归结果如表3所示。由表3可见,FRE与|DA|之间存在显著的负相关关系,表明投资者实地调研强度的增加能够明显抑制管理层的应计盈余操纵行为。同时,FRE与DA+、DA-均显著相关,回归系数分别为-0.004、0.006,说明投资者实地调研强度对管理层正向和负向应计盈余管理行为都有抑制作用。FRE与RM1、RM2之间的负相关关系均在1%水平上显著,说明实地调研强度越大,越能抑制公司的真实盈余管理行为。综合来看,H1得到了验证。控制变量结果基本符合已有研究的相关结果。

2.投资者实地调研内容深度与公司盈余管理

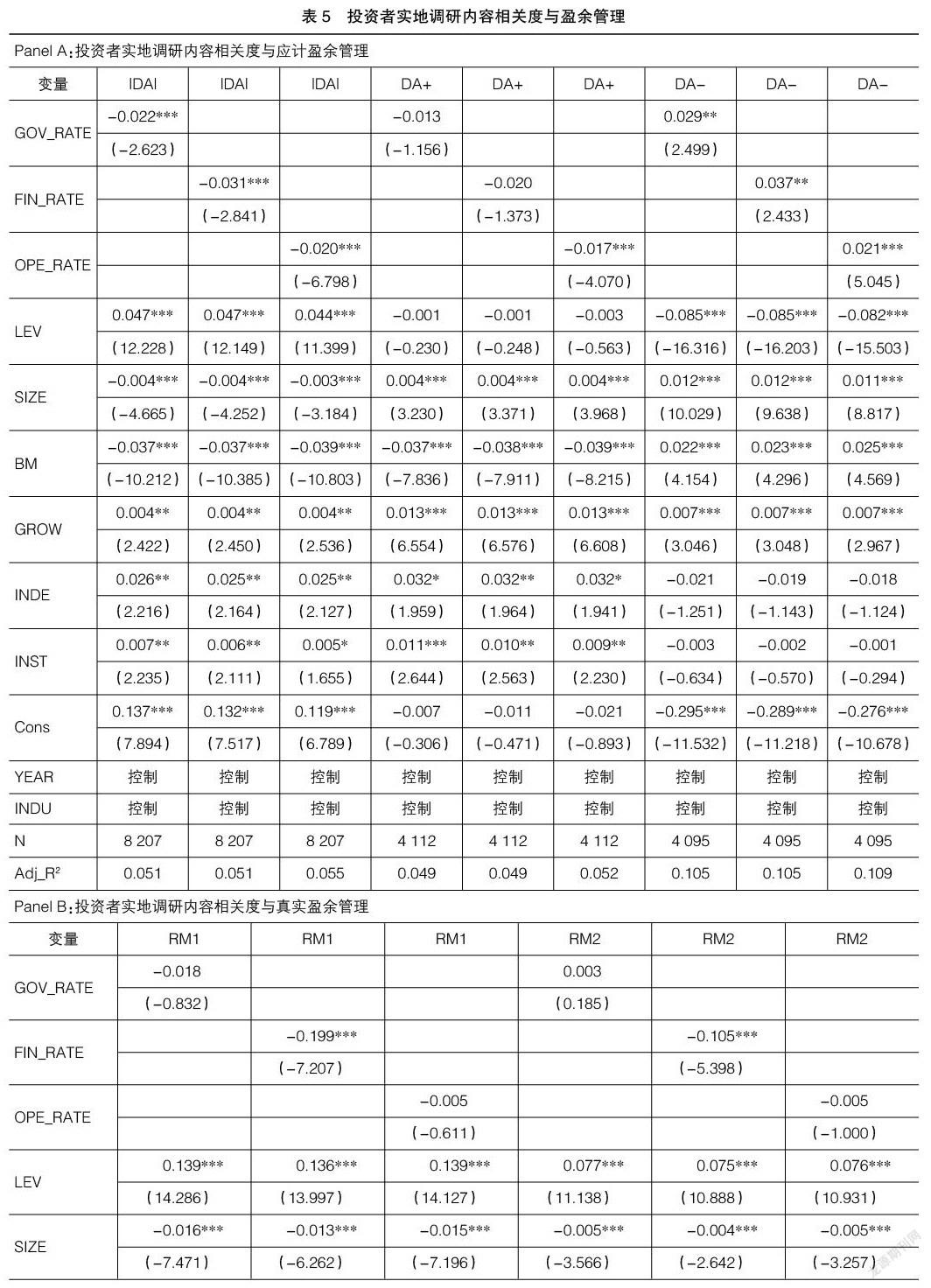

为了探讨投资者实地调研内容深度对公司盈余管理程度的影响,对模型(10)进行回归,回归结果如表4所示。由表4可知,LEN、Q_NUM分别与|DA|、DA+、RM1、RM2之间具有显著的负相关关系,与DA-之间关系显著为正,表明投资者实地调研内容越多、越积极向管理层提问,越能抑制公司管理层的盈余管理行为,H2a和H2b均得到了验证。控制变量结果与表3基本一致。

3.投资者实地调研内容相关度与公司盈余管理

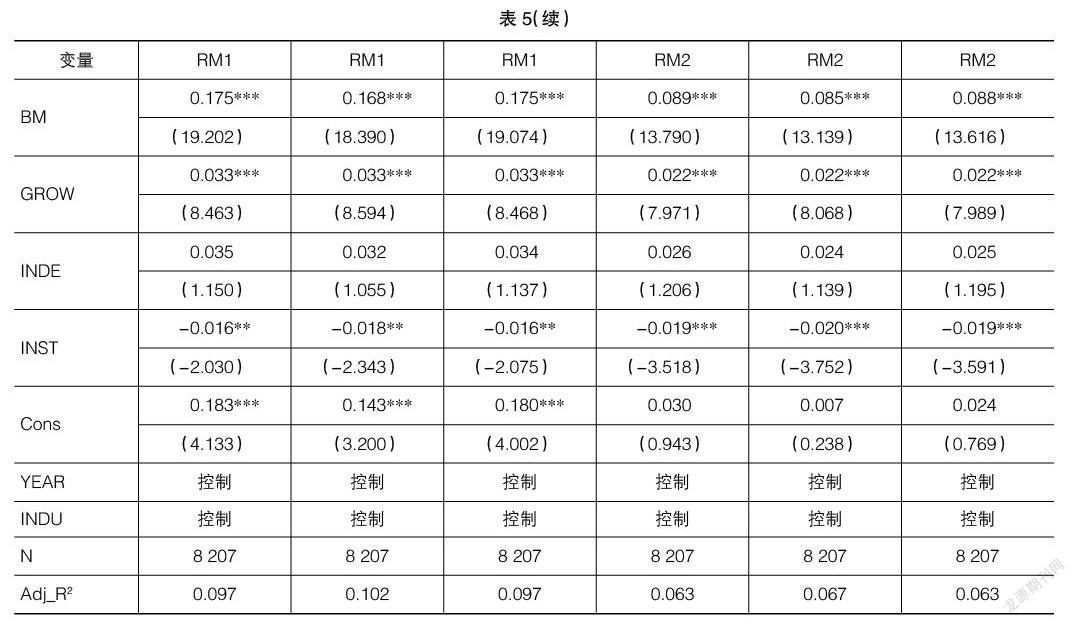

本文通过模型(11)对投资者实地调研内容的相关度与盈余管理之间的关系进行了回归分析,结果如表5所示。由表5可见,GOV_RATE与|DA|显著负相关,与DA-之间存在显著正相关关系,说明投资者实地调研中对公司治理类问题的关注能够抑制应计盈余管理行为,尤其是负向的应计盈余管理行为,但该类问题不会对真实盈余管理产生显著影响,H3a得到部分验证。FIN_RATE与|DA|、RM1、RM2之间的回归系数均显著为负,与DA-之间存在显著的正相关关系,说明投资者对公司财务状况的关注能够抑制公司盈余操纵行为,H3b得到了验证。OPE_RATE与|DA|、DA+之间的关系显著为负,与DA-之间的关系显著为正,表明投资者对公司具体生产经营状况的关注能够抑制公司应计盈余管理行为,H3c在一定程度上得到了验证。

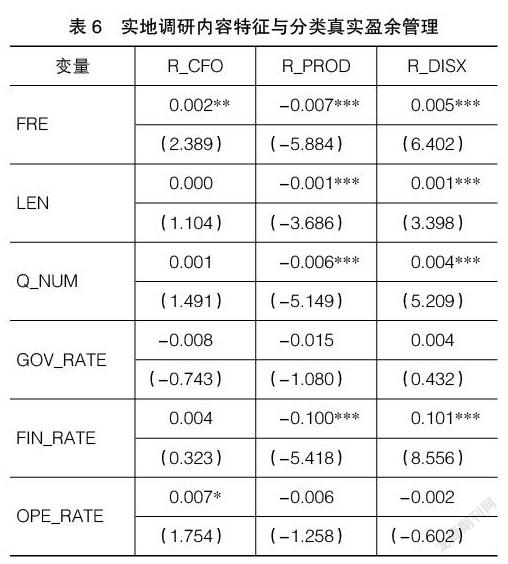

(四)进一步测试

为了更具体地测试投资者调研对不同真实盈余管理作用的差异性,本文将异常现金流量(R_CFO)、异常生产成本(R_PROD)、异常酌量性费用(R_DISX)三个单一指标作为综合性指标RM1和RM2的替代变量进行测试,回归结果如表6所示。限于篇幅,表中未展示控制变量的结果。从表6中可以看出,FRE、LEN、Q_NUM、FIN_RATE与R_PROD之间的系数都在1%的水平上显著为负,FRE、LEN、Q_NUM、FIN_RATE与R_DISX之间的回归系数都显著为正,而在所有的实地调研相关变量中,只有FRE、OPE_RATE与R_CFO之间存在显著的正相关关系。上述结果说明投资者实地调研对异常生产成本和异常酌量性费用类的真实盈余管理行为有较好的抑制作用,而对会导致异常现金流的盈余管理行为的抑制效果较弱。这可能是因为在实地调研过程中,投资者通过现场参观公司生产基地、厂房设备等能够了解公司的实际生产状况,结合描述性统计结果,生产经营问题占比的平均值较高,因此,研发支出等与异常酌量性费用相关的信息更受投资者关注,进而投资者实地调研对异常生产成本和异常酌量性费用的抑制效应更为显著,但异常现金流量的相关活动,如放宽赊销等相关信息更为隐蔽和专业,投資者相对较难通过实地调研获取,因此对其的影响比较有限。

(五)稳健性检验

1.更换应计盈余管理计量模型

目前对应计盈余管理的衡量有多种计量模型,且不同模型各有利弊,为避免因单一使用修正Jones模型造成的计量偏差,本文将运用DD模型残差的绝对值重新衡量应计盈余管理程度。与修正Jones模型相比,DD模型避免了组成非可操纵应计利润的会计要素不被操纵这一假设的不利影响。DD模型如下:

模型中,TAi,t为公司i第t年总应计利润,TAi,t=NIi,t- CFOi,t,NIi,t为公司的净利润,CFOi,t为经营活动现金流量净额;Ai,t-1为公司i第t-1年的期末总资产账面价值;CFOi,t-1、CFOi,t、CFOi,t+1分别为公司i第t-1年、第t年、第t+1年经营活动现金流量净额。分行业分年度回归后得到的残差值即为可操纵性应计利润,取其绝对值以衡量应计盈余管理程度。回归结果与前文检验结果基本保持一致,因此,上述研究结果具有较好的稳健性(限于篇幅表略)。

2.内生性检验

为了降低被解释变量和解释变量之间相互影响而产生的内生性,本文将被解释变量滞后一期再次对模型(9)、(10)、(11)进行回归。相关结果与前文基本一致,限于篇幅表略。

五、结论与启示

本文以2013—2020年深圳主板A股上市公司为研究对象,根据披露的投资者关系活动信息,深入挖掘投资者实地调研活动的特征,从调研强度、内容深度以及相关度三个方面研究了各类实地调研特征对上市公司盈余管理的影响,得出如下结论:第一,投资者实地调研强度越大,越能抑制上市公司的应计盈余管理和真实盈余管理行为。第二,投资者实地调研内容越长、提问数量越多,上市公司应计盈余管理和真实盈余管理程度越低。第三,投资者实地调研内容相关度越高,对上市公司盈余管理的抑制作用越强。其中,投资者在实地调研过程中关注的财务类信息对应计和真实盈余管理都有较好的抑制作用,而公司治理和生产经营类信息则对应计盈余管理有较好的抑制作用。第四,投资者实地调研对异常生产成本和异常酌量性费用类的真实盈余管理行为有较好的抑制作用。

根据本文的研究结论可以得到以下启示:第一,从投资者角度来说,应积极参与公司实地调研活动,化被动接受信息为主动挖掘信息,缓解信息不对称造成的不利影响。在调研过程中,充分把握提问机会提出更多问题,且要关注公司各类信息,不局限于生产经营类信息,要深入挖掘公司的具体信息,以对管理层经营管理决策起到良好的监督作用。第二,从上市公司角度来说,应充分利用投资者实地调研活动的正面效应。一方面,调研参与者向外界传递的信息更容易获得其他投资者的信任,上市公司可以通过调研参与者向外界释放优势信息,提高企业的社会关注度,树立企业良好形象;另一方面,公司治理层可以通过投资者实地调研活动加强对管理层的监督,进一步完善公司治理机制。第三,从监管部门角度来说,可以进一步推广投资者关系活动的开展,促进上海证券交易所及深圳证券交易所相关制度的建立和完善,鼓励投资者积极参与调研活动。同时,加强对上市公司相关信息披露制度的监督,提高投资者调研活动信息披露质量,最大限度发挥投资者实地调研在降低信息不对称、缓解代理冲突方面的作用。

【参考文献】

[1] 谭松涛,崔小勇.上市公司调研能否提高分析师预测精度[J].世界经济,2015,38(4):126-145.

[2] 谭劲松,林雨晨.机构投资者对信息披露的治理效应:基于机构调研行为的证据[J].南开管理评论,2016,19(5):115-126,138.

[3] 张勇.投资者实地调研与企业会计信息可比性:来自深交所“互动易”平台的经验证据[J].证券市场导报,2018(5):13-22.

[4] 张勇,殷俊明.投资者实地调研活动能够促进企业创新吗:来自深市上市公司的经验证据[J].山西财经大学学报,2018,40(9):94-109.

[5] 周冬华,张启浩.投资者实地调研会加剧企业过度投资吗[J].山西财经大学学报,2021,43(7):83-96.

[6] 王珊.投资者实地调研发挥了治理功能吗?——基于盈余管理视角的考察[J].经济管理,2017,39(9):180-194.

[7] 刘力榕.证券分析师实地调研对公司外部治理效应研究:基于盈余管理的视角[J].财会通讯,2017(3):89-94.

[8] BUSHEE B J,MILLER G S.Investor relations,firm visibility,and investor following[J].The Accounting Review,2012,87(3):867-897.

[9] KIRK M P, MARKOV S. Come on over:analyst/investor days as a disclosure medium[J]. The Accounting Review,2016,91(6):1725-1750.

[10] HAN B,KONG D M,LIU S S. Do analysts gain an informational advantage by visiting listed companies?[J].Contemporary Accounting Research,2018,35(4):1843-1867.

[11] BOTOSAN C A.Disclosure level and the cost of equity capital[J].The Accounting Review,1997,72(3):323-349.

[12] KRAVET T,MUSLU V.Textual risk disclosures and investors' risk perceptions[J].Review of Accounting Studies,2013,18(4):1088-1122.

[13] MUSLU V,RADHAKRISHNAN S,SUBRAMANYAM K R,et al.Forward-looking MD&A disclosures and the information environment[J].Management Science,2015,61(5):931-948.

[14] 王守海,李云.管理层干预、审计委员会独立性与盈余管理[J].审计研究,2012(4):68-75.

[15] 史春玲,王茁.投资者保护、财务独立董事与盈余管理[J].会计之友,2020(8):18-25.

[16] 徐鹏,杨潇影.战略激进度、机构投资者异质性与真实盈余管理[J].会计之友,2021(12):118-124.

[17] 王云,李延喜,宋金波,等.企业生命周期视角下盈余管理方式研究:基于债务契约理论[J].管理评论,2016,28(12):75-91.

[18] SCHIPPER K.Commentary on earnings management[J]. Accounting Horizons,1989,3(4):91-102.

[19] COHEN D A,ZAROWIN P.Accrual-based and real earnings management activities around seasoned equity offerings[J].Journal of Accounting and Economics,2010,50(1):2-19.

[20] ZANG A Y.Evidence on the trade-off between real activities manipulation and accrual-based earnings management[J].The Accounting Review,2012,87(2):675-703.

[21] HOPE O K,HU D,HAI L.The benefits of specific risk-factor disclosures[J].Review of Accounting Studies,2016,21(4):1005-1045.

[22] ROYCHOWDHURY S.Earnings management through real activities manipulation[J].Journal of Accounting and Economics,2006,42(3):335-370.

[23] 胡元木,刘佩,纪端.技术独立董事能有效抑制真实盈余管理嗎?——基于可操控R&D费用视角[J].会计研究,2016(3):29-35.