数字经济时代DCF的失灵与估值重构

2022-04-29王培郑建彪

王培 郑建彪

摘要:数字经济时代已经到来。工业时代背景下发展成熟的DCF估值模型在数字经济时代是否会出现“水土不服”?数字经济时代企业估值的影响因子有哪些?如何重构数字经济时代的企业估值模型?首先,对DCF估值模型及其应用进行回顾;其次,在特斯拉估值案例中发现“DCF估值悖论”现象,并总结数字经济时代影响企业估值的“非会计信息”;最后,借鉴经济学中的柯布道格拉斯(CobbDouglas)生产函数,创新性地重构“数字经济时代的企业估值模型”。

关键词:数字经济时代;企业估值;DCF估值悖论

0 引言

《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》(以下简称“十四五规划”)明确将“加快数字化发展,建设数字中国”纳入其中,并旗帜鲜明地指出,“迎接数字时代,激活数据要素潜能,推进网络强国建设,加快建设数字经济、数字社会、数字政府”。2019年,我国数字经济创造的国内生产总值(GDP)达到35.8万亿元,占GDP总值的36.2%[1]。2020年,我国数字经济创造的GDP高达39.2万亿元,占GDP总值的38.6%,接近世界平均水平,到十四五规划末期,这一数字有望超过50%[2]。中金公司研究部[3] 指出,数字经济是影响中国经济未来10年发展的具有系统重要性的新增因素。2020年暴发的新冠肺炎疫情迫使全球加速发展数字经济。

数字经济时代已经到来,需要用新思路看待新时代的企业估值问题。贴现现金流量估值模型(DCF估值模型)在数字经济时代是否还有效?数字经济时代企业估值的影响因子有哪些?如何重构数字经济时代下的企业估值模型?本文试图对这些问题进行研究。

1 企业估值

1.1 基本概念:价值、估值

1.1.1 价值

经典的财务管理理论认为,价值是指未来现金流量(Cash Flows,CF)的现值之和。那么,企业价值是指企业在未来时期创造的现金流量的现值之和。理解这个定义需要抓住2个关键变量:

一是现金流量,一般使用自由现金流量(Free Cash Flows,FCF)。谢德仁 [4]认为,自由现金流量是指基于一家企业基业长青、永续经营的假定,长期来看,企业通过生产、销售产品或提供服务的经营活动创造出来的净现金流量满足企业自身项目投资(包括研发、旧项目的更新改造、新项目投资和新增营运资本等)所需现金之后的剩余现金流量。

二是现值(Present Values,PV)。现值是指未来时间点的现金流量按照一定的折现率折算到现在时间点的数值。这个关键变量又延伸出“折现期数”“贴现率”2个概念。贴现率即投资者要求的报酬率,一般来说,随着贴现率的增加,现值开始下降,但以递减的速度下降,二者之间是非线性关系。

1.1.2 估值

龚凯颂 [5]认为,估值(Valuation)是对价值的计量,而不是定价(Pricing);估值的结果将用于决策,即决策是基于估值的。企业价值评估(简称“企业估值”),是对企业内在价值的估算与计量,并将企业估值结果作为企业投资行为选择的依据。当市场价格(或谈判价格)低于企业估值时,投资行为是理性的;反之则是非理性的。

埃尔哈特和布里格姆 [6]认为,一家公司的内在价值由其自由现金流的大小、获取时机和风险共同决定。

1.2 DCF:企业估值领域的圭臬

1.2.1 企业估值方法

企业估值方法分为绝对数估值法和相对数估值法,前者主要计算企业价值额的大小,后者主要计算投资回报率的大小。

龚凯颂 [5]认为,DCF估值模型、乘数估值模型、实物期权估值模型、梅特卡夫估值模型是4类主要估值模型,其中DCF估值模型是财务管理中的主流模型,也是迄今逻辑性最强、最科学的估值模型。

埃尔哈特和布里格姆 [6]认为,公司估值模型(Corporate Valuation Modle)等于公司预期未来的自由现金流用加权平均资本成本(WACC)折现的现值。从某种意义上说,公司估值模型是迄今为止讨论过的所有内容的集大成者,因为这一模型将财务报表、现金流量、财务计划、货币时间价值、风险及资本成本等都整合进来。这里的“公司估值模型”本质上就是“DCF估值模型”。

1.2.2 DCF估值模型

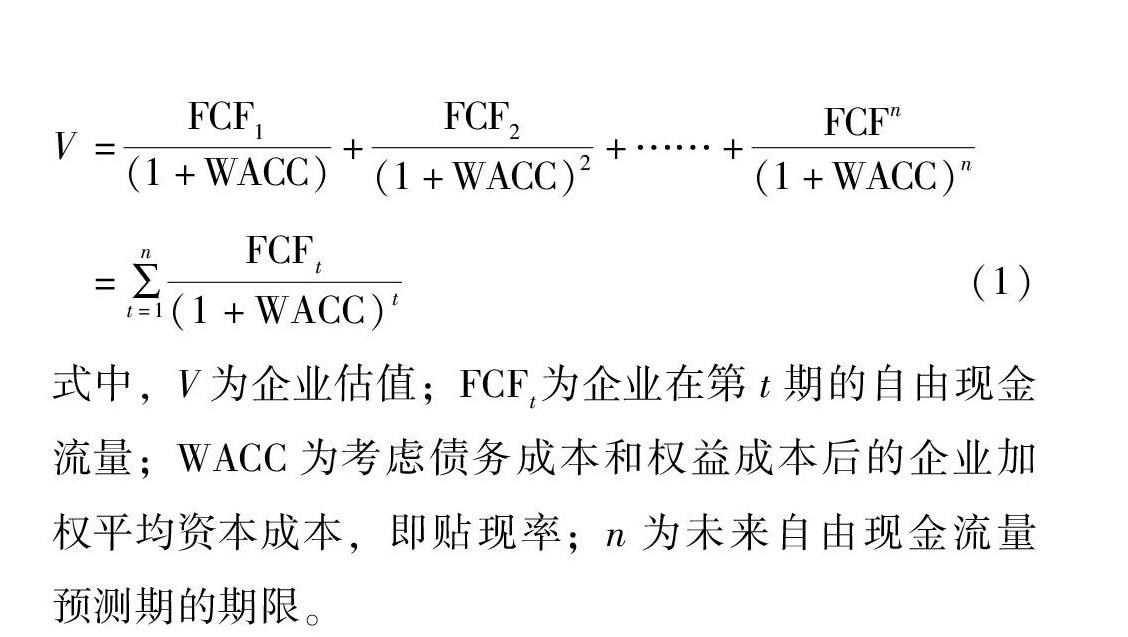

贴现现金流量法由美国西北大学阿尔弗雷德·拉巴波特于1986年提出,也被称作拉巴波特模型(Rappaport Model)

V=FCF1(1+WACC)+FCF2(1+WACC)2+……+FCFn(1+WACC)n=∑nt=1FCFt(1+WACC)t(1)

式中,V为企业估值;FCFt为企业在第t期的自由现金流量;WACC为考虑债务成本和权益成本后的企业加权平均资本成本,即贴现率;n为未来自由现金流量预测期的期限。

DCF估值模型秉持“价值由未来自由现金流量的现值决定”的逻辑,科学地发现价值驱动三因素:自由现金流FCF、贴现率WACC、预测期n。

1.3 V<0:DCF估值结论的困惑

龚凯颂、埃尔哈特和布里格姆均将DCF估值模型奉为估值领域的圭臬。龚凯颂甚至给出“DCF估值模型可估世间万物,是通用的,不会随新技术、新经济、新商业模式的发展而变化”的结论。

根据式(1):作为贴现率的WACC是投资者要求的报酬率,为正数;预测期n或5年或10年或15年,也是正数;FCFt则有3种可能性,即在预测期内均为正数、均为负数、正负数相间。

极端情况下,若企业在预测期n内的自由现金流量均为负数,那么,根据式(1)计算的结果是V<0。若DCF估值模型计算结果是负数,则理性的投资行为是“用脚投票”,投资标的失去投资价值。但实际情况果真如此吗?

2 DCF模型在特斯拉估值中的失灵

2.1 特斯拉简介

特斯拉(TESLA)汽车公司(以下简称“特斯拉”)由马丁·艾伯哈德(Martin Eberhard)和马克·塔彭宁(Marc Tarpenning)于2003年7月1日合伙成立,总部设在美国加利福尼亚州硅谷地区。2004年2月,埃隆·马斯克(Elon Musk)加入特斯拉,并成为该公司最大的股东。2010年6月29日,特斯拉在美国纳斯达克上市。该公司主要从事设计、开发、生产、销售高性能的电动汽车和先进的电动汽车电力系统部件,也向第三方提供电动汽车动力系统的研究开发和代工生产服务。

结合参考文献[7],对特斯拉设计理念、技术创新和商业模式进行梳理。

(1)设计理念。以互联网思维设计、生产和销售汽车,重新定义汽车的概念,将汽车打造成“会移动的电脑终端”,集自动驾驶、自动泊车、自动维护、自动升级、数据传感、资讯获取等功能于一体,不再是单纯的交通工具。

(2)技术创新。实现了从发动机和变速箱到传动系统和冷却系统的工程再造,具有自主知识产权的“三电”(电池、电机和电控)系统在工程构造上不同于传统的燃油车,大幅优化了汽车的技术路线。

(3)商业模式。①供给决定需求,通过设计和生产全新的自动驾驶电动车,创造了原本不存在的市场空间;②软硬兼施,构建了“硬件+软件+服务”一体化的商业模式,以汽车硬件为载体,搭载营销各种软件和增值服务;③个性化定制方式生产,提升存货周转速度;④创新的营销模式,采用“线下体验+网络直销”“口碑+网红”的市场推广模式,节省大量渠道建设费和市场推广费。

2.2 DCF模型在特斯拉估值中失灵的表现

2.2.1 特斯拉的财务业绩表现

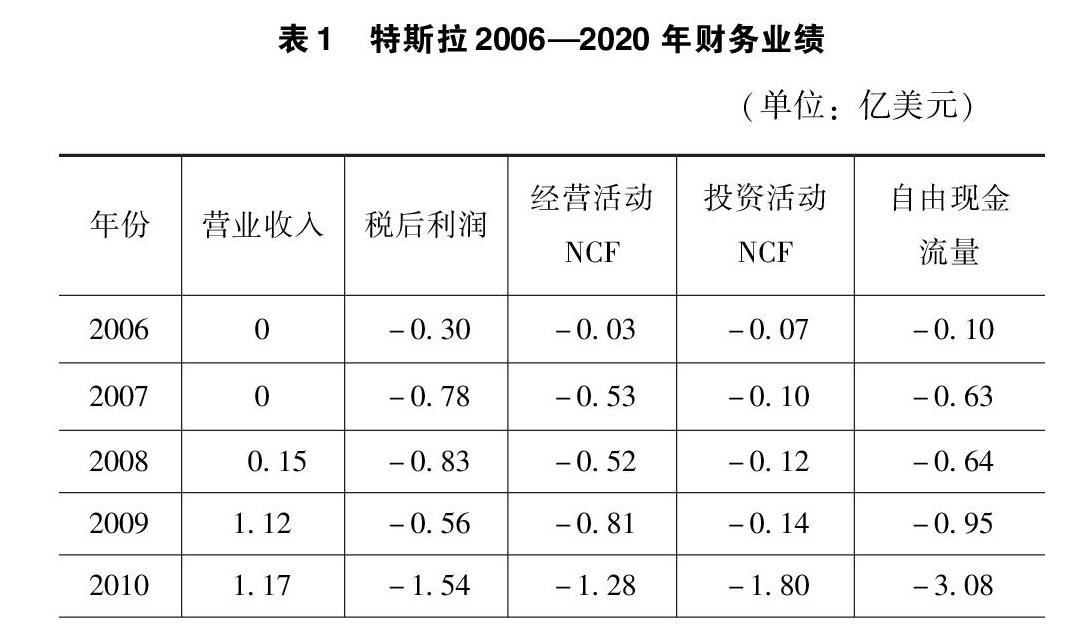

2006—2020年特斯拉财务业绩见表1。

2.表中自由现金流量=经营活动NCF(现金净流量)+投资活动NCF(现金净流量)。

表1反映出:①营业收入逐年增加,2010—2020年的年均复合增长率高达75%;②在亏损长达14年后,于2020年止亏为盈;③经营活动NCF从2018年开始转正并稳定在20亿美元以上;④自由现金流量连续13年净流出后,从2019年开始转为净流入。

2.2.2 特斯拉的市值表现

2010年6月29日,特斯拉在美国纳斯达克上市,上市时共发行1 330万股,发行价为每股17美元,融资额达2.26亿美元,净募集资金1.84亿美元。

2020年6月29日,特斯拉收盘价为1 009.35美元,是10年前上市时发行价的60倍,市值高达1 872亿美元。

2020年12月31日,特斯拉市值高达6 774亿美元,接近全球十大传统车企7 086亿美元的股票市值总和[7]。

2021年9月30日,特斯拉收盘价为775.48美元/股,总市值达7 768.5亿美元。

特斯拉自2010年上市以来,只有2016年股价涨幅为负,其余年份的涨幅均为正,其中2020年的涨幅更是高达681.05%,见表2。

汤谷良和张守文在参考文献[8]中指出,根据普华永道发布的“2021年全球市值百强上市公司”排行榜,企业经营一直处于亏损的拼多多,其市值超越了具有较高盈利水平的京东 。

2.2.3 DCF估值悖论

根据式(1),并结合表1中的自由现金流量数据,站在2010年的时间点上,预测特斯拉未来5~8年的企业价值,无论WACC取何值,其估值结果为负数的概率都较大。那么,理性投资行为是 “用脚投票”,反映到资本市场上应是特斯拉股价跌跌不休,但实际情况是投资者“用手投票”,特斯拉股价几乎年年攀升。这种现象可称为“DCF估值悖论”。难道工业时代的DCF估值模型到了数字经济时代出现了“水土不服”?

2.3 失灵的原因

2.3.1 会计信息的不完全有效性

DCF估值模型的底层数据源于企业财务报表,根据基期的财务数据,按照一定的增长模型预测未来各个时期的财务数据,而像特斯拉、拼多多

这样的企业,股价走势却越来越背离财务报表反映的会计信息。这说明,现有的会计信息还无法完全反映股价,即“会计信息不完全有效性”。基于这样的会计信息进行企业估值,其结果的参考意义就会大打折扣。

2.3.2 企业价值衡量标准多样化

进入数字经济时代,开明的投资者更加注重“数字资产、科技创新、商业模式、企业家精神、ESG(环境保护、社会责任、公司治理)”这些表外信息;守旧的投资者仍然关注“利润最大化、营业收入增长率、资产配置、自由现金流量”这些表内信息。因此,不同的投资者对同一投资标的的投资决策会出现两种相反的操作。资本市场对特斯拉股价是否被高估的争议,在某种程度上就是这种“衡量标准多样化”的体现。

3 数字经济时代企业估值重构探讨

3.1 数字经济与数字经济企业的财务特征

3.1.1 数字经济特征

在2016年杭州G20峰会上,数字经济被定义为:以使用数字化的知识和信息作为关键生产要素、以现代信息网络为重要载体、以信息通信技术的有效使用作为效率提升和经济结构优化的重要推动力的一系列经济活动。

中国信息通信研究院发布的《中国数字经济发展白皮书(2020年)》显示,数字经济由数字产业化、产业数字化、数字治理化、数字价值化4部分组成。黄世忠 [9]指出,数字产业化包括IT(互联网技术)行业和通信行业;产业数字化指的是利用最新的信息与通信技术改造和提升传统行业,新增的那部分产出就属于产业数字化;数字治理化涉及企事业单位的数字化转型;数字价值化是指以出售金融财务等数据为商业模式的行业。

中金公司研究部 [3]将数字经济划分为3层:第一层为核心层,包括硬件、软件及信息与通信技术(ICT)等;第二层为狭义的数字经济,包括基于数据、信息网络和数字技术应用的新商业模式,如数字服务、平台经济、共享经济、零工经济;第三层为广义的数字经济,覆盖的范围涉及与传统制造业、服务业的数字化相关的电子商业,

新出现的万物互联(IoE)、工

业4.0、精准农业等,都反映了经济生活的各个层面所参与的数字化转型。

可见,数字经济时代离不开3个条件:①数字基础设施建设(信息与通信技术、现代信息网络);②关键数字技术创新应用(人工智能A、区块链B、云计算C、大数据D、物联网I);③关键生产要素(数据与智慧)有序流转。

3.1.2 数字经济企业的财务特征

从农业经济、工业经济到数字经济,对应的关键生产要素分别是土地、生产性资本、数据与智慧。关键生产要素在变迁,映射到企业报表中的会计信息也必将发生变化。只是,当下的会计信息变化速度还跟不上关键生产要素的变迁速度,以至于会计信息的相关性质量特征在数字经济时代“受损”,尤其是从事数字经济业务的企业,这种“受损”程度更为明显。

当下财会理论界热议的“新经济、新会计”问题,就是在这种时代变迁环境中对会计前景的一种忧虑与会计自我救赎的一种探索。数据资产、智慧资本、碳排放权交易、数字货币等影响企业估值的“硬因子”如何表内确认、计量、报告,是数字经济时代会计界亟待研究的理论难题。科学技术创新、商业模式创新、企业家精神、ESG等影响企业估值的“软因子”如何完整地表外披露,也是会计界亟待研究的现实难题。

3.2 基于BSC思想重构数字经济企业估值函数

3.2.1 平衡计分卡简介

平衡计分卡[10](Balanced Score Card,BSC)于20世纪90年代初由哈佛商学院的罗伯特·卡普兰(Robert Kaplan)和诺郎诺顿研究所所长(Nolan Norton Institute)戴维·诺顿(David Norton)创立,旨在找出超越传统以财务指标量度为主的绩效评价模式。

BSC以企业的愿景和战略为导向,平衡兼顾战略与战术、短期目标与长期目标、财务评价与非财务评价、内部绩效与外部绩效、滞后指标与先行指标、过程与结果、管理业绩与经营业绩,将企业的愿景和战略转化为具体的目标、指标和行动,对企业的经营业绩和竞争状况从财务(焦点)、客户(平衡点)、内部经营流程(重点)、学习和成长(基点)4个维度进行综合、全面、系统的评价。

BSC打破了只注重财务指标的传统业绩管理方法。BSC思想认为:传统的财务会计模式只能衡量过去发生的事情(落后的结果因素),但无法评估组织前瞻性的投资(领先的驱动因素)。在工业时代,注重财务指标的管理方法是有效的,但在信息社会,传统的业绩管理方法显示出了片面性。

BSC提供了一种兼顾与平衡、多角度立体的衡量绩效的评价框架。该框架不再唯财务指标“马首是瞻”,而是将评价触角延伸至驱动财务结果的内部管理、业务流程、组织成长、获客能力等非财务指标。

3.2.2 数字经济时代企业估值模型

会计信息的不完全有效性、企业价值衡量标准多样性,导致DCF估值模型在特斯拉案例中出现“DCF估值悖论”。那么,重构数字经济时代企业估值(尤其是新经济类型的企业估值)就显得很必要,也很重要。

但是,如何重构企业估值模型,既是理论难题,也是技术难题。假设:数字经济企业估值的影响因子分为会计信息和非会计信息两大类;数字经济企业估值是会计信息、非会计信息的函数。借鉴CobbDouglas生产函数[11]重构出以下估值模型

V=f(Account,Nonaccount)=Accountα×Nonaccountβ×μ (2)

式中,Account为企业会计报表中反映的财务信息,简称“会计信息”;Nonaccount为企业会计报表之外反映的相关信息,简称“非会计信息”;α、β分别为会计信息、非会计信息在企业估值过程中的作用;μ为企业估值过程中的随机干扰项(μ≤1)。

考虑到DCF估值模型就是基于会计信息的经典估值模型,因此,式(2)中的Account可以用DCF估值模型代替,得出

Account=∑nt=1FCFt(1+WACC)t(3)

“DCF估值悖论”的出现显示了非会计信息在数字经济企业估值中的重要性。非会计信息也是影响企业估值的变量之一。因此有

Nonaccount=f(D,C,T,E,ESG,ε)(4)

式中,D为数据资产价值;C为商业模式创新;T为科学技术先进性;E为企业家精神;ESG为企业的环境保护、社会责任、公司治理的影响力;ε为对企业估值产生影响的其他非会计信息。

将式(3)和式(4)代入式(2)后,得到重构后的数字经济企业估值模型

V=∑nt=1FCFt(1+WACC)tα×[f(D,C,T,E,ESG,ε)]β×μ(5)

4 结语

当下的人类社会正从工业经济时代跨入数字经济时代,驱动生产力发展的关键生产要素从资本、劳动力转向数字、智慧。工业时代背景下建立的企业估值模型在数字经济时代面临严峻的挑战。如何重构数字经济时代企业估值方法或估值模型,不仅是理论界需要研究的问题,也是实务界需要思考的问题,显得迫切而必要。

为避免“DCF估值悖论”的尴尬,在数字经济时代企业估值中嵌入“非会计信息”是必要的,也是合理的。这里的非会计信息包括数据资产价值、商业模式创新、科学技术先进性、企业家精神、ESG影响力等。因此,数字经济时代企业估值不能神化基于会计信息的估值模型,还需要评估非会计信息对企业估值的重大影响,真正做到定量评估与定性评估的完美结合。

参考文献

[1]国家互联网信息办公室.数字中国建设发展进程报告(2019年)[EB/OL].(20200910)[20210925].http://www. cac.gov.cn/202009/10/c_1601296274273490.htm.

[2] 黄世忠.新经济时代六大热点会计问题[EB/OL].(20210623)[20210910].

https://www.163.com/dy/article/GD 5KTLKQ0528VQED.html.

[3]中金公司研究部.数字经济:下一个十年[Z/OL].(20200921)[20210930].https://baijiahao.baidu.com/s?id=1678428860558888315&wfr=spider&for=pc.

[4]谢德仁.自由现金流量创造力十问[J].财会月刊,2021(21):2227.

[5]龚凯颂.论估值模型的逻辑域演化[J].财会月刊,2021(9):3740.

[6] 埃尔哈特,布里格姆.公司金融:理论及实务精要[M].马海涌,张伟伟,关路,译.北京:北京大学出版社,2013.

[7]黄世忠.物超所值抑或物有所值:特斯拉股票市值合理性分析[J].财会月刊,2021(7):37.

[8]汤谷良,张守文.企业高质量发展要求与财务管理转型方向[J].财会月刊,2021(20):2429.

[9]黄世忠.新经济呼唤新会计[EB/OL].(20210608)[20211015].https://www.163.com/dy/article/GBVSL0NR0519BJGC. html.

[10]刘海生,吴大红,陈莹莹.管理会计[M].北京:科学出版社,2011.

[11]高鸿业.西方经济学 [M].4版.北京:中国人民大学出版社,2007.

收稿日期:20211022

作者简介:

王培,女,1986年生,硕士研究生,会计师,主要研究方向:会计、税务实务与绩效评价。

郑建彪(通信作者),男,1981年生,硕士研究生,高级会计师,主要研究方向:财务管理与企业集团资本绩效。