可转债市场与标的正股市场:溢出效应分析

2022-03-18丁增煜王朝晖

丁增煜,王朝晖

(宁波大学 商学院,浙江 宁波 315211)

一、引言

金融市场的相关性作为当今金融学研究的热点内容,在多市场投资中改善投资组合和优化风险管理方面有显著的地位。股票市场作为我国最重要的金融市场,完善的股市能有效配置社会资源,促进宏观经济健康发展。可转债是股票的衍生,拆分为债券+看涨期权,期权的一个重要功能就是价格发现功能,可转债的收益信息会通过期权传递给股票,而股票也能通过期权价值影响转债[1],所以可转债市场与标的正股市场之间理应存在密切的关系。2020年年底可转债价格疯涨并严重影响标的正股的涨跌,极大地激发了投资者对两市的关注度,那么可转债市场与标的正股市场究竟存在怎样的溢出效应,哪个市场占据主导地位?波动变化是否具有时变性?而且标的股票市场作为A 股市场的一部分,势必会对A 股产生影响,只有量化分析可转债市场和标的正股市场的溢出关系和主导地位,才能促使两市健康发展,从而进一步促进A 股市场的稳定。

在这样的背景下,研究两市的收益率均值溢出效应(以下简称“收益溢出效应”)和收益率波动溢出效应(以下简称“波动溢出效应”),即两市的均值信息传递与风险传导,具有重要的现实和理论意义。第一,为政府制定可靠的金融政策来健全市场机制提供依据,信息传递强的市场意味着良好的价格发现功能,有能力提前反映另一市场价格变动趋势,利于宏观调控。风险波动是衡量市场效率最有效的指标,政府非常重视风险传导问题,根据风险波动的方向,有关部门才能出台正确的方针来引导两市发展,进而提高市场运行效率,维护市场稳定;第二,为投资者提供合理的投资建议。对于个人投资者和可转债基金经理,洞悉两市的溢出效应可以在合适的时机将可转债转股并从中套利;第三,对于上市公司而言,发行可转债的最终目的是希望投资者转股,只有了解两市的关系才能合理利用转股条款促使投资者转股,提升公司业绩;第四,可以丰富现有的理论体系。本文对可转债市场与其标的正股市场的溢出效应做了较深入的研究,其结论有一定的参考价值,为后来者探讨可转债市场与股市的溢出效应提供借鉴和指导。

本文的创新在于:(1)研究内容。不同于已有研究过多关注转债市场和大盘股市,以及单只可转债和正股的关系,本文研究可转债市场和标的正股市场的溢出效应,自编指数能更好地代表正股市场(编制方法见4.1 节),在研究内容上具有创新;(2)样本选取。已有研究大部分将两市数据在某个时间点分开,研究这个时间点前后的两市关系,但是并没有跨越牛熊周期,本文选用2011—2021 年的日收盘价数据,跨越了一个牛熊周期,以另一个角度探究两市关系;(3)研究方法。尚未有学者将DCC-GARCH和BEKK-GARCH 模型结合起来分析两市,本文主要运用向量自回归模型和格兰杰因果检验分析两个市场之间的收益溢出效应;用DCC-GARCH 模型分析两市的动态相关性,即市场分割程度;用BEKKGARCH 模型分析两市的波动溢出效应,将这三个模型结合起来以更全面的视角研究两市波动,具有一定创新性。

二、文献综述

Sims C A(1986)[2]最先提出运用VAR 模型分析股票市场和债券市场的收益溢出效应,结果发现两市存在比较明显的双向溢出关系。Liu(2009)[3]用标准普尔100 指数为例,探讨了股指期权推出对正股指数的波动性影响。结果发现,股指期权导致正股指数的波动性变小并且波动频率增大。Dean 等(2010)[4]通过建立二元GARCH 模型分析澳洲股票市场和债券市场,结果发现,债券市场收益率高并且其收益率受到股市利好消息影响,方向为负相关。Sheng-Yung(2018)[5]构建DCC-GARCH 模型对亚洲几个国家的股市相关性和波动溢出进行分析,结果显示:随着时间的迁移,各个国家的股市间动态条件系数和溢出效应也一直在变。同一时间,极端事件的出现也会导致股市间波动变大,有可能出现波动聚集现象。Hassanein 和Elgohari(2020)[6]构建了BEKK-GARCH 模型,发现在债券市场波动、复苏和持续以及股票市场震荡时,股票市场和债券市场之间存在双向的波动溢出效应。

张秀艳和张敏(2009)[7]通过格兰杰因果检验以及构建向量自回归模型的方式,对可转债市场和沪深300 市场进行研究。发现两市场存在双向的格兰杰原因,并且可转债市场受股票市场滞后影响非常明显,而反之却不显著。胡秋灵和马丽(2011)[8]对中国债券指数市场和沪深300 股市之间的相关性进行了分析,并以牛市和熊市交界的时间点为分界线建立的多元BEKK-GARCH 模型。发现在牛熊不同的市场行情下,股票市场和债券市场的波动溢出强度也不相同,并且波动具有明显的时变性和聚集现象。贾甫等(2013)[9]通过描述性统计方差分解以及格兰杰因果检验对18 只转债和所对应的正股实证研究发现,一只转债的价格变动并不会造成其对应正股的剧烈波动。王朝晖和李心丹(2013)[10]研究股指期货市场和股市的溢出效应,发现信息通过期货传递给股市,期货市场具有价格发现功能,并且两市具有双向的波动溢出效应。肖芝露和尹玉良(2018)[11]研究了我国汇市、股市和债市的波动溢出效应,发现股市和债市有着显著的溢出效应,债市和汇市之间无溢出效应。邹格曼(2020)[12]通过建立VAR-BEKKGARCH 模型,对中国可转债指数和沪深300 指数的波动溢出效应进行检验,样本时间分别为再融资规则发布前与发布后。研究发现再融资新规定出台后两市的波动溢出效应反而变得不显著,并且收益溢出效应减弱。罗堃元等(2020)[13]基于投资者情绪视角构建GJR-BEKK-GARCH 模型对沪深300 市场和中证转债市场进行分析,发现修改申购方式前两市不存在明显的溢出效应,而修改申购方式后可转债市场情绪对转债市场的解释力度增强,产生了双向的波动溢出效应。

根据上述文献,可以看出已有研究都是分析可转债市场和沪深300 股市(即大盘股市)之间的关系,也有学者研究了单只可转债与其正股的引导关系,接下来本文对可转债市场和标的正股市场的溢出效应进行探讨。

三、溢出效应理论和模型设计

(一)溢出效应理论

溢出效应分为收益溢出效应和波动溢出效应[14]。收益溢出效应通常指收益率条件一阶矩的关系,单个金融市场的收益率变动不仅仅受到自身收益率变动的影响,还受到来自其他市场收益率的影响,表示不同市场间收益均值信息的传递过程。并且收益率条件一阶矩变动的领先或者滞后关系可以用来判断两个市场中均值信息传递占据主导地位的是哪个市场。

与收益溢出效应的信息传递不同的是,波动溢出效应衡量的是不同市场之间的波动的传递,单个金融市场的收益率波动不仅仅受到自身收益率波动的影响,还受到来自其他市场收益率波动的影响,表示不同市场间风险的传导。

通常用向量回归模型研究两市的收益溢出效应,多元GARCH 模型研究两市的波动溢出效应。

(二)向量自回归模型

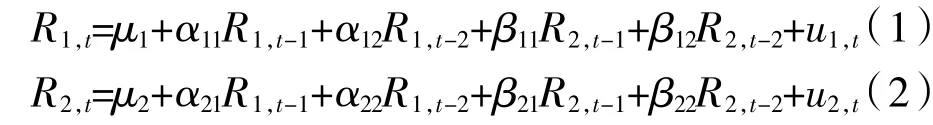

收益溢出效应选用Sims 在1980 年提出的向量自回归模型进行分析。建立如下形式:

由式(1),式(2)中,R1,t代表t时期可转债市场的收益率,R2,t代表t时期标的正股市场的收益率,下同;α11和α12表示可转债市场往期价格变化对可转债市场当期价格的影响;β11和β12代表标的正股市场往期价格变动对可转债市场当期价格的影响,α21、α22、β21、β22同理,不做过多赘述。在(1)式中,如果β11和β12都为零,则说明了可转债市场的仅仅受到自身价格变动的影响,正股市场对可转债市场没有收益溢出效应。同理,在(2)式中,如果α21和α22都为零,则说明标的正股市场仅仅受到自身价格的影响,可转债市场对正股市场没有收益溢出效应。

(三)DCC-GARCH 模型

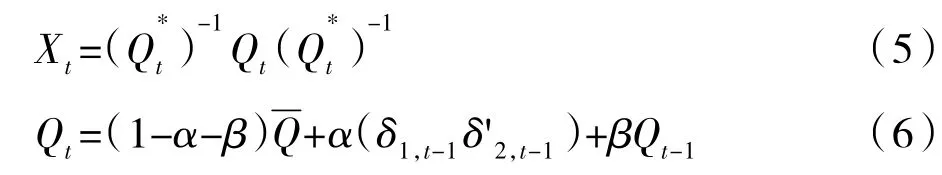

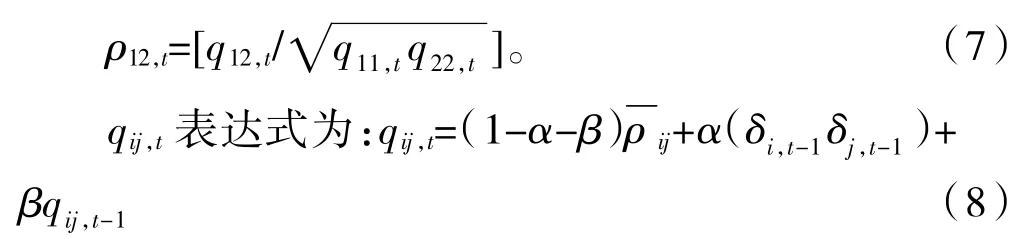

本文选取Engle 在2002 年提出的DCC-GARCH。其表达式为:

设r1,t,r2,t是均值为0 的随机变量,

条件协方差矩阵的表达式为:

表达式(3)中的lt-1是t-1 时刻的信息集,Dt=是2×2 维标准差对角矩阵。Xt={ρij,t}(i=1,j=2)是动态相关系数矩阵。于是有了如下的表达式:

上面的式子里:

α体现了滞后一期的标准化残差乘积对动态相关系数的影响,β则反映了相关性的持续性特征。

DCC-GARCH 模型的估计方法如下:第一步,对单个变量建立GARCH 模型后可以得到该变量的条件方差和残差;第二步,用条件方差除残差得到标准化残差来估计相关参数。最后得到两市的动态相关系数。

(四)BEKK-GARCH 模型

本文采用BEKK-GARCH 模型对两市波动溢出效应进行分析,该模型是Engle 于1995 年提出,它能够保持方差和协方差矩阵的正定,而且在这个模型中估计的参数大大减少。假设有两个市场,方差方程的表达式为:

在这个式子里:表示方差与协方差的矩阵,代表残差,A、B 和C 为待估计的系数矩阵。矩阵A 为ARCH 项系数矩阵;矩阵B 是GARCH 项系数矩阵;C 为二维的常数下三角形矩阵。将以上式子全部展开可以得到:

式中,h11,t为可转债市场的条件方差;h22,t为正股市场的条件方差;h12,t为可转债市场和正股市场间的条件协方差。

由上面的式子可以知道,有三个主要的原因会造成可转债和标的正股两个市场的波动,以可转债市场为例子:第一,可转债市场受到自身前一期的残差平方的影响和正股市场前一期的残差平方的影响;第二,可转债市场受到本身和正股市场前一期波动的影响以及协方差h12,t-1的影响;第三,可转债市场受到他们残差的相互影响,即受到ε1,t-1ε2,t-1的影响。通过这三个结论我们可以看出,无论是对于转债市场还是对于正股市场来说,只要一方对另外一方的影响变为零,如此一来这个市场当期的波动就仅仅受到该市场本身前一期的影响。依然是以转债市场为例子,如果h12,t-1、h22,t-1、这几项的系数显著等于零,那就只受到自身前期的影响。

但是,由于这些参数都不是线性形式,所以想要确定这显著性并不容易。原因一,是受到了BEKK-GARCH 模型在设定条件上的阻碍,比如在探讨条件协方差表达式的系数显著性的同一时间,也给另外两个条件方差方程中的系数增加了限定。如研究里面ARCH 项系数是不是为零时,其本质就是假设了矩阵A 中的一个对角元素以及一个不是对角的元素都为零,但是如果限制了任意一个对角项等于零,就等同于假设某一市场的条件方差不应该被这个市场往期残差的平方所影响,这很明显与ARCH 模型的初志不符。原因二,非线性形式下做Wald 检验,效果可能会不好。

所以,我们只对矩阵内的元素做单独的波动溢出效应检验,不必去理会这些元素的线性组合。在确定多元BEKK-GARCH 不存在条件异方差性的情况下,当a12=0、b12=0 时,(11)式变为此时可转债市场中只有前一期残差的平方以及本身前一期的波动会对当期的条件方差产生影响,也就是说正股市场对可转债市场没有波动溢出效应;同样地,a21=0、b21=0,可以检验转债市场对正股市场有无波动溢出效应;更进一步,a12=b12=0 且a21=b21=0,用来检验两市之中有无相互的波动溢出效应。

根据以上分析,建立假设:

假设1:可转债市场和标的正股市场之间不存在双向的波动溢出效应,H0:a12=b12=0 且a21=b21=0;

假设2:不存在可转债市场向标的正股市场的波动溢出效应,H0:a21=b21=0;

假设3:不存在标的正股市场向可转债市场的波动溢出效应,H0:a12=b12=0。

四、实证研究

(一)数据的选取和处理

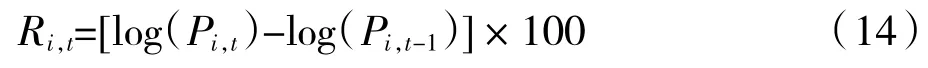

可转债市场的原始数据本文选取中证转债指数的日收盘价,数据来源于同花顺软件。自编股指则取中证转债指数所有可转债(包括已经退市的转债)所对应正股的日收盘价,每只正股编入股指的时长与其所对应转债的存续时长一致,以总股本加权的方式用VBA 语言编制成自编股票指数(具体编制方法参考《上证指数计算与修正方法》),将自编股指的日收盘价作为标的正股市场的原始数据。对于以上两组数据,样本选取的区间为2011 年1 月4日至2021 年3 月26 日,其中剔除掉股市未开盘的日期,两组数据分别得到2 482 个观测值。本文所选用的日收益率表达式如下:

其中Ri,t代表t时期的日收益率,i取1,2 分别代表中证转债指数t时期的日收益率和标的正股股票指数的日收益率;R1,t代表可转债市场在t期的收盘价,R1,t-1代表可转债市场在t-1 期的收盘价;R2,t代表正股市场在第t期的收盘价,R2,t-1代表正股市场在t-1 期的收盘价。而中证转债指数收益率变量表示为R1,标的正股股票指数收益率变量表示为R2。

(二)收益率数据的统计分析

首先用图示法考察正股市场与中证转债市场数据的波动特征。从图1 图2 中可以看出,可转债和正股市场的收益率序列可能有波动聚集现象,也就是说大的波动集群在一起,它们中间很少有小的波动,而小的波动中间很少有大的波动,说明两组数据可能存在异方差。并且两市的变化图中常常会突然出现较大或者较小的异常峰值,说明了波动的突发性。

图1 可转债指数的收益率变化图

图2 标的正股股票指数的收益率变化图

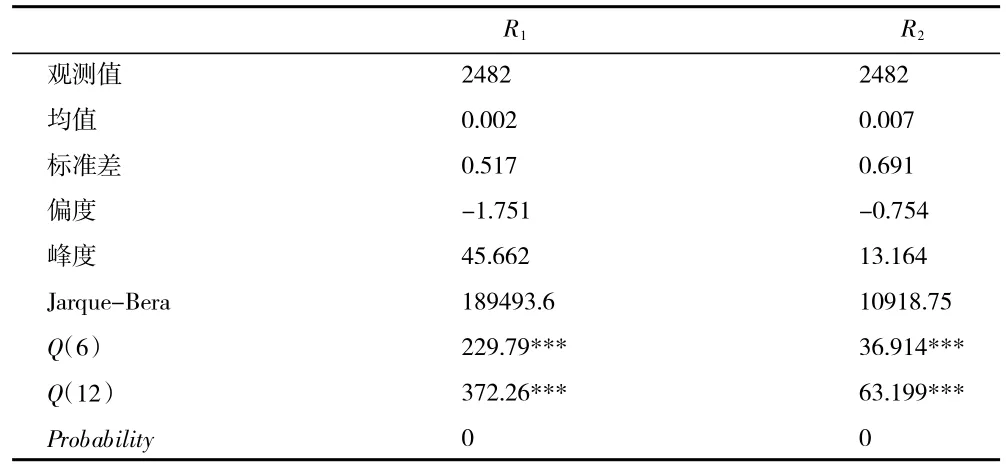

接下来继续考察两个市场的描述性统计特征,表1 中给了可转债市场和标的正股市场的描述性统计。能够观察到两市收益率数据的峰值分别比较大,说明收益率序列有尖峰厚尾的特征。正态分布的峰值一般等于3,这两组数据峰度远大于3,同时J-B 统计量的P 值为零,说明了收益率序列不是正态分布。再从Q统计量分析,Q(6)表示滞后一阶-六阶,Q(12)表示滞后一阶-十二阶,都在1%的显著水平下显著,说明两市有自相关性,结合之前对收益率图的分析,得出两市存在波动聚集的结论。

表1 可转债指数与自编指数收益率描述性统计

防止出现假回归问题,本文对两组序列进行平稳性进行检验。表2 为ADF 单位根检验和PP 统计量检验结果,可知和数据是平稳的,可以对它们建立向量自回归模型。

表2 平稳性检验

(三)格兰杰因果检验

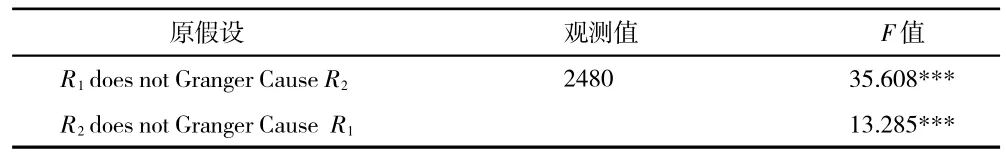

上表3 给出了格兰杰因果检验的结果。在1%的显著性水平下能够拒绝“R1does not Granger Cause R2”和“R2does not Granger Cause R1”的原假设。所以,可转债市场和标的正股市场互为格兰杰原因,两市之间有显著的收益溢出效应,即可转债市场和标的正股市场存在双向的引导关系。

表3 格兰杰因果检验

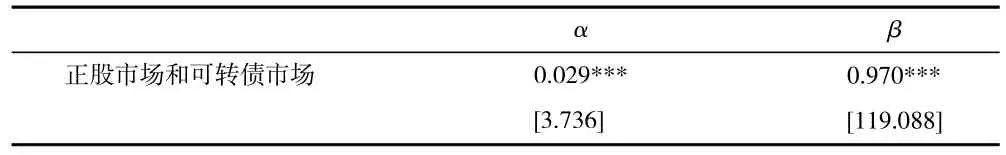

(四)均值方程估计

均值方程本文采用二元向量自回归模型(VAR),通过对可转债、正股股票序列的联立建模并根据SC、AIC和HQ原则确定了向量自回归模型滞后二阶。接下来对模型检验稳定性,发现所有的特征根落入单位圆里面,所以该模型稳定。再对变量的外生性检验,检验发现可转债指数与股票对互相的解释力度都有显著性影响,即能够很好地解释对方。最终得到以下参数形式的VAR 模型,如下表4 所示。

先考虑标的正股市场受到的影响。从表4 中可以看出,标的正股市场(R2)受到自身前两期的影响比较大,并且转债市场(R1)前两期对正股市场的影响有显著的收益溢出效应,说明可转债市场的收益率变动领先标的股票市场两期。

再考虑可转债市场受到的影响。可转债市场受到自身前一期收益率变动的影响,并且股票市场前一期对可转债市场有着显著的收益溢出效应,说明股票市场收益率变动领先可转债市场一期。

综上所述,可转债市场和标的正股市场之间存在双向的收益溢出效应。但是可转债市场对于标的正股市场的信息传递多领先一期,说明在信息传递过程中可转债市场占据主导地位,即可转债市场有良好的价格发现功能。

(五)ARCH 效应检验

在建立DCC-GARCH 和BEKK-GARCH 模型之前,首先对可转债市场和正股市场数据做ARCH-LM检验。用可转债市场作为例子,建立如(15)式所示的方程。先用OLS 普通最小二乘法对(15)式进行估计,接下来用ARCH-LM 检验方程的误差项是否存在条件异方差性。其中,标的正股市场也用这样的估计法,在这里不做过多描述。根据之前的分析我们知道两组收益率数据可能存在ARCH 效应,通过估计得到表5。

通过表5 的检验结果,发现可转债市场和正股市场收益率序列的残差存在显著ARCH 效应。

表5 ARCH-LM 检验

(六)DCC-GARCH 模型估计

在正式估计DCC-GARCH 模型之前,要确定它的条件方差和DCC 阶数。一般而言,设定GARCH(1,1)为条件方差,DCC 模型定阶为1,得到以下DCC模型的估计结果和动态条件相关系数图:

从上表6 中,α+β小于1,在模型的限制条件内。α的值接近于0 说明了残差的标准化乘积对动态条件相关系数的影响很小。β值几乎等于1,说明了两市的动态条件相关系数容易受到前期的影响,并且影响会很大,两者在相关性变动方面展露出来的持续性特征非常强。

表6 DCC-GARCH 参数

动态相关系数代表市场之间的趋同性。如果该系数比较大,则代表了两市变动的趋同倾向高,两市之间信息传递速度快,市场具有较高的一体化性质。相反,如果动态条件相关系数小,则说明两市变动的趋同倾向比较困难,甚至有可能走出背离的趋势,信息传递速度慢,市场分割程度高。

根据图3 动态相关系数时变图可以做出分析:第一,相关系数最大值为0.95,最小值为0.4,相差比较小,表明两个市场有着相对稳定的长期关系并且这种关系为正值,一个市场的波动能够传导到另一个市场,它们的收益率有着比较强的波动正相关性;第二,在整个观测期内动态相关系数随着时间变动非常明显,即存在很强的时变性质;第三,图中可以看出,2015—2016 年的动态相关系数相对最小,可能是因为股灾之后大多数上市公司的可转债被强赎,导致两市分割性增强。不过在2017 年之后来两者的相关系数走了一个波浪形上升通道趋势,和以往的波动有很大的区别,可能是随着我国经济加速发展,市场不断成熟,投资热度渐渐回升,特别再融资新规发布后可转债发行量远远大于往年,导致可转债市场和正股市场的市场分割程度减弱,两市联系越来越紧密,相关性增强。

图3 可转债市场和正股市场的动态相关系数

(七)BEKK-GARCH 模型估计

本节主要考虑中证可转债市场与标的正股市场的波动溢出效应,因此这里只给出方差方程的估计结果。模型估计的波动溢出结果如表7 所示。

表7 BEKK-GARCH 模型估计结果

系数a11、b11代表了可转债市场往期冲击与波动对其自身现期波动的影响,系数a22、b22代表了标的正股市场往期冲击与波动对自身现期波动的影响。其中,a11、b11都为正数且在1%的显著水平下显著,意味着可转债市场前期的冲击与波动增大会使自身现期波动加剧,前期的冲击与波动减小会使自身现期波动减弱。系数a22、b22分别为正数在1%显著性水平下显著,标的股票市场的往期冲击与波动同样会导致该市场在未来的波动,这与前文的波动性聚集现象相印证。其中b11、b22接近于1,表明两个市场有着持续波动。

系数a12、a21、b12、b21代表了可转债市场与标的正股市场之间的冲击和波动溢出效应。通过表7 可以知道,系数a12、b12分别为0.055 和0.039 且在5%显著水平下显著,表明标的正股市场存在对转债市场的波动溢出效应。系数a21、b21的值分别为-0.059 且不显著和0.012 在5%显著水平下显著,说明了可转债市场收益率波动将导致标的正股市场的收益率波动。并且,由于a12为正且显著,a21为负且不显著,说明两市的冲击溢出效应具有非对称性,存在标的正股市场对可转债市场的单向冲击溢出效应;b12大于b21大于0,且显著,说明两市的波动均能引起对方在一定程度上的波动,但是标的正股市场对可转债市场的波动溢出更强。总而言之,两市中波动溢出占据主导地位的是标的正股市场。

Wald 检验的结果如表8 所示。a12=b12=a21=b21=0在1%显著水平下显著,即原假设被拒绝,两市之间存在波动溢出效应;a21=b21=0 在1%显著水平下显著,存在可转债市场向正股市场的波动溢出效应;a21=b12=0 在1%显著水平下显著,存在正股市场向可转债市场的波动溢出。最后对模型的残差做自相关Q 统计量检验发现残差序列的自相关性已经消失,并进行了ARCH-LM 检验发现残差已无ARCH 效应,说明了多元GARCH 建模合理。

表8 Wald 统计量

五、研究结论和建议

综上所述,可以得出以下结论:第一,可转债市场和标的股票市场存在双向的收益溢出效应,信息能有效地在两个市场之间传导,但是可转债市场对股票市场的收益溢出效应更强,说明了可转债市场相比标的股票市场具有更良好的价格发现功能,其信息传递占据主导地位。第二,两市之间存在较大的条件相关系数,且该系数具有时变性,特别是在2017—2019 年条件动态相关系数稳步上升,2019 年之后的动态相关系数在0.9 附近窄幅震荡,这与现有的研究结论有很大不同,恰恰印证了可转债的大量发行增强了两市的相关性,这个数值在未来可能变得更大更稳定。第三,两市具有双向的波动溢出效应。总体而言,标的正股市场对可转债市场的波动溢出效应更强,其波动占据了主导地位。

基于以上分析,本文提出几点建议:第一,国家应该继续发展标的正股市场。毕竟我们的股市相比西方发达国家还是显得稚嫩,往往是跟跌国际股市但不跟涨,只有变得更加成熟才能抵御内部和外部风险,而可转债最终的归宿就是转换成股票,如果股市的发展受限,势必会导致转股价格受到影响,可能会使可转债市场成交萎缩,发展停滞不前。第二,两市具有双向的波动溢出效应,且股市的波动占据主导地位,所以可通过降低标的股市的波动来减小可转债市场的波动,起到稳定市场的作用。第三,国家应该重视可转债市场的价格发现功能,因为其具有更高的均值信息传递水平,所以可制定有利于可转债市场的政策来加速其发展,比如适当降低其上市门槛,鼓励更多优质上市公司发行可转债,一旦转债市场发展成熟,会有更多的外部资金进入这个市场,上市公司融资力度变大,能助力股市发展甚至在股市低迷的时候起到刺激作用。第四,对于投资者而言,可在两市之间进行套利。值得注意的是,可转债市场和正股市场存在高度的相关性,因此同时在两市投资并不利于分散风险,尤其是近几年动态相关系数维持在均值0.9 的高位,两市涨跌息息相关,这就对投资者的素质提出了更高的要求,所以国家要努力促进形成理性和敏锐的投资者群体。