黄金期权Delta动态对冲策略研究

2022-03-18陈子莹

文/陈子莹

(上海大学)

一、引言

2019年12月20日黄金期权上市,作为套期保值的重要工具,对投资者的风险对冲、资产配置、产品创新甚至投机需求具有良好的功能①。2020年受新冠疫情影响,黄金价格大幅振荡,一季度我国黄金现货价格波幅已达1.13%,价格波幅环比增加了138.97%,同比增加212.86%。此阶段黄金期货主力AU2006价格波幅达1.05%,环比增加了117%。从数据显示,期货主力3月份跌幅最大,为避免下跌风险,理论上投资者可充分利用新上市的黄金期权进行套期保值对冲风险。本文利用Delta动态对冲构建买入保护看跌期权策略,即运用Delta对冲构建一个由黄金期货多头头寸和黄金看跌期权多头头寸组成的投资组合,探讨不同月份的套期保值效果。

二、理论基础

(一)Delta中性对冲

Delta,套期保值比率,期权价格对股价的一阶偏导。

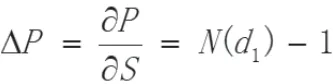

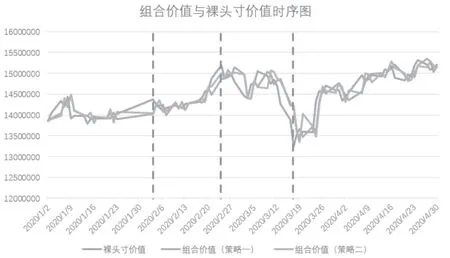

认购期权Delta公式为

认沽期权 Delta 公式为

Delta 中性对冲,是指构造一组合,使组合Delta 值之和为 0。无论标的资产价格如何变化,组合价值将不受影响,实现对标的资产价格的套期保值,免除了市场波动风险。

(二)动态Delta中性对冲策略

当标的资产价格发生变化时,相应的Delta也会发生变化,需更改组合结构,重新保持Delta中性,此为动态Delta中性策略。由于无交易成本及连续对冲是不现实的,投资者只能采取间断对冲,此时的Delta对冲频率与成本成正比。

1.固定时点对冲模型

固定时间间隔对冲是最简单的对冲策略,其基本思想是将行权时间拆分成固定的时间间隔,通过在每个时段结束之前买卖一定数量的标的资产的方式,使投资组合总体的Delta 保持为0。

2.区间对冲模型

区间对冲模型是指实时计算期权的Delta值,若Delta在可容忍的对冲区间内,则保持组合不变;反之重新对冲。对冲比率有两种,一是简单区间对冲模型,一次性将Delta值对冲为0;另一种是Whalley&Wilmott对冲模型,设置合理的最小对冲比率,将Delta值对冲到容忍区间的边界。对冲区间的计算公式:

三、实证分析

(一)实证数据

1.数据选择

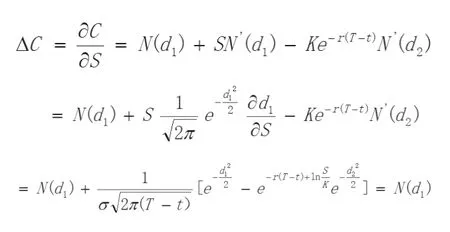

本文结合黄金期权上市时间2019年12月20日和此时主力AU2006合约时长,确立研究时段为2020年1月1日到2020年4月30日,为了验证其不同价格波动时段的策略收益效果,本研究将其分为四个波动时段(如图1所示)。

图1 AU2006价格走势分段图

本研究是利用Delta动态对冲策略构建的买入保护看跌组合,理论上,下跌区间套期保值效果更好。

2.持有头寸

机构A在2020年1月1日持有40手主力期货合约AU2006黄金期货合约,此时一手期货合约的市场价格346.24元。机构A担心黄金期货价格波动会较大,决定选用黄金期权套期保值,1月2日买入行权价格最接近当时的黄金期货合约价格的AU2006P348对期货合约进行对冲,如果之后组合Delta发生波动不再接近于0,机构将会更改期权合约,使其行权价最接近黄金期货合约价格,保证对冲效果。

(二)策略检验

1.策略一:固定时点动态Delta对冲策略

固定时点动态Delta对冲策略,将对冲频率定为每个交易日对冲一次,每天检查当前组合的Delta值。2020年1月2日,机构买入最靠近黄金期货合约市场价格346.24元的执行价格为348元AU2006P348期权合约,为了使得组合Delta为0,根据对冲公式,需购入80份看跌黄金期权,此时投资组合的Delta为0,完成对冲。扣除手续费后,组合总价值为C1= 13849440元。

1月3日,根据前一日持有的80份AU2006P348期权合约Delta计算组合Delta,发现已经偏离0,需对其重新调整,此时期货价格为351.2,其市场价格不接近前日期权执行价格,在更改期权合约数量的同时更改合约品种,根据对冲公式,卖出前一日80手的AU2006P348合约,买入77手AU2006P352合约。第二天的期货合约总价值为14046400元,手续费314元,期权买卖利差-136680,组合总价值为13909406元,组合收益率为0.43%,与标的资产黄金期货收益相比,组合相对收益率-0.99%。以此类推,每天都对组合Delta进行验证和对冲。2020年4月30日,对持有的80份AU2006P380合约平仓操作,结束Delta动态对冲。

2.策略二:区间Delta对冲策略

区间Delta动态对冲策略,设定一个Delta安全区间,当组合Delta值超出安全区间,则修改期权合约,使组合Delta值重新接近0。由于95%的调整后Delta值都落在[-0.5,0.5],本研究选择[-0.5,0.5]为安全区域。

2020年1月2日,机构买入最靠近黄金期货合约市场价格的AU2006P348期权合约,为使组合Delta为0,需购入80份看跌黄金期权,完成Delta对冲。扣除手续费后,组合总价值为C1为13849440元。

1月3日,前日组合在今日的Delta值比上头寸的Delta,得比值2.62,超过0.5,重新调整组合,卖出前一日80手AU2006P348合约,买入77手AU2006P352合约。以此类推,到2020年4月30日平仓结束对冲。

四、结论

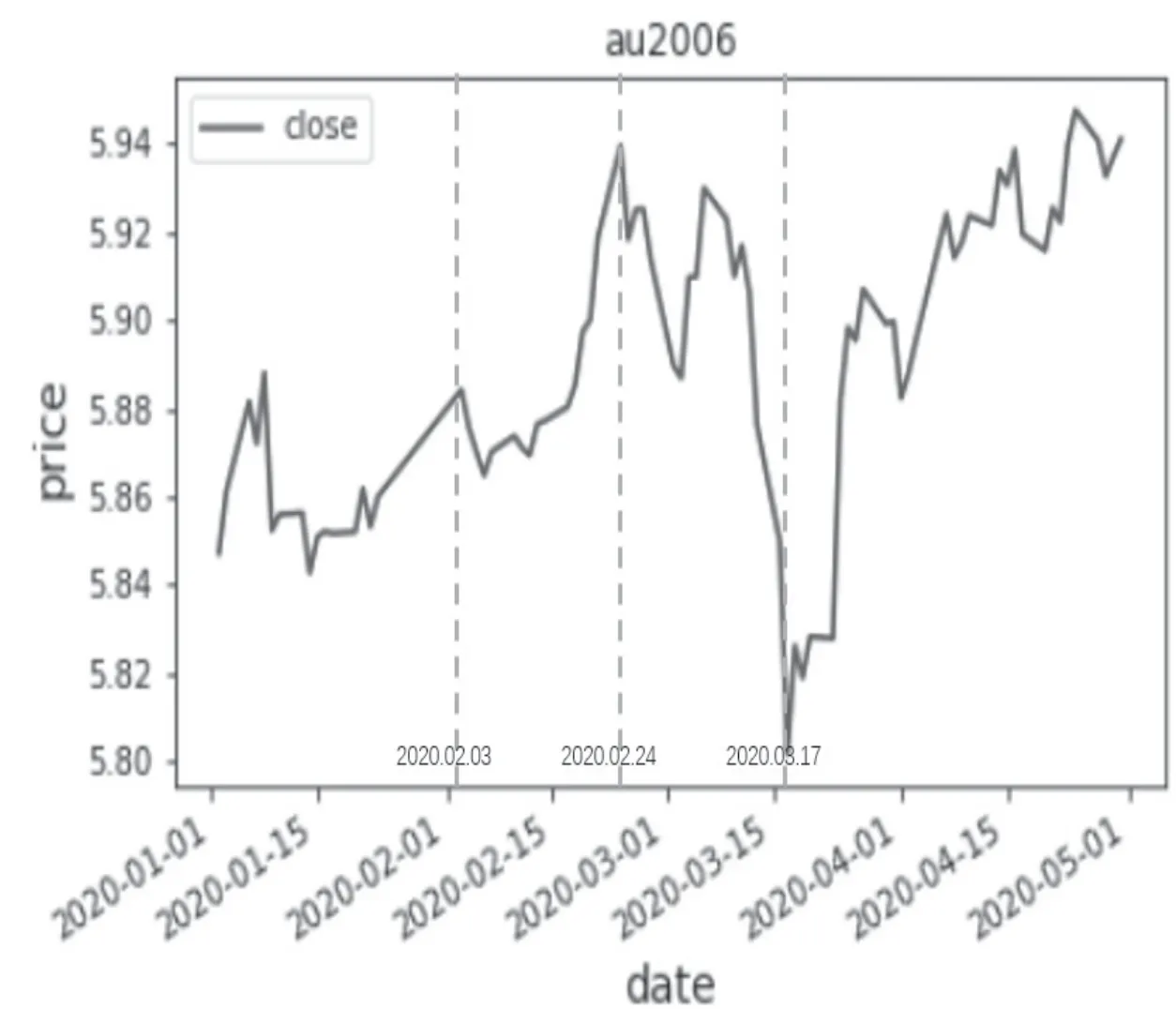

利用第1种固定时点的Delta动态对冲策略以及第2种区间Delta动态对冲策略对上期所黄金期权进行实证分析,对冲效果图如图2。

图2

与原理一致,首先,不论是策略一还是策略二的Delta对冲都会降低波动风险。其次,由于构造的是买入保护看跌期权策略,当裸头寸价值下跌时,组合价值会起到保护作用,减缓下跌幅度。另外,从图中可看出,组合价值波动往往滞后裸头寸的价值波动。

两策略的收益率比较见表1

表1 两种策略收益率比较

(1)除了时段三(标的资产处于下跌趋势)的Delta对冲策略套期保值效果要优于裸头寸收益率,其余时段均未跑赢裸头寸收益率。一是由于我们构造的投资组合是买入保护看跌期权组合,适用环境是下跌行情。二是在Delta对冲时,风险会随之降低,再加上交易成本,会使得时段一、二、四均未能跑过裸头寸收益。

(2)从策略比较看,标的资产处于大幅下跌趋势时,策略一优于策略二,因为策略一的Delta对冲更紧凑,更能降低因标的资产下跌带来的风险,使其收益高于策略二。其他时刻,策略二会因为交易费用的减少而使策略收益增加。

注释

①原超.黄金期权机遇与风险“共舞”[J].金融博览(财富),2020(Z1):83-85.