外汇占款对我国货币政策独立性的影响

——基于2000-2020的数据

2022-01-12杨东霖

杨东霖

(南京财经大学, 江苏 南京 210023)

一、文献综述

(一)关于货币政策独立性的阐释

由于在我国基础货币投放体系中,外汇占款是一个非常重要的通道。在2015年,我国的外汇占款达到峰值,外汇占款在货币投放体系中几乎成为了决定性因素。同时,央行往往会通过冲销操作以此减弱货币供给的外生性,达到重新控制货币供给的作用。Bilimeier等人(2002)通过比较捷克斯洛伐克、罗马尼亚、克罗地亚等实行有非浮动汇率制度的国家,得出结论:在处于转型期的小型开放经济体中,如果在M2供应量中外汇占款所占的比重较高,则货币政策的独立性较低,即央行对一国金融风险的控制能力较低,国家金融稳定受到较大的威胁。王方静(2014)认为:贸易顺差的不断积累使得我国的经常账户和资本账户形成双顺差局,使我国的外汇储备规模急剧扩大。在我国的汇率制度下,会导致外汇占款增加,进而增强了货币供给的内生性,对我国货币政策的实施和效果带来不利影响,从而影响到了货币政策的独立性。

同时,货币政策的独立性也反应在了一国货币政策的效果上。梁晓洁和陈玉梅(2008)基于1994年至2007年的数据研究了在国际资本流动情况下我国货币政策的实施效果,结论认为我国货币政策具有内生性,外汇占款是我国投放基础货币的主要渠道。

因此,本文作者认为,定义中国货币政策的独立性应该从我国货币政策的外生性出发,即在开放经济条件下,如果央行的货币发行量能够较好的与货币需求量相契合,则有较高的独立性;如果外汇占款导致央行的货币发行量被迫升高,无法与需求量相契合,则货币政策的独立性较低。

(二)关于外汇占款的相关研究

汤轩(2016)认为,我国外汇储备增长速度较快的原因主要由于国际收支双顺差结构,即资本项目与经常项目都呈现顺差的情况,以及国际资本流等造成,从而导致我国出现了大量的外汇占款。认为央行应通过央行公开市场业务或发行票据等方式实现资金回收,从而提升我国金融的稳定程度和抗风险能力,提高央行对经济运行的掌控能力。

在今年来国际经济形式波动的情况下,我国的外汇占款额开始出现小幅的下降趋势,基于此,杨伟(2016)通过研究外汇占款渠道与再贷款渠道基础货币投放的派生机制,得出结论:在我国现行外汇占款减少的情况下,央行应该创新货币政策工具,增加基础货币的投放渠道,以减小外汇占款对基础货币供应量的冲击。

(三)关于国际贸易对货币政策冲击的研究

丁剑平和吴洋(2021)通过空间计量模型分析,得到结果表明:货币政策的独立性与本国贸易往来密切或地理位置接近的国家之间存在空间正相关,因此,要防范贸易往来渠道对货币政策独立性造成的冲击;我国现阶段需要货币政策的高度独立性,因此人民币汇率和资本市场改革的进程需要把握好节奏,尤其要控制好资本市场改革的速度,以减少其对货币政策独立性的影响。

二、理论基础

二战后,随着各国发展的需要,经济全球化与自由贸易成为了发展的主流。国家经济政策的独立性与全球化之间的矛盾也更加明显,这也为汇率制度与货币政策的理论发展提供了现实基础。有很多学者都对此提出了比较成熟的见解。研究货币政策独立性(或者货币政策有效性)影响因素研究的最著名理论是由Fleming(1962)和Modell(1963)提出的,在20世纪60年代发展的Mundell-Fleming模型分析框架,克鲁格曼对该模型框架进行了进一步的分析最终成为“不可能三角”理论。2001年,我国加入WTO。无论是从我国还是整个世界的角度来看,都是经济全球化进程中的一大步。本文的理论基础是“不可能三角”理论,并用近20年来的数据对外汇占款对货币政策独立性进行分析。

(一)蒙代尔——弗莱明模型

此模型是以凯恩斯的IS-LM模型为基础,经过弗莱明等人补充完善,最终演化成为蒙代尔——弗莱明模型(Modell-Fleming Model)。M-F模型的主要内涵是:在开放经济条件下,一国达到商品市场、货币市场、国际收支三者完全均衡的条件以及当外生变量发生改变时对三种均衡的冲击。其得出的结论是:在浮动汇率制度下,一国的资本外流会导致本币贬值,从而刺激出口使得汇率回到原有水平,货币政策是完全有效的;在固定汇率制度下,资本外流形成的本币贬值压力需要中央银行抛出外汇吸收本币以缓解,货币政策是完全无效的。

(二)克鲁格曼“不可能三角”理论

“不可能三角”理论是保罗·克鲁格曼(Krugman,1999)在M-F模型的基础上提出的,其内涵是:一国最多同时选择货币政策独立性、资本账户开放以及固定汇率制度这三个特征中的两个,所以该结论也通常被称为“三元悖论”。我国在不同的历史时期侧重点有所不同。在2008年金融危机之后至2015年以前,我国在加快利率市场化的改革,同时也在加大资本账户的开放力度,配合着对外经济贸易的高速发展,我国积累了大量的外汇储备,同时也形成了巨额的外汇占款,货币政策的独立性、有效性受到了一定的冲击。近年来全球经济不稳定性增强,贸易保护主义抬头,尤其是2020年新冠疫情的爆发对全球经济造成的毁灭性打击,中国人民银行又逐步加强了对货币政策的控制力度,货币政策的独立性和有效性得到了提升。

三、外汇占款对我国货币政策独立性分析的数据选择

(一)主要研究指标的选取

货币政策的独立性受到了国际资本流动的影响。当国际资本加速流向一国时,该国的经济有可能陷入被动境地,特别是对外资的管理和利用不当会造成对外资的严重依赖。所以一国央行在制定货币政策时需要考虑到外资的流入水平。关于外国资本流入以及货币供应量的指标选择。通过分别对外汇储备额、外汇占款额、资本与金融账户差额等指标与广义货币供应量M2进行一元线性回归分析,得到其相关系数,并选择相关系数最大的指标值作为国际资本流入的代表性指标。为了增强统计结果的可靠性,我们采用月度数据,共240组。利用Stata16进行分析,发现外汇占款与M2的相关系数最高,达到了0.8895,属于较强相关。同时,在做了进一步的分析后,我们发现:以2014年为分界,2001年至2014年的相关系系数达到了0.9729,2015以后的相关系开始出现波动,其原因是2015年后,受到股市振荡、人民币进入SDR篮子、汇率市场化改革等事件的影响,央行逐渐加强了对货币政策独立性的管控,告别了此前牺牲货币政策独立性以获得汇率稳定、资本开放的时代。从货币供给的角度来看,我们可以用外汇占款来代表外国资本的流入。

(二)其他研究指标的选取

1.存款准备金率。存款准备金是央行最有力的货币政策。通过对存款准备金率的调整可以有效改变基础货币的供应量。我们选取了近20年来中国人民银行的存款准备金率数据,具体的处理方式是:若当月央行未公布新的存款准备金率,我们就使用央行上一阶段公布的存款准备金率;若该月公布新的法定存款准备金率,则将用时间长短(每30天的长度假设为1单位)对存款准备金率进行加权计算,新的存款准备金率从实施之日起开始计算。

2.黄金储备。尽管金本位制度已经退出历史舞台,但是黄金仍是一国央行最重要的资产之一。足够量的黄金储备可以有效提高一国抵御金融风险、经济危机的能力,也对一国货币汇率保持稳定与提升国际地位有重要影响,所以央行在发行货币时会考虑到黄金储备量。

3.中央银行债权。央行通过发行债权等方式将货币注入到金融系统,央行债权是央行的资产之一。根据中国人民银行的统计,央行债权分为:央行对政府债权、央行对其他存款性公司债权、央行对其他金融性公司债权以及央行对非金融机构债权。由于央行对非金融机构债权的总体占比很小,在下文不予考虑。其中,央行对政府债权的数据均为央行对中央政府的债权。

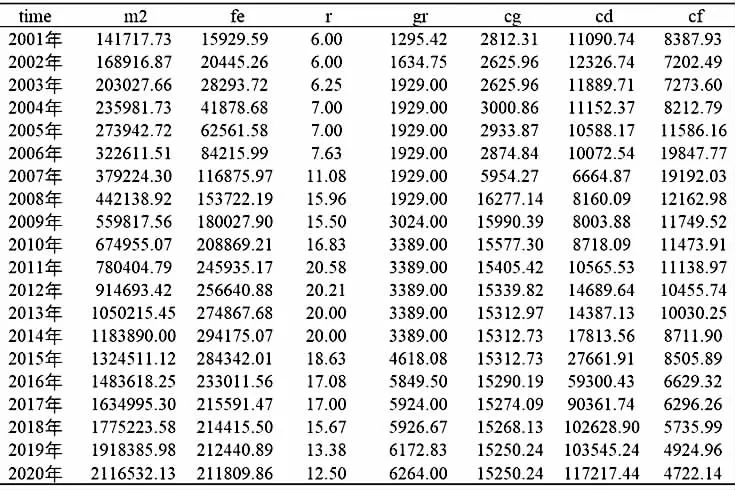

根据以上指标的选取,通过计算可得到下列数据:

各变量名称与简写对应关系:

m2:广义货币供给 fe:外汇占款

r:法定存款准备金率

gr:央行黄金储备 cg:央行对政府债权

cd:央行对其他存款性公司债权

cf:央行对其他金融性公司债权

表1 各项数据汇总整理

四、外汇占款对我国货币政策独立性的理论分析

我国自加入WTO以来,对外贸易顺差不断扩大。根据国家海关总署的统计数据,我国在2001年的对外贸易顺差达到了1865.26亿人民币,这一数据在2020年达到了37096.00亿人民币,增长幅度接近20倍。同时,我国的外汇占款也由2001年的17856.43亿人民币增加到了2020年的211308.1亿人民币,增幅达到了11.83倍,其中外汇占款在2015年达到峰值时,是2001年的16.47倍。由于我国施行结汇制,所以外国资本的流入会迫使央行投入大量的人民币进入市场。在我国要保证汇率基本稳定的条件下,央行就需要通过货币政策来回流市场上的部分货币资金,这就影响到了货币政策的独立性。货币政策的独立性受到影响中央银行的基础货币投放通过再贷款、财政透支与借款、外汇占款三重渠道投放。在2015年以前,我国外汇占款已经成为了基础货币投放最重要的渠道。大量流入我国的外国资本对我国的基础货币供给产生影响,影响了货币政策的传导途径。对金融监管当局也提出了更高的要求。

五、外汇占款对我国货币政策独立性的实证分析

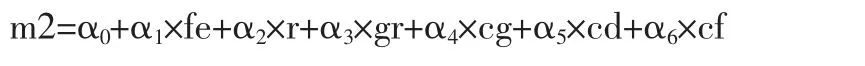

在我国现行的经济政策组合选择中,我们选择有管理的浮动汇率制度,并且资本账户已经有了一定程度的开放,所以我们其实已经让度了部分货币政策的独立性。本文通过构建m2与资本流入(外汇占款代替)、央行法定存款准备金率、央行的各项债权的多元线性回归模型来分析它们之间的关系验证我国不同阶段货币政策的独立性和有效性。本文利用2001-2020年相关数据构建多元线性回归模型,其基本回归方程如下:

各变量名称已在上文中说明。α,α,α,α,α,α,α均为需要检验和验证的参数,将通过回归进行确定。我们首先将2001-2020年作为一个整体阶段进行考虑,将20年的数据导入至Stata16中做统一的回归处理,得到以下的方程和数据:

相关系数=0.9974 R=0.9947 Adjusted R=0.9946 F=45220.2026

α反映了fe与m2之间呈现正相关关系,即在20年的时间维度下,每增加一单位外汇占款,相应会增加5.3831 单位的 m2。α,α,α,α,α,α,α的 P 值检验结果均 <0.01,α=0.083,呈现显著性特征。

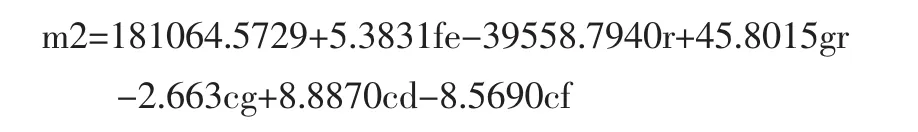

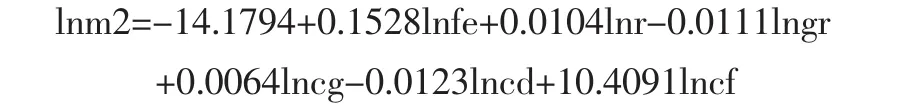

由于经过检验后发现存在较为严重的多元共线性。因此我们对数据进行了进一步分析。由于数值较大,我们首先对统计量做取对数处理,再进行计算。于是得到方程为:lnm2=α+α×lnfe+α×lnr+α×lngr+α×lncg+α×lncd+α×lncf

将数据带入后可以得到:

相关系数=0.9998 R=0.99969 Adjusted R=0.99968 F=123514.4190

但是多元共线性检验不通过。

为此,我们进行逐步回归分析。我们发现,由于央行的法定存款准备金率变动幅度不大,且不常调整,所以不利于我们进行分析,我们将其剔除;根据历史数据,我国在21世纪初的几年,为了处理国有四大行的不良资产,分别设立四家国有资产管理公司,这一系列动作导致在2000年后的几年,cf出现了大幅度的波动,使之长期数据不具有一定的稳定性。同时,cf在央行的总资产占比中呈现下降趋势,在2020年12月的数据统计中,占比仅为1.14%,所以我们将此项数据去除。

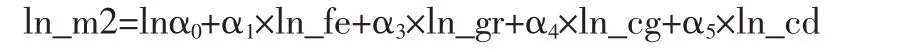

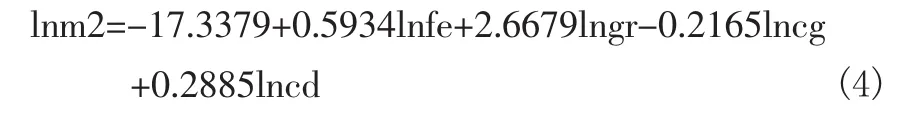

整理过后得到调整后的m2方程为:

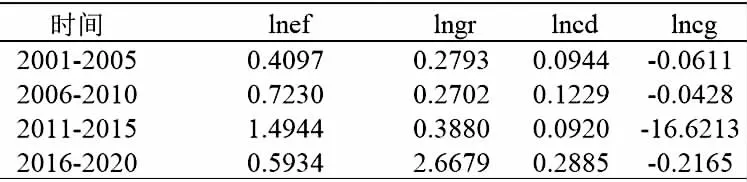

同时,由于时间跨度较长,政策存在波动性,为了使得结果更加合理,具有更强的解释力,我们采用分组回归的方法,按照5年为一组将2001-2020年划分了四段时间。即2001-2005为第一段时间并令其方程为 (1)式,2006-2010年为第二段时间,令其方程为 (2)式,2011-2015年为第三段时间并令其方程为 (3)式,将2016-2020年作为第四段时间,并令其方程为(4)式,我们可以得到四段时间的回归方程和数据如下:

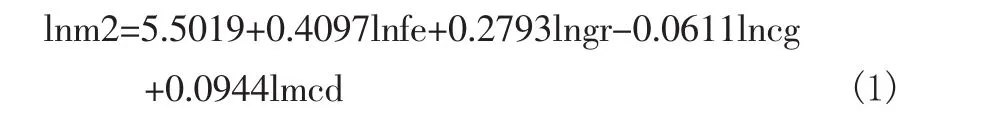

相关系数=0.9983 R=0.9967 Adjusted R=0.9964 F=4175.609

各项P值检验均<0.01,呈现显著性,进行多元共线性检验后,各变量VIF值均小于10,通过多元线性回归检验。

图1 2001-2005数据共线性检验结果

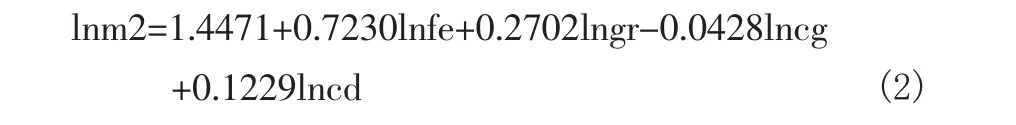

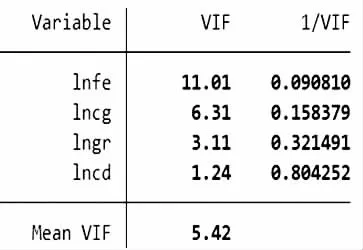

相关系数=0.9950 R=0.9901 Adjusted R=0.9894 F=1386.167

各项P值检验均<0.01,呈现显著性,进行多元共线性检验后,除外汇占款外,变量VIF值均小于10,通过多元线性回归检验。考虑到数据使用为面板数据,可忽略多元共线性对模型结果造成的影响。

图2 2006-2010数据共线性检验结果

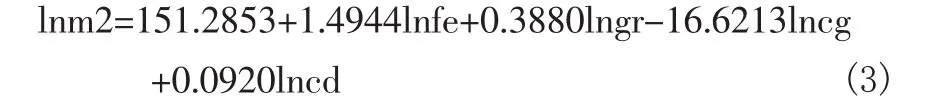

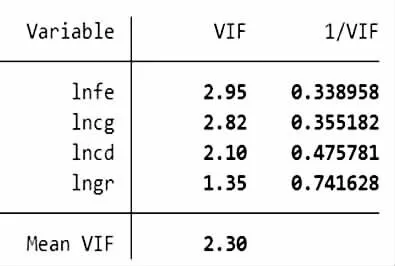

相关系数=0.9889 R=0.9780 Adjusted R=0.9764 F=612.7309

各项P值检验均<0.01,呈现显著性,进行多元共线性检验后,各变量VIF值均小于10,通过多元线性回归检验。

图3 2011-2015数据共线性检验结果

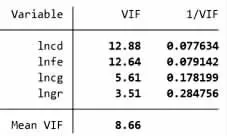

相关系数=0.9639 R=0.9292 Adjusted R=0.9240 F=180.5736

各项P值检验均<0.01,呈现显著性,进行多元共线性检验后,各变量VIF值均小于10,通过多元线性回归检验。

图4 2016-2020数据共线性检验结果

通过分组回归后,各组数据基本满足计量相关要求,可以有效作为我们进行解释的依据。

六、结果解释

表2 各变量对lnm2的影响系数变动

(一)外汇占款对m 2影响出现转折

从上表中可以发现,货币占款对m2供应量影响有明显的转折。在前三个时间段lnef对lnm2的影响系数呈现上升趋势,在2015年后出现快速下降。结合“不可能三角”理论和我国的实际情况进行分析,结果发现最近20年来,基于“不可能三角”理论,我国各时间段政策的侧重点有所不同,以2015年为分界线,前期我国主要把中心放在开放资本账户以及保持汇率稳定,后期提升了货币政策的独立性。由于加入世贸组织的原因,我国自2001年起外贸总额与顺差迅速扩大,导致我国形成了大量的外汇占款,使得外汇占款一直是我国最主要的货币发行渠道。在保证外汇结汇稳定的情况下,为了防止人民币大幅度升值以及吸引外商来华投资,在一定程度上,央行吸收了大量的外汇占款,并最终通过发行人民币的方式来吸收外汇缓解人民币升值的压力。从这一角度讲,外资的流入已经影响了我国货币政策的独立性。

2015年后,由于人民币出现贬值预期,同时叠加美联储加息的预期,导致国际资本外流,使我国的外汇储备呈现减少的趋势。同时,我国在2017年提出了高质量发展,产能结构进行了调整,也促成了外资的外流,所以在2016-2020这个阶段,外汇占款对我国m2的影响逐渐减小,也逐渐变为非货币发行的主要渠道。

(二)黄金储备对货币发行的影响在加强

随着外汇占款在最后一个阶段的减少,黄金储备对央行货币发行量的影响显著增强,这说明了央行的货币政策更加稳健。这也从一个方面反应了在世界经济遭受冲击的背景下,我国更加注重货币政策的独立性,提高了对防范金融风险的重要程度。由于黄金储备的变动幅度相较于外汇占款而言较小,所以可以推断未来一段时间,我国将仍然实行稳健的货币政策。

(三)其他货币政策工具有待发挥更大的作用

通过上表的分析,我们可以发现中央政府债权作为调控流动性的手段,并未在我国m2的供给中发挥更为显著的作用。在外汇占款减少的背景下,我国可以适当对货币政策工具进行创新,增加我国货币发行的渠道,这也可以向金融机构、企业、居民、地方政府等提供融资支持和流动性便利,提升货币政策效果。

七、政策建议

(一)货币政策工具有待创新

在外汇占款减少的情况下,需要保持货币发行量与经济增长处在合理的范围内,我国需要更加依赖其他货币发行渠道。除了公开市场操作外,可以尝试创新其他的货币发行工具。

(二)货币政策的独立性需要得到保障

在贸易保护主义盛行的经济形势下,新冠疫情明显降低了各国抵御金融风险的能力,导致全球避险情绪升温。我国的几个主要贸易大国,受新冠疫情的冲击都较大,因此这些国家出台的相关刺激经济计划可能会影响到与我国的经贸关系,由此引起的外汇占款变动对我国的货币政策的效果、独立性仍会有冲击。因此,在外部不稳定性增强的情况下,我国的货币政策独立性需要得到高度的保障,才能抵御来自外部的金融风险,提高金融稳定性。

(三)资本市场改革需要打牢基础

基于M-F模型,我国目前需要提高货币政策的独立性,因此人民币汇率和资本市场改革的进程应该注意节奏,尤其要注意控制资本市场改革的速度,只有制定与中国的金融基础设施建设情况相适应的改革措施,才能减少其对货币政策独立性的冲击。因此仍需要对汇改和资本市场改革保持谨慎的态度。