我国利率、货币供应量与股票价格相关性研究

2022-01-06霍世杰上海大学

文/霍世杰(上海大学)

一、引言

(一)研究背景及意义

股票市场是股票发现的场所,也是股票流通的场所,股票市场汇聚了大量资金,促进了资金流动,也能帮助企业发展。随着我国金融市场发展,股票市场日益繁荣,股票越来越成为居民投资的主要渠道,并且对我国宏观经济稳定具有重要影响。但股票市场的发展也会出现不顺利,例如2015 年的股灾,短短一周蒸发3 万多亿美元,不仅影响我国股票市场的稳定,也影响到我国经济的稳定。股票市场的稳定与发展十分关键,随着我国对外开放扩大,股票市场也面临极大的挑战,研究股市的影响因素变得十分重要。本文实证研究利率、货币供应量与股票价格之间的关系,使用VAR 模型建立三个变量之间的关系,并使用格兰杰因果分析三者之间的相关性,不像许多传统文献只研究利率与股票价格的关系或者货币供应量与股票价格之间的关系。实证结论不仅能为股票市场的投资者提供一些参考,也能为政府政策制定提供一些建议。对于个人投资者,研究结果能使其认识到股票市场的规律,从而更好构建投资策略,降低投资风险。对于政府机构,研究结论能让其更好通过应对股票市场的突发状况,制定政策应对股市风险。

二、国内外文献综述

目前国内外的相关研究,大致分为两方面,一方面是单独研究货币供应量与股价之间的相关性,另一方面是单独研究利率与股价之间的相关性。

研究货币供应量与股价的文献中,Friedman (2000)选取美国货币政策、通货膨胀、股票价格月度数据,数据范围为1970-2000 年,研究它们之间的相关性,结果表明,从长期来看货币供应量与股价关系并不大[1]。Sara Alatiqi(2009)选取美国标准普尔指数与货币供应量月度,数据范围为1965-2005 年,运用格兰杰因果关系研究它们之间的相关性,结果表明,长期来看股价与货币供应量相关性较小,短期来看股价与货币供应量同向变化[2]。钱小安(1998)选取我国货币供应量与价格月度数据,数据范围为1994-1997 年,构建静态回归方法研究它们之间的相关性,结果表明,由于我国股票市场处于起步发展阶段,货币政策还未能对股票价格产生影响,两者不存在相关性[5]。易纲等(2002)选取货币与股票价格数据,运用托宾Q 理论研究它们之间的相关性,结果表明,由于商品价格导致股票市场溢出效应,股票市场影响货币政策的传导机制,货币供应量上升,股票价格短期会上涨,之后会下降,但最终会回到比初始值稍高的状态[6]。

研究利率与股票价格之间相关性的文献中,Tsai (2011)选取美国利率与股价月度数据,数据范围为1959-2011 年,研究它们之间的相关性,结果表明,利率与股价之间的关系不是固定的,利率上升时与股价相关性较强,利率下降时与股价相关性较弱[3]。仲伟周 (2012)选取我国利率、货币供应量与股票月度数据,范围为1999 年1 月到2012 年1 月,研究它们之间的相关性,结果表明,利率和货币供应量对股价影响在方向和力度上都差别很大,是不对称的,在熊市影响程度较大[4]。

三、数据选取

本文选取的数据有货币供应量、利率及深证指数,选取2010 年1 月至2020 年1 月的月度数据,数据来源为EPS 数据库,对于缺少的数据采用插值法进行补全。

选取广义货币供应量M2 代表货币供应量,M0 主要是居民持有的货币,较多用在日常生活当中,由于进入股市并不多,因此M0 与股票价格的相关性较弱,因此本文不运用M0 数据,而M2 相对流入股市较多选取M2 数据。选取上海银行间同业拆放利率SHIBOR代表利率,SHIBOR 是18 家银行加权得到的利率,可以较好反映当前市场的利率情况,也可以反映出市场的流动性。选取上证指数SZS 代表股票价格,上证指数SHS 和深证指数SZS 是我国最常用也是最有代表性的股价指数,股价指数能够反映出当前股票市场的股价总体水平与涨跌情况。

表1 选取数据

四、实证分析

(一)协整检验

实际的经济数据大多数为非平稳数据,非平稳数据会出现伪回归的线性关系,对结论造成误导,所以需要检验所用数据的平稳性。检验方法为ADF 检验,得到P 值分别为0.686、0.676、0.386,因此在5%的显著性水平上,接受原假设H0,即M2、深证指数、Shibor 的时间序列都不平稳。

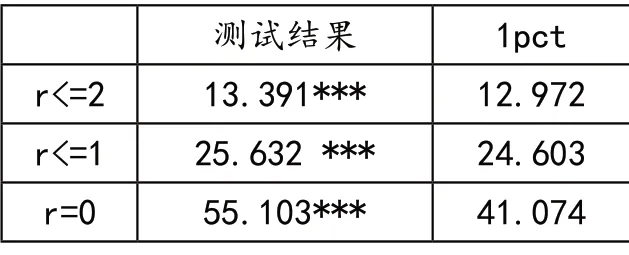

接下来确定滞后阶数,需要根据赤池信息准则(AIC)或BIC 准则判断。得到AIC 最小的滞后阶为7,因此选择7 为滞后阶。协整检验可以判断多个变量之间是否有长期的回归关系,通常有两种方法判断协整关系,E-G 检验法和Johansen 检验法,由于Johansen 检验法可以用在变量大于2 的情况当中,本文采用Johansen检验法,结果如表2所示,测试结果大于1%、5%临界值,说明接受原假设,说明M2、SHIBOR和深证指数之间不具有协整关系。

表2 Johansen协整统计量

(二)建立VAR 模型

由于M2、深证指数数值较大且不平稳,因此对两者先取对数,再将三个变量进行一阶差分,做出时间变化图,如图1 所示。经过差分后的图,时间趋势已消失,只剩下截距。再次进行ADF 检验,P 值分别为0.0315、0.01、0.01239,即在5%的显著性水平上 拒绝原假设H0,因此M2、深证指数、SHIBOR 数据已平稳。

图1 一阶差分M2、深证指数、Shibor 时间变化图

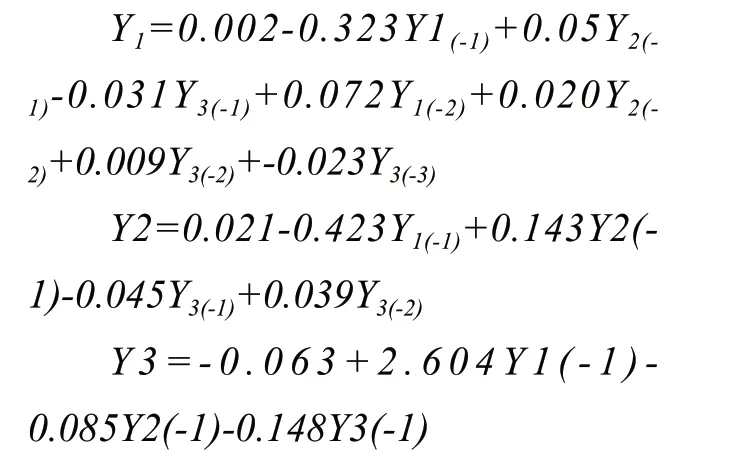

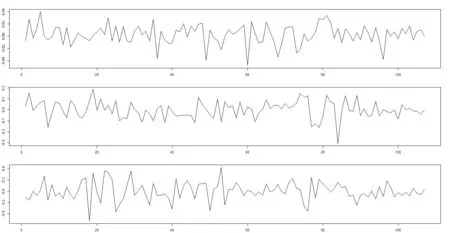

根据AIC 准则,确定VAR 模型的滞后阶数。当滞后阶数为3 时,AIC 最小,所以选择3 为滞后阶数。建立VAR 模型,截距项分别为:0.002、0.021、-0.063,截距项的标准差分别为0.004、0.019、0.0382。设M2 为y1,SZS 为y2,R 为y3,y(-1)表示滞后1 期,VAR 模型可由以下方程表示:

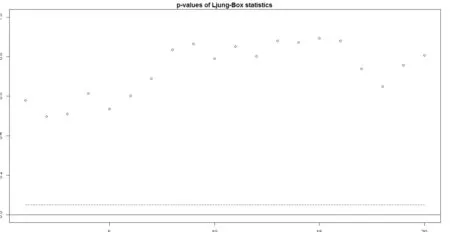

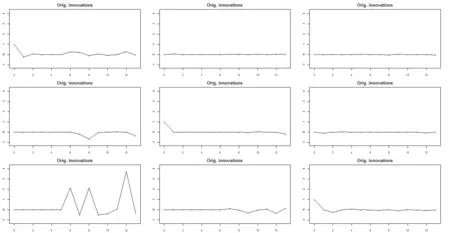

VAR 模型一般不看重参数估计,对其回归方程的参数进行经济解释也比较困难,通常是利用脉冲响应函数和方差分解法对VAR 模型进行分析。精炼VAR 模型并设置门槛为1.960。接下来检验此VAR 模型滞后13 期的白噪音,如图2 所示,在滞后20 期的水平上做Ljung-box检验,所有P 值都在虚线上面接受H0,因此都是白噪音。所以构建的VAR 模型是稳定的。图3 为残差序列图,形状与白噪音类似。

图2 Ljung-box 检验图

图3 残差序列图

(三)格兰杰因果检验

接下来进行格兰杰因果检验,对于R 不是M2 的格兰杰原因的原假设,建立两个模型,第一个模型用M2 和R 的滞后阶预测M2,第二个模型用M2 的滞后阶来预测M2。得到P 值为0.003,小于5%的显著性水平,拒绝原假设H0,所以R 是M2 的格兰杰原因,R 会引起M2 的变动。下面几组检验与上类似,结果如表3 所示。R 与M2 互为格兰杰原因,M2 与SZS 不互为格兰杰原因,R 与SZS 不互为格兰杰原因。

表3 格兰杰因果检验结果

(四)脉冲响应分析

脉冲响应函数所衡量的是,面对随机扰动项的一个标准差冲击,在它影响下,其他变量当前和未来取值的变动轨迹。脉冲响应函数图可以对变量之间的动态交互作用及效应进行比较直观的刻画。接下来进行脉冲响应分析,过程为基于原模型算出来的脉冲响应,结果如图4 所示。

图4 脉冲响应分析

M2 发生1 单位信息冲击会对SZS 未来滞后12 期产生的影响:0-6期呈现平稳,6-8 期下降,8-9 期出现上升,最终保持在0,说明M2对深证指数总体影响较小。M2 发生1 单位信息冲击会对R 未来滞后12期产生的影响:0-5 期呈现平稳,5-6期、7-8 期、11-12 期呈现上升趋势,6-7 期、8-9 期、12 期之后下降。说明M2 对利率影响从长期来看较大。SZS 发生1 单位信息冲击会对R 未来滞后12 期产生的影响,0-7期保持平稳,7-9 期、11-12 期呈现下降趋势,9-11 期、12 期之后呈现上升趋势,说明总体深证指数对利率影响较小。

接下来进行方差分解,方差分解有助于我们了解变量间的影响关系,并且对不同变量对被冲击变量的贡献度及重要程度做出评价。进行方差分解,得出对于M2 往前1期的预测误差,100%是自己引起的。对于SZS 往前1 期的预测误差,99.9%是自己引起的,0.1%是M2引起的。对于R 往前1 期的预测误差,97.2%是自己引起的,2.5%是SZS 引起的,0.3%是M2 引起的;对于M2 往前2 期的预测误差,89.6%是自己引起的,6.7%是SZS引起的,3.7%是R 引起的。对于SZS 往前2 期的预测误差,96.13%是自己引起的,0.1%是M2 引起的,3.7%是R 引起的。对于R 往前2 期的预测误差,97.2%是自己引起的,2.5%是SZS 引起的,0.3%是M2 引起的。之后预测误差同理。

对于M2,它本身对自己的预测误差贡献最大,其次是深证指数,最后是利率;对于深证指数,它本身对自己的预测误差贡献最大,其次是利率,最后是M2;对于利率来说,它本身对自己的预测误差贡献最大,其次是深证指数,最后是M2。

五、结论与展望

(一)主要结论

本文通过格兰杰因果关系检验,引入货币供应量、利率及股票价格变量构建多维VAR 模型,并在考虑模型稳定性的基础上,分析货币供应量、利率与股价之间的相互关系,通过脉冲响应分析以及方差分解,分析货币供应量、利率对股价的影响,从而从本质上揭示货币供应量、利率与股价的因果关系。得出以下几个结论:

本文实证分析对M2、SHIBOR与深证指数构建多元VAR 模型,并进行格兰杰因果检验与脉冲响应分析,得到货币供应量、利率与股票价格之间的相关性。结果表明SHIBOR 与M2 互为格兰杰因果关系,说明利率与货币供应量可以相互影响。原因可能是宽松货币政策使货币供应量增加,市场上的资金流动性增加从而导致利率出现下降,紧缩的货币政策导致市场上货币供应量减少和流动资金减少导致利率增加,这也符合通常的经济规律。

而M2 和SHIBOR 都与上证指数没有格兰杰因果关系,脉冲响应分析得出M2、SHIBOR 的一单位冲击对深证指数未来滞后12 期产生的影响较少,说明货币供应量与利率和股票价格不具有相关性。分析可能的原因是我国目前股票市场还处于起步发展阶段,股票市场并不完善,并且利率市场化改革还在进行当中,利率传导机制目前并不能显著影响股票价格。另外的原因可能是本文选取数据为月度数据,频率较高,短投资周期时货币供应量、利率与股票价格的相关性并不强。

由于得出相关性不强,对于投资者不建议通过货币政策以及利率变动的消息来进行股票市场的投资交易,对于政府应当加快利率市场化改革,并通过适当放松管制,让我国股票市场朝市场化方向发展,股价与利率和货币供应量的相关性。