上市企业30强

2021-06-28

2020年有着与以往不同的开端,新冠疫情爆发并成为百年不遇的全球流行传染病,防疫形势至今依旧严峻,房地产行业自然也不可避免地受到影响。

由于較长的经营周期,且釆用预售制度,因此2020年的房地产销售状况不能及时反映到同期财报中,不过竣工、增加销售推广费用等方面还是影响了房企的财务状况,尤其是上半年。

以某房企财报披露内容为例,上半年由于疫情影响以及本期达到收入结算条件的商品房资源同比减少、结算产品结构变动,实现营业收入、利润总额、归属于上市公司股东净利润分别同比下降33.31%、57.75%和69.74%。

可见,虽然全年销售并未受到疫情明显拖累,但不少房企的财报表现上受到了不小冲击。

1 中国海外发展登顶,财务优势助力房企问鼎

经过多维度的综合量度,中国海外发展荣获“2020中国房地产上市企业30强(地产G30)”榜首。G30榜单在综合考量了房企的运营能力之外,还通过财务指标来考量房企的盈利能力、流动性、增长潜力、杠杆水平。

虽然没有达到运营指标之最,但中国海外发展依靠长期保持的充分流动性、稳健的财务杠杆水平,以及在毛利率等盈利指标上的优异表现,锁定榜首位置。

此外,万科A也凭借着优异的运营体量、长期稳健的财务状况夺得本次榜单的第二名。而财务表现同样优于行业平均水平的碧桂园,则位列第三名。可以看到榜单前五名均是被国际评级机构授予投资级的房企,可见稳健、出色的财务状况对房企排名起到的助力作用。

另一方面,运营出色,但财务状况欠佳的房企,虽然也取得了不错的名次,但是其财务上的短板限制了整体的表现。对比而言,运营体量略有欠缺,但财务状况出色的房企,如越秀地产,则得以在榜单上获得不错的名次。

2 营收高增长,72家样本房企中位数上涨21.3%

过去十年,房地产行业发展迅速,见证了诸多房企的成长壮大。回溯51家于2010年已上市的房企财务数据,可以看到,2010年平均总营业收入为103.83亿元,而到2019年平均总营业收入上涨至826.56亿元,涨幅高达696.1%,平均复合增长率25.9%。

从上市地看,21家内地上市房企2010年平均总营业收入为87.39亿,低于30家海外上市房企115.34亿元平均总营收,但2019年内地上市房企平均总营业收入为835.22亿元,超过海外上市房企的820.50亿元。

反观各房企市值,海外上市房企虽然平均总营业收入低于内地上市房企,但总市值(各类股票总市值)却高于内地房企。2010年21家内地上市房企平均总市值为182.71亿元,在营业收入增长后的2019年,平均总市值上涨至577.76亿元。而海外市场,30家上市房企平均总市值从239.20亿元增长至733.48亿元。

截至2020年12月31日,内地房企平均市值为495.4亿元,海外房企为591.9亿元,均低于2019年水平。从走势来看,也符合震荡上行的趋势。这种表现很大程度上受到了市场整体状况影响,内地市场价值发现状况欠佳。同时可以发现,内地上市房企平均总市值在2015左右出现增长停滞,这也与内地股市同期的不佳表现相契合。

与房企营业总收入对比,可发现平均市值与平均总营业收入呈现正的相关性,见图1。而2020年受到疫情影响,无论是总营业收入还是市值都出现显著下挫。

从营业总收入看,行业营业收入增速仍呈现上升趋势,2010-2019年样本房企营业总收入中位数平均复合增速为23.3%,但归母净利润则显著低于营业收入,同期复合增速仅为15.3%,见图2。归母净利润增速不及营业总收入,一定程度是因为大量釆用合营、联营模式,这在帮助房企迅速扩张规模的同时,也分割了相当一部分净利润,导致归母净利润整体增速不高。

预计2020年不论归母净利润还是总营业收入都会有整体性提升。具体而言,预计2020年72家样本房企总营业收入中位数为449.9亿元,同比上涨21.3%,涨幅较2019年略有下降;均值为821.5亿元,显著大于中位数,体现了头部房企在规模上的优势地位。

另一方面,预计样本房企归母净利润中位数在2020年将达到40亿元,同比上涨15.2%,涨幅不及营业收入;而归母净利润均值为78.9亿元,同比上升10.0%。

3 毛利率、净利率双下行,ROE韧性凸显

毋庸置疑,房地产行业黄金发展期渐渐远去,最直接的表现是房企财报上利润率降低。

通过观察历年72家样本上市房企毛利率、净利率中位数走势,可以发现两者的下行趋势。特别在2011、2012年利润率最高时期,房企毛利率中位数可以达到40%的水平,而2020年基本降至30%以下;同时可看到,相比于净利率,毛利率波动性更为明显,见图3。

从图3中可以看到,2017年以后房企毛利率出现反弾,除受到2015-2016年房价上涨影响外,一定程度上也表现出房地产行业的韧性,即房企不断对新利润增长点进行探索,未来可能会出现更多震荡调整。预计2020年样本房企毛利率中位数为29.4%,较2019年下降0.6个百分点;净利率中位数则为12.8%,较2019年小幅提升0.3个百分点。

通过图4可以发现,净利率分布右倾现象更加明显,大多数房企净利率不足20%。

对比于波动下降的毛利率和净利率,房企净资产收益率(ROE)虽然也在2016年前后经历了低谷,不过通过资本结构调整,目前ROE水平基本与10年前持平。预估样本房企2020年净资产收益率(ROE)平均约为15.5%,中位数15.0%。从数据分布情况看,大多数房企ROE分布在10%~20%区间,预计仅三家房企2020年ROE有望超过30%,见图5。

4 节制与改善,收入对负债覆盖程度有所提高

房企使用各类资本工具调整权益收益时,其他指标因此付出了代价,流動性指标首当其冲。

根据样本房企历年流动比率中位数显示,行业整体流动比率呈现缓慢下行趋势,而速动比率中位数走势则趋于平缓,意味着房企流动性并未由于扩张而显著恶化,见图6。

预计样本房企2020年末流动比率水平与2019年末基本持平,中位数大约1.42,小幅低于2019年中位数1.44;而速动比率约为0.55,略优于2019年的0.52。与流动性趋势相对应的是负债的增长,根据样本房企过去10年净负债率中位数走势,行业平均负债水平已从2010年的47.8%上升到2019年末的79.7%。这一趋势在2019年开始下降,随着融资监管从严从紧及“三道红线”出台,房企负债水平有望进一步降低。

负债方面,2020年流传甚广的“三道红线”给房企融资带来了极大威慑。根据中期情况来看,达标情况不佳的房企开始节制拿地,改善自身财务状况。对比过去三年房企净负债率分布情况可以发现,净负债率分布右倾程度缩小。同时,净负债率中位数也小幅下降,从2018年的83.1%下降至2019年的79.7%。预计2020年房企净负债率中位数将继续下降至75.0%;随着净负债率分布右侧厚尾现象缓解,样本房企净负债率平均值预计将首次降至100%以下,至87.6%。

另一方面,由于中国房地产行业过去十年处于高速发展阶段,因此静态资产负债指标或无法很好地体现行业的杠杆水平。参考穆迪发布的住宅及房屋建造评级方法,通过对比样本房企过去十年营业总收入与有息负债比值中位数走势可发现,2014-2016年间该比值迅速下降,体现了房企规模扩张期杠杆水平快速放大,而这一比值在2016年后趋于平稳,见图7。

预计随着监管加强及自身意识提高,房企整体收入对负债的覆盖程度会有所提高。具体而言,预测样本房企2020年总营业收入/有息负债比中位数为0.62,相较2019年的0.56有显著改善。另一方面,该比值均值从2019年的0.67进一步提高到2020年的0.69,见图8。

值得注意的是,在中位数基本持平情况下,2019年总营业收入/有息负债均值从2018年的0.59提高至0.67,体现了尾部房企状况有所改善。

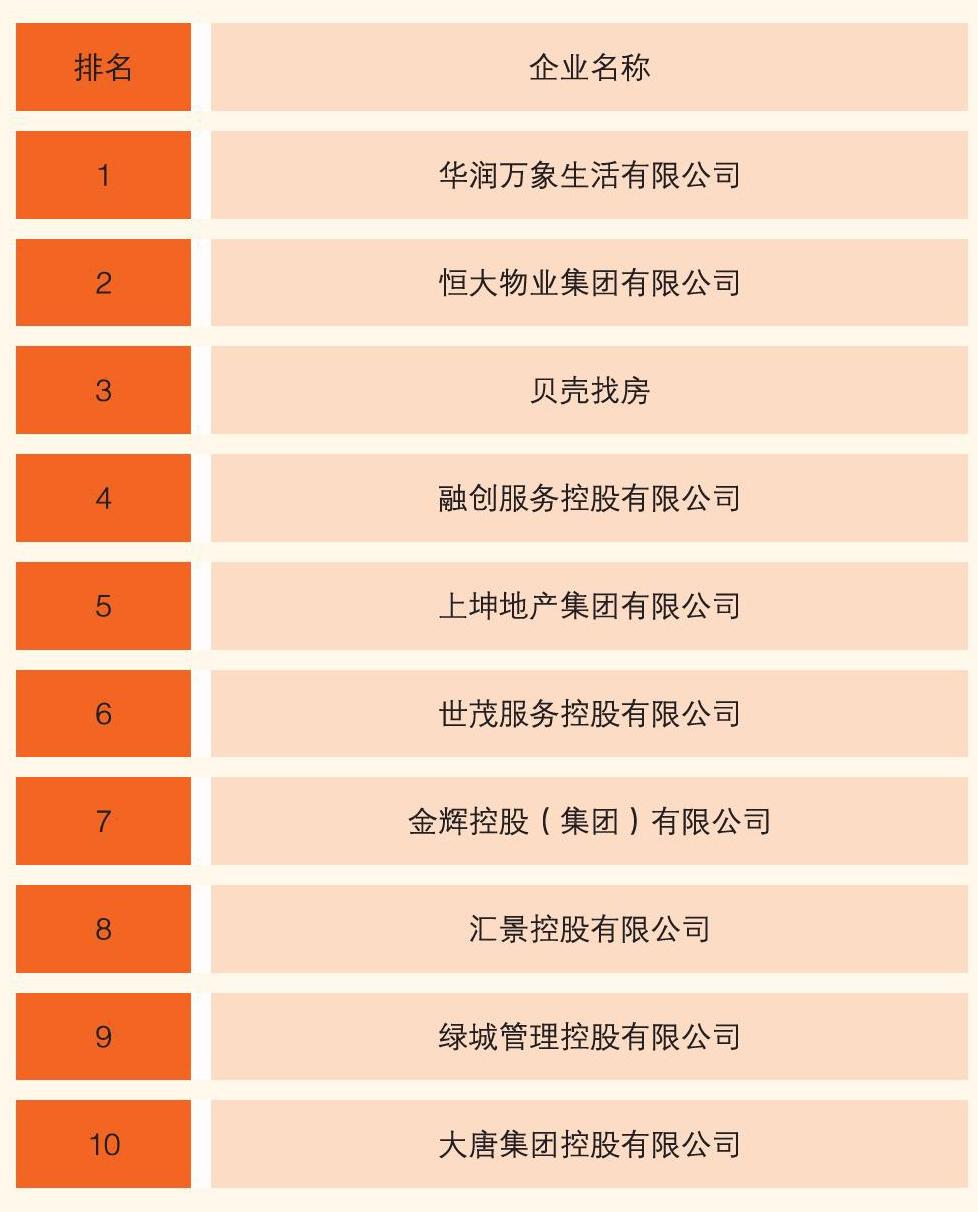

2020中国房地产行业

新晋上市表现TOP10

评选参考指标:企业的财务能力(相对超额认购倍数、上市市盈率相对比率、首发实际募集资金、息税前利润率、市场定价、市场价竞争力等)、管理能力(企业团队组织与建设、企业管理模式、企业领导力与执行效率等)、商业模式(产品的独特性、革新的生产方式、营销方式与组织、资金运用及融资等)、品牌价值(企业品牌熟知度、企业品牌认可度、社会贡献等)。