A股三季报:盈利底显现成长股亮眼

2019-11-19

截止10月31日,99.99%的A股上市公司公布了2019年三季報,整体上A股盈利底部显现,全部A股累计归母净利润Q1—Q3同比增速分别为9.4%、6.5%和6.9%,剔除金融后为1.3%、-2.8%和-1.9%。Q3业绩增速出现明显改善,归母净利润单季同比增长6.9%,环比二季度3.9%的同比增速,增加2.9个百分点,盈利增速企稳见底态势明显。

值得注意的是,Q3中小创归母净利润同比企稳。其中,中小板累计Q1—Q3归母净利润累计增长分别为-5.3%、-3.5%和2.4%;创业板同期剔除乐视和温氏股份影响后,业绩增速分别为:-7.5%、-6.2%和0.3%。成长股触底回暖,表现亮眼。此外,非银金融业绩在行业表现中最为优异,盈利增长最为可观。

[盈利底显现]

19Q1至Q3,全部A股归属母公司净利累计同比分别为9.4%、6.5%和6.9%,剔除金融后为1.3%、-2.8%和-1.9%。此外,从单季度看,19Q1至Q3全部A股归属母公司净利润单季度同比分别为9.4%、3.9%和6.8%,剔除金融后单季度同比为1.3%、-6.3%和-2.3%。整体上,A股三季报单季净利润增速与二季度相比明显改善,业绩圆弧底逐步形成。

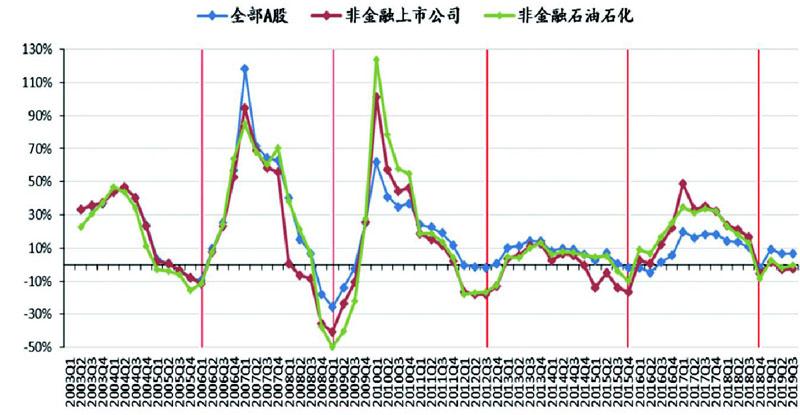

历史上,A股归母累计净利同比和工业企业利润总额累计同比走势大致趋同,19Q2、Q3规模以上工业企业利润累计同比分别为-2.4%和-2.1%,低于18年的10.3%,与A股归母净利同比负增长,但负增长幅度收窄的走势基本一致。此轮A股盈利周期自16年下半年开始回升,17年高位震荡走平,归母净利累计同比维持在16.6%~19.8%之间,进入18年后开始回落,归母净利累计同比从17年的18.4%一路下降。(见图一)

图一:A股归母净利润2003年同比增速

数据来源:wind、兴业证券

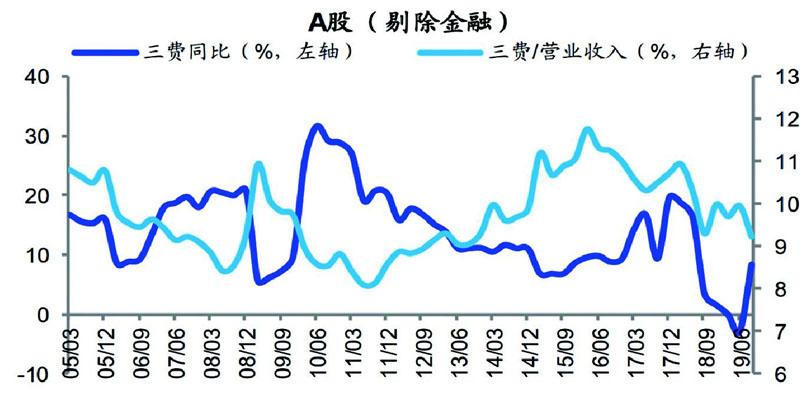

整体上,19Q3营收增速回升是归母净利累计同比企稳回升的主因。从营收累计同比看,19Q1至Q3全部A股为10.9%、9.3%和9.4%,剔除金融后为9.5%、8.3%和8.5%,累计营收同比增速回升,表明三季度同比增速是远好于二季度的。从毛利率看,19Q1至Q3全部A股为19.6%、19.5%和19.5%,剔除金融后为19.3%、19.4%和19.3%,毛利率震荡走平。从三项费用看,财务费率下降,管理费基本平稳,管理费率略上升。具体看,上述报告期全部A股的管理费用率为6.4%、6.3%和6.4%,销售费用率为4.4%、4.3%和4.3%,财务费用率为1.7%、1.6%和1.5%。(见图二)

图二:A股三费及三费占营业收入比重

数据来源:wind、海通证券

历史数据显示,2002年以来A股经历了5轮归母净利润增速的轮回周期,周期跨度在12—14个季度,这次A股归母净利润累计同比从17Q4的18.4%回落至19Q3的6.9%,已经持续了7个季度,不论是从时间周期还是空间周期看,盈利底部态势明显,重回增长可期。(见图一)

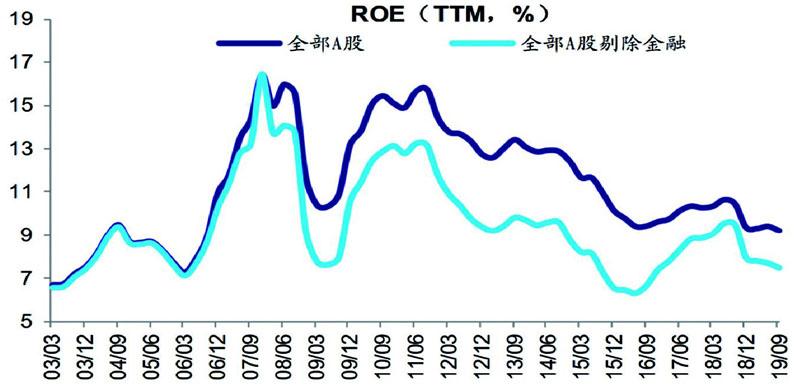

此外,19Q3A股ROE为9.2%,同样处于底部位置。19Q1至Q3全部A股ROE(TTM,整体法)为9.3%、9.4%和9.2%,低于2005年以来的均值11.8%,目前处于05年以来ROE从低到高的14%分位,处于历史偏低水平。剔除金融后ROE分别为7.8%、7.7%和7.5%,低于2005年以来的均值9.7%,目前同样处于05年以来ROE从低到高的14%分位,处于历史偏低水平。ROE整体处于回落趋势中。与盈利情况相似,但时间周期稍微滞后1个季度,A股ROE自16年下半年开始回升,从16Q2低点9.4%升至18Q2高点10.6%,此后开始回落,19Q3低至9.2%。

根据杜邦公式拆解ROE:1、全部A股19Q1至Q3净利率为9.9%、9.9%和9.7%,2005年以来的均值为9.0%;剔除金融后为5.9%、6.0%和5.9%,2005年以来的均值为5.4%。目前净利率相较2005年以来的均值处于高位,这或许与政府大力推进的减税降费政策起到了作用,从全部A股上市公司各项税费支出占税前利润比重这个指标来看,18Q2、18年和19Q2分别为27.3% 、26.7%和11.6%,2019年以来出现大幅下降。

2、全部A股19Q1至Q3资产周转率为0.185、0.185和0.186次,2005年以来的均值为0.231次;剔除金融后为0.620、0.619和0.610次,2005年以来的均值为0.759次,资产周转率处于低位震荡。

3、全部A股19Q1至Q3资产负债率为83.6%、83.8%和83.3%,2005年以来的均值为82.9%;剔除金融后为60.8%、61.4%和61.1%,2005年以来的均值为58.3%,目前资产负债率处在均值附近。观察历史数据,2002年以来A股经历了5轮ROE周期,频率与盈利周期基本一致,平均持续依旧是12—14个季度,这次A股归母ROE回落持续了5个季度, ROE在今年四季度见底的可能性很大。(见图三)

图三:A股ROE(TTM)变动趋势

數据来源:wind、兴业证券

[从领先指标看Q3盈利底]

简单的历史数据对比,并不能保障三季度盈利底的概率。用领先指标侧面印证更有说服力。以海通证券给出的五大类先行指标为例,包括:第一,社融存量同比/贷款余额同比;第二,基建投资累计同比;第三,PMI/PMI新订单;第四,商品房销售面积累计同比;第五,汽车销量累计同比。每次盈利见底之前都存在三个或三个以上的领先指标出现企稳回升的现象。从领先指标来看,目前社融、基建投资、PMI等基本面领先指标已经企稳,而地产和汽车销量还需要进一步观察。这次领先指标的企稳时间为19年2月,从历史统计来看领先指标时间上领先企业盈利见底4-10个月,基本面领先指标企稳得益于年初以来宽松政策环境,而这次政策实施力度较为温和。从同步指标来看,库存周期(工业企业产成品库存累计同比)、工业企业利润周期(工业企业利润累计同比)和PPI周期(PPI累计同比)均逼近历史底部位置。综合领先指标和同步指标数据,海通证券推测A股归母净利同比在三季度见底,ROE在四季度见底。(见表一)

表一:2005年以来领先指标企稳与盈利底时间

数据来源:海通证券

[成长股业绩触底回暖]

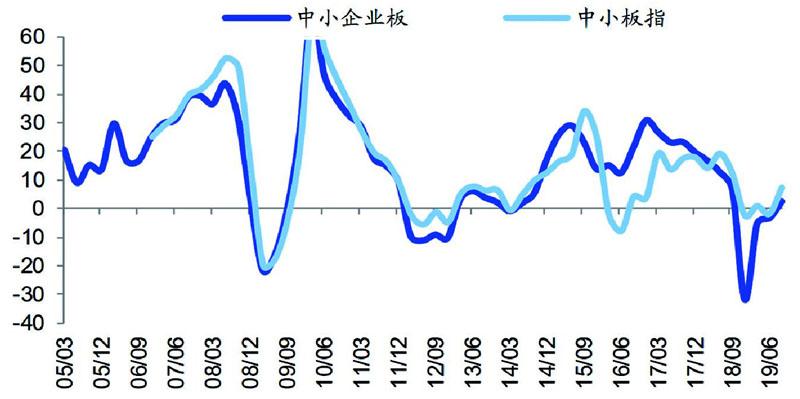

三季度报最明显的特征是中小创业绩的明显回暖。其中,中小板19Q1至Q3归母净利润累计同比为-5.3%、-3.5%和2.4%,中小板剔除金融股后为-12.8%、-7.4%和-0.3%,两者分别低于05年以来中位数的16.6%和14.6%,分别对应05年以来归母净利润增速从低到高的22.4%、18.9%分位。不过,值得关注的是,两项指标都在持续了10个季度的回落后,在19Q3企稳。而19Q1至Q3中小板归母扣非净利润累计同比为-7.6%、1.2%和7.2%,在19Q3出现明显好转。19Q1至Q3,中小板ROE为5.9%/5.7%/5.6%,远低于05年以来均值10.3%,处于05年以来ROE从低到高的5.1%分位。进入2019年后,中小板归母净利润负增长幅度不断收窄并由负转正,加之2018年商誉减值导致中小板归母净利润基数较低,当时中小板归母净利累计同比从18Q3的6.3%降至18Q4的-23.9%,所以全年中小板归母净利润有望实现正增长。预计19年中小板归母净利润同比增速将有10%。(见图四)

图四:中小板和中小板指归母净利累计同比

数据来源:wind

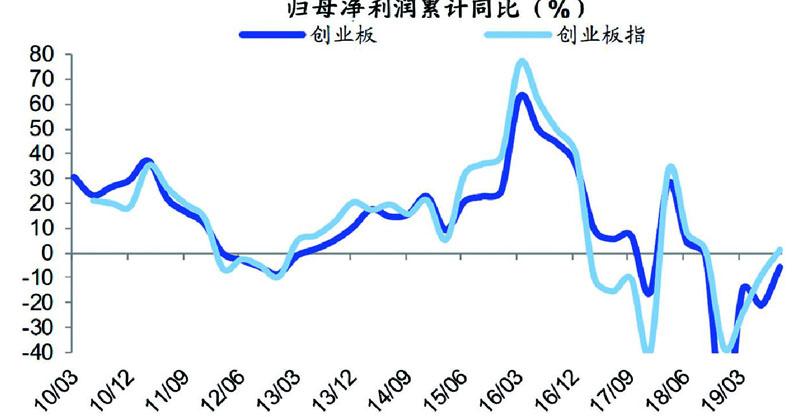

此外,19Q1至Q3,创业板归母净利润累计同比为-14.8%、-21.3%和-5.9%。剔除对创业板整体盈利影响较大的温氏股份和乐视网后,19Q1至Q3创业板归母净利润累计同比为-7.5%、-6.2%、0.3%,低于2010年以来中位数18.1%,对应2010年以来归母净利润增速从低到高的15.7%分位。值得注意的是,创业板归母净利润在回落了13个季度后,也于19Q3企稳。同时,19Q1至Q3创业板归母扣非净利润累计同比为1.2%、26.4%和46.4%,可以看到,创业板扣非后净利润在19Q2开始就已经明显好转,显示出2018年Q3开始的“财务大洗澡”影响到2019Q2已经慢慢消除。19Q1至Q3创业板ROE为1.9%、1.5%和2.2%,低于2010年以来均值7.6%,处于2010年以来ROE从低到高的7.8%分位。

同期,创业板指归母净利润累计同比为-23.7%、-8.8%和1.5%,而2010年以来中位数为15.1%,对应2010年以来归母净利润增速从低到高的32.4%分位。此外,创业板指ROE同期为6.1%、7.0%和8.3%,低于2010年以来均值9.8%,处于2010年以来ROE从低到高的18.4%分位。过去几年,创业板进行大量并购重组并作出业绩承诺,这会透支未来业绩增长空间,而且后续商誉减值也拖累业绩。2018年创业板业绩大幅下滑源于商誉减值,2018年创业板归母净利润基数偏小,当时归母净利累计同比从18Q3的-1.5%降至18Q4的-69.4%,加之2019年商誉减值规模变小,由此,2019年创业板业绩有望见底回升。(见图五)

图五:创业板和创业板指归母净利累计同比

[非银金融业绩领先]

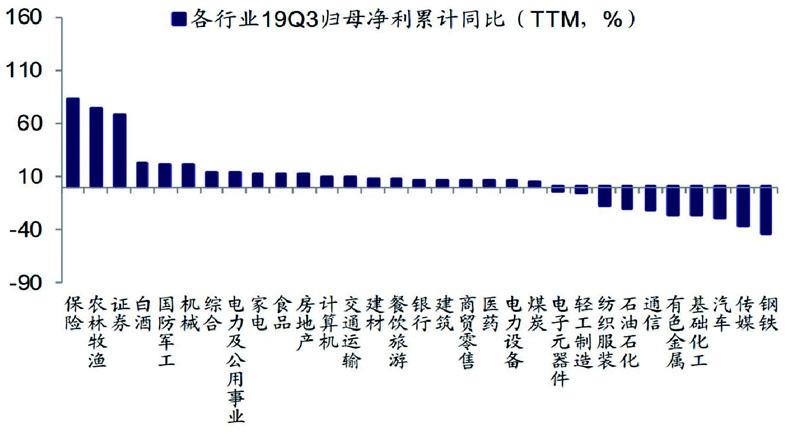

分行业看,盈利回升趋势较好的行业有券商和保险等非银金融。因为单个季度盈利数据受到基数影响,波动非常大,利用TTM口径的归母净利来同比衡量各个行业的盈利趋势更加可靠。19Q1至Q3,保险行业归母净利润(TTM)同比增速为21.7%、41.6%和84.5%,而原值同比分别为68.6%、77.6%和83.2%,ROE为14.3%、17.2%和19.0%;券商归母净利同比(TTM)为-9.7%、1.5%和25.7%,原值同比为93.4%、61.3%和68.5%,ROE为5.2%、5.4%和6.0%。三季报利润同比增速基本平稳但绝对值仍较高的行业是:白酒。归母净利同比(TTM)为30.6%、26.4%和27.1%,原值同比为27.8%、25.6%和22.7%,ROE为24.6%、27.2%和26.4%;食品归母净利同比(TTM)为19.4%、18.2%和16.2%,原值为9.9%、12.4%和12.5%。盈利回落趋势较明显的行业包括:通信、石油石化、国防军工、钢铁、餐饮旅游、纺织服装等。(见图六)

图六:各行业19Q3归母净利累计同比

数据来源:wind