基于新零售背景下的生鲜供应链模式分析

2021-06-08冯继伟

冯继伟

(郑州职业技术学院 河南郑州 450000)

一、消费升级下的生鲜品市场

生鲜品是我们日常生活中的必需品,近年来,在消费市场的比重快速增长,2020年销售额达到2.32万亿,年复合增长速度达到15%左右,在消费市场中占有重要地位。在消费升级的背景下,生鲜经营的理念也发生了新的变化,好而不贵、品质生鲜、提升利润、控制损耗,成为了企业间竞争的砝码。从农户到餐桌,只有通过深耕供应链,控制定价权,才能够实现生鲜产品流通全过程的低成本和高效率。

二、新零售背景下生鲜供应链痛点分析

(一)生鲜供应链信息不对称

生产端和消费端信息不对称。一方面,产品流通半径小,生鲜产品大多在本地转化销售,容易造成产品滞销。另一方面,消费者不能够以较低的价格获得新鲜安全的生鲜产品。生产端和采购端价格不透明,信息不对称,渠道端加价率高。一级批发市场到二级批发市场,价格上涨幅度约31%—42%;二级批发市场到零售市场上涨约180%,这造成了渠道商成本显著增加,生鲜企业利润明显减少。

(二)传统供应链两头分散,效率低

以农贸市场为中心的传统模式中间渠道多、效率低。生鲜生产的销售一端是分散的农户,另一端是有组织的市场,二者在信息流、物流以及资金流方面的衔接难度较大。以蔬菜为例,一端是分散的生产农户,另一端是城市超市蔬菜区,只有实现两端的衔接才能完成蔬菜的销售。目前的做法主要是通过小商贩或者农户将蔬菜运至产地批发市场,批发商再将蔬菜从产地批发市场运送到销地批发市场,再通过城市配送中心配送至每个农贸市场,这就加大了中间成本。

(三)基础设施落后,需求供给不平衡

当前我国肉类、果蔬、水产品的冷链流通率分别为33%、21%、40%,冷藏运输率分别为56%、33%、68%,与发达国家平均水平相比有不小的差距。从冷藏车的保有量以及冷库容量的角度来看,国内在基础设施方面也存在劣势。2019年,中国冷藏车仅有21.51万辆,明显不及美国、日本。在冷库方面,2019年,我国总冷库容量约为24606万吨,人均冷库保有量仅约为0.036立方米,而日本人均冷库保有量约0.234立方米,美国人均冷库保有量约0.366立方米,我国也明显落后于美国、日本。

长距离运输需要较完善的基础设施,但从冷藏车以及冷库角度来看,我国在基础设施方面存在较大的不足,导致生鲜(水产品、蔬菜水果、肉制品等)运输半径小(一般为1-20千米),本地消费占多数,这使得需求相对旺盛的区域供给不足,产品价格较高,同时在运输过程中损耗较大。数据显示,我国肉类、水产品、果蔬的生鲜损耗率分别达8%、11%、16%,而发达国家平均损耗率则只有6%。

(四)流通环节多、流通链条长,损耗率高

我国生鲜产品的主要流通方式是以批发市场为主导,个体户的游击式、地摊式分散销售并存,各种中间环节较长,降低了流通的效率,增加了流通环节的损耗。同时,国内冷链物流设施的缺乏,使大多生鲜商品在运输过程中无法达到标准的恒温要求,增加了流通的损耗,也抬高了价格及出现品质不稳定现象。我国目前生鲜损耗率比发达国家高约50%。

(五)生鲜产品标准化水平低,产品安全难以有效控制

现阶段我国生鲜产品标准体系尚不完善,具体表现在:第一,产品标准难统一。由于受到资本与技术限制,目前我国农业生产仍以小而散的形态为主,难以在生产环节推行标准化;第二,包装和运输要求不明确。在包装环节,很多生鲜产品多用人工完成分级包装,分拣工作粗糙,不能满足产品标准化的要求;第三,生鲜产品品牌化建设水平较低。生鲜产品属于非标准产品,我国没用统一的质量认证体系,这可能造成商家与顾客的理解误差;第四,生鲜产品从生产地运输到客户端的中间环节包括运输、仓储等非标准化操作导致了巨大损耗,产品安全难以有效控制。

(六)生鲜运输要求高,配送难度大

生鲜产品具有季节性和周期性,生鲜上游相对分散,绝大多数个体户为“小生产”模式,和欧美等国家农场式的“规模化生产”模式无法相比,这一特点加大了物流配送的难度。生鲜电商对时效性要求较高,用户分散和重复投递等问题都会大大增加配送成本和包装成本,也会成为制约生鲜电商发展的瓶颈之一。

三、传统供应链和新型生鲜供应链模式对比

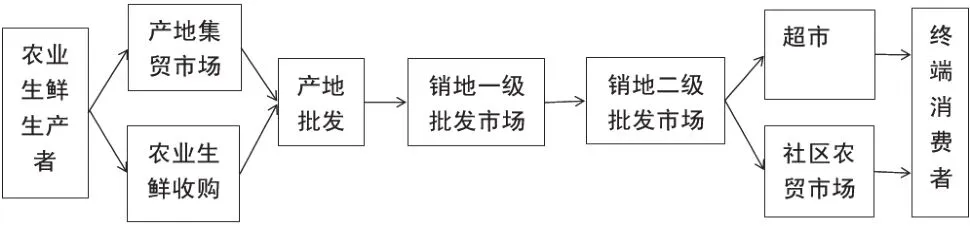

(一)传统供应链模式

我国生鲜供应链上游以“小农生产”为主,集中度低,由于生鲜供给方碎片化分散,使得供应链上游层级变多,人力成本增高。而在生鲜供应链中游,生鲜产品的采购输送损耗高,多级批发的传统模式耗时长、效率低,生鲜产品在经过多次配送和提价后,产销两地产品价差较大(见图1)。

图1 传统的供应链体系

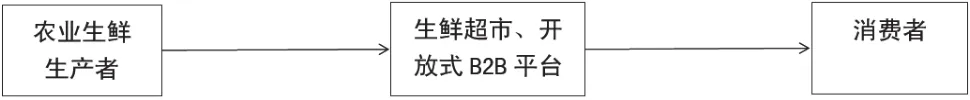

(二)新型生鲜供应链模式

在新零售背景下,构建一个全新的现代供应链体系尤为重要。现代供应链体系主要包含以下两类:一类是零售企业自建采购团队,形成生鲜产品由生产到销售的闭环,典型代表有生鲜传奇、永辉超市、中百集团、家佳乐等;另一类是小型B端服务商,整合上游生产商,形成开放型的平台,服务分散化的餐厅、超市等,典型代表如美菜、京东到家、盒马鲜生、完美一天、每日优鲜等(见图2)。

图2 新型的供应链体系

四、传统供应链体系与新型生鲜供应链体系各项指标对比

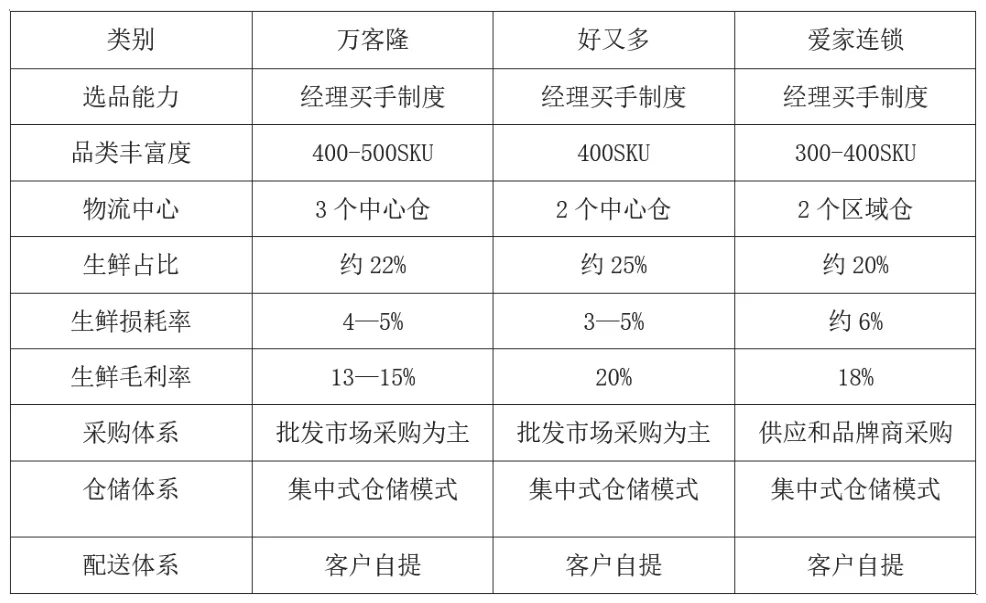

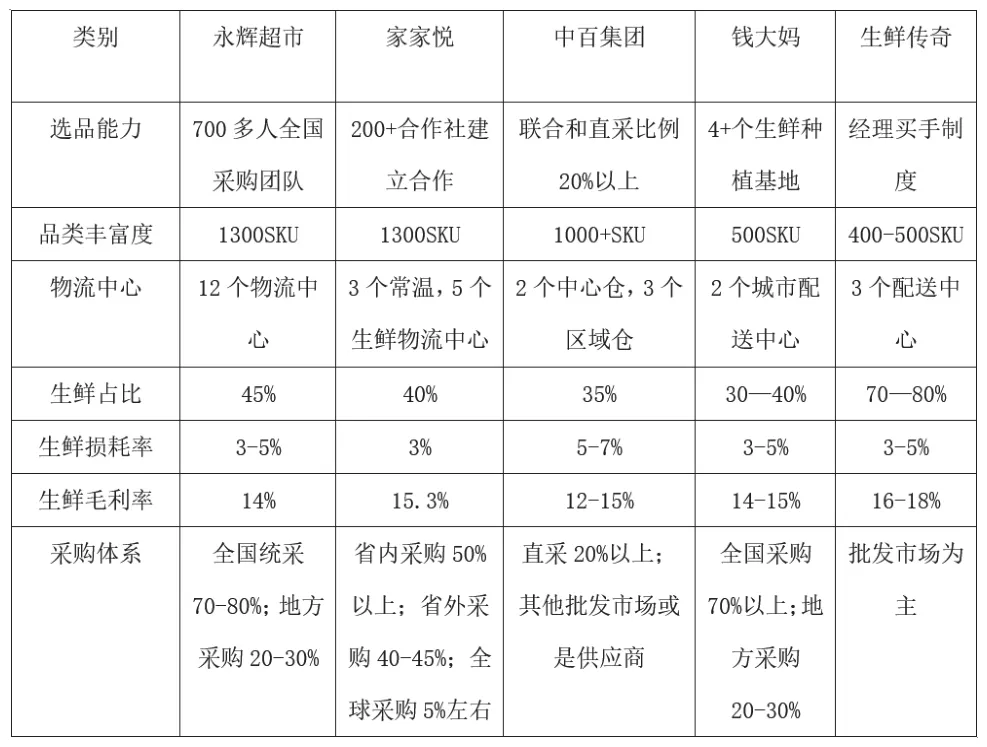

衡量生鲜采购能力的指标有选品能力、物流中心效率、品类丰富度、损耗率、生鲜毛利率、生鲜占比等,传统供应链体系下不同企业指标对比如表1所示。

表1 传统供应链体系对比

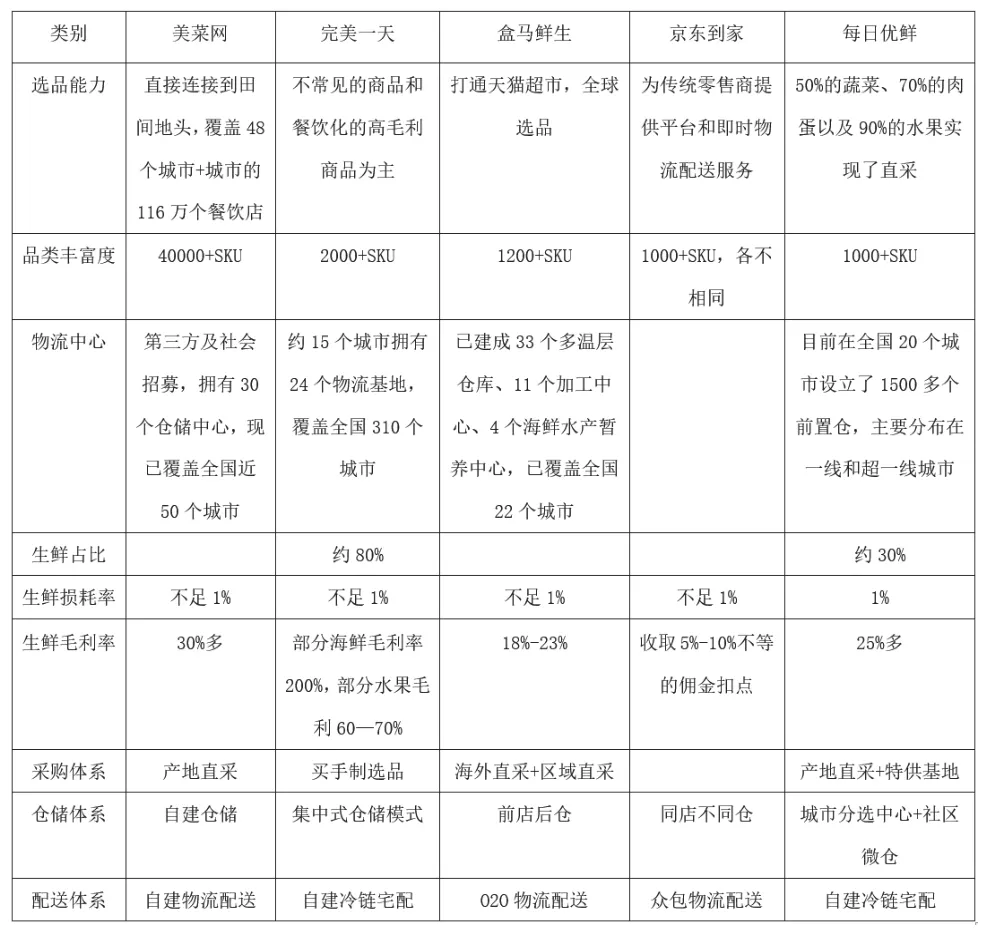

封闭式超市供应链体系下不同企业指标对比如表2所示。

表2 封闭式超市供应链体系对比

表3 开放型供应链体系对比

五、结论

(一)传统供应链和新型生鲜供应链体系的对比

通过对传统供应链体系和新型供应链体系的对比,可以发现:传统供应链企业以经理买手制度为主,新型供应链企业普遍有种植基地或全国采购团队;在品类丰富度上,传统供应链企业品类较少,而新型供应链企业品类齐全;新型供应链企业在生鲜占比方面普遍高于传统供应链企业;传统供应链企业的生鲜损耗率大约在3-5%左右,远高于新型供应链企业不足1%的水平;生鲜毛利率两者较为均衡,均在13%—18%左右;传统供应链企业以批发市场为主,新型供应链企业大多以源头直采和联合采购为主;传统供应链企业仓储配送水平较低,而新型供应链企业大都建有配送中心或物流基地。不难看出,传统供应链企业效率低,渠道多、成本高、产品品类较少,无法满足消费者对生鲜产品日益增长的消费需求。

(二)封闭式超市供应链体系与开放型供应链体系对比

在品类丰富度上,新型供应链企业更丰富;在选品能力方面,开放式供应链企业更全、更广、规模更大;新型供应链企业大多以第三方物流外包为主,封闭式超市一般都自建物流或配送中心;开放式供应链企业生鲜占比大都在80%以上,生鲜损耗率极低,保鲜率更高,但生鲜毛利率较封闭式超市较低;开放型供应链企业采购体系以直采为主,精确制定需求计划,订单驱动采购;封闭式超市全国统采和地方采购并存。由此可见,开放型供应链企业客户响应速度更快、效率更高、采购成本更低,有巨大的发展空间。

无论是以超市为中心的供应链模式,还是新兴电商平台,都是在围绕生鲜行业的痛点进行探索。本文通过对生鲜供应链痛点的分析,对传统供应链体系和新型供应链体系采购能力指标进行对比,显示出实施供应链改革的必要性。因此,为了缓解新型零售与农产品市场的矛盾和消费需求旺盛与商品标准的矛盾,建立现代新型生鲜供应链体系势在必行。