贷款集中度对我国商业银行信用风险的影响

2021-04-18余慧伦华南理工大学经济与金融学院

余慧伦 华南理工大学经济与金融学院

当前背景下,金融市场与实体经济密切交织,金融体系的稳定与否直接关系到经济发展、工人就业以及人民生活等方方面面。而在我国,商业银行在金融市场中仍处于主体地位,在金融体系中扮演着十分重要的角色,因此商业银行的风险问题尤为需要关注。

今年新冠疫情之下,全球一度停工停产,生产消费停滞,实体经济受挫,在此背景下,实体企业贷款可能爆发大规模违约,于是商业银行面临的信用风险成为备受关注的问题。信用风险是银行自诞生起就面临的最大风险。2011 年以来,我国商业银行不良贷款率一路上行,增长翻番,商业银行面临的信用风险正严重加剧。而银行习惯性“垒大户”的做法往往使其出现大额风险暴露,最终可能加剧银行面临的信用风险。本文拟针对贷款集中度对我国商业银行信用风险的影响进行探究,以期为银行信用风险管理提供建议。

一、文献综述和研究假设

关于贷款集中度对银行信用风险的影响,学术界大多认为贷款集中度的提高会通过强化风险聚集,进而加大银行面临的信用风险。美国经济学家马克维茨(Markowitz)1952 年提出的投资组合理论中,强调了分散投资的重要性。发放贷款是商业银行的一种投资行为,集中的贷款投放与集中的投资组合一样,不利于消解个体风险。在贷款集中的情况下,一旦重要客户因经营不善出现清偿困难,银行的不良贷款就会显著增多,此时相对贷款分散的情形,贷款集中会让银行面临更加难以承受的信用风险。巴曙松等(2010[1])认为银行在授信时存在“垒大户”现象,一旦出现经济下滑,大型企业的财务困境会对未分散风险的银行造成巨大冲击。周春喜等(2018[2])基于我国城市商业银行的数据,研究发现贷款集中度对资产质量具有负面影响,其中客户集中度的影响比较显著。

此外,也有学者持相反观点,认为贷款集中度的提高会带来专业化效益,从而减小银行面临的信用风险。针对贷款集中带来的专家效应和信息优势,Berger 等(2017[3])进行了精准深入的探究。其基于风险管理协会(RMA)提供的银行级别数据集,检验银行的贷款集中度与其索要的财务信息之间的关系,发现贷款集中度较高的银行,收集经审计的借款人财务报表的倾向较小,这意味着银行贷款集中度与银行专业知识紧密相关,这种专业知识替代了高质量的信息,如经审计的财务报表。Winton(1999[4])发现,贷款集中度与不良贷款之间呈负相关关系,其内在机制在于贷款集中化可以有效增强银行的信息获取能力,提高银行的专业化水平和信贷管理能力,从而优化贷款质量。基于以上分析,针对贷款集中度与商业银行信用风险的关系,本文提出如下对立假设:

假设1a:贷款集中度的提高会提升不良贷款率,增大商业银行面临的信用风险。

假设1b:贷款集中度的提高会降低不良贷款率,减小商业银行面临的信用风险。

二、模型构建和实证分析

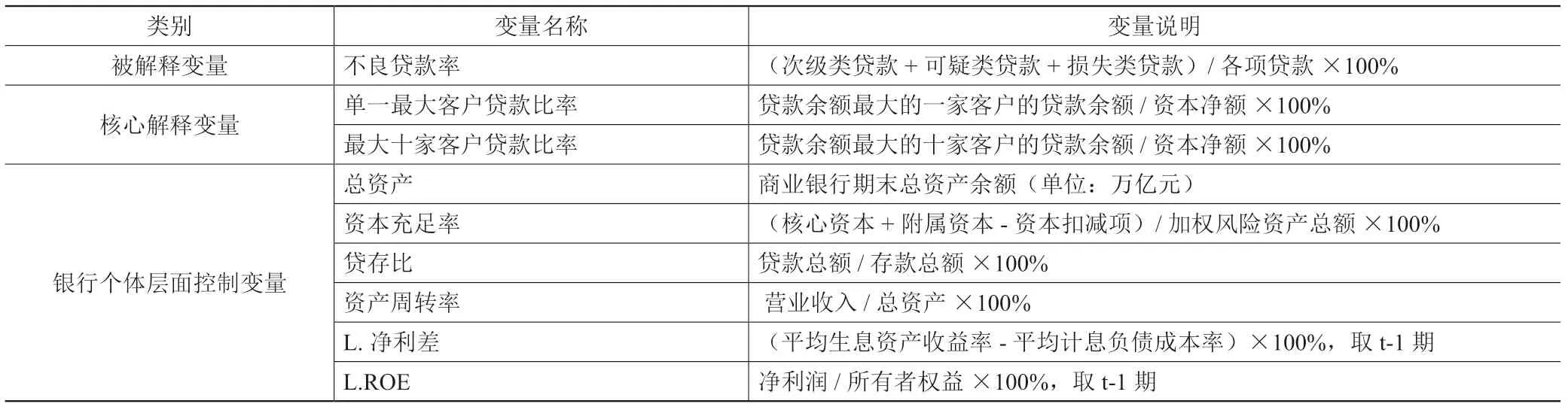

本文研究的主题是贷款集中度对我国商业银行信用风险的影响。被解释变量是反映银行信用风险的不良贷款率,核心解释变量是反映银行贷款集中度的单一最大客户贷款比率和最大十家客户贷款比率。此外,本文还控制了时间效应,并加入了银行个体层面的一些控制变量。本文银行个体层面控制变量选取的是反映商业银行个体规模的总资产,反映商业银行风险抵御及偿债能力的资本充足率,反映商业银行流动性风险水平的贷存比,反映商业银行周转和营运情况的资产周转率,反映商业银行净利息收入水平的净利差,反映商业银行股东投资收益情况的ROE。其中,当期的净利差和ROE 在不同维度上反映了商业银行当期的盈利能力,而当期的不良贷款率通常会比较直接地影响到商业银行当期的收益,因此为规避反向因果导致的模型内生性问题,对于这两个变量,本文选用滞后一期的形式加入模型。本文构建了如下所示的控制了时间效应的固定效应面板数据模型:

其中,NPLit代表的是银行i 在t 期的不良贷款率,LCit代表的是银行i 在t 期的贷款集中度,Xit代表的是控制变量向量集,ai代表的是银行虚拟变量向量集,ut代表的是时间虚拟变量向量集。本文研究的样本区间是2007-2018 年。变量选取和相关说明如表1 所示。

本文的贷款集中度数据是Wind 数据库和国泰安数据库中相关数据互补得到的结果,不良贷款率数据来源于国泰安数据库,银行个体层面控制变量数据来源于国泰安数据库、Wind 数据库和BankScope 数据库。

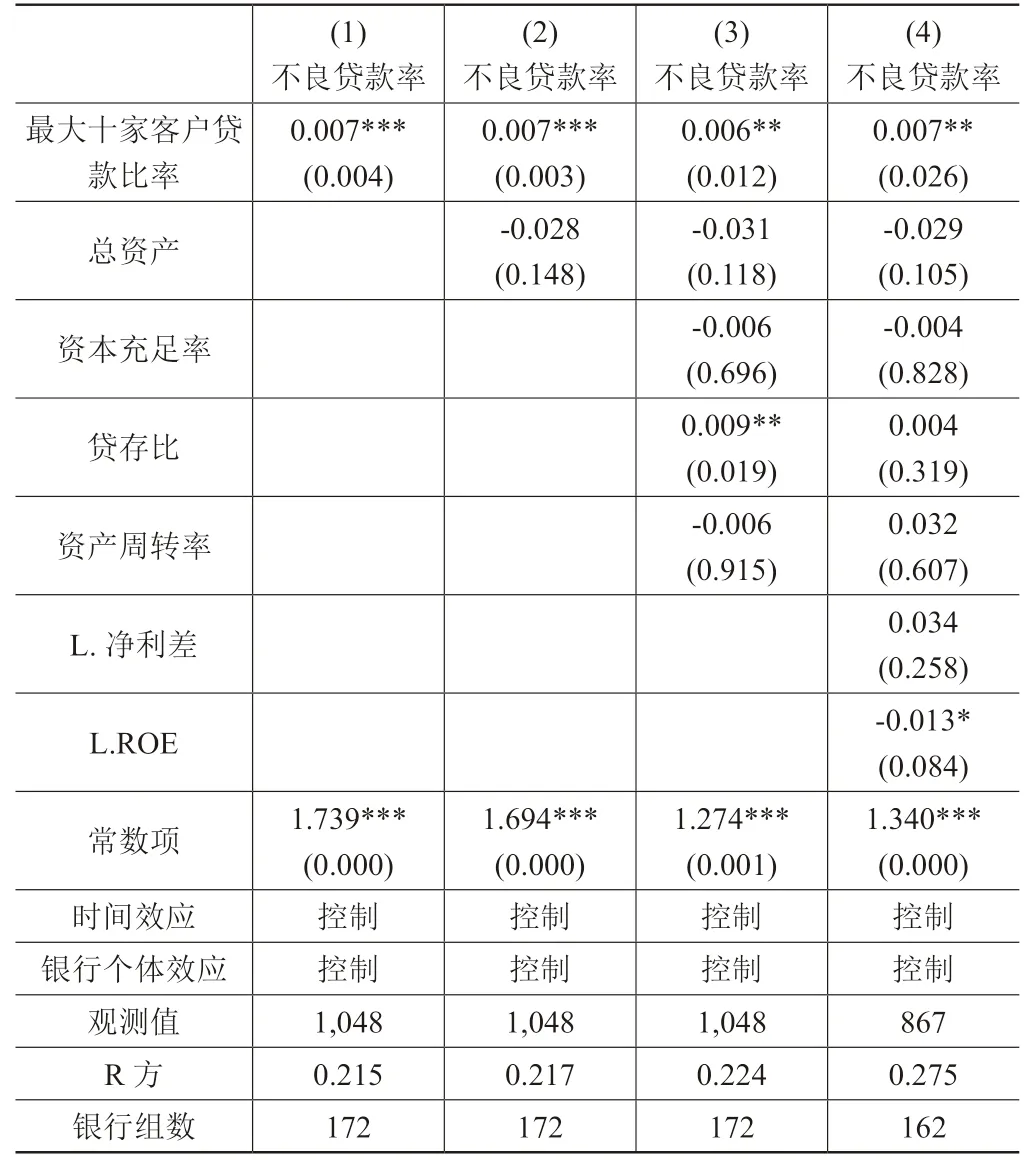

表2 展示的是单一最大客户贷款比率对不良贷款率的影响,表3 展示的是最大十家客户贷款比率对不良贷款率的影响。从中可看到,逐步加入控制变量之后,贷款集中度对不良贷款率的影响始终显著为正,于是假设1a 得到了验证。贷款集中度的提高确实会显著增大商业银行面临的信用风险,商业银行不应采取“垒大户”的做法,在贷款客户投向维度,应尽量分散化放贷。

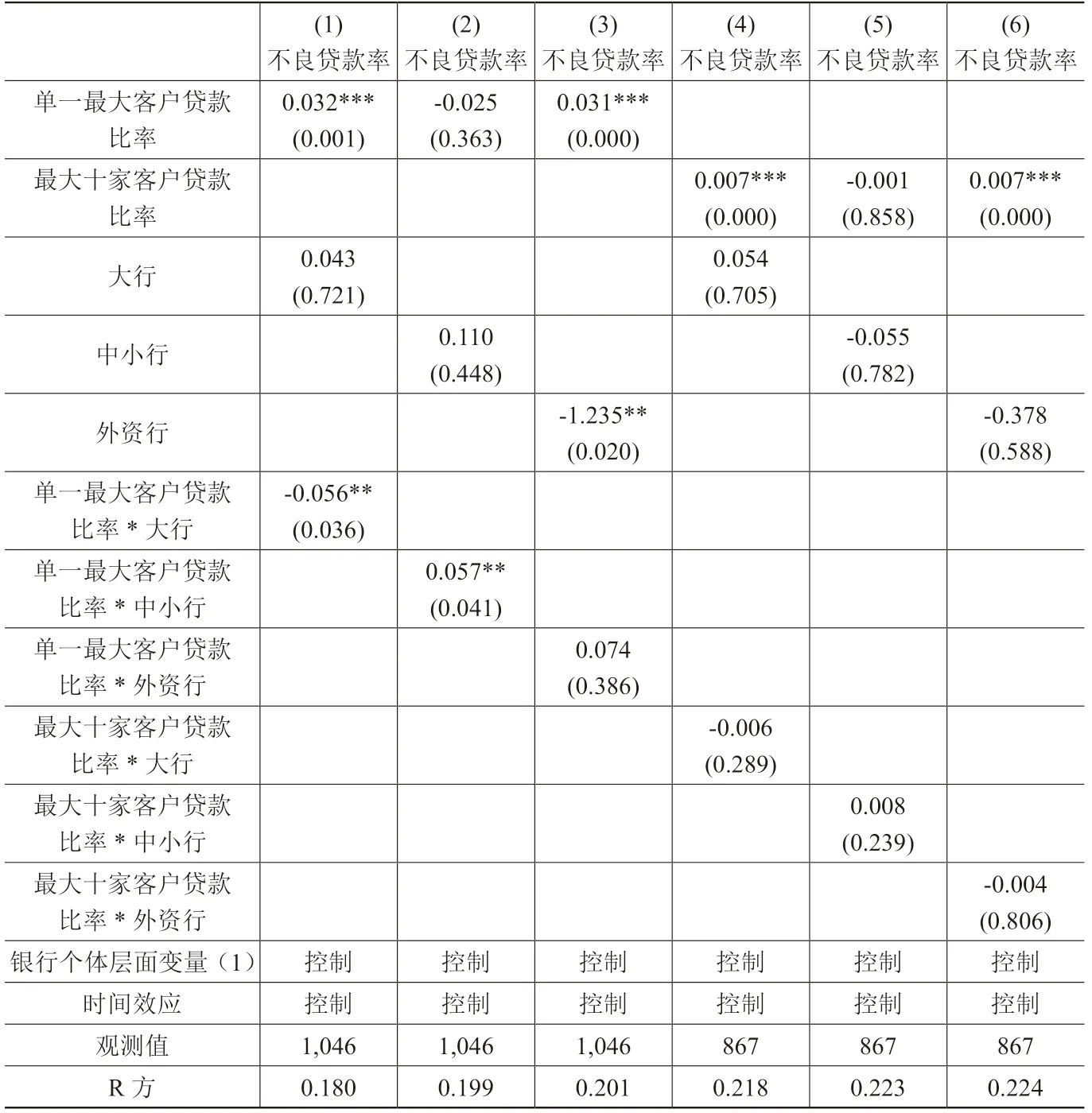

由上文可知贷款集中度的提高会提升不良贷款率,下面对这一影响进行不同银行类别的异质性分析,方法是加入银行类别变量以及客户集中度和银行类别变量的交乘项。同时,为保留不同类别间的个体特征差异,采用了控制时间效应的面板数据混合OLS模型。除了控制时间效应之外,还控制了基础回归模型中所控制的银行个体层面变量。本文将我国商业银行划分为大型银行、中小型银行和外资银行。其中,大型银行包括国有行和股份行这两类全国性大型银行,中小型银行包括城商行和农商行这两类区域性中小型银行。从表4 中模型(3)可看出,外资行的不良贷款率相对较低。从模型(1)、模型(2)可看出,相对于其他银行,大型银行的单一最大客户贷款比率对不良贷款率的影响更小,而中小型银行的单一最大客户贷款比率对不良贷款率的影响更大,因此中小型银行更应警惕由于客户集中度过高而带来的信用风险。以上结论对于以最大十家客户贷款比率代表的客户集中度而言,尽管显著程度不高,但仍然适用。

表1 变量选取与说明

表2 单一最大客户贷款比率对NPL 的影响

表3 最大十家客户贷款比率对NPL 的影响

探究完贷款客户集中度对不良贷款率影响的银行间异质性后,本文接着探究这一影响是否存在门限效应,即当某一变量突破某一阈值之后,这一影响是否将发生结构性突变。本文利用Stata 的xthreg 命令来检验门限效应是否存在。xthreg 命令要求所使用的数据为平衡面板数据,本文对年度数和截面样本数进行综合考虑后,决定选用2009-2018 年期间各变量数据完整的样本进行门限回归。同时为使样本量尽可能大,门限模型的控制变量中不加入L.净利差和L.ROE。从表5 门限值检验中看到,单一最大客户贷款比率门限模型的门限效应不显著,因此下文仅对最大十家客户贷款比率门限模型进行门限回归,结果如表6 所示。从表6 中看到,当最大十家客户贷款比率超过门限值41.42%时,其对不良贷款率将产生显著的正向影响,而低于这一门限值时该影响不显著。因此,商业银行和监管当局应警惕41.42%这一临界值,当最大十家客户贷款比率超过这一临界值时,需要适当加以干预,分散对客户的贷款,以减少聚集性违约风险的发生。另外还可看到,考虑门限效应后,模型的拟合优度大大提升,从表3 模型(3)的0.224 大幅提升至表6 的0.632。

最后,本文对主要模型进行稳健性检验。稳健性检验方法之一是采用替换被解释变量的方法,用同样象征商业银行信用风险的“拨备覆盖率”替换原先的“不良贷款率”进行探究;稳健性检验方法之二是采用替换某一控制变量的方法,用象征银行杠杆倍数和偿债能力的“权益乘数”代替象征银行风险抵御和偿债能力的“资本充足率”进行探究。经过上述检验,发现本文的主要结论“贷款集中度的提升会提高商业银行信用风险”是非常稳健的。同时,经过豪斯曼内生性检验,发现本文的主要模型不存在内生性问题。因此,本文的研究成果具备较高的可信度。

表4 贷款集中度对NPL 影响的异质性分析

表5 门限值个数及其显著性检验

表6 最大十家客户贷款比率对NPL 影响的门限效应

三、结语

本文通过实证研究,发现贷款客户集中度的提高会提升不良贷款率,加大商业银行的信用风险。相对于其他银行,大型银行的客户集中度对不良贷款率的影响更小,而中小型银行的客户集中度对不良贷款率的影响更大,因此中小型银行更应警惕由于客户集中度过高而带来的信用风险。另外,最大十家客户贷款比率影响不良贷款率的模型存在显著的门限效应,当最大十家客户贷款比率未超过门限值41.42%时,其对不良贷款率不产生显著影响,而当最大十家客户贷款比率超过门限值41.42%时,其对不良贷款率将产生显著的正向影响。因此,建议监管部门重点关注商业银行最大十家客户贷款比率是否超过41.42%,并对超过这一阈值的银行加强监管,以防范其出现严重的信用违约风险。

注释

① 指银行个体层面的总资产、资本充足率、贷存比、资产周转率、L.净利差、L.ROE 六个变量。