国家税收定律与拉弗曲线的证明

2021-04-08邓志雄

邓志雄

以拉弗曲线为代表的减税政策对美国近四十年的经济发展产生了实质性的深刻影响,但拉弗本人却没有对拉弗曲线做出过证明。本章用和积原理对拉弗曲线给出一种证明方法,并对减税政策的应用提出原则和建议。

1 拉弗曲线的故事

阿瑟·拉弗是美国著名供应学派经济学家。1941年出生于美国,1972年从斯坦福大学获得经济学博士学位。1974年,33岁的他为解释其减税理论在餐桌上画出拉弗曲线。1980年,里根在竞选和之后连任总统时,以拉弗曲线作为理论依据的减税作为其施政纲领的重要内容,拉弗曲线由此成为“政策性曲线”,拉弗也成为了总统经济政策顾问。在1981年和1986年的减税政策中,拉弗推动美国将最高边际税率从70%降到28%。1999年,拉弗被美国《时代》杂志评为20世纪最伟大的思想家之一。2017年12月,美国总统特朗普签署了《减税与就业法案》,仍然将拉弗曲线原理作为减税促增长保就业的依据。2019年6月,特朗普还为阿瑟·拉弗颁发了总统自由勋章。

“拉弗曲线”这个词源于拉弗在1974年某天下午与政府官员迪克切尼和唐纳德·拉姆斯菲尔德的一次聚会。在这次聚会中,拉弗在一张餐巾上画了一条抛物线来说明税率如何影响税收。其观点可以简述为:如果税率为零或100%,则税收为零,而零税率和100%税率之间存在着一个税收最大化的税率。拉弗提出,美国已处于这条曲线向下倾斜的一边上。他认为,税率如此之高,以至于降低税率实际上反而会增加税收。此后,拉弗曲线一词由出席此次聚会的时任《华尔街日报》副主编裘德·万尼斯基提炼并传播开来。他在1979年的公共利益杂志上撰文《税种、税收和拉弗曲线》,首次使用了拉弗曲线的概念。但拉弗说,这一概念其实并不是什么新东西,他也是从中世纪阿拉伯伟大的哲学家伊本·赫勒敦和20世纪的伟大经济学家约翰·梅纳德·凯恩斯那里学到的。

拉弗曲线的核心思想是:政府必须保持适当的税率,才能保证较好的财政收入。税率高并不等于政府实际税收就高。因为税率过高,纳税者就被吓跑了,经济活动就会减少,政府反而收不上税来。只有当税率达到一个最佳值时,实际税收才是最高的。将过高的税率降低,企业投资再生产的积极性提高,生产经营规模扩大,政府反倒能够收上更多的税。

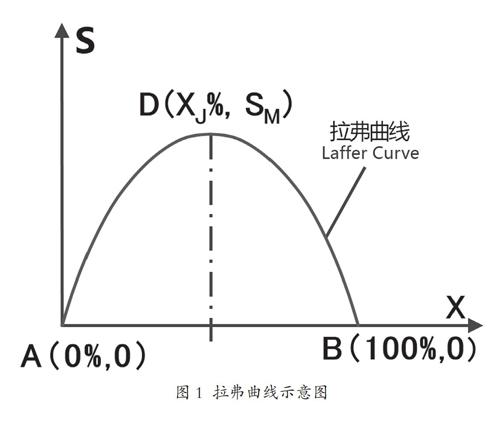

如图1所示,以坐标系的横轴表示税率X%,纵轴表示税收S。当税率为0%时,税收为0,这是A点(0%,0)的状况;当税率为100%时,企业无利可图,不再生产,于是也无税可收,税收为0,这是B点(100%,0)的狀况。而在税率为0%和100%中间的某一最佳税率XJ%时,税收将取得最大值SM,如D点(XJ%,SM)的状况。在达到这个最佳税率XJ%之前,提高税率会增加税收S。在越过这个最佳税率XJ%之后,提高税率将降低税收S。因此,拉弗将税收曲线画成了一条以D点为顶点、开口向下、经过A、B两点的正态分布的抛物线。

尽管拉弗曲线的思路是简明而清晰的,但是,拉弗本人至今也没有给出过这条抛物线的数学证明。既没有列出抛物线S=f(x)的函数式,证明税收曲线不是折线、不是圆弧或其它曲线,也没有证明抛物线确实是开口向下且正态分布的,更没有给出并证明最佳税率XJ%的理论值。

2 拉弗曲线的理论证明

其实,拉弗曲线结论的正确性,可以引用和积原理简单地作出证明。

2.1 年度税收收入关系满足和积原理关系式要求

设S是税收收入;X是税率,即单位收入要缴纳的税收;Y是税基,即纳税人应纳税总额的多少。对全体纳税人年度应纳税总额按规定税率纳税,就形成国家年度税收收入,因此有S=XY。而这正与和积原理函数关系式一致,所以说,税收收入与税率、税基的函数关系满足和积原理关系式要求。

通过这个税收函数关系,人们通常容易得出两个显然的结论:若税基不变,则税率越高时税收越多;反之亦然,若税率不变,则税基越大时税收越多。但是,这个“显然的结论”在现实中并不是一般可用的结论,而是一种忽略了事物关联性的降维结论,是将二次函数偏导为一次函数后得到的结论。不能离开“若税基不变”的条件去说“税率越高税收越多”,也不能离开“税率不变”的假设去一般的说“税基越大税收越多”。在现实中,税基与税率恰恰是强烈互动的。税率增减,会导致税基随之减增;税基增减,会要求税率做出必要调整。因此要基于二者的互动关系来分析税收的变化。

2.2 税基与税率具有和为常数的性质

在税收函数S=XY中,X与Y之间有何数量关系呢?拉弗注意到,税基与税率是此消彼长的。税率越低,纳税人投入经营的积极性越高,税基越大;税率越高,纳税人投入经营的积极性越低,税基越小。所以,如果X与Y可以加和,则税率和税基之间存在X+Y=C的互补关系,即X、Y以C为和此消彼长。而且,经济正常运行状态下,在一定的时段内,稳定的税收要求税率明确,税基可测,且不能随意进行调整。即X与Y都是明确和可预期的,因此,二者的数量之和也是明确的,故有:X+Y=C ,且C为常数。

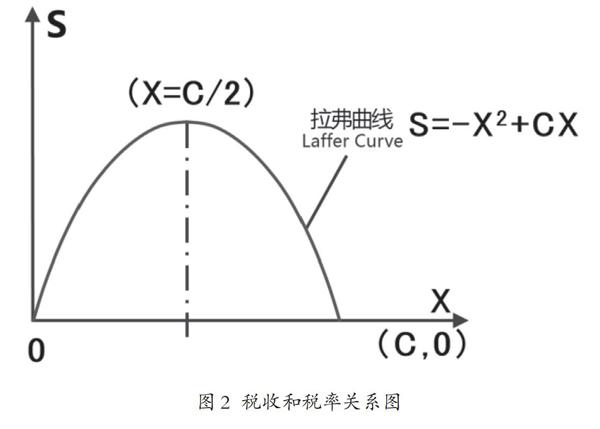

问题在于,税率X与税基Y具有可加和性吗?有,但需要引入年度潜在税基的概念来帮助说明。如果把一个国家某年可能实现的最大税基YM称为年度潜在税基,并视年度潜在税基为1单位税收,则该年度的实际征税基数Y将是分布在(0,1)区间之内的潜在税收实现率YS与潜在税基之乘积,Y=YM·YS。如此,税率X与潜在税收实现率YS就可以进行加和,相关坐标系中X轴和Y轴的单位也就具有了一致性,S=XY转换为S=YM·XYS,其定义域则可以确定为 0 2.3 税收收入曲线是一条正态抛物线 上述分析表明,税收S、税率X和税基Y三者之间的数量关系符合和积原理的形式和条件: S=XY,0 因此,根据和积原理的结论----“若两正数的和为常数,则这两数的积在两数趋于背离时缩小,而在两数趋于均衡时增大,并在两数相等时有最大值”,可以直接导出包含拉弗曲线理论在内的国家税收定律----当税率和潜在税基实现率差距扩大的时候,国家税收减少;当税率和潜在税基实现率差距缩小的时候,国家税收增大;当税率和潜在税基实现率相等(50%)的时候,国家税收最大。 为使读者加深印象,简要重复一下相关证明过程:由X+Y=C,得Y=C-X,将Y=1-X带入税收公式, 有S=XY =X(C-X), 即S=-X2+CX 二次函数图像的知识表明,如图2所示,在X为横轴、S为纵轴的直角坐标系中,S=-X2+CX的图像是一条抛物线,由于式中X2项系数为-1<0,而X项的系数为C>0。因此,这条抛物线的开口向下,其对称轴直线方程为X=C/2,其顶点坐标为(C/2,C2/4);其与X轴的两个交点的坐标分别为(0,0)和(C,0)。 于是,应用和积原理,我们回答了上面对拉弗曲线提出的一连串理论质疑,并给出了肯定的答案:税收相对于税率的函数式为S=-X2+CX。其图像是一条以直线X=C/2为对称轴的正态的开口向下的抛物线,而不是折线、圆弧或其他,也不是偏置的抛物线。这条抛物线与横轴相交于(0,0)(C,0)两点,表明税率为0%或100%时,税收为0。这条抛物线的顶点坐标是(C/2,C2/4),它是税收曲线唯一的极值点,指明了税收收入会在税率居中即X=50%时取得最大值,即XJ=50%时,有SM=C2/4。到了顶点,过中则反,税收收入不但不再随税率增加而增大,反而会因税率的进一步提高而不断减少。当税率X≤50%时,提高税率将增加税收;当税率X>50%之后,减低税率反而会增加税收! 显然,在顶点左边的(0%,50%)区间,是减税支持产能发展政策区间,税率越低对产能发展支持力度越大;在顶点右边的(50%,100%)区间,是增税控制产能政策区间,税率越高对产能抑制越强。 里根总统上任时,美国最高边际税率高达70%,税率在税收抛物线顶点之右很远,是美国经济滞胀应对中各届政府作出的不合理政策叠加的结果,确实应该大大减降。实践证明,拉弗主导的减税政策既促进了里根时代的经济转型发展,也带动了后来克林顿时期的创新进步,已被实践证明是符合当时美国经济发展需要的。但是,经过小布什时期,美国的总体税率已经步入X<50%一侧离抛物线顶点较远的位置,此时减税政策的收益已经平衡不了财政赤字扩大的影响,继续以减税作为主要的财政政策就会造成诸多问题。故奥巴马总统的减税政策实行不到一年就被调整,而特朗普时期,财政赤字过大问题正在不断暴露出来。 上述理论分析证明,以拉弗曲线为标志的减税政策基本符合和积原理导出的国家税收定律,但还不够全面。国家税收政策既要注重通过减税激励税基扩大,也要善于用加稅调控过剩产能。 显然,由于和积原理源于数学,其反映的规律及应用没有国别之分,因此,本节证明的国家税收定律适用于各个国家。 3 对最大税率与最佳税率的简单讨论 拉弗画出拉弗曲线,并不是为了寻找到能使税收最大化的最大税率,而是为了推动对当时美国过高的税率实行减税,以促进就业和创新。 总体来说,税收政策是最重要的财政政策和宏观调控工具之一,对就业、稳定、供给、消费和出口等都有直接而重大的影响。但是,最大税率不一定就是最佳税率,整体税率政策和与局部税率安排应结合实际情况允许有所不同。政府需要在整体上追求税收收入最大化的同时,针对不同的行业和领域的具体情况确定不同的税率,恰当使用税收减免激励政策和高税率调控政策支持或控制产能,而不应一味追求税收最大化或为兑现选举承诺笼统实行减税。 以我国为例,新时期我国社会的主要矛盾是人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾。面对脱贫攻坚、公共服务、地区平衡发展和新老基础设施建设的强烈支付需求,政府需要追求税收最大化,即将总体税率控制在接近50%左右的水平。但在若干重点领域,则需要实行差异化政策。比如,针对严重的产能过剩,必须在相关行业大力控制产出总量,加快结构调整,淘汰落后产能,因此可在明确技术经济指标基础上,对落后产能区别情况实行60%以上的高税率。而针对第四次工业革命的历史机遇和中国青年的创新热情,可在数字经济领域实行10%以下的低税率政策激励青年创新创业,并以定期减免税政策支持各类创新平台建设发展。针对中国一般商品大量出口而高端产品出口不多、大企业国际化经营整体相对落后情况,税收政策应该探索以合适的方式,鼓励进口重要资源和高端消费品,引导高端产品和服务走出去,支持企业在质量提升基础上加快产能转移和国际并购。在全球大疫的特殊时期,国际市场突然间大幅度萎缩,小微企业生产经营空前困难,国家就更应该为保就业、保民生而大力保企业,实行最大力度的减税让利。 (作者为国务院国资委产权局原局长、规划发展局原局长)