关于个人所得税改革减税分析及后续改革建议

2020-12-08韩国栋

韩国栋

一、个人所得税改革的重要举措

我国经济快速发展,为居民收入带来了重大变化,不论是收入总量,还是收入结构,较10年前都有着翻天覆地的变化。党的十八届三中全会《决定》指出,逐步建立综合与分类相结合的个人所得税制。财政部提出的《中华人民共和国个人所得税法修正案(草案)》(以下简称《修正案》)获得全国人大通过,并分两步实施。本次改革的举措主要集中在以下几个方面:1.明确了居民和非居民概念,以更好地与国际惯例接轨;2.简并应税所得分类,根据居民收入变化调整应税收入分类;3.对工资薪金等四项所得实施综合征收,初步建立了个税综合征收税制;4.设立专项附加扣除,考虑不同群体负担差异,提高税收的公平性;5.提高基本减除费用(以下简称免征额),更加符合居民收入增加的趋势;6.调整税率结构,扩大了综合收入三档低税率以及经营所得税率的级距,进一步降低中低收入群体税负;7.应纳税所得额计算由月调整为年,并增加汇算清缴环节,充分考虑了不同群体的收入特点;8.强化了自行申报,完善了现有申报方式,补齐了之前的短板;9.增加反避税条款,堵塞征管漏洞,维护国家权益。

二、个人所得税改革成效及不足

时隔7年再度修法,这是我国对个人所得税(以下简称个税)自1980年设立以来的第七次修订。此次改革在综合征收、专项附加扣除、自主申报、汇算清缴等方面取得了重大进步,力度空前,是历次改革影响最为深远的一次。目前就实施效果来看,实现了改革预期,取得了巨大成功。但就个税整体改革而言,仍有大量的工作需要研究和完成。

在个人所得税制度建设方面,此次改革标志着我国个税正式实施综合与分类相结合的税制,为我国今后建立更加科学和符合经济社会发展的个税税制奠定了坚实基础。设立专项附加扣除,在降低纳税人税负的同时,也充分考虑了不同纳税人之间的支出差异,体现了个税的公平性和科学性。扩大税率级距在居民收入和支出同时上涨的情况下,降低了不那么富裕的“有钱人”的税负,特别是在我国东部经济发达地区作用明显。调整综合所得计税周期,则是适应我国就业形势更加多样化的趋势,避免造成收入不稳定居民短期内的税负上升。

在减税方面,个税改革发挥了显著作用,很大程度上减轻了纳税人的税负。国家税务总局公布资料显示,2019年第一季度个人所得税收入下降29.6%,9163万人的工薪所得无需缴纳个税。1至10月,个人所得税专项附加扣除政策减税521.94亿元,加上2018年底提高扣除费用及调整税率结构的共同作用,合计减税4480.84亿元,人均减税1786元。1至11月,个人所得税收入9502亿元,同比减少26.8%,增幅较上年下降43.8个百分点。不同收入和年龄人群之间受益程度不一。月工资收入在1万元以下的纳税人税负降低74%左右,收入2万元以下的税负降低超过50%。专项附加扣除呈现出较强的规律性,36-50岁的人群绝大多数集中在赡养老人、住房和孩子教育,人均月新增减税348元,获益最大。35岁以下主要集中在住房租金或住房贷款支出,人均月新增减税249.6元。50岁以上群体以赡养老人居多,人均月新增减税229元。

虽然个税改革取得了巨大成功,但也应该看到个税的改革仍然面临不少工作需要继续努力。一是在个税制度建设方面还需进一步继续完善;二是住房租金抵扣遭房东抵制反映了涉税信息收集等面临困难;三是高收入人群征收情况欠佳。

三、个人所得税减税效果分析

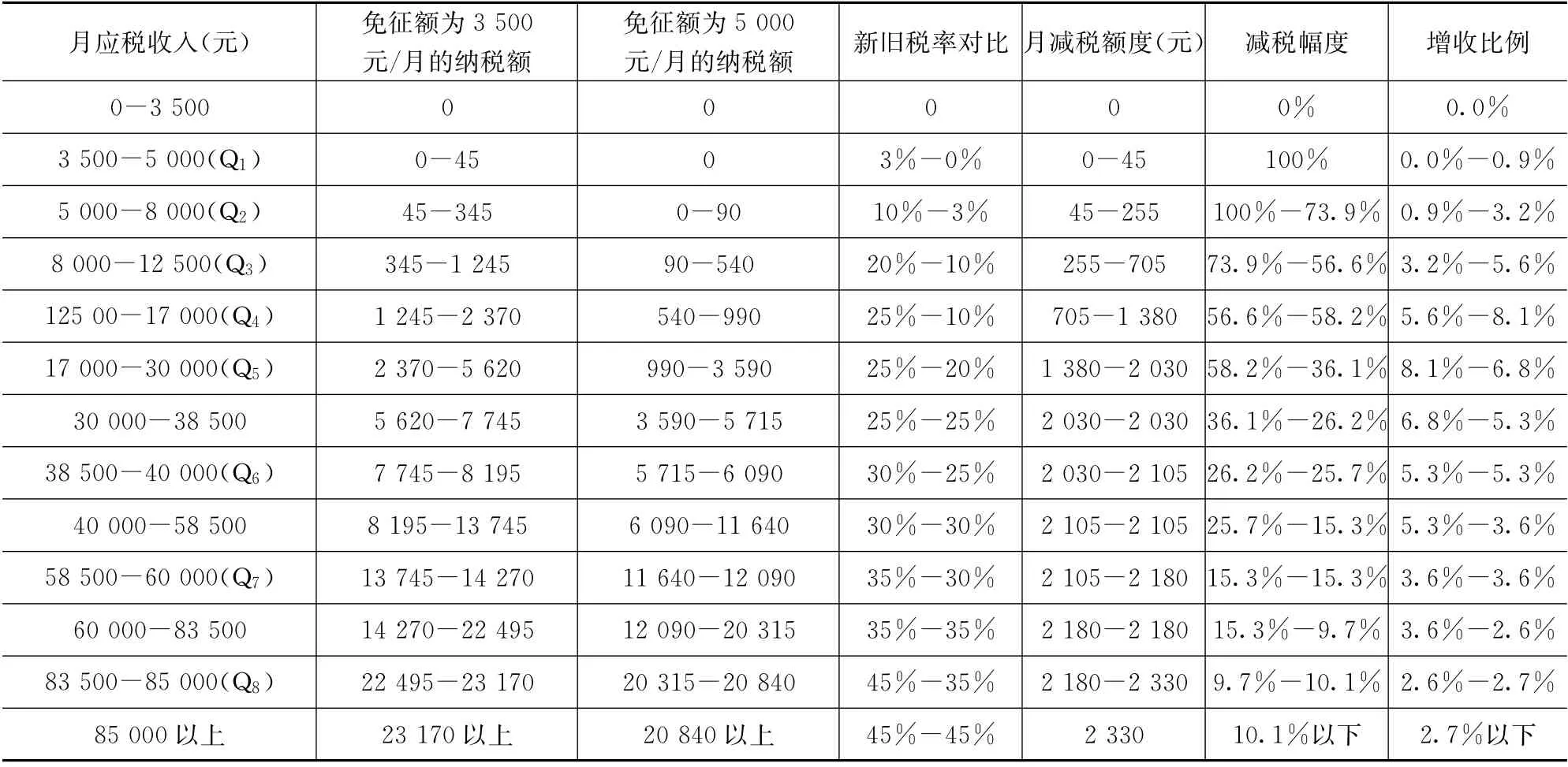

(一)免征额提高后减税效果明显,各收入群体受益程度不同,中高收入人群受益相对较大

此次个税改革受益于提高免征额、扩大税率级距和增加专项附加扣除的三重效果。免征额由3500元/月提高至5000元/月;3%、10%、20%的税率级距分别扩大了2倍、2.67倍和2.78倍,25%税率的级距被压缩。结合新旧税率对不同收入群体进行分析(由于专项附加扣除因人而异,无法按收入标准进行划分,故“月应税收入”为扣除“五险一金”和专项附加扣除之后的收入)可以看出,个税改革减税和增收效果明显,在扣除社会保险和专项附加扣除后,除少数高收入人群以外,月应税收入在17000元以内(以20%的比例估算“五险一金”,则月收入为21250元),即超过99%的纳税人个税减免幅度超过一半,几乎覆盖了全部纳税人(详见后续计算)。月应税收入在10900-42500元的纳税人增收比例超过5%(各地“五险一金”缴纳情况并不一致,故本文所指增收比例为每月减税额度/月应税收入),月应税收入在16700-17900元的纳税人增收比例为8%,增收比例最高。就全社会而言,可支配收入大幅增加,但消费系个人行为,5%左右的增收能否带动消费的增加,还需要进一步观察。

(二)综合所得个税纳税人数将显著减少

将免征额提高至5000元/月后,再加上免税的“五险一金”(以20%估算)和3000元左右的专项附加扣除(专项附加扣除政策实施3个月,新增减税146亿元,惠及4887万纳税人),实际免征额还将超过9000元/月,实现了“扣除后的应纳税收入起点明显高于5000元”的要求。

城镇非私营单位就业人员(以下简称就业人员)工资收入呈大样本特点,符合正态分布,且考虑到历年劳务、稿酬、特许权使用费税目下收入占比较低,故仅以就业人员的相关数据来估算减税效果。2018年我国城镇非私营单位就业人员年平均工资μ为82413元/年(以下简称平均工资),经测算,标准差σ为31438元/年。按照2018年数据估算,免征额提高至5000元/月后(实际免征额按9000元/月计算),全国79.2%的城镇非私营单位就业人员(约13668万)将不需缴纳工薪个税(分布见图1),个税的税基受到动摇。计算过程如下:

其中,SST为总方差,SSB为组间方差,SSW为组内方差。Xij为i省j行业的就业人员平均工资,Xi为i省就业人员平均工资,Y为全国就业人员平均工资。Nij为i省j行业的就业人员人数,Ni为i省的就业人员人数,N为全国就业人员人数。计算所需数据来源于2019年统计年鉴。

2019年全国平均工资为90501元,比上年增加8088元,名义增长9.8%。由于新冠疫情影响,全球经济预计将急剧收缩,IMF预测我国2020年经济增长1.2%,2021年增长9.2%。基于此预测,考虑到我国经济当前面临的下行压力及2021年经济的恢复,假设2020年平均工资与2019年持平,2021年增长7%。

表1 个税改革后不同收入群体税负和收入变化情况

图1 2018年我国城镇非私营单位就业人员平均工资分布情况

近年我国经济增速保持在6.5%左右,依照上述方法进行计算,我国就业人员平均工资收入的标准差增速维持在9%左右,考虑到经济下行期间收入分配可能在一定程度上有所加大,假设2020年标准差增速为2%,2021年标准差增速为7%,且就业人数不发生变化。可以估算出2020、2021年平均工资为90501元/年、96836元/年,标准差为34953元/年、37399元/年。以此估算,随着就业人员收入增加,2020年约有69%、2021年约有62%的就业人员将不再缴纳工薪个税。这一结论也印证了贾康教授关于少量人缴纳个税的观点。由于工薪个税在综合所得个税中占据较大比例,故会出现大部分就业人员不缴纳个税的情况,会使个税边缘化,不利于个人所得税普及。

(三)个税收入增幅将大幅降低,部分地区降幅巨大,随着收入增长,减税幅度将逐步降低

(82413,314382)同理可以得出Q2区间的减税情况:

之前改革经验表明,提高免征额会降低个税收入增速,同时随着收入水平提高,个税收入则会逐步回升。我国就业人员收入水平结构较过去发生了很大变化,缴纳个税群体也发生了很大变化。2012-2018年,我国就业人员平均工资由46769元/年涨至82413元/年,同期软件、金融、文娱、卫生、教育等行业收入增长较快,月应税收入超过8000元(个税法修订前适用20%以上的税率)的中高收入者成为缴纳工薪个税的主力。以2018年数据测算,免征额提高后,减税额超过9000亿元。随着居民收入增高,此次个税改革的作用将更加凸显。

《个人所得税法》修订执行后,共有8个区间有不同程度的减税(详见表1),每个区间的减税是由于税率和级距变化造成。而该区间减税主要由两个收入群体的减税组成,一个是收入位于该区间的群体,另一个是收入高于该区间的群体。以Q1和Q2两个区间为例,分别计算减税额度,根据上述计算结果,可以得出:82413,31438

就业人员工资收入概率密度函数:fX(x)~N(μ,σ2)=N

该减税额度依据2018年相关数据计算得出,在收入增速放缓的背景下,减税规模较个税改革前不断扩大,但较上一年规模而言却在不断下降,也体现了减税效果随着收入增长而递减。由于区域经济发展不平衡,黑龙江、河南(2018年黑龙江平均工资为60780元/年,河南平均工资为63174元/年)等就业人员收入较低地区个税收入可能出现严重减收。

四、后续改革建议

(一)持续完善个税制度

本次个税改革,最大的亮点为“综合收入”,但目前综合收入仅涵盖了工资、薪金所得等四项收入,范围较窄。而且过去十几年间,我国居民收入水平大幅提高,收入来源更加多样,投资渠道不断拓宽,财产性收入来源日益多元,经营、财产收入比重逐步提高。逐步将财产、投资等收入纳入综合征收范围,更加有利于税负公平和调节收入差距。

在纳税申报方面,我国依然以纳税人个人为申报主体。在以后的改革当中可以考虑借鉴美国和韩国的经验,以家庭为单位进行扣除、申报和征收。综合考虑家庭状况,制定单身、已婚联合申报、已婚独自申报等申报方式。

结合计算结果,个税改革导致缴纳个税人数大幅下降,减税效应和收入再分配效果分别需要3-4年和6-7年恢复。为了降低纳税人数过少给个税带来的不利影响,随着收入增加,纳税人数增多后不再提高或者小幅提高起征点,以降低第一档税率(3%)和调整专项附加扣除来代替。这样可以在维持个税“宽税基”的前提下并降低中低收入者的税负。同时,综合考虑各地区发展和消费差异制定不同的专项扣除标准,避免“一刀切”标准带来的税负不均和对地方个税收入的冲击。

(二)加强跨部门信息交换实现大数据征收

房租抵扣遭遇房东抵制凸显了个税在征收环节存在不同程度的数据收集、审核、验证困难。《个人所得税专项附加扣除暂行办法》明确了各有关部门应向税务部门提供或协助核实有关涉税信息。随着综合征收的实施,个税计算、核查甚至征收,需要多部门提供相应涉税信息,才能更加高效精准完成。但部门间信息系统建设标准不一、水平不同,政务信息依然面临“各自为政、条块分割、烟囱林立、信息孤岛”等问题,涉税信息还不能实现自动交换。建议加快建设国家电子政务内网数据共享交换平台,加强部门信息共享,实现涉税信息完整统一汇集,利用大数据等高科技手段减少偷漏税,提高征管效率。

(三)加强对高收入群体的征管

我国个税征收主要依靠单位代扣代缴,纳税人自行申报缴纳的比例较低,加之高收入人群有一定的避税措施,导致工薪阶层个税征收效果较好,而高收入人群征收效果较差。随着居民收入结构变化,个税自行申报缴纳的比例会有一定程度的增加。建议依托大数据等先进信息化手段,加强对财产性、投资性等收入的监管,提升税务机关对高收入人群收入的掌握水平,提高征管率。

除此以外,不少地方出台的个税优惠政策,确实在吸引投资、推动行业和区域经济发展上起到了积极作用,但严重削弱了个税的征收效果和调节收入分配的能力。故建议进一步贯彻执行《国务院关于清理规范税收等优惠政策的通知》,对已出台的个人所得税优惠政策进行检查,废止不符合相关规定的优惠措施,并严格限制出台新的优惠政策。