供应链集中度、产权异质性与过度投资

2020-09-21孙芳城付清鸿蒋水全

孙芳城 付清鸿 蒋水全

【摘要】以2008 ~ 2017年深滬两市制造类上市公司为样本, 实证考察供应链上下游关系对企业过度投资的传导机理以及上述效应在不同产权性质企业和不同行业景气度下的差异性。 研究发现:供应商—客户关系对企业来说是把“双刃剑”, 供应链集中度与过度投资呈倒U型关系, 即随着供应商/客户集中度的增加, 为稳固供应链关系而实施的迎合供应商/客户需求的专用性资产投入会加剧过度投资, 但当供应链集中度达到一定阈值时, 企业与上下游企业形成的协同整合效应能在一定程度上优化企业治理并抑制过度投资。 进一步分组检验显示, 供应链集中度与过度投资的关系在民营企业和行业景气度较低时表现得更明显。

【关键词】供应链集中度;客户集中度;产权性质;过度投资;行业景气度

【中图分类号】F276.6;F832 【文献标识码】A 【文章编号】1004-0994(2020)18-0015-9

一、引言

假如市场如MM理论[1] 所描述的那般完美, 企业行为是独立的且以企业价值最大化为目标, 就不会存在非理性行为。 但在现实中, 由于资本市场的不完善和制度安排的缺失, 企业行为不仅受到内部治理的影响, 还会受到营商环境的制约。 供应商—客户关系是企业营商环境的核心组成部分之一, 通过明确的合同安排, 供应链条中的上下游企业互为对方创造了显著的经济效益[2] 。 企业、客户和供应商所形成的供应链关系对公司战略、经营活动等都有重要影响甚至在企业陷入财务困境的时候能够起到关键作用。 随着竞争复杂程度和激烈程度的提升, 单个企业单纯依靠自身力量难以在竞争中取胜, 供应链上下游企业从传统的关系转变为新型战略伙伴关系, 市场竞争也逐步由企业与企业之间的竞争转变为供应链与供应链之间的竞争[3] 。 如从2012年雷士照明供应商和经销商倒戈事件、2018年中兴通讯供应商断供事件再到2020年的华为芯片断供事件等都充分说明构建安全可控持续的供应链体系对中国企业尤为重要, 且具有高度的紧迫性。

近年来, 供应链关系越来越受到学术界和实务界的关注, 但关于供应链关系如何影响微观企业行为却出现了合作观与竞争观两种截然不同的看待问题的角度:合作观认为, 保持稳定、良好的合作关系, 有助于客户和供应商发挥支持、监督和外部治理的角色, 推动资源整合、信息共享, 从而实现“协同共赢”[4,5] 。 供应链关系越紧密的企业, 越容易获得商业信用[6] 、借款融资[7,8] 等, 其资本成本亦较低[9] 。 竞争观则认为, 供应链条中上下游企业之间的目标不一致, 相互之间存在博弈, 为追逐利益, 市场势力强的一方会要求另一方进行更多专用性资产投资及支付其他隐形费用, 这种“敲竹杠”行为的严重程度取决于企业对上下游企业的依赖程度[10-12] 。 如Itzkowitz[13] 发现客户集中度较高的企业会面临更高的现金流量风险和财务困境风险。 马黎珺等[14] 发现客户集中度越高, 企业向客户提供的商业信用越多。 尽管这些学者为供应链关系如何影响公司行为的研究提供了一些理论基础和经验证据, 但不难发现, 现有文献关于供应链关系对企业价值到底是正面作用还是负面影响未能提供一致的证据, 而且现有研究侧重于分析供应链关系对微观企业行为的简单线性影响, 因而并未系统、深入地分析供应链关系对微观企业行为的传导机制。

鉴于投资是资本配置的核心环节, 本文基于营商环境影响企业行为的理论阐释, 将制度环境理论、供应链管理理论、企业投资行为理论进行融合并置于统一的框架下, 分析和考察了供应链关系对企业过度投资的传导机理以及行业景气度的调节效应。 本文的主要贡献体现在以下三个方面:一是立足关系导向的营商环境这一制度背景, 将与企业利益相关的经济主体——供应商和客户纳入企业投资决策中, 有助于全面刻画企业投资行为决策的演化机理; 二是突破了已有供应链关系与企业行为之间的线性关系研究框架, 通过供应链上下游企业“合作”和“竞争”双重理论视角提出并验证了供应链集中度与过度投资之间的倒U型关系, 为现有两种有争议的研究结论提供了相机解释; 三是基于行业景气度和产权异质性特征考察了不同企业在不同市场环境下采取何种供应链关系策略来缓解行业经济形势下滑带来的负面冲击, 揭示了企业在营商环境波动过程中的主观行为选择和不同产权性质企业的投资行为差异, 尤其在美国针对中国企业的定点打压下, 全球既成的产业链和供应体系面临新的冲击和调整, 如何正确看待和处理供应链上下游企业的关系至关重要, 本文能为企业供应链关系战略制定提供一定的理论和经验证据。

二、理论分析与假设提出

1. 供应链集中度与过度投资。 供应链上下游企业的分布特征和集散程度将直接影响营商环境, 企业面对其主要供应商和经销商时的议价能力决定了企业在商业谈判中所掌握的主动权[15] 。 从理论上讲, 供应链集中度会通过改变上下游企业议价能力和企业的商业谈判优势及其市场地位来间接影响企业过度投资。 首先, 供应链的集中会强化主要客户的谈判优势, 对于企业而言, 客户越集中, 客户地位越强势, 客户会对企业的产品销售价格、产品质量、售后服务、商业信用、储备超额存货等方面提出更高要求。 为了维持和稳定客源, 企业还不得不迎合客户需求增加专用性投资支出及其他隐性费用支出[16,17] 。 其次, 供应商过于集中在一定程度上增加了企业的经营风险和财务风险。 当主要供应商销售收入占企业采购成本比重较大但又没有和企业形成亲密的、高度的战略合作伙伴或者战略联盟关系时, 关键供应商的流失甚至会引发下游企业的生产停滞。 此阶段“威胁效应”占主导地位, 即使企业会预留存货缓解供应商流失对企业销售端的负面冲击, 但一旦被供应商断供, 从较长时间来看还是会导致企业丧失抢占市场的先机。 为了确保与供应商合作的长期连续性和各类合同的有效履行, 企业出于承诺性动机的考虑, 会发生过度投资行为[18,19] 。 最后, 信息不对称、代理问题等“摩擦”的存在使得委托人与代理人的利益函数并非完全一致, 在代理问题普遍存在的情况下, 作为企业实际控制人的管理层或控股股东有能力和动机通过操纵企业投资来攫取控制权私人收益, 而供应链关系维护所需要的专用性投资及其他隐性费用支出恰恰为其提供了通道, 由此导致了过度投资的增加。

当供应链关系强度达到一定阈值时, 企业与上下游企业之间形成稳固的协作联盟关系, 企业与上下游企业的关系会随着供应链集中度的增加而转变, 客户或者供应商所带来的“威胁效应”逐渐被“协同效应”所取代, 进而真正实现优化企业资源配置的目的。 随着双方接触的深入和关系的稳定, 上游供应商和下游客户对企业的信任加强, 不再索取更多专用性投资或其他隐性费用, 转而通过资源互补、知识技术溢出、信息共享等谋求“共赢”, 这有助于企业识别、把握投资机遇并优化投资决策。 另外, 随着同处一条供应链上的企业、客户和供应商的利益趋同, 客户和供应商有参与企业治理的动机和能力, 在一定程度上发挥了监督和治理作用, 从而抑制了内部实际控制人的机会主义行为并减少企业的过度投资。 基于上述分析, 本文提出假设1:

H1:供应链集中度与过度投资呈倒U型关系。

2. 供应链集中度、产权异质性与过度投资。 在我国新兴加转轨的非成熟市场经济条件下, 国有企业和民营企业在资源要素配置、政府支持力度、融资难易度、营商环境、营销渠道等方面存在显著差异。 首先, 国有企业天然承担着诸多政策性负担, 因而容易享受政策优惠, 在面临困境时政府也有责任和动机对其进行帮扶。 因此, “低风险”的国有企业更容易受到产业链上的合作方的青睐, 不必为迎合上下游企业的需求进行大量专用性投资; 其次, 国有企业与政府、国有银行等天然的“血缘关系”使其有可能优先享受可分配的各种资源, 如垄断行业的特许经营权、项目用地、优惠贷款、税收减免等, 在此情况下, 国有企业在产业链条中具有较大的竞争优势并拥有相当大的话语权, 甚至拥有特殊的营销渠道, 很多企业寄希望于通过与国有企业合作建立政治纽带[20] 。 然而, 与之形成巨大反差的是, 在政府偏好、金融约束与资本市场资源配置低效率的情况下, 我国民营企业面临严重的资源配置歧视, 基于此, 民营企业更加依赖供应链关系带来的资源配置优势。 然而, 上游供应商和下游客户也清楚知道民营企业面临的资源禀赋弱势和资本市场上的资源配置歧视, 在三方关系不那么紧密的情况下这种认知往往会强化客户和供应商的防御动机和逆向选择行为。 因此, 相对于国有企业而言, 民营企业更有动机和需求通过实施更多专用性投资、支付更多隐性费用等来维护供应链关系, 而且供应链带来的协同整合效应在民营企业中也表现得更为突出。 同理, 当供应链集中度达到一定阈值时, 三方形成高度战略联盟关系, “协同效应”占据主导地位, 供应链集中度上升抑制了过度投资, 提高了企业资源配置效率, 且在政企关联较弱、更加依赖供应链关系的民营企业中表现得更加显著。 根据上述分析, 本文提出假设2:

H2:相对于国有企业, 供应链集中度与过度投资之间的倒U型关系在民营企业中表现更显著。

3. 供应链集中度、行业景气度与过度投资。 如前所述, 供应链关系对过度投资的传导效应取决于供应链关系如何影响客户或供应商的议价能力和企业在商业谈判中的地位。 当行业发展势头较好时, 企业的产品销售势头较好、现金流创造能力较强、融资约束较小, 企业的议价能力较强, 企业在供应链关系中具有一定话语权, 此时企业无须为了维护供应链关系而进行大量专用性投资等, 供应链关系与企业投资行为之间的倒U型关系不那么明显。 当行业发展形势较差时, 销售形势的恶化会直接影响企业的盈利能力; 与此同时, 对行业发展形势的悲观预期也会直接影响银行、金融机构的放款行为, 企业融资能力也受到了影响, 供应链关系所带来的资源整合效应无疑是企业的“救命稻草”, 企业为了维护供应链关系会进行大量关系性投资, 甚至出现低效率或者非效率投资, 过度投资现象愈发突出。 但是当供应链集中度达到一定阈值, 企业与供应商和客户的利益高度一致, 在行业发展形势较差时, 出于对战略联盟利益的考虑, 供应链上的合作方会给予企业更大力度的支持, 企业的过度投资和非效率投资又会下降。 综上所述, 行业景气度越低, 越会强化供应链关系与企业投资行为的倒U型关系。 据此, 本文提出研究假设3:

H3:供应链集中度与过度投资之间的倒U型关系在行业景气度较低时表现更显著。

三、样本筛选与模型构建

1. 样本选择与数据搜集。 本文以2008 ~ 2017年深沪两市上市公司的年度数据为初始样本, 使用Richardson模型进行回归分析。 鉴于Richardson模型的估计需要考虑滞后一期的数据, 因此实际上是以2007年作为初始样本选择的基点。 为了研究的需要, 本文按照如下步骤进行了样本筛选:①剔除金融类和ST类公司样本; ②为了避免监管制度、会计准则及营商环境等方面的差异, 剔除了同时发行H股或B股的公司; ③考虑到重组、并购等非经常性活动对现金流和资本投资的影响, 剔除在研究期间内发生过重大资产交易的样本; ④剔除了在2007 ~ 2017年实际控制人性质或产权性质发生变更的样本; ⑤删除数据缺失或存在异常值的样本。 此外, 为了减轻离群值的影响, 本文还对样本的所有连续型变量按1%分位数进行了Winsorize处理。 经上述处理, 共得到20736个样本观测值。 本文使用的上市公司财务数据均来自Wind数据库、CSMAR数据库和笔者的手工整理。

2. 检验模型与变量内涵。 借鉴Richardson[21] 、蔣水全等[22] 的研究, 本文构建如下残差模型来刻画过度投资, 分两步执行:

第一步, 用如下模型回归得到的因变量拟合值估算预期的正常投资量:

其中:Invi,t是第t年的实际投资, 等于购置长期资产(长期投资、工程物资、在建工程、固定资产和无形资产等)所支付的现金减去处置长期资产(长期投资、工程物资、在建工程、固定资产和无形资产等)所收到的现金的差值与总资产之比。 Sizei,t-1、Roai,t-1、Growthi,t-1、Invi,t-1、Cashi,t-1、Agei,t-1、Levi,t-1分别表示第t-1年的资产规模、总资产收益率、营业收入增长率、投资水平、现金持有量、上市年限以及资产负债率。 此外, 为了控制行业和年度的影响, 本文在模型(1)中还加入了虚拟变量Ind和Year。 结合2007 ~ 2017年的样本数据, 对预期模型(1)进行回归, 得到模型(1)的回归结果如表1所示。

第二步, 用模型(1)回归所得到的残差ε来表征投资效率, 当ε>0时用ε来刻画过度投资量(OI)。

在模型(1)的基础上, 本文借鉴Cohen和Li[23] 的思路, 进一步构建如下模型考察供应链关系对企业过度投资的影响。

其中, 因变量为过度投资量指标OI, 为模型(1)回归的残差值。 核心解释变量为供应链集中度指标Customer或Supply, 前者用公司主要客户的销售额除以总销售收入来刻画, 后者用主要供应商的供货额除以企业营业成本来刻画。 为了检验供应链集中度与过度投资是否存在倒U型关系, 本文在模型(2)中加入了供应链集中度指标Customer或Supply的二次项。 依据前文的理论分析, 随着供应商或客户的逐步集中, 企业为维护主要供应商或客户关系, 往往会进行较多与特定主要客户或供应商有关的专用性投资, 容易诱发过度投资, 而随着供应商或客户集中度的进一步提升, 企业与核心供应商或客户形成利益共同体, 于是核心供应商或客户会主动参与企业的公司治理, 从而缓解企业的委托代理问题, 进而在一定程度上抑制企业过度投资。 因此, 本文预计二次项Customer 2或Supply 2的系数u2显著为负。 此外, 借鉴以往学者的研究[22,24-28] , 本文还控制了公司规模(Size)、总资产收益率(Roa)、经营活动现金净流量(Cf)、净营运资本(Nwc)、资产负债率(Lev)、成长机会(Growth)、管理费用率(Adm)、大股东占款(Comr)以及年份和行业等因素对过度投资的影响。

此外, 为了进一步检验产权异质性、行业景气度对供应链集中度与过度投资之间的调节效应, 本文还按产权性质和行业景气度情况进行了分组检验。 综上所述, 本文涉及的主要变量汇总说明见表2。

四、实证结果与分析

1. 主要变量的描述性统计。 表3报告了主要变量的描述性统计结果。 由全样本描述性统计可知:Customer1、Customer1_5、Supply1、Supply1_5的均值分别是0.099、0.227、0.131、0.298, 这说明第一大供应商、第一大客户、前五大供应商、前五大客户的供货额或销售额的比重较高, 本文研究供应链关系具有一定现实意义。 从表3可知, 客户数据的样本总量8671小于供应商数据的样本总量12065, 主要是由于上市公司相对较少披露供应商数据所致。

2. 供应链集中度与企业过度投资。 表4报告了供应链关系对企业过度投资的影响。 模型(1)中Supply的系数显著为正, 而模型(2)中Supply 2的系数为-0.0432且达到5%的显著性水平, 这说明第一大供应商的供货份额与企业过度投资之间呈倒U型关系, 实证结果支持了H1。 同理, 模型(3)中Supply的系数显著为正, 而模型(4)中Supply 2的系数为-0.0026且达到5%的显著性水平, 说明前五大供应商的供货份额与企业过度投资之间呈倒U型关系。 模型(5) ~ (8)中解释变量为客户数据, 通过回归结果可知:模型(5)中Customer的系数显著为正; 模型(6)中Customer 2的系数为-0.0696且达到5%的显著性水平, 这说明第一大客户的销售份额与过度投资之间呈倒U型关系; 模型(7)中Customer的系数显著为正, 而模型(8)中Customer 2的系数为-0.0201且达到5%的显著性水平, 这说明前五大客户的销售份额与企业过度投资之间呈倒U型关系, H1得到验证。 在控制变量方面, 本文发现:盈利越多、成长越快、经营现金流越多的公司过度投资程度越严重; 大股东占款与过度投资呈显著正相关关系, 而资产负债率与过度投资呈显著负相关关系, 这部分说明了控股股东存在利用过度投资攫取控制权私利的动机, 而外部负债在一定程度上起到了杠杆治理的作用。 这些结论与现有主流文献一致, 在此不再赘述。

3. 供应链集中度、产权性质与过度投资。 如前所述, 对于不同产权性质的企业来说, 国有企业在市场势力、融资约束、控制主体价值取向等方面与民营企业存在显著差异, 民营企业受市场方面因素的影响更加明显, 所以相对来说, 民营企业供应链关系与过度投资之间可能更符合倒U型关系。 而国有企业可能由于其强势的市场地位、雄厚的实力等原因使得其在供应链关系中拥有较大的话语权, 因此在国有企业中, 供应链集中度与过度投资不满足倒U型关系。 为了验证供应链关系对不同产权性质企业过度投资的影响效应差异, 在表5中将样本按产权性质进行了分组检验。

由表5的回归结果可知, 用第一大供应商供货额占比(Supply1)衡量供应链关系时, 模型(1)国有企业样本组中Supply1及其的平方项Supply12的系数均不显著, 而在模型(2)民营企业样本组中Supply1的平方项Supply12的系数为-0.0431且达到5%的显著性水平, 表明民营企业第一大供应商供货额占比对企业过度投资的影响更符合倒U型关系, H2得到验证。 同理, 模型(3)中Supply1_5和平方项Supply1_52的系数均不显著, 而模型(4)中平方项Supply1_52的系数在10%的统计学水平上显著为负, 说明国有企业前五大供应商的供货额占比与企业过度投资之间不存在显著的倒U型关系, 而民营企业前五大供应商的供货额占比与企业过度投资存在显著的倒U型关系。 类似地, 表5模型(5) ~ (8)中用第一大客户的销售额占比和前五大客户的销售额占比来刻画客户集中度, 实证得出的结论与模型(1) ~ (4)的回归结果基本类似, 即在国有企业中客户集中度与过度投资之间没有必然的联系, 而民营第一大客户的销售额占比和前五大客户的销售额占比与企业过度投资之间存在显著的倒U型关系, H2得到验证。

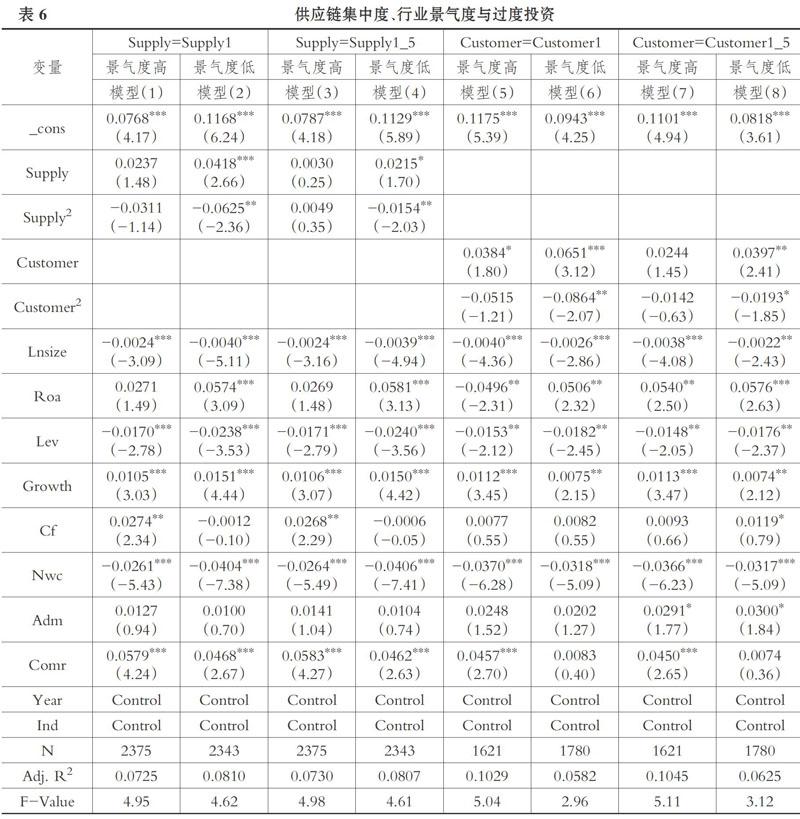

4. 供应链集中度、行业景气度与过度投资。 表6列示了不同行业景气度情况下, 供应链关系对过度投资的影响结果。 用供应商集中度代表供应链关系, 从模型(1) ~ (4)中平方项Supply12和Supply1_52的系数来看:当行业景气度较高时, 模型(1)和模型(3)中Supply1、Supply1_5、Supply12以及Supply1_52的系数均未达到显著性水平; 当行业景气度较低时, 模型(2)和模型(4)中Supply12和Supply1_52的系数分别为-0.0625和-0.0154且均达到5%的显著性水平。 这说明在當企业所处行业发展前景向好时, 供应商集中度与过度投资不存在显著的相关关系, 而在行业发展前景不好时, 供应商集中度与企业过度投资存在显著的倒U型关系。 类似地, 当用客户集中度来刻画供应链关系时, 从模型(5) ~ (8)中平方项Customer12和Customer1_52的系数看:在行业景气度较高组, 模型(5)和模型(7)中客户集中度的平方项Customer12和Customer1_52的系数均不显著。 而在行业景气度较低组, 模型(6)中第一大客户销售额占比Customer1和平方项Customer12的系数分别是0.0651和-0.0864, T检验值为3.12和-2.07, 均通过了显著性检验; 模型(8)中前五大客户销售额占比Customer1_5和平方项Customer1_52的系数分别为0.0397和-0.0193, T检验值为2.41和-1.85, 都通过了显著性检验。 由此说明, 当行业景气度较高时, 过度投资较少受到企业大客户的影响, 而在行业发展不景气时, 企业投资行为受到客户集中度制约, 具体表现为企业第一大客户和前五大客户的销售额占比与过度投资存在显著的倒U型关系, H3得到验证。

5. 稳健性检验。 为了检验前文结论的可靠性, 本文还进行了以下稳健性测试:一是鉴于Richardson模型用回归残差衡量过度投资与投资不足时容易产生系统性的偏误。 本文将模型(1)的回归残差按大小等分成三组并剔除中间一组, 剩下残差最大的一组为过度投资组, 残差最小的一组为投资不足组, 以此进行下一阶段的分析。 回归结果与本文的结论并无实质性的差异。 二是用企业家信心指数来刻画企业所处行业的发展前景并对样本进行分组, 重复表6的相关实证检验, 结果发现当企业家信心指数较高时, 企业的过度投资并不受客户集中度的影响, 而在企业家信心指数较低时, 企业过度投资行为受供应商集中度和客户集中度的影响较大。 三是采用企业在行业中的市场份额来刻画企业市场地位或议价能力并对研究样本进行分组, 检验发现当企业在行业中的市场份额较高时, 企业的过度投资并不会受到核心供应商或客户的较大影响, 反之则受供应链关系的影响较大。 限于篇幅, 以上稳健性检验结果并未在文中报告, 但均支持了本文的主要结论。

五、结论与建议

1. 结论。 在如今全球经济一体化和内外部经济环境波动较大的背景下, 加强与供应链上下游企业的合作, 寻求供应链协作整合效应成為21世纪企业经营的主流选择, 那么供应链关系真的能给企业带来价值增值么? 本文以过度投资为视角, 使用2008 ~ 2018年制造类上市公司年报数据和手工收集的供应链关系数据, 探讨了供应链关系对企业资本投资行为的作用机理和影响效果。 实证检验结果表明, 企业过度投资随着供应链集中度的上升先逐渐增加, 在达到某个拐点之后又逐渐降低, 两者之间呈现倒U型的非线性关系, 而且在民营企业和行业景气度较低的情况下, 倒U型的非线性关系更加显著。

2. 建议。 基于上述研究, 本文提出如下建议:一是不应“一刀切”地看待供应链关系问题, 简单地认为较高的供应链集中度“有利”或“有害”于企业的未来发展都会有失偏颇。 正如本文发现的供应链关系是一把“双刃剑”, 它除了能给供应链中的企业带来资源互补效应, 优化上下游企业的资源配置, 为弱势企业“雪中送炭”, 也可能诱发占据市场强势地位的一方的“敲竹杠”行为, 甚至使弱势企业陷入资金紧张和经营困难的双重困境。 企业要理性处理供应链关系问题, 既要维护好现有的供应链关系, 也要积极地寻求与其他企业的合作并建立更多的战略合作伙伴关系。 二是资本投资是资本配置的核心环节, 高效率的投资是企业保持竞争优势的重要手段, 当企业对供应链上的合作方形成较高程度依赖时, 强势的供应商或客户可能迫使企业进行大量低效率投资。 因此, 优化企业资源配置不仅要关注企业内部治理, 还要综合考虑企业所处的供应链环境, 制定适宜的投资战略与合作战略。

【 主 要 参 考 文 献 】

[ 1 ] Modigliani F., Miller M. H.. The Cost of Capital Corporation Finance and the Theory of Investment[ J].American Economic Review, 1959(4):443 ~ 453.

[ 2 ] Pandit S., Wasley C. E., Zach T.. Information Externalities Along the Supply Chain: The Economic Determinants of Suppliers' Stock Price Reaction to Their Customers' Earnings Announcements[ J].Contemporary Accounting Research,2011(4):1304 ~ 1343.

[ 3 ] 李欢,郑杲娉,李丹.大客户能够提升上市公司业绩吗?——基于我国供应链客户关系的研究[ J].会计研究,2018(4):58 ~ 65.

[ 4 ] Patatoukas P. N.. Customer-base Concentration: Implications for Firm Performance and Capital Markets[ J].The Accounting Review, 2012(2):363 ~ 392.

[ 5 ] Kim Y. H., Henderson. D.. Financial Benefits and Risks of Dependency in Triadic Supply Chain Relationships[ J].Journal of Operations Management, 2015(36):115 ~ 129.

[ 6 ] 陈正林.客户集中、行业竞争与商业信用[ J].会计研究,2017(11):79 ~ 85+97.

[ 7 ] 王迪,刘祖基,赵泽朋.供应链关系与银行借款——基于供应商/客户集中度的分析[ J].会计研究,2016(10):42 ~ 49+96.

[ 8 ] 李任斯,刘红霞.供应链关系与商业信用融资——竞争抑或合作[ J].当代财经,2016(4):117 ~ 129.

[ 9 ] 陈峻,王雄元,彭旋.环境不确定性、客户集中度与权益资本成本[ J].会计研究,2015(11):76 ~ 82.

[10] Gosman M. L., Kohlbeck M. J.. Effects of the Existence and Identity of Major Customers on Supplier Profitability: Is Wal-Mart Different?[ J].Journal of Management Accounting Research,2009(1):179 ~ 201.

[11] 江伟,孙源,胡玉明.客户集中度与成本结构决策——来自中国关系导向营商环境的经验证据[ J].会计研究,2018(11):70 ~ 76.

[12] 王雄元,高开娟.客户关系与企业成本粘性:敲竹杠还是合作[ J].南开管理评论,2017(1):132 ~ 142.

[13] Itzkowitz J.. Customers and Cash: How Relationships Affect Suppliers' Cash Holdings[ J].Journal of Corporate Finance,2013(19):159 ~ 180.

[14] 马黎珺,张敏,伊志宏.供应商—客户关系会影响企业的商业信用吗——基于中国上市公司的實证检验[ J].经济理论与经济管理,2016(2):98 ~ 112.

[15] 童锦治,苏国灿,魏志华.“营改增”、企业议价能力与企业实际流转税税负——基于中国上市公司的实证研究[ J].财贸经济,2015(11):14 ~ 26.

[16] Titman S.. The Effect of Capital Structure on a Firm's Liquidation Decision[ J].Journal of Financial Economics,1984(1):137 ~ 151.

[17] 唐跃军.供应商、经销商议价能力与公司业绩——来自2005 ~ 2007年中国制造业上市公司的经验证据[ J].中国工业经济,2009(10):69 ~ 78.

[18] 王勇,刘志远.供应商关系与企业现金持有——来自中国制造业上市公司的经验证据[ J].审计与经济研究,2016(1):83 ~ 91.

[19] 贾勇,钟淅雨.供应商/客户集中度与企业商业信用融资[ J].杭州电子科技大学学报(社会科学版),2019(3):14 ~ 19.

[20] Song Z., Storesletten K., Zilibotti F.. Growing Like China[ J].American Economic Review, 2011(1):196 ~ 233.

[21] Richardson S.. Over-investment of Free Cash Flow[ J].Review of Accounting Studies,2006(11):159 ~ 189.

[22] 蒋水全,刘星,王雷.金融关联、融资优势与投资效率——基于融资中介效应的实证考察[ J].金融经济学研究,2017(2):52 ~ 65.

[23] Cohen D. A., Li B.. Customer-base Concentration, Profitability and the Information Environment: The U.S. Government as a Major Customer[ J].The Accounting Review,2020(1):101 ~ 131.

[24] 黄千员,宋远方.供应链集中度对企业研发投入强度影响的实证研究——产权性质的调节作用[ J].研究与发展管理,2019(3):13 ~ 26.

[25] 江伟,底璐璐,彭晨.客户集中度影响银行长期贷款吗?——来自中国上市公司的经验证据[ J].南开管理评论,2017(2):71 ~ 80.

[26] 王贞洁,王竹泉.基于供应商关系的营运资金管理——“锦上添花”抑或“雪中送炭”[ J].南开管理评论,2017(2):32 ~ 44.

[27] 徐虹,林钟高,芮晨.客户关系与企业研发投资决策[ J].财经论丛,2016(1):47 ~ 56.

[28] 李姝,翟士运,古朴.大客户关系如何影响企业技术创新?[ J].科学学研究,2018(7):165 ~ 175.