瑞幸事件与中概股危机

2020-09-21韩洪灵陈帅弟陈汉文

韩洪灵 陈帅弟 陈汉文

【摘要】瑞幸事件引发了第二次中概股信任危机, 将产生严重的经济后果与长期影响。 在企业层面上, 引发中概股危机的基本诱因可归结为财务欺诈、公司治理与商业伦理问题; 从美国对瑞幸事件的监管反应来看, 已呈现出明显的泛政治化与去中国化倾向; 中国证券监管机构应对此予以高度重视, 并从自身制度建设与加强中美证券监管合作两个方面同时入手, 以弥补投资者和监管者对中概股公司的国际期望差距。

【关键词】瑞幸事件;中概股危机;基本诱因;监管反应;期望差距

【中圖分类号】 F275 【文献标识码】A 【文章编号】1004-0994(2020)18-0003-6

一、引言

自2000年以来, 先后共有464家中概股公司赴美上市, IPO 募集资金合计高达740.52 亿美元, 分别占同期美股(A股)IPO融资总额的13%(17%), 详见表1。 截至2020年7月2日, 剔除已退市公司, 尚有255家美股中概股公司, 其合计总市值约为1.8万亿美元, 约占当前美股(A股)总市值的4%(20%)。 中概股海外上市为中国企业在海外融得了巨额的增量资本, 中美资本市场层面的合作对两国资本市场持续、健康、稳定的发展均具有系统性的重要影响。

2020年1月31日, 知名做空机构浑水代为发布关于瑞幸咖啡的做空报告, 报告显示瑞幸存在严重的财务舞弊行为。 瑞幸事件引发了美国监管部门的强烈反应和第二次中概股公司的信任危机, 可能会产生严重的经济后果和长期影响。 韩洪灵等基于瑞幸事件分别对做空产业链[1] 、中美跨境监管合作[2] 、互联网企业的数据伦理[3] 等问题进行了研究。 本文在此基础上, 针对中概股危机的基本诱因、美国的证券监管反应, 以及投资者和监管者对中概股公司的国际期望差距弥补等问题, 分别进行初步的总结、评述与展望, 以期为未来妥善制定中美证券监管全面合作路线图提供启发与思路。

二、中概股危机的基本诱因: 财务欺诈、公司治理与商业伦理

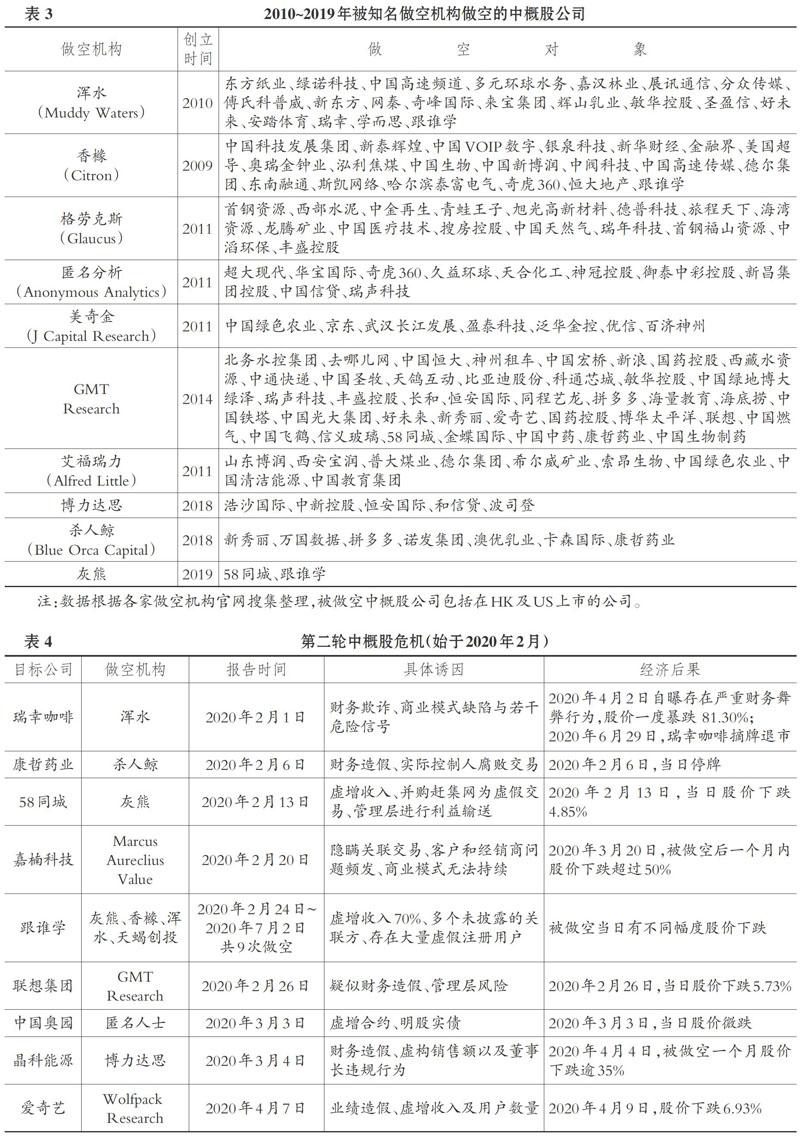

2010 年 6 月, 致力于对中概股公司进行“财务打假”的浑水率先出击, 对东方纸业发布了首份做空报告。 由此, 中概股公司开始遭受来自境外媒体、做空机构、监管者、投资者等多方铺天盖地的质疑, 掀起了2010 ~ 2012年的第一次中概股信任危机。 此次危机直接导致赴美上市的中国企业数量从2010年的 63 家锐减至2011年的14家, 降幅为77.78%; 退市企业数量则从2010年的7家增加到了2011年的41家, 增幅高达485.71%, 是过去 20 年退市数量总和的两倍。 随着第一次中概股危机的持续发酵, 2011 ~ 2016年共计有150家中概股公司退市, 远大于该期间的新增IPO总数(68家)。 相关数据如图所示。 在第一轮中概股危机中, 被做空公司的具体诱因如表2所示。

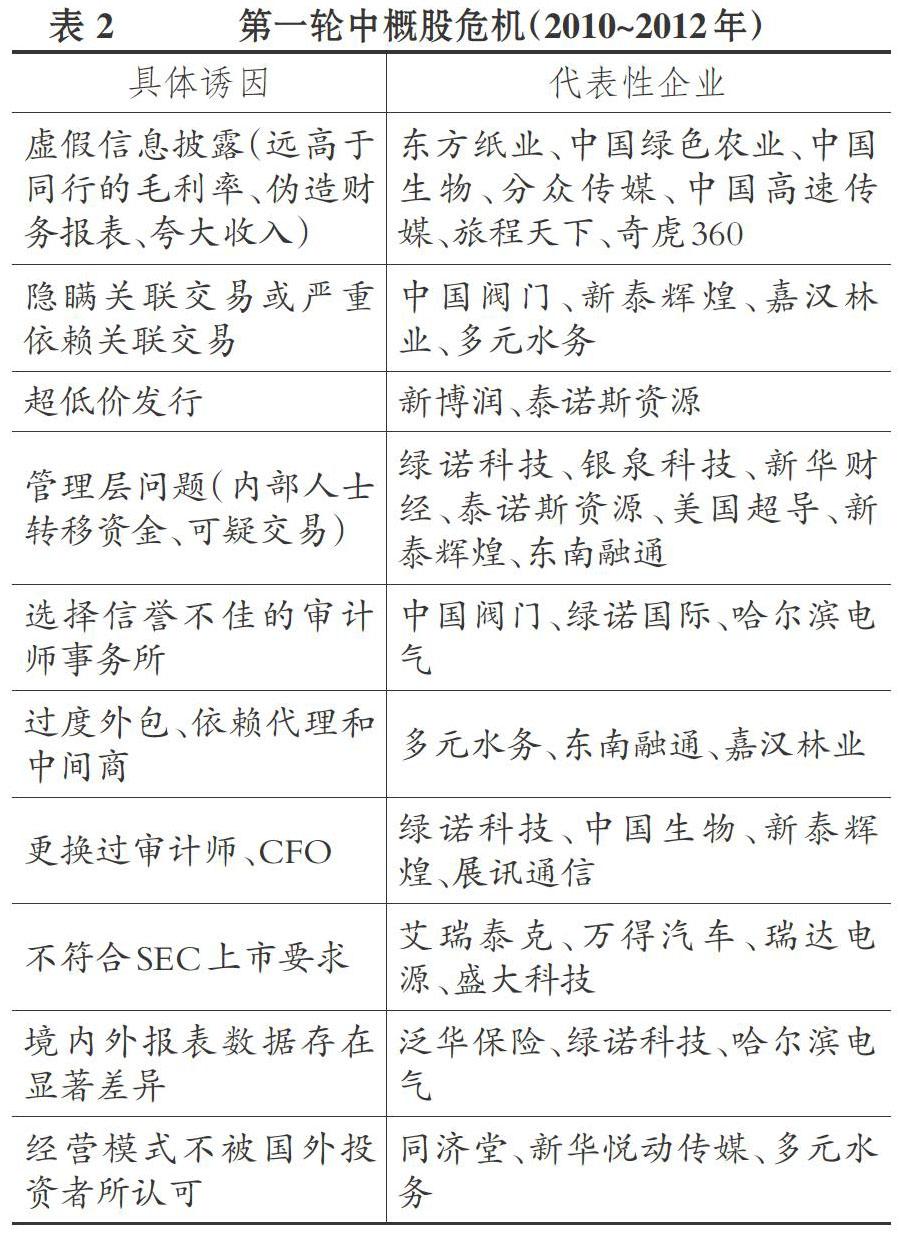

随着第一轮中概股危机的爆发, 2010年以来, 全球新增超过40家做空中概股的研究机构, 浑水(Muddy Waters)、格劳克斯(Glaucus)、匿名分析(Anonymous Analytics)、美奇金(J Capital Research)、Gillem Tulloch研究(GMT Research)等知名做空中概股机构应运而生, 共累计做空中概股公司超过130家, 如表3所示。 其中, 浑水共发布20家中概股公司做空报告, 其中10家已经退市; 香橼先后狙击了20家中概股公司, 其中15家股价跌幅超过66%, 7家已经退市。

瑞幸事件引发了正在持续发酵中的第二轮中概股信任危机, 截至目前共有9家中概股公司被做空, 其被做空的具体诱因如表4所示。

引发两次中概股危机的企业层面基本诱因可归结为以下三个方面: ①财务欺诈问题。 中概股公司财务欺诈的手段主要包括欺诈性财务报告和管理层侵吞资产两类: 前者主要包括虚增营业收入、虚增利润、虚增资产、虚增价值、虚减费用、虚减成本、虚减负债、提供虚假信息、虚构交易、掩饰交易或事实[4] ; 后者则主要包括管理层挪用或侵吞公司资产、管理层同主要股东的可疑股票交易、抛售公司股票等[5] 。 ②公司治理问题。 股权结构是公司治理问题的逻辑起点, VIE(可变利益实体)协议控制模式在中概股公司中被广泛使用, 但其法律漏洞也会导致管理层恶意转移国内VIE公司的主要资产, 而美国投资方无法得到中国法律的保护, 相关责任人则得不到相应的惩罚。 因此, VIE股权架构、大股东掏空、关联交易等是最为常见的中概股公司治理问题。 ③商业伦理问题。 在当前中国PE(Private Equity)、VC(Venture Capital)的文化背景下, 部分PE、VC机构对中概股公司进行恶意布局或与创始人进行合谋, 共同且“有节奏”地安排融资计划、盈余管理计划及退出计划。 这也是商业伦理缺失下的中概股危机的基本诱因之一, 瑞幸事件再次拷问着中概股公司商业伦理与会计职业道德的脆弱性及其治理的急迫性[6] 。 长期而言, 免于再次发生中概股危机的治本之策在于在这些领域“三管齐下”, 即提高会计审计的透明度、强化公司治理及改善商业伦理环境。

三、对美国证券监管反应的评述: 泛政治化与去中国化倾向

随着中美关系不断紧张升级, 加上新冠疫情的蔓延, 许多国家纷纷提出要重塑相对独立的经济体系, 掀起了一股席卷全球的逆全球化浪潮[7] 。 作为经济全球化的对立面, “逆全球化”(De-globalization)特指在经济全球化进展到一定阶段后所出现的不同程度和不同形式的市场再分割现象[8] 。 唐宜红、符大海[9] 在“全球贸易治理与中国角色”圆桌论坛中指出, 由于高收入国家经济疲软、不平等加剧、全球力量平衡发生重大转变, 当前世界经济出现了“逆全球化”思潮。 从2014年开始, “逆全球化” 的浪潮已经愈发高涨[10] 。 由于美国国内现存的社会、经济问题, 除非真正尝到苦果, 否则美国政府在逆全球化的道路上不会退却[11] , 把中国视为主要战略竞争对手的国家安全战略还会继续下去。 可以预见, 金融市场也会成为中美双方的交锋之地。

综上, 在经济逆全球化、资本层面“去中国化”的背景下, 美国资本市场仍具有不可比拟的募集资金优势, 在美上市这一吸引外资途径在未来较长的时间内具有不可替代的重要地位。 因此, 我们需要寻找、总结与反思美国资本市场投资者与监管机构对中概股公司的国际期望差距, 通过完善自身的证券市场制度来弥补这些差距, 从而使中美两国证券发行与证券监管合作达成新的均衡状态。

1. 扩大中国证券监管机构执法的范围与种类。 执法有力的监管机构是实施有效证券监管及证券监管国际合作得以成功的前提。 比较中美对证监会的执法权规定, SEC具有强制传唤涉案人员、申请搜查令、起诉权、刑事案件移送权、行政处罚权等权限。 在正式调查程序中, SEC能够实施强制获取证词, 传唤证人作证, 冻结账户和搜查, 强制被调查人提供任何与调查相关的账户信息、文件、信件、备忘录或其他文档, 获取被调查对象的银行账户、通讯记录等措施。 《多德—弗兰克华尔街改革和消费者保护法》(Dodd-Frank Wall Street Reform and Consumer Protection Act)第929E条授权SEC可以向法院申请签发在美国全境适用的、要求相关人员出庭作证或者提供证据材料的传票, 扩大了人员调查范围, 保障了调查的开展和成效。 相比之下, 我国证监会目前执法权力范围过小, 种类也较少。 随着我国证券市场本身的国际化发展, 对我国证监会监管权力的明确与扩大将显得更加必要和紧迫。

2. 建立海外上市中国公司的境内监管标准。 中概股这一类海外上市公司财务舞弊等问题频发, 实际上暴露了我国目前对境外上市的中国企业的境内监管严重不足, 甚至是监管空白。 对海外上市公司的境内监管存在空白的原因主要表现在以下两方面: 一方面, 没有对本国企业境外上市的过程提供必要的、最低限度的监管; 另一方面, 没有对本国企业境外上市后的境内日常运营提供必要的、最低限度的监管。 因此, 建议尽快制定并出台海外上市公司的境内监管标准。

3. 出台中概股公司审计质量的特别规定。 审计监管合作是中美跨境监管的突破口。 早在2012年, SEC就指控“五大所”中国业务违规, 并于2014年暂停了“四大”中国分所对在美上市公司的审计资格。 虽然后续得到了和解, 但中概股的審计质量不高及有限的审计强度一直受到多方诟病。 由此, 建议出台有关中概股审计的特别规定, 执行对中概股进行审计的会计师事务所质量控制的特别规定, 从而将审计质量提高至PCAOB所期望的水平。

4. 制定我国证券监管长臂管辖的实施细则。 新《证券法》增加了“当境外的证券发行和交易活动, 损害境内市场和境内投资者时, 可接受中国法律管辖”这一条例。 新增的长臂监管条款为中国证监会向海外上市企业伸出“长臂”提供了法律依据。 而目前, 我国新《证券法》的长臂监管还只是处于初步法条阶段, 规定较为笼统且宽泛, 没有明确的适用标准和范围。 笔者认为, 可通过借鉴美国证券法域外管辖的“效果标准”“行为标准”等类似原则或标准, 扩大域外管辖灵活操作范围, 尽快制定我国证券监管长臂管辖的具体实施细则。

5. 制定中美跨境证券监管全面合作路线图。 长期以来, 中美在对中概股公司的跨境监管合作上收效甚微, 造成了极大的期望差距。 一方面, 中美间签订的双边备忘录, 如中美《证券合作、磋商及技术援助的谅解备忘录》, 仅概括性地指出“主管机构特此表明其意向, 彼此将向对方提供获取信息和证券材料方面的协助, 以便于各自对其本国证券法规的实施”。 谅解备忘录对于操作层面的规定较少, 缺乏可实际应用的具有针对性、前瞻性的合作条款。 另一方面, 境外上市公司的投资者遍布全球, 存在诸多管辖权主体, 不同主体间存在监管重叠或无法获取部分必要的跨境监管信息, 加大了对此类上市公司的监管协调难度。 这使得中国证监会有时无法按境外监管机构的要求提供协助, 削弱了证券监管国际合作与协调的效果与作用。 因此, 建议尽快制定中美跨境证券监管全面合作的路线图。 首先, 中国应签署国际证监会组织(IOSCO)于2017年发布的《关于磋商、合作与信息交换加强版多边谅解备忘录》; 其次, 将审计监管合作作为突破口, 从协助提供底稿到对事务所审计项目联合检查, 再扩展到对事务所质量控制的联合检查, 争取最终签订中美审计监管等效协议; 最后, 签署全面的中美跨境证券监管合作协议。

【 主 要 参 考 文 献 】

[ 1 ] 韩洪灵,刘思义,鲁威朝,陈汉文.基于瑞幸事件的做空产业链分析——以信息披露为视角[ J].财会月刊,2020(8):3 ~ 8.

[ 2 ] 韩洪灵,陈帅弟,陆旭米,陈汉文.瑞幸事件与中美跨境证券监管合作:回顾与展望[ J].会计之友,2020(9):6 ~ 13.

[ 3 ] 刘杰,韩洪灵,陈汉文.互联网企业的数据伦理及其治理:基于瑞幸咖啡的案例研究[R].Workingpaper,2020.

[ 4 ] 戴丹苗,刘锡良.中概股公司财务舞弊的文献综述[ J].金融发展研究,2017(1):11 ~ 19.

[ 5 ] 曹超.上市公司做空危机:影响、原因与应对路径[ J].现代管理科学,2018(1):69 ~ 71.

[ 6 ] 陈汉文,韩洪灵.商业伦理与会计职业道德[M].北京:中国人民大学出版社,2020:392 ~ 404.

[ 7 ] 陈方若.重新思考逆全球化浪潮[N].经济观察报,2020-07-13.

[ 8 ] 佟家栋,谢丹阳,包群,黄群慧,李向阳,刘志彪,金碚,余淼杰,王孝松.“逆全球化”与实体经济转型升级笔谈[ J].中国工业经济,2017(6):5 ~ 59.

[ 9 ] 唐宜红,符大海.经济全球化变局、经贸规则重构与中国对策——“全球贸易治理与中国角色”圆桌论坛综述[ J].经济研究,2017(5):203 ~ 206.

[10] Jesse Fried,Matthew J. Schoenfeld. Delisting Chinese Firms: A Cure Likely Worse than the Disease[EB/OL].https://corpgov.law.harvard.edu/2020/06/09/delisting-chinese-firms-a-cure-likely-worse-than-the-disease/#more-130432,2002-06-09.

[11] Steven Brakman,Harry Garretsen,Arjen van Witteloostuijn. The turn from just-in-time to just-in-case globalization in and after times of COVID-19[ J].Social Sciences & Humanities Open,2020(1):N/A.

[12] SEC. Emerging Market Investments Entail Significant Disclosure, Financial Reporting and Other Risks; Remedies are Limited[EB/OL].https://www.sec.gov/news/public-statement/emerging-market-investments-disclosure-reporting,2020-04-21.