CEO过度自信对投资-现金流比率影响的研究

2020-08-03朱蕊睿

朱蕊睿

摘要:代理问题导致了股东和首席执行官之间的利益冲突。了解首席执行官的特征如何在对公司高層的管理上发挥作用并对其进行监控是至关重要的。文章根据Malmendier和Tate(2002)的研究模型,使用一个更近的样本时期,发现过度自信的CEO过度投资时,有更充足的内部现金流。此外,CEO过去的经历被认为是对CEO性格有很大影响的因素,本文发现在美国滞胀危机时期(1970s)长大的高管对现金流的投资更敏感。

关键词:过度自信CEO;投资-现金流比率;高管投资行为;经济萧条;CEO特征

一、绪论

过度自信的CEO是研究人员在讨论高管特征时经常讨论的一个热点问题。一些人强调过度自信对投资行为的影响,如Malmendier和Tate(2002)。他们依靠资本结构理论来研究内部现金对高管投资偏好实践的重要性,发现只有在公司拥有足够的自由资金的情况下,过度自信的CEO才会进行非理性的投资。Malmendier和Tate(2005)在后来的研究中指出,债务约束也是CEO以平均水平投资的决定性障碍,这意味着如果债务能力耗尽,CEO只能选择使用股权和内部资金。然而,CEO更喜欢内部基金,因为他们认为雇主的股价被低估了。此外,过度自信的CEO认为他们的管理能力很突出,因此,他们倾向于比其他人投资更多,因为他们预期未来的现金流入会比较高。这类CEO的投资行为是非最优的,过度自信会增加对现金流的投资敏感性。然而,Goel &Thakor(2008)发现过度自信会导致CEO们低估风险,而这可以抵消风险规避水平,从而提高公司价值。根据投资组合理论,多元化程度高的股东更喜欢风险,因为风险能带来更高的回报。然而,CEO们没有能力分散风险,因此他们更倾向于规避风险。以往的研究结果对过度自信的CEO的投资偏好持负面看法,而Hackbarth(2008)则认为过于乐观的CEO可以减少高管与股东之间的利益冲突。这是因为他们发现CEO的过度自信可以抵消其风险厌恶程度,Campbell等人(2011)在研究中也发现了与之一致的结果。

本文通过使用一个更近的样本(2006~2016)补充了之前的研究,并发现了与Malmendier和Tate(2005)的论文相似的结论。在管理者的各种性格特征中,选择CEO过度自信作为代表来识别投资上的扭曲行为和股东价值之间的关系。首先,建立了过度自信对投资对现金流敏感性的影响模型。然后对模型的预测进行检验,发现过度自信的CEO的投资在很大程度上是受到公司提供的自由现金流制约的。根据之前的研究(Phua,Tham和Wei,2018),本文检验了过度自信这个变量,这些研究使用超过或等于67%的价内期权作为代理变量。过去的工作和生活经验也对CEO特征的形成至关重要。本文选择较近的一个美国经济困难时期(1970s)作为子样本,样本中CEO们都是在这个时期长大的,从而检验他们对现金流-投资敏感性的关系,结果与Malmendier和Tate(2005)的工作一致。这证明,过去的经历确实会影响CEO的性格,进而影响他们的风险态度。

本文的其余部分组织如下:第2节将提供一个完整的框架,过去的文献侧重于与过去的经验和工作相关的高管特点。第三节将介绍数据并解释一些难以理解的具体变量。第4节展示了检验模型和结果,并与预测结果进行了比较。最后一部分是结论。

二、文献综述

后天特征对高价值CEO的塑造非常重要,高价值CEO的形成是指从过去的经验中习得或因某一事件而形成的第二天性。然而,一些后天特征仍然是没有因果关系的现象,但仍然对企业管理产生巨大的影响。风险与收益权衡理论是理解后天特征相关研究发展的基本逻辑。当达到相同的回报水平时,理性的人会规避风险。根据这一逻辑,高管们是厌恶风险还是喜欢风险,成为一个发人深省的领域。

净现值(NPV)是项目投资最常用的指标之一,它由增量现金流和贴现率两个基本因素构成。未来更高的现金流入表明净现值为正,投资回报也更高。因此,乐观的CEO会因为高估未来的现金流而加大投资。CEO过度自信是影响描述对未来现金流持乐观态度的高管管理风格的后天特征之一。Malmendier和Tate(2005)认为,过度自信的CEO可能通过高估项目质量导致投资扭曲。在他们的研究中,过度自信表现为长期持有期权,以及在前5个样本年买入公司股票的行为。他们还发现,过度自信的CEO认为股票融资的价格很高,更喜欢使用内部现金进行投资。然而,过度自信的高管会在公司缺乏现金时减少或限制投资。本文发现过度自信与现金流之间存在显著的关系。因此,过度自信的经理人所进行的投资活动对可获得的内部资金非常敏感。之后,Malmendier,Tate,and Yan(2011)也关注过度自信效应,认为过度自信的CEO使用的外部资金更少,尤其是股票手段的使用比其他同行更少。

过去的经验也在CEO的特征中扮演着重要的角色。Malmendier和Tate(2002)发现,成长于美国大萧条时期(1929~1931)的CEO往往对投资-现金流比率更敏感。因此,以往的经验会影响CEO对风险的态度。由于外部资本市场限制了经理人追求自我利益投资的规模,如果内部资金充足,投资就会增加。正如上面提到的,一般情况下CEO们不愿意用外部资金进行更多的投资,这确实增加了投资对现金流的敏感性,而这种敏感性在拥有高所有权高管的公司中更为明显。Malmendier和Tate(2005)认为投资对现金流的敏感性是过度自信的影响因素之一。因此,由于内部现金流充裕,CEO可能会表现出非理性的行为,从而扭曲投资。Phua,Tham和Wei(2018)指出,管理过度自信会显著影响企业活动和结果。Malmendier和Tate(2002)在草稿工作中首次提出了几个发现,发现CEO的过度自信对投资现金敏感性有影响。然后他们把注意力集中在那些出生在美国大萧条时期的CEO身上。之后,Malmendier和Tate(2005)在2011年的文章中发表了关于CEO过度自信和CEO过去经历影响的论文。本文倾向于使用近期的样本来验证他们的发现结果,他们的工作对于CEO人格的研究是必不可少的。

三、数据收集和统计

本文建立了2006~2016年的样本期,从ExecuComp數据库中收集了1334家美国上市公司及其CEO作为整体样本。因为一个CEO可能在不同的时间段为不同的公司服务,所以本文将每个CEO的ID编码为不同的编号,并将其公司一起作为CEO_Firm。换句话说,一个在不同公司工作的CEO有不同的ID代码。在样本公司中,本文剔除了标准行业分类(SIC)4000-4999、6000-6999和8721个行业,即公用事业和金融公司。这是由于这些行业的特殊性,如表外活动,可能会扭曲其实际经济状况。

在这里,本文将着重介绍几个特定的数据定义及其处理方法。最重要的是,较多的研究人员采用了同一种衡量过度自信CEO的方法。根据Malmendier和Tate(2005)的研究,他们将过度自信定义为持有67%的现金期权5年,并在随后的一年至少重复一次。如今,ExecuComp提供选择相关信息,可以用来定义过分自信,本文跟随Phua,Tham和Wei(2018)发现未交割可交割的期权价值(ExecuComp:opt_unex_exer_val)除以每个首席执行官持有期权的数量(ExecuComp:opt_unex_exer_num),可以计算平均期权价值。然后,下载了在财政年度结束时的股票价格(Compustat:prcc_f),通过计算年终价格和平均期权价值的差值来求出交割价格。本文将过度自信定义为存在CEO持有至少5年的67%的价内期权和以上可交割的未交割期权的现象。Malmendier和Tate(2005)同时使用持有期达2年和5年的样本进行检验,本文选择更严格的标准即持有期达5年,允许在持有年和回购期权期间行使个人权利。为了预期的目的,在持有期间可能会有间隔年,5年应当是避免误差的更合适的措施,而不是2年。此外,财务报表所提供的与会计有关的数据均来自Compustat数据库。这里,投资由资本支出(Compustat:CAPX)表示,它是开始时的初始成本,应该从未来现金流的总现值中减去,以获得NPV。因此,如果其他因素不变,更高的投资会导致更小的净现值和更不令人满意的业绩。因此,投资可以反映CEO的信心水平;如果一位高管相信自己有能力赚取利润,那么他是一个对投资成功更有信心的人。在第二个回归模型中,添加了depression baby变量,如果CEO出生在1965~1975年,这是一个为1的虚拟变量。之前的研究使用20世纪20年代出生的婴儿即经历过美国大萧条(1929~1931)的人(Malmendier and Tate, 2005),而这种方法选取的CEO年龄太大,与最近的样本时期的关联性和研究意义相差甚远。因此,本文选择了经历过美国经济困难的另一时期的,即童年处于1975年至1982年,出生于1965~1975年的CEO作为样本。在此期间,美国处于滞胀危机中。表5将介绍其他变量的定义。表6说明了行业虚拟变量,用于做行业固定效应时的筛选。

表1显示与CEO相关的公司数据统计的摘要。Investment,cashflow以及计算Q的资产都是以百万美元为单位的。如公司在财政年度开始时有4~12名董事,则CorporateGovernance以1代表,否则以0代表。这个数字比Malmendier和Tate(2002)之前的研究要高得多,这是他们几十年前早期样本的0.57。这可能是因为公司治理意识的发展,增加了董事的数量。

表2提出了企业特征与过度自信之间的相关性。从较小的相关系数可以看出,其他变量与Holder 67几乎没有相关关系,这说明过度自信并不能代表公司的资产状况。此外,企业属性相关变量之间的相关性也很小,在接下来的测试中可以避免共线性问题。

四、建模和测试结果

与CEO过度自信问题相关的还有两个维度有待研究。首先,CEO信心与投资活动偏好之间的关系。其次,过去的事件是否会对CEO的态度产生影响也将受到检验。第一步,投资是因变量,根据NPV公式,理论上投资与未来现金流量呈正相关。根据Hall和Murphy(2002)的研究,不能分散投资和规避风险的CEO应该在到期日之前就交割期权。理论上,高管可以通过卖空或相关策略对冲持有期权的风险。然而,正如在第二节中提到的,CEO们被限制了对冲公司股票或其持有期权风险的行为。因此,更多的是关于CEO持有期权的自身利益,股东与管理者之间的利益冲突较少。所以,CEO所做的投资决策直接关系到股票收益和期权的价值,而不进行交割或进行交割价内期权的行为体现了CEO对自己管理能力的信心水平。此外,现金比例的门槛很难衡量,Hall和Murphy(2002)给出了一个可供参考的门槛,即67%。此外,Q是衡量一个公司成功程度的指标,本文对它进行检验,看看公司的成功与对投资机会的敏感性之间是否存在关系。所有权是在模型中使用的控制变量之一,因为CEO拥有公司股票的比例越高,CEO和股东的利益就越一致,因此他们对现金流和投资敏感性的反应就越弱。此外,本文还将既得期权和公司治理作为控制变量。然而,由于期权在信心检验中的使用,既得期权可能存在噪声,因为交割期权的CEO不一定是不够自信。理论上,更好的公司治理可以减少代理问题,降低投资对现金流的敏感性。然而,在本文的样本中,大多数公司都有良好的公司治理,由于同质性,这也可能是回归中的噪音。

(一)测试模型

为了检验预测过度自信下投资对现金流量上升敏感性的模型,使用以下回归模型:

Iit=α1+β1Qit+β2Cit+XB3+β4Δit+β5Cit·Qit+Cit·XB6+β7Cit·Δit+εit (3)

式(3)为基于面板数据的回归模型,其中CEO_Firms为横截面变量,时间序列变量样本为2006~2016年。模型中的因变量Iit表示投资。Qit是表5中特别介绍的市场价值与账面价值之比,是衡量企业成功程度的主要控制变量。从理论上讲,业绩较好的公司可能对现金流-投资更敏感(Malmendier,Tate,2005)。具体来说,现金流越高,Qit对投资的影响越大,这还有待实证检验。Cit是现金流量,这是本文想测试的投资敏感性的主要变量。NPV公式表明,较高的现金流量可能导致较高的投资。X是一系列控制变量的向量,包括CEO所有权、CEO授予的期权和公司治理。Δit是过度自信的代理变量,第三节中介绍的具体定义在表5中。Cit·Qit是现金流量与Qit的交互作用,Cit·X也是控制变量与现金流量交互作用的项,下一个是与现金流量交互作用的Holder67。最终,ε是模型的误差项。

第二步是对经历过美国萧条时期的CEO进行测试,一般模型如下:

Iit=α1+β1Qit+β2Cit+β3Tit+β4Pit+β5Cit·Qit+β7Cit·Tit+β7Cit·Pit+εit (4)

在模型(4)中,除Tit和Pit外,其他变量均与方程(3)相同。Tit为样本期结束时CEO任期,Pit为变量depression Baby,也在第3节中详细介绍。Cit·Tit和Cit·Pit是两个新变量与现金流的交互作用。

(二)测试结果

表3为回归测试结果。首先,本文做基线回归来测试现金流对投资的理论影响。与回归结果预测一致,投资与现金流量呈正相关,且具有高度显著性。此外,Q与投资负相关,这意味着账面市值比高的公司投资比低的公司少。然而,当加入控制变量进入回归,较高的现金流量Q将影响更多的投资。这个结果表明现金流对投资有一个积极的调整影响。CEO持股与投资呈正相关,在5%水平上显著,交互项在1%显著水平为负,说明随着持股比例的增加,代理问题会减少,投资对现金流的敏感性也会降低。然后,本文将置信度相关变量添加到测试中,结果如表3所示。其中最重要的变量是Holder67与现金流的交互项,该系数在四次回归中均为正且显著(有控制变量和无控制变量,具有固定效应和稳健性)。

这说明过度自信对投资对现金流的敏感性有正向调节作用。换句话说,更高的现金流将导致过度自信的CEO进行更多投资。这个结果与测试的预期高度一致,过度自信的CEO对现金流的高估会导致更高的投资,这是不合理的。

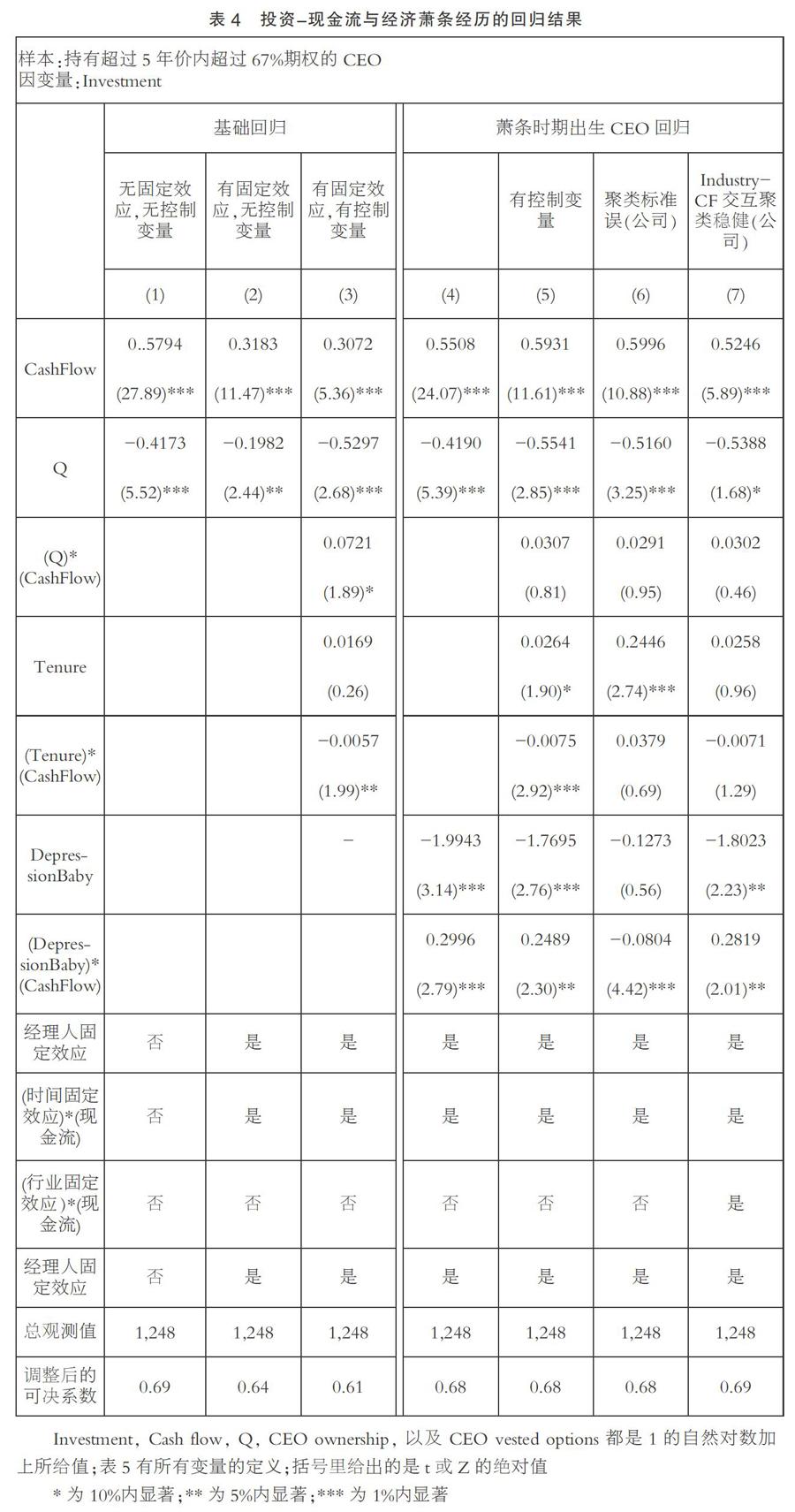

第二个检验模型是经济困难时期成长经历对投资的影响。将任期及其与现金流的交互作用作为控制变量加入回归模型。从表4可以看出,终身职位可以减少现金流对投资的影响。经济困难时期成长经历与投资呈负相关,在很大程度上是至关重要的,它会增加投资对现金流的敏感性。这一结果表明,在童年可能经历滞胀危机的时间段(1965~1975)出生的CEO往往过度自信,这与Malmendier和Tate(2002)的研究结果高度一致,他们使用美国大萧条前出生的CEO作为测试样本,认为童年经历过美国大萧条的CEO们过度自信是二战胜利的结果。同样,这个结果也可能被即将到来的里根时代(上1980s)的繁荣所解释。这一结果表明,CEO过去的经验与过度自信之间存在着高度的相关性,从而导致了投资对现金流的高度敏感性。

所有调整后的R平方均大于0.60,模型的拟合优度很高。因此,早年的生活经历确实在很大程度上影响了CEO的性格。这一测试结果也与Malmendier和Tate(2002)的工作中先前的大萧条婴儿测试一致,该测试认为,出生在大萧条时期前不久的CEO往往是过度自信的管理者。他们把这归因于第二次世界大战的胜利。本文所研究的美国20世纪70年代与美国大萧条时期有着相似的特征,萧条之后发生了导致经济高速增长的重大事件。

五、结论

本文着重研究了投资-现金敏感性与CEO过度自信之间的关系。用CEO持有超过五年的超过或等于67%价内的未交割可交割期权的现象作为过度自信的代表。通过对公司特征的控制,检验结果证实了之前的研究,过度自信的CEO对现金流的投资更敏感。第二个模型检验了1965~1975年出生的CEO与投资-现金流敏感性之间的关系,这一过去经历的相关特征与投资对现金流的敏感性也有很强的相关性。此外,这种关系的表现方式与过度自信测试相同。因此,CEO的性格确实会对投资行为产生影响,从而影响股东的利益。了解CEO性格的影响,可以根据CEO以往的相关经验能力,重新调整高管和股东的利益。

参考文献:

[1]Malmendier,U.& Tate,G.CEO Overconfidence and Corporate Investment[J]. SSRN Electronic Journal,2002.

[2]Malmendier, U. & Tate, G.CEO overconfidence and corporate investment[J].The journal of finance,2005,60(06).

[3]Goel, A.M. & Thakor, A.V. Overconfidence,CEO Selection,and Corporate Governance[J].Journal of Finance,2008,63(06).

[4]Hackbarth,D.,Managerial Traits and Capital Structure Decisions[J].Journal of Financial and Quantitative Analysis,2008,43(04).

[5]Campbell T.C., Gallmeyer M., Johnson S.A.,Rutherford J., & Stanley B.W. CEO optimism and forced turnover[J]. Journal of Financial Economics,2011,101(03).

[6]Phua,K.,Tham,T.,T.& Wei,C.Are overconfident CEOs better leaders?Evidence from stakeholder commitments[J].Journal of Financial Economics,2018,127(03).

[7]Malmendier,U.,Tate,G.Overconfidence and early‐life experiences:the effect of managerial traits on corporate financial policies[J].The Journal of Finance,2011,66(05).

[8]Hall, B. J., & Murphy, K. J. Stock options for undiversified executives[J].Journal of Accounting and Economics,2002,33(01).

(作者單位:宁波诺丁汉大学)