我国寿险公司保险资金运用效率与影响因素研究

——基于DEA模型实证分析

2020-07-16郑锐涵

郑锐涵/文

一、引言

随着经济社会的发展,保险在保障民生、防灾防损、帮助企业灾后重建等方面不可或缺。2009年新修订的《保险法》实施以来,保险业顺应宏观经济发展形势,保险公司发展状况良好,在企业数量、职工人数以及保费收入方面取得了飞跃。在保证保险公司高速发展的同时稳步经营,是每个保险公司都要面临的问题。寿险公司有效运用资金可使公司更好地扩大规模,因此,研究保险资金的运用效率与影响因素对于保险公司的发展具有重要作用。

对于保险公司资金的运用,学者的研究主要分为两方面。一是仅以文字叙述自己的观点,提出问题及建议。范乔希(2010)强调要建立风险准备金和风险预警系统。李敏(2019)从借鉴美国经验的监管角度提出金融应与实业分离。二是加入了模型研究,且多为数据包络模型(DEA模型)。陈伟华(2019)运用DEA面板模型提出寿险资金的运用有规模效应。

二、研究方法及数据选取

数据包络分析(DEA)是一种非参数前沿效率分析方法,借助数学规划和统计数据确定相对有效的生产前沿面,将一个或多个投入变量、产出变量投影到DEA的生产前沿面上,通过比较二者偏离DEA前沿面的程度来评价其相对有效性。方法是先运用deap2.1软件进行第一阶段传统的DEA模型静态效率分析,再用此软件计算Malmquist指数进行动态效率分析,最终得出影响资金运用效率的因素。

(一)传统DEA模型和Malmquist指数

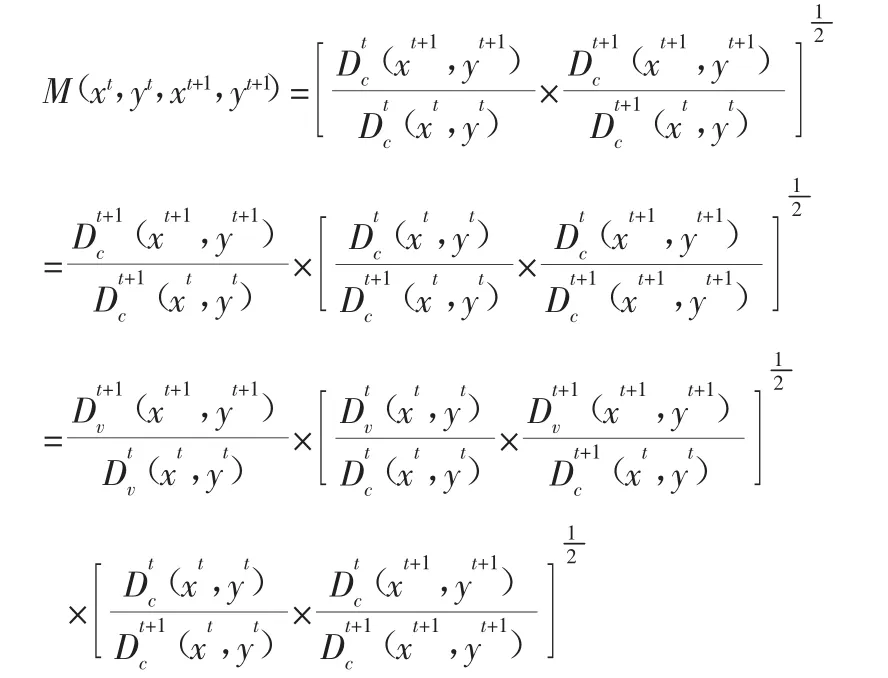

使用deap2.1对投入和产出数据进行传统DEA模型静态分析,并在此基础上运用deap2.1软件分析资金使用的效率值TE。进行静态分析后继续运用deap2.1进行Malmquist指数资金效率的动态分析。Fare(1994)使用Malmquist指数来评估动态总要素生产率,指出该指数可以将生产效率技术转化为效率变化和技术进步。而在可变的规模报酬条件下,技术效率可分为纯技术效率和规模效率。Malmquist指数具体定义如下:

C为距离函数,Dc为规模不变的条件,Dv为规模可变的条件。

(二)数据选取

DEA模型是研究投入和产出的模型,对于模型的投入大多学者选择收益或利润,产出一般选择成本。本文基于以往所得经验进行改良,认为投入指标分别为人力成本、保费收入和营业费用,数据上分别对应应付职工薪酬、保险业务收入和营业费用,其中营业费用=营业税金及附加+手续费及佣金+业务管理费用。因为商业保险公司的最终目标是利润最大化,所以选择投资收益作为产出指标。

本文选取20家保险公司作为对象,包括中资保险公司12家、外资保险公司8家。数据来自2009—2017年的《中国保险统计年鉴》。实证分析:首先对这20家保险公司2009年至2017年间每年的投入与产出数据进行相关性分析,然后运用SPSS软件进行回归分析。结果如附表,人力成本、保费收入、营业收入分别与投资收益成正相关(一般认为|r|≥0.8时,两者是高度相关;0.5≤|r|<0.8时,两者适度相关;0.3≤|r|<0.5时,两者低相关;|r|<0.3时,两者不相关),且r均在0.8以上,说明都是高度相关,因此选择此指标符合实证分析要求。

附表 投入、产出指标之间的相关性

三、实证分析

(一)传统DEA模型静态分析

由模型分析结果可知:2009年达到效率前沿的公司(TE=1)只有中国平安人寿和交银康联人寿,占公司总数的10%;2011年中国平安人寿达到了效率前沿,占公司总数的5%;2012年中英人寿达到了效率前沿,占公司总数的额5%;2016年达到效率前沿的公司最多,占比25%;2017年恒大人寿达到了效率前沿,占比5%。2010年、2014年和2015年均没有达到效率前沿的公司。由此可见,每年达到效率前沿的公司并不多,大多数公司资金运用效率低下。除此之外,还出现了公司运用效率差距大的现象,例如在2016年,同方全球人寿、恒安标准人寿等5家保险公司达到了效率前沿,但是阳光人寿等公司的资金运用效率仅为0.053。中资保险公司资金运用方面较好的是中国平安人寿,有3年达到了效率前沿。

将2009—2017年的TE值分别取平均数,所得均值分别为0.461、0.464、0.462、0.444、0.546、0.544、0.460、0.347、0.689。总体均值效率仍然不高,均值只有2017年超过了0.6。可看出资金运用效率虽没出现严格的增长趋势,但总体来看还在上升,说明保险公司的资金运用效率正在逐步提高。

(二)Malmquist指数动态分析

所选公司年平均效率的测算结果不在此进行公示。在2009—2017年间,Malmquist指数先增加后趋向减少,减少的原因与2015年、2016年我国经济下行压力大有关,但之前的Malmquist指数一直维持在1以上,说明保险公司在资金运用效率上一直在提高。技术效率变动分别为1.312、1.388、1.08、0.999、0.96、0.913、0.525、2.406,为波动性增长。纯技术效率变动的均值为1.088,说明保险公司技术上的革新提高了公司资金的运用效率。对比规模技术变动的1.007与技术效率变动的1.096,可得出技术和规模相比,保险公司注重技术大于规模,但保险公司在提高技术的同时也注重了规模的影响,外资保险公司的Malmquist指数要大于中资。其中最大的为恒大人寿,其规模技术效率变动与技术效率变动相同,表明两者对于恒大资金运用来讲影响相同;民生人寿的规模技术效率变动近似技术效率变动。因此,对于保险公司而言,技术和规模都会影响保险公司资金运用效率,我国保险公司既要关注技术效率也要注意规模技术变动。

四、结论及建议

(一)结论

本文先运用传统DEA模型对资金运用效率进行静态分析,再运用Malmquist指数对2009—2017年20家保险公司的资金运用效率进行动态分析。结果如下:利用传统DEA模型分析时得出资金运用效率虽然大体呈上升趋势,但效率仍然较低,很多公司没有达到效率前沿(TE=1)。利用Malmquist指数分析可得:影响保险公司资金运用动态效率因素有技术效率和技术进步,二者都可以提高保险公司资金运用效率。而在规模效率上,技术效率变动对资金运用效率的影响大于规模技术效率。

(二)建议

1.提高纯技术效率

纯技术效率的变化受投资能力和管理能力的影响,投资能力、管理能力越强,纯技术效率越大。就中国平安集团来讲,国外管理人员在公司高管中所占比例很高,公司可以充分吸收国外保险公司先进的管理理念,因此,平安集团的纯技术效率在行业内相对较高。

2.扩大公司规模

规模同样影响效率。保险公司可以进一步扩大规模,但是不可以盲目扩张,行业的规模经济效益是在一定范围内才能实现的。因此,在加大规模投入的同时应积极创新资金运用方式,优化资产配置方案。

3.建立资产管理公司

通过对保险公司是否设立资产管理公司的调查统计发现,旗下设立资产管理公司的保险企业并不多。设立资产管理公司有助于保险公司制定符合多元化风险、收益以及偿付能力的资产配置方案。