基于资本结构优化的企业筹资决策分析

2020-06-08李洁

摘 要:随着企业的发展壮大,对资金的需求也越来越大,根据企业自身情况和长远的战略目标选择合适的筹资方式,建立科学合理的资本结构是企业成长中所面临的重大问题之一。合理科学的资本结构不仅可以使企业将风险控制在一定范围内,而且还能降低成本、提高企业价值和利润。为了优化企业资本结构、解决资本结构中存在的问题,本文首先分析了资本结构的影响因素和资本结构存在的问题,其次介绍了常见筹资方式的优缺点并进行了比较,最后重点讨论了基于资本结构优化的筹资决策问题,对于存在多种筹资方式的选择,通过案例分析介绍了优化资本结构的筹资方式选择的具体方法和步骤,最终尝试性地提出一些合理化建议和意见。

关键词:资本结构;筹资方式;资本成本;筹资决策

一、引言

改革开放以来,随着我国经济的不断发展以及市场经济改革的深入,企业在社会经济生活中发挥着越来越重要的作用,同时经济环境也变得错综复杂,企业要想在这错综复杂的经济环境中生存和发展,首先就必须有充足的资金。资金是企业的血液,是企业创建和生存发展必不可少的条件,在自有资金不足的情况下,企业不得不进行融资。选择不同的融资方式及其融资比例就会形成多种多样的资本结构,资本结构是公司财务管理的一个重要方面,也是企业筹资决策的核心问题,它影响着企业的行为和发展方向,从而影响公司价值最大化的实现。目前我国绝大多数企业的资本结构不科学合理,制约了企业的进一步发展,在这充满竞争的市场环境下,增加了企业被淘汰的风险。

二、常见筹资方式比较分析

1.常见的筹资方式

企业筹资方式是指可供企业在筹措资金时选用的具体筹资形式。随着我国金融市场的发展,当前企业可用的筹资方式众多,主要包含以下几种常见的筹资方式:吸收直接投资、发行股票、留存收益、借款、发行债券、融资租赁、商业信用。

2.筹资方式比较

对于不同的融资方式进行比较,有利于企业从多方面权衡利弊,最终找出最适合自己的筹资方式组合。筹资方式的对比不仅限于对优缺点进行对比,还应当从资本成本、筹资风险角度、筹资的难易程度和财务杠杆等方面进行对比。

资本成本角度:吸收直接投资>发行股票>留存收益>商業信用>融资租赁>发行债券>银行借款。

风险角度:商业信用、融资租赁、发行债券、银行借款>吸收直接投资、发行股票、留存收益。

筹资难易程度:发行债券>银行借款>吸收直接投资、发行股票、利用留存收益>商业信用、融资租赁。

财务杠杆角度:发行债券、商业信用、融资租赁、银行借款>吸收直接投资、发行股票、留存收益。

综上所述,每个筹资方式都有其自身的利弊,企业应结合自身情况充分利用有利的筹资条件,综合考虑上述几个方面,从企业的资本来源和资本结构出发,在不同阶段选择不同的筹资方式,以满足其健康发展的需要。

三、基于资本结构优化的筹资决策分析

资本结构优化主要是资本的属性结构的决策问题,即债权资本的比例安排问题。最佳资本结构是将企业的综合资本成本降到最低,在可承受的风险范围内最大的发挥财务杠杆的作用,同时使企业价值达到最大的资本结构。有三种决策方法:一是资本成本比较法;二是每股收益无差别点法;三是公司价值最大化法。

1.资本成本比较法

资本成本是企业取得和占用资本所必须付出的代价。资本成本是企业筹资决策的重要依据,筹资方式多种多样,但不管选择何种渠道,采用哪种方式,主要考虑的还是资本成本。通过不同筹资渠道和方式筹集的资金,将会形成不同的资本结构,由此产生不同的财务风险和资本成本。所以,资本成本也就成了确定最佳资本结构的主要因素之一。随着筹资数量的增加,资本成本也随之变化。当筹资数量增加到增资的成本大于增资的收入时,企业便不能再追加资本。因此,资本成本是限制企业筹资数额的一个重要因素。

筹资的方式有很多种,每一种筹资方式的资本成本也不一样。如果企业所需的资金比较多时,哪怕某一种筹资方式的资本成本相对于其他筹资方式来说比较小,企业在追求利润最大化的同时,也会注意分散风险。所以,一般情况下,企业不会单纯的只选择某一种筹资方式,而是将多种筹资方式进行组合,选择综合资本成本率最低的筹资方案。

资本成本比较法认为当综合资本成本率最低时的资本结构就是企业最佳资本结构。综合资本成本率是以各种长期资本占资本总额的比例为权重,对个别资本成本率加权平均计算。

2.每股收益无差别点法

(1)单一增加筹资选择

每股收益无差别点法是利用每股利润无差别点来进行资本结构决策的方法,这种方法将企业的息税前利润与债务对所有者权益的影响结合起来,它以普通股每股收益最高为决策目标,来确定最优资本结构,实质上是股票价值最大化也就是股东财富最大化。每股利润与三个因素有关:一是利润总额;二是债务利息;三是市场上流通的股数。那么在已知各种筹资方案的前提下,当企业息税前利润为多少时,可以通过举债来提高每股利润,或者说,在息税前利润为多少时,负债融资比权益融资更有利。所以我们要确定不论是发行股票还是债务融资每股收益相同时的息税前利润,以此来分析在预测息税前利润的前提下,如何进行筹资决策。以下通过一个例题来具体分析每股收益无差别点法的应用。

(2)混合增加筹资方案

混合筹资是介于债券和股权筹资之间的一种筹资方式,兼有债券和股权筹资的特点,主要包括:优先股筹资、永续债筹资、可转换债券筹资和认股权证筹资等。

本文以可转换债券为例,分析混合增加筹资方式。可转换债券是一种特殊的债券,它在一定期间内依据约定的条件可以转换成普通股。可转换债券包含一份债券和一份股票看涨期权,只不过两者只能选其一,如果选择执行期权就必须放弃债券,同样的道理,如果选择了债券的到期收本,就必须放弃看涨期权。因此,可以先把可转换债券当作一般债券分析,然后再当作看涨期权处理,就可以完成其估值,确定筹资成本。

3.企业价值最大化法

在經济学里,企业的目标是追求“利润最大化”,这几乎是众所公认的。但在财务管理中,财务管理目标则存在多种多样的观点,包括利润最大、资产利润率最大化、每股盈余最大化、股东财富最大化、企业价值最大化等等。且其中绝大多数都认为“利润最大化”目标存在不足,并且认为应将“股东财富最大化或企业价值最大化”作为企业财务管理的目标。

这种观点认为最佳资本结构应当是使企业价值最大,而不一定是每股收益最大时的资本结构。同时,在企业价值最大的资本结构下,企业的资本成本也一定是最低的,因为他们认为企业价值等于股票的现值加上长期债务的现值,当长期债务和股票的终值确定时,资本成本越低,折现后的价值就会越大。企业价值在于它能给投资者带来未来报酬。同样在任意一点上,企业价值等于企业可分配的股利总额加上股票的总市值。如果是股份企业,那么这二者是一致的。只不过股东财富更多的是着眼于单个股东,而企业价值的着眼点主要是整个企业。但如果将全体股东的财富相加,那么和企业价值是一致的。

四、以A公司为例的企业筹资决策分析

A公司开发的新产品供不应求,现有生产线已满负荷运转,甲公司预测新产品在未来很长一段时间内市场需求还会有所上升,甲公司决定筹资扩大生产,同时也可以借此机会来优化公司的资本结构。甲公司目前的资本结构为:总资本45000万元,其中长期借款3000万元,长期债券1000万元,短期借款12000万元,普通股29000万元。甲公司购置新生产线所需资金为6500万元,现有三种融资选择,相关信息整理如上表所示(题中利率均已考虑所得税的影响)。

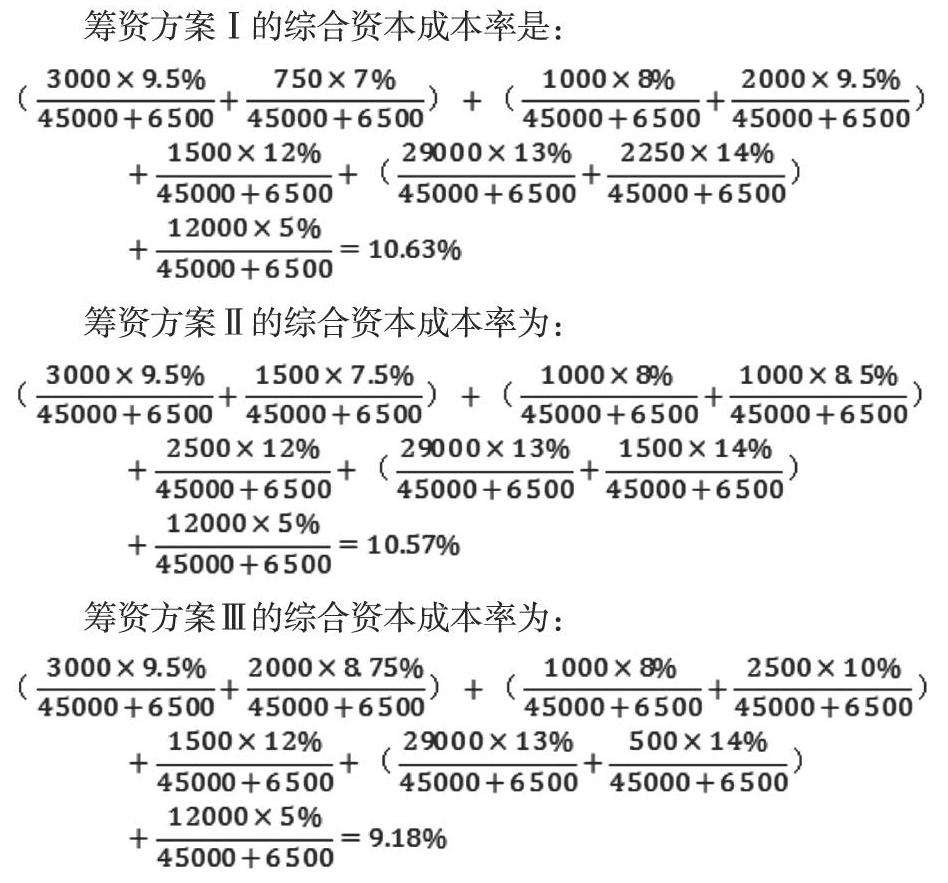

解析:计算与原有资本结构汇总后的综合资本成本率。

从上述计算结果来看,方案Ⅲ的综合资本成本率是9.18%,低于方案Ⅰ和方案Ⅱ。

此时,甲公司的资产负债率为:(3000+2000+1000+2500+12000)÷51500×100%=39.81%。流动负债占负债总额为:12000÷(3000+2000+1000+2500+12000)=58.54%。选择方案Ⅲ筹资之后,甲公司的资产负债率与流动负债比率均处于合理区间内。因此方案Ⅲ优于方案Ⅰ和方案Ⅱ,甲公司在引进生产线扩大生产的同时也优化了自身的资本结构。

参考文献:

[1]孟雯婷.企业价值最大化下财务管理框架探讨[J].合作经济与科技,2019(04):170-171.

[2]谭惠芳.基于企业价值最大化的财务决策系统优化研究[D].中国地质大学,2003.

[3]李琪.关于企业财务管理目标与资本结构优化的探讨[J].纳税,2019,13(02):156.

[4]李昕潼,池国华.EVA考核对企业融资结构的影响研究[J].科学决策,2018(01):75-94.

[5]Bolaji Tunde Matemilola,A.N. Bany-Ariffin,W.N.W.Azman-Saini,Annuar Md Nassir. Impact of institutional quality on the capital structure of firms in developing countries[J].Emerging Markets Review,2019.

[6]黄春盛.企业筹资方式和渠道的比较与选择[J].企业改革与管理,2018(04):116-117.

作者简介:李洁(1995- ),女,汉族,陕西渭南人,西安财经大学,硕士研究生在读