部门逆周期资本监管框架及对中国的启示

2020-06-04巴曙松尚航飞

巴曙松 尚航飞

基金项目: 国家社会科学青年项目(18CGJ004)、中国博士后科学基金(2019M660940)

作者简介: 巴曙松(1969—),男,湖北武汉人,博士,中国银行业协会首席经济学家,北京大学汇丰金融研究院教授,博士生导师,研究方向:金融风险监管与宏观经济;尚航飞(1988—),男,河南郑州人,金融学博士,中国邮政储蓄银行与中国人民大学联合培养博士后,研究方向:金融风险管理。

摘 要:2019年11月,巴塞尔委员会发布了《实施部门逆周期资本缓冲工具的指导原则》,进一步完善了《巴塞尔协议Ⅲ》逆周期资本缓冲政策框架,并建议各国监管当局可以针对信贷过快增长的信贷部门实施部门逆周期资本缓冲要求,缓解特定信贷部门的周期性失衡。我国虽然在2013年开始实施的《商业银行资本管理办法(试行)》中引入了逆周期资本监管条款,但至今尚未出台或公布具体的逆周期资本监管细则和要求。为此,我国银行业应以部门逆周期资本监管框架出台为契机,尝试运用部门逆周期资本缓冲工具调控经济部门的杠杆率,借鉴部门逆周期监管理念细化MPA考核指标,加快构建符合国情的逆周期监管指标体系,持续拓宽银行资本补充渠道,适时出台逆周期资本监管实施细则,不断提升我国逆周期资本监管的科学性、有效性和前瞻性。

关键词: 逆周期资本缓冲;宏观审慎监管;系统性风险;巴塞尔协议Ⅲ

中图分类号:F830 文献标识码: A 文章编号:1003-7217(2020)03-0002-07

一、引 言

在2008年金融危机之前,金融机构的风险承担和信贷供给日益增加,造成了系统性风险不断累积。自危机爆发后,金融机构的缩减信贷、囤积流动性以及折价抛售资产等行为,又进一步加剧了经济衰退。因此,金融危机暴露了微观审慎监管无法有效抵御金融体系顺周期风险的弊端。在随后的金融监管改革中,巴塞尔委员会将视角拓展到单个金融机构之外,强化了宏观审慎监管。2010年12月颁布的《巴塞尔协议Ⅲ》(以下简称“巴塞尔Ⅲ”),引入了一套包括逆周期资本缓冲(Countercyclical Capital Buffer,CCyB)在内的宏观审慎监管工具,以增强银行体系的稳健性,实现宏观审慎目标[1]。逆周期资本缓冲工具的基本逻辑为:在信贷过快增长、私营部门杠杆上升时,要求银行计提缓冲资本,提高银行的信贷扩张成本,抑制系统性风险累积;在经济下行导致金融体系承压时,允许银行释放缓冲资本用于吸收损失,使银行可以在整个经济周期内保持信贷供给平衡,支持实体经济走出低谷。

逆周期资本缓冲工具是巴塞尔Ⅲ框架中唯一以降低信贷和杠杆周期不稳定效应为目标的工具,其重要性不言而喻。但任何一项监管工具在创设之初并不总是完美的,需要不断接受实践的检验和完善。近年来,为改进巴塞尔Ⅲ逆周期资本缓冲工具可能存在的不足,巴塞尔委员会持续探讨了将逆周期资本缓冲要求应用到信贷部门层面的可行性,以便更有效地应对特定信贷部门出现的信贷周期性风险。2019年11月,巴塞尔委员会发布了《实施部门逆周期资本缓冲工具的指导原则》[2],正式推出部门逆周期资本缓冲框架(Sectoral Countercyclical Capital Buffer,SCCyB)。我国虽然在2013年开始实施的《商业银行资本管理办法(试行)》中引入了逆周期资本监管条款,但目前尚未出台或公布具体的逆周期资本监管细则和要求。鉴此,本文对此次逆周期资本缓冲机制的改革背景以及部门逆周期资本缓冲工具的基本框架和主要特点进行分析和解读,并就我国未来实施逆周期资本缓冲政策提出建议,以期对进一步完善我国逆周期资本监管框架有所启示。

二、逆周期资本缓冲机制的改革背景

2010年12月,巴塞尔委员会发布了《各国监管当局实施逆周期资本缓冲操作指引》[3],建议各国监管当局将“信贷/GDP”指标与其长期趋势的偏离度(GAP)作为共同参考基准,并依据偏离度大小设定0%~2.5%的缓冲资本要求。考虑到“信贷/GDP”指标的局限性,巴塞尔委员会鼓励各国监管当局制定和实施更符合本国金融体系运行情况的逆周期资本缓冲框架,借助更丰富的定量指标和定性信息评估经济周期变动和风险累积,相机决定实施或释放缓冲资本。为了给银行预留调整资产结构和筹集资本的时间,各国监管当局应提前一年公布实施逆周期资本缓冲要求的决定,但释放逆周期资本缓冲的决策无需提前对外发布[4]。此外,巴塞尔Ⅲ逆周期资本缓冲框架于2016年1月1日起逐步实施,并于2019年1月1日全面生效。

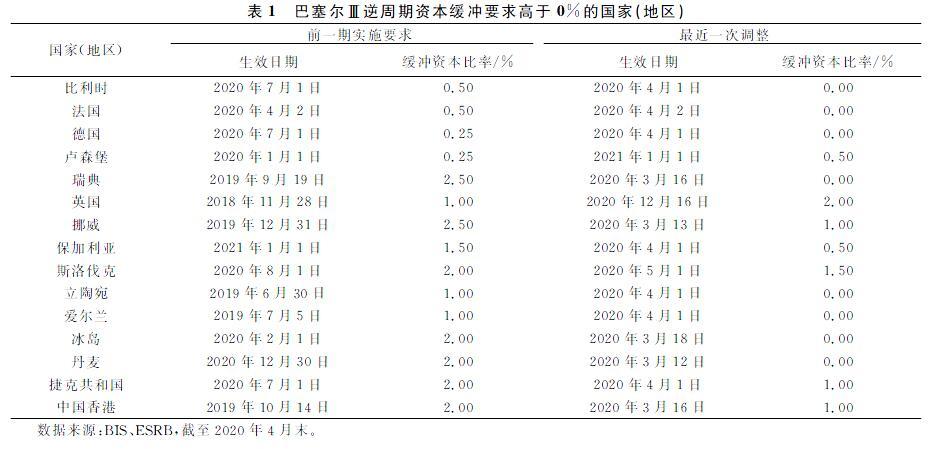

巴塞尔Ⅲ逆周期资本缓冲框架推出后,越来越多的研究表明,逆周期资本缓冲要求可以增强银行体系的抗冲击能力,并降低信贷顺周期性[5]。十余个国家(地区)陆续将逆周期资本缓冲要求设置为高于0%(见表1)。相关数据显示,为应对新冠肺炎疫情的冲击,除卢森堡和英国外,其余国家(地区)都已宣布下调缓冲资本比率且尽快生效。尤其是比利时、德国等国家(地区)的前一期实施要求尚未正式生效就又做了新调整,瑞典、立陶宛等国家(地区)甚至将缓冲比率直接降至0%,充分体现了巴塞尔Ⅲ逆周期资本缓冲工具的逆周期特征①。实践中,巴塞尔Ⅲ逆周期资本的计提以银行风险加权资产总额为基础,覆盖面较广,使得其在缓释局部信贷周期性风险时的效果受到了质疑。比如,当系统性风险是由特定信贷部门(如抵押贷款)的信贷过速扩张引发时,实施巴塞尔Ⅲ逆周期资本缓冲工具会增加其他信贷温和增长部门的信贷投放成本,进而可能产生限制信贷总供给的负面效应[6]。为解决上述问题,2017年5月,巴塞尔委员会成立了专门工作小组,负责研究巴塞尔Ⅲ逆周期资本缓冲工具在信贷部门层面应用的可行性和规则制定工作。

2018年3月,巴塞尔委员会发布了一篇关于逆周期资本缓冲要求在信贷部门层面应用的文献综述表明:与巴塞尔Ⅲ逆周期资本缓冲工具相比,当特定信贷部门的信贷增长出现失衡并冲击金融稳定时,特别是在经济增长前景不好的情况下,部门逆周期资本缓冲工具对这些信贷部门的直接作用更大、信号传递更强以及对经济总体影响更小。2019年4月,巴塞尔委员会又发布了工作小组的研究进展报告,报告显示,工作小组选取巴西、意大利、挪威、瑞士和美国等五个不同经济体为研究样本,开展了两个理论项目和三个实证项目的研究。从信贷在融资体系中的作用、银行的專业化水平以及特定信贷部门对系统性风险的重要性等方面看,这些样本经济体都体现了较大的差异性。其中,两个理论项目分析了部门逆周期资本缓冲工具的传导机制,不仅与巴塞尔Ⅲ逆周期资本缓冲工具的传导效率进行了比较,还以挪威和巴西为样本进行了模型校准;一个实证项目以瑞士为样本评估了部门逆周期资本缓冲工具的传导机制(对银行信贷和风险承担的影响),另两个实证项目则分别以美国和意大利为样本聚焦了特定信贷部门的信贷周期与系统风险之间的关系。巴塞尔委员表示,在特定信贷部门的信贷增长失衡时,巴塞尔Ⅲ逆周期资本缓冲工具在信贷部门层面的应用,可以使监管当局更有效地增强银行抵御风险的能力,平滑实体经济的波动。而且通过控制特定部门的信贷过快增长和信贷风险,也有助于监管当局开展逆风向调节。所以,部门逆周期资本缓冲工具将是巴塞尔Ⅲ逆周期资本缓冲框架的有益补充。

清晰沟通和预期渠道在改变公众评估潜在风险以及做出金融决策方面的作用,是有效实施宏观审慎政策的关键[7]。巴塞尔委员会建议,监管当局应将关于部门逆周期资本缓冲要求的决策纳入巴塞尔Ⅲ逆周期资本缓冲框架的披露计划,而且还应当与核心利益相关者以及公众建立透明的沟通机制,解释仅实施部门逆周期资本缓冲要求、运用其他工具代替缓冲资本工具、同时实施缓冲资本工具和其他工具等决策的理由。此外,本国监管当局及时公布实施部门逆周期资本缓冲要求的决定,也有助于其他国家(地区)监管当局就监管要求提出互惠协议做好准备。

四、部门逆周期资本缓冲框架的主要特点

非定向宏观审慎监管措施在应对特定领域的风险时可能是低效的,甚至适得其反。相比之下,部门逆周期资本缓冲框架的定向性、敏感性和透明性得到加强,但同时也在指标体系、溢出效应等方面存在一定挑战。

(一)框架的定向性、敏感性和透明性加强

一是资本要求的定向性加强。部门逆周期资本缓冲要求能够直接增加特定信贷部门投放信贷的相对成本并降低其贷款吸引力,进而可以在最大限度提高特定信贷部门监管政策效果的同时,减少对其他信贷部门供给信贷的潜在不利影响,降低监管政策对实体经济的干预成本。此外,部门逆周期资本缓冲要求还可以向银行传递更明确的政策信号,即哪些信贷部门被监管当局视为更容易受到风险冲击。二是监管决策的敏感性加强。当周期性风险仅在特定信贷部门累积,在巴塞尔Ⅲ逆周期资本缓冲框架中的信贷周期评判指标值尚未触发阈值时,系统性风险可能就爆发了,从而使监管当局错过应对风险的黄金时间。但是,部门逆周期资本缓冲框架则可以对特定信贷部门更及时地实施资本要求,帮助监管当局提前采取预防措施,并消除市场对监管当局不作为的偏见。三是信息披露的透明性加强。除逆周期资本缓冲工具外,可应对信贷部门周期性风险的宏观审慎工具还包括调整特定信贷部门的风险权重,或者对特定信贷部门的借款人设定更高的贷款标准。但部门逆周期资本缓冲工具更能表明监管当局应对信贷部门周期性风险的动机,信息披露更为透明[8]。

(二)周期性风险评估指标有待细化

从已实施巴塞尔Ⅲ逆周期资本缓冲框架的国家(地区)看,大多数经济体以“广义信贷/GDP”指标作为核心参考指标之一,同时,补充多个定量指标并辅以对经济金融发展情况的定性分析,再进行综合判断。其中一些国家(地区)将特定信贷部门的信贷周期指标纳入巴塞尔Ⅲ逆周期资本缓冲框架。比如,荷兰增加了特定行业贷款/GDP、房地产价格趋势、特定行业的信贷同比增长(如住房贷款)、特定行业价格同比增长等。又比如,中国香港还将住宅房地产价格与租金之比与其长期趋势之间的关系作为监测系统性风险的补充参考指标[9]。实践中,如果部门逆周期资本缓冲框架中的指标体系的精细度较低,可能会导致监管当局无法有效区分特定信贷部门周期性风险和总体信贷周期性风险,限制其决定何时以及如何设置逆周期缓冲资本要求的灵活性。进一步,如果监管当局仓促地实施部门逆周期资本要求,将会增大政策失误风险。

(三)政策溢出效应评估难度较大

充分的信息会提高监管政策的实施效果,但在信息摩擦的环境里,政策效果可能并不明朗。部门逆周期资本缓冲要求可能导致银行信贷转向不受监管或监管程度较低的信贷部门,或者转向非银行金融机构。具体来说,一方面,当监管要求促使特定信贷部门的信贷资源转移到了多样化的部门,就会达到分散风险的效果,溢出效应是积极的;反之,如果信贷资源又集中到其他特定信贷部门,则意味着周期性风险在其他信贷部门加剧(失衡溢出效应)。另一方面,即使失衡溢出效应没有发生,但如果监管措施过于强烈,也可能造成额外的经济损失(损失溢出效应)[10]。比如,当家庭部门的信贷受到限制后,家庭部门在经济低迷期间可能选择不违约,但会决定削减消费支出,从而影响经济领域其他部门的发展。不可否认的是,监管政策溢出效应受到许多客观因素的影响,很难精确地评估,难免也会影响监管当局的决策。

五、对我国推进逆周期资本缓冲监管的启示

建立逆周期资本监管框架有利于系统性风险管控,对于我国防范化解重大风险具有重要意义。部门逆周期资本监管框架的推出将为我国推进逆周期资本缓冲监管提供借鉴。

(一)运用部门逆周期资本缓冲工具调控杠杆率

当前,我国经济正处在经济发展方式转变、经济结构优化和增长动力转换的攻坚期,银行贷款是我国企业的主要资金来源渠道,保持商业银行贷款平稳增长和结构合理可以为宏观经济稳定和防范信贷失衡风险提供助力[11]。据国家金融与发展实验室发布的数据显示,2008年金融危机后,我国宏观杠杆率快速上升至2019年末的245.4%,已达到了发达经济体的水平。分部门看,2016年之前,我国宏观杠杆率过快上升主要来自于非金融企业部门,但近年来居民部门杠杆率已成为我国宏观杠杆率攀升的主要驱动力,2019年末达到55.8%。事实上,“去杠杆”是我国近年来宏观经济运行的重要逻辑主线,随着宏观经济下行压力的加大,2019年12月召开的中央经济工作会议指出“要保持宏观杠杆率基本稳定”。目前,中国人民银行会通过“窗口指导”对银行的信贷投放规模和结构进行调节,比如在2019年加强了房地产贷款管控,2019年末人民币房地产贷款增速比上年末低5.2个百分点,连续17个月回落。但是,“窗口指导”的指令性较强,部门逆周期资本缓冲工具的运用则可以更好地传递监管部门控制特定部门信贷增长的意图。比如,可以针对导致居民部门杠杆率快速上升的信贷类别(如住房贷款、消费贷款等)尝试施加部门逆周期资本要求,促使各经济部门的杠杆率保持在合理水平。

(二)借鉴部门逆周期监管理念细化MPA考核指标

2011年,我国在“差别准备金动态调整和合意贷款管理机制”基础上建立的宏观审慎政策框架开始实施。此后,随着金融市场业务的创新发展,以往仅盯住狭义贷款的方式已经不利于宏观审慎政策目标的实现,因此,中国人民银行在2015年研究构建了宏观审慎评估体系(MPA)。MPA在每个季度末考核商业银行在七大方面若干项指标的达标情况,并根据考核分数将商业银行划分为A、B、C三档。其中C档机构执行最低档激励,比如会影响银行的各项交易资质申请和央行评级结果。这七大方面具体包括资本和杠杆情况、资产负债情况、流动性、定价行为、资产质量、外债风险、信贷政策执行。考核指标一般会随着监管意图的变化而不断充实完善,已从最初的十余项增加至2020年的26项。有学者考察了MPA框架相关指标在逆周期缓冲中的适用性,认为MPA框架中的資本充足率、流动性比例和广义信贷增速均对逆周期资本缓冲有着较好的监测效果[12]。但是,现有的MPA考核指标主要考察银行总体层面的表现,尚未纳入监测银行特定信贷部门情况的指标,进而可能忽视潜在的局部信贷风险。同时,在当前利率市场化快速推进过程中,充实逆周期资本监管手段,建立利率市场化与宏观审慎监管的协调机制,有助于降低银行业风险水平[13]。因此,我国可以借鉴部门逆周期资本缓冲框架的理念,在MPA框架中纳入更精细的考核指标,并与银行获得的监管激励挂钩,进一步提高我国宏观审慎监管框架防范特定信贷部门周期性风险的能力。

(三)构建符合国情的逆周期监管指标体系

精确监测经济是否处于失衡状态依赖于科学的逆周期指标体系。巴塞尔委员会也强调了建立适用于部门逆周期资本缓冲框架的指标体系的重要性,并给予了指导性的建议。但巴塞尔Ⅲ逆周期资本缓冲框架中的指标选择和规则设计都是以全球通用性为侧重点的,因此,我国应该结合国情构建一套具有中国特色的指标体系。事实上,巴塞尔Ⅲ逆周期资本缓冲框架推出近十年来,我国学者对我国逆周期资本监管的锚定指标选择进行了大量定量研究,认为应综合考虑其他宏观变量指标,同时结合宏观经济发展环境以及银行业风险状况等定性因素,审慎决定逆周期资本缓冲的计提和释放[14-16]。应针对信贷的重点行业分别确定敏感性指标,根据敏感性指标的波动和各家银行的行业信贷集中度确定差异化的逆周期资本规则[17]。房地产价格趋势缺口、房地产贷款趋势缺口、个人住房抵押贷款趋势缺口以及消费贷款趋势缺口等指标可作为逆周期资本监管锚定指标使用[18]。因此,我国在构建逆周期监管指标体系时,应着眼于各项指标反映系统性风险的精细度和预警效果,审慎推出有效可行的锚定指标。

(四)持续提高银行资本补充渠道的多样性

当监管当局决定实施逆周期资本缓冲要求后,银行可以从资本充足率的分子或分母端考虑对策。一方面,银行可以将资金配置到低风险权重的资产或者非特定信贷部门,降低风险加权资产规模;另一方面,银行可在规定的时间内补充一定数量资本。由于调整资产结构会涉及到银行内部决策,引导分支机构执行新资产计划等,运作时间较长,因此,多元化的资本补充工具就成为了银行应对资本要求变化的基石。目前,除传统的利润留存外,我国商业银行还有发行可转债、永续债、二级资本债和上市融资等资本补充渠道。但是,由于资本工具的市场发行条件不同,不同类型银行补充资本的能力存在较大差异,“资本补充难”已成为制约我国中小银行稳健发展的重要因素[19]。中国银保监会披露的数据显示,2019年末,我国大型银行和股份制银行的资本充足率分别同比上行0.61个和0.66个百分点,而城商行和农商行分别同比下行了0.1个和0.07个百分点。中长期看,我国大型银行也可能面临补充资本的困境。中国人民银行于2019年11月发布的《中国金融稳定报告》表示,工商银行、农业银行、中国银行和建设银行最迟须从2025年起分阶段满足总损失吸收能力(Total Lost Absorb Capability,TLAC)要求。目前,TLAC缺口较大,满足TLAC要求存在较大压力。所以,我国应持续深化资本市场改革,鼓励更多的投资者认购永续债和二级资本债,提高上述债券的市场流动性,推动银行补充资本走向便捷化,为逆周期资本缓冲要求的实施打下坚实基础。

(五)适时出台逆周期资本监管的实施细则

逆周期资本具有突出的风险预防特点,即在顺境中建立缓冲资本,然后在逆境中使用。美国于2016年9月颁布了逆周期资本缓冲框架,联邦储备委员会定期对逆周期资本缓冲比率的设定进行了投票表决。在2017年12月和2019年3月的两次投票中,联邦储备委员会都认为美国金融体系脆弱性在正常范围内,并将逆周期资本缓冲要求维持在了0%[20]。又比如,2019年6月,德国联邦金融监管局认为,在长期经济增长和低利率下,周期性的系统性风险已在德国金融体系中累积,表现在:一是在过去20年中,银行的风险准备已从总信贷的2%~2.5%下降到约0.5%,信用风险被低估;二是与宏观经济基本面相比,城市房地产价格可能被高估了15%~30%,导致抵押品被高估;三是在2014-2018年,德国银行业十年期以上抵押贷款的占比从30%增加到了45%,而且大部分为固定利率贷款,导致利率风险暴露增加[21]。所以,德国联邦金融监管局宣布,将德国银行业的逆周期资本从0%提升至0.25%。再比如,2013年2月,瑞士就曾推出对住房抵押贷款部门实施1%的部门逆周期资本缓冲要求,以保护银行业免受信贷过快增长的影响,提高银行业的弹性;2014年1月,瑞士又将该资本要求提高到了2%[6,8]。此后,瑞士住房抵押贷款和房地产市场发展逐渐放缓。可见,逆周期资本缓冲作为一种新颖的金融监管方法,我国应积极借鉴国际实践经验,考虑出台逆周期资本监管实施细则,实现银行前瞻性地计提缓冲资本,建立维护金融稳定的长效机制,守住不发生系统性金融危机的底线。

注释:

① 數据来源:https://www.bis.org/bcbs/ccyb/index.htm;

https://www.esrb.europa.eu/national_policy/ccb/html/index.en.html.

参考文献:

[1] 邹传伟.对BaselⅢ逆周期资本缓冲效果的实证分析[J].金融研究,2013(5):60-72.

[2] Basel Committee on Banking Supervision.Guiding principles for the operationalisation of a sectoral countercyclical capital buffer[EB/OL].https://www.bis.org/bcbs/publ/d487.htm, 2019-11-27.

[3] 李文泓,罗猛.巴塞尔委员会逆周期资本框架在我国银行业的实证分析[J].国际金融研究,2011(6):81-87.

[4] 陈忠阳,刘志洋.BaselⅢ逆周期资本缓冲机制表现好吗?——基于国际与中国的实证分析[J].吉林大学社会科学学报,2014,54(3):48-57+172.

[5] Basel Committee on Banking Supervision.Towards a sectoral application of the countercyclical capital buffer:A literature review[R].BCBS Working Paper,2018.

[6] Basel Committee on Banking Supervision.Towards a sectoral application of the countercyclical capital buffer[R].BCBS Working Paper,2019.

[7] Committee on the Global Financial System.Objective-setting and communication of macroprudential policies[R].CGFS Papers,2016.

[8] Nadya Jahn,Mara Pirovano.Understanding the specific features of the CCyB and the SCCyB?evidence from the 3D DSGE model[EB/OL]. https://www.ecb.europa.eu/pub/financial-stability/macroprudential-bulletin/html/ecb.mpbu 201909_01~b0f121ee33. en. html # toc1, 2019-09-16.

[9] 李洪建,全克军,孔迪.香港逆周期缓冲资本监管经验[J].中国金融,2016(17):85-86.

[10]Galaasen S,H Solheim. Targeted countercyclical capital buffers[EB/OL]. https://www.norges-bank.no/en/news-events/news-publications/Papers/Staff-Memo/2018/staff-me mo-132018/,2018-12-18.

[11]陈伟平,张娜.资本监管、流动性约束对商业银行贷款行为的影响[J].金融论坛,2018,23(12):46-61.

[12]龙海明,尹朝晖.基于MPA体系的逆周期资本缓冲研究[J].金融理论与实践,2018(4):25-30.

[13]蒋海,张小林,陈创练.利率市场化进程中商业银行的资本缓冲行为[J].中国工业经济,2018(11):61-78.

[14]张小波.逆周期资本缓冲机制的拓展及其在中国的适用性分析[J].国际金融研究,2014(5):71-79.

[15]杨新兰,吴博.逆周期缓冲机制在中国的适用性——基于巴塞尔委员会推荐模型的检验[J].中南财经政法大学学报,2016(1):107-113.

[16]巴曙松,张祎,岳圣元.中国逆周期资本缓冲计提指标选择与机制构建——基于巴塞尔标准计提模型的扩展与检验[J].财经问题研究,2017(11):44-51.

[17]任碧云,连东青.关于我国商业银行逆周期资本管理规则的探讨[J].经济问题,2017(2):1-7.

[18]王擎,刘鹏,田娇.我国商业银行逆周期资本监管的锚定指标选取[J].金融研究,2019(11):112-132.

[19]张琳,廉永辉.我国商业银行资本缓冲周期性研究——基于银行资本补充能力的视角[J].管理世界,2015(7):42-53.

[20]Randal K Q. Frameworks for the countercyclical capital buffer[EB/OL]. https://www.bis.org/review/r190401a.htm, 2019-04-01.

[21]Claudia Buch.Macroprudential policy in Europe:the german countercyclical capital buffer(CCyB)[EB/OL]. https://www.bundesbank.de/en/press/speeches/macroprudential-policy-in-europe-the-german-countercyclical-capital-buffer-ccyb-813152#tar-2, 2019-11-01.

(責任编辑:宁晓青)

The Sectoral Countercyclical Capital Buffer Framework and Its Implications for China

BA Shusong1,2,SHANG Hangfei3,4

(1. China Banking Association, Beijing 100033, China; 2. The HSBC Financial Research Institute at Peking University, Shenzhen 518055, China; 3. Postdoctoral Research Station of Postal Savings Bank of China, Beijing 100808, China; 4. Postdoctoral Research Station of Renmin University of China, Beijing 100872, China)

Abstract::In November 2019, the Basel Committee on Banking Supervision published guiding principles for the operationalisation of a sectoral countercyclical capital buffer (SCCyB). The SCCyB further improved the Basel Ⅲ countercyclical capital buffer policy framework, and national authorities can implement the SCCyB to address the build-up of risks in a targeted sector. Although China introduced provisions of countercyclical capital regulation in 2013, specific countercyclical capital regulation rules and requirements have not been issued or published so far. China's banking sector should take the SCCyB introduced as an opportunity to promote the SCCyB's application on the control of leverage ratio, draw lessons from the SCCyB concept to elaborate MPA assessment indicators, accelerate the establishment of the countercyclical regulatory evaluation system in accordance with our national conditions, expand Banks' capital replenishment channels, and continuously improve the scientific, effective and forward-looking of countercyclical supervision.

Key words:countercyclical capital buffer;macroprudential regulation;systemic risk;Basel Ⅲ