中国商业银行脆弱性的诱发因素及监管

2020-06-04李赟,杨家玮,李恒瑞

李赟,杨家玮,李恒瑞

基金项目: 山西省高等学校哲学社会科学研究项目(PSSR-2014335)、国家社会科学基金项目(16BGL207)、国家统计局项目(2017LY92)、山西省哲学社会科学规划项目(2019B144)

作者简介: 李 赟(1977—),女,山西交城人,山西财经大学统计学院教师,统计学博士研究生,研究方向:宏观经济统计分析。

摘 要:选取2008年前上市的16家银行2008-2018年的财务数据,对商业银行脆弱性进行分析。研究发现:商业银行脆弱性虽然是多方面因素共同作用的结果,但其对杠杆率变动尤其敏感;国有商业银行对商业银行总体脆弱性贡献占比较大;股份制商业银行更易受到资产减值风险的冲击。政策模拟结果显示,增加四家系统重要性银行的权益资本并对其进行严格的杠杆率监管是降低商业银行总体脆弱性较为有效的途径。

关键词: 商业银行脆弱性;杠杆率;减价出售

中图分类号:F832.33 文献标识码: A 文章编号:1003-7217(2020)03-0009-08

一、引 言

近年来,金融领域学者多聚焦于银行脆弱性的影响因素研究,诸多文献也证实:银行规模、银行集中度、资产波动和杠杆率是影响商业银行脆弱性的重要因素。Francesco Vallascas和Kevin Keasey(2012)以欧洲银行业为研究对象,通过实证研究发现,银行规模是影响银行脆弱性的重要因素之一,银行规模与银行系统性风险成正比[1];Kiemo和Olweny等(2019)对肯尼亚所有 39 家商业银行进行研究,结果表明银行规模、资本监管、银行融资和公司治理等因素对肯尼亚商业银行的金融稳定有积极作用,但信贷风险对肯尼亚商业银行的金融稳定负面影响很大[2]。Haldane和Robert (2011)研究认为,资产多样化和同业业务使银行体系趋于同质化,加大了商业银行的脆弱性风险[3];钱雪松和袁梦婷(2012)认为银行业集中度是银行业脆弱性的影响因素,銀行业集中度的降低有利于降低银行体系脆弱性[4]。张玉(2014)依据债务紧缩理论和金融脆弱性理论,揭示了资产价格波动与银行脆弱性之间存在相互强化的作用机制[5];Greenwood、Landier和Thesmar(2015)讨论了拥有共同资产银行在由于廉价出售引起资产减值时银行业脆弱性的形成和积聚过程[6];舒长江等(2017)等实证研究发现,资产价格波动是造成商业银行脆弱性的主要扰动源[7]。更多的学者都关注到杠杆率变动与商业银行脆弱性之间的关系,如Laeven和Valencia(2012)认为杠杆率升高将拉动资产价格高于均衡水平,杠杆率降低时容易造成大范围违约,增加银行脆弱性[8];Tepper和Borowiecki(2014)通过构建金融市场不稳定指标,分析了杠杆率与金融市场波动的关系[9];方意和郑子文(2016)在Greenwood(2012)等人的研究基础上,基于资产负债表传染方法分析了中国银行体系,认为外生冲击会伴随银行体系高度关联性和高杠杆特征而进一步放大[10];陈伟平和张娜(2018)通过分析中国商业银行2005-2016年杠杆率监管效果发现,限制杠杆率可以有效降低银行的风险偏好,抑制商业银行的风险水平,此外,杠杆率监管对资产规模较大、流动性较强的银行效果更明显[11]。

针对商业银行脆弱性的度量,国外文献多采用事件分析法和市场数据。Ludwig等 (2014)通过市场数据计算了银行业的平均违约距离,使用 VAR模型进行格兰杰因果检验,研究了2007-2010年间欧洲国家银行体系脆弱性[12]。Nguyet和Hanh等(2019)采用宏观经济指标、银行业指标和货币政策相关指标建立了向量误差修正模型(VECM) ,度量了越南银行脆弱性程度[13]。国内研究更多采用定性度量或指数分析法进行商业银行脆弱性研究。还有学者基于不良贷款率、资产利用率、通货膨胀率和资产利润率、拨备覆盖率、资本充足率、成本收入比、净息差等指标构建了银行体系脆弱性指数[14-18]。黄岩渠(2018)以信息传播为基础的复杂网络模型,度量了中国商业银行脆弱性[19]。

针对商业银行脆弱性的研究,相关学者已经取得了较为丰富的研究成果,但目前的研究中仍然存在着一些不足:(1)现有研究更多关注脆弱性的度量,对商业银行脆弱性的形成机制、形成过程关注较少,针对银行脆弱性成因的研究也仅从单个或多个因素出发,缺乏相关理论研究。(2)现有文献对影响银行脆弱性的因素多是从资产价格波动和高杠杆率单一因素出发,综合银行规模、银行集中度、资产波动和杠杆率等,多影响因素构建模型进行商业银行脆弱性分析的研究较为少见。(3)针对商业银行脆弱性研究少有政策模拟,因此相关研究略显实践性、应用性不足。因此,本文拟通过相关政策模拟为监管当局提供更具效率的监管措施。

二、理论分析与研究假设

(一)理论分析

银行业杠杆具有明显顺周期性,经济上升时期,资产价格升值,资产负债表杠杆化;经济衰退期间去杠杆化往往引发风险。银行杠杆顺周期特征的直接后果是资产价格周期性放大,从而加剧了金融不稳定。本文基于艾尔文·费雪(1933)的“债务—通货紧缩理论”、Minsky(1982)的“金融不稳定假说”、Douglas W.Diamond和Philip H.Dybvig(1983)的“银行挤兑模型”(DD模型)以及Allen F和Gale D(2012)的银行业恐慌模型[20-23],从杠杆率变动引发资产价格波动从而造成银行权益受损的角度出发,分析商业银行脆弱性形成机制(见图1)。

银行在高杠杆率与高违约率的双重影响下,投资收益下降,流动性风险持续暴露,为防止出现挤兑问题银行不得不对其流动性较差的抵押资产进行减价售卖,减价出售必然造成资产价格下跌、所有者权益受损,使得其杠杆率变大,银行在监管压力下为维持目标杠杆不得不继续出售资产,降低债务回归目标杠杆率,然而资产抛售必将遭遇资产减值,导致资产净值缩水,杠杆率再次变大脱离监管水平。与此同时,拥有同类资产的其他银行也将被波及,导致资产净值缩水,可能引起新的一轮资产出售和债务通缩,导致整个银行业变得更为脆弱。

矩阵A:资产矩阵是直接从各家银行资产负债表数据中获取的,对角元素ann是银行n的总资产。整理数据结果显示2017年平均资产为9.47万亿元。资产最多的是中国工商银行(27.70万亿),最小的为宁波银行(1.11万亿)。

矩阵B:杠杆矩阵B是负债权益比的对角线矩阵。从各银行的资产负债表中获得其负债dn和所有者权益总计en,对角线bn=dn/en构成矩阵B。

矩阵M:为了计算矩阵M,将资产部分数据分解为10个资产类别:现金及存放中央银行款项、可供出售金融资产、制造业贷款、商业贷款、房地产业贷款、个人贷款、政府债券、金融债券、公司债券、其他资产,因此,M矩阵是16×10的矩阵。从数据可以发现,16家银行的平均现金及存放中央银行款项占比均为9%以上且在2015年之前该项占比均超12%,个人贷款占比从2008年的8.6%到2017年的17.3%增长率近10%,仅2017年可供出售金融资产占比为8.2%、政府债券占比7.9%。

矩阵L:对于流动性矩阵L数量级的选择,遵循Greenwood(2015)[6]研究经验,假设L=10-13×Id,其中Id是一个10×10的单位对角矩阵。假设所有资产价格影响系数相同。

冲击F:由于减价出售溢出效应的度量與冲击的大小呈线性关系,因此,按比例缩放F会使所有溢出度量成比例地变化。对每个资产独立冲击或对每个公司独立冲击的溢出效应加起来为总计冲击结果。实证中按照金融债券资产受到10%的负面回报率冲击进行模拟。

四、实证检验

为了构建资产占比的权重矩阵M,将资产部分数据细分为10个资产类别,各资产占比情况具体见表1。

当冲击来自于金融债券资产减值10%时,F=\[0,0,0,0,0,0,0,0,1,0\],矩阵L假设各资产的价格影响系数相同。将上述矩阵带入式(1)和式(2),运用Matlab进行矩阵计算得到结果如表2。

从表2可以看出:规模较小的银行其脆弱性更大,例如南京银行、宁波银行其资产规模较小、杠杆

率高,不论其直接脆弱性还是间接脆弱性都比其他银行更大,说明其抗风险能力更弱;对比而言,工商银行、交通银行、建设银行等大型国有商业银行的抗风险能力更强,从直接脆弱性和间接脆弱性两方面分析其脆弱性都表明大型银行的抗风险能力更强;此外,平安银行的直接脆弱性排名较靠前,但间接脆弱性排名很靠后,其原因可能是平安银行拥有的流动性资产更多,更直接的原因则是其杠杆率较低。

将上述矩阵代入商业银行总体脆弱性AV即式(3)中,用Matlab计算得到2008-2018年间商业银行总体脆弱性AV的具体数据如表3,其变化趋势如图2。

从图2可以清晰地看出2008-2018年商业银行总体脆弱性AV变化趋势,其中2008-2009年、2015-2016年商业银行脆弱性变化明显,2010-2015年商业银行脆弱性增长较平稳,但是2009-2010年、2017-2018年商业银行脆弱性呈现变弱迹象。

下面,从银行资产规模、银行杠杆率的角度探索降低商业银行总体脆弱性AV的途径。

图3展示了商业银行总体脆弱性AV与银行资产规模、银行杠杆率的变化趋势,显然,商业银行总体脆弱性AV的增长率变动与资产规模变化率、杠杆率变化都是有关的。然而,银行资产规模逐年增加,增速较缓,变化率并不大,由此可知商业银行总体脆弱性AV的变化受杠杆的影响更明显。从图3也可以看出,商业银行总体脆弱性AV的变化率与杠杆率变化率基本是同步的,商业银行总体脆弱性AV对杠杆率变化很敏感,正是由于2009-2010年经历了金融危机后各银行调整杠杆率到较低的水平,杠杆率的大幅降低成就了较低的银行脆弱性。由此推测,控制扛杆率可有效的控制商业银行总体脆弱性。

系统性S(n)可以解释为银行n对商业银行总体脆弱性AV的贡献,将上述矩阵带入式(4)中,得到银行n的系统性度量值并进行排名,具体如表4。

银行系统性排名直观地展现了中国商业银行中各银行的系统重要性。建设银行、农业银行、工商银行和中国银行的系统性度量值明显大于其他商业银行,其具有更高的系统性;从排行中也可以看出,北京银行、宁波银行、南京银行系统性较低,虽然其脆弱性更高,但是由于其资产规模较小、业务范围有限、与其他银行间关系较为简单等原因,其发生风险对整个银行业的影响依然较弱,对银行总体的脆弱性贡献较小。从系统重要性分析各银行对总体脆弱性的贡献程度,发现建设银行、工商银行、农业银行、中国银行的贡献显著,具体来说,仅四大国有银行的脆弱性总和约占商业银行总体脆弱性的65%。显然,降低系统重要性银行的脆弱性能有效降低商业银行总体脆弱性。

五、政策模拟

政策1 增加银行权益资本。

在增加银行权益资本的政策模拟中,不改变当前目标杠杆率,不改变当前负债,增加的股权资本仅增加了所有者权益E和资本总额A。观测每个银行都接受5%的注资、仅四大行接受5%的注资、仅向脆弱性较大银行注资5%三种情况,观测商业银行总体脆弱性AV值的变化。

以2018年数据为例,假设冲击来自于金融债券资产减值10%时,冲击矩阵F=\[0,0,0,0,0,0,0,0,1,0\],以当前杠杆率情况作为参照,初始AV=10.927。

从表5的结果可知,增加银行权益资本可降低银行总体脆弱性,向全部银行注资5%使AV值下降9.29%,但仅向系统重要性银行注资使AV值下降6.52%,相对而言向脆弱性银行注资的效果并不明显。这个结果与系统性银行对银行总体脆弱性影响更大的结论一致,而且系统重要性银行一直是监管更加关注的银行,仅向系统重要性银行注资可能有失公平,但从行业监管而言,这种政策不会使更多的银行规模增大导致“大而不倒”,而且虽然四大行资产规模进一步扩大,但可通过控制其杠杆率进行更严格监管,此方式可提高监管当局的工作效率。

政策2 设置目标杠杆率。

模拟设置统一标准的杠杆率和结构化调整目标杠杆率两种方法进行对比分析,在结构化调整杠杆率的模拟中,分别仅控制脆弱性较大商业银行的杠杆率和仅控制系统重要性银行的杠杆率,从不同角度探究减小商业银行总体脆弱性AV的更高效方法。

(一)设定统一标准的目标杠杆率

在设置目标杠杆率的政策模拟中,风险来源不变,仅改变银行的目标杠杆率,设目标杠杆率为15、12、10三个梯度,即银行的最大杠杆率不超高目标值。观测商业银行总体脆弱性AV变化结果如表6。

从表6可知,通过控制目标杠杆可有效降低商业银行总体脆弱性,若将目标杠杆设为10,商业银行总体脆弱性AV将下降近13%。但考虑到杠杆是金融行业的灵魂,为降低银行脆弱性,一味的将杠杆反而可能造成更多不良后果。适度的杠杆率不仅能够提高资金的配置效率,而且能够促进经济增长,如果杠杆使用不合理,则会造成信用违约频发、金融机构不良贷款陡升、资产价格崩溃,最终导致金融危机的全面爆发。因此,为防控金融风险,监管部门应该合理选择目标杠杆率,寻求促进经济增长且不过分加大银行业总体脆弱性的适度杠杆率。

(二)设定差异化的目标杠杆率

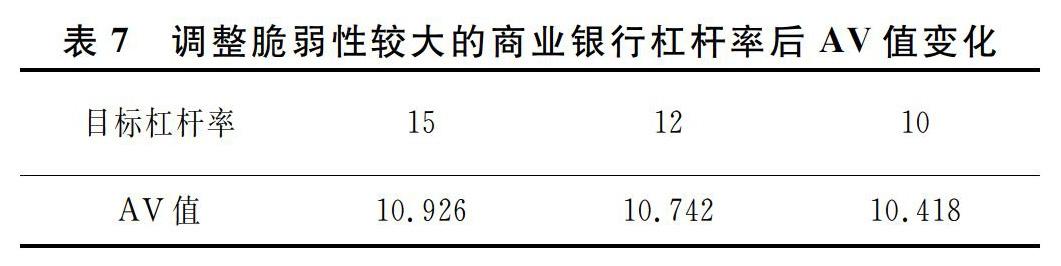

初始AV=10.927,不改变风险来源,仅改变脆弱性较大银行的目标杠杆率,为对比统一标准目标杠杆率的结果,在此仍设目标杠杆率为15、12、10三个梯度。观测商业银行总体脆弱性变化结果如

从表7可知,调整脆弱性较大银行杠杆率对控制商业银行总体脆弱性AV的效果并不明显。对比统一标准调整目标杠杆的结果发现,即使把脆弱性较大银行杠杆率目标调整到10,AV值仅下降4.7%,仅是统一标准调整杠杆率效果的1/3。基于此数据模拟结果,证明调整脆弱性较大银行的杠杆率目标确实能降低商业银行总体脆弱性AV,但效果并不明显。

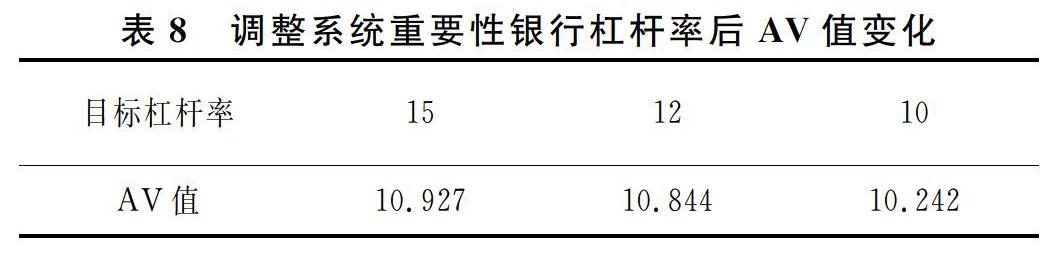

仅改变系统重要性银行的目标杠杆率,对比统一标准目标杠杆率的结果,在此仍设目标杠杆率为15、12、10三个梯度。观测商业银行总体脆弱性变化结果如表8。

分析表8发现,将系统重要性银行的杠杆率目标设为15和12时,对AV值的影响微乎其微,而将杠杆率目标设为10时,AV值下降近7%。这是由于基准的AV值是对2018年16家银行真实杠杆率的度量结果,而目前的16家商业银行杠杆率大多分布在12~15之间,仅宁波银行杠杆率高达17,系统重要性银行目前杠杆率也较低,其中农业银行杠杆率为13,工商银行、建设银行和中国银行的杠杆率均为11,调整系统重要性银行杠杆率到15或12都没有起到降低杠杆率的作用。进一步分析发现,将目标杠杆率设为10只是对系统重要性银行杠杆率的微调,但有效降低了商业银行总体脆弱性。此外,与统一标准设定目标杠杆的政策相比,对四家系统重要性银行进行更严格的杠杆率监管操作更简便、效果更明显。

六、结 语

以上研究表明:商业银行总体脆弱性虽然是多方面因素共同作用的结果,但其对杠杆率变动尤其敏感。通过度量2008-2018年的商业银行总体脆弱性变化趋势,结果表明商业银行总体脆弱性情况和杠杆率变动情况基本同步,且变化幅度更大。进一步从微观角度分析16家商业银行对商业银行总体脆弱性的影响程度发现:中国工商银行、中国农业银行、中国银行和中国建设银行四家大型国有银行对商业银行总体脆弱性的贡献高达65%;但从对各家银行的脆弱性度量排名来看,宁波银行、南京银行、兴业银行等股份制商业银行更脆弱,而且更容易受到资产减值风险的冲击。可见,合理的目标杠杆率监管政策可以更好地降低商业银行脆弱性,防控金融风险。为了找到降低商业银行体系的总体脆弱性更高效的方法,运用软件Matlab模拟两种不同方案的政策实施效果:增加不同规模商业银行权益资本、差异化设置目标杠杆率。模拟结果表明通过增加四家系统重要性银行的权益资本并对其进行更严格的杠杆率监管是降低商业银行总体脆弱性(AV)更高效的措施。

参考文献:

[1] Vallascas F,Keasey K. Bank resilience to systemic shocks and the stability of banking systems: small is beautiful[J].Journal of International Money and Finance,2012,31(6):1745-1776.

[2] Kiemo S M,Olweny T O,Mwangi L W. Bank-specific determinants of commercial banks financial stability in Kenya[J].Journal Of Applied Finance And Banking 2019,9(1):119-145.

[3] Haldane Andrew G,May Robert M. Systemic risk in banking ecosystems[J].Journal of Applied Finance and Banking,2011,469(7330):351-355.

[4] 錢雪松,袁梦婷.银行业集中度、间接融资比例和银行脆弱性——基于1990~2008年跨国数据的实证研究[J].中南财经政法大学学报,2012(4):48-53.

[5] 张玉.资产价格波动成因、测度以及对金融不平衡的影响[J].市场经济与价格,2014(2):24-28.

[6] Greenwood R M,Landier A,Thesmar D. Vulnerable banks[J].Social Science Electronic Publishing. 2015,115(3):471-485.

[7] 舒长江,胡援成,樊嫱.资产价格波动与商业银行脆弱性:理论基础与宏观实践[J].财经理论与实践,2017,38(1):2-9.

[8] Luc Laeven,Fabián Valencia. The use of blanket guarantees in banking crises[J]. Journal of International Money and finance,2012,31(5):1220-1248.

[9] Adrian T,Borowieck Ki,Tepper A. A leverage-based measure of financial stability[R]. Centre For Economic Policy Research,2014,No.12676.

[10]方意,郑子文.系统性风险在银行间的传染路径研究——基于持有共同資产网络模型[J].国际金融研究,2016(6):61-72.

[11]陈伟平,张娜.杠杆率监管具有风险抑制效应吗?——来自中国商业银行的经验证据[J].金融与经济,2018,495(11):10-16.

[12]Alexander Ludwig,Karol Sobański. Banking sector fragility linkages in the Euro area:evidence for crisis years 2007-2010[J].Economics Letters,2014,125(3):451-454.

[13]Hien Thu Phan,Sajid Anwar W. Robert J,et al. Competition, efficiency and stability:an empirical study of East Asian commercial banks[C].The North American Journal of Economics and Finance,2019. Vol(50). No.100990.

[14]田艳芬,邵志高,陈守东.宏观经济因素对银行体系脆弱性影响的实证分析[J].金融发展研究,2011(4):26-30.

[15]陈建新,罗伟其,庞素琳.基于可拓方法我国银行体系脆弱性的评价[J].数学的实践与认识.2011,41(19):37-43.

[16]柳明.中国金融脆弱性指标构建与分析[J].河北学刊,2016,36(1):221-224.

[17]杨洋,姜宝泉.基于不良贷款的商业银行体系脆弱性研究[J].金融发展评论,2017(5):120-128.

[18]徐国祥,刘璐.中国商业银行脆弱性指数与资产价格关系研究[J].统计与信息论坛,2018,33(7):47-53.

[19]黄岩渠.基于复杂网络的系统性金融风险研究[D].长沙:湖南大学,2018.

[20]Irving Fisher. Progress and depressions and our American dollar[J]. Proceedings of the American Philosophical Society,1932,71(3):131-133.

[21]Hyman P. Minsky. Can "it" happn again? a reprise[J].Challenge, 1982,25(3):5-13.

[22]Diamond D W,Dybvig P H, Bank Runs. Deposit insurance and liquidity [J]. The Journal of Political Economy,1983,91(3):401-419.

[23]Allen F,Gale D. Bubbles and crises[J].The Economic Journal,2000,110(460):236-255.

(责任编辑:王铁军)

The Inducement Factors of The Commercial Banks

Vulnerability and Supervision

——Based on Fire Sales and Leverage Ratio

LI Yun1,YANG Jiawei2,LI Hengrui3

(1. School of statistics, Shanxi University of Finance and economics,Taiyuan, Shanxi 030012,China;

2. School of culture and tourism, Shanxi University of Finance and economics, Taiyuan, Shanxi 030012,China;

3. School of finance, Shanxi University of Finance and economics, Taiyuan, Shanxi 030012,China)

Abstract:Based on the financial data of 16 banks listed before 2008, this paper made a comprehensive and in-depth analysis of commercial banks' vulnerability. The study found that although the vulnerability of commercial banks is affected by many factors, but it is especially sensitive to leverage. The proportion of state-owned commercial banks' vulnerability is higher. Joint-stock commercial banks are more vulnerable to asset impairment risks. The policy simulation results show that increasing the equity capital of four systemically important banks and carrying stricter leverage ratio supervision are more effective measures to reduce the vulnerability of commercial banks.

Key words: vulnerability of commercial banks;leverage ratio;fire sales