资产评估结果的市场认可度及其影响因素检验

2020-06-03刘建勇俞亮

刘建勇 俞亮

【摘要】以2007 ~ 2017年沪深两市上市公司重大资产重组事件为样本,检验资产評估结果的市场认可度及其影响因素。研究发现:并购重组中标的资产评估增值率偏离同行业评估增值率中值越大,市场认可度越低,即资产评估异常增值率与市场反应显著负相关;资产评估结果的市场认可度受并购支付方式、并购双方采用的评估方法、资产评估机构聘请主体等因素影响。当并购支付方式为股票支付、并购采用的评估方法为收益法、买方聘请资产评估机构时,资产评估异常增值率越高,市场反应越消极。

【关键词】并购重组;资产评估;资产重组;市场反应

【中图分类号】F830.9 【文献标识码】A 【文章编号】1004-0994(2020)10-0110-8

一、 引言

近年来上市公司并购重组交易数量逐年攀升,据CSMAR数据库统计,2007 ~ 2012年我国共发生251例成功的重大资产重组案例,而从2013年起该数量开始急剧上升,2013年发生96例、2014年发生222例、2015年发生366例、2016年发生369例、2017年247例。在并购重组中,标的资产评估作为一个重要的环节,其发布的资产评估报告是众多信息使用者获取并购重组相关信息的关键。而在资产评估报告中,最受关注的就是评估结果,因为资产评估结果显示了资产评估机构眼中标的资产的价值,不仅包含了资产账面价值,更重要的是展示了评估后的价值相较于账面价值的增值程度。已有研究发现,资产评估值已经成为并购重组交易中重要的定价依据,越来越多的并购重组直接采用资产评估结果作为交易价格[1] 。因此,资产评估结果的合理性或公允性在并购重组活动中具有关键作用。

当前关于资产评估的研究主要集中于两个方面:一类是研究资产评估被操纵的问题,认为资产评估机构在我国诞生的时间不长,许多资产评估机构的规模和独立性还不足以抵抗并购过程中受到的干预。学者们研究发现,上市公司收购大股东资产时,大股东会操纵资产评估结果,进而损害中小股东利益[2-4] 。另一类是研究资产评估结果和交易价格的关系问题。相关研究主要围绕资产评估结果和交易定价的差异合理性、差异产生的原因、差异的影响因素以及资产评估机构声誉对二者关系的影响等[5-8] 。以上文献试图从资产评估机构独立性以及资产评估定价和交易定价二者的关系来分析资产评估工作的公允性,而未从市场角度分析投资者对资产评估结果是否认可。资本市场有效假说认为投资者是精明的,市场是检验资产评估结果是否公允的关键。因此,本文将基于2007 ~ 2017年沪深两市重大资产重组事件,从资本市场投资者角度来实证检验资产评估结果是否公允,考察并购重组中资产评估结果的市场认可度并揭示其背后的影响因素。

本文的贡献主要在于:①从资本市场角度考察并购重组中资产评估增值的合理性,并探究影响资产评估结果市场认可度的因素,丰富了资产评估方面的文献。②通过识别影响资产评估结果的因素为评价资产评估行为是否合理提供了经验证据,有利于中小投资者维护自身利益。

二、 理论分析与假设提出

(一)上市公司并购重组中资产评估结果的市场认可度分析

并购重组中资产评估结果是体现评估公司对于标的资产价值判断的指标。标的资产评估增值表示的是相对于账面价值来说,评估价值的增加量。很多并购重组都将评估值作为交易定价的一个重要依据或者直接作为交易价格,且由于信息不对称,对于投资者来说,标的资产的信息是未知的,只有在资产评估报告中才能了解相关基本信息。因此,评估结果对于投资者分析并购重组是否公允的重要性不言而喻[7] 。对于投资者来说,应如何判断评估结果是否公允呢?

一般认为同行业的标的资产具备相似性,评估结果具有可比性,所属行业标的资产的评估增值率中值容易被投资者接受,可以作为判断标准。投资者在得知标的资产评估结果后,往往要将评估结果与同行业同标的类型的资产评估结果相比较,得出评估结果是否值得信赖的大致判断,因此投资者对于评估增值率的判断取决于同行业增值率的水平。当评估增值率小于行业增值率中值标准时,基于谨慎性原则,投资者会认为标的资产的评估结果增值率偏小可能只是评估师严格谨慎评估的结果,并不会有太多质疑。评估增值率偏离同行业评估增值率中值水平越大,或者说异常增值率越高,投资者认为越有可能存在高估现象,受到的质疑越大,市场反应就越消极。

基于上述分析,本文提出假设1:

假设1:相对于同行业而言,并购重组标的资产评估异常增值率越高,市场反应越消极。

(二)上市公司并购重组中评估结果市场认可度的影响因素分析

1. 并购支付方式对评估增值市场认可度的影响。并购支付方式在并购重组过程中处于关键地位,支付方式主要有:现金支付、股票支付、现金与股票混合支付。现金支付指的是直接使用现金购买资产;股票支付指的是主并方通过增发股票的方式来购买资产。

由于股票支付涉及股票增发,一方面涉及主并方股权结构的调整,可能会导致稀释大股东的股权[9,10] ,使大股东承担丧失控制权的风险并引起股价下滑[11-13] 。另一方面,采用定向增发股票支付容易产生虚高评估标的的情况。按照《上市公司重大资产重组管理办法》(2014年)第四十五条的规定,上市公司发行股份的定价严格参照基准日(通常为董事会决议公告日)前20、60、120个交易日股票均价之一且不低于该参考价的90%。如果股票支付时股价较高,增发相同股份可募集更多资金来减少支付压力,主并方为了能够进行股票支付,可能会通过接受较高溢价的标的资产,让目标方同意股票支付。谢纪刚、张秋生[14] 使用中小板非同一控制下的并购样本研究发现,股票支付比现金支付的标的评估增值率更高。因此,由于股票支付所带来的股权稀释风险以及所导致的虚高评估都将受到投资者质疑,市场反应消极。现金支付方式则不存在上述问题,首先现金支付方式不存在股权稀释风险;其次其支付的每一分钱都需要公司资金来承担,而评估增值程度将决定其支付金额大小,主并方将力求公允以防止评估增值虚高进而减少支付压力,客观上决定了评估结果的公允性,投资者也更认可现金支付方式下的评估结果。

基于上述分析,本文提出假设2:

假设2:上市公司并购重组中评估增值的市場认可度受支付方式影响,采用股票支付方式的市场反应差于其他支付方式。

2. 并购采用的评估方法对评估增值市场认可度的影响。2008年《上市公司重大资产重组管理办法》规定:重大资产重组中相关资产以资产评估结果作为定价依据的,资产评估机构原则上应当采取两种以上评估方法进行评估。现有的资产评估方法主要有三种:市场法,资产基础法,收益法。

市场法需要参考类似已有的资产并购案例来确定评估价值,实际运用较少。目前主要使用的是资产基础法和收益法。资产基础法的评估理念是在各项资产和负债账面价值的基础上从资产和负债的重置角度评估出适当价格。评估结果的主要决定因素为相关资产评估基准日国内市场价格水平。资产基础法的缺点是难以计量各个单项资产对企业的贡献,更难以衡量各个单项资产或技术有机结合所能产生的整合效应,因此资产基础法评估出的价值可能偏低。由于资产基础法是以企业资本要素再建为出发点,所以评估比较谨慎,整体增值率并不高,给投资者的印象只会偏低不会虚高。相反,采用收益法评估出的评估结果往往要远远大于资产基础法评估结果。收益法从评估对象未来获利能力角度,运用贴现理论将预测的收益进行资本化或贴现来确定评估对象的价值。具体评估时要预测各个时间段产生的现金流,还要确定折现率。对于收益法来说,由于现金流是评估人员人工预测的,具有较大的主观性,而折现率的确定又涉及其他误差[3] ,各种误差的综合影响可能使得评估结果远远偏离其真实价值,使得标的评估值具有虚高的可能性[14] 。一般而言,投资者对于谨慎评估往往持认可态度,而对虚高评估行为会发出质疑并做出消极反应。因此,当并购双方最终采用收益法评估结果作为参考依据时,投资者不免会在一定程度上质疑评估结果虚高,若评估增值率大于行业水平,将进一步加剧市场消极反应。采用其他评估方法的评估结果作为参考依据时能使投资者认为评估结果更为谨慎客观,即使出现质疑评估结果虚高情况,也不会因采用了资产基础法等其他评估方法而导致质疑程度加深,其市场认可度将比采用收益法评估结果更高。

基于上述分析,本文提出假设3:

假设3:上市公司并购重组中评估增值市场认可度受评估方法影响,采用收益法评估的市场反应差于采用其他评估方法。

3. 资产评估机构聘请主体对评估增值市场认可度的影响。并购重组中,作为买方的主并方在并购重组中希望最大程度地了解标的资产真实价值并以最便宜的价格收购标的资产,而作为卖方的目标方希望在并购重组事件中尽可能将标的资产卖出更高的价格[15] 。评估机构聘请主体的不同利益驱动将导致不同的行为选择。

由于许多并购交易定价是以标的资产评估结果为基础,买方为了以较低的价格收购标的资产,可能会与资产评估机构进行沟通,通过降低标的资产评估增值率来实现该目标;而卖方为了能将标的资产卖出更高的价格,可能也会与资产评估机构沟通,通过提升标的资产增值率来达成目标。若由买方聘请资产评估机构评估出的增值率小,则符合其压低价格购买标的资产的目的;反之若评估出的增值率高,买方则需以更高的价格购买标的资产,违背了其低价购买意愿,投资者会认为买方以更高价格购买标的资产对于买方公司来说是以更大的成本进行了收购的利空消息,故而当评估增值率偏离行业中值越高,即异常增值率越高时,市场反应越差。而由卖方聘请资产评估机构,评估出高增值率时,对于卖方的投资者来说,以更高价卖出标的资产对卖方有利,此时异常增值率高,市场反应不一定差。

基于上述分析,本文提出假设4:

假设4:上市公司并购重组中评估增值的市场认可度受资产评估机构聘请主体影响,聘请资产评估机构主体为买方时的市场反应要差于其为卖方时的市场反应。

三、 研究设计

(一)样本选取

以CSMAR并购重组数据库中收录的2007 ~ 2017年发生的重大资产重组事件的公司为初始样本,并对样本进行如下处理:①剔除并购重组未成功的样本;②剔除没有完整披露并购重组标的账面价值的样本;③剔除资产评估报告公布时间不明确的样本,因为这类样本无法评估市场反应;④采用缩尾Winsorize剔除1%异常值,并剔除基本财务指标极端的样本。最终得到381个样本。

本文的核心数据(并购标的资产的账面价值、评估报告公告日期及最终采用评估方法)由作者手工翻阅资产评估报告收集得到,市场反应由WIND数据库数据计算得到,其余数据来自CSMAR数据库。数据由Excel和Stata 14.0处理而得。

(二)变量定义

1. 被解释变量:市场反应。本文使用市场反应代表市场认可度,市场反应采用累计超额收益率衡量,以上市公司首次公告相关资产评估报告的日期为事件点,选择的时间窗口为公告日后2天[0,2]和公告日后15天[0,15],其时间窗口相对应的CAR[0,2]代表较短时间窗口的市场反应、CAR[0,15]代表较长时间窗口的市场反应。使用市场模型计算累计超额收益率。估计期为[-200,-30],对于估计期少于170个交易日的事件,要求至少有100个交易日数据。

市场模型为:Rit=αit+βitRmt+εit 。 其中Rit为个股的日涨跌幅度,Rmt为市场对应每日上证综合指数和深证综合指数的日涨跌幅度。计算个股的日超常收益率:ARit=Rit-( + Rmt+εit);累计超额收益率:CAR=ARit。

2. 解释变量:异常增值率。评估增值率(REV)是指标的资产评估值相对于其账面价值的增值程度,计算公式为:标的资产评估增值率=(评估价值-账面价值)/账面价值。借鉴宋顺林、翟进步[16] 的做法,将计算得到的资产评估增值率按照行业进行划分,在各个行业内排序得到每个行业评估增值率中值,在此基础上计算异常增值率(=标的资产评估增值率-所在行业增值率中值),使用异常增值率衡量资产评估结果相对行业增值率中值的偏离程度。

3. 控制变量。借鉴曾颖[17] 、陈涛和李善民[18] 的做法,选取以下控制变量:标的資产类型(UNDERT)、并购重组类型(RESRT)、聘请资产评估机构方的净资产收益率(ROE)、资产负债率(LEV)、第一大股东持股比例(FSECR)、资产规模(LNASSET)、标的资产的账面价值(LNBOOKV)、评估机构规模(YTOP100)以及年份虚拟变量(YEAR)和行业虚拟变量(INDUSTRY)。

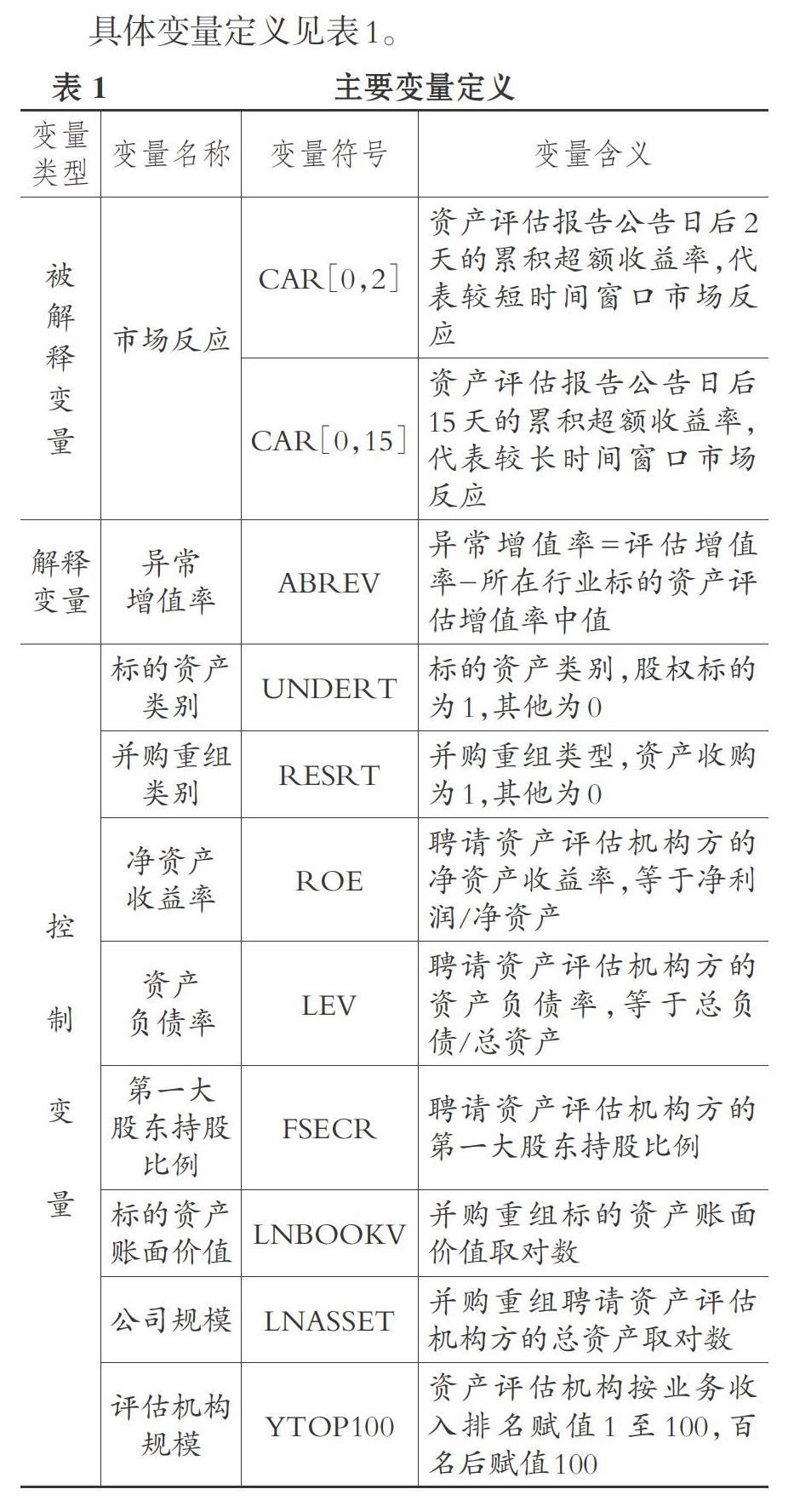

具体变量定义见表1。

(三)模型设计

采用上述模型来检验假设1,如果异常增值率ABREV系数显著为负,表明假设1成立。对于假设2至假设4,依次按照并购重组支付方式、并购采用的评估方法、资产评估机构聘请主体地位(交易地位)进行分组,分别采用上述模型进行分组检验。

四、 实证结果与分析

(一)描述性统计

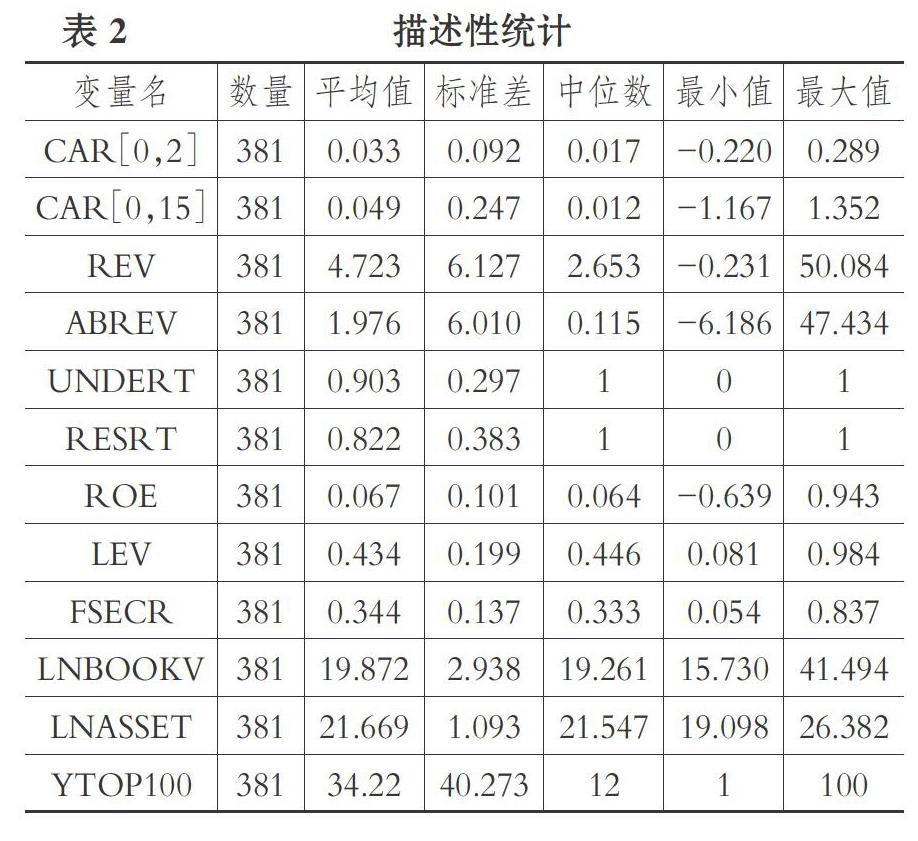

表2为各变量的描述性统计结果。由表2可知,评估增值率REV的最小值为-0.231,最大值为50.084倍,平均值为4.723倍,说明评估增值率总体较高。再看异常增值率ABREV,最小值为-6.186,最大值为47.434,平均值为1.976,可以看出异常增值率跨度较大,最大值远大于平均值。市场反应CAR[0,2]最小值为-0.22、最大值为0.289,市场反应CAR[0,15]的最小值为-1.167、最大值为1.352,可以看出市场对于重大资产重组的积极或消极反应十分明显。此外,两个变量均值都为正,表明总体上市场对于重大资产重组还是有所期待。标的资产类别UNDERT均值为0.903,说明标的类型有90.3%为股权标的。并购重组类别RESET均值为0.822,说明并购类型有82.2%为资产收购。评估师规模(YTOP100)中位数为12,说明有50%的重大资产并购重组聘请业务收入排名前12名的评估机构。

(二)多元回归分析

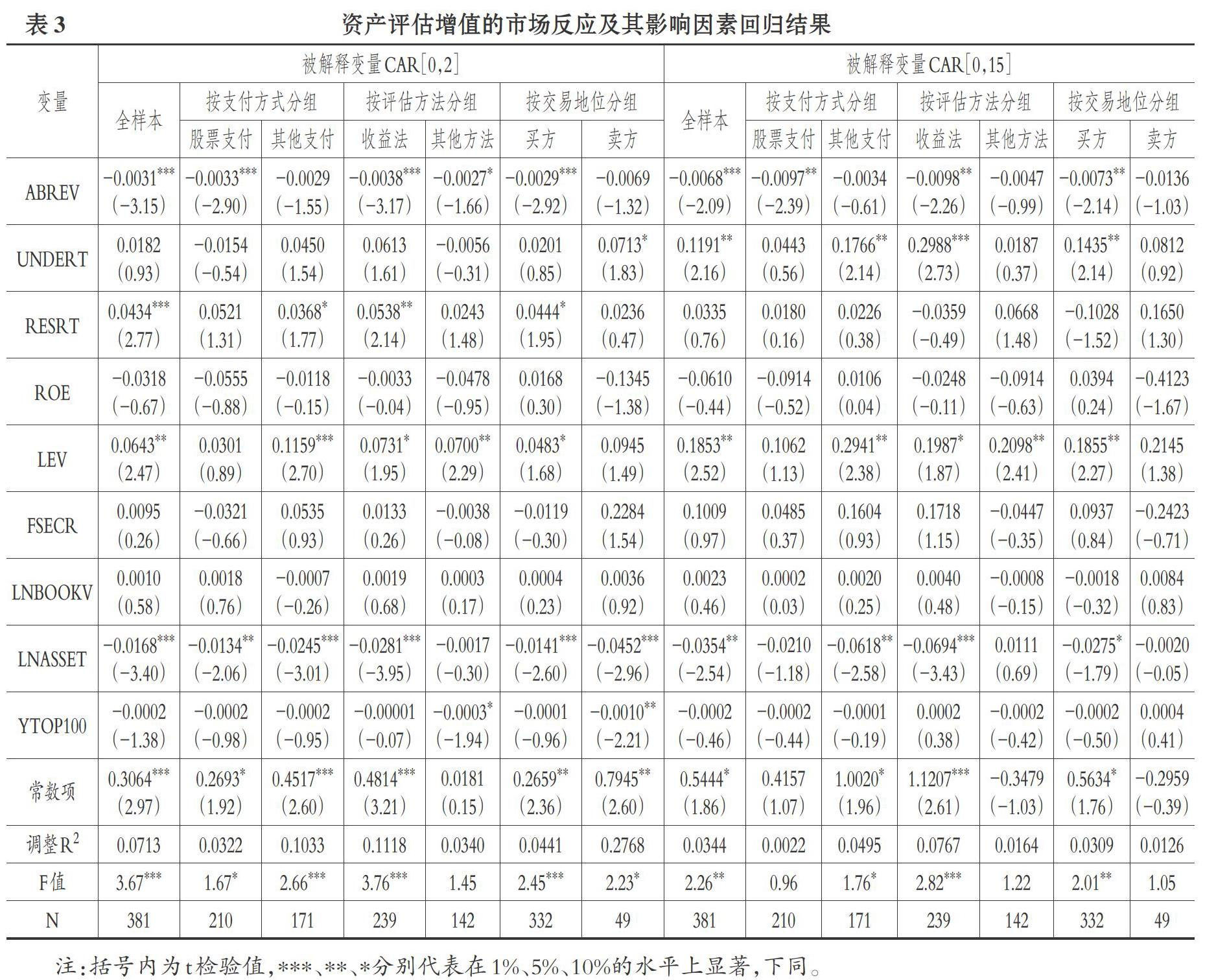

表3是多元回归结果。从全样本来看,异常增值率ABREV和市场反应CAR[0,2]、CAR[0,15]分别在1%和5%水平上显著,相关系数分别为-0.0031和-0.0068,说明评估结果的异常增值率越大,市场反应越差。上述结果表明投资者确实会利用同行业评估增值率中值来判断资产评估增值率是否异常,如果越偏离行业评估增值中值,投资者越会认为其为异常评估结果,从而给出消极市场反应,得到难证假设1。控制变量中,聘请资产评估机构方规模LNASSET与市场反应 CAR[0,2]和CAR[0,15]显著负相关,在其他回归中二者基本上都为显著的负相关关系,说明市场投资者认为资产评估机构聘请方的规模越大,评估机构越难以保持独立性,评估结果可能越不公允,显示了投资者对于评估机构独立性持怀疑态度。此外,聘请方的资产负债率LEV与市场反应CAR显著正相关,在其他回归中二者基本上为显著的正相关关系。该关系的形成原因可能是投资者认为资产负债率越高的公司所受到的外部监督力度越大,信息越为透明,难以影响评估机构独立性,于是评估结果就更为公允。

为了检验并购重组支付方式对评估结果市场反应的影响,将样本按照并购支付方式不同分为股票支付组和其他方式支付组。从表3的检验结果可得,在股票支付组中,异常增值率ABREV与市场反应CAR[0,2]和CAR[0,15]分别在1%和5%水平上显著为负,在其他支付方式组中异常增值率均不显著。上述结果说明,采用股票支付会带来比现金支付更加消极的市场反应,投资者对于评估结果的反应受到并购支付方式的影响。鉴于股票支付会引起股权稀释风险,以及该支付方式有减轻并购支付压力的能力而会被蓄意采用造成虚高评估标的,而现金支付和其他支付方式不存在股权稀释风险并且支付压力无法转移,客观上决定了评估结果的公允性,故而投资者在评估结果异常情形下,更加容易怀疑采用股票支付方式的评估结果,其市场反应更差,假设2得到验证。

为了检验评估方法对评估结果市场反应的影响,根据采用的评估方法不同将样本分为收益法评估组和其他评估方法组(主要是资产基础法,还有少量市场法)。在收益法组内,异常增值率ABREV与市场反应CAR[0,2]和CAR[0,15]分别在1%和5%水平上显著为负。而在其他方法组,异常增值率ABREV与市场反应CAR[0,2]仅在10%水平显著为负,异常增值率ABREV与市场反应CAR[0,15]不显著。以上结果说明采用收益法评估会加剧投资者对于评估结果的不认可程度,市场反应更消极,支持了假设3。上述结果验证了前文预期,即收益法评估过程误差较多且受主观性影响大,容易偏离标的资产真实价值,投资者更不信任收益法的评估结果,认为收益法评估结果更不公允。

为了检验交易地位对评估结果市场反应的影响,按聘请资产评估机构主体不同,将其分为买方组和卖方组,检验两组评估结果与市场反应的关系。买方组异常增值率ABREV与市场反应CAR[0,2]和CAR[0,15]分别在1%和5%水平上显著为负。在卖方组内,异常增值率均不显著。这说明上市公司并购重组中评估增值的市场认可度受资产评估机构聘请主体影响,聘请资产评估机构主体为买方时的市场反应要差于其为卖方时的市场反应,假设4得到验证。在卖方组控制变量评估机构规模(YTOP100)与市场反应在5%水平上显著负相关,表明评估机构独立性越强,越能抵抗卖方操纵评估结果获利,从而导致卖方公司的投资者无法获利,市场反应消极。该结果进一步表明投资者对于资产评估机构独立性持怀疑态度,原因是如果评估机构能够保持独立性那么并购双方的任一方聘请评估机构得到的结果都将一致,不会给投资者造成不同的心理预期,但实际上却出现了本文所假设的情况,即聘请方交易地位影响了市场反应。

五、 稳健性检验

(一)替换自变量

用并购重组中标的资产评估增值率减所在行业标的资产评估增值率均值衡量异常评估增值率,替换主检验中的异常增值率衡量方法重新回归,回归结果见表4。从表4可知:全样本中ABREV与CAR[0,2]和CAR[0,15]分别在1%和5%水平上显著负相关。在股票支付组、收益法评估组、买方组,ABREV与CAR[0,2]均在1%水平上显著负相关,ABREV与CAR[0,15]均在5%水平上显著负相关;而在非股票支付组、其他评估方法组、卖方组,ABREV与CAR[0,2]和CAR[0,15]均不显著。与前文主检验结果一致,说明研究结论较为稳健。

(二)替换时间窗口

采用比[0,2]更短的市场窗口[0,1]和考虑了事件信息提前泄露问题的对称时间窗口[-2,2]来度量市场反应,表5列示了新的时间窗口[0,1]和[-2,2]的回归结果。回归结果显示全样本中异常增值率ABREV与市场反应CAR[0,1]和CAR[-2,2]分别在1%和5%水平上显著负相关。在各个分组中,股票支付组、收益法评估组、买方组的异常增值率ABREV和市场反应CAR[0,1]均在1%水平上显著,股票支付组、收益法评估组、买方组的异常增值率ABREV与市场反应CAR[-2,2]分别在10%、5%、5%水平上显著,系数均为负。而在非股票支付组、其他评估方法组、卖方组,ABREV与CAR[0,1]的关系均不显著;ABREV与CAR[-2,2]在非股份支付组、其他评估方法组中在10%水平上显著,系数也不低于股票支付和收益法评估组,其可能是由于资产评估结果增值的消息在公告日前难以得知,在公告日前泄露可能性较小,故而考虑公告日前交易日的市场反应影响了二者间的负相关程度及显著性。此外,本文还考察了[0,3]、[0,30]等时间窗口,结果均与主检验中[0,2]窗口结论一致,限于篇幅未列示。上述表明前文得出的结果较为稳健。

六、 结论与建议

随着并购活动的频繁进行,资产评估在并购重组中的作用越来越大,许多并购直接以资产评估结果作为交易定价依据,资产评估结果的合理性或公允性影响并购交易双方以及广大投资者的利益。本文从资本市场角度研究投资者对并购重组资产评估结果的认可度及其影响因素,研究发现:并购重组中标的资产评估异常增值率与市场认可度显著负相关,即资产评估增值率偏离同行业评估增值率中值越大,股票市场反应越消极;资产评估结果的市场反应与并购支付方式、标的资产最终采用的评估方法、聘请资产评估机构主体地位等因素相关,表现为采用股票支付方式、采用收益法评估、买方聘请资产评估机构时,评估异常增值率越高,市场反应越消极。以上结论在改变计量资产评估结果的方法和股票市场反应的时间窗口时仍然成立。

根据以上结论得出以下两点启示:①对监管部门而言,并购重组审核委员会应建立上市公司并购重组标的资产评估结果增值数据库,对照数据库快速识别资产评估结果异于同行业水平的并购事件,及时向识别出的并购事件发问询函,询问评估增值水平异于行业水平的原因。②对于投资者而言,可以通过资产评估报告给出的信息,结合并购支付方式、标的资产最终采用的评估方法、聘请资产评估机构主体等因素来判别资产评估结果的合理性,重点关注采用股票支付方式时上市公司的股价是否处于非正常水平,采用收益法评估时标的资产现金流的估计是否符合行业发展,并根据聘请资产评估机构的主体以及资产评估机构的规模、声誉、收费情况判断资产评估机构是否容易被操纵。

当然本文也存在一些不足,由于手工收集数据得到的资产评估报告数量有限且需同时匹配市场反应数据(部分资产评估报告公布时间不明确导致无法评估市场反应),故样本量与整体重大资产重组事件量相比而言较小,由此计量行业评估增值率中值时可能因数据不全而导致一定的误差。此外,本文研究发现资产评估机构聘请主体可能会对资产评估造成一定影响,未来可进一步探究聘请方地位不同对于评估定价以及并购重组定价的影响问题,以揭示资产评估机构独立性和资产评估结果公允性的关联。

【 主 要 参 考 文 献 】

[ 1 ] 王竞达.上市公司资产评估与交易定价关系研究——基于2010年上市公司数据分析[ J].经济与管理研究,2012(5):107 ~ 114.

[ 2 ] 周勤业,夏立军,李莫愁.大股东侵害与上市公司资产评估偏差[ J].统计研究,2003(10):39 ~ 44.

[ 3 ] 程凤朝,刘家鹏.上市公司并购重组定价问题研究[ J].会计研究,2011(11):40 ~ 46.

[ 4 ] 陈骏,徐玉德.并购重组是掏空还是支持——基于资产评估视角的经验研究[ J].财贸经济,2012(9):76 ~ 84.

[ 5 ] 严绍兵,王莉莹,仲崇敬,吕文杰.中国上市公司资产交易中评估结果与交易价格之间差异的研究[ J].中国资产评估,2008(5):34 ~ 39.

[ 6 ] 程凤朝, 刘旭, 温馨.上市公司并购重组标的资产价值评估与交易定价关系研究[ J].会计研究,2013(8):40 ~ 46.

[ 7 ] 王小荣,陈慧娴.企业并购重组中评估定价与成交价,谁被资本市场接受?——来自2007 ~ 2011年中国上市公司的经验数据[ J].中央财经大学学报,2015(9):55 ~ 62.

[ 8 ] 马海涛,李小荣,张帆.资产评估机构声誉与公司并购重组定价[ J].中国软科学,2017(5):101 ~ 118.

[ 9 ] Jensen M. C., Meckling W. H.. Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure[ J].Social ScienceElectronic Publishing,1976(4):305 ~ 360.

[10] Malay Ghosh, et al.. Generalized Linear Models for Small-Area Estimation[ J].Publications of the American Statistical Association,1998

(441):10.

[11] Faccio M., Masulis R. W.. The Choice of Payment Method in European Mergers and Acquisitions[ J].Journal of Finance,2005(3):1345 ~ 1388.

[12] 蘇文兵,李心合,李运.公司控制权、信息不对称与并购支付方式[ J].财经论丛,2009(5):67 ~ 73.

[13] 孙世攀,赵息,李胜楠.股权控制、债务容量与支付方式——来自我国企业并购的证据[ J].会计研究,2013(4):52 ~ 57.

[14] 谢纪刚,张秋生.股份支付、交易制度与商誉高估——基于中小板公司并购的数据分析[ J].会计研究,2013(12):47 ~ 52.

[15] 国有企业股份制改造的政策与措施研究课题组.国企改制中财务审计与资产评估研究(上)——问题与分析[ J].审计与经济研究,2006(6):3 ~ 8.

[16] 宋顺林,翟进步.大股东操纵资产评估价格了吗?——来自股改后资产注入的经验证据[ J].经济管理,2014(9):145 ~ 155.

[17] 曾颖.资产注入:支付手段与市场反应[ J].证券市场导报,2007(10):29 ~ 33.

[18] 陈涛,李善民.支付方式与收购公司财富效应[ J].证券市场导报,2011(2):49 ~ 53.