商业银行公司治理对财务绩效影响的实证分析

——基于Stata的面板数据分析

2020-05-28宋璐阳李岩丹

宋璐阳,李岩丹

(南京信息工程大学 商学院,江苏 南京 210044)

由于公司治理对财务绩效的重要性,有关二者关系的研究一直是学者们研究的热点。然而,目前国内文献研究大多数局限于我国上市公司的公司治理情况,有关商业银行公司治理的研究数量较少。因此,我们采用16家上市商业银行2010—2018年的数据,探讨我国上市银行公司治理机制与财务绩效的关系。

一、理论分析

毛文娟、李雪梅(2019)认为,公司治理以股东大会、董事会、监事会和高管层为核心组织, 各部门权力分散,相互制衡。研究学者多以股权结构、董事会规模、高管薪酬激励等变量代表公司治理。李兴智(2006)指出,公司治理是现代企业管理的中心思想,必须有完善的产权基础为公司治理提供保障,股东所有权控制公司治理结构,若研究商业银行公司治理需先做股东大会的有关研究。王思薇、张燕楠(2018)表明,董事会的规模与公司战略决策的制定有直接的关系,进而影响公司的财务绩效。刘丹丹(2018)认为,有效增加高管人员的薪酬会激励高管人员努力工作,进而给公司带来收益。本文作者认为,股权集中度可以有效衡量商业银行的股权结构,董事会规模和高管薪酬会直接影响商业银行发展的战略决策,因此都可作为代表公司治理的变量。但由于我国商业银行公司治理的模式还不成熟,监事会发挥的作用有限,因此不选择监事会的有关变量来衡量商业银行公司治理的效果。

(一)股权集中度对价值的影响

股权集中度就是指股权的分布情况是集中的还是分散的。李祥成(2018)提出,当公司的股权结构分散时,因为每个股东所持的股票不多,所以股东没有动力监督管理者,在这时,管理者就会为了追求自身利益的最大化而损害公司利益,银行的财务绩效会受到负面影响;若公司的股权结构集中,中小股东难以与大股东相互制约,大股东和管理者在决策时就会忽略来自中小股东的意见,可能会做出不恰当的决策,这同样会给银行的财务绩效带来负面影响。戴国强、刘兵勇(2016)认为,股权集中度与银行风险承担存在区间效应,股权需要一个相对合理的集中度和分散度。由此,本文提出假设1:商业银行第一大股东持股比例越高,商业银行的价值越小。

(二)商业银行董事会规模对财务绩效的影响

董事会规模就是指董事会的董事人数。李祥成(2018)认为,董事会的规模越大,就越容易吸收到不同知识结构和社会资源的人员加入,这有利于公司的管理人员做出正确的经营决策,从而提高财务绩效。曹艳华、牛筱颖(2009)认为,当董事会人数较多时,董事会成员可以在专业知识、管理经验等方面互补学习,降低银行的经营风险。于东智(2003)的实证检验结果证明,董事会规模与公司绩效之间存在倒“U”形关系,并且指出董事会成员在9人时对公司治理的效果是最佳的。由此,本文提出假设2:商业银行董事会规模与商业银行财务绩效呈正相关关系。

(三)商业银行高管的薪酬对财务绩效的影响

张晖明、陈志广(2002)指出,财务绩效和管理者薪酬有关。如果企业价值的增长会带来薪酬的增加,管理者就会努力工作,实现企业利益和自身利益的双赢。Wilbur(1970)的观点是,上市公司的高管薪酬与其财务绩效呈正相关关系。陈学彬(2005)认为,我国商业银行高管的工资待遇和银行财务绩效之间存在显著的正相关关系,但高管激励制度只注重短期效益。由此,本文提出假设3:商业银行前三名高管薪酬的总和越大,银行的财务绩效越好。

二、研究设计

(一)数据来源及处理

截至2018年年底的数据显示,在我国A股上市的共有30家银行。由于研究所需数据较多,且部分银行数据缺失较多,为保证数据的有效性,本文采用16家上市商业银行(包括平安银行等银行)2010—2018年的年度数据。我们在国泰安数据库、各上市公司年报中下载数据,手工收集缺失数据,这些数据来源为上海证券交易所、深圳证券交易所。另外,为消除量纲对于实证研究的影响,我们对数值较大的变量取对数。

(二)变量定义

财务绩效的变量选取。选择净资产收益率衡量商业的获利能力即经营绩效,是计量模型的被解释变量。该指标越大,商业银行的经营绩效越好。

公司治理的变量选取。我们用商业银行的第一大股东持股比例来代表商业银行的股权结构;选取董事会规模作为董事会的研究指标;用前三名高管薪酬总额作为指标研究高管激励对商业银行经营绩效的影响。

其他控制变量选取。参考相关研究,本文拟设置四个控制变量:资产负债率、总资产规模、商业银行股权性质、营业收入增长率。

(三)研究模型

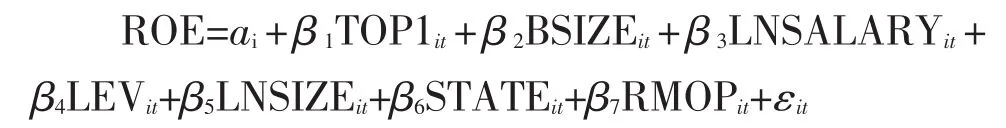

在借鉴国内外公司治理理论的基础上,本文提出相应计量模型,其变量命名见表1。

表1 变量命名

模型:

在计量模型中,i是各家城市商业银行,t指年份,at-是指i城市商业银行的截距项,εit是t年i城市商业银行的误差项。

三、实证分析

(一)描述性分析

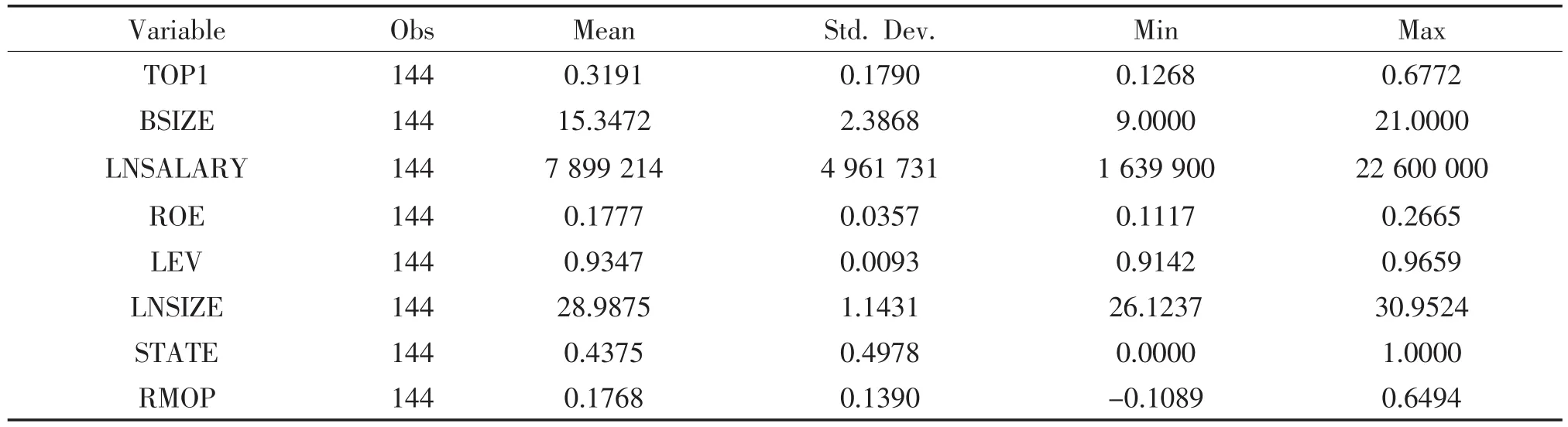

对变量进行描述性分析,得到描述性统计如表2。

选取样本商业银行的净资产收益率平均值与标准差分别是0.1777与0.0357,最小值与最大值分别是0.1117和0.2665;商业银行第一大股东持股比例平均值与标准差分别是0.3191和0.1790,最小值和最大值分别是0.1268和0.6772;董事会规模最小值与最大值分别是9和21,由此可以看出商业银行董事会规模存在较大差异;前三名高管薪酬最小值和最大值分别是1 639 900和22 600 000,平均值与标准差分别是7 89 9214和4 961 731,商业银行前三名高管薪酬差异较大。

表2 描述性统计

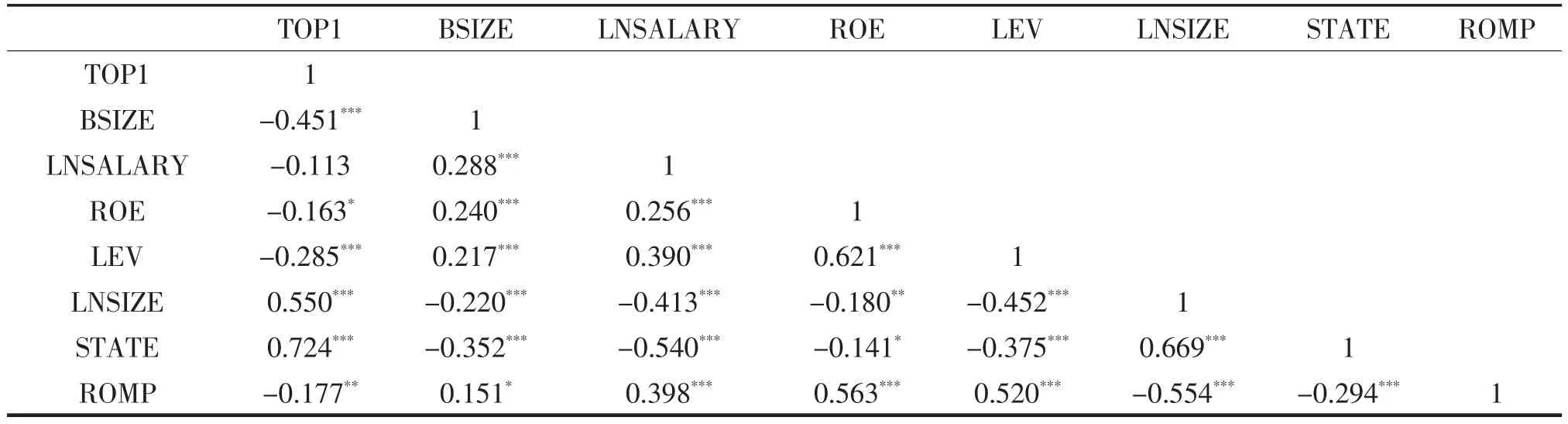

表3 相关性分析

(二)相关性分析

由表3可知,在10%的显著水平下,第一大股东持股比例与净资产收益率呈负相关关系;在1%的显著性水平下,董事会人数越多,净资产收益率越高;在1%的显著性水平下,前三名高管薪酬越高,净资产收益率越高。

(三)回归结果与分析

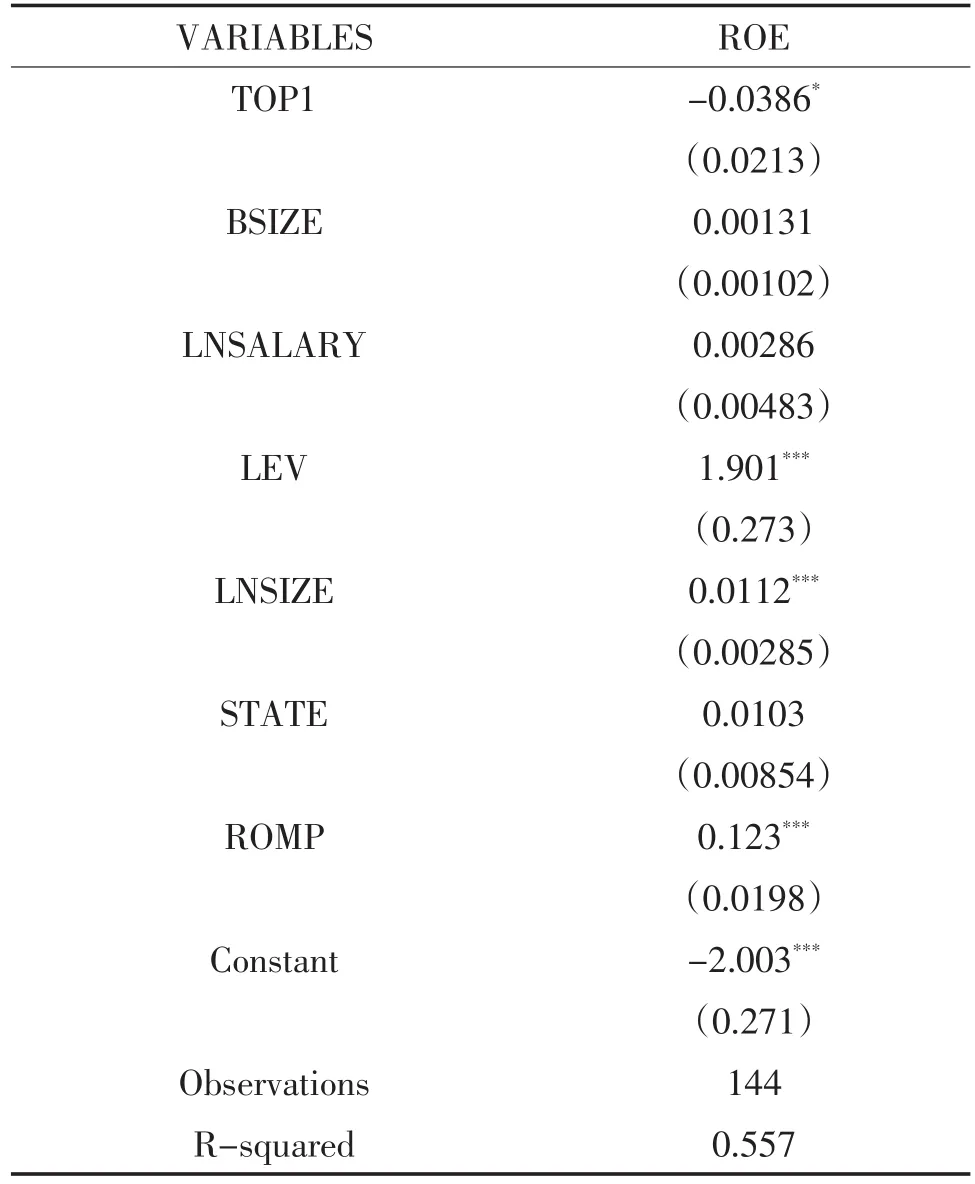

研究模型及分析回归结果如表4所示。

由回归结果可知,在10%的显著水平下,第一大股东持股比例提高时,净资产收益率显著下降。这时,假设1得到证实。

董事会人数、前三名高管薪酬都与净资产收益率有正相关关系,但是关系都不显著。假设2和假设3不能得到有效验证。

控制变量方面,商业银行的规模与净资产收益率在1%水平下显著正相关。这表明商业银行规模越大,其盈利能力越强。

营业收入增长率与净资产收益率在1%水平下显著正相关。这表明商业银行营业收入增长越快,盈利能力越好。

表4 研究模型分析回归结果

本文采用我国16家上市商业银行2010—2018年的年度数据,建立模型对我国商业银行公司治理机制及盈利能力进行了实证分析。实证结果表明,股权高度集中不利于商业银行盈利能力的改善。董事会规模与高管薪酬与商业银行盈利能力之间的关系没得到有效验证。根据研究结论,为进一步完善商业银行内部治理机制,提高盈利能力,我们建议:第一,进一步优化商业银行的股权结构,适当分散股权,避免“一股独大”,达到股权制衡的效果;第二,调整董事会规模,有效发挥董事会的经营监督作用,为公司的经营决策提供更全面、多角度的意见和建议;第三,合理制定高管考核标准,建立科学高效的高级管理人员薪酬机制,促使高级管理人员的管理理念与股东利益趋向一致。