真实合规审查、融资约束与企业OFDI

2020-05-06姚峪岩

[摘 要] 2001年起,中国企业在“走出去”政策支持下快速进行全球投资布局,但近些年国内外经济环境发生了巨大变化。2017年8月18日,《关于进一步引导和规范境外投资方向的指导意见》出台,对外直接投资(OFDI)迎来新的监管政策——真实性、合规性审查,中国对外直接投资进入了新阶段。基于权衡理论和优序融资理论,定性定量研究融资约束和真实合规审查对中国企业OFDI决策的影响并对政策实施效果进行科学评估。研究结果表明:企业融资约束和真实合规审查都会抑制企业对外直接投资,该政策有利于精准优化对外投资结构。建议企业真正理解真实合规审查政策要求,降低融资约束程度,以及相关管理部门进一步完善审查内容和范围,真正发挥出OFDI的逆向技术效应,实现出口与投资的良性互动,促进对外投资持续健康发展。

[关键词]真实合规审查;融资约束;中国企业OFDI

[中图分类号] F832.6 [文献标识码] A [文章编号] 2095-3283(2020)03-0023-06

Authenticity Compliance Review, Financing Constraints and Enterprise OFDI

Yao Yuyan

(School of Business, Shanghai University of International Business and Economics,Shanghai201620)

Abstract: Since 2001, supported by the "go global" policy, Chinese enterprises have made rapid global investment layout, but in recent years, the domestic and international economic environment has undergone great changes. On August 18, 2017, Guidance on further guiding and standardizing the direction of overseas investment was released, ushering in a new regulatory policy for OFDI -- authenticity and compliance review, China's OFDI entered a new stage. Based on the theory of tradeoff and optimal financing, this paper qualitatively and quantitatively studies the impact of financing constraints and true compliance review on OFDI decision-making of Chinese enterprises and makes a scientific evaluation of policy implementation effect. The research results show that both financing constraints and authenticity compliance review can inhibit enterprises' ofdi, and this policy is conducive to accurately optimizing the structure of ofdi.It is suggested that enterprises really understand the requirements of the real compliance review policy, reduce the degree of financing constraints, and relevant management departments further improve the review content and scope, so as to truly play the reverse technical effect of OFDI, realize the positive interaction between export and investment, and promote the sustainable and healthy development of overseas investment.

Key Words: Authenticity Compliance Review; Financing Constraints; Chinese Enterprise OFDI

一、引言

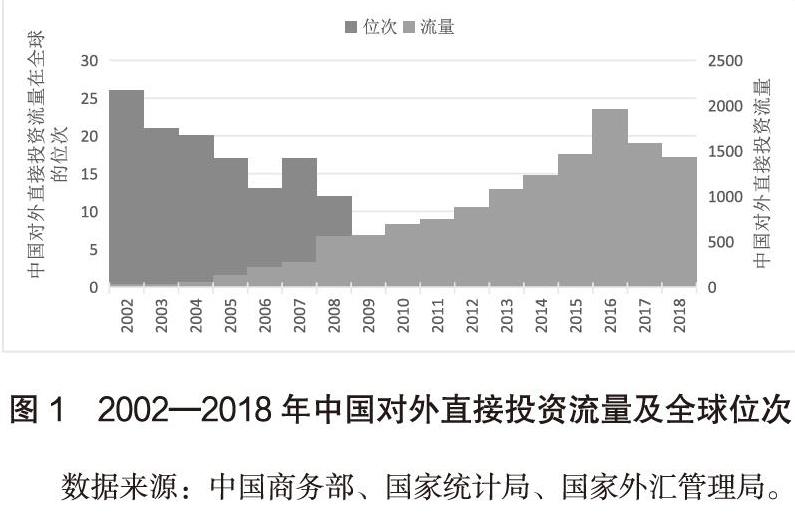

自2001年實施“走出去”战略之后,截至2019年,中国对外投资企业数量不断增大,规模不断扩大,领域不断增多。由图1可知,2002-2018年间,中国对外直接投资流量整体呈上升趋势,在全球的位次整体呈下降趋势,当前存量已高达1.98万亿美元,是2002年末存量的66.3倍,仅次于美国和荷兰,遍及全球80%多国家,已成为全球对外投资的重要力量。

由于信息不对称和信息不完全,以银行为代表的金融机构对非金融企业的成本收益和潜在风险等信息了解相比较少,而且无法完全避免企业道德风险,所以非金融企业大多无法即时获得所需的全额资金,有可能使其错过一些重要发展机遇,影响企业的进一步发展。近些年来随着“降杠杆”工作持续深入,“融资难融资贵”现象受到公众的广泛关注,外部资金获取难度进一步增大,投资活动受到一定程度限制。尤其在2017年8月,国家出台的《关于进一步引导和规范境外投资方向的指导意见》将房地产、酒店、影院、娱乐和体育俱乐部等行业列为限制类境外投资,进行对外投资的企业融资约束问题更加突出。相关管理部门采取的真实合规审查措施,从操作层面看政策更具针对性;从结果层面看当年对外投资流量14年来出现首次降低,截至2016年,流量年均增长达到了35.8%,而2017年流量同比下降了19.3%,下降幅度比较显著,2018年流量继续下降了9.6%,说明这一政策的影响具有明显性、连续性和持续性。真实合规审查,有助于改善以往一些行业企业对外投资不理性行为,避免因此造成的资本外逃、产业空心化等市场失灵问题,优化对外投资结构,充分发挥OFDI逆向知识转移和溢出正向效应,根据波特产业集群理论,OFDI通过整合全球资源形成世界级先进产业集群,真正打通与国内外上下游企业产业之间的联系,促进国内经济转型升级,实现高质量发展。

综上所述,可知真实合规审查虽然短期内造成了企业OFDI流量快速大幅度下降,但长期内有利于提高资金利用率和对外投资成功率。因为对外投资行为具有两面性,既可能加强与国内经济来往形成产业内贸易,增加出口;也可能造成产业空心化,对经济发展产生不利影响,所以必须加强引导、指导和监管,降低不利影响,更好地发挥其对国内实体经济的积极作用。所以本文在基于当前OFDI企业面临的更加严峻的融资约束问题,研究该政策如何影响企业OFDI决策行为以及影响程度,为企业如何更好地应对这一情况以及为相关管理部门如何更好地平衡短期与长期矛盾提供相关建议。

二、文献综述

本文基于中国企业OFDI从产生、进入、实施和影响内在逻辑顺序,即出口一般先于OFDI,由于企业面临国内外和企业间的差异,所以会选择不同OFDI模式进入东道国,投资建设阶段会受到东道国和母国双方影响,最后OFDI行为会对各方产生影响。故分为OFDI与出口关系、OFDI模式选择、影响OFDI因素、OFDI效应分别进行文献综述。

(一)OFDI与出口关系

OFDI与出口关系主要分为出口对OFDI影响和OFDI对出口影响。多数学者认为出口促进了企业的OFDI。在支持上述观点的同时,部分学者从外部影响因素、区域角度及内部影响因素角度进行了深入研究,如蒋冠宏(2019)指明中国企业在东道国市场需求和制度不确定性延长了从出口到OFDI的时间长度,目的是获取更多的经验,降低不确定性;有学者对制度因素进行细分,发现尤其是规范性制度质量过高会起到显著阻碍作用,但通过与这些国家開展先行贸易可以有效降低制度障碍(余壮雄和付利,2017)。OFDI对出口的影响有李洪亚(2019)基于技术寻求动机的OFDI能够通过生产与盈利能力渠道显著正向影响跨国企业的出口强度。可见,出口和OFDI是具有协同效应的。

(二)OFDI模式选择

OFDI模式主要分为绿地建设投资和跨国并购投资,众多学者基于企业面临的内外部因素对其进入东道国模式进行研究。如张长征和徐艺(2019)基于企业特定优势和国家差异两个因素,研究中国企业在“一带一路”沿线国家的投资方式,发现存有单一特定优势的企业选择并购与合资方式,具备多种特定优势的企业会选择绿地新建;如果东道国经营环境差异越大,则越倾向于并购。而蒋冠宏和蒋殿春(2017)认为生产率高、资本密集、规模大、研发密度高且流动资产比重高的中国企业选择跨国并购方式的可能性更大。可见,中国企业会因为不同的内外因素而选择不同的OFDI模式进入东道国。

(三)影响OFDI因素

影响OFDI的因素主要从东道国和母国角度进行分析。从东道国角度来看,东道国工会组织对中国上市公司的对外直接投资存在显著影响,并且对国有上市公司和非国有上市公司的影响存在差异(吕萍,2018)。东道国所得税减税政策显著促进中国企业OFDI,私营企业对此反应更敏感(冯华和宋国敏,2019)。从母国角度来看,王文珍和李平(2018)认为要素市场扭曲增加了企业 OFDI。孙华平(2018)将东道国和母国结合起来进行研究,指出中国企业OFDI因素有东道国市场容量、双边贸易额、东道国劳动力成本、地理距离以及双边汇率、教育水平共6大因素。可见,母国和东道国确实会对OFDI的规模大小、区位选择产生重要影响。

(四)OFDI效应

OFDI效应可以分为宏观效应和微观效应,宏观效应主要对母国的社会效应进行研究,微观效应主要对企业绩效进行研究。

OFDI社会效应方面有对母国的就业、产能、生产率等方面研究,由于数据、对象等研究差异会得出完全相反的结论。如贾妮莎等(2019)指出中国企业OFDI 有显著的就业效应并呈现先递增后减少的态势。张先锋等(2017)持有相反意见,认为目前相比于出口,对外直接投资尚未对消化过剩产能产生显著影响,从侧面说明短期无法扩大就业规模。

OFDI企业效应方面有对企业整体绩效和具体绩效的研究,具体绩效包括利润率、产能利用率、产出等方面,同样并无定论。周燕和郑涵钰(2019)指明企业对外快速扩张显著提升企业绩效,对向发达国家、资本密集型行业促进效应更加长期稳健。OFDI 对企业产出呈现促进效应,但不同类型对外直接投资对企业产出的影响存在差异(杨连星等,2019)。

可见,对于OFDI的研究涉及的内容非常广泛。关于OFDI和融资约束研究主要在OFDI和融资约束研究基础上加入母国经济政策不确定性、政府支持、全要素生产率、企业绩效、货币政策、技术创新等要素进行三者关系重点分析。但在外汇储备下降等国内外宏观经济新形势下,尤其是对2017年实施的真实性合规性审查政策研究相对较少,有待进一步分析,揭示其内在机制。本文以实际情况为出发点,对其进行定性定量分析研究,揭示影响过程并提出相关合理建议。

三、理论机制

(一)权衡理论

权衡理论是基于实现公司价值最大化目标,通过权衡负债利弊,从负债角度出发确定最优公司资本构成,即债务融资与权益融资最优比例。该理论认为负债的好处在于公司所得税抵扣减少以及委托—代理成本下降;负债弊端在于个人所得税上升对公司所得税下降产生的抵消作用以及发生财务困境概率上升。结论公式为:V(a)=Vu+TD(a)-C(a),从左至右,分别代表负债后企业价值、无负债企业价值、负债的收益、破产成本,a指负债权益比率,其中TD和C函数都是a的增函数,当a较小时,负债的边际收益大于负债的边际成本,利用税收屏蔽作用,使得公司价值增大;当a较大时,负债的边际收益小于负债的边际成本,加剧了财务拮据成本,使得公司价值减小。认为债务融资优于股权融资。

具体来看,2017年8月起相关管理部门重点审查的房地产、酒店、影城、娱乐业、体育俱乐部行业,经营风险高,收益易受到许多不可预期因素影响,收益波动幅度较大,造成资产价值变化较大,而且紧急情况下不容易对有关资产进行出售变现,此时财务拮据成本预期值迅速上升,权益缩水严重。同时这些行业额外利润的赚取需要借助品牌、服务、口碑等无形资产,对于此类行业的公司股权收购,超高溢价往往与无形资产联系紧密,但相比于有形资产,无形资产定价范围较大,一般进行相关对外投资活动往往需要大量资金,但在发生财务拮据时,该类资产预期贬值速度非常快,更进一步加大财务拮据状况,此时a值较大,负债的边际成本更高,违约风险急剧上升,企业价值V(a)迅速下降,市值下跌,意味着海外投资项目需要进行增发再融资时,难度增加,无法按时按量筹集所需资金,内部融资受阻。因为上市公司多将股票进行抵押筹措资金,股价下跌,资产缩水,在银行进行抵押筹措资金的数量减下降,外部融资受阻。所以即使主观上企业有对外投资的意愿,但客观上无法完成对外投资这一经济活动,表现出不对外投资结果。所以,得到假设1:

H1:融资约束程度越高的企业OFDI越少。

(二)优序融资理论

优序融资理论是在权衡理论的基础上发展而来的,二者都是以公司市场价值最大化为目标,考察不同融资方式对市场价值的影响。主要区别在于后者以信息完全为前提假设,前者以信息不对称和信号传递为前提,存在交易成本,所以投资者只能按照对公司的期望来支付公司的价值,这一假设更符合现实情况。结论是企业融资时应按内源融资、债权融资、股权融资顺序依次进行。往往企业内部的自有资金无法满足绿地投资或者兼并投资的需求,必须借助外部资金帮助,同时企业主动提高财务杠杆比例可以向外界透露企业未来具有高新金流和高盈利的信号,具体来看企业对外投资行为,主动进行外部债权融资,作为强制性还本付息的债务,这一行为可以释放企业方对该海外投资项目的信心,认为该项目有能力创造高利润的信号,相比于股权融资,风险共担更多释放对该海外项目缺乏信心,反而不利于企业价值上升。

在信息不完全的情况下,投资者只能依靠相关信息来不断完善被投资企业的相关信息来做出预期判断,决定是否投资及投入资金数量,当企业面临真实合规审查的时候,这一信号传递给投资者以此来完善相关信息,增加对被投资企业的了解和评估。这一信号给相关原有的或者潜在的投资者释放出该企业本身的投资项目不被鼓励或者得不到有关政策支持或者该企业无法取得成功可能性较大等信号,使得原有投资者想要撤回以前投资以及潜在投资放弃计划投资,增加了融资约束程度,进而降低对外投资。同时,真实合规审查加强了对公司对外投资行业领域的检查力度,如果审查通过,有利于进一步增强该类投资项目未来具有盈利能力的信号,一定程度上减小融资约束程度,提高企业OFDI的规模和数量,但是,审查对象更可能是风险较高的企业,表明企业投资选择或者管理方面无法实现预期收益,抑制了银行等金融机构和个人投资者的投资积极性,这样会增大融资约束程度;同时审核时间加大,不确定风险也会增加,当审批通过时候,最佳境外投资机会可能已经流失,从而主动推迟,甚至直接否定。所以,得到假设2:

H2:面临真实合规审查的企业OFDI越少。

四、实证分析

(一)数据来源

以商务部发布的《境外投资企业(机构)名录》和国泰君安(CSMAR)上市公司数据库为基础,并在此基础上与启信宝数据库进行进一步匹配,完善企业的各项信息,得到并利用2016-2018年上市公司的相关数据。并且剔除存在缺失值的观测值;剔除金融行业、ST、*ST上市公司公司样本并对样本进行1%和99%的温莎处理,对原始样本进行筛选。

(二)模型设定

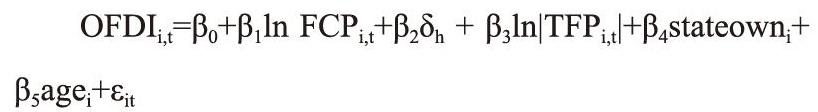

以刘莉亚(2015)等模型为基础,并参考李笑等(2019),设立模型为:

(三)变量分析

融资约束研究源于Fazzarietal(1988),通过企业特征变量来刻画一组样本企业内所受到的融资相对约束程度,此后开始,许多学者对此指数进行完善发展,代表的有KZ指数(2001)、WW指数(2006)。但这些解释变量与融资约束相互影响,这就产生了内生性问题。而SA指数使用企业规模和上市年龄外生变量很好解决了这一问题,并经过许多学者的使用和检验证明其具有稳健性和结果可靠性。

(四)回归结果与分析

1.描述性统计

如表2所示,样本中企业对外直接投资(OFDI)的均值为0.48,表面在样本中有大约48%的企业进行对外投资。融资约束(FCP)的均值为-1.3,标准差为0.11,说明不同企业融资约束程度存在差异。真实合规审查(δ)均值为0.13,说明在样本中的大約有13%的企业面临着相关管理部门的合规性、真实性审查。

2.实证回归结果

表3的前三列列式了Logit实证回归结果。其中第(1)列汇报了考虑融资约束因素和其他控制变量因素,其系数为-3.540,标准差为1.431,在5%的统计性水平上显著为负,说明企业所受融资约束程度提高一个单位,其对外投资的概率下降了354%,实证回归结果验证了本文的假设1,同时对OFDI=1的影响概率远超过了50%,说明解释有效。第(2)列汇报了考虑真实合规审查因素和其他控制变量因素,其系数为-1.236,标准差为0.293,在1%的统计性水平上显著为负,说明企业受到的真实合规审查提高一个单位,其对外投资的概率下降了124%,实证回归结果验证了本文的假设2,同时OFDI=1的概率超过了50%,说明解释有效。第(3)列同时考虑了融资约束和真实合规审查因素,同时控制了企业研发水平、生产率、企业性质、成立时间等变量,融资约束的系数为-3.278,真实合规审查的系数为-1.201,都显著,说明融资约束和真实合规审查提高都会降低对外投资活动,被审查的企业面临着审核时间延长、审核不通过概率增加等处境以及向外释放相关对外投资项目风险过大,企业资金流动性较差等信号,根据优序融资理论,此时投资者对于该企业的投资观望度急剧上升,会出现借款的难度增加,金额降低,时间推迟,利率上升等情况,在企业内部资金不变的情况下,需要大量资金进行对外投资的企业受到的外部融资约束程度进一步迅速加大,相关OFDI决策可能因此推迟,也可能错失时机之后就此消失,表现为对外投资的下降。同时全要素生产率的系数为2.009,在5%的统计性水平上显著,说明生产效率促进企业对外投资,深入参与国际竞争。

3.稳健性检验

为了验证结果的稳健性,本文进行了如下测试:使用非线性概率模型中的Probit函数进行回归。表3的第(4)(5)(6)列分别报告了Probit实证回归结果。从显著性方面来看,与Logit实证回归结果完全一致。从系数大小来看,Probit与Logit实证回归结果系数方向一致,但是Probit实证回归结果系数绝对值变小,说明融资约束、真实合规审查、企业性质等变量对企业OFDI决策影响程度变小,但所有数值都大于了50%,从这一角度来说,该解释仍然有效。可以认为以上回归结果均与前文保持了高度一致性,进一步支持了本文所做出的假设1和假设2,说明了本文的研究结论是稳健的。

在当前真实合规审查加强和企业融资约束上升的双重压力之下,本文分别从外部环境和内部因素入手深入分析了对上市公司对外投资决策的影响。企业自身的融资约束程度客观上限制了企业对外投资的能力,真实合规性审查分别通过强制取消投资项目、延长审批时间以及向有关投资者传递结果增加企业融资困难度的信号,进而得出融资约束程度越高和真实合规审查都会抑制企业对外直接投资的结论。加大审查力度,有力地遏制了资本外逃现象以及不理性的海外投资现象,对于稳定经济增长具有重要意义。这一政策的实施将更加规范企业对外投资行为,改善对外投资结构。

基于本文的研究结论,提出如下政策建议:根据研究结果反映,融资约束、真实合规审查对企业对外投资决策的影响都呈现负向影响效应。因此企业首先应该明确当前经济形势的不同,努力提高对合规性、真实性审查这一政策的理解,可以认为这一政策具有长期性和连贯性,不能简单地认为不能投资房地产、酒店、影城、娱乐业、体育俱乐部行业或者投资其余行业就在政策范围之外,对外投资应该以积极获取逆向技术溢出为目标,迎合国家发展需要,在全球范围内寻找合适商机,这样才能将真实合规性审查影响降到最低;其次,企业应该及时调整投融资战略,充分做好应对准备,以避免因为海外资金不足产生的违约、错失商机等不利情况。第三,单一只按行业进行真实合规审查会增加相应的工作量以及时间、人力、物力等成本,所需时间较长,可能影响企业投资时机等。通过以上研究,可以发现真实合规性审查对企业的对外投资决策影响较大,所以必须重视和完善这一政策,建议在这五个行业中通过加入更为细致的区分标准,找准关键区分因素,有效快速区分筛选不合适的对外投资企业项目;同时可以借鉴相关实践经验,将真实合规审查的行业范围进一步扩大,不止只有这五个行业需要加强监管,改善海外投资的结构,需要加强监管一批关系国计民生的重点行业并且进一步规范企业对外投资活动来改善我国整个对外投资结构;在此过程中,应该把握好监管范围的“度”,可以在完善相关规则和教育培养执行人员两方面进行改善,使相关工作人员可以更好地领会这一政策目的和内容,严格灵活行使职权,切实帮助企业通过对外投资经济活动成长为具有国际竞争力的跨国企业,为我国对外开放的深化打下坚实基础。

[参考文献]

[1]张长征,徐艺.“一带一路”投资风险与中国企业ODI方式选择——基于企业内外部双因素视角的实证检验[J].管理现代化,2019,39(3):109-112.

[2]蒋冠宏.不确定性、企业出口与直接投资的选择:来自中国企业的理论和证据[J].世界经济研究,2019(4):29-46,134.

[3]蒋冠宏,蒋殿春.绿地投资还是跨国并购:中国企业对外直接投资方式的选择[J].世界经济,2017,40(7):126-146.

[4]余壮雄,付利.中国企业对外投资的区位选择:制度障碍与先行贸易[J].国际贸易问题,2017(11):

115-126.

[5]李洪亞.OFDI技术寻求动机与出口强度——浙江跨国企业的证据[J].产业经济研究,2019(3):14-26.

[6]吕萍,原大勇,陈煦畅.东道国工会组织对中国对外直接投资的影响研究:基于中国上市公司的数据[J].世界经济研究,2018(9):93-105,137.

[7]冯华,宋国敏.东道国所得税减税对中国企业OFDI影响研究[J].山东社会科学,2019(4):121-126.

[8]孙华平,胡凌翔,杜运苏.中国企业OFDI影响因素及区位分异实证研究[J].江苏大学学报(社会科学版),2018,20(5):85-92.

[9]贾妮莎,申晨,雷宏振,兰娟丽.中国企业对外直接投资的“就业效应”:理论机制与实证检验[J].管理评论,2019,31(6):49-59.

[10]张先锋,蒋慕超,刘有璐,吴飞飞.化解过剩产能的路径:出口抑或对外直接投资[J].财贸经济,2017,38(9):63-78.

[11]周燕,郑涵钰.对外扩张速度与对外投资绩效:对中国上市公司的考察[J].国际贸易问题,2019(1):

132-146.

[12]李平,丁宁.中国OFDI企业绩效的影响因素研究——基于东道国制度环境的视角[J].经济与管理评论,2018,34(1):18-30.

[13]杨连星,沈超海,殷德生.对外直接投资如何影响企业产出[J].世界经济,2019,42(4):77-100.

[14]李笑,华桂宏,李锦生.政府支持、融资约束与企业对外直接投资[J].山西财经大学学报,2019,41(5):28-39.

(责任编辑:郭丽春)

[作者简介]姚峪岩(1993-),男,硕士,山西运城人,研究方向:国际投资、绿色金融。