报告四 政策空间评价*

2020-05-04中国社会科学院经济研究所

中国社会科学院经济研究所

陈小亮

中国人民大学经济学院

陈彦斌

一、引言

宏观政策空间的大小是政策调控效果的重要决定因素之一,如果宏观政策空间不足,那么政策当局也就失去了调控的手段和工具,对经济的调节也就陷入了“巧妇难为无米之炊”的局面。2008年全球金融危机的爆发,让各国深刻意识到了预留政策空间的重要性(陈彦斌等,2019)。为了应对危机,美日欧等经济体纷纷采取降息等货币政策以及增加政府支出和减税等财政政策,但是政策空间很快消耗殆尽,政策利率降至零附近,政府债务负担持续攀升。也正因如此,近年来各国更加注重预留政策空间,中国也不例外。财政政策方面,中央文件或相关部门多次指出要预留政策空间。例如,《2019年政府工作报告》指出,“适度提高赤字率,综合考虑了财政收支、专项债券发行等因素,也考虑为应对今后可能出现的风险留出政策空间”。货币政策方面,央行行长易纲也已经多次对政策空间进行表态。例如,2019年9月24日在庆祝中华人民共和国成立70周年新闻发布会上,易纲强调要“珍惜正常的货币政策空间”。(1)《“珍惜正常的货币政策空间”的丰富启示》,光明网,2019年9月26日。有鉴于此,本报告将对中国的货币政策和财政政策的空间大小进行判断,以评估在经济下行压力有所加大的情况下,货币政策和财政政策进一步宽松的空间还有多大。

二、货币政策空间评价

由于中国货币政策从数量型向价格型转变的进程仍然没有结束,我们同时使用数量型和价格型工具判断货币政策空间的大小。与央行实际操作主要使用的工具相一致,本报告将存款准备金率视为数量型工具的指标,将利率视为价格型工具的指标。结合2019年央行的操作以及国际范围内的对比分析,本报告认为,2019年中国货币政策空间与2018年相比有所收窄,不过由于不少重要外国经济体的货币政策明显放松,因此中国货币政策的实际操作空间与2018年相比变化不大。

1.多轮降准操作使得未来中国央行的降准空间有所收窄,不过仍然拥有一定的降准空间。

央行实施降准操作的前提是存款准备金率保持在一定的水平,这样才具备降准的空间。存款准备金率包括法定存款准备金率和超额存款准备金率两类。由于过去十余年中国的法定存款准备金率处于相对较高水平,央行主要调整的也是法定存款准备金率,因此以往社会各界主要关注的是法定存款准备金率。不过,超额存款准备金率同样重要,尤其是对法定存款准备金率相对较低的国家而言,超额存款准备金率能够防范金融危机对银行系统的冲击,也正因如此,2008年国际金融危机之后发达经济体普遍提高了超额存款准备金率(孙国峰,2019)。本报告一方面综合考虑法定存款准备金和超额存款准备金率的高低,另一方面结合历史对比和国际对比加以分析,以期对中国的降准空间进行较为准确的判断。

就法定存款准备金率而言,2019年以来中国的法定存款准备金率继续降低,不过在国际范围内仍然处于较高水平。伴随着2019年两轮全面降准和一轮定向降准操作的实施,中国的法定存款准备金率不断下降。截至2019年末,全国大型金融机构法定存款准备金率降至13%,中小型金融机构法定存款准备金率降至9.5%。与2018年相比,两类存款准备金率再度下降了1.5个百分点,比2011年的峰值分别下降了8.5个和12个百分点之多。(2)如无特别说明,本报告数据均引自国家统计局、财政部、中国人民银行等官方网站。如果从“三档两优”新框架进一步分析,部分金融机构的法定存款准备金率还会进一步下降。即便如此,中国的法定存款准备金率在国际范围内仍然处于相对较高水平,美国、日本和欧元区国家只有1%左右,其余大部分国家也处于5%以下(IMF,2011)。

就超额存款准备金率而言,中国与美日欧等发达经济体相比处于相对较低水平。截至2019年三季度末,中国金融机构超额准备金率为1.5%,比2018年末降低了0.6个百分点。相比之下,美国和欧元区国家的超额存款准备金率则达到了10%左右,日本更是超过20%(孙国峰,2019)。可见,中国的超额存款准备金率与美日欧等发达经济体相比明显偏低。

就总准备金率而言,中国的总准备金率低于美日欧等发达经济体,不过在国际范围内仍然处于中等水平,因此中国仍然具有一定的降准空间。将法定存款准备金率和超额存款准备金率加总之后可以得到总准备金率,截至2019年三季度末,中国的总准备金率略高于10%,与美国和欧元区国家类似,明显低于日本。也正因如此,央行行长易纲明确指出,在考虑总准备金率时,“我们的存款准备金率在国际比较中是中等的”,“通过准备金率下调,在中国目前的情况下,应该说还有一定的空间,但是这个空间比起前几年已经小多了”。(3)《十三届全国人大二次会议举行记者会 央行行长易纲等就“金融改革与发展”答问记者》,央广网,2019年3月10日。

2.央行的降息空间小幅收窄,但是仍然处于2016年以来的相对高位,而且与主要发达经济体相比也相对较高。

在央行进行了LPR报价机制改革之后,结合央行实际操作的常用工具,可以主要通过MLF利率和OMO利率判断降息空间。在2016年底至2018年初这一期间,央行曾多次上调MLF利率和OMO利率,2019年11月则将二者双双下调,不过下调的幅度非常有限,仅为5个基点。截至2019年12月末,1年期MLF中标利率为3.25%,OMO利率为2.5%,比2016年中期的水平分别高出0.25个百分点。

不仅如此,美日欧等发达经济体的政策利率比中国还要低。目前,美国联邦基金利率目标区间为1.50%~1.75%。日本的补充性存款便利利率只有-0.1%。欧洲央行的三大政策利率(存款便利利率、主要再融资利率和边际贷款利率)分别为-0.5%、0%和0.25%。而且,即使在降息空间本就并不充裕的情况下,2019年以来美联储和欧洲央行还进行了降息操作。美联储连续三次降息,欧洲央行则将隔夜存款利率下调10个基点至-0.50%,向负利率更进了一步。

3.美国等经济体在2019年启动降息潮,使得中国货币政策的实际操作空间有所加大。

贸易壁垒上升、贸易和地缘政治不确定性增加等因素导致全球经济增速呈现放缓趋势。2019年10月份的《世界经济展望》将2019年全球经济增速预测值从7月份的3.2%下调至3%,这也是2008年以来的最低点。在经济下行压力之下,不少国家采取降息等操作予以应对。中国人民银行发布的《2019年第三季度中国货币政策执行报告》指出,“全球央行启动降息潮”,“包括澳大利亚、新西兰、印度、韩国、俄罗斯、土耳其在内的将近40多家发达和新兴市场经济体央行2019年以来已因经济增长动能减弱或为实现通胀目标而选择降息”。“降息潮”减轻了人民币汇率和国际收支所面临的外部压力,使得中国货币政策的实际可操作空间有所增大。

不仅如此,中国仍然具有相对较为充裕的外汇储备,为中国的货币政策在国际范围内保持独立性提供了较为坚实的后盾。评估外汇储备规模是否充裕的指标和方法有多种,文献中常见的主要是单一指标评估法以及综合指标评估法。关于单一指标评估法,主要包括外汇储备与进口总额的比率、外汇储备与短期外债的比率、外汇储备与M2的比率以及外汇储备与GDP的比率等。关于综合指标评估法,目前广泛使用的是由IMF提出的风险加权法。本报告同时使用两类方法对外汇储备的规模进行判断。就单一指标法而言,表1的结果显示:2019年前三季度外汇储备与短期外债的比率、外汇储备与进口总额的比率大幅高于适度区间;外汇储备与GDP的比率也高于适度区间,但是与2012~2017年相比已经明显降低;外汇储备与M2的比率仍然处于适度区间内,不过已经逼近适度区间的下限。表2根据IMF提出的风险加权法,测算了各种情形下中国所需的最优外汇储备规模。考虑到中国实行的是“有管理的浮动汇率制度+适度资本管制”,因此表格中“浮动汇率+资本管制”情形较为适应,截至2019年6月末相应的外汇储备需求是1.37万亿~2.05万亿美元,明显低于中国所拥有的实际外汇储备规模。综合表1和表2的结果来看,中国的外汇储备规模相对充裕,这使得中国的货币政策能够保持较高的独立性,拓宽了货币政策的实际可操作空间。

表1 基于单一指标法对外汇储备充足程度的评估 单位:%

注:外汇储备/GDP的季度值参考值较弱,因此计算了年度值,使用6.2%的GDP增速估算全年GDP规模,并将前三季度外汇储备均值作为全年的值。各个指标的“适度区间”引自宋科和杨雅鑫(2017)。

表2 基于综合指标法对外汇储备充足程度的评估 单位:万亿美元

注:根据IMF提出的风险加权法予以测算(IMF,2015),具体指标及数据来源参见陈彦斌等(2019)。

三、财政政策空间评价

在应对经济下行压力时,积极财政政策主要包括增加财政支出和减税政策,不管是哪一类政策,要想顺利实施,前提都是政府债务负担在可承受范围之内(Romer & Romer,2018,2019)。如果债务负担过重,政府部门将难以继续增加财政支出或减税,积极财政政策也就难以持续。有鉴于此,本报告主要通过政府债务负担的高低,判断财政政策空间的大小。

1. 2019年以来政府债务率进一步升高,使得财政政策空间有所收窄。

在财政政策“加力提效”“提质增效”的态势下,不管是中央政府债务率还是地方政府债务率,在2019年都进一步升高。根据中国社会科学院国家资产负债表研究中心(CNBS)的数据,与2018年底相比,2019年三季度末的中央政府债务率提高了0.17个百分点,地方政府债务率提高了2.09个百分点,二者使得政府部门总债务率提高了2.26个百分点。如报告三所述,CNBS可能低估了地方政府的隐性债务,根据IMF的估测,2019年政府部门债务率将比2018年提高7.4个百分点,其中地方政府隐性债务提高5.2个百分点(见表3)。

表3 中国政府部门债务率(IMF数据)

资料来源: IMF数据库。

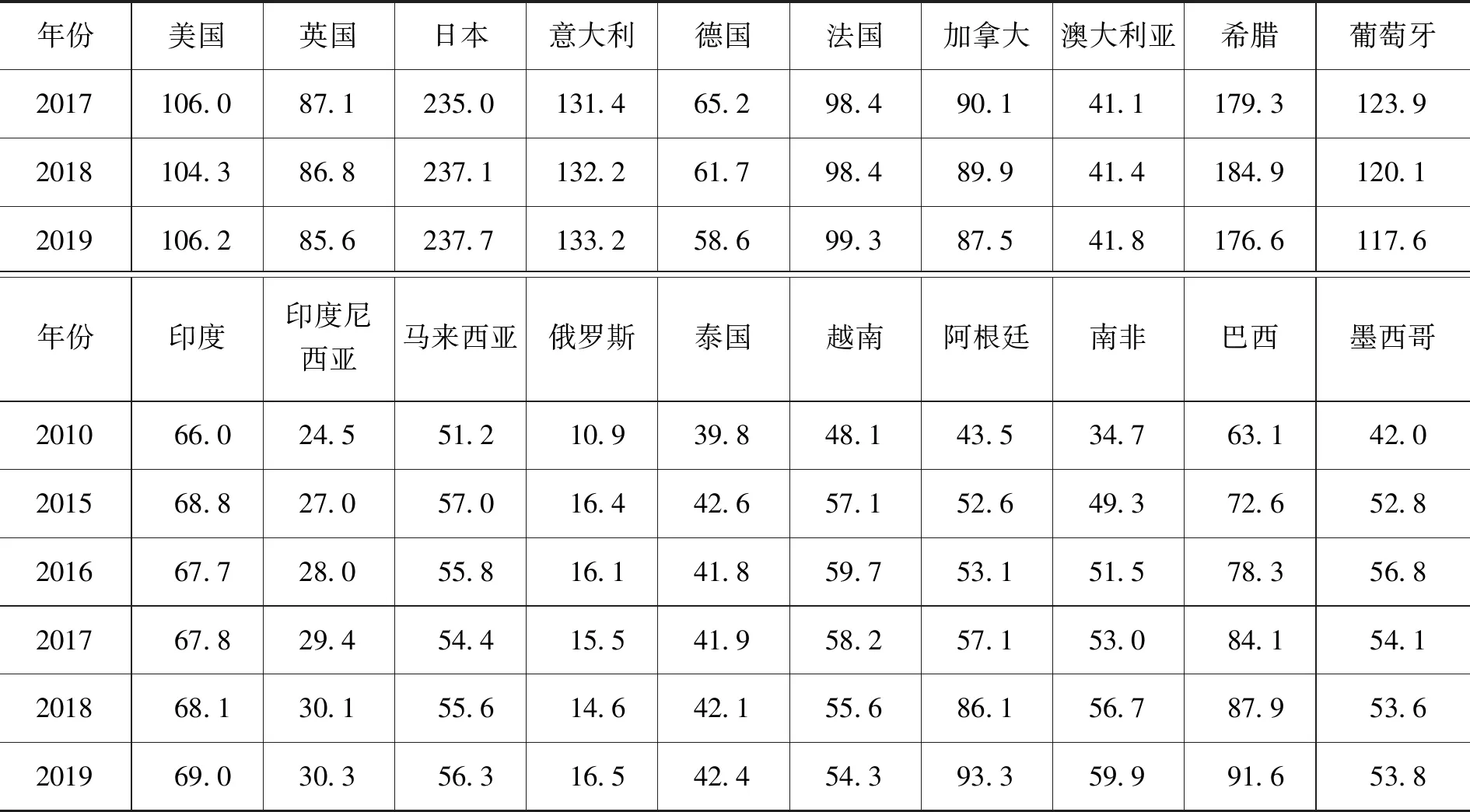

通过国际对比可以清晰地发现,中国政府部门的债务率已经不低。为了保证可比性,本报告主要基于IMF数据进行国际对比。根据IMF的数据,2019年中国政府部门的总债务率将达到80.1%,不仅显著高于印度、印度尼西亚、俄罗斯、泰国、越南、南非和墨西哥等新兴经济体,而且显著高于德国和澳大利亚等发达经济体,与英国和加拿大等发达经济体的差距也在快速缩小(见表4)。可见,与主要经济体相比,中国的政府部门债务负担并不低。

表4 IMF测算的部分主要经济体的政府债务率 单位:%

续表

资料来源:CEIC数据库。

2.未来中国的政府债务率还将继续显著升高,未来五年政府债务率涨幅在全世界主要经济体将处于绝对高位,这意味着财政政策的空间还将继续收窄。

导致中国政府债务率不断升高的原因主要有三点。一是,经济下行压力继续存在,积极财政政策需要继续发力。2019年底的中央经济工作会议在安排2020年经济工作时指出,“积极的财政政策要大力提质增效”,由此即可初步预判接下来财政政策将继续加大力度稳增长。二是,社会保障体系构建工作持续推进,民生财政支出不断增加。三是,老龄化不断加剧,不仅会增加财政养老支出、减少财政收入,进而从“分子端”推高地方政府债务率,而且降低经济增速,进而从“分母端”推高地方政府债务率(陈小亮等,2019)。根据IMF的估测,中国的政府部门总债务率将会从2019年的80.1%提高到2024年的101.4%,涨幅达21.3个百分点(IMF,2019)。进一步通过国际对比可知,这一涨幅在全世界范围内处于绝对高位,因此未来中国的财政政策空间还将不断收窄。

3.中国的中央政府债务负担和外债负担相对偏低,这使得财政政策的实际可操作空间仍然较为充裕。

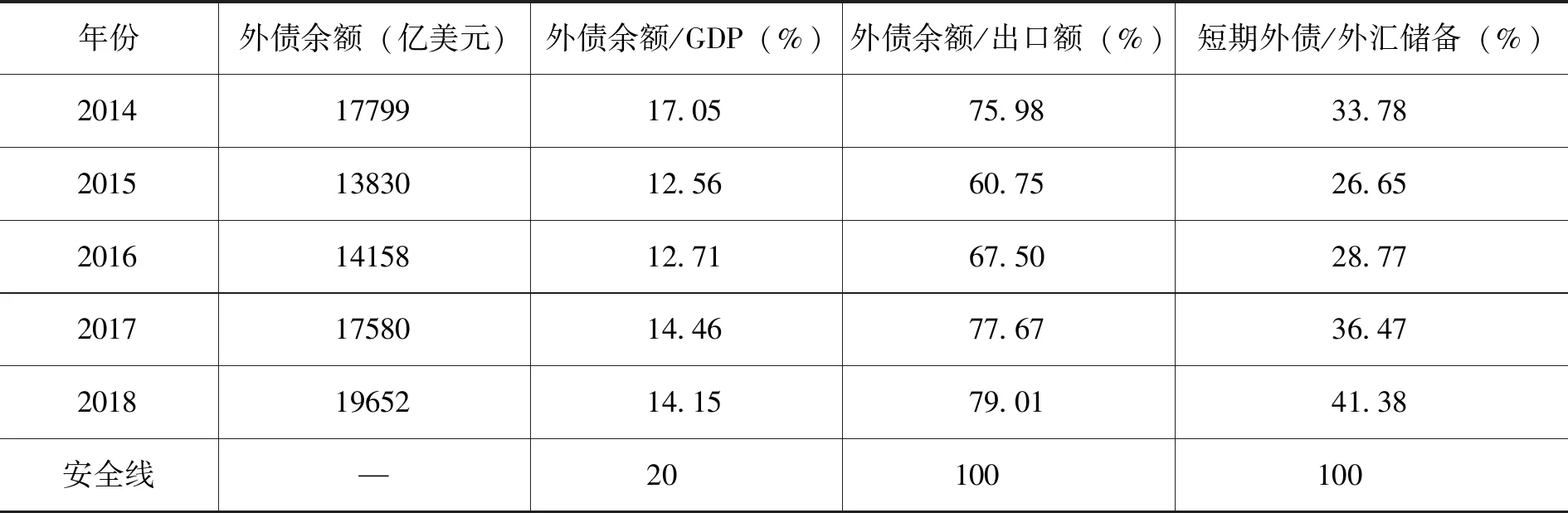

一方面,中国的政府债务主要积聚在地方政府,中央政府债务负担明显偏低。2019年地方政府显性债务率与隐性债务率之和达到了61.1%,中央政府债务率则只有19%。相比之下,英国、美国、法国等国家中央政府债务率达到了100%左右,日本更是接近200%。(4)OECD数据库。另一方面,虽然近年来中国的外债规模有所增加,但是外债压力和风险仍然较低。不管是用外债余额/GDP、外债余额/出口额衡量整体外债偿付能力,还是使用短期外债/外汇储备衡量流动资产对短期外债的偿付能力,目前中国的外债偿付能力都处于安全线以内(见表5),并且在全世界范围内属于外债风险相对偏低的国家(见表6)。两方面因素能够拓宽中国财政政策的实际可操作性,从而增强财政政策的可持续性。

表5 中国的外债风险评估指标值

注:各类指标的安全线引自叶海生(2019)。

表6 2017年部分代表性国家的外债风险评估指标值 单位:%

资料来源:叶海生,《我国外债结构继续优化》,载于《中国金融》2019年第8期。

四、结语

本报告通过分析发现,2019年中国的货币政策空间和财政政策空间都有所收窄。就货币政策而言,不管是存款准备金率,还是MLF利率和OMO利率,都比2018年有所降低,可见货币政策的操作空间有所收窄。不过,与其他国家尤其是发达国家相比,中国的货币政策仍然有一定空间。而且,2019年以来美国等数十个经济体开启了降息周期,这使得中国货币政策面临的外部环境显著改善,再加上外汇储备仍然较为充裕,从而放大了中国货币政策的实际可操作空间。就财政政策而言,2019年以来中国的政府部门债务率仍然在不断上升,而且老龄化等因素还将使得政府债务率持续升高,因此财政政策的空间将会不断收窄。不过,中国的中央政府债务负担和外债负担相对偏低,从而在一定程度上拓宽了财政政策的实际可操作空间。

为了更好地应对当前的经济下行压力,同时尽可能地预留宝贵的政策空间以备不时之需,下一步需要做好以下几个方面工作。第一,由于政府部门债务负担主要在于地方政府,中央政府债务负担仍然明显偏低,因此未来可以加大中央政府债券的发行力度,确保积极财政政策的可持续性,从而更好地应对经济下行压力。第二,建议货币政策适当加大力度,这不仅可以通过货币政策本身应对经济下行压力,而且可以加强货币政策与财政政策之间的协调配合,降低财政政策的挤出效应,从而提高总体调控效果。第三,要更加注重疏通财政政策和货币政策的传导机制,提高政策传导效率,这样能够起到“事半功倍”的效果,为决策部门尽可能地预留政策空间。