石化企业自然资源资产披露与企业风险控制能力关系研究

2020-01-08宋淑鸿

王 班,宋淑鸿

(南京林业大学经济与管理学院,南京210037)

近年来,社会各界都在关心石油资源的消耗与利用问题。面对如此紧迫的现实问题,作为进行石油勘探、开采以及加工的石油行业上市企业,由于肩负着定期向社会披露自身经营情况的社会责任,他们公布的信息是投资者获取石油资源利用以及消耗状况的一线信息来源。

企业的风险能力是衡量一个企业经营水平甚至发展水平的一项要指标。而对于集勘探、开采(或者采购)以及加工石油资源于一身的石油化工企业而言,石油天然气等自然资源资产就是它们生产加工所需的原材料,所以,企业为了自身运营水平以及发展前景的考虑,应该对于这些原材料进行统计规划并且披露在企业公开信息里面。

综上所述,自然资源资产的披露会在一定程度上影响企业的风险控制能力。那么,这样的影响是否有一定的规律可循?本文旨在通过一定的研究方法对于两者之间的关系进行探究,为我国自然资源资产的披露在企业中的应用提供理论基础。

1 相关概念界定

1.1 石化企业自然资源资产概念的界定

自然资源资产的概念可以解释为两部分:第一,它是自然界中真实存在的;第二,自然资源资产有使用价值,且这种利用价值可以用货币形式进行计量。

由于是主要研究石化企业生产经营活动中所涉及的相关自然资源资产的披露,所以在本文中,自然资源资产的相关概念将被狭义的定为矿产资源中的石油以及天然气资源。因为一个石化企业的自然资源资产披露主要是指对于生产运营所需要的自然石化资源的披露,包括全部油气资源的取得探明经济可开采储量、暂时资本化的未探明经济可采储量、全部油气开发支出以及预计的弃置资源等。

1.2 企业风险概念的界定

对于风险的分类,通过大量阅读各种不同的文献资料,本文决定借鉴Robert Simons(1999)的战略风险分类:战略风险可以分为运营风险、资产损失风险、竞争风险和商誉风险[1]。于是,本文将不按照传统的内部、外部将风险分类,而是按照自身需要,将企业的风险直接分成两大类:战略风险与财务风险。

1.3 风险控制的流程

在本文中,风险控制能力被进一步的划分成风险识别能力与风险应对能力;将风险应对划分为应对外部风险以及应对内部风险。最后再进行风险的评估。具体的流程如图1所示。

图1 风险控制能力系统体系结构图

2 实证分析

2.1 建立建设

2.1.1 石化企业自然资源资产披露能力与企业风险识别能力

自然资源资产的披露对于公司而言不仅仅是一种社会责任,它对于公司自身之后战略方针的制定也有一定的积极意义。仅就石油开采而言,对于公司本年度石油资源的已探明或者已开发储量的披露会在一定程度上影响公司自身下一个会计年度的规划[2]。

张立民、钱华、李敏仪(2003)认为企业能否真实准确地披露相关的会计报表以及有关信息,很大程度上取决于内部控制有无以及内部控制的强弱[3],即内部控制能力相对比较强的企业,会计信息披露质量相对较高;相反亦然。而风险控制是内部控制中不可或缺的一个重要环节,所以,将该理论应用到本文所研究的石化企业中进行合理的推断,风险控制能力较强的石化企业所对应的会计信息披露质量应该会越高。那么反过来,自然资源资产披露能力越强的石化企业会不会风险识别能力越强呢?

汪佑德(2016)从自然资源资产的管理属性角度出发进行研究,得出了结论:自然资源资产的核算有实物量与价值量核算的双重性质,并且提出,自然资源资产披露的过程需要同时考虑自然资源资产相关信息的编制与使用成本[4]。在更加具体的研究中,Yunchao Ying(2016)研究发现上市企业的内部控制方面的信息披露还与企业自身的盈余管理有相关关系:提升企业自身内部控制信息披露的质量和完整度以及信息披露的积极性有助于降低代理成本,这是现代企业盈余管理中很重要的一部分[5]。而企业盈余的管理也是企业风险控制中很重要的一部分。

依据以上描述,提出假设H1:企业的自然资源资产披露能力与其自身的风险识别能力正相关。

2.1.2 企业风险识别能力与企业风险应对能力

公司在进行有效的风险识别之后,一般不会选择放任不管。国际上一致建议,风险管理的流程在风险识别之后要实施风险的相关解决方案,也就是执行前一阶段制定的风险解决策略,进一步落实风险管理工作。窦冰(2015)认为企业中面临的很多风险都是在内部控制过程中不可避免的,而风险管理的种种方法可以有效地弱化这些风险[6]。这在理论上肯定了风险应对的重要性。在翻阅企业集团年报时发现,上市的石化企业对于风险应对措施的制定方面参差不齐,有的公司没有实施进一步应对措施;而且由于风险的应对有很多种方式,不同的公司也要根据自身的情况进行个性化的方案制定;再者,对于本会计年度识别出来风险的应对措施要在下一个甚至更久之后的会计年度才能看出是否有效。所以,对于风险的应对能力需要进行长线的观察以及量化评估,这里先假设风险应对能力与风险识别能力成正相关。

依据以上描述,提出假设H2:企业自身的风险识别能力与其自身的风险应对能力正相关。

2.2 研究变量的界定

2.2.1 内生变量的界定

①自然资源资产披露能力相关指标选择。由于要研究的是一种信息披露能力,那么首先要考量的就是总体的信息披露能力,这一项本文选用上交所、深交所对于上司公司的透明度等级作为主要的衡量标准,还要考量上市公司外部审计的情况。对于自然资源资产的信息披露,一个石化企业的自然资源资产披露能力包括全部油气资源的取得探明经济可开采储量、暂时资本化的未探明经济可采储量、全部油气开发支出以及预计的弃置资源等[7]。

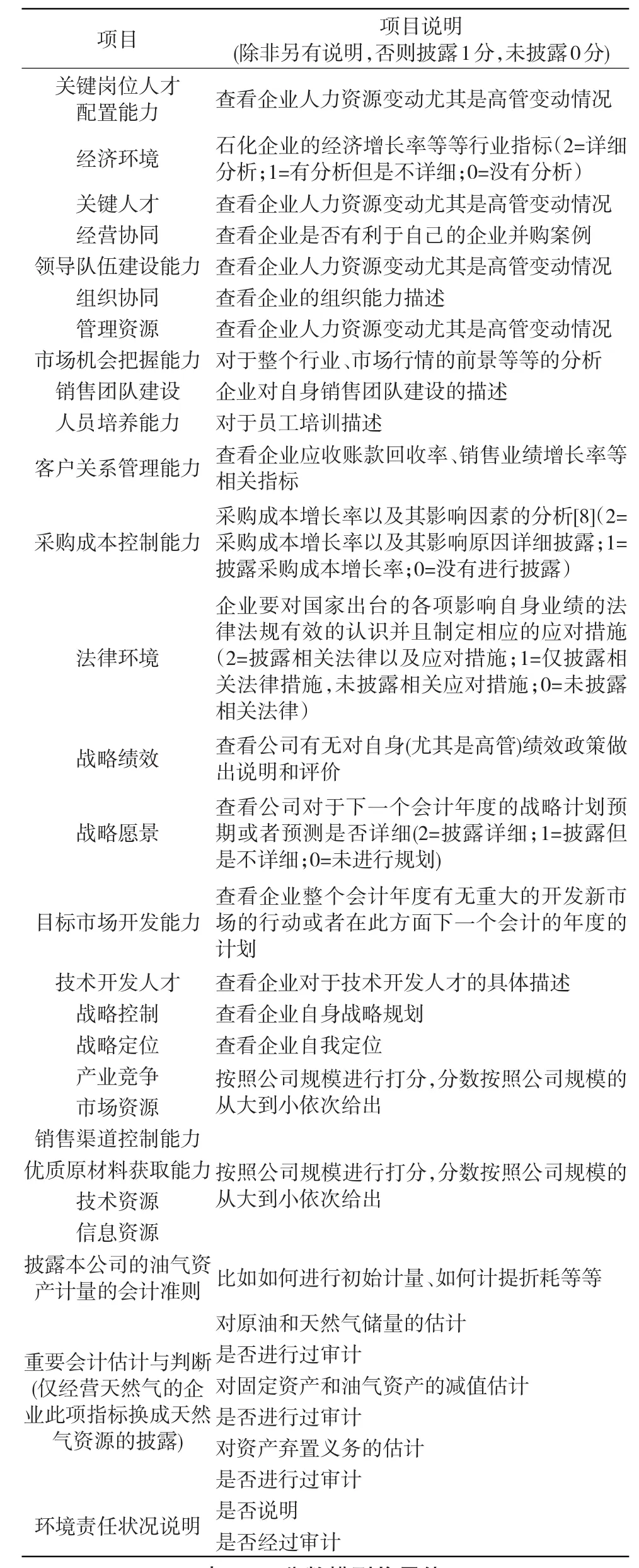

结合以上标准并在此基础上进行合理的增减,具体的自然资源资产披露指标与其评分标准整理如表1所示。

②战略风险识别能力相关指标选择。根据Robert Simons(1999)的战略风险分类,再结合前人的经验,尤其是在资源和能力等方面参考了迈克尔·曼金斯(Michael C.Mankins)和理查德·斯蒂尔(Richard Steele)的量表设计,将战略风险识别能力细分为:宏观环境、产业环境、战略能力、运营能力、战略资源等方面的识别能力五个大项以及其中包含的52个小项;再根据石化企业自身的实际情况,最后形成本文对于战略风险描述的34个关键岗位人才配置能力等项目,并且对每一项都定义了判断标准见表2,(除非另有说明,披露为1分,未披露0分)。

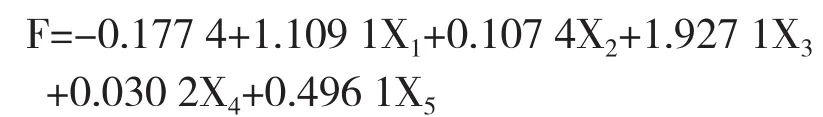

③财务风险识别能力相关指标选择。对于财务风险识别能力,有很多财务指标可以对该风险进行描述,综合分析后,有很多学者建立了定性以及定量的模型(见表3),本文结合前人的经验以及石化企业的特点进行选择,最终确定用我国学者周首华、杨济华、王平(1996)建立的F分数模型,它在1968年纽约大学教授Altman提出的Z分数模型的基础上引入现金流量,该指标反映的是公司的现金流量能否足以承担偿还公司所有外债的实力。具体模型如公式如下所示:

表1 自然资源资产披露指标与评分标准

其中,X1=(期末流动资产-期末流动负债)/期末总资产,X2=期末留存收益/期末总资产,X3=(税后纯益+折旧)/平均负债总额,X4=(期末股东权益的市场价值)/期末总负债,X5=(税后纯益+利息+折旧)/平均总资产[8]。F分数模式准确率高达70%。关于企业财务风险的判断,F模型赋予了一个临界值[9]:

本文选择按照以上模型对公司进行财务风险等级判断后,将结果与公司自我评价的等级进行对照并按照结果符合程度进行打分,如表4所示。

④风险应对能力相关指标选择。根据COSO文件的具体内容,本文将有关风险控制的内控控制活动归纳如表5所示。

2.2.2 控制变量的界定

为了进一步增加本文研究的可靠性,通过大量总结前人的研究成果,本文选取了如下三个控制变量:与风险识别能力有关的控制变量为所有权性质(State)、第一大股东持股比例(First);与风险应对能力有关的控制变量为关联交易(trans.)。具体的控制变量描述见表6所示。

至此,所有变量界定完毕,结合假设,将本文涉及的假设关系与变量整理如表7和8所示。

3.3 实证模型的构建

依据前面章节的讨论,为了研究企业自然资源资产披露能力与风险控制能力的关系,本文建立了两组回归模型:

针对假设H1,本文建立了回归模型(3-1)进行验证:

表2 战略风险指标选取与评分标准

表5 风险应对能力指标选取及判断标准

表6 控制变量选取

其中,RI是风险识别能力,Nat是自然资源资产披露能力,State以及First分别是控制变量所有权性质与第一大股东持股比例,α1是截距项,μ1是这个模拟公式的残差。

针对假设H2,本文建立了回归模型(3-2)进行验证:

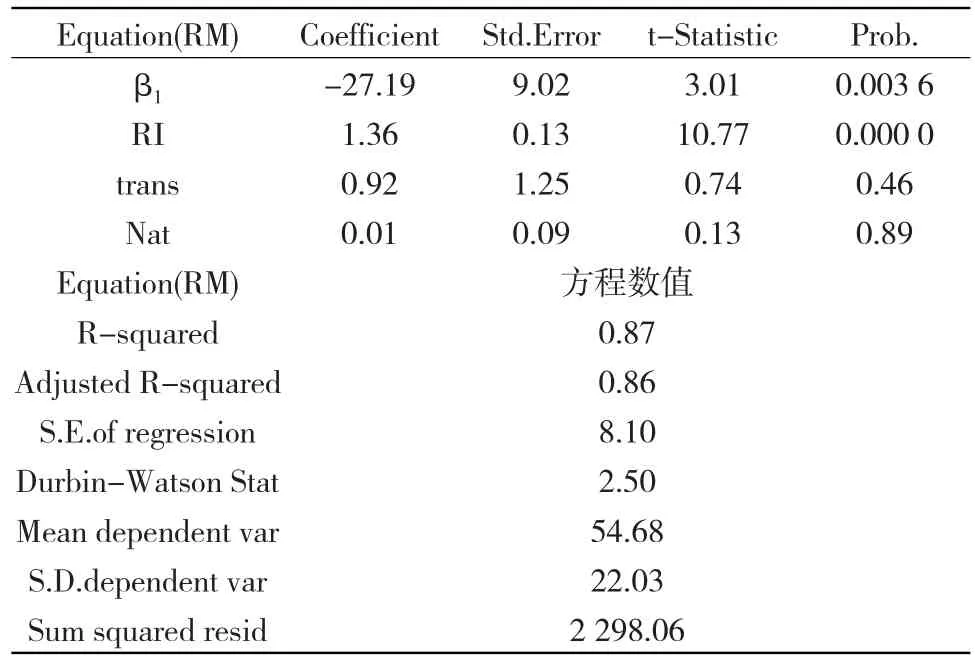

其中,RM是风险应对能力,RI是风险识别能力,Nat是自然资源资产披露能力,trans是控制变量内部交易;β1是截距项,μ2是这个模拟公式的残差。

表8 假设H2研究变量一览表

3 实证分析

3.1 数据来源

本文所用数据均为各企业2017年度截面数据,其中自然资源资产披露能力、战略风险识别能力以及三个控制变量的数据来自40家石化上市公司2017年度公开年度报告及其审计报告、内部控制报告及内部控制审计报告;财务风险识别能力的各项数据来自于CSMAR中国上市公司财务报表数据库、报表附注数据库,巨潮资讯网以及2017年度40家石化上市公司年度报告;风险应对能力中各个变量的数据信息来源于20家石化上市公司2017年度内部控制报告及其审计报告,上交所、深交所披露的2017年度内部控制自我评价报告及其审计报告,《企业内部控制基本规范》等信息;数据处理应用的软件是EXCEL软件与EVIEWS10.0软件。

为了验证结果的可靠性,本文对收集到的数据进行了如下处理:剔除*ST公司。因为,*ST股是指境内上市公司经营连续三年亏损,被进行退市风险警示的股票。这是公司经营异常的情况,公司股东及管理者无法保证报告披露信息的真实性,所以本文选择将其剔除。

经过上述标准对数据样本进行严格筛选,最终得到2017年为样本节点的39家石化上市企业的截面数据。

3.2 实证分析

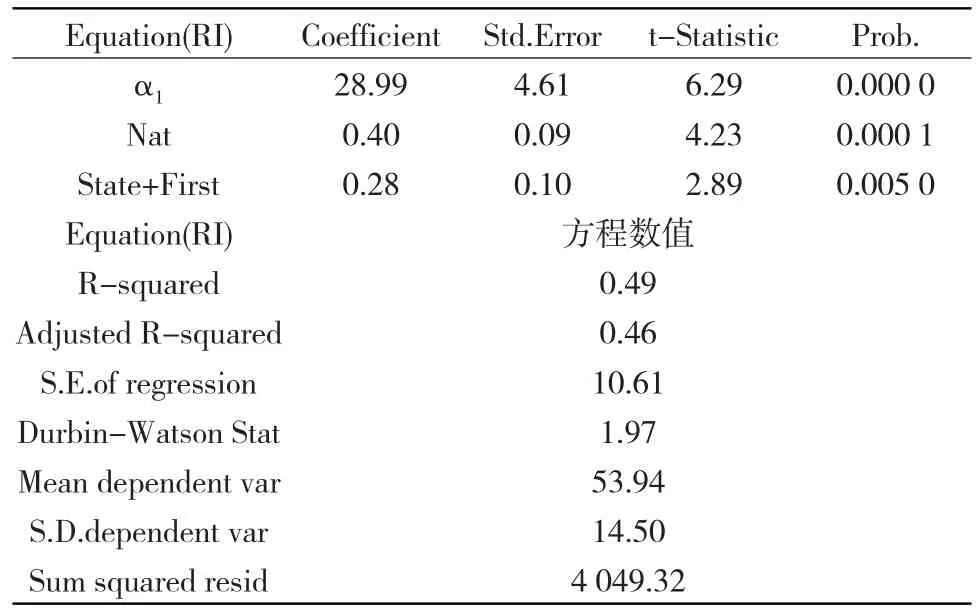

将数据输入到EViewsr10.0软件中进行联立方程组的运算,输出结果如表9、表10所示。

4 结果分析与建议

4.1 自然资源资产披露与风险识别能力相关性结

果分析

对于Equation(RI),根据上面两个表格中的数据可以看出:样本模型的R2与修正后的R2都大于0.4,说明模型拟合较好。

观察P值可得,自然资源资产披露能力与控制变量第一大股东持股比例、股权性质的P值都小于或等于0.05,说明两者在即两者与风险识别能力的相关性较强,也就是说,在控制了内部交易这个变量后,自然资源资产披露能力的系数为0.4,在5%的显著性水平下正显著。

由此可见,提高自然资源资产披露能力的确可以提高石化企业的风险识别能力,也就是说,自然资源资产披露能力与风险识别能力正相关,验证了假设H1。

4.2 风险识别能力与风险应对能力相关性结果分析

对于Equation(RM),根据上面两个表格中的数据可以看出,样本模型的R2与修正后的R2都大于0.8,也就是说,模型描述出了假设80%以上的内容,说明模型拟合非常好。

观察P值可得,企业自身的风险识别能力的P值为0,说明在该显著性水平下拒绝原假设,即风险识别能力与风险应对能力的相关性较强。也就是说,在控制了第一大股东持股比例与股权性质这两个变量后,风险识别能力的系数为1.36,在5%的显著性水平下正显著。

由此可见,提高企业自身的风险识别能力的确可以提高石化企业的风险应对能力,验证了假设H2。

表9 Equation(RI)研究变量回归结果

表10 Equation(RM)研究变量回归结果

5 建议

依据研究中发现的问题以及研究结论,本文将为我国上市的石化企业提出以下建议:

5.1 提高自然资源资产披露的规范性

石化企业作为石油开采的源头企业,披露自身的自然资源资产开发与利用情况是一项应尽的社会义务。而在研究过程中,尤其是做统计分析时发现,有很多企业完全缺乏这方面的行业自觉;而那些披露了相关信息的企业也没有一个统一的披露形式;这样的现实,使得企业投资者获取这方面信息的效率降低,从而会在一定程度上影响企业获得投资的成功率,同时,对于企业本身的治理和与同行业的比较方面形成了一道壁垒,非常不利于企业的长久发展[10-13]。所以,国家应该尽快对于油气资源以企业为基本单位的信息披露形成规范的格式。

5.2 自觉提升自身的自然资源资产披露的质量

由本文的结论可以知道,企业自然资源资产披露能力的提高有助于自身风险识别能力的提高。也可以认为,企业在进行自然资源资产核算与披露的同时,可以更清晰地看到自身这方面资产的利用情况,看出自身的优势与不足,有助于企业进行下一个会计年度风险应对措施的制定[14]。所以,石化企业应该自觉提高自身的自然资源资产披露的质量以提高自身的风险识别能力。