轻资产企业资本结构对财务绩效影响的实证研究

2019-08-10张佳丽田丽娜

张佳丽 田丽娜

【摘要】 文章以互联网行业中的轻资产企业为研究对象,采用A股互联网行业109家上市公司2014年至2017年的面板数据,实证研究了资本结构对财务绩效的影响。研究表明,股权集中度、整体资产负债率、短期资产负债率对于净资产收益率有显著正效应;商业信誉率、银行借款率与净资产收益率正相关,但是并不显著;长期资产负债率与净资产收益率负相关,但并不显著。基于研究结果提出了优化互联网企业资本结构的建议。

【关键词】 轻资产企业;资本结构;股权结构;债权结构;净资产收益率

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1002-5812(2019)12-0047-03

一、引言

轻资产企业,是指在劳动分工的背景下,专注于能够带来高附加值的价值链环节,而将不能带来高价值的环节外包出去的企业,是企业以价值为驱动的一种运营模式。目前,我国经济已由高速增长转向高质量发展,供给侧结构性改革不断深化,传统重资产、高投入、粗放型的企业在市场竞争中将逐渐趋于不利地位。因此,轻资产的运营模式,将会越来越受到企业的青睐,一些传统企业如万科集团、光明乳业,都在进行由“重”到“轻”的转变,并取得了一定成效。

近年来,我国的互联网行业发展迅猛,根据艾瑞咨询的2018年中国互联网产业发展报告显示,2017年我国资本市场中互联网和软件板块市值占比是1.2%,中概股互联网板块整体回归后,互联网板块占比将提升至8.8%。互联网企业中,大多数都属于轻资产企业的范畴。本文以互联网行业中的轻资产企业为研究对象,采用A股互联网行业109家上市公司2014年至2017年的面板数据,实证研究了股权结构和债权结构对财务绩效的影响。本研究的贡献可能在于:一是现有对轻资产企业的研究多为定性的案例研究,本文以定量的实证研究进行了丰富和拓展;二是从股权结构和债权结构两方面论述资本结构对财务绩效的影响,对从单一角度论述进行了完善。

二、文献综述

企业资本结构对财务绩效的影响主要基于股权结构和债权结构两个方面。

股權结构对财务绩效的影响,国内外学者主要有以下三种观点:一是股权集中度对企业绩效有正向影响。Jensen,Meckling(1976)认为,提高股权集中度,可以激励大股东加强对企业的监管,减少代理成本,提升企业效益;孙建国、胡朝霞(2012)采用深圳中小企业2006年至2008年的数据进行研究,认为股权集中度对企业效益有正向影响,股权融资是中小企业融资时的主要选择。二是股权集中度对企业绩效有负向影响。Kang,Kim(2012)利用固定效应模型对国有企业改革进行实证研究,认为股权集中会减少对中小股东的激励,导致“隧道效应”。祝继高等人(2012)利用城市商业银行2004—2009年的数据进行分析,认为股权集中度对银行效益有负向影响。三是股权集中度对企业绩效无影响。Demsetz,Lehn(1985)对美国511家企业进行了实证研究,认为股权集中度对企业绩效无影响,两者之间不存在相关性。

债权结构对财务绩效的影响,国内外学者主要有以下几种观点:Frank,Goyal(2003)利用美国非金融上市公司1950—2000年的数据进行实证研究,认为负债率对公司效益有负向影响。Cole(2015)在研究美国能源、医疗等行业时,认为长期资产负债率与收益率负相关,负债融资会降低企业的效益。刘建国、杨卫东(2009)在研究我国房地产上市公司的效益时指出,负债率对企业效益有负向影响。杨棉之、张中瑞(2011)在研究债权结构与企业效益的关系时,认为长期资产负债率对公司效益有显著正向影响。

综上所述,在制度体系、市场坏境、行业背景不同的情况下,资本结构对企业效益的影响也不尽相同。本文针对互联网行业中的轻资产类企业,着力解决企业资本结构对财务绩效影响的问题,以期填补这方面研究的不足。

三、理论分析与研究假设

(一)股权结构与财务绩效

在现代企业制度背景下,企业所有权和经营权分离,导致股东与经营者目标不完全一致,经营者有可能利用信息不对称,进行懒散经营、高额在职消费等背离股东目标的行为。股东为了防止这种情况发生,会采取多种监督和激励手段。股东股权集中度越高,在公司经营决策中的话语权就越大,能够对经营者进行高效地监督,促使经营者提高企业财务绩效。因此,本文提出如下假设:

H1:第一大股东持股比例与财务绩效正相关。

H2:前十大股东持股比例与财务绩效正相关。

(二)债权结构与财务绩效

整体资产负债率对财务绩效的影响体现在三方面:一是根据权衡理论,企业进行负债融资的规模取决于税盾效应和可能的财务困境成本,在一定范围内,负债的税盾效应会促进财务绩效。轻资产企业由于重资产比重低,不可能大量提供银行借款所需的抵押物,因此轻资产企业的负债率是限制在一定范围内的。二是根据代理理论,由于两权分离导致代理成本的产生,股东可以通过债务安排约束经营者。由于还本付息的压力减少了企业自由现金流量,且一旦违约将面临着各种制裁,进而促使经营者提高财务绩效。因此,本文提出如下假设:

H3:资产负债率与财务绩效正相关。

如前所述,轻资产企业的长期负债由于缺乏高质量抵押物的限制,规模很小。短期负债与长期负债相比,具有期限短、按时还款压力大的特点,加上债权人对款项使用的监督,更能促进经营者高效经营,提高财务绩效。因此,本文提出如下假设:

H4:短期负债率与财务绩效正相关。

商业信誉率是企业利用在经营过程中积累的声望和信誉,对上、下游企业形成的短期无息负债,即对上下游企业资金的暂时占用,如应付账款和预收账款,企业能够利用的占款越多,对经营活动越有利,从而促进财务绩效。因此,本文提出如下假设:

H5:商业信誉率与财务绩效正相关。

四、研究设计

(一)样本选取

目前,对于轻资产的界定,学术界还没有统一的标准,本文采用将固定资产作为重资产界定的标准,轻资产是除固定资产以外的其他资产。互联网企业作为轻资产企业的典型代表,本文以互联网行业企业作为研究对象,以固定资产占资产总额的比例不超过25%为划分依据,选取了2014—2017年度的财务数据为样本。在实际操作层面,数据取自国泰安CSMAR数据库,选取A股中2012年证监会行业划分标准中第I门类中的互联网和相关服务、软件和信息技术服务业,并进行了如下筛选:(1)剔除ST类上市公司;(2)剔除净利润为负的上市公司;(3)剔除2014年12月31日以后的上市公司;(4)剔除所有退市或部分年度资料缺失的上市公司;(5)剔除固定资产占比超过25%的上市公司。基于以上限制条件,有109家上市公司、400条观测值进入最终样本围。

(二)变量设计

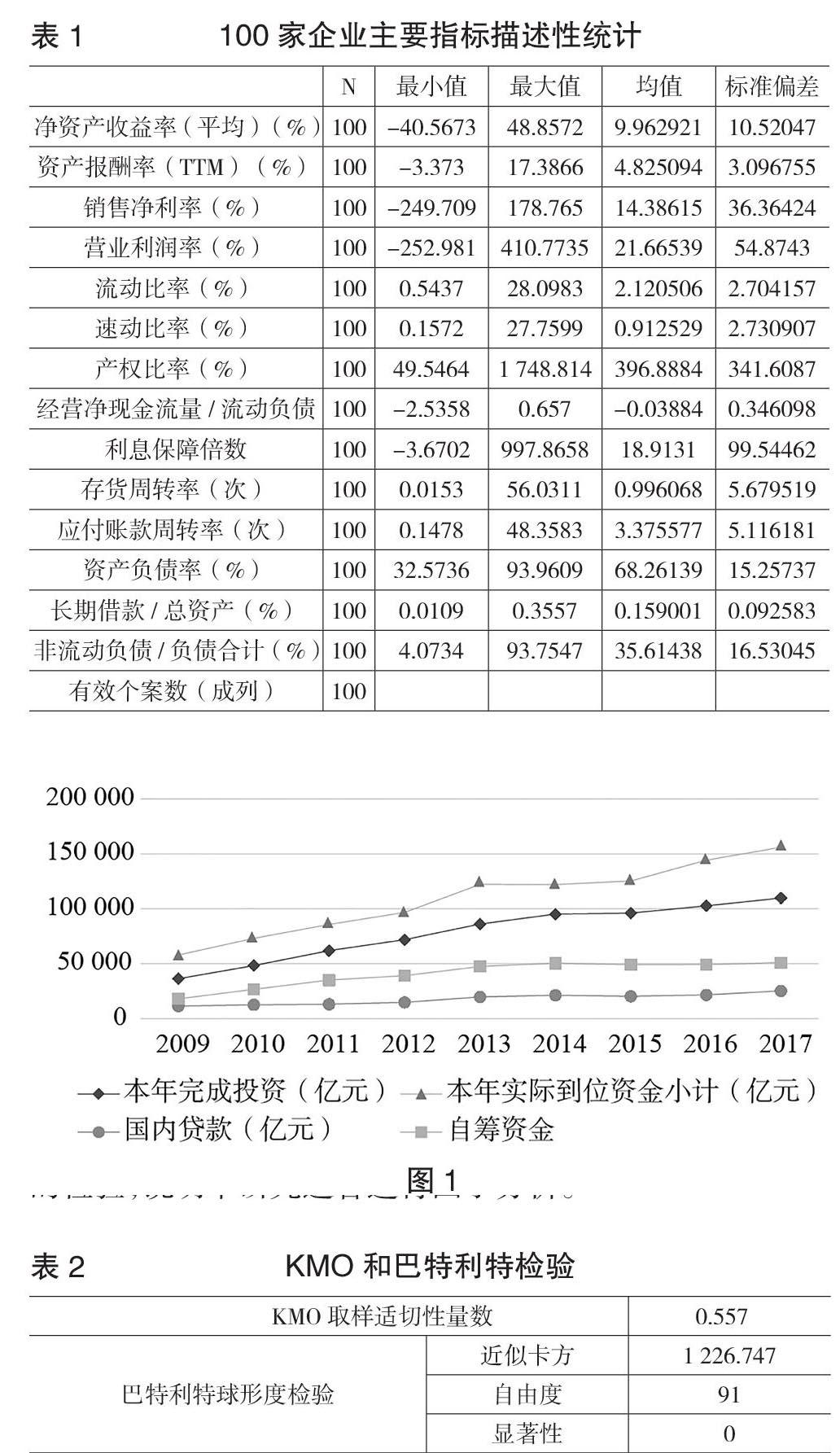

本文以净资产收益率衡量财务绩效,净资产收益率是因变量,第一大股东持股比例、前十大股东持股比例、整体资产负债率、长期资产负债率、短期资产负债率、商业信誉率、银行借款率是因变量,公司规模、成长性是控制变量。具体如表1所示。 (表略)

(三)模型设计

依据上述研究假设,建立以下统计模型:

五、实证结果分析

(一)变量的描述性统计结果

本文所涉及到的变量的描述性统计结果如下页表2所示。

下页表2中的数据表明,第一大股东持股比例均值是27.45%,虽未占据绝对控股地位,但也具有足够的话语权。前十大股东持股比例均值是56.27%,超过50%,完全掌握了公司决策权。长期资产负债率均值是0.04,即4%,公司运营对长期负债的依赖很小,这与长期负债需要抵押资产的现实相符。短期资产负债率均值是0.27,即27%,公司倾向于选择期限短、利率低的方式进行融资。商业信誉率均值是0.14,即14%,远高于银行借款率6%,与上述理论分析一致。

(二)统计结果

本文使用Stata 15软件,并利用固定效应模型对样本的面板数据进行回顾,采用聚类稳健的标准误以消除异方差问题。

1.股权结构对财务绩效影响的回归结果。

表3回归结果表明,第一大股东持股比例与净资产收益率在5%的水平上显著正相关,前十大股东持股比例与净资产收益率在1%的水平上显著正相关,说明股权集中度的提高对于改善净资产收益率有正向影响。

根据前述变量的描述性统计结果显示,互联网行业第一大股东持股比例均值是27.45%,前十大股东持股比例均值是56.27%,在进行公司决策时,第一大股东有足够话语权、前十大股东有绝对话语权,由于自身利益驱使,这些股东有强大的动力激励和监督管理层,促进公司长期健康发展。股权集中度高也可以减少小股东搭便车问题,减少代理成本。

2.债权结构对财务绩效影响的回归结果。表4回归结果模型3表明,整体资产负债率与净资产收益率在10%的水平上显著正相关;模型4表明,短期资产负债率与净资产收益率在5%的水平上显著正相关,长期资产负债率与净资产收益率负相关,但是并不显著;模型5表明,商业信誉率和银行借款率都与净资产收益率正相关,但是并不显著。

得出上述结论的原因,一是因为债务具有税盾效应,能够促进净资产收益率提高;二是在两权分离的背景下,股东和经营者目标的不一致导致代理成本产生,负债以契约的形式约束企业按时还本付息,一方面减少了企业的自由现金流量,防止管理层以权谋私,大肆在职消费;另一方面还本付息的压力也会促使管理层聚焦企业经营,提高企业的利润,尤其是短期负债要求短期内偿还的特性,导致了更高的激励和约束。

六、结论及建议

本文以2014年至2017年A股互联网行业109家上市公司为研究样本,研究发现,股权集中度、整体资产负债率、短期资产负债率对于净资产收益率有显著正效应;商业信誉率、银行借款率与净资产收益率正相关,但是并不显著;长期资产负债率与净资产收益率负相关,但并不显著。以上结果说明,企业为了保障财务绩效,在进行资本结构安排时,股权结构方面,应适当提高股权集中度,利用協同效应监督和激励管理层和减少代理成本;债权结构方面,应适当提高负债比例,尤其是短期负债,利用债权人的监督促进经营者提升企业经营水平。

针对互联网行业中的轻资产企业提升财务绩效水平,个人的建议是:一是应适当提高股权集中度。鉴于互联网行业高创新性、高风险性的特点,适当提高股权集中度能够有利于企业股东在对面市场变化和机遇时提高决策话语权,做出有利于企业长期战略发展的决策,监督和激励管理层的经营行为与股东目标一致。二是应适当提高短期负债比例,尤其是经营过程中形成的商业信誉负债。鉴于互联网行业轻资产的特点,互联网企业对长期负债的依赖很小,只能转而依赖短期负债以满足对高附加值环节的聚焦。而短期负债中,商业信誉负债是企业利用在经营过程中积累的声望和话语权,对上、下游企业形成的短期无息负债,即对上下游企业资金的暂时占用,能够增加资金占用,却无需负担利息,创造更大的价值。J

【主要参考文献】

[1] Jensen M C,Meckling W H.Theory of the firm:Managerial behaviour,agency costs and capital structure[M].Economics Social Institutions,Springer Netherlands,1976.

[2] 孙建国,胡朝霞.中小企业板上市公司股权结构、公司治理与企业绩效:基于随机前沿生产函数的分析[J].投资研究,2012,(1):110-122.

[3] Cole C.Does Capital Structure Impact Firm Performance:An Empirical Study of Three U.S. Sectors[J].Journal of Accounting and Finance,2015,15(6):57-65.

[4] 祝继高,饶品贵,鲍明明.股权结构、信贷行为与银行绩效——基于我国城市商业银行数据的实证研究[J].金融研究,2012,(7):31-47.

[5] Demsetz H,Lehn K.The Structure of Ownership[J].Journal of Political Economy,1985,93(6):1155-1177.

[6] Frank M Z,Goyal V K. Capital Structure Decisions:Which Factors Are Reliably Important[J]. Financial Management,2009,38(1):1-37.

[7] Cole C.Does Capital Structure Impact Firm Performance:An Empirical Study of Three U.S. Sectors[J].Journal of Accounting and Finance,2015,15(6):57-65

[8] 刘建国,杨卫东.房地产行业上市公司融资结构与公司绩效实证浅析[J].华东理工大学学报(社会科学版),2009,24(1):47-51.

[9] 杨棉之,张中瑞.上市公司债权治理对公司绩效影响的实证研究[J].经济问题,2011,(3):57-60.

【作者简介】

张佳丽,女,太原科技大学;主要研究方向:公司财务。

田丽娜,女,太原科技大学副教授;主要研究方向:资本市场会计与财务问题。