中国式P2P:模式、动机、本质与风险

2019-06-13邓春生

邓春生

(1.西南财经大学法学院;2.四川省纪委监委,四川成都610000)

学界一般认为,P2P网络借贷平台是指主要通过互联网这一渠道,为借款人与出借人(投资人)发生直接借贷提供信息汇集、信息发布、信用评估、信息沟通、成交撮合等服务,并从借贷交易业务中收取手续费或中介费的金融信息中介公司。自2005年Zopa在英国成立,2006年Prosper在美国成立,以及2006年拍拍贷在我国成立以来,P2P网络借贷模式在世界范围内迅速兴起。由于我国的社会信用体制不健全,投资人没有可靠的渠道对借款人进行客观评价,因而可能会承担借款人违约、坏账追讨等风险或成本。在此背景下,P2P平台很难对我国的普通投资人产生吸引力。因此,P2P平台公司为了解决P2P借贷模式在我国本土化的问题,实现扩大企业规模、迅速做大做强的目的,发展出了一些具有金融创新的运营模式。

近几年,众多学者对我国的P2P网络借贷的运营模式进行了深入研究。比如,辛宪(2012)对国内外典型P2P平台进行归类研究,将其运营模式划分为公益型(Kiva),纯中介型(Prosper,拍拍贷),参与型(Zopa,人人贷,宜信)。[1]王紫薇等(2012)以“拍拍贷”、“宜农贷”为例,对我国P2P网络小额信贷运营模式进行了探索研究。[2]谭中明等(2014)对我国5家P2P借贷平台的运营模式进行了优劣分析,并给出了P2P平台健康发展的建议。[3]夏勇(2016)对国内银行系P2P网络借贷平台,特别时平安银行系“陆金所”、民生系“民生易贷”、国家开发银行系“开鑫贷”等三大银行系P2P平台,的发展模式进行分析。[4]黄美坚等(2017)对中美英三国典型P2P运营模式进行了比较研究,发现我国P2P贷款人群信用等级偏低、对借款人的资信要求低是影响我国P2P平台融资模式有效性的主要原因。[5]张海洋(2017)指出中国和英国都普遍采用担保模式,但美国没有;进一步利用博弈模型得出监管当局对平台信息披露监管的差异是产生担保模式的主要原因。[6]彭龙等(2018)对中美两国P2P网络借贷的运营模式进行了对比研究,得出了美国P2P平台在在信息中介的职能上扩展了上下游业务范围,但我国P2P借贷平台则更多地介入投融资业务并承载了信用中介的功能。[7]

尽管我国P2P网络借贷运营模式已经得到了详细讨论,但是鲜有文献去讨论这些运营模式出现的本质动机。[8]更为重要的是,掌握运营模式出现的本质动机,对我们规范P2P网络借贷行业具有重要的意义。因此,本文从运营模式的本质动机出发,将运营模式分为:(1)传统信息中介模式;(2)中国特色信用中介模式,并对其出现的背景、动机、本质和风险等进行了分析。

一、传统信息中介模式

在传统的信息中介模式,P2P平台企业只对信息发布负责,不承担该项目的信用风险,不提供任何保证,并通过收集信息、中介服务费获取利润。该项目的信用风险由(出借人)投资者承担。当然,该平台将设置基于评分模型,以尽量减少借款人的违约率客户进入某一阈值。根据(出借人)投资者是否直接接触终端借款人,P2P平台的信息中介模式可分为如下两种:

(一)个人对个人/实体企业模式

1. 背景

P2P网络借贷是一种基于互联网的思维个人贷款行为,独立于正规金融机构体系,并超越了传统熟人社会的限制。建立P2P平台公司的根本目的是让私人借贷行为阳光充足,部分满足了商务消费个人贷款需求和公众的财富管理需求,并具有包容性金融的意义。因此,个人对个人贷款模式,是P2P网络借贷最基础的运营模式。在普惠金融的驱使下,P2P平台有动机或使命去解决实体企业,特别是中小微企业的融资困难问题。与此同时,P2P平台公司也需要优质的实体企业客户来增加平台流量和扩大平台规模。

2. 模式框图及其特征

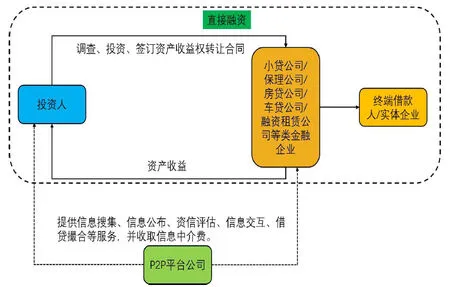

个人对个人/实体企业的信息中介模式的示意框图如下图1所示。

图1 个人对个人/实体企业的传统信息中介模式的示意框图

其特征有:

●动机:解决借款人(个人和中小微实体企业)融资困难的问题,落实P2P网络借贷是一种创新的普惠金融模式。

●P2P平台属性:信息中介平台;与融资过程隔离。

●投资人与借款人关系:投资人直接借款与借款人,属直接融资;投资人与借款人是一一对应的。

●P2P平台利润来源:信息中介服务费。

●信用风险承担方:借款人的信用风险由投资人承担。

●典型代表:拍拍贷。

(二)个人对类金融企业模式

1. 背景

我国的P2P平台有强烈的意愿与传统的金融中介公司合作,以获得优质的金融客户。对于传统金融中介公司来说,由于他们拥有金融牌照以及优质的金融客户,仅仅通过向P2P平台推荐客户,而不是利用P2P平台资金来获取利差,是不符合传统金融中介公司利益的。与此同时,与独自寻求优质的个人或实体企业客户相比,直接与金融中介公司合作,由金融中介公司来承担借款人/企业的违约风险,更符合P2P平台企业降低运营风险的诉求。

2. 模式框图及特征

个人对类金融企业的信息中介模式的示意框图如下图2所示:

图2 个人对类金融企业的传统信息中介模式

其特征是:

●动机:解决在中国社会信用体制不健全情况下,P2P平台公司难以吸引优质借款人的问题。

●P2P平台属性:信息中介平台;与融资过程隔离。

●投资人与借款人关系:投资人直接购买类金融企业发布的金融产品,属直接融资;投资人与类金融企业是一一对应的。

●P2P平台利润来源:信息中介服务费。

●信用风险承担方:终端借款人的信用风险由类金融企业承担。

●典型代表:有利网。

二、中国特色信用中介模式

(一)纯信用中介模式

1. 背景

由于中国的社会信用体制不健全,P2P平台很难在线上吸引优质的投资人和借款人。在这种情况下,有些P2P平台开始在线下寻找优质的客户。与此同时,另一些P2P平台,则采用信用中介的模式。即,承诺用风险准备金的方式,为借款人提供担保。比如借款人去借款,但是由于个人因素不能及时履约还款,那么平台就会先补偿这一笔钱,用风险准备金的方式,先垫付给投资人。之后,再对借款人进行最后的资金追偿。这种模式的本质目的,是平台通过担保给借款人增信,以便吸引更多的投资人并扩大平台的业务规模。

2. 模式框图与特征

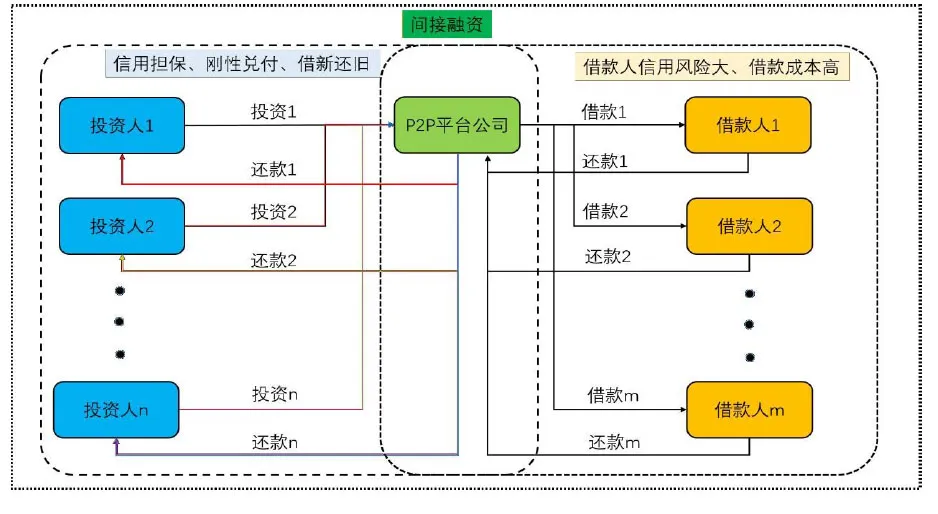

中国特色纯信用中介模式的示意框图如下图3所示:

图3 中国特色纯信用中介模式示意框图

其特征有:

●动机:在中国社会信用体制不健全情况下,P2P平台公司通过提供担保、承诺刚性兑付(保本保息)的方式,实现迅速扩大平台规模的目的。

●P2P平台属性:信息中介、信用中介;直接参与融资过程。

●投资人与借款人关系:投资人通过P2P平台来间接借贷给借款人,属间接融资;投资人与借款人难以一一对应。

●P2P平台利润来源:信息中介服务费、信用担保服务费。

●信用风险承担方:终端借款人的信用风险由P2P平台(或与P2P平台合作的第三方担保公司)承担。

●潜在风险:劣质借款人易进入P2P平台,在刚性兑付下P2P平台的资金链压力和挤兑风险较大;由于是间接融资,P2P平台可能发布虚假标的,甚至设计庞氏骗局。

●典型代表:陆金服。

(二)类资产证券化模式

1. 背景

为了吸引客户、增加流量、扩大规模,在我国全社会信用体制尚需健全的背景中,P2P平台公司逐步从单纯的信息中介演化为信用中介。同时,由于投资人与借款人存在不同偏好,投资人希望收益稳定、期限短、流动性较好,而借款人希望借款期限长、成本低。借贷双方偏好不同促使P2P平台采取借短贷长、期限错配等方式来满足双方需求。因此,在信用中介模式中,P2P平台通常会建立资金池来应对由借短贷长、期限错配等造成的资金链压力和挤兑风险。

如果大量不合规借款人进入P2P平台,就会造成平台难以做到借款人和投资人一一对应,甚至出现收益远远不能弥补违约损失的情况。在这种情况下,P2P平台严重依赖新增资金的进入,不然资金池方式也不能有效应对资金链压力和挤兑风险。在寻求新增资金方面,除了扩大投资端的业务外,另一个有效的手段是:将部分期限长、变现能力弱的长期贷款(债权)证券化,以获得现金流支付近期债务,或者投资流动性较强项目,实现风险的合理分配,从而改善资产负债架构,达到降低资金池风险、提高公司的安全系数的预期效果。

2. 模式框图及特征

中国特色类资产证券化模式的示意框图如下图4所示:

图4 中国特色类资产证券化模式的示意框图

其特征是:

●动机:使那些期限较长、相对变现能力弱的长期贷款得以证券化,通过获得现金流动性,来解决由于借贷双方流动差异、期限错配等造成的资金链压力和挤兑风险等问题。

●P2P平台属性:信息中介、信用中介、证券承销商、(有可以还是SPV);深度参与融资过程。

●投资人与借款人关系:投资人通过P2P平台来间接借贷给借款人;证券投资人可以购买证券,由P2P平台的证券回购获得本息收入。

●P2P平台利润来源:信息中介服务费、信用担保服务费、发行证券的现金流带来地二次投资收益。

●信用风险承担方:终端借款人的信用风险由P2P平台(或与P2P平台合作的第三方担保公司/类金融企业)承担。

●潜在风险:在监管缺失时,P2P平台可能会绕开传统资产证券化过程中资产转让、整体认购、权益化安排、交易所挂牌等正规流程,较易产生跨行业风险积累。

●典型代表:PPmoney。

(三)超级债权人模式

1. 背景

我国法律奉行的是金融分业经营,法律禁止非金融机构主体私自发放贷款,但是却允许个人对个人的借贷,因而P2P平台可以委托某个人作为主体来完成贷款业务。另外,P2P平台出于风险控制的目的,通常难以寻找到合适的投资人对借款人进行及时放款,进而难以满足借款人对贷款实时性的要求。因此,为了增加平台流量,迅速扩大平台规模,P2P平台会委托专业放贷人(通常都是该平台实控人或实控人的特定关系人)向资金需求方及时放款,以实时满足借款人的需求。专业放贷人以个人名义对借款人放款后,取得相应债权。然后,专业放贷人再通过P2P平台将债权转让给平台投资人。投资人获得债权带来的利息收入。

2. 模式框图及特征

中国特色超级债权人模式的示意框图如下图5所示:

图5 中国特色超级债权人模式的示意框图

其特征是:

●动机:避免P2P平台不能直接放贷的法律限制,满足借款人对贷款实时性的需求,实现增加平台流量,迅速扩大平台规模的目的。

●P2P平台属性:信息中介、信用中介、债权转让与回购平台。

●投资人与借款人关系:投资人从P2P平台(或专业放贷人)有偿获取债权(或理财产品形式)来间接实现出借资金。

●P2P平台利润来源:投资人债权取得与最终借款人贷款之间的利息差。

●信用风险承担方:终端借款人的信用风险由P2P平台(或第三方担保公司)承担。

●潜在风险:存在期限错配、资金池、债权转让有效性、虚假债权、资金杠杆等一系列潜在风险。

●典型代表:宜信公司。

结 语

从上述分析不难看出,在我国社会信用体制不健全的情况下如何实现迅速扩大P2P平台规模的目的,是中国特色信用中介模式出现的本质动机。因此,落实我国P2P网络借贷的普惠金融属性,让更多的民间资本更好地服务于实体经济的发展,解决我国社会信用体制问题是一个根本出路。可行的方案有两个:探索试行P2P接入央行的征信系统;建立P2P行业标准的借款人信用评级系统,即时更新借款人信用评级,防止借款人在不同P2P平台上恶意借贷。