资金流量对我国股票指数的影响

——基于沪深两市数据的实证分析

2018-11-27吕鑫

吕 鑫

(兰州大学经济学院,甘肃 兰州 730000)

一、引言

资金流量是推动股市发展的源动力,国内外学者都对资金流量进行了大量的研究分析。Welles Wilder(1989)首次提出用资金流量指标(MFI)衡量资金和市场的整体脉动。Jegadeesh和Titman(1993)提出了股市的动量效应,即前期资金的大量流入会引起后期资金的持续跟进,同时资金流量与股价之间有着明显的相关性。Thu Hang Nguyen(2012)则验证了股市的反转效应,即在一段长时间内,表现差的股票在随后时间内会经历相当大的逆转且回到正常水平,而表现优良的股票会在其后时间内出现差的表现。在国内,侯丽薇、谢赤等人(2010)通过对A股市场高频交易数据的统计分析发现,资金流量对未来股票价格具有中期反转的特征。何诚英、刘英等(2011)运用二阶段资金流向理论模型证实短期历史资金流量对短期未来资金流量具有显著的预测作用。梁丽珍(2008)采用分量回归的方法验证表明,由于中国股市涨跌停板的限制,使得投资人不能对市场信息进行有效回应,在股市接近跌停时投资人驻足不前,以致资金流量锐减,而在涨停时,资金流量却没有相应的扩张,故而造成资金流量与正负收益率不对称的现象。张宗新、缪婧倩(2012)通过引入基金流量,发现在牛市中投资者往往是越涨越买,熊市中是越跌越卖,而在震荡市中投资者更青睐于波段操作。李俊声、卓建伟(2018)通过将A股股票按价格水平分成五个投资组合后进一步研究发现,由于投资者的锚定效应,导致A股市场存在价格效应异象。周树民、卢炎飞、王传美(2017)以上证综指和行业面板数据为样本,通过对资金流量和股市收益率进行分析后表明,当期和滞后一期的资金流对股市收益率具有显著的正向关系,滞后一期的资金流量对当期资金流量具有预测作用。基于前人的研究,本文从上海市场和深圳市场入手,运用时间序列模型,将样本分为牛市、熊市以及震荡市,对我国股指和资金流量的关系进行实证分析。本文具有以下特点:(1)数据全面:收集的数据为上海市场和深证市场自2008年1月至2018年4月,共124个月的月度数据;(2)采用较为系统的数据库:所选取的数据分别来自Wind数据终端和大智慧数据终端;(3)实证更加全面:采用MFI指标作为衡量资金流量的代理变量,考虑以微观和宏观因素作为控制变量,对我国A股市场资金流量与股指的关系进行全面的分析与论证。

二、样本数据与模型设计

(一)样本数据

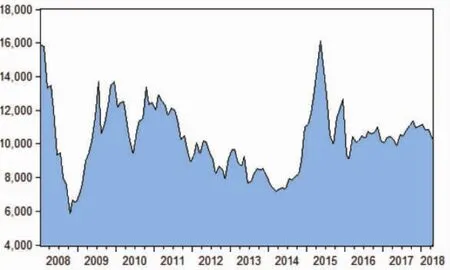

如图1、图2所示,自2008年1月开始至2018年4月,上证综指和深证成指共同经历了“过车山”式的震荡,牛、熊市交替进行,在这种情况下,资金流量规模与股指之间产生着千丝万缕的联系,故而本文选取2008年1月至2018年4月之间共计124个月的历史数据,通过建立多元回归模型,对流入我国股市的资金流量与股指之间的动态关系进行实证分析。在回归模型中,分别选取了上证综指和深证成指作为研究对象,运用Eviews 8.0计量经济软件和SPSS 20统计软件对模型进行分析。

图1 -1 上证综指

图1 -2 深证成指

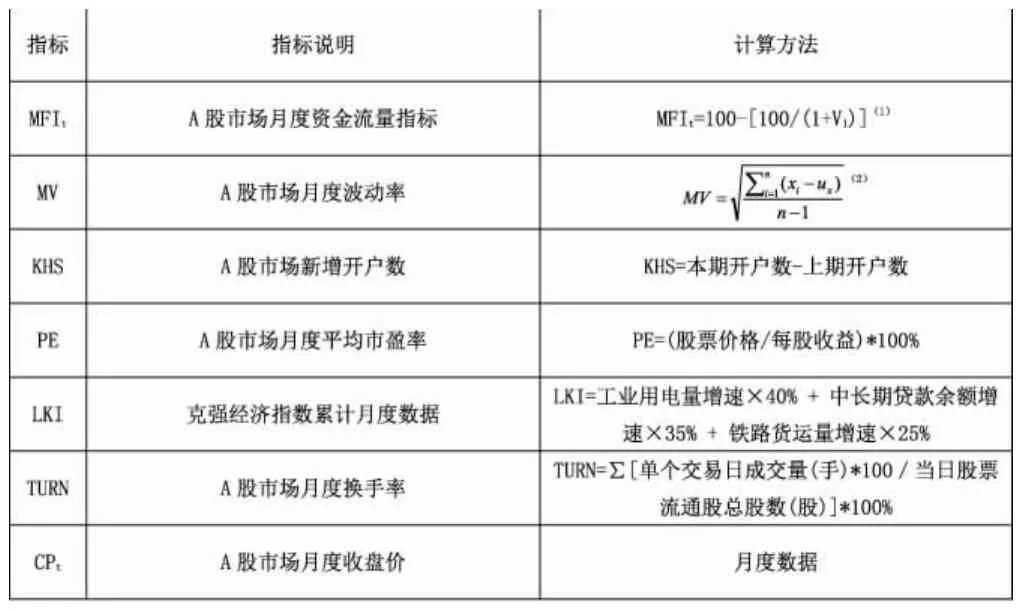

(二)变量选择

影响股指的因素复杂多样,且各国之间实际情况各有千秋,无法单纯用一种理论来进行完美解释。本文试图通过在时间序列模型中设置多个控制变量,对资金流量与股指之间的关系进行回归分析,文中控制变量的选取主要基于前人文献对股指影响因素的分析总结。故而本文着重选取A股市场月度波动率(MV)、A股市场新增开户数(KHS)、A股市场月度平均市盈率(PE)、A股市场月度换手率(TURN)、克强经济指数累计月度数据(LKI)作为控制变量,以MFIt指标代替资金流量,以CPt指标代替股指,且本文将A股市场分为上海市场和深圳市场,分别讨论资金流量对股指的影响。

表1 -1 变量指标说明

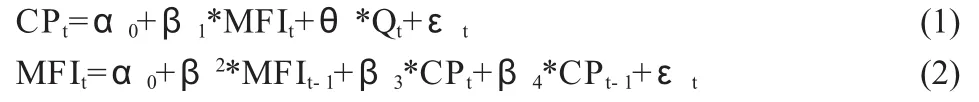

(三)模型设定

本文从上海市场和深圳市场这两个市场入手,研究资金流量和股价指数的关系。因此本文将模型分为两大部分,第一部分考察资金流量对股指的影响,第二部分考察上期资金流量和当期资金流量的关系。模型(1)主要考察当期资金流量对当期股市价格指数的影响,模型(2)主要考察上期资金流量对当期资金流量的影响,进而对股市动量效应和反转效应进行验证。

其中,CPt表示第t期股市价格指数,MFIt表示第t期股市资金流量,Qt为控制变量,β1、β2、β3、β4、θ 表示股市的回归系数,εt是随机干扰项,服从标准正态分布N(0,2)。

三、实证检验与分析

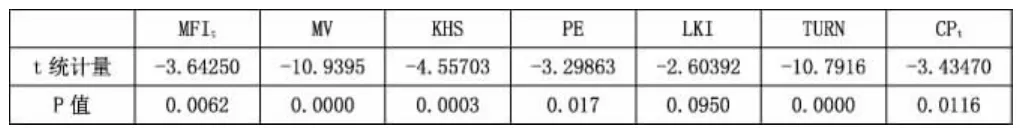

首先,对所采用的相关变量进行ADF单位根检验,根据表2-1,在上海市场上,资金流量指标(MFIt)、市场波动率指标(MV)、新增开户数(KHS)、市盈率指标(PE)、换手率指标(TURN)均在 1%的显著性水平上拒绝单位根,股价指数(CPt)在5%的显著性水平上拒绝单位根,克强经济指数(LKI)则在10%的显著性水平上拒绝单位根;根据表2-2,在深圳市场上,资金流量指标(MFIt)、市场波动率指标(MV)、新增开户数(KHS)、换手率指标(TURN)均在1%的显著性水平上拒绝单位根,股价指数(CPt)以及市盈率指标(PE)在5%的显著性水平上拒绝单位根,克强经济指数(LKI)则在10%的显著性水平上拒绝单位根,综上所述,本文所选取的变量均满足平稳性要求。

表2 -1 上海市场股指相关变量的ADF单位根检验

表2 -2 深证市场股指相关变量的ADF单位根检验

其次,本文将市场分为牛市、熊市、震荡市三部分,其中定义2008年11月至2009年 11月、2010年7月至 2011年 3月以及2014年4月至2015年5月为牛市;2008年1月至2008年10月、2009年12月至2010年6月以及2011年4月至2012年11月为熊市; 2012年12月至2014年3月以及2015年6月至2018年4月为震荡市,进而分别讨论股指和资金流量在各个阶段的关系。

(一)股价指数与资金流量关系的模型分析

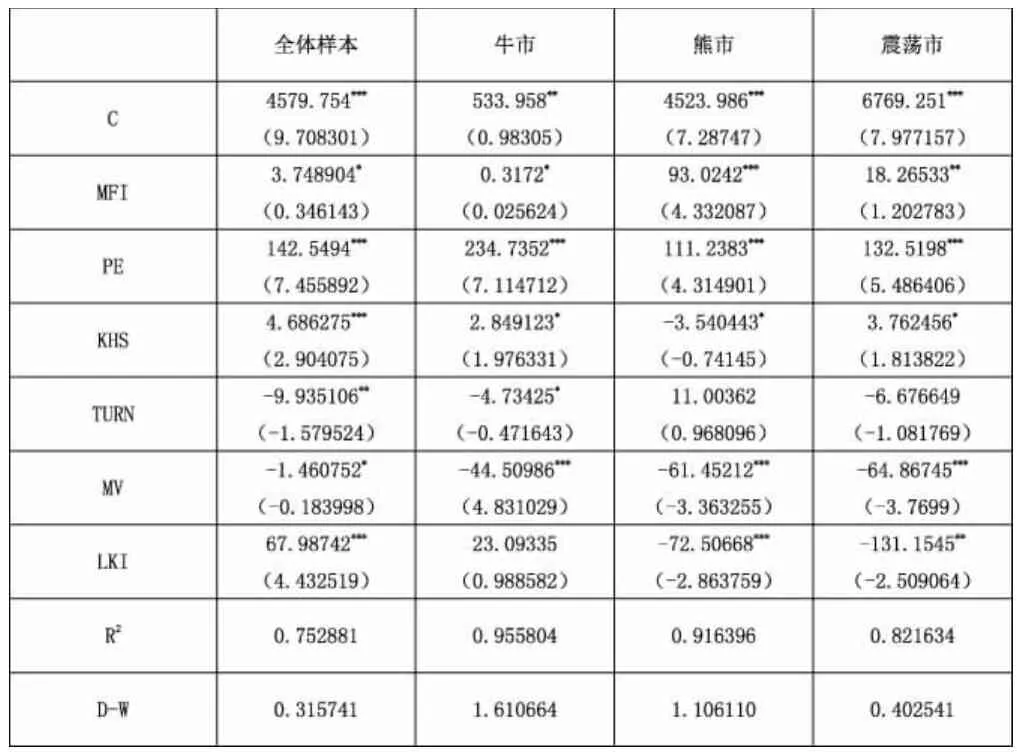

表2 -3 上海市场

表2-3给出了上海市场关于模型(1)的检验结果。在全样本中,通过模型(1)我们发现当期资金流量的系数显著为正,这表明当期资金流量对股指产生正的影响。同时,作为控制变量的市盈率对股指有显著的正向影响,说明我国股市存在显著的本益比效应。新增投资者开户数也显著为正,表明投资者对股市的参与度越高,上证综指也会越高。换手率则显著为负,表明在市场整体水平下,投资者仍旧看好市场前景。其次,市场波动率也显著为负,表明市场波动率越大,股指走势越低迷。最后,衡量宏观经济走势的克强经济指数显著为正,表明经济发展状况越好,股指水平越高。

与全样本中使用的方法类似,笔者又分别对牛市、熊市以及震荡市的数据进行检验。其中,在牛市中,当期资金流量显著影响上证综指水平,这进一步验证了当资金大量流入股市时,上证综指会持续走高。市盈率水平和在全样本下一样显著正向影响股指,进一步验证了我国股市存在着显著的本益比效应。新增投资者开户数对股指同样具有显著的正向影响,但在牛市样本中,虽然换手率为负,但与股指的关系不再显著。最后,市场波动率对股指的影响同样显著为负,克强经济指数也同样显著为正。而在熊市中,当期资金流量与股指同样显著正相关,有效证明了资金流量与股指模型的稳健性。新增开户数与股指呈现显著负相关,换手率呈现出正相关,以及克强经济指数同样出现负相关,这显示出在大熊市中,投资者的投资行为出现了与经济规律相背离的“非理性”行为。在震荡市中,当期资金流量同样影响着股指走势,但显著度略有下降。

表2 -4 深圳市场

表2-4给出了深圳市场关于模型(1)的检验结果。结果显示,无论在全样本还是在牛市、熊市以及震荡市中,当期资金流量与深证成指都表现出显著的正向关系,这与上海市场的检验结果一致。

从上海市场和深圳市场的股指实证结果分析,资金流入股市,股指走强,资金流出股市,股指走弱,资金流量显著正向影响着股指走势。

(二)当期资金流量与上期资金流量实证分析

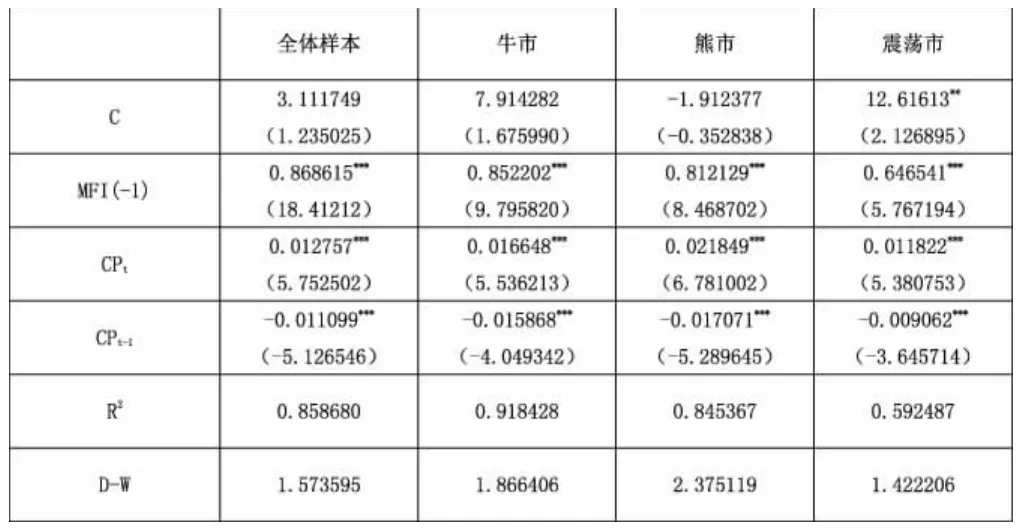

2-5 上海市场资金流量关系

表2-5给出了上海市场关于模型(2)的检验结果。模型结果显示,无论是在全体样本还是牛市、熊市亦或是震荡市中,前期资金流量与当期资金流量都具有显著的正向关系,前期的标准化资金流量能有效的预测当期的资金流量,但在不同阶段其显著性会有所不同,熊市和震荡市的影响程度明显低于牛市,在牛市中资金流量具有更加有效的预测能力,这有效验证了Jegadeesh(1993)提出的股市动量效应。同时,当期股指与当期现金流量具有显著的正向关系,而上期股指对当期现金流量表现出明显的负相关,这和Thu Hang Nguyen(2012)验证的股市反转效应相一致。

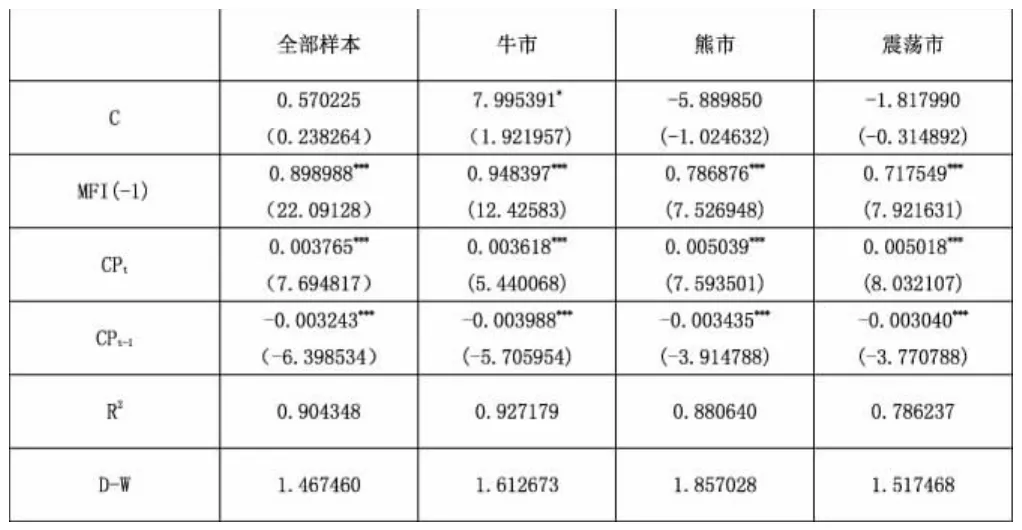

2-6 深圳市场资金流量关系

表2-6则给出了深圳市场关于模型(2)的检验结果。该结果同样有效验证了股市动量效应和反转效应。

四、结论与建议

本文以2008年1月至2018年4月的月度数据为研究对象,对中国股市资金流量与股价指数的关系进行了验证,本文分析认为无论在牛市、熊市还是震荡市中,资金流量都能有效解释股指走势,资金大量流入,引起股指走强,资金大量流出,引起股指走弱;而滞后一期的资金流量对当期资金流量具有显著地预测作用,上期资金流入会导致当期资金也流入,表现出明显的动量效应,但是上期股指则和当期资金流入表现出明显的反转效应。故投资者在构建投资组合的过程中,如果以资金流量指标为构建依据,则有可能获得相对较好的投资回报。