P2P网络借贷影响因素及风险控制探析

2018-11-27张玲

张 玲

(广东金融学院,广东 广州 510521)

一、引言

P2P网络借贷是个体和个体之间通过互联网平台实现的直接借贷,其特点是参与者在线上交易,交易额小,涉及众多非专业的投资者,实质是一种在线的社会借贷形式。近年来,我国P2P网络借贷发展迅速,但面临着较大风险,平台崩溃的例子比比皆是,2018年端午期间唐小僧平台“跑路”给业界又增添新的恐慌。此外,监管处于起步阶段,P2P网络借贷投资决策也面临较大的不确定性。本文通过文献梳理国内P2P网络借贷投资决策影响因素,探讨风险控制措施,为开展进一步研究提供基础。

二、国内P2P网络借贷影响因素研究现状

P2P网络借贷于2005年起源于英国,并迅速扩展到美国、意大利、日本和中国等地。关于国外P2P网络借贷已有大量学者进行了研究。国内相关研究起步相对较晚,并且国内市场环境和信用制度也和国外存在较大差异,有必要在中国情境下进一步展开研究。

冯博,叶绮文,陈冬宇(2017)对P2P网络借贷研究进展及中国问题进行综述发现,信息因素,羊群效应,社交网络对网络借贷产生很大影响。王书斌,谭中明,陈艺云(2017)的研究发现,借款人违约行为、平台管理不善和信息不对称是网贷违约的主要形成原因,并且违约具有传染性和可控性。常丽娟,冯蕾(2015)发现P2P网络借贷平台下中小企业融资是否成功受到借款期限、资本结构、盈利能力和信用等级等因素的影响。而贷款人投资决策的影响因素主要包括借款金额、借款利率、借款人信用状况、贷款人的投资收益、担保状况、平台的综合利率、运行时间、平均借款期限、标的类型、完善保障机等(高彦彬,2017;吴佳哲,2015;吴庆田,李彬,2017;申益美,2016),并且贷款人具有羊群效应(冯博,叶绮文,陈冬宇,2017),对非营利平台而言,除借款期限和借款金额,还款方式也是重要的影响因素(吴佳哲,2015)。

借款人违约风险和个人信用风险受到较多关注。其中,借款人违约风险的影响因素包括借款人户籍、婚姻状况、违约历史、软信息、信用评级指标;借款利率、借款期限、借款人地理位置、收入、学历及信用评级(苏亚,成春林,2017)。宋丽平,张利坤,徐玮(2015)发现借款人客观条件(如性别、年龄、婚姻)、借款人还款能力和历史会影响其信用风险,但网站信息对投资者信用风险规避作用不大(肖曼君,欧缘媛,李颖,2015),并且网贷借款人信用评价,多角度、多层次空间信息的交叉复现,以及社会活动信息的持续呈现能够更加准确地反映借款人信用状况(董文奎,2017;刘鹏翔,2017;裴平,郭永济,2017;)。

借款成功率方面,借款利率、借款人信用等级、借款金额、借款人年龄、学历、婚姻状况以及收入水平(赵旭,周菁,赵子健,2016)、网络社会资本、投标数量、借款金额、借款人信用得分、手机认证、担保状态、朋友信用平均分、朋友人数、借款期限、视频认证、婚姻状况、借款利率和性别(黄文彬,2017;常丽娟,冯蕾,2015)均对平台借款成功率有影响,群组制度也能提高平台借款成功率(裴平,蔡越,2016)。股东背景、注册资本和运营时间对借贷平台风险得分有正向影响,对于风险抵御能力更强,平均收益率则是负向作用(王伟,纪金言,邓伟平,2017)。

此外,孙宝文,牛超群,赵宣凯,荆文君(2016)从五个维度识别P2P平台陷入财务困境的风险。冯博,叶绮文,陈冬宇(2017)认为国内平台运营中以复合中介型为主,没有统一信用评分标准,利率非市场化,无专门监管机构,因此存在大风险。文献也关注了P2P网络借贷风险规制法律问题(鲁钊阳,2017);利率定价模式,并探讨利率影响因素(陈霄,叶德珠,2016;裴平,蔡越,2016;郑迎飞,陈晓静,辛苑,2017;陈虹,马永健,2016)。

三、基于影响因素分析的投资决策风险控制措施

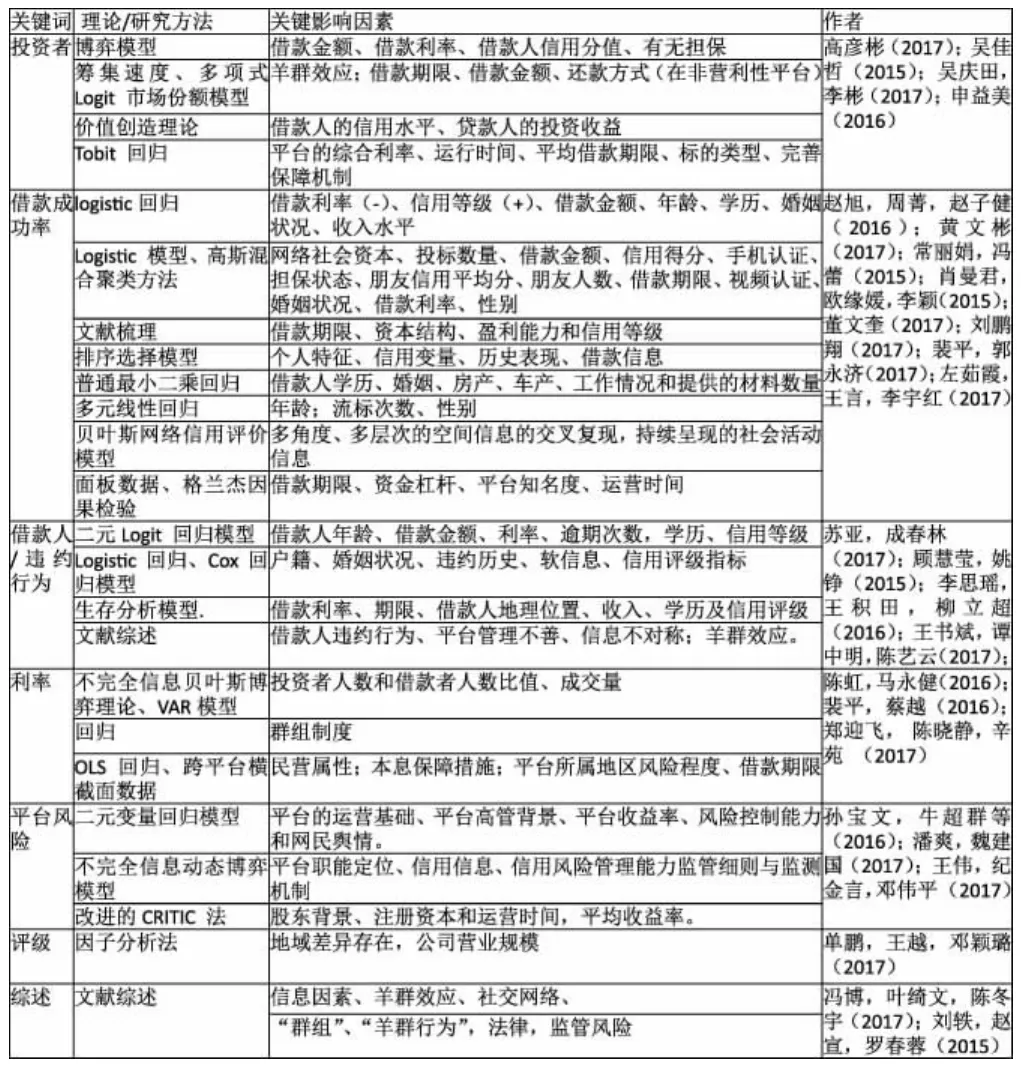

通过文献的分析可以看到,近年来影响P2P网络借贷的因素重点集中在贷款人投资意愿、借款成功率、借款人信用和违约特征,平台信用风险、利率定价等方面。近年来相关研究影响因素研究文献特征见表1。

表1 近年P2P网络借贷影响因素的文献特征

在此基础上,本文分别从投资者、借款者、平台及内外部联系方面给出预防违约风险,提高P2P网络借贷交易成功率的一些启示。

对投资者而言,其主要关注资金安全和收益的保障性,这两方面的风险既可能来自于借款者的违约,也可能来自平台风险,其中信息不对称是风险的根源之一(Yan等,2015)。应加强其风险教育和提高其风险意识,不盲目追求高的回报率,理性投资。

平台借款者主要关注是否可以通过平台和投资者获得足够的贷款额,是违约风险的潜在来源。现有文献认可了借款者信息识别和控制的重要性,可利用“羊群效应”、在网页设计、信息挖掘等诸多方面更为有效地抓住贷款人的特质,减弱因信息不对称带来的风险。并且信用信息对于借贷交易的成败都有明显的影响,特别是当信用机制和相应监管不足时,信用信息对贷款成功率的影响更为显著(冯博等,2017)。

P2P网络借贷平台是投资者和借款者交易的中介平台,但国内P2P网络借贷平台并非纯粹的中介功能,平台处于多重委托代理关系的中间环节,在风险控制方面有着重要地位。为了提高成功率,需对平台进行风险控制,包括内部信用划分,投资者本金保障机制,担保机制,与社交网络合作的信息共享及平台之间信息共享。首先,平台内部需要在风险与收益的平衡中选择适当的项目,维持合理的收益率,并通过引入部分本金保障机制,吸引更多投资人入场。其次,加强信息披露,提供关于平台标的数据真实、公开、公正,建立借款者多渠道信息认证模式和违约风险动态监控管理系统。再次,开展平台间的信用数据库建设合作,平台信用数据库与平台间数据库共享,共享借款者信用信息,完善信用评价体系。最后,可以与商业银行和担保机构合作,构建第三方托管和抵押担保体系。

此外,构建平台外部外部监管体系,政府应加大市场监管力度,确立专门的监管体系和行业法律法规,明确交易各方权利和义务,用制度进行外部监管。建立P2P平台信息报送机制,要求网站必须定期向监管部门提交数据报表,控制行业风险。并且,由于当前各大平台采用各自的信用评价体系,政府可协助将网络信用数据与人民银行的个人征信系统对接,构建统一的信用体系。

四、结语

P2P网络借贷迅速发展的同时,也存在诸多风险因素。为了保证交易的顺利进行和行业健康可持续发展,需要从投资者、借款者、P2P网络借贷平台和外部制度环境方面做出诸多努力。围绕信息不对称解决的信息公开透明、征信建设和内外部监管也将成为重要手段。随着我国P2P网络借贷由无担保无抵押——本金保障机制——“资金池”,到大数据时代到来,征信系统会逐步完善,个人信用评级和平台监管更显重要,未来信用将会会成为P2P网络借贷的名片,围绕信用建设的措施也将会促进P2P网络借贷逐步发展成熟。