拉美地区吸引FDI特征及中国对拉美投资展望

2018-11-08张勇

张 勇

(中国社会科学院拉丁美洲研究所 北京 100007)

新世纪以来,对于中国而言,三个具有里程碑意义的事件成功助推了中国与拉丁美洲和加勒比地区经贸关系(简称中拉经贸关系)的飞速发展。一是在历经了15年漫长而艰难的谈判后,中国终于在2001年12月11日加入了世界贸易组织,这为开启新时代中拉经贸关系奠定了坚实基础。二是中国分别于2008年和2016年两次发布对拉政策文件,为中拉经贸关系发展规划了方向。三是以2015年中拉论坛召开为标志,中拉整体合作启动,并随着2018年1月第二届部长级会议在智利圣地亚哥召开而进入机制化发展阶段。在这种背景下,国内外研究中拉经贸关系的文献也与日俱增。其中,以联合国拉美经委会研究报告为代表,它们在不同阶段都对中拉贸易投资特征及其展望进行了阐述①,也有对中国在拉美投资的专题研究②。而国内学者对中拉贸易和投资的研究更多集中在大宗商品繁荣期和国际金融危机之后。当前,世界经济环境因为贸易保护主义上升、大宗商品进入十年以上的下跌周期及新兴市场经济放缓等发生了重大变化,而且投资成为继贸易之后在拉动经济增长上被寄予厚望的重要引擎。拉丁美洲已是仅次于亚洲的中国对外直接投资存量最为集中的第二大地区。本文通过总结新时期拉美吸收FDI的特征事实以及中国对拉投资现状,以期对未来中国投资领域和趋势做出展望。

一、国际金融危机之后拉美吸收FDI特征事实

(一)全球FDI变化趋势

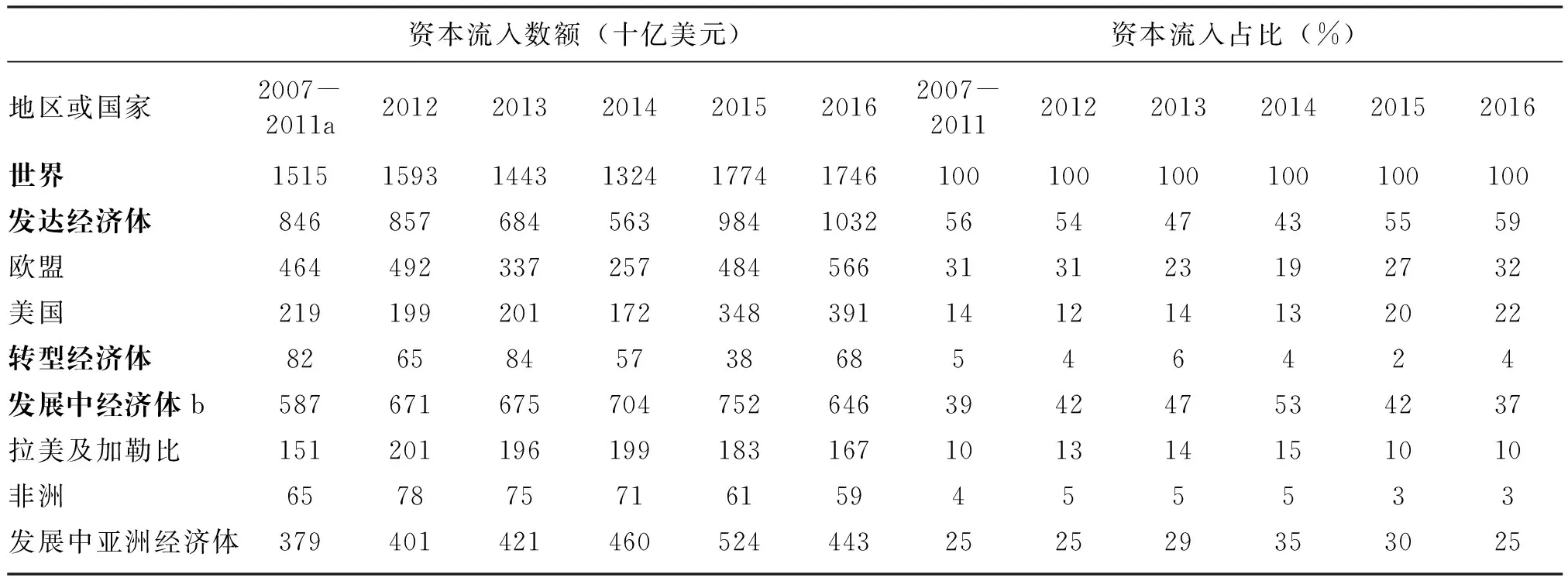

2008-2009年国际金融危机之后,随着美欧日相继出台量化宽松政策,世界主要发达国家进入经济恢复期,世界范围内的FDI也随之复苏和活跃,但是总量的反弹掩盖了世界不同地区之间的差异。从全球范围FDI流入分布看,整体而言,2014-2016年发达经济体占比逐渐提高,而发展中经济体占比逐渐降低(表1)。2016年全球FDI达到1.7万亿美元,高于2008-2014年的任一年度数字,但是比2015年低2%。发达经济体再次获得领先,吸收的FDI占全球的比重达到59%,而发展中经济体占比为37%。所有的发展中地区次区域吸收的FDI都下降了,拉美同比下降8.7%,亚洲同比下降15%,非洲同比下降3%。流入拉美地区的FDI连续两年下降,已经降至2010年的水平。然而,从相对意义上看,拉美吸收的FDI占地区GDP比重为3.6%,高于全球平均水平(2.5%),这表明跨国公司在该地区经济中仍具有重要作用。

表1 按地区衡量全球FDI流入量和分布(2007-2016)

资本流入数额(十亿美元)资本流入占比(%)地区或国家2007-2011a201220132014201520162007-201120122013201420152016世界151515931443132417741746100100100100100100发达经济体8468576845639841032565447435559欧盟464492337257484566313123192732美国219199201172348391141214132022转型经济体826584573868546424发展中经济体b587671675704752646394247534237拉美及加勒比151201196199183167101314151010非洲657875716159455533发展中亚洲经济体379401421460524443252529353025

注:a:简单平均。b:值与次区域的合计值不等,因为拉美的数字不是来自于UNCTAD(2017)

资料来源:CEPAL,2017 Foreign Direct Investment in Latin America and the Caribbean,2017,p.26.

(二)拉美地区接收FDI的特征事实

拉美吸收FDI的特征源自世界经济环境的变化,且通过如下渠道传导至拉美。第一,国际初级产品价格下跌继续影响拉美自然资源领域的投资。自然资源部门占吸收FDI的比重自2010年以来就开始下降,从2010-2015年的18%降至2016年的13%,而制造业和服务业占FDI的比重分别增至40%和47%。③第二,一些国家经济复苏缓慢也延缓了市场寻求型资本的流入,进而造成拉美各国吸收FDI的差异性。第三,全球技术进步和数字经济的扩张使发达国家集中了更多的跨国投资,进而分流了对拉美地区的投资。第四,以“美国优先”为目标的特朗普政府新政使保护主义愈演愈烈,国际贸易的紧张局势影响了投资的增长。第五,发达国家再工业化战略、全球技术转移加快以及竞争压力增大,促使企业将投资方向转向技术密集程度更高的市场。

1.行业分布多元化趋势显现

根据《金融时报》发布的投资数据(fDi Markets),随着初级产品繁荣期结束,在拉美地区已公布投资(announced investment projects)的部门结构已经发生了变化。采掘业公布的投资项目数量开始下降,而其他部门公布的投资项目开始增加。主要集中于可再生能源、电信和汽车行业,三个部门吸收的FDI占全球的比重分别为17%、21%和20%。具体而言呈现如下趋势:第一,采掘业吸收的已公布绿地投资占全球的比重从2005-2010年的平均水平38%降至2016年的14%。2015年和2016年,已公布的投资额处于近十年的最低水平。第二,近十年来可再生能源部门吸收的已公布投资稳步增长。2016年该部门吸引了最多的绿地投资,其占比从2005-2010年的平均水平6%增至2016年的18%,成为该时期成长最快的部门。第三,2016年电信部门投资占全部已公布投资的比重为14%,这使其成为拉美地区吸收FDI的第二大部门。网络基础设施普及、技术进步加快以及竞争压力增加迫使运营商(主要是跨国公司)持续投资以便保持竞争力。第四,全球数字平台也对拉美地区进行投资,投资主要集中在能提供云服务和相关活动的数据中心。第五,在2014-2016年拉美地区已公布投资项目分布中,汽车行业投资具有明显的地域集中特征,墨西哥吸收了全部的76%,巴西吸收了11%,阿根廷吸收了9%。而在涉及墨西哥的已公布投资中汽车行业所占比重较大(占比31%)。与此同时,在电信领域,59%的投资额集中在巴西和墨西哥,而在哥伦比亚和阿根廷等一些拉美国家该部门也是吸引外资的主要部门。④

2.投资来源地仍集中于欧美国家

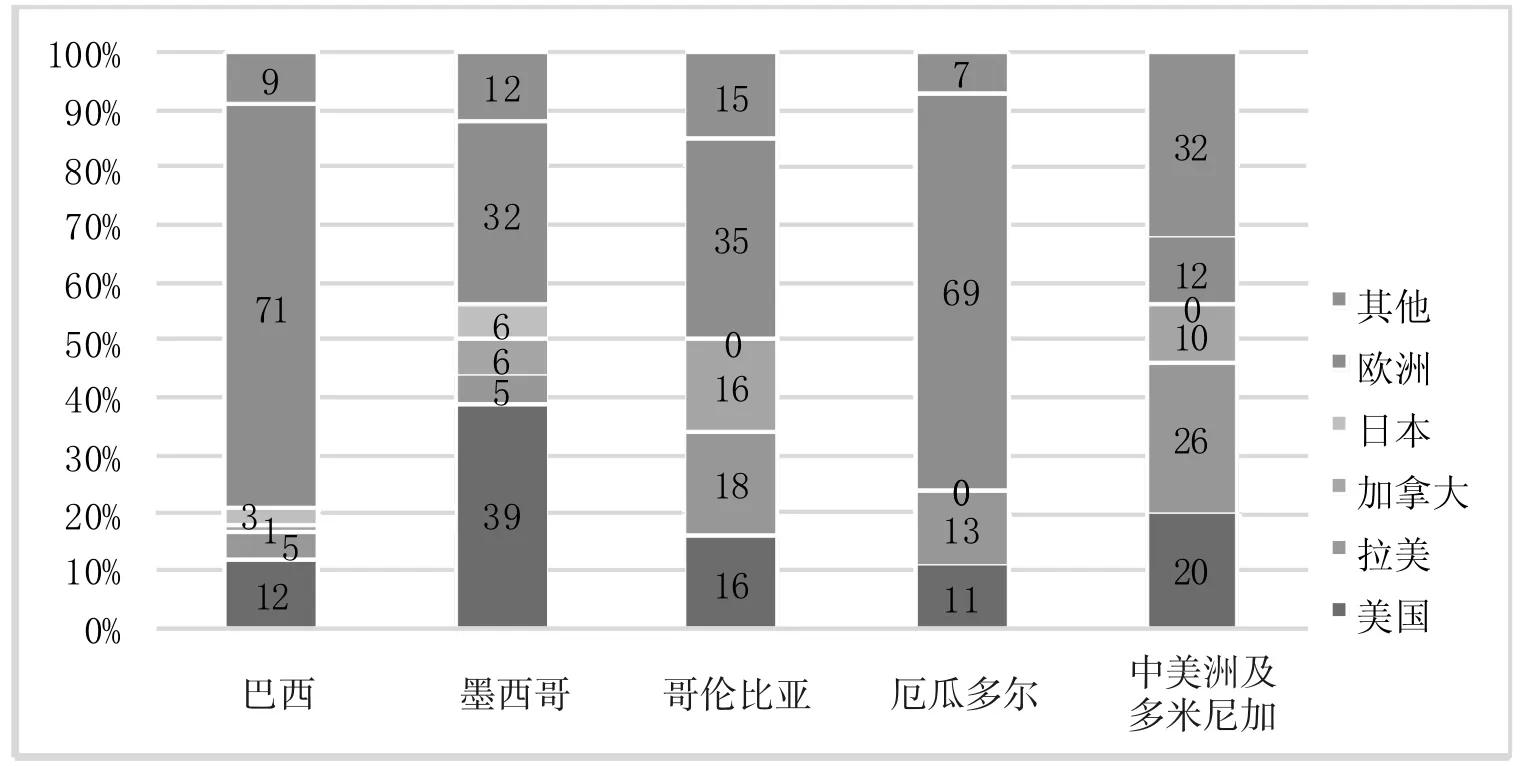

拉美的FDI来源地缺乏多元化,主要集中于欧美。2015年和2016年美国都是拉美地区的最大投资国,2016年美国占拉美投资来源地比重达到20%。然而,作为整体,欧洲是拉美吸收FDI的最大来源,其占比高达53%,其中荷兰以12%的比例占比最大。⑤而在拉美地区内部,来源地组成也各不相同。在南美洲国家,来自欧洲的投资更多,而在墨西哥、中美洲和加勒比国家,来自美国的投资占主导。2016年在巴西吸收的FDI中,来自欧洲的占比高达71%,在厄瓜多尔该比例与其相近(69%)。然而,在中美洲和多米尼加,来自欧洲的投资仅占12%。美国在墨西哥吸收的FDI中占比最大,达到39%。(图1)

图1 2016年所选拉美国家和地区接收的FDI来源地分布比例(%)

资料来源:CEPAL,2017 Foreign Direct Investment in Latin America and the Caribbean,2017,p.40.

其实,跟踪FDI来源较为复杂,因为很大一部分FDI来自被视为中转地的经济体,如英属维尔京群岛、开曼群岛和卢森堡。来自荷兰的FDI就是其中特殊的例子,它既包括真正来自荷兰的投资,也含有通过特殊目的工具(Special Purpose Vehicles,SPVs)中转而来的其他投资。因此,在区分FDI来源地时要特别注意,尽量避免高估或低估判断。

至于在拉美地区发生的跨境并购,2016年美国和欧盟合计占到总成交价值的50%以上(美国和欧盟分别占29%和24%),而加拿大和中国分别占15%和12%。至于并购交易数量,美国继续领先,占全部交易数量的23%,其次是加拿大(占15%)、西班牙(占10%)和英国(占8%)。2016年最大的20笔交易是来自美国、欧洲、中国和加拿大的公司在拉美能源部门的收购。⑥

3.拉美地区内部存在吸收FDI的差异性

从历史发展趋势看,2009年的国际金融危机对各国吸收FDI产生了冲击,但是影响程度有所不同。2013年虽然整个拉美地区吸收的FDI有所增长,但是大约有一半的拉美国家吸收的FDI在下降。最大的增长发生在墨西哥、玻利维亚和巴拿马,而降幅最大的发生在萨尔瓦多、多米尼加和智利。⑦而在2016年,南美洲国家、墨西哥、中美洲和加勒比地区吸收的FDI分别为1182.19亿美元、321.13亿美元、119.71亿美元和48.78亿美元,同比变化率为-9.3%、-7.9%、4.9%和3.3%,各自占拉美地区吸收FDI的比例分别为71%、19%、7.2%和2.9%。

从FDI流入行业看,拉美各国也不相同。在巴西,2016年流入自然资源、制造业和服务业的FDI分别为86.96亿美元、201.38亿美元和246.47亿美元,占比分别为11%、26%和31%。在墨西哥,2016年流入自然资源、制造业和服务业的FDI分别为13.47亿美元、164.01亿美元和89.9亿美元,占比分别为4.2%、51%和28%。

从FDI组成结构看,拉美各国情况也不相同。2016年巴西吸收的FDI由“出资”“公司内部贷款”和“收益再投资”三部分组成,分别为448.84亿美元、249.08亿美元和91.37亿美元,占比为57%、32%和11%。2016年墨西哥吸收的FDI构成如下:出资为105.12亿美元,占33%;公司内部贷款为134.3亿美元,占42%;收益再投资为81.71亿美元,占25%。

二、中国对拉美地区投资现状及总体趋势

第一,中国对拉美的直接投资显著增长,但仍集中在少数国家。2010年是中国对拉美投资快速增长的一年,当年对拉美直接投资流量首次超过100亿美元(105.4亿美元),同比增长43.8%。目前,拉丁美洲已是仅次于亚洲的中国对外直接投资存量最为集中的第二大地区。2016年中国对拉美直接投资流量达到272.3亿美元,创近13年的新高。⑧截止2016年末,中国对拉美直接投资存量达到2071.5亿美元,占中国对外直接投资总存量的15.3%,其中中国对拉美地区的投资中有93.2%流入开曼群岛和英属维尔京群岛,投资目的地存在不平衡性(表2)。

表2 2003-2016年中国对拉美地区直接投资存量情况(百万美元)

全地区总计(年末)占中国对外直接投资总存量比重(%)开曼群岛(年末)英属维尔京群岛(年末)两者合计占拉美地区比重(%)不含开曼群岛和英属维尔京群岛(年末)占拉美地区比重(%)20034619.3213.93690.68532.6491.43968.620048268.3718.56659.911089.3893.7519.086.3200511469.6120.08935.591983.5895.2550.444.8200619694.3726.314209.194750.496.3734.783.7200724700.9120.916810.686626.5494.91263.695.1200832240.1517.520327.4510477.3395.51435.374.5200930595.4812.413577.0715060.6993.61957.726.4201043875.6413.817256.2723242.7692.33376.617.7201155171.7513.021692.3229261.4192.44218.027.6201268211.612.8 30072.030851.089.3 7288.7 10.7 201386095.913.0 42324.133903.088.5 9868.9 11.5 2014106111.112.0 44236.749320.488.2 12554.0 11.8 2015126318.911.5 62404.151672.190.3 12242.7 9.7 2016207152.615.3 104208.988765.993.2 14177.8 6.8

资料来源:作者根据CEIC数据库数据计算整理(登录时间2018年4月6日)。

而另据拉美经委会报告显示,2005-2016年中国对拉美的直接投资接近900亿美元,占拉美吸收的FDI总额的比重大约为5%。2017年中国公司对拉美地区的投资预计超过250亿美元,约占拉美当年吸引FDI总额的15%,因为多家巴西电力公司被收购对2017年的数字产生了重大影响。自2005年以来,包括2017年的预估,巴西已经占到中国公司对拉美投资金额的55%,其次是秘鲁,占比17%,再次是阿根廷,占比9%,中国对这三国直接投资的金额合计占中国对拉美地区投资金额的81%。⑨

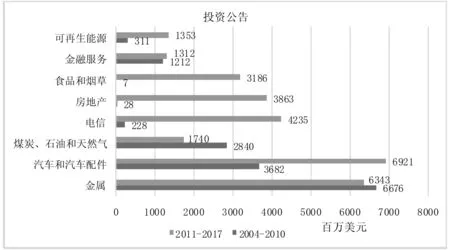

第二,中国在拉美地区投资领域正趋于多元化。尽管仍有较高比重的投资集中在诸如油气、矿业等自然资源开采领域,但是随着华为和中兴通讯进入电信行业,比亚迪汽车、奇瑞汽车和江淮汽车进入汽车行业,中国在拉美的投资多元化格局逐渐形成,制造业、基础设施和农业等逐渐成为新的增长点。拉美经委会报告显示,2004-2010年金属和化石燃料占中国对拉美已公布投资金额的比重分别为42%和18%,而到了2011-2017年期间,两者比重分别降至20%和6%。与此相反的是,中国在拉美电信、房地产、食品或可再生能源行业的投资上升。在并购方面,能源部门一直是中国公司在拉美进行并购的主要目标。中国公司在拉美并购总额的49%都转向这个部门,12%进入可再生能源行业。同时,矿业和公用事业分别占中国对拉美并购总额的9%和33%。⑩上述变化表明中国公司已经开始进行多元化投资(图2)。

图2 2004年至2017年10月中国对拉美地区进行投资公告和并购的行业

资料来源:CEPAL,Exploring new forms of cooperation between China and Latin America and the Caribbean,Jan.2018,p.57.

第三,投资主体多头并进。中石油、中石化、中海油和中化等曾经是大额并购交易的主角。但是,应该注意到,国企海外并购能力与阻力对等,因为“国企”性质,中央企业受到的阻力要远远大于民营企业。随着中国对“走出去”战略的支持以及企业综合实力的提高,民营企业海外投资的步伐逐渐加快,中国对拉美的投资主体将更加多元化。

第四,从投资方式看,以前中国在拉美的投资主要以并购为主,绿地投资较少。这与中国企业实施“走出去”战略所处的初级阶段密切相关。相对于那些早已在拉美耕耘多年的发达国家的跨国企业而言,从谈判到经营、再到风险控制,中国企业的经验都比较少,因此,起初通过并购方式接手拉美资产可以较快地融入到当地市场中,并降低交易成本。随着实践经验的累积和对拉美国内需求的把握,中国企业在拉美的绿地投资会相应增加,这种趋势或许在制造业行业中体现得更为明显。

第五,除传统投资外,中国在拉美地区的对外承包工程显著增长。根据CEIC数据库计算,2002-2016年中国在拉美承包工程完成营业额从3.47亿美元增至145.4亿美元,年均增长30.6%。2016年中国在委内瑞拉、厄瓜多尔、巴西、墨西哥和阿根廷承包工程完成营业额分别为36.95亿美元、28.62亿美元、19.63亿美元、12.51亿美元和11.29亿美元。中国企业在继续巩固传统的EPC模式与拉美国家开展基础设施领域合作的同时,也开始尝试以BOT等方式与拉美国家开展合作。中拉之间通过这种承包工程合同建立了紧密联系。

第六,拉美产业政策变化会影响投资决策。国际金融危机之后,2010-2011年期间巴西、阿根廷曾对外资购地实施限制,迫使中国投资者不得不改变农业投资模式,从直接购买土地转向“租赁”计划。而在2017年巴西政府逐渐释放改善投资环境的信号。例如,巴西财长表示,现政府将准许外国个人或企业购买土地。但是,解禁的最终时间暂时还无法确定。巴西矿产和能源部长也表示,今后在石油和天然气勘探招标中,本地产品和服务的比例将平均下降50%。这些都将增加对包括中国在内的外国直接投资的吸引力。

三、拉美地区投资环境的基本分析

首先,从国家竞争力角度看,拉美国家差异较大。根据世界权威的关于国际竞争力评价机构——世界经济论坛(WEF)和瑞士洛桑国际管理发展学院(IMD)的年度数据以及世界银行关于国别商业环境便利度报告,我们可以大体得到拉美国家竞争力在世界范围内的绝对排名和地区内部相对位次。如表3所示,智利国家竞争力的排名在拉美国家中处于领先地位。这不仅反映出智利拥有稳固的制度,而且反映出其拥有高效的市场,其配置资源的能力远远高于拉美其他国家。综合三项报告的排名结果,大致可以将拉美国家划分为三类。第一类是排名靠前、国家竞争力较强的国家,以太平洋联盟成员国(智利、秘鲁、墨西哥和哥伦比亚)为代表。第二类是排名居中、竞争力和外资吸引力中等的国家,如部分中美洲国家和阿根廷、巴西等南美洲国家。第三类是排名靠后、竞争力和投资环境相对较弱的国家,如玻利维亚、巴拉圭和委内瑞拉等少数国家。

表3 主要拉美国家竞争力及投资环境排名概览

世界经济论坛:全球竞争力指数,2017-2018 世界银行营商环境排名2018年 IMD世界竞争力排名2017年 排名(137) 排名(190) 排名(63) 阿根廷 92 11758玻利维亚 ———152 ———巴西 8012561智利 33 5535哥伦比亚 6659 54哥斯达黎加 47 61 ———古巴 —————————厄瓜多尔 97118———萨尔瓦多 109 73———危地马拉 8497———海地 128181———洪都拉斯 96 115———墨西哥 51 4948尼加拉瓜 93 131———巴拿马 50 79———巴拉圭 112 108———秘鲁 725855多米尼加 104 99———乌拉圭 7694———委内瑞拉 127 18863

注:括号内为报告样本经济体数量。

资料来源:世界经济论坛、世界银行、瑞士洛桑国际管理发展学院(IMD)最新年度报告。

但是,从世界经济论坛列出的影响投资环境的16个因素(通胀水平、税率、融资便利性、劳动市场监管等)考察,阿根廷商业环境面临的最大问题是高企的通货膨胀;巴西面临的是沉重的税赋负担;智利面临的是僵化的劳动力市场;而腐败问题则是哥伦比亚、巴拉圭、秘鲁和墨西哥的陈年痼疾。总而言之,税收体制不完善、行政效率低下、劳动力市场僵化、基础设施供给不足和腐败是拉美国家投资环境面临的主要问题。

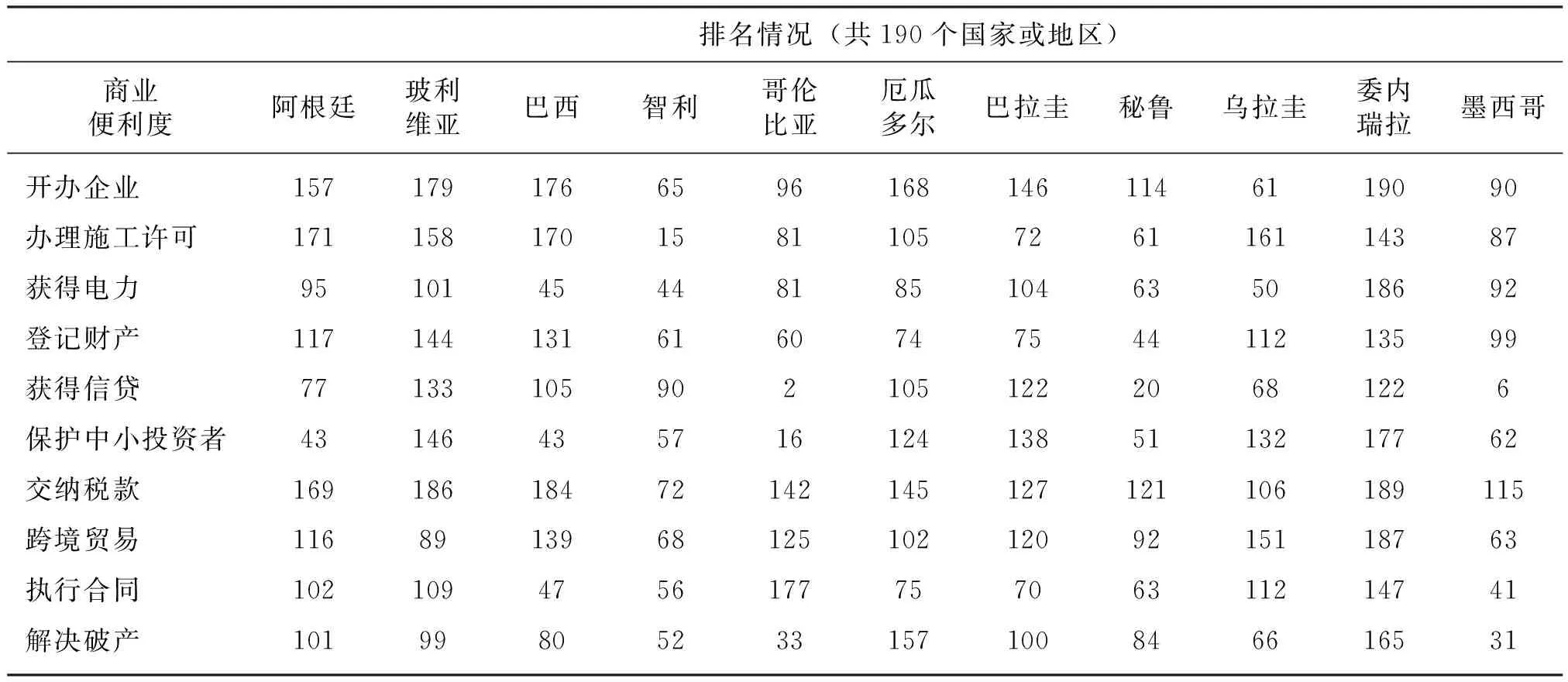

从投资便利性考察,世界银行《2018年营商环境报告》显示了各国的差异性(表4)。在十项考核指标中,智利均获得了较好的排名,证明企业在智利的投资便利性较高。哥伦比亚、秘鲁和墨西哥的投资便利性次之。与此同时,在不同指标考核中,不同拉美国家优势不同。例如,哥伦比亚、秘鲁和墨西哥在“获得信贷”一项排名较高。哥伦比亚和秘鲁已经逐渐受到投资者的青睐。

表4 主要拉美国家投资便利性排名情况

排名情况(共190个国家或地区) 商业便利度 阿根廷 玻利维亚 巴西 智利 哥伦比亚 厄瓜多尔 巴拉圭 秘鲁 乌拉圭 委内瑞拉 墨西哥开办企业15717917665961681461146119090办理施工许可1711581701581105726116114387获得电力9510145448185104635018692登记财产117144131616074754411213599获得信贷7713310590210512220681226保护中小投资者431464357161241385113217762交纳税款16918618472142145127121106189115跨境贸易11689139681251021209215118763执行合同102109475617775706311214741解决破产10199805233157100846616531

资料来源:世界银行《2018年营商环境报告》

四、中国对拉美地区重点投资领域

中短期内拉美地区依赖外部资本的局面难以改变,而发达国家资本回流造成的融资缺口给中国投资提供了难得机遇。当前中国正在不断扩大对外开放,并致力于推动“一带一路”建设稳步发展。拉美和加勒比地区已经成为“一带一路”重要参与方。“一带一路”建设的“五通”精髓与中拉关系“五位一体”新格局和“3*3”中拉产能合作新模式高度契合。凭借“一带一路”国际合作新平台,中国对拉投资可在如下领域精耕细作。

(一)农业领域

其一,相对于能源、矿产领域的投资,中国在拉美地区投资农业的边际效用会更大,因为农业是一种兼具经济和社会效应双重功能的基础产业,尤其在抵抗全球粮食危机和减少贫困方面这种意义体现得更为明显。其二,投资农业可为拉美地区对华出口提供多元化潜力,特别是在农产品加工业上。而且,加大农业投资可为因中美贸易摩擦而引起的贸易转移效应打下基础。除葡萄酒以外,加工产品在目前拉美对中国农产品出口篮中份额最低。然而,促进农产品深加工是有利于农业贸易结构优化的。其三,随着中国和拉美国家农业合作水平不断提升,中国可打造包括农业科技研发中心、农业加工示范园以及农业投资开发区等的农业产业链投资。

(二)基础设施领域

拉美地区基础设施供给及服务质量严重受限的原因之一是公共和私人部门对基础设施投资偏低。20世纪80年代基础设施投资最高,1980-1989年期间公共和私人投资总计平均占GDP的3.6%,1987年达到最高峰,占比为4.1%,而在90年代基础设施投资占GDP比例下降至2.2%。2008-2013年拉美基础设施投资每年占GDP比例处于2.4%-3.2%的水平,平均比例为2.7%。而拉美经委会曾在2011年从各种维度对拉美基础设施差距进行了衡量,并指出2012-2020年为满足企业和最终消费者的基础设施需求,该地区基础设施投资占GDP比例需要达到年均6.2%的水平。该项研究的最新更新指出,2016-2030年这一比例需要保持在5.4%-8.6%的水平,具体取决于对经济增长的预期。面对如此巨大的需求,凭借在基建领域多年积累的先进技术和丰富经验,中国在该领域大有可为。

(三)先进制造业领域

拉美产业结构失衡的特征之一是存在去工业化趋势,加之2002-2008年大宗商品超级繁荣加重了拉美初级产品专业化导向,进一步削弱了拉美国家对工业(制造业)的投入,进而导致制造业缺乏国际竞争力,这种趋势至今没有得到有效扭转。凭借2015年出台的《中国制造2025》,中国布局了实现制造强国战略目标的第一个十年行动纲领。在实施过程中,中国会加强与相关国家制造业的战略对接,扩大智能制造及信息通讯技术等新兴产业和业态的合作,而且凭借“一带一路”平台支持建立当地的产业体系。因此,中国企业参与拉美地区的再工业化进程,不仅能提升双方价值链,而且有利于促进拉美地区内部生产一体化。

(四)数字经济领域

信息通信技术(ICT)有利于拉美经济增长以及向以先进制造业和现代服务业为基础的经济加速转型。而且,数字经济(包括电信、硬件、软件和ICT服务)是生产增加、经济增长和可持续发展的源泉。然而,拉美主要国家尚未达到实现工业4.0所需五大支持技术(宽带、数据中心、云计算、大数据和物联网)的最低标准。4G网络覆盖率低于35%,宽带平均速度低于300kBps、下载速度低于50MBps,对数据中心的投资占GDP比例低于0.1%,云服务投资不足ICT支出的3%,对大数据和物联网的投资也很低。凭借后发优势,中国在数字经济领域取得较大进展,双方在该领域的合作潜力巨大。

(五)金融服务领域

加强中拉金融合作的重要意义已经在共同应对金融危机的过程中充分体现出来。今后值得关注的问题是,如何进一步发挥金融合作的潜力,探索多种有效的金融合作方式,逐步建立健全金融合作机制,使金融合作成为深化双边关系、推动相互投资的重要手段。

注释

① 参见CEPAL,People’s Republic of China and Latin America and the Caribbean:Ushering in a new era in the economic and trade relationship(2011),The People’s Republic of China and Latin America and the Caribbean: Dialogue and cooperation for the new challenges of the global economy(2012),Latin America and the Caribbean and China:Towards a new era in economic cooperation(2015),Exploring new forms of cooperation between China and Latin America and the Caribbean(2018),etc.

② 参见CEPAL,Chinese foreign direct investment in Latin America and the Caribbean,2013.

③ CEPAL,2017 Foreign Direct Investment in Latin America and the Caribbean,2017,p.36.

④ 上述趋势参见CEPAL,2017 Foreign Direct Investment in Latin America and the Caribbean,2017,p.38.

⑤ 拉美经委会2016年报告认为,荷兰在统计中所占权重与荷兰公司投资拉美关系不大,因为许多跨国公司受荷兰税收优惠吸引在荷兰建立了自己的子公司,因此,荷兰仅仅作为外资流入来源地的一种登记。

⑥ CEPAL,2017 Foreign Direct Investment in Latin America and the Caribbean,2017,p.41.

⑦ CEPAL,Foreign Direct Investment in Latin America and the Caribbean 2013(briefing paper),2014,p.30.

⑧ 作者根据CEIC数据库数据计算整理(登录时间2018年4月6日)。

⑨ CEPAL,Exploring new forms of cooperation between China and Latin America and the Caribbean,Jan.2018,p.56.

⑩ CEPAL,Exploring new forms of cooperation between China and Latin America and the Caribbean,Jan.2018,p.57.