不动产“营改增”后财税处理及应注意的问题

2018-01-25李勇李鹏

李勇 李鹏

自2016年5月1日起,我国全面实施“营改增”,不动产相关业务开始缴纳增值税。由于不动产业务具有交易额大的特征,“营改增”后涉及到的增值税额也相应较大,不仅对企业当期的税额、现金流、税负等影响明显,对后续业务处理也有不小的影响,因此,本文梳理了相关财税处理,以期为“营改增”后不动产核算的财税实务处理提供参考。

表1 不动产进项税处理规定

一、取得不动产及改变用途的处理

(一)相关规定

不动产是指不能移动或者移动后会引起性质、形状改变的财产,包括建筑物、构筑物等,如住宅、商业营业用房、办公楼等。根据财税[2016]36号文,以及国税总局[2016]15号关于《不动产进项税额分期抵扣暂行办法》公告的规定,我国全面“营改增”后,增值税一般纳税人取得在会计上按固定资产核算的不动产、不动产在建工程,购进货物、设计服务、建筑服务以及用于新建、改建、扩建、修缮、装饰不动产并增加不动产原值大于50%的,其进项税额分2年从销项税额中抵扣,第1年抵扣60%,第2年抵扣40%。

这里需要注意三点:第一,公告中所讲的“取得的不动产”,其取得形式有直接购买、接受捐赠、接受投资、抵债等。“不动产在建工程”归集的项目,包括人工、材料、机械费用等,对分2年抵扣的不动产在建工程项目范围,限定在构成不动产实体的货物及与不动产直接联系的设计服务、建筑服务;并不是所有的不动产业务都需要分2年抵扣,根据属性、实际核算情况、存续时间等差异,对房地产企业自行开发的房地产项目、融资租入的不动产、施工现场修建的临时设施等不动产可一次性全额抵扣;这里的“购进货物”指构成不动产实体的材料和设备,具体包括建筑装饰材料、给排水、采暖、通风、卫生、照明、通讯、煤气、消防、中央空调、电梯、电气、楼宇设施设备等,“不动产原值”指的是取得不动产时的购置原价或作价(详见表1)。

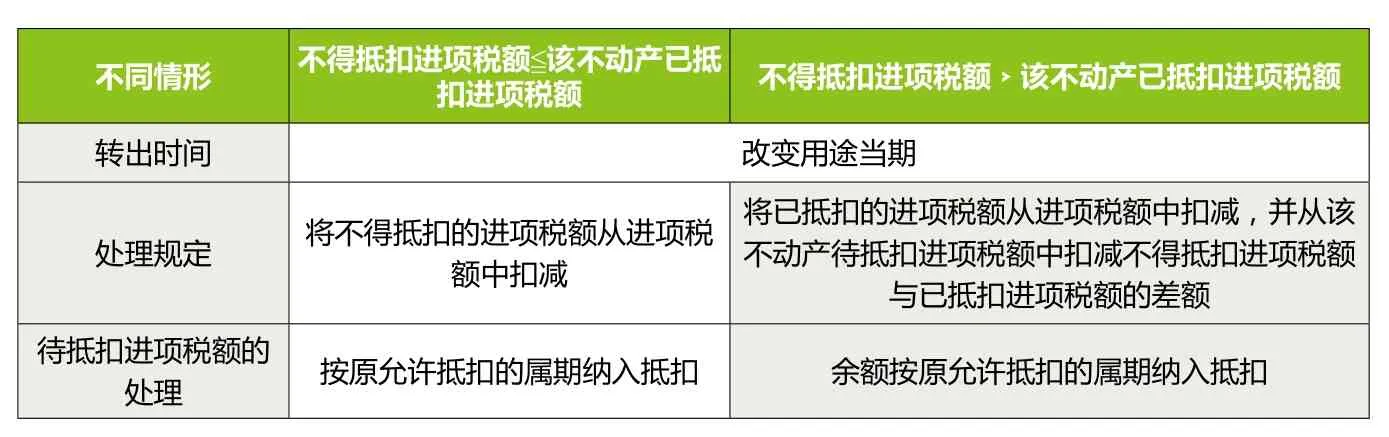

(二)不动产改变用途的处理

企业不动产发生非正常损失、改变用途等原因,会涉及到对应的增值税进项税额能否抵扣的问题,具体分为以下两种情况:

1.原来已抵扣,改变用途后不得抵扣。已抵扣进项税额的不动产,因上述改变用途原因按税法规定又不得抵扣的,需要按以下公式作进项税额转出:

不动产净值率=(不动产净值÷不动产原值)×100%

不得抵扣的进项税额=(已抵扣进项税额+待抵扣进项税额)×不动产净值率

实际处理中,由于改变用途的时间等不同,不得抵扣的进项税额会存在大于、小于、等于已抵扣进项税额的三种情形,其处理规定详见表2。

例1:甲公司为增值税一般纳税人,2016年8月,用银行存款购买了一栋办公楼,价税合计2220万元,取得增值税专用发票,2017年5月,该公司将其改作职工福利用房,则相关处理为:

(1)购进办公楼时,按税法规定要分2年抵扣进项税额,2016年8月可抵扣132万元(220×60%),待2017年9月抵扣税额为88万元(220×60%),会计分录为:

借 : 固 定 资 产2000万元

应交税费——应交增值税(进项税额)132万元

应交税费——待抵扣进项税额88万元

贷:银行存款 2220万元

(2)2017年5月改变用途时,假设不动产净值率为50%,则不得抵扣的进项税额为110万元[(132+88)×50%],110万元<132万元,根据前述规定,需将110万元在2017年5月作进项税额转出处理,会计分录为:

借:固定资产等 110万元

贷:应交税费——应交增值税(进项税额转出)110万元

(3)2017年5月改变用途时,假设不动产净值率为90%,则不得抵扣的进项税额为198万元[(132+88)×90%],198万元>132万元,根据前述规定,需将132万元在2017年5月作进项税额转出处理,剩余的不得抵扣的进项税额66万元(198-132)作差额处理,在2017年5月从待抵扣进项税额中扣减,会计分录为:

借:固定资产等 198万元

贷:应交税费——应交增值税(进项税额转出)132万元

应交税费——待抵扣进项税额66万元

值得注意的是,在进行增值税纳税申报时,增值税申报表附列资料(五)“本期转出待抵扣不动产进项税额”栏次应填写66万元,“期末待抵扣不动产进项税额”栏次填写该不动产待抵扣进项税额的余额22万元(88-66)。

2.原来不得抵扣,改变用途后可抵扣。按税法规定不得抵扣进项税额的不动产,因用途发生变化,可以抵扣进项税额的项目,且取得2016年5月1日以后开具的合法有效扣税凭证的,按以下公式计算可抵扣的进项税额:

可抵扣进项税额=增值税扣税凭证注明或计算的进项税额×不动产净值率

值得注意的是,这里可抵扣的进项税额在改变用途的次月计算,且要按前述分2年的规定进行抵扣。

接例1,假设甲公司购买不动产原属不能抵扣情形,2017年5月改变用途属可以抵扣范围,假设不动产净值率为90%,则:

改变用途次月可抵扣进项税额为:220×90%×60%=118.8万元

改变用途次月起第13个月可抵扣进项税额为:220×90%×40%=79.2万元

应注意,由于不动产抵扣新政涉及到不同的会计期间,且时间较长,为使账目清晰,纳税人应该建立台账,并分项目登记进项税额抵扣、待抵扣、转出等详细情况。同时,本着有利于纳税人的原则,相关法律规定纳税人在注销税务登记或销售不动产时,对于其尚未抵扣完的进项税额应于注销清算的当期或其销售时的销项税额中抵扣。

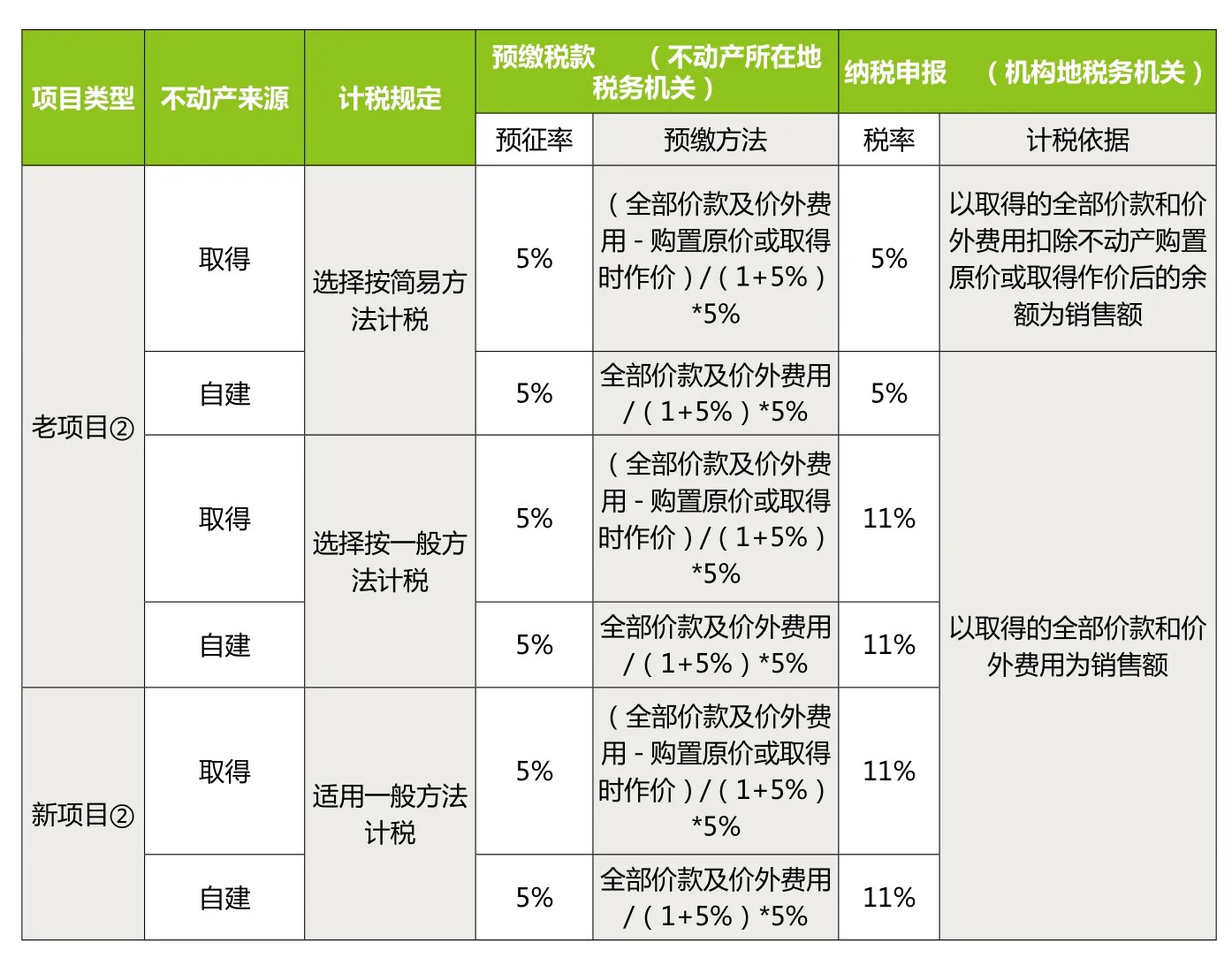

二、转让不动产的处理

2016年国税总局发布的第14号公告《纳税人转让不动产增值税征收管理暂行办法》,对纳税人以购买、接受捐赠、接受投资入股、抵债等形式取得的不动产,以及自建不动产进行销售转让时,有关不动产增值税的计缴办法作了详细的规定(不包括房地产开发企业销售自行开发的房地产项目)。

因纳税人身份不同,不动产来源不同,新老项目不同,纳税人可根据企业实际情况对老项目选择简易计税方法或一般计税方法,二者有不同的计缴规定;也由于不动产的不动性特征,纳税地点需要注意,详细处理规定见表3。

表2 不动产进项税额转出规定

表3 一般纳税人转让不动产增值税处理规定

表4 出租不动产增值税处理规定

根据相关政策规定,对于纳税人销售不动产,其计税规定按取得方式这条主线,归纳总结为:

1.转让取得的不动产。纳税人销售取得的不动产,以取得的全部价款和价外费用扣除不动产购置原价或取得不动产的作价后的余额(即差额),不分纳税人身份、不分不动产取得时间,不分计税方式,都按5%的预征率向不动产所在地主管税务机关预缴,即差额预缴。但在一般计税方法下,销售额的确认仍然是全部价款和价外费用。

2.转让自建的不动产。纳税人销售自建的不动产,以取得的全部价款和价外费用(即全额),按5%的预征率向不动产所在地主管税务机关预缴,即全额预缴。

值得注意的是,上述可扣除的不动产购置原价或取得不动产时的作价,均应该取得符合法律、行政法规和国税总局规定的合法有效凭证,如未取得,则不得扣除,即不能享受差额计税政策。这些凭证包括:①税务部门监制的发票;②法院判决书、裁定书、调解书,以及仲裁裁决书、公证债权文书;③国税总局规定的其他凭证。

例2:北京市乙公司(非房地产公司)为增值税一般纳税人,2017年1月销售了位于湖北省武汉市的办公楼,并于当月办妥了产权转移手续,该办公楼于2013年12月购置并投入使用,购置原价为870万元,取得销售不动产统一发票。销售取得全部价款及价外费用含税共计4200万元,销售过程中交纳其他相关税费500万元,相关款项已通过银行收付。投入使用时,乙公司预计该办公楼可使用50年,预计无残值,并据此按平均年限法计提了办公楼的折旧。根据规定,该公司销售的办公楼属2016年4月30日前取得的不动产,可以选择按简易计税方法或一般计税方法计税,两种方法处理如下:

第一种,若乙公司选择简易计税方法,应以取得的全部价款与价外费用4200万元扣除该办公楼的购置成本870万元后的余额3330万元为计税销售额,按5%的征收率在湖北省武汉市预缴税款(为简化计算,结果以万元为单位,保留两位小数,以下同)。

应交增值税=(4200-870)÷(1+5%)×5%=158.57万元

3年已计提折旧额=870÷50×3=52.2万元

乙公司会计分录为:

(1)转入清理时:

借:固定资产清理 817.8万元

累计折旧 52.2万元

贷:固定资产 870万元

(2)支付相关税费时:

借:固定资产清理 500万元

贷:银行存款 500万元

(3)收到销售款时:

借:银行存款 4200万

贷:固定资产清理 4041.43万元应交税费—简易计税158.57万元

(4)结转清理时:

借:固定资产清理 2723.63万元

贷:营业外收入 2723.63万元

(5)预缴增值税款时:

借:应交税费—预缴增值税158.57万元

贷:银行存款 158.57万元

第二种,若乙公司选择一般计税方法,应以取得的全部价款与价外费用4200万元作计税销售额,按11%的税率申报纳税;同时要以取得的全部价款与价外费用4200万元扣除该办公楼的购置成本870万元后的余额3330万元,按5%的征收率在湖北省武汉市预缴税款。

增值税销项税额=4200÷(1+11%)×11%=416.22万元

预缴税款=(4200-870)÷(1+5%)×5%=158.57万元

乙公司转入清理与支付相关税费会计分录与简易计税相同,不再重复,其他会计分录为:

(1)收到销售款时:

借:银行存款 4200万元

贷:固定资产清理 3783.78万元

应交税费—应交增值税(销项税额) 416.22万元

(2)结转清理时:

借:固定资产清理 2465.98万元

贷:营业外收 2465.98万元

(3)预缴增值税款时:

借:应交税费—预缴增值税158.57万元

贷:银行存款 158.57万元

对比简易计税方法与一般计税方法两种情况,预缴税款计算方法一样,但计税销售额不同,乙公司回机构所在地申报纳税时,无论哪种计税方法预缴的税款,都可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减,但应以完税凭证作为合法有效的凭证。假设乙公司在2013年购置时未取得发票及其他符合规定的有效凭证,则按前述规定,在湖北省武汉市预缴税款时不能享受差额计税政策,则应预缴税款为:

4200÷(1+5%)×5%=200万元

如果乙公司转让的是2016年5月1日后取得的不动产,相关处理也同上述选择一般计税方法的情况。

三、提供不动产经营租赁服务的处理

根据2016年国税总局发布的第16号公告,《纳税人提供不动产经营租赁服务增值税征收管理暂行办法》的规定,一般纳税人经营出租2016年4月30日前取得的不动产(不含提供道路通行服务)增值税的计税方法,可选择适用简易计税或一般计税方法;出租2016年5月1日后取得的不动产,适用一般计税方法,如不动产不在机构所在地,应在不动产所在地预缴税款,在机构所在地纳税申报。小规模纳税人、个体工商户、其他个人出租不动产(不含出租住房),按5%计征,如果出租的是住房,则以5%征收率减按1.5%计算,具体见表4。

需要说明的是,出租的不动产应在不动产所在地纳税,单位与个体工商户出租的不动产与其机构不在同一县(市、区)的,应在不动产所在地预缴,回机构所在地申报纳税;对在同一县(市、区)的,则纳税人直接申报纳税即可,无需预缴税款,减轻纳税人办税负担,体现征收合理性。