股权性质、寻租行为与IPO过会率

2017-07-18郑州升达经贸管理学院郭相英

郑州升达经贸管理学院 郭相英

股权性质、寻租行为与IPO过会率

郑州升达经贸管理学院 郭相英

本文以2004-2015年我国IPO公司为研究对象,分析寻租行为与IPO过会率之间的关系。研究表明:IPO的事前寻租行为和事后寻租行为显著提高了拟IPO公司的过会率,并且拟上市非国有企业中的IPO寻租行为对过会率的提高要比国有企业更显著。结论表明我国当前的审核制度改革仍需不断完善,采取有效措施抑制公司的寻租行为非常必要。

寻租行为 股权性质 IPO过会率

一、引言

证监会中的发行审核委员会,在证券发行机制中占有重要的地位,其职能是密切配合证券发行核准制的运行。在证券核准制之下,发行审核委员会往往身处商业判断和行政权力的紧张关系之中,其需要对拟上市公司进行实质性的审查。基于此,发行审核委员会往往以公私结合的结构形式贴近市场对拟上市企业的审核判断。但是,这种组织结构常常会导致发行审核委员身份不明确,发行审核委员会属性不清晰,利益矛盾缺乏有效制约等不足和危害。

从2003年起,我国证监会每年都会公开发审委委员的身份,这就为拟上市公司参与寻租提供了便利和条件。笔者拟从以下三个方面研究来IPO寻租行为:(1)拟申请IPO公司是否通过事前寻租,即聘任拟上市前的三届发审委委员前任或现任中介机构为其提供服务,显著提高了过会率;(2)拟申请IPO公司是否通过事后寻租,即将其聘任的中介机构更换为当时审核其IPO的发审委委员前任或现任中介机构以换取发审委委员对其IPO审核时的支持,显著提高了过会率;(3)比较研究不同股权性质下发审委身份公开与IPO寻租的行为和动机。

二、文献综述

(一)经济需求动机与中介机构的选择 Simunic和Stein(1987)对拟上市公司如何选择会计师事务所进行了研究,研究表明:根据代理理论,拟上市公司为了不被监督,避免收到惩罚,在新股首发过程中,相比声誉较高的会计师事务所,拟上市公司更愿意聘请声誉较低的会计师事务所,因为管理层大量持股,会导致代理成本很高。Beatty(1989)研究发现:选择高声誉的会计师事务所可以使得发行价值的不确定程度降低,聘请高声誉会计师事务所与聘请低声誉会计师事务所的IPO公司发行首日的抑价程度有很大的差异,研究证明选择高声誉会计师事务所的IPO公司会有相对较低的抑价程度。谢军和李明辉(2003)的研究表明拟上市公司通过聘请质量较高的外部审计,增强了外部信息使用者,尤其是投资者对财务报表所展示信息的信任。李明辉等(2012)的研究表明,当企业的管理层持有较高水平的股份时,他们就有更大的动力和能力牺牲中小股东的利益来增大自身利益,这就说明企业的代理问题就会越突出,企业为了改善内部治理,就更倾向于聘请质量较高的注册会计师进行审计;但是随着管理层的持股比例增高,管理层的自身利益与企业的整体利益将实现统一,他们会通过聘请质量较低的会计师事务所规避被外界监督以及避免承担被曝光的风险。

(二)政府管制与中介机构的选择 辛清泉、王兵(2009)发现,和发审委委员存在相关性的会计师事务所在审计市场上的份额,要比和发审委委员不存在相关性的会计师事务所在审计市场上的份额高得多。并且,和发审委委员存在相关性的会计师事务所的审计收费也明显更高一些,从而论证了寻租行为的存在。杜兴强(2010)发现发审委委员的身份或者资格将会产生和IPO有关的寻租行为。由于国有企业与非国有企业之分,是中国证券市场的一大特色,许多学者研究了股权性质不同对IPO寻租动机或行为的影响。辛清泉等(2009)的研究结论是,由于国有控股企业的IPO行为可以得到政府的支持,相比国有控股企业,非国有控股企业有更为强烈的寻租动机。然而学者刘金金、蔺欣、刘茜(2011)通过研究却得出相反的结论,股权性质为国有的拟上市公司相比股权性质为非国有的拟上市公司,更愿意并且倾向于聘请具有发审委联系的中介机构。赖少娟、杜兴强、杜颖洁(2013)通过实证研究的方法证明了,发审委关联确实可以增加拟申请IPO公司的过会率,并且拟申请IPO公司的过会率与发审委关联以及强度呈现显著的正相关关系。但是,他们的研究也只是涉及事前寻租行为,也就是在申请IPO前聘请具有发审委关联的中介机构为本企业提供法律咨询、审计等方面的服务,以此来提高过会率。DeFond等(2000)、Chan等(2006)和Wang等(2008)的研究都指出了我国证券市场上寻租行为产生的制度问题。他们认为,在有政府干预的中国经济体制当中,IPO寻租行为普遍存在。这样就使得会计师事务所的独立性以及审计质量都会受到影响,不利于中国证券市场的发展以及审计质量的提高。Lee等(2000)通过研究得出的结论是,掌握内部资料的事务所往往更了解IPO审核的关键所在,这样的事务所更能指导拟申请IPO的客户粉饰申请材料,达到符合IPO审核要求的目的。Yang(2013)研究了IPO寻租的动机以及后果,他的研究表明,相比质量一流的事务所,质量一般的事务所更愿意帮助客户过会。这种帮助不仅发生在发审委委员在其任职期间,也发生在发审委委员卸任之后。这样的寻租行为不仅造成了社会资源的浪费,也使得社会资源分配效率低下,给社会造成了重大损失。

(三)文献述评 对于IPO公司聘请什么样的中介机构这一问题,国外多数学者都是围绕着经济需求动机这一角度来展开研究的。他们通过运用代理理论、信号理论、保险理论等理论分析,得出结论:IPO公司更愿意聘请质量较高的会计师事务所。然而,对我国的证券市场来讲,无论是市场的发达程度、公司治理的效率,还是在证券规章制度、法律环境等方面,都与西方发达的证券市场有着较大差别。从目前来看,虽然学者们的研究都考虑了我国独特的制度因素,但是对于IPO公司如何选择会计师事务所的内在机理以及审计需求的特点,都需要做进一步的深入探讨和研究。因此,本文认为应在充分考虑我国特殊国情的前提下,尝试从更广阔、更全面的视角来拓展IPO公司对中介机构的需求机理。

三、理论分析与研究假设

(一)IPO事前寻租与IPO过会率 IPO事前寻租是指,自2003年证监会公开发审委身份后,拟申请IPO公司尽可能聘任拟上市前的3届发审委委员前任或现任中介机构为其提供审计、法律和资产评估服务。这是因为,根据相关规定,发审委委员连续任期最长不超过3届,每届任期一年,拟申请IPO公司可以通过聘任的拟上市前的3届发审委委员前任或现任中介机构接触该委员,向该委员介绍自己的企业,让委员更熟悉企业的情况,但是根据《中国证券监督管理委员会发行审核委员会办法》(证监会第31号令)与关于修改《中国证券监督管理委员会发行审核委员会办法》的决定(证监会第62号令),每届主板发审委委员人数为25人,每届创业板发审委委员人数为35人,而参与审核某一家申请IPO企业的发审委委员为7名。表决投票时同意票数达到5票为通过,同意票数未达到5票为未通过,由于每届发审委委员人数众多,拟申请IPO公司事前并不知道审核其IPO申请的发审委委员的具体名单,因此企业可能会通过聘任的中介机构拥有的现任或者前任委员间接接触尽可能多的其他委员,以提高IPO过会的概率。根据历届发审委委员名单来看,任期只有一届的发审委委员获得连任的概率很高,因此拟申请IPO公司更可能在事前通过聘任上一届发审委委员前任或者现任中介机构为其提供审计、法律和资产评估服务。按照2003年中国证监会发布的《暂行办法》规定,公开发审委委员的身份,发审委委员所在的中介机构也被公之于众,这使得拟上市公司由以发审委委员为寻租对象的直接寻租方式转变为通过聘请发审委委员所在的中介机构接触发审委委员的间接寻租方式。本文认为,发审委身份公开后,在拟上市公司在上市成功的利益驱动下,通过间接寻租方式提高过会概率。经过上述理论分析,本文提出第一个研究假设:

假设1:事前寻租行为可以提高拟上市公司的过会率

(二)IPO事后寻租与IPO过会率 IPO事后寻租是指,寻租公司IPO通过后(上市后一年或两年之内)将其所在的中介机构更换为当时审核其IPO的发审委委员前任或现任中介机构(会计师事务所、律师事务所)以换取发审委委员对其IPO审核时的支持,即存在典型的权力后寻租问题。或者IPO公司通过上市后续聘其IPO期间发审委委员前任或现任中介机构为其提供审计、法律和资产评估服务等方式提高其IPO过会概率。即通过权力进行事前投资以获得权力事后回报。尽管《中国证券监督管理委员会发行审核委员会办法》在第三章发审委的职责——第十一条规定:发审委委员以个人身份出席发审委会议,依法履行职责,独立发表审核意见并行使表决权;第十三条规定:不得与发行申请人有利害关系,不得私下与发行申请人及其他相关单位或个人进行接触;不得有与其他发审委委员串通表决或者诱导其他发审委委员表决的行为,但在核准制下,在IPO审核过程中,通过行政干预赋予发审委委员极大的权利,但又不承担企业IPO通过后业绩“变脸”的责任,这种权利与责任严重失衡的制度使事后寻租行为极大的吸引发审委委员与拟申请IPO公司合谋以获取自身利益。因此,本文提出以下假设:

假设2:事后寻租行为可以提高拟上市公司的过会率

(三)发审委身份公开、股权性质与IPO寻租 尽管近年来,我国市场经济体制得到逐步发展,通过国有企业的不断改制,积极引进外资等,使得我国企业性质呈现了多元化,但是国有控股性质的企业仍占比较高。对于不同股权性质的企业来讲,他们的IPO寻租动机及其行为等都存在明显的差异性。相比国有企业,非国有企业具有更为强烈的寻租动机,这是因为国有控股企业具有和事务所的地缘关系以及管制便利优势,更容易得到当地政府的认可和支持。国有控股企业的上市很可能会使得一些地方官员成为申请上市利益链上的重要成员,这是因为,这些企业往往拥有重大项目,他们的上市可以大大提高地方政府的政绩,促进地方国有企业的改革,缓解地方政府的财政压力。而非国有控股的拟IPO企业就不具有这样的能力,因此就不具有政府的政策扶持优势,所以这些企业更会通过寻租达到成功上市的目的。据此,本文可以推断出,相比国有企业,非国有企业将会投入更大的寻租成本。因此,本文提出以下假设:

假设3:拟上市公司的股权性质会影响过会率,拟上市公司的国有股权性质会提高其过会率

假设4:拟上市非国有企业中的IPO寻租行为要比国有企业更加普遍,并且比国有企业的IPO寻租行为更显著地提高过会率

四、研究设计

(一)样本选取与数据来源 本文以2004至2015年我国证券市场上1042家拟IPO公司为研究样本。本文根据以下几个原则对初始数据做了相应的筛选:(1)鉴于金融行业具有自身独特的信息披露要求以及监管模式,与其他行业的上市公司不具有可比性,因此将金融行业上市公司的样本进行了剔除;(2)如果同一家公司进行了两次上市申请,本研究将第二次申请情况的数据删除;(3)对于部分信息不全,无法获取的数据也予以删除。经过上述删选,本文最终得到1042个可用样本。本文所用财务数据来源于WIND数据库,另外:(1)寻租行为,分为事前寻租和事后寻租数据整理过程如下:首先从证监会网站获取每届发审委员名单及其原任事务所名称,然后根据2004-2015年拟上市公司的招股说明书核对为公司提供审计、法律服务的中介机构名称,对照发审委委员原任职事务所、卸任后任职的事务所,从而判断拟IPO公司是否存在事前寻租和事后寻租行为。(2)通过搜集证监会每期公告的过会公告手工整理拟上市公司是否过会。(3)财务数据来自于WIND数据库。

(二)变量定义 (1)因变量。本文研究中的因变量为拟IPO公司是否过会。发行审核委员会是由国务院证券监督管理部门按照我国《证券法》的明文规定设立的,这样就在法律层面上保障了发审委的重要职权和地位。发行申请在经过发审委同意后,还需要经过证监会根据法定程序和要求做出是否核准的最终决定。因此,如果仅仅从法律的规定上来讲,证券发行的最终核准权还是专属于证监会的,但是在实际情况中,凡是经通了发审委的审核,都能获得证监会的最终核准。因此,我们可以说,能否通过发审委的审核是IPO能否顺利成功的关键所在。我国现行的证券发行机制主要是以核准制以及询价制为主,而发审委是核准制的中心。如果我们将证券上市的流程比作产品流通的检查过程,对拟上市公司而言,发审委审核就是进行质量检验的过程。在顺利通过质检后,拟上市公司需要通过询价制度在一级市场完成定价,然后再到二级市场上上市流通。理论上,拟上市公司在核准以及询价环节上都有失败的可能。但是,由于我国证券市场被政府严格管制,可供投资者选择的投资产品就很少,在一级市场上投资产品供不应求,这也就是说只要拟上市公司过了核准这一关,在无需考虑定价环节的情况下,就可称得上是“合格产品”了。这一情况也再次说明了在证券发行中,发审委可谓至关重要。拟IPO企业是否过会用Approve来表示,成功过会时取值为1,否则为0。

(2)自变量。本文主要研究的问题是:拟IPO企业通过两种寻租行为是否显著提高了过会率以及股权性质对寻租动机的影响。因此,本文选取以下两个自变量。第一,是否寻租(RSB)。寻租行为分为两种,一种是事前寻租(Pre-RSB),即拟申请IPO公司尽可能聘任拟上市前的3届发审委委员前任或现任中介机构为其提供审计、法律和资产评估服务;另一种是事后寻租(Aft-RSB),即:公司IPO通过后(上市后一年或两年之内)将其所在的中介机构更换为当时审核其IPO的发审委委员前任或现任中介机构(会计师事务所、律师事务所与资产评估公司)以换取发审委委员对其IPO审核时的支持。如果存在寻租行为,RSB取值为1,否则取值为0。第二,是否国有控股(STATE)。如果公司实际控制人政府或其所属企业,则该指标取值1,否则取值0。

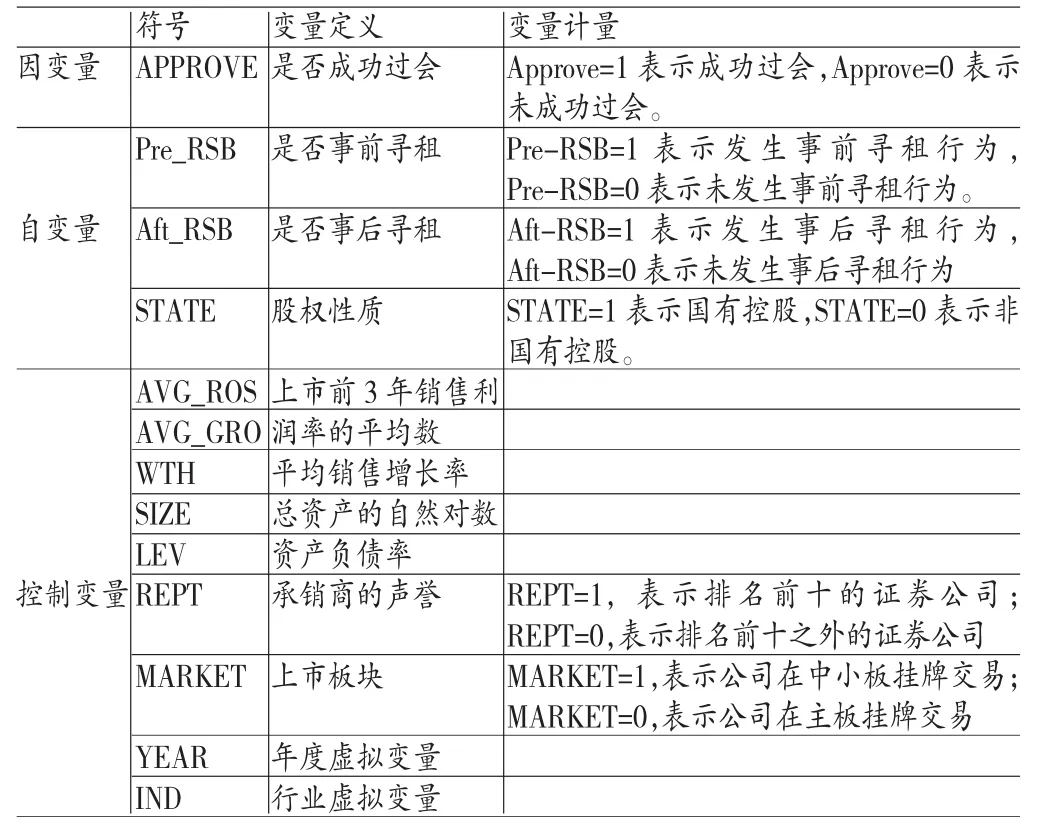

(3)控制变量。根据对相关研究文献的回顾,本文选择了若干控制变量,具体见表1。

表1 变量定义

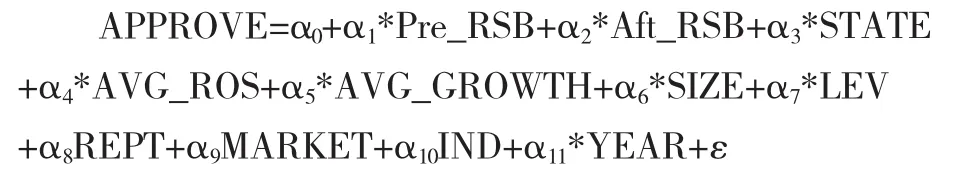

(三)模型构建 为检验拟IPO公司的事前寻租行为、事后寻租行为以及股权性质对过会率的影响,本文通过建立Logistic模型,将是否事前寻租以及是否事后寻租这两个变量纳入模型之中,并参考己有的关于IPO过会率影响因素的研究成果,经过变量的分析筛选,最终建立模型1,对研究假设1、2以及假设3进行检验。

为了验证拟上市非国有企业中的IPO寻租行为要比国有企业更加普遍,并且比国有企业的IPO寻租行为能更显著地提高过会率。为此,本文在模型1的基础上,建立模型2:

五、实证分析

(一)描述性统计 由表2可知,因变量是否成功过会(Approve)均值为0.7860,说明在1042家样本中有78.6%的样本也即819家申请上市成功;该变量的标准差为41.03%,这说明是否成功过会情况的波动较大,差距较大。自变量是否事前寻租(Pre-RSB)的样本均值为0.2063,说明在样本中存在事前寻租行为的企业占样本总数的20.63%,不存在事前寻租行为的企业占样本总数的79.37%,这说明我国的证券市场的确存在较为严重的事前寻租行为,这将影响证券市场的公平、公正性。自变量是否事后寻租(Aft-RSB)的样本均值为0.071,说明在样本中存在事后寻租行为的企业占样本总数的7.1%,不存在事前寻租行为的企业占样本总数的92.9%,这说明我国的证券市场也存在事前寻租行为。股权性质(STATE)的均值为0.1747,说明在样本中国有性质的公司占样本总数的17.47%,非国有性质的公司占样本总数的82.53%。

表2 样本描述性统计

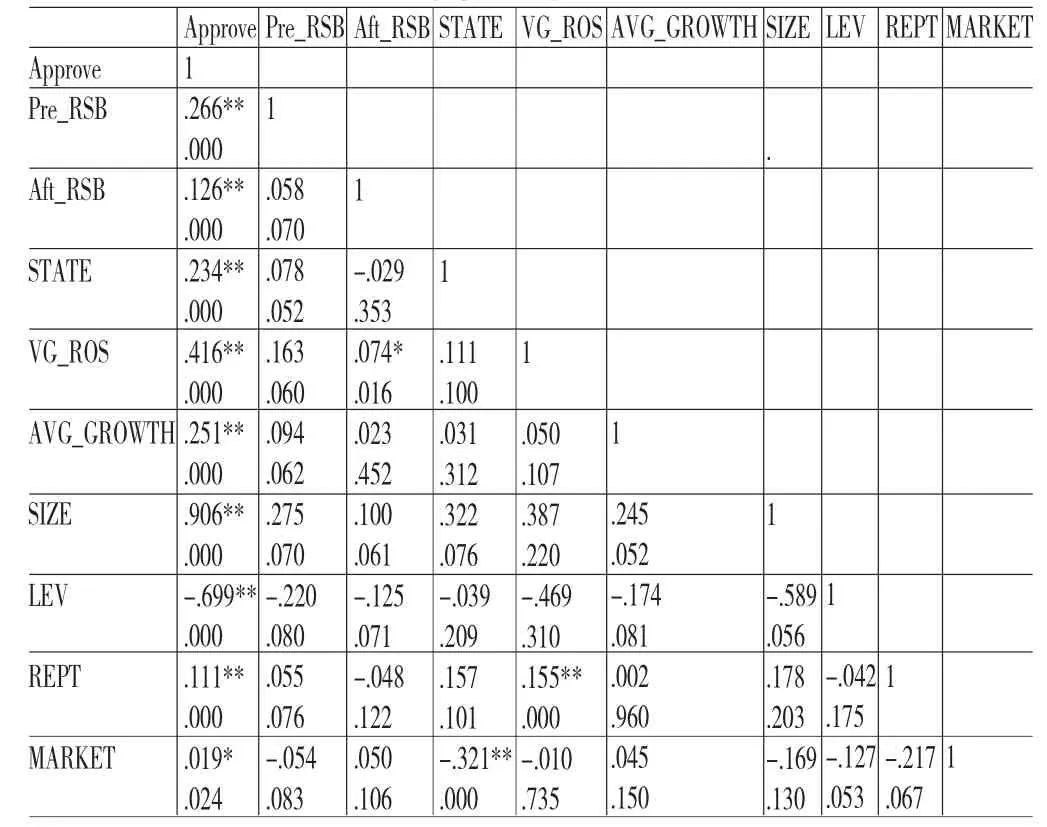

(二)相关性分析 由表3可知,自变量是否事前寻租(Pre-RSB)与是否成功过会(Approve)的Pearson系数为0.266,符号为正,说明是否事前寻租(Pre-RSB)与是否成功过会(Approve)正相关,并且在1%的水平上显著;自变量是否事后寻租(Aft-RSB)与是否成功过会(Approve)的Pearson系数为0.126,符号为正,说明是否事后寻租(Aft-RSB)与是否成功过会(Approve)正相关,并且在1%的水平上显著;自变量股权性质(STATE)与是否成功过会(Approve)的Pearson系数为0.234,符号为正,说明股权性质(STATE)与是否成功过会(Approve)正相关,并且在1%的水平上显著。但是上述相关性的判断,还需要通过回归分析来进一步验证。

表3 样本相关性分析

(三)回归分析 表4是对模型1的回归分析。通过表4可知,Adjusted R Square为0.869,P值(Sig.)为0.000,说明模型1有效。是否事前寻租(Pre-RSB)的系数为0.007,P值为0.000,说明是否事前寻租(Pre-RSB)与是否成功过会(Approve)正相关,并且在1%的水平上显著,这说明发审委身份公开后,事前寻租行为可以提高拟上市公司的过会率,验证了假设H1。是否事后寻租(Aft-RSB)的系数为0.024,P值为0.000,说明是否事后寻租(Aft-RSB)与是否成功过会(Approve)正相关,并且在1%的水平上显著,这说明发审委身份公开后,事后寻租行为可以提高拟上市公司的过会率,验证了假设H2。股权性质(STATE)的系数为0.006,P值为0.000,说明股权性质(STATE)与是否成功过会(Approve)正相关,并且在1%的水平上显著,这说明公司的股权性质为国有的情况下更容易成功上市,从而验证了假设H3。表5是对模型2的回归分析。通过表5可知,Adjusted RSquare为0.876,P值(Sig.)为0.000,说明模型2有效。是否事前寻租(Pre-RSB)的系数为0.026,P值为0.000,说明是否事前寻租(Pre-RSB)与是否成功过会(Approve)正相关,并且在1%的水平上显著,这与前文的研究结论一致,再次验证了假设H1。是否事后寻租(Aft-RSB)的系数为0.034,P值为0.000,说明是否事后寻租(Aft-RSB)与是否成功过会(Approve)正相关,并且在1%的水平上显著,与前文的研究结论一致,再次验证了假设H2。股权性质(STATE)的系数为0.004,P值为0.000,说明股权性质(STATE)与是否成功过会(Approve)正相关,并且在1%的水平上显著,与前文的研究结论一致,再次验证了假设H3。从股权性质和是否事前寻租的交叉项(STATE *Pre_RSB)和股权性质和是否事后寻租的交叉项(STATE *Aft_RSB)来看,其系数分别为-0.009和-0.024,且在1%的水平上显著,这说明国有股权性质降低了寻租行为与过会率间的正相关性,即国有公司的寻租行为对过会率的影响要小于非国有公司,假设H4得以成立。

表4 寻租行为、股权性质与过会率关系的回归结果

六、结论与建议

(一)结论 本文围绕“发审委身份公开、股权性质对IPO寻租的影响”这一核心问题而展开,在寻租理论的基础上,以我国主板和中小板拟上市公司为研究对象,通过建立模型对发审委身份公开、股权性质与IPO寻租的关系进行实证检验,其主要的研究结果如下:(1)是否事前寻租(Pre-RSB)与是否成功过会(Approve)正相关,并且在1%的水平上显著,这说明发审委身份公开后,事前寻租行为可以提高拟上市公司的过会率。(2)是否事后寻租(Aft-RSB)与是否成功过会(Approve)正相关,并且在1%的水平上显著,这说明发审委身份公开后,事后寻租行为可以提高拟上市公司的过会率。(3)股权性质(STATE)与是否成功过会(Approve)正相关,并且在1%的水平上显著,这说明公司的股权性质为国有的情况下更容易成功上市。(4)寻租行为与股权性质的交叉项 (STATE*Pre_RSB和STATE *Aft_RSB)与是否成功过会(Approve)负相关,这说明国有股权性质降低了寻租行为与过会率间的正相关性,即国有公司的寻租行为对过会率的影响要小于非国有公司。

表5 寻租行为、股权性质与过会率关系的回归结果

(二)建议 (1)完善当前的核准制。由于发审委当中有一部分委员也在会计师事务所等中介机构任职,这使得发审委成为了公私结合的组织:一方面,发审委委员要代表社会公众的利益,按照相关规定审核拟发行企业的申请上市资格;另一方面,发审委委员又不得不考虑其所任职中介机构的相关利益,这严重影响了其行使发审委委员职务的公正性和客观性。发审委委员和中介机构之间必然存在着利益冲突,这样的冲突源自于发审委公私结合的组织特征。这样的矛盾冲突也从另一个方面反映了企业申请上市核准制下暗箱操作的不足之处:申请上市企业聘请券商、会计师事务所、律师事务所等中介机构的关键考虑点不是这些中介机构的专业水平或者信誉度,而是这些中介机构当中有没有成员在发审委任职或者其公关的能力。因此,本文提出以下建议:一是在当前申请上市的核准制下,要深度调查和挖掘拟上市企业所聘任中介机构的发审委联系,禁止相关联的发审委委员参与其上市的审核,防止拟上市企业通过寻租的方式提高过会率;二是当企业上市成功后业绩变脸,当时审核其IPO的相关发审委委员要承担相应的责任。(2)实行注册制改革。在核准制之下,我国证券市场的信用完全被政府信用替代,会计师事务所、律师事务所等中介机构的服务便成为了一种强制性要求和企业必须购买的服务,而证券市场的监管者也只是希望通过中介机构来展示我国证券市场的法制化和规范化,这样只能使交易成本增加,而对提升中介机构的服务效率和水平没有任何作用。注册制要求公开拟上市公司有关股票发行的相关信息,并报送相关部门审查,审批部门重点审查拟上市公司的信息披露是否尽责,即只对报送注册材料进行形式审查,而不对材料的真实性进行判断,确保投资者可以获取足够的、详实的据以进行投资决策的资料。这一审核机制剥夺了发审机构的权利,自然也就是使得寻租无“权力”可寻。

[1]李明辉、张娟、刘笑霞:《会计师事务所合并与审计定价——基于2003-2009年十起合并案面板数据的研究》,《会计研究》2012年第5期。

[2]王兵、辛清泉:《寻租动机与审计市场需求:基于民营IP0公司的证据》,《审计研究》2009年第3期。

[3]杜兴强、陈韫慧、杜颖洁:《寻租、政治联系与“真实”业绩——基于民营上市公司的经验证据》,《金融研究》2010年第11期。

[4]辛清泉、谭伟强:《市场化改革、企业业绩与国有企业经理薪酬》,《经济研究》2009年第11期。

[5]蔺欣、刘金金、刘茜:《基于寻租视角的IPO公司审计师选择》,《中国注册会计师》2011年第6期。

[6]杜兴强、赖少娟、杜颖洁:《发审委联系、潜规则与IPO市场的资源配置效率》,《金融研究》2013年第3期。

[7]李仙、聂丽洁:《我国上市公司IPO中审计质量与盈余管理实证研究》,《审计研究》2006年第6期。

[8]冉茂盛、黄敬昌:《首次公开发行、盈余管理与发审委审核》,《证券市场导报》2011年第3期。

[9]Chan K.H.,K.Lin and P.Mo.A Political-economic Analysis of Auditor Reporting and Auditor Switches.Review of Accounting Studies,2006.

[10]Wang Q.,T.J.Wong and L.Xia.State ownership,the Institutional Environment and Auditorchoice:Evidence from China.Journal of Accounting and Economics,2008.

[11]Yang Z.Do Political Connections Add Value to Audit Firms?Evidence from IPO Audits in China.Contemporary Accounting Research,2013.

(编辑 文 博)