社会互动对家庭借贷行为影响的实证分析

2017-05-09饶育蕾吴玥朱锐

饶育蕾 吴玥 朱锐

摘要:基于2010年中国综合社会调查数据,利用社会互动影响家庭借贷行为的不同理论,从社会互动对城市和农村地区家庭借贷行为、家庭借贷渠道等视角对社会互动对家庭借贷行为影响进行实证分析。结果表明:家庭成员的社会互动正向显著推动家庭借贷行为,并且对城市家庭的影响大于农村家庭。同时,对家庭从正规金融机构获取贷款的行为影响更大,社会互动对城市家庭从民间借贷影响大于从正规金融机构借贷的影响,而对农村家庭的两种借贷行为影响则相反。

关键词:社会互动;家庭借贷行为;银行贷款;民间借贷

DOI:10.13956/j.ss.1001-8409.2016.09.30

中图分类号:F830.5

文献标识码:A

文章编号:1001-8409(2016)09-0140-05

国家统计局数据显示2008~2014年我国家庭居民人均可支配收入和消费的年均增长率为9.98%和17.42%,我国家庭当前收入已不能满足日益增长的消费需求。这部分消费需求会从正规金融机构渠道或非正规金融机构渠道借贷获得。中国人民银行数据显示:2007~2015年全国家庭银行贷款总量从49444.53亿元增长到261616.51亿元,增幅约5.29倍。家庭借贷产生消费贷款是家庭承担的债务,必然影响社会经济。微观上,合理范围借贷能平稳收入,提高生活质量,超出则会导致债务危机。宏观上,家庭债务和资源优化配置与经济发展关系密切,例如房贷影响房价,推动宏观经济增长。家庭通过人缘、地缘建立的社会关系获得民间借贷会存在信用风险;因无法预估负债消费能力,过度借贷成为潜在金融危机,研究家庭借贷行为对防范金融风险意义重大。近几年,学者从人口统计学、社会经济及未来预期等方面探讨家庭借贷行为。Nguyen认为健康状况、受教育程度、户主年龄等对农户信贷需求影响显著。

作为重视“关系”的传统社会,我国家庭社会互动影响家庭经济行为,降低不确定性是核心动机,社交圈内互动能降低不确定性因素的主观感知度。相关学者发现社交圈影响个体消费水平、金融资产配置、信贷约束等。社会互动与消费水平呈正向关系,但学术界对家庭借贷行为和渠道的研究较少,家庭借贷行为受经济大环境、人口统计学和家庭预期等因素影响。我国家庭金融数据收集刚起步,涉及社会互动和借贷行为的更少。本文从社会互动视角对我国城乡家庭借贷行为进行了研究,并检验对家庭不同渠道借贷行为的影响。同时,运用2010年中国综合社会调查(Chinese General Social Survey,CGSS)数据,探讨社会互动对家庭借贷行为的影响。

1.文献回顾及研究假设

家庭金融决策受社会互动影响,如推动参与资本市场、股市参与度、退休金投资计划或老年医疗保险。低收入家庭受社交圈内其他个体消费影响,如职员盲目购买大房子,负债过重影响生活质量。攀比、维持社交地位或提高生活质量的原因,社会互动促使家庭借贷满足当下消费需求,由此,提出研究假设:

H1:社会互动频率与家庭借贷规模呈正向关系。

已有研究均未涉及城市家庭借贷行为。农村信贷市场受抑制且面临信贷约束,因正规金融机构信贷资源不足、信息不对称及市场缺乏监督等。Ghatak M等学者发现社会互动能提高农户借贷成功率及总额,推行信用社改革增加资金流,减少借贷成本。城市家庭在良好金融环境下较易获得银行贷款,或通过人脉关系获得民间借贷。由此,提出以下研究假设:

H2:社会互动频率对城市家庭借贷规模影响大于对农村家庭借贷规模影响。

民间借贷首选亲戚、朋友,家庭财富水平越低越倾向民间借贷,而财富水平越高则银行贷款的家庭比例增加。政治资本为家庭经济活动带来益处,成员中如有党员、干部或在金融机构任职则较易从银行贷款,缓解信息不对称。银行贷款对农村家庭影响更大,农村家庭社会互动对银行贷款影响更大。邻里关系和睦有助于获得银行贷款,五户联保小额信用贷款能控制信贷风险。社会互动促进家庭从银行贷款,但马艳艳持不同态度。从借贷成本看,向亲友借贷无息或低于存款利率还付,民间借贷有特定信息获取方式与合约实施机制,如贷方较易获取借款人信息,弥补正规金融制度缺陷。从民间借贷增加了获贷的可能性,减少借贷成本,可自行约定还款金额和时间。社会互动促使家庭借贷行为更倾向从银行贷款或民間借贷,由此,提出研究假设:

H3a:社会互动频率对家庭选择银行贷款规模的影响比选择民间借贷规模更大。

H3b:社会互动频率对家庭选择民间借贷规模的影响比选择银行贷款规模更大。

国内外学者从收入、性别、年龄、工作状态、婚姻状态、受教育程度、心理预期等对影响家庭金融决策行为的因素进行了研究。低收入者和失业者借款可能性小,高收入者和有工作的人借款可能性大;已婚者更倾向持有无担保贷款,受教育程度高选择无担保贷款的概率越大,教育水平与贷款规模正相关。有学者对美、英、意和日等国家的借贷行为研究发现家庭股市参与度存在年龄效应。此外,未来收入预期增加,负债能力增强,也在一定程度上促使了家庭借贷。基于此,本文选取以上因素为实证研究的控制变量。2样本及数据描述

本文使用了由中国人民大学主持的2010年中国综合社会调查数据进行了分析,回归变量及说明详见表1。

个体行为会受情绪和幸福感的影响,感到幸福的人乐于建立人际关系。家庭成员的幸福感能增加家庭的社会资本,包括更信任他人或更频繁地社交等。本文选取幸福感为控制指标,“社交活动频率”是受访者参与社交的自评频率,用以衡量家庭社会互动程度。此次调查覆盖全国31个省市,获得有效样本3174个,本文按不同分类方式分别进行统计描述,结果如表2。

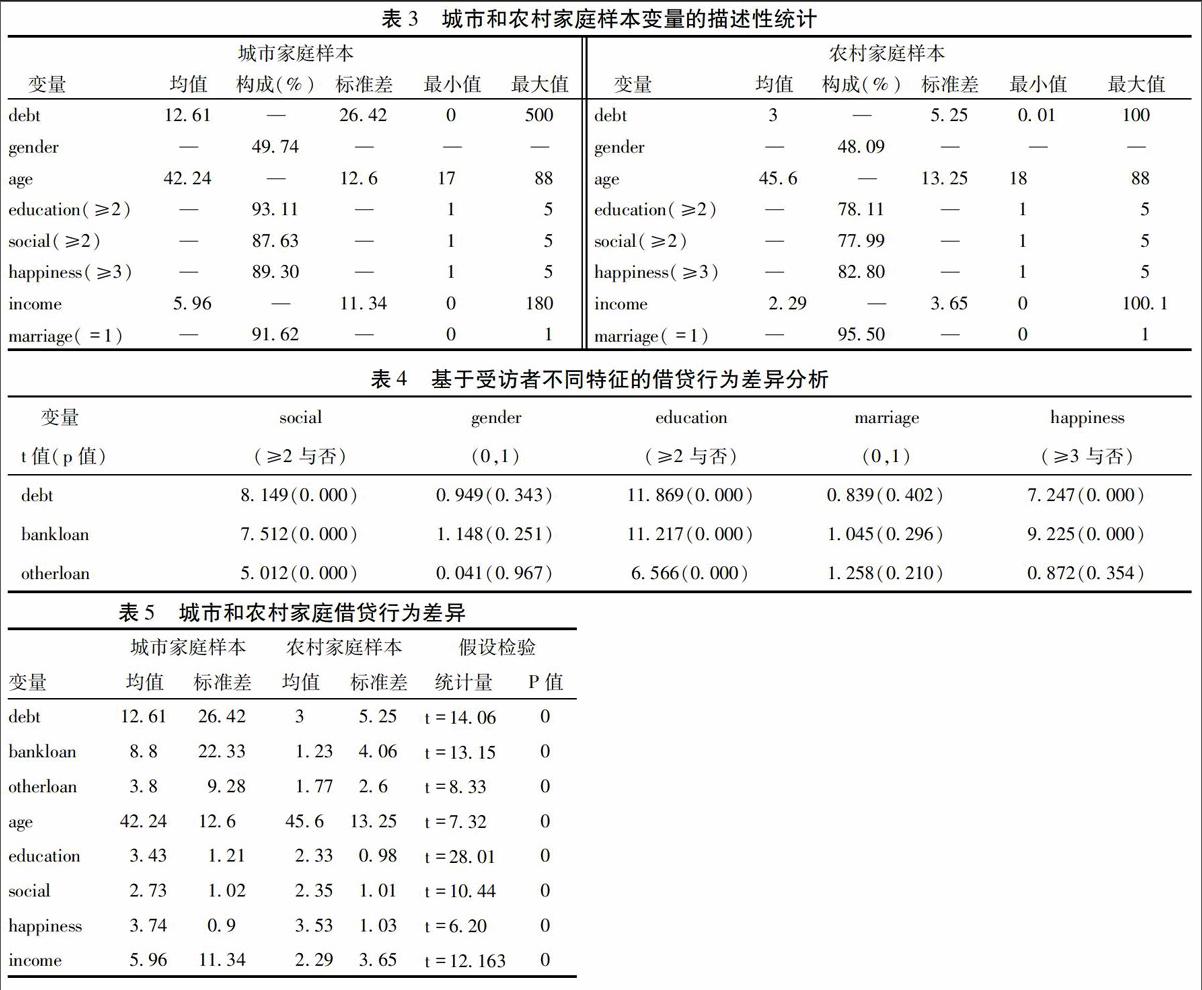

样本不存在明显城乡区域和性别差异,大部分受访者为已婚(93.6%),接受过教育并有一定社会互动的分别为85.4%和82.7%,确保受访者能正确理解并回答问卷,大部分受访者对当前生活感觉比较幸福。此外,家庭平均负债和收入分别为7.7万元和4.08万元;受访者平均年龄为43.96岁,为使受访者能代表家庭的主流意愿,尽量控制为家庭主要收入来源者和经济行为决策影响者。表3为城市和农村家庭样本的描述性统计。

各分样本间不存在性别差异,城乡家庭大部分已婚、接受文化教育、具有幸福感且经常社交。城市家庭平均负债约是农村家庭的4.2倍;城市家庭平均收入(5.96万元)大于农村家庭(2.29万元),城乡家庭受访者是家庭收入的主要来源。

3.实证分析

3.1基于受访者不同特征的借贷行为差异分析

为考察个人特征是否影响借贷行为,本文从其是否有社会互动行为(i>2与否)、性别(男、女)、是否接受过正规教育(≥2与否)、是否已婚、目前生活是否幸福(≥3与否)等方面,比较分析了受访家庭在借贷总额、银行借贷额和民间借贷额的差异,结果见表4。

实证分析结果表明:(1)三类借贷行为在性别和已婚与否之间未出现显著差异,保证调查人口学特征均衡性;(2)是否有社会互动、是否接受过教育及对生活状况的幸福感等方面,三类借贷行为均存在显著统计学差异。初步表明,我国家庭借贷行为与上述特征有关。

3.2我国城市与农村家庭借贷行为差异对比分析

从变量间相关性检验结果可知,城乡家庭在借贷规模、年龄、教育程度、社会互动频率及总收入等方面存在差异,这些因素会造成家庭借贷行为上的差异。对此,本文对上述因素进行随机样本假设检验,结果如表5。

城乡家庭在以上因素中表现出显著的统计学差异。是否意味这些因素对城乡家庭借贷行为产生了不同的影响呢?

3.3社会互动对家庭借贷行为的影响分析

深入剖析城乡家庭差异,本文在控制其他相关变量的基础上研究了社会互动对家庭借贷行为的影响,同时对全样本、城市和农村家庭借贷行为及借贷渠道的影响因素进行了实证分析,结果见表6。

全样本中社会互动系数为0.783且显著为正,性别、年龄、教育程度、收入的系数分别为-1.435、0.081、2.471和1.168且影响均显著,控制其他因素后社会互动越多对家庭借贷行为推动作用越大,与假设H1一致。同时,年龄越大、受教育程度越高以及家庭收入越高都会正向促进家庭借贷行为。幸福感和婚姻状态系数分别为一0.056和0.52,但影响均不显著。

分样本中,城市家庭社会互动系数(0.971)大于农村家庭(0.377),社会互动对城市家庭借贷规模的影响大于农村家庭,假设H2获得验证。农村家庭社交集中在居住地,城市家庭不仅在工作中积累人脉资源,同时与同学、邻居等进行社交,社会互动范围较农村家庭更广。

按借贷类型分银行贷款样本和民间借款样本,社會互动频率正向显著促进并对银行贷款影响更大,支持假设H3a。收入、年龄和教育程度对两种借贷行为均产生正向影响,幸福感和婚姻状况的影响不显著。分地区样本,社会互动对城市家庭民间借贷行为影响大于银行借贷行为,而对农村家庭的影响则相反。城市家庭信息交流更全面,从而更倾向较小交易成本的民间借贷。农村家庭用亲情和友情做抵押控制信贷风险,使金融机构较易收集信息,监督成本也降低了。

本文借鉴了Georgarakos的分析方法,用成员对家庭与周边家庭经济情况的自评程度(“您家的家庭经济情况在当地属于哪一档?”分别给远低于平均水平、低于平均水平、平均水平、高于平均水平和远高于平均水平赋值1到5),对社会互动指标进行稳健性检验。系数为0.871且显著,所有研究假设均获得了验证。

4.结论与研究展望

家庭金融决策受到诸多因素影响,借贷行为微观上影响当前生活质量,宏观上对社会经济带来危机。我国作为重视“关系”的传统社会,不同地区家庭借贷行为受成员社会互动影响。本文使用2010年中国综合社会调查数据研究了社会互动对家庭借贷行为(包括从正规金融机构渠道获得的银行贷款和从非正规金融机构渠道获得的民间借贷)的影响。从城乡地区、银行贷款和民间借贷分样本进行实证研究。研究结论为:(1)家庭社会互动频率对家庭借贷规模具有正向显著影响;(2)社会互动频率对城市家庭借贷规模影响大于农村家庭;(3)社会互动频率对家庭获得银行贷款行为的影响大于民间借贷;社会互动对城市家庭从民间借贷的影响大于从银行贷款,而对农村家庭的两种借贷行为的影响相反;(4)受教育程度、年龄、收入与家庭借贷行为正向显著,幸福感和婚姻状况对家庭借贷行为影响不显著。

农村居民社会互动以邻里为主,城市居民在工作及与同学、邻居等社交范围较农村更广。同时,城市居民较易接受新事物,网络普及度高且受社交媒体影响程度深,倾向较小借贷成本。促使城市居民受社会互动影响大于农村居民,进而影响城市家庭借贷规模及借贷渠道。金融机构可参考本文研究结果在不同地区开展不同类型的家庭金融业务,金融监管部门可从金融机构相关家庭贷款业务宣传渠道及地区采取不同监管模式,保证消费信贷市场持续稳定的发展。

因数据限制,本文用“社会活动参与频率”“对自身家庭经济情况的自评程度”代表社会互动,变量选取具有一定主观性,未来拟寻找更客观的变量,如能获较多年份或更详细的家庭金融调查数据进行后续跟踪研究以获得动态的研究结果。