高管超额薪酬、代理成本与公司绩效

2017-05-09刘桂林

摘要:文章选取2005年-2015年上市公司作为研究样本,检验了我国“任人唯亲”的董事会文化下高管超額薪酬与公司绩效的关系,并进一步研究了高管超额影响公司绩效的路径。研究发现,我国上市公司高管超额薪酬与公司绩效具有显著地正相关关系,一方面验证了高管薪酬的有效契约理论,另一方面也说明友好型董事会能够增加董事会的咨询功能。同时,研究发现,高管超额薪酬通过降低代理成本从而提升了公司绩效。

关键词:董事会文化;高管超额薪酬;有效契约理论;代理成本;公司绩效

一、 引言

2007年中国平安董事长兼CEO天价薪酬事件一度使得高管薪酬成为学术界和实践界的热点问题。学者们主要从高管权利理论和有效期约理论对高管超额薪酬展开研究。郑志刚等(2012)认为我国上市公司高管的超额薪酬与董事的超额薪酬有关,并将这种原因归结为注重人情关系的东方文化背景的任人唯亲的董事会文化。这种任人唯亲的董事会毫无疑问会削弱董事会对管理层的监督能力,导致高管权力的监督失效。同时越来越多的研究开始对董事会的监督功能进行质疑,如独立董事监督有效性不足以及公司董事长与总经理两职合一导致的监督失效等。友好型董事会也会提高董事会的咨询功能(Adams & Ferreira,2007)。刘浩等(2012)通过对不同职能背景的独立董事的监督和咨询职能进行研究,发现银行背景的独立董事更多地体现咨询功能,而监督功能没有得到体现;对于具有关系型资源的独立董事而言,更可能扮演着咨询者的角色。

本文选取2005年~2015年上市公司作为研究样本,检验了任人唯亲董事会文化下的高管超额薪酬与公司绩效的关系,并进一步给出了高管超额影响公司绩效的路径。研究发现,我国上市公司高管超额薪酬与公司绩效具有显著地正相关关系,一方面验证了有效契约理论,另一方面也说明任人唯亲的董事会文化能够增加董事会的咨询功能。同时,研究发现,高管超额薪酬通过降低代理成本从而提升了公司绩效。

二、 文献综述与理论假设

对于高管薪酬研究主要基于高管权力理论和有效期约理论。高管权力理论认为高管超额薪酬是管理者权力的体现,同时由于公司董事会、经理人市场以及股东权力运作中的缺陷,高管薪酬契约往往沦为管理者权力控制下的产物(Bebchuk et al.,2002)。对我国而言,随着市场化改革的深入以及现代企业制度的逐步建立,政府对国有企业的干预在逐步降低,国有企业在取得生产经营自主权的同时也伴随着管理层权力的形成,导致了严重的内部人控制问题(钟海燕等,2010)。而民营企业的高管由于通常由家族或其代理人控制,天然地具有极大的权力和权威。

而有效契约理论则认为高管超额薪酬是高管能力的体现,高管的薪酬契约应该与公司的业绩联系,并且高管薪酬契约的安排被认为是降低代理成本的重要治理机制。有效契约理论认为高管超额薪酬与公司绩效是良好循环的关系,一方面高管的超额薪酬是建立在上期的绩效基础上的,另一方面高管为了维持自己的薪酬水平也会努力去为公司创造好的绩效。方军雄(2012)利用我国上市公司的经验数据表明有效契约理论在我国上市公司中依然具有很强的适用性并对一刀切的限薪规定提出质疑。其研究认为高管超额薪酬更可能是公司对高管能力的认可和期望,领取超额薪酬的高管往往伴随着较强的管理能力。

对于上市公司的董事会而言,一方面董事能够监督和阻止管理层对股东的利益侵占,另一方面不同职能的董事也可以为企业的决策提供咨询。但是董事会与经理团队之间还有可能存在合作关系(郑志刚,2012)。如果董事会与高管之间存在合作关系,那么董事的咨询功能会进一步发挥,而监督功能会弱化。与此同时,现代管家理论认为管理者是忠于公司并且乐于看见良好的公司绩效的(Davis et al.,1997)。尤其在友好型董事会的存在下,管理层由于与董事甚至股东的良好关系,更倾向于做一个合格的“管家”,这会提升公司的绩效。因此,提出假设1。

假设1:高管超额薪酬会提升公司绩效。

代理理论认为公司管理层的机会主义行为源于公司高管与股东之间的利益不一致。但是管理层实施机会主义行为通常是具有一定的法律风险的。相比于高管机会主义的法律风险而言,“友好型”董事会情景下的高管超额薪酬不存在法律上的风险。一方面,高管超额薪酬是对高管能力的肯定,能够在一定程度上对高管起到激励作用,另一方面,高管超额薪酬也能够降低高管的机会主义行为。已有研究表明,对高管的激励能够有效地降低股东与高管之间的代理冲突,进而降低代理成本(Singh & Davidson,2003)。

古志辉等(2014)研究发现创业型家族企业中的亲缘关系能够有效地降低代理成本,同时家族成员时担任董事或者CEO时,降低与在职消费关联的代理成本效果更加明显,这表明公司董事、监事和管理层之间的亲缘关系对降低公司的代理成本具有显著影响。亲缘关系作为利他主义行为的一种形式已经得到了广泛的认可(王明琳等,2014),然而利他主义的其他形式如互惠利他和纯粹利他则研究相对较少,在我国特殊的董事会文化情境下,可以认为高管超额薪酬是一种互惠利他的行为。因此利他行为导致的代理成本降低也会体现在高管超额薪酬上,即高管超额薪酬会降低代理成本。同时,高管与作为股东利益代表的董事之间具有良好的人际关系,也可以加强高管与股东之间的友好型关系,进而降低高管对股东的利益侵占,从而降低代理成本。基于此,提出假设2。

假设2:高管超额薪酬会通过降低公司的代理成本从而提升公司绩效。

三、 研究设计

1. 样本选择与数据来源。本文选取2005年~2015年沪深两市的上市公司作为初始样本,同时为了保证数据质量剔除如下数据:金融行业样本、ST和ST*的样本以及存在缺失数据的样本、交叉上市样本,最终得到9 025个firm-time样本。本研究使用的数据均来源于CSMAR数据库。

2. 高管超额薪酬的测量。由于本文研究的是董事会文化背景下高管的超额薪酬,因此,本文的高管薪酬主要是指由董事的超額薪酬引起的高管超额薪酬。对此,我们参考Brick等(2006)的研究首先对董事薪酬模型和高管薪酬模型进行估计。

DCompt=?茁0+?茁1ROAt-1+?茁2Sizet-1+?茁3ALt-1+?茁4Growtht-1+?撞Area+?撞Ind+?撞Year+?着=Xi*?茁1(1)

ECompt=?茁0+?茁1ROAt-1+?茁2Sizet-1+?茁3ALt-1+?茁4Growtht-1+?撞Area+?撞Ind+?撞Year+z=Xi*?茁2(2)

模型(1)和模型(2)表示董事超额薪酬模型和高管超额薪酬。其中董事薪酬用董事前三名薪酬总和的自然对数来衡量;高管薪酬分别用高管前三名薪酬的总和以及总经理超额薪酬的自然对数来衡量。其他变量,ROA表示总资产收益率,Size表示公司规模,用总资产的自然对数来衡量,AL表示公司的员工规模,取员工总数的自然对数,Growth表示营业收入增长率,Area、Ind和Year分别代表地区、行业和年度虚拟变量,为了减少内生性问题,模型中的解释变量都滞后一期。

董事和高管超额薪酬即是模型(1)和模型(2)的残差。为了衡量董事决定的高管薪酬,参考Brick等的研究将董事超额薪酬模型的残差代入到高管薪酬模型中得到模型(3)。

ECompt=?茁0+?茁1ROAt-1+?茁2Sizet-1+?茁3ALt-1+?茁4Growtht-1+?啄1?着t+?撞Area+?撞Ind+?撞Year+?姿=Xi*?茁3+?着t*?啄1(3)

因此结合Brick等(2006)的研究,董事决定的高管薪酬可以定义为:

DEComp=Xi*?茁3+?着t*?啄1-Xi*?茁1(4)

3. 回归模型为了检验高管超额薪酬通过影响代理成本进而对公司绩效产生影响,本文借鉴温忠麟等(2004)对于中介变量的检验方法,建立如下模型。

ROA=?琢0+?琢1DEComp+?撞?琢iControl+?着1(5)

AgencyCost=?茁0+?茁1DEComp+?撞?茁iControl+?着2(6)

ROA=?酌0+?酌1DEComp+?酌2AgencyCost+?撞?酌iControl+?着3(7)

其中,ROA表示公司绩效,DEComp表示高管超额薪酬,AgencyCost表示公司代理成本。对于代理成本的衡量,根据古志辉和王伟杰(2014)的研究,用管理费用率(MNFEE)和资产周转率(TURN)来衡量,管理费用率越高,资产周转率越低,表示代理成本越高。

控制变量方面,借鉴已有研究,包括公司规模(Size),资产负债率(Lev),独立董事比(DIR),上市年限(Age),第一大股东持股比(First),营业收入增长率(Growth)。同时本文也加入制了地区(area)、行业(Ind)和年度(Year)虚拟变量。

四、 实证分析

1. 描述统计和相关性分析。主要变量的描述性统计结果表明高管超额薪酬最大值为1.374 4,最小值为-1.647 6,这表明不同公司之间高管超额薪酬存在较大差异。中介变量代理成本中,用以反映公司包括在职消费在内的管理费用的代理变量管理费用率以及用以反映资产的无效率和低效率使用的资产周转率的均值分别为0.097 0和0.686 0。控制变量方面,对数调整过的公司规模均值为21.771 4,资产负债率的均值为0.464 4,上市公司平均上市年限为9.666 3年。营业收入增长率的均值为0.196 8,表明整体而言,样本公司保持了较好的发展水平。样本公司中独立董事比的均值为0.368 0,表明样本公司中独立董事仅仅是满足了“合规”要求。

此外,各变量的相关性分析表明,公司绩效与高管超额薪酬显著正相关,与管理费用率显著负相关,与资产周转率显著正相关。管理费用率与高管超额薪酬显著负相关,而资产周转率与高管超额薪酬之间显著正相关,这表明高管超额薪酬与代理成本之间是显著的负相关关系。同时可以看出各变量的相关系数的绝对值均不超过0.4,表明回归模型中不存在严重的多重共线性问题。

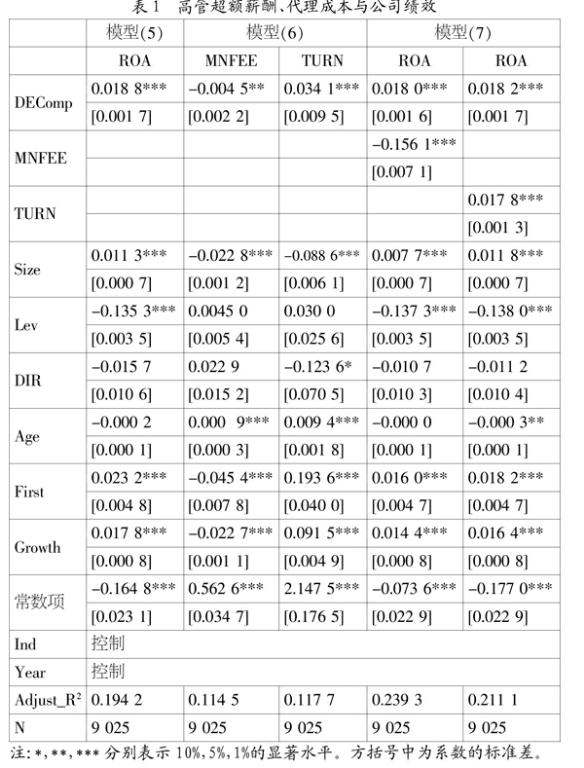

2. 回归结果分析。表1给出了高管超额薪酬、代理成本与公司绩效的关系。从表1中第1列可以看出,高管超额薪酬的系数为0.018 8,在1%的显著水平下显著,说明高管超额薪酬对公司绩效有显著的正影响,这表明了现阶段我国上市公司的高管超额薪酬可以用有效期约理论来解释,假设1得到了验证。表1中的第2列中高管超额薪酬的系数为-0.004 5,在5%的显著水平下显著,表明高管超额薪酬对管理费用率有显著的负影响,第3列中高管超额薪酬的系数为0.034 1,在1%的显著水平下显著,表明高管超额薪酬对资产周转率有显著的正影响,前文已经介绍,管理费用率越高,代理成本越高,资产周转率越高,代理成本越低,因此,结果表明,高管超额薪酬能够显著地降低代理成本。表1的第4列和第5列中,代理成本(MNFEE和TURN)的系数也显著,表明中介效应显著。即高管超额薪酬通过降低代理成本最终会提升公司绩效。

五、 结论

在注重人情关系的东方文化背景的任人唯亲的董事会文化形成高管的超额薪酬,然而,高管超额薪酬到底是高管权力的滥用还是高管能力的肯定,需要对我国上市公司高管薪酬进行系统的检验。基于此,本文以2005年~2015年我国上市公司作为研究样本,研究了高管超额薪酬对公司绩效的影响以及影响路径。研究发现,当前阶段,有效契约理论在解释高管超额薪酬方面依然是有效的,即高管超额薪酬与公司绩效具有显著的正相关关系。同时,研究发现,高管超额薪酬通过降低代理成本从而提升公司绩效。本研究结果表明尽管“一刀切”的限薪规定顺应民意,但是对于上市公司而言显然是不妥当的,政府部门应该采用更加合理的政策来限制高管的“天价薪酬”问题。

参考文献:

[1] 方军雄.高管超额薪酬与公司治理决策[J].管理世界,2012,(11):144-155.

[2] 郑志刚,孙娟娟,Rui Oliver.任人唯亲的董事会文化和经理人超额薪酬问题[J].经济研究,2012,(12):111-124.

[3] Bebchuk L.,J.Fried and D.Walker., Managerial Power and Rent Extraction in the Design of Executive Compensation[J].The University of Chicago Law Review,2002,69(3):751-846.

[4] Adams, R.,Ferreira, D.,A theory of friendly boards[J].Financ,2007,62(1):217-250.

[5] 刘浩,唐松,楼俊.独立董事:监督还是咨询?——银行背景独立董事对企业信贷融资影响研究[J].管理世界,2012,(1):141-156,169.

[6] 钟海燕,冉茂盛,文守逊.政府干预、內部人控制与公司投资[J].管理世界,2010,(7):98-108.

[7] Davis, J.,Schoorman, R.,& Donaldson, Towards a stewardship theory of management.Academy of Management Review,1997,(22):20-47.

[8] 古志辉,王伟杰.创业型家族企业中的亲缘关系与代理成本[J].管理学报,2014,(12):1806-1817.

[9] 王明琳,徐萌娜,王河森.利他行为能够降低代理成本吗?——基于家族企业中亲缘利他行为的实证研究[J].经济研究,2014,(3):144-157.

[10] 温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用[J].心理学报,2004,(5):614-620.

[11] 李国栋.董事会职能影响企业多元化经营绩效的实证研究[D].天津:南开大学学位论文,2010.

[12] 张长海.企业影响力、会计稳健性与资源配置效率[D].广州:暨南大学学位论文,2010.

[13] 王昱.中国上市公司股票期权激励契约治理研究[D].大连:东北财经大学学位论文,2010.

[14] 洪峰.基于权衡视角的上市公司管理层薪酬业绩敏感度影响因素研究[D].大连:东北财经大学学位论文,2010.

[15] 韩海文.自愿性信息披露的实证研究:影响因素与经济后果[D].大连:东北财经大学学位论文,2010.

[16] 浦艳.后股权分置时期上市公司治理结构对技术效率影响的研究[D].长春:吉林大学学位论文,2011.

作者简介:刘桂林(1986-),女,汉族,山东省临沂市人,香港大学博士,北京大学光华管理学院博士后,中国民生银行博士后,研究方向为公司治理、公司金融、企业并购。

收稿日期:2017-03-14。