非税收入会影响政府规模吗?

2017-04-25刘明勋冯海波

刘明勋 冯海波

非税收入会影响政府规模吗?

刘明勋 冯海波

在我国分税制财政体制下,地方政府面临严峻的财政支出压力,可支配的税收有限,不足以满足支出需要,从而其就会倾向于寻求自主权限更大、监管力度更小、预算约束更软的非税收入来扩充财力,使得政府规模膨胀。在这一理论假说基础上,运用31个省份和地区1998-2014年的数据样本,采用多种静态和动态面板模型考察非税收入与政府规模的关系。结果表明:非税收入对政府规模的影响机制确实存在,非税收入占财政收入的比重越大,政府规模越容易膨胀。其政策意义在于,中央政府确要控制地方政府规模,一个最简单有力的手段便是控制下级政府的非税收入。这是今后行政体制改革的关键问题之一。

非税收入; 政府规模; 预算软约束

一 引 言

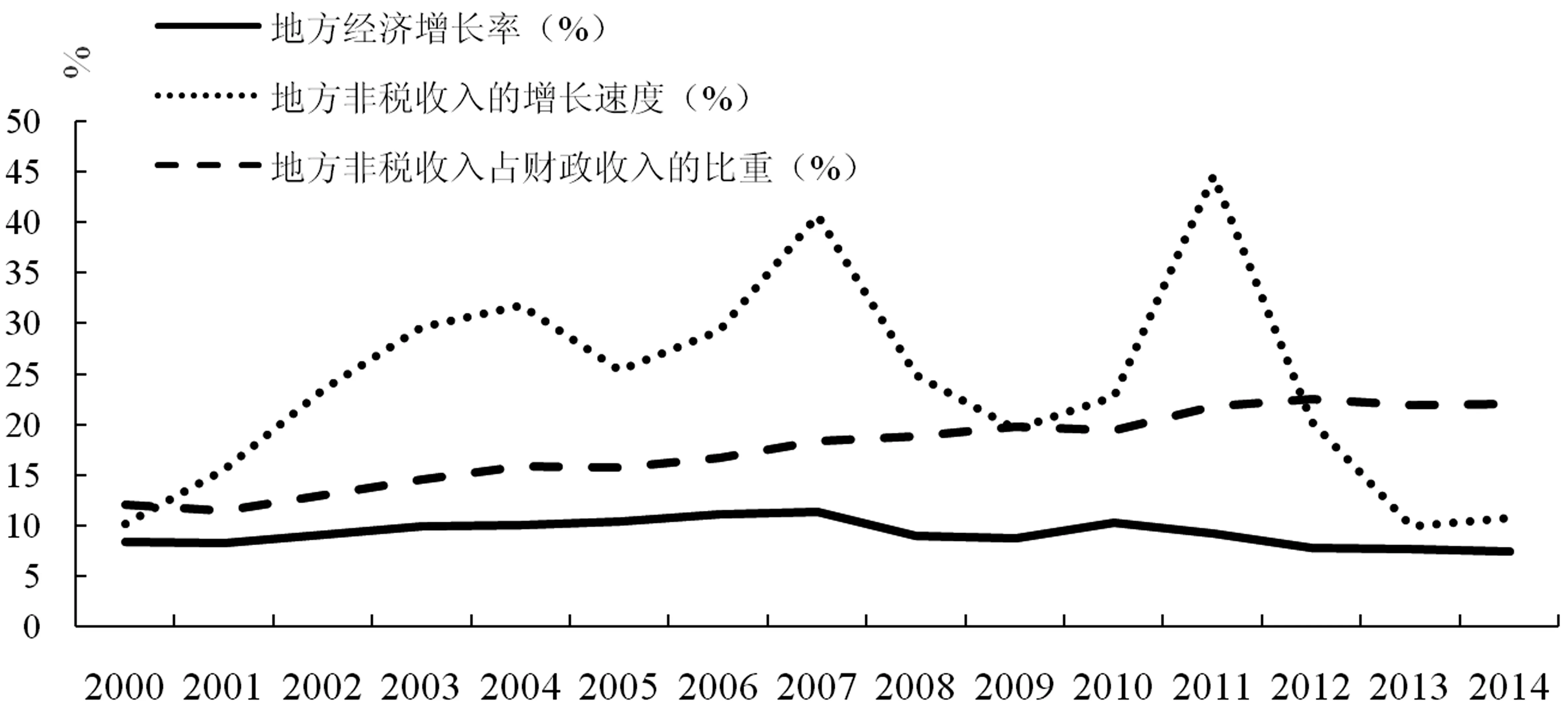

继“税收超经济增长”话题后,我国地方政府非税收入规模的超常增长已成为新的财税研究热点(王佳杰等,2014)[1]。1999-2014年,地方非税收入增速均超过地方经济增速,地方非税收入占财政收入的比重不断提高,由14.93%提高到24.78%(见图1)。2012年以来,中国经济进入新常态,伴随着经济的持续下行,税收收入增速也随之下降,但非税收入却不降反升。2000年全国非税收入占全部财政收入的比重仅为6%,而到了2014年这一比重上升至15%,提高9.1个百分点;2014年非税收入同比增长13.5%,而税收收入增长率仅为5.7%*利用《中国财政年鉴》提供的数据测算得到。。相比于全国税收收入与非税收入的增长情况,地方财政对非税收入的依赖更为严重。以江西省为例,2015年第一季度税收收入增长6%,而非税收入增长29.2%*数据来源于中华人民共和国财政部网站。。在正税收入增速不断下降的情况下,非税收入的快速增长在一定程度上保证了财政收入的整体稳定。但非税收入具有不规范特征,征收缺乏法定约束,地方政府在财政压力下通过增加非税收入满足自身的财政支出需求将变得更加容易。在既定的经济规模下,财政支出的扩张通常意味着政府规模的扩大。按照这样的逻辑关系,当前非税收入的持续增长是否会导致地方政府规模的膨胀?非税收入对政府规模影响如何?这些问题是本文研究的重点。

学者们主要围绕概念界定、存在必要性、膨胀原因、经济影响、管理体制、改革创新等几个方面对非税收入开展分析,鲜有学者就非税收入对政府规模的影响进行研究。已有研究普遍认为,非税收入的存在和膨胀具有一定必然性。李友志(2010)[2]研究指出,税收收入体现公共产出的投票选择机制,非税收入部分运用市场选择来确定公共产出,同时体现公共产出的投票选择机制和市场选择机制,税收收入和非税收入是财政收入的两个重要组成部分,二者互为补充但不能相互替代。邓力平和邓秋云(2009)[3]提出,由于税收收入相对有限,地方政府可支配的税收不能满足辖区公共财政的需要,更难以实现辖区经济发展的需要。李婉(2010)[4]认为,在现行财政分权体制下,地方政府囿于预算内收入自主权的不足,需要通过约束力更软的预算外收入来谋求财政收支的扩张。童锦治等(2013)[5]提出,在我国现行财政体制下,地方政府对非税收入拥有实质决策权,可以通过出让国有土地、增加收费项目或提高收费标准等多种途径来扩大非税收入规模。非税收入规模的不断扩大,不仅缓解了分权改革后的财政支出压力,还为地方政府提供了重要的财力以发展地区经济,这自然使地方政府具有内在冲动谋求非税收入扩张。王佳杰等(2014)[1]提出,一方面,相比起税收收入,地方政府在非税收入的征收管理和支出安排上拥有较大的自主权限。因此,为应对财政竞争中严峻的支出压力,地方政府更倾向于运用权限自由度更大、监管力度更小的非税收入来扩充地方财力;另一方面,非税收入项目与价格的调整相对比较灵活,企业“以脚投票”的难度与成本比较高,地区间非税收入竞争的可能性比较小,从而使地方政府扩大非税收入规模时顾虑相对较小。Auriol和Warlters(2005)[6]认为,发展中国家追求税费收入最大化而非消费者福利最大化,财政状况不佳的政府更愿意收取各种相关的市场规费,以抬高正规部门的进入门槛,从而保持垄断利润及税费收入。

图1 地方政府非税收入增长趋势图

在承认非税收入存在和膨胀的必然性的同时,学者们也指出非税收入征管存在很多问题。李友志(2010)[2]认为,相对于税收收入,非税收入管理的科学性、规范性和健全性都不够,比如立法层次较低,管理职能尚未完全理顺,部分非税收入资金脱离人大监督,财政票据和税务发票交叉重叠难以实现以票管收和以票控税。王志刚和龚六堂(2009)[7]认为,非税收入的法律约束和监督机制相对缺乏,财政部门难以有效管理;并且非税收入的弹性较大,是否开征与征收标准都取决于执收执罚单位,按照受益者付费模式收取的使用费受国家宏观调控政策的影响较大,基金、附加费及罚没收入等有相当部分是为特定项目临时征收。

梳理相关文献发现,目前鲜有学者对非税收入是否影响政府规模进行研究。本文主要贡献就在于:基于中国当前的财政运行机制,提出并证明了非税收入会影响政府规模的理论假说,并从实证层面检验得出,非税收入占财政收入的比重越大,越能致使政府规模膨胀。后续研究内容安排如下:第二部分构建非税收入如何影响政府规模的理论假说;第三部分给出证明假说的计量模型、变量选择和数据描述性统计分析;第四部分为静态和动态面板模型的实证结果,并进行稳健性检验;第五部分是本文的主要结论和政策建议。

二 理论假说:非税收入如何影响政府规模

非税收入是国家财政收入中除正税以外的收入,具体内容主要包括:政府性基金、行政事业性收费、国有企业利润上缴、国有资源和资产有偿使用、罚没收入等。税收收入和非税收入是财政收入的两种表现形式,二者互为补充但不能相互替代(李友志,2010)[2]。现行分税制财政体制下,非税收入的存在可能基于以下四个方面的现实:

(1)事权逐级下移,财力层层上划,形成地方政府和中央政府之间事权“七三”开和财权“三七”开的鲜明对比。由于财权与事权不对称,地方政府面临严峻的财政支出压力,且由于政治锦标赛机制(周黎安,2007)[8]的存在,使得地方政府之间存在强烈的竞争关系,不仅要为辖区提供公共产品,也要谋求辖区经济发展,从而进一步加剧了地方政府的财政支出压力。

(2)中央政府和地方政府在税收收入分配关系上相对不平衡,收入潜力比较大的税种要么是中央税,要么是由中央政府决定税率的中央地方共享税,对属于地方税的收入潜力较小的税种也由中央政府决定一个幅度税率,地方政府只能在这个幅度内自由变动。相对来说,地方政府可以说是完全没有税收立法权或部分拥有税收征收权。因此,地方政府实际可支配税收收入相对有限,不足以满足地方公共财政需要,更难以同时满足地方发展辖区经济的需要(邓力平和邓秋云,2009[3];邓晓飞和冯海波,2013[9])。

(3)我国地方政府对非税收入拥有实质决策权,可以通过出让国有土地、增加收费项目或提高收费标准等多个途径来扩大非税收入规模(童锦治等,2013)[5]。地方政府不仅在非税收入的征收管理、支出安排上拥有自由度较大的权限。而且,非税收入项目与价格的调整相对比较灵活,企业“以脚投票”的难度与成本比较高,地区间非税收入竞争的可能性比较小,从而使地方政府扩大非税收入规模时顾虑相对较小(王佳杰等,2014)[1]。

(4)相对于税收收入,中国政府的非税收入具有隐蔽性和不规范性等特征,这导致社会公众很难对政府随意课征非税收入的行为形成有效监督和约束。在中央和地方财政分权的背景下,当地方政府的财政支出压力增大时,更愿意也更容易通过非税收入手段获得财源。

鉴于上述四个方面的原因,在行政集权、财政分权模式下,受政治锦标赛机制的影响,地方政府为应对财政竞争中严峻的支出压力,权衡税收与非税收入后,更倾向于运用权限自由度更大、监管力度更小的非税收入来扩充地方财力。随着非税收入规模的不断扩大,非税收入的重要性越来越突出,在部分地区甚至成为地方政府财政收入的主体。这不仅缓解了其分权改革后的财政支出压力,还为其提供了重要的财力以发展地区经济,这自然使地方政府具有内在冲动谋求非税收入扩张。

根据现实及理论分析,本文提出如下假说:非税收入会影响政府规模,由于非税收入具有更软的预算约束,非税收入占财政收入的比重越大,税收收入占财政收入的比重越小,政府规模越容易膨胀;反之,非税收入占财政收入的比重越小,税收收入占财政收入的比重越大,越能约束政府规模的膨胀。

三 计量模型和数据说明

(一)计量模型设定

为验证上述假说,在Mueller和Stratmann(2003)[10]、Tosun(2006)[11]、Lee et al.(2013)[12]的研究基础上,本文加入税费结构的代理变量来考察税费结构对政府规模的影响。基于面板数据在考察各省异质性上的优势,设定计量模型如下:

Govsizei,t=α+β1Struci,t+β2Xi,t+δi+ηt+εi,t

其中,Govsizei,t为政府规模的代理变量,本文使用财政收入占GDP的比重衡量(Lee et al.,2013[12];Afonso和Furceri,2010[13]; Nellor,1987[14]; 郭庆旺和贾俊雪,2012[15]),该指标潜在的含义是全社会当年创造的经济总量中有多大份额归政府部门所拥有,是政府可使用和支配的国民收入规模,代表政府在国民收入分配中的相对规模大小;同时选用行政管理费占财政支出比重(张海星,2003[16];孙琳和汤蛟伶,2010[17];Hessami,2010[18])作为辅助代理变量,以便对实证结果进行稳健性检验,该指标潜在的含义是政府在保障自身运行方面所付出的费用占财政支出的比重,是政府自身的相对规模。

Struci,t为非税收入的代理变量,即非税收入占财政收入的比重。鉴于数据的可取得性,本文研究的非税收入是一个比较狭义的范畴,指过去纳入预算内收入、现在纳入一般预算收入的非税收入,主要有行政事业性收费收入、专项收入、罚没收入、国有资源有偿使用收入、国有资本经营收入、其他收入。

Xi,t为其他控制变量,根据已有研究主要包含以下指标:

Rpgdp,实际人均GDP。用以衡量经济发展水平这一影响政府规模的重要因素(Ghosh,2009[19]; Fölster和Henrekson,2001[20];苏晓红和王文剑,2008[21];毛捷等,2015[22])。根据瓦格纳法则,一国的经济发展水平越高其财政支出也会随之增长越快;根据Musgrave(1969)[23]的发展阶段论,经济发展阶段的不断提升会使人们对公共服务水平的要求越来越高。

Industry,第二产业占GDP比重。根据瓦格纳法则等理论,第二产业占比也是影响政府规模的一个重要经济因素,而且在我国,第二产业占比通常还作为政府投资的一个主要风向标,从而影响地方财政支出。

Urban,城镇化率(Kenny和Winer,2006[24];王文剑,2010[25])。城镇人口占总人口比重,一般认为,城镇化水平的提高,会增加对政府加强基础设施建设的需求,从而影响政府规模。

Ratio,老年赡养比。老年人比重的提高会增加对政府提供社会保障的需求,从而影响政府规模(Musgrave,1969[23]; Tridimas和Winer,2005[26]; Kenny和Winer,2006[24];孙亚忠,2005[27])。

Open,对外开放度(Lee et al.,2013[12];梅冬州和龚六堂,2012[28];毛捷等,2015[22])。该变量一般通过经济效应影响政府规模,作为政府引导当地经济发展的一个重要指标通常会对政府的财政支出选择产生一定的作用,且地方政府为了吸引外国投资,往往会通过提高软硬件社会环境的方式来改善投资环境。

计量模型中的i表示省份(或地区),t表示时间,δi则表示与特定地区相关的不可观察且不随时间变动的因素,ηt代表年份因素,εi,t表示随机扰动项。

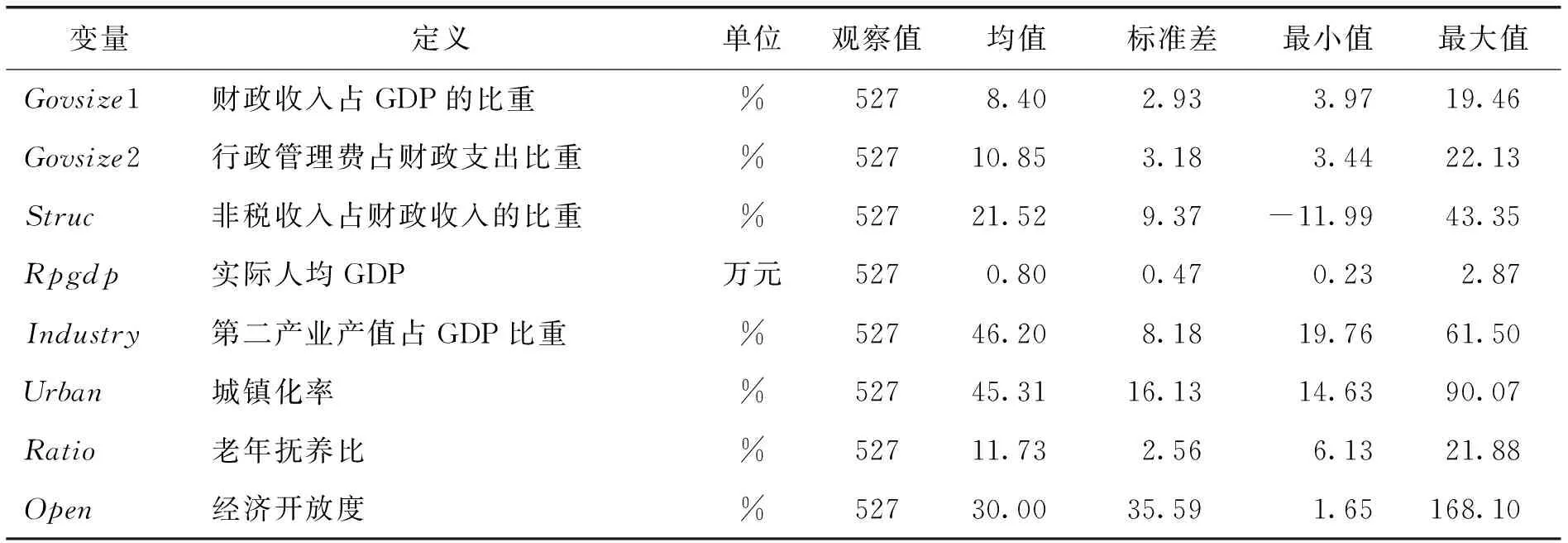

(二)数据来源及统计性描述

本文使用的数据来源于国泰安经济金融研究数据库、中国经济信息统计网数据库、《中国统计年鉴》、《中国人口和就业统计年鉴》等。在基于数据可得性与完备性的前提下,选取我国1998-2014年31个省级区域的面板数据,1998年同时也是我国政府想摆脱“精简——膨胀——再精简——再膨胀”循环的开始,因此从数据上更能理性反映税费结构是否会影响政府规模。另外,实际人均GDP数据,使用以1998年为基年的实际增长率进行消减得到;老年抚养比数据,使用老年人占适龄工作人口比重;非税收入占财政收入比重的数据,由于2006年及以前的国有企业亏损补贴统计到非税收入中,因此,个别省份的个别年份非税收入出现负数;经济开放度数据,使用按境内目的地和货源地分的进出口总额占GDP比重,而没有使用按经营单位所在地分的进出口总额占GDP比重。

表1 变量定义及数据统计性描述

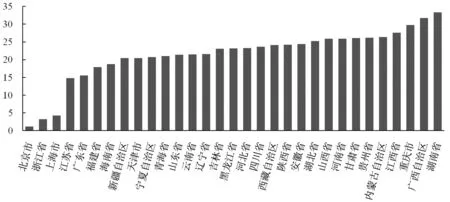

(三)各省非税收入占财政收入比重的统计分析

图2为各省非税收入占财政收入的状况。从图中可以看出,北京市非税收入占财政收入的比重最小,1998-2014年平均为1.11%;湖南省非税收入占财政收入的比重最大,1998-2014年平均为33.29%。

图2 各省非税收入占财政收入比重(%)

四 实证分析

(一)静态面板检验

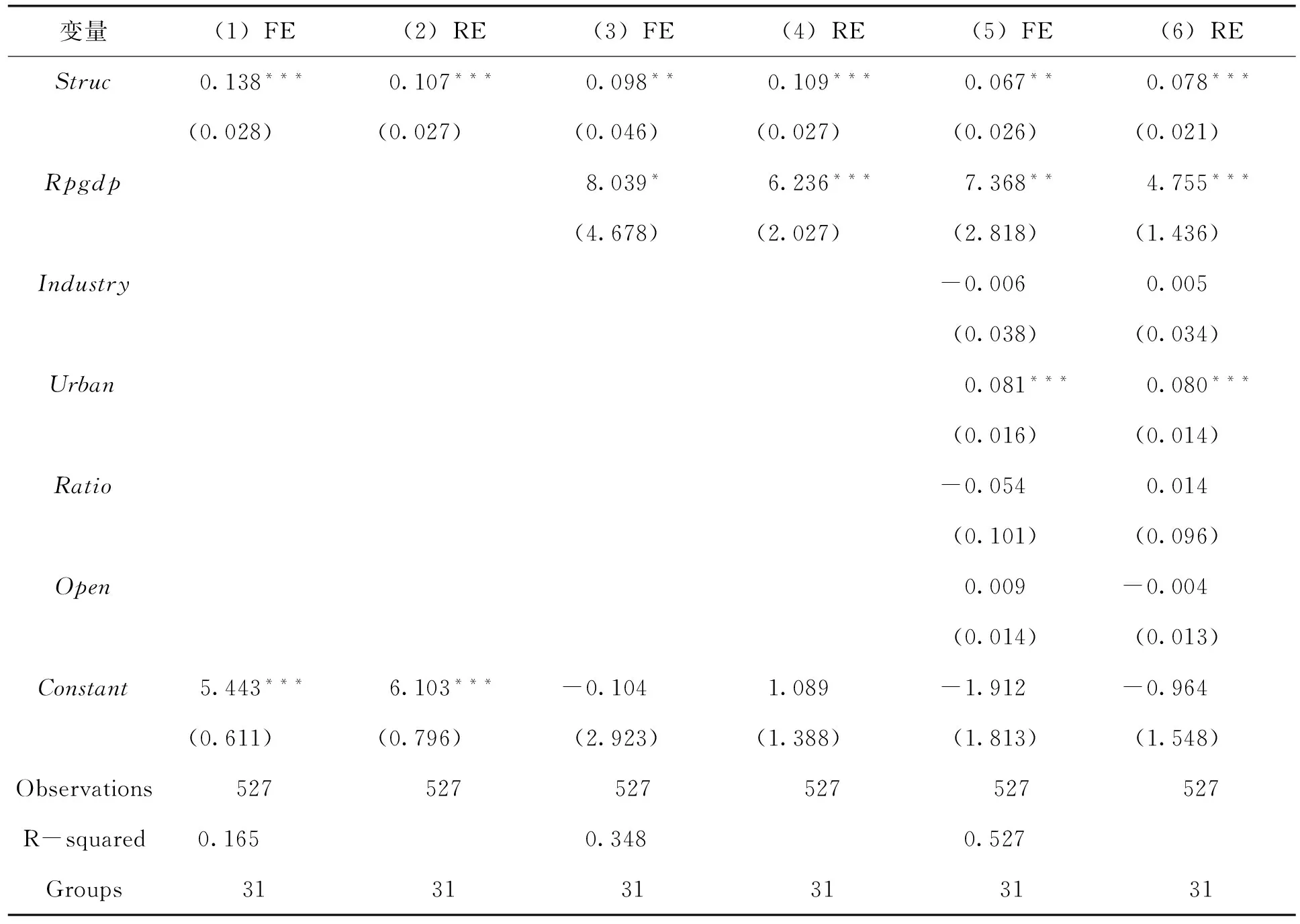

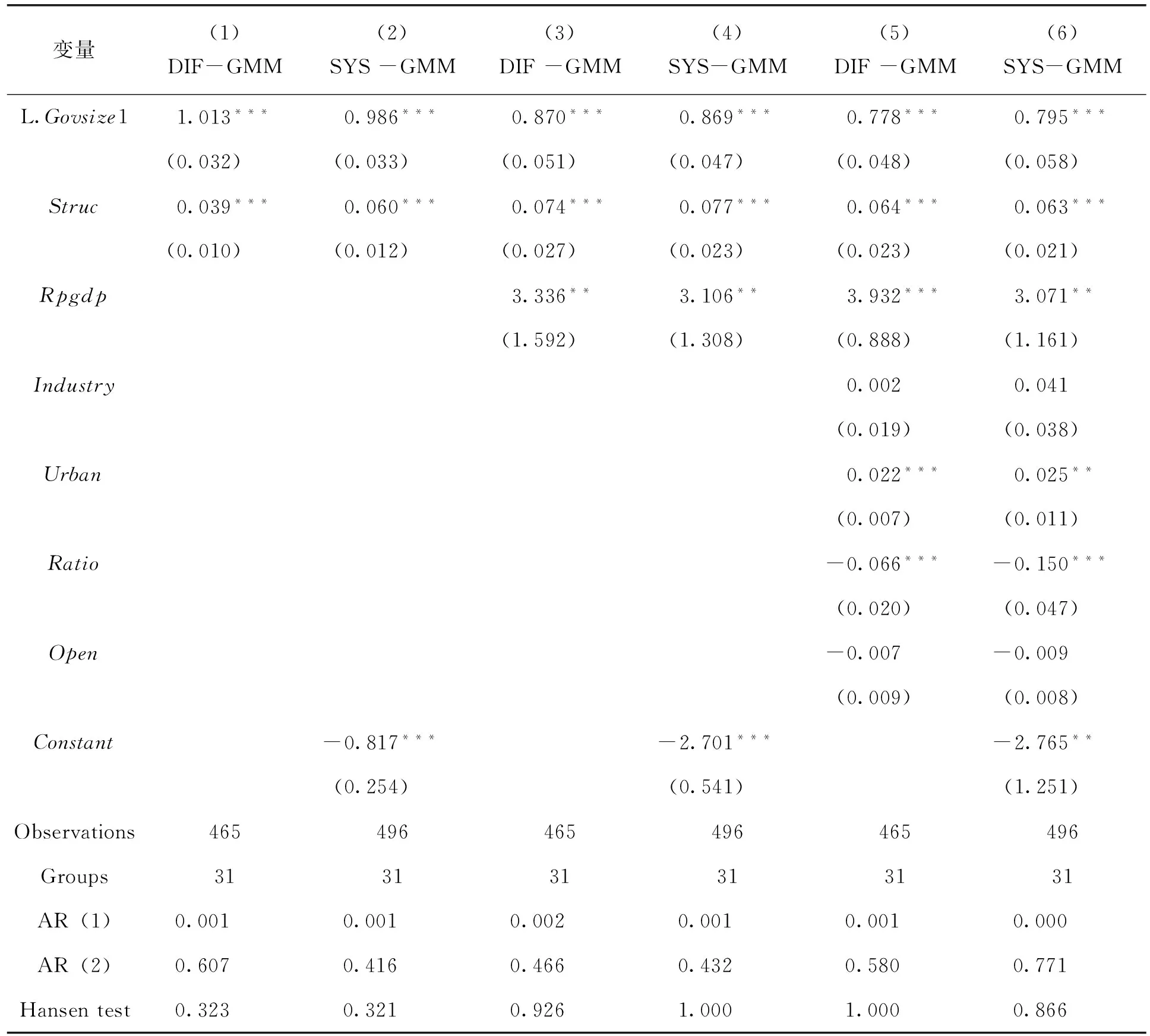

静态面板的实证分析见表2。因变量均为以财政收入占GDP比重衡量的政府规模,核心解释变量均为非税收入占财政收入的比重;列(1)和列(2)是未控制其他影响因素情况下的估计结果,作为基准模型;列(3)和列(4)是引入了经济发展水平(Rpgdp)这一影响政府规模的重要因素的估计结果,列(5)和列(6)是进一步引入其他控制变量的估计结果,从而逐步解决了变量遗漏所引发的内生性问题。列(1)、(3)和(5)是固定效应(FE)模型估计结果;列(2)、(4)和(6)是随机效应(RE)模型估计结果。

表2 静态面板检验结果

注:括号中是Robust standard errors,***、**、*分别表示在1%、5%、10%的水平上显著。

由表2可以看出:(1)非税收入占财政收入的比重和以财政收入占GDP比重衡量的政府规模之间呈现显著的正相关关系,且均通过1%和5%水平的显著性检验。非税收入占财政收入比重越大,财政收入占GDP的比重就越高。非税收入占财政收入比重每增加1个百分点,财政收入占GDP的比重增加不到0.1个百分点;(2)实际人均GDP、城镇化水平等,与以财政收入占GDP比重衡量的政府规模之间均呈现显著的正相关关系,与已有研究结论相符。

(二)基于内生性问题控制的动态面板检验

本文使用的解释变量为实际人均GDP、第二产业占GDP比重、经济开放度等,为了避免产生解释变量与扰动项相关这一内生性问题,固定效应、随机效应等只能控制地方个体异质性和随时间变动影响的估计方法在本文不再适用。对此,进一步采用DIF-GMM方法,即差分GMM方法进行估计,使用被解释变量的滞后项以及严格外生的解释变量作为被解释变量的差分项的工具变量,从而在不寻找其他外生工具变量的情况下解决模型内部的内生性问题。但如果被解释变量与解释变量近似于随机游走的情况,DIF-GMM会产生严重的弱工具变量问题,因此本文也采用了SYS-GMM(系统GMM)的估计方法,同时利用差分方程和水平方程的内部信息,工具变量的有效性就会得到一定的加强,从而解决弱工具变量问题。

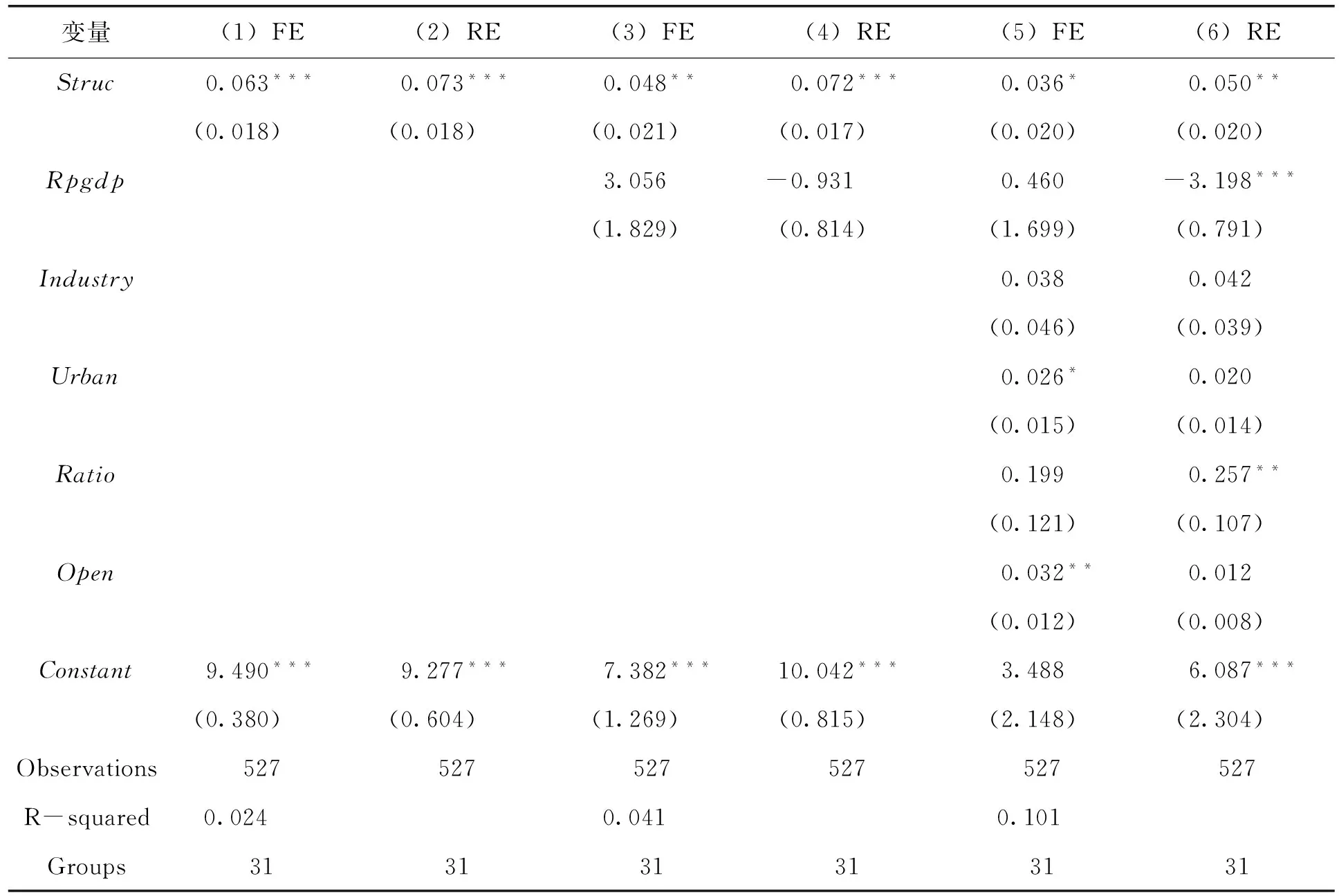

动态面板的检验结果如表3所示。表3中,因变量均为以财政收入占GDP比重衡量的政府规模,核心解释变量均为以非税收入占财政收入比重衡量的税费结构;列(1)和列(3)是DIF-GMM方法的检验结果,列(2)和列(4)是SYS-GMM方法的检验结果;列(1)和列(2)是在未控制其他影响因素情况下的估计结果,作为基准模型,列(3)和列(4)是引入一系列控制变量后的估计结果。从检验结果可以看出:Hansen过度识别约束检验值都不能拒绝原假设,说明工具变量与误差项不相关,整体工具变量有效;Arellano-Bond二阶序列相关检验AR(2)值都不能拒绝原假设,说明不存在显著的二阶残差自相关,GMM估计值无偏且一致。

表3 动态面板检验结果

注:括号中为聚类稳健性标准差;*、**、***分别代表在10%、5%、1%水平上显著;残差的一阶序列相关和二阶序列相关,以及Hansen检验均显示的是p值。

由表3可以看出:(1)以上一年财政收入占GDP比重衡量的政府规模对以当年财政收入占GDP比重衡量的政府规模具有显著的正影响,且均通过1%的显著性检验;(2)非税收入占财政收入的比重和以财政收入占GDP比重衡量的政府规模之间呈现显著的正相关关系,且均通过1%水平的显著性检验。非税收入占财政收入比重越大,财政收入占GDP的比重就越高。非税收入占财政收入比重每增加1个百分点,财政收入占GDP的比重增加不到0.1个百分点;(3)实际人均GDP和城镇化水平等,与以财政收入占GDP比重衡量的政府规模之间均呈现显著的正相关关系,与已有研究结论相一致;但老年人抚养比与以财政收入占GDP比重衡量的政府规模之间均呈现显著的负相关关系,与已有研究结论不一致。

(四)稳健性检验

为进一步检验实证结果的稳健性,选用政府规模的辅助代理变量行政管理费占财政支出的比重做实证分析。

静态面板的稳健性检验结果如表4所示。表4中,因变量为行政管理费占财政支出的比重,核心解释变量为非税收入占财政收入的比重;列(1)和列(2)是在未控制其他影响因素情况下的估计结果,作为基准模型;列(3)和列(4)是引入了经济发展水平(Rpgdp)这一影响政府规模的重要因素的估计结果,列(5)和列(6)是进一步引入其他控制变量的估计结果,从而逐步解决了变量遗漏所引发的内生性问题。列(1)、(3)和(5)是固定效应(FE)模型估计结果;列(2)、(4)和(6)是随机效应(RE)模型估计结果。

表4 静态面板的稳健性检验结果

注:括号中是Robust standard errors,***、**、*分别表示在1%、5%、10%的水平上显著。

由表4可以看出:非税收入占财政收入的比重和以行政管理费占财政支出比重衡量的政府规模之间呈现显著的正相关关系,均通过显著性检验。非税收入占财政收入比重越大,行政管理费占财政支出的比重就越高。非税收入占财政收入比重每增加1个百分点,行政管理费占财政支出的比重增加约0.05个百分点。替换政府规模代理变量后的静态面板检验结果证明实证结果是稳健的。

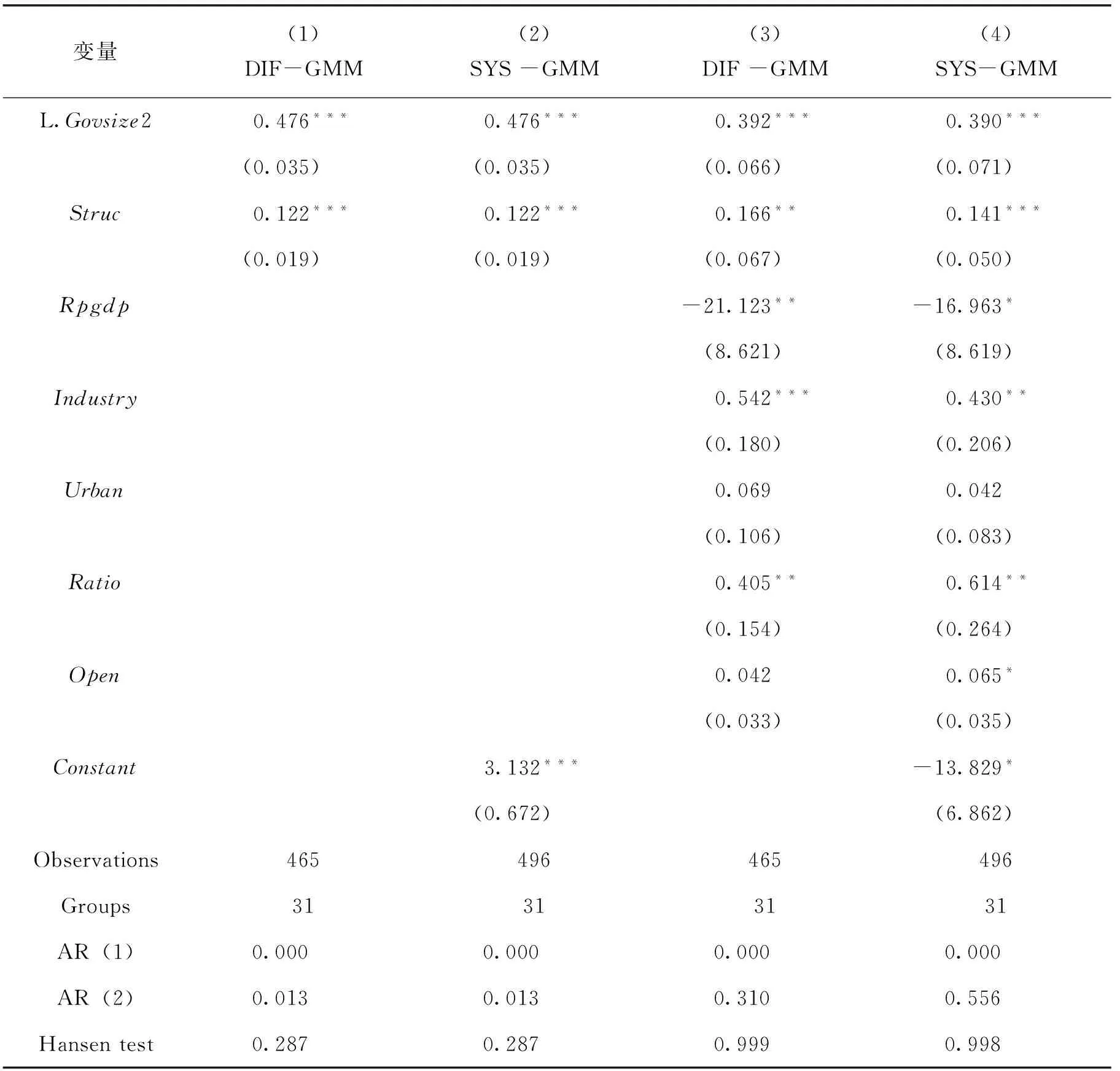

动态面板的稳健性检验结果如表5所示。表5中,因变量均为以行政管理费占财政支出比重衡量的政府规模,核心解释变量均为以非税收入占财政收入比重衡量的税费结构;列(1)和列(3)是DIF-GMM方法的检验结果,列(2)和列(4)是SYS-GMM方法的检验结果;列(1)和列(2)是在未控制其他影响因素情况下作为基准模型进行估计的结果,列(3)和列(4)是引入一系列控制变量后的估计结果。从检验结果可以看出:基准模型未通过Arellano-Bond二阶序列相关检验;但引入一系列控制变量后,模型均通过Hansen过度识别约束检验和Arellano-Bond二阶序列相关检验,实证结果有效。

表5 动态面板的稳健性检验结果

注:括号中为聚类稳健性标准差;*、**、***分别代表在10%、5%、1%水平上显著;残差的一阶序列相关和二阶序列相关,以及Hansen检验均显示的是p值。

由表5可以看出:(1)以上一年行政管理费占财政支出比重衡量的政府规模对以当年行政管理费占财政支出比重衡量的政府规模具有显著的正影响,且均通过1%的显著性检验;(2)非税收入占财政收入比重和以行政管理费占财政支出比重衡量的政府规模之间呈现显著的正相关关系,且均通过1%和5%水平的显著性检验。非税收入占财政收入比重越大,行政管理费占财政支出比重就越高。非税收入占财政收入比重每增加1个百分点,行政管理费占财政支出比重增加约0.15个百分点。替换政府规模代理变量后的动态面板检验结果充分证明本文实证结果是稳健的。

五 主要结论和政策建议

本文利用1998-2014年中国31个省级行政区域的数据,同时采用多种静态和动态面板数据模型进行实证分析,并更换因变量的辅助代理变量进行稳健性检验,阐明了非税收入对政府规模的影响机制。主要结论为:非税收入会显著影响政府规模。非税收入占财政收入比重越大,财政收入占GDP比重就越高,行政管理费占财政支出比重就越高,政府规模就越大。非税收入占财政收入比重每增加1个百分点,财政收入占GDP的比重增加约0.1个百分点,行政管理费占财政支出的比重增加约0.15个百分点。

由于非税收入征收力度具有更大的灵活性和可操作性,地方政府税收收入难以满足需要时,就会寻求以非税收入替代税收收入。地方非税收入和税收收入之间存在明显的“此消彼长”关系和一定的“替代”关系,非税收入是地方财政收入的“稳定器”。所以,依据本文的研究结论,提出如下政策建议:

(1)完善分税制,重建地方税体系,赋予地方政府更大的财权。在“营改增”的背景下,地方政府失去了最重要的主体税种营业税,这意味着地方可支配的自主性税源减少,在一定程度上刺激了地方政府增加非税收入的动机。所以,完善分税制增加地方政府自主性税源,是解决非税收入膨胀的重要前提条件。

(2)在当前供给侧结构性改革的大背景下,减税不应该仅仅是狭义的“减税”,还要“减费”。减税的真正目的是“减负”,要大力度地清理非税收入,防止刚性的财政支出需要倒逼地方非税收入逆势增长。对于确实有必要继续存在的非税收入,需要全面规范其征收管理。财政收入的征收,应该做到“应收尽收、无收禁收”,这就需要强化法律法规对税务部门征税收费行为的刚性约束,做到“依法治税、依法治费”,例如把财政部颁发的《政府非税收入管理办法》这一部门规章提升为更高层面的法律法规。清费立税带来的预算约束硬化,将显著地降低政府财政收入在GDP中占有的份额,降低行政管理费在财政支出中占有的份额,从而调整政府规模。

[1] 王佳杰, 童锦治, 李星. 税收竞争、 财政支出压力与地方非税收入增长[J]. 财贸经济, 2014, (5): 27-38.

[2] 李友志. 着力构建科学规范的非税收入管理体系——非税收入与税收比较研究[J]. 湖南社会科学, 2010, (3): 1-7.

[3] 邓力平, 邓秋云. 非税收入: 基于国家财政、 公共财政和发展财政的分析[J]. 财政研究, 2009, (9): 2-5.

[4] 李婉. 中国式财政分权与地方政府预算外收入膨胀研究[J]. 财经论丛, 2010, (3): 24-30.

[5] 童锦治, 李星, 王佳杰. 财政分权、 多级政府竞争与地方政府非税收入——基于省级空间动态面板模型的估计[J]. 吉林大学社会科学学报, 2013, (6): 33-42.

[6] Auriol, E., Warlters, M.. Taxation Base in Developing Countries[J].JournalofPublicEconomics, 2005, 89(4): 625-646.

[7] 王志刚, 龚六堂. 财政分权和地方政府非税收入: 基于省级财政数据[J]. 世界经济文汇, 2009, (5): 17-38.

[8] 周黎安. 中国地方官员的晋升锦标赛模式研究[J]. 经济研究, 2007, (7): 36-50.

[9] 邓晓飞, 冯海波. 财政收入缘何刚性增长——经济增长的政府投资依赖与财政增收计划机制关系的解释[J]. 产经评论, 2013, 4(4): 132-141.

[10] Mueller, D. C., Stratmann, T.. The Economic Effects of Democratic Participation[J].JournalofPublicEconomics, 2003, 87(9): 2129-2155.

[11] Tosun, M. S.. Explaining the Variation in Tax Structures in The MENA Region[R]. UNR Economics Working Paper Series, No.06-018, 2006.

[12] Lee, D., Kim, D., Borcherding, T. E.. Tax Structure and Government Spending: Does the Value-added Tax Increase the Size of Government[J].NationalTaxJournal, 2013, 66(3): 541-570.

[13] Afonso, A., Furceri, D.. Government Size, Composition, Volatility and Economic Growth[J].EuropeanJournalofPoliticalEconomy, 2010, 26(4): 517-532.

[14] Nellor, D.. The Effect of the Value-added Tax on the Tax Ratio[R]. IMF Working Paper, No.87/47, 1987.

[15] 郭庆旺, 贾俊雪. 中国地方政府规模和结构优化研究[M]. 北京: 中国人民大学出版社, 2012.

[16] 张海星. 财政支出结构与经济增长实证分析[J]. 投资研究, 2003, (6): 15-17.

[17] 孙琳, 汤蛟伶. 税制结构、 “财政幻觉”和政府规模膨胀[J]. 中央财经大学学报, 2010, (11): 1-4.

[18] Hessami, Z.. The Size and Composition of Government Spending in Europe and Its Impact on Well-being[J].Kyklos, 2010, 63(3): 346-382.

[19] Ghosh, S.. Electricity Supply, Employment and Real GDP in India: Evidence from Cointegration and Granger-causality Tests[J].EnergyPolicy, 2009, 37(8): 2926-2929.

[20] Fölster, S., Henrekson, M.. Growth Effects of Government Expenditure and Taxation in Rich Countries[J].EuropeanEconomicReview, 2001, 45(8): 1501-1520.

[21] 苏晓红, 王文剑. 中国的财政分权与地方政府规模[J]. 财政研究, 2008, (1): 44-46.

[22] 毛捷, 管汉晖, 林智贤. 经济开放与政府规模——来自历史的新发现(1850-2009)[J]. 经济研究, 2015, (7): 87-101.

[23] Musgrave, R. A..FiscalSystems[M]. London: Yale University Press, 1969.

[24] Kenny, L.W., Winer, S. L.. Tax Systems in the World: An Empirical Investigation into the Importance of Tax Bases, Administration Costs, Scale and Political Regime[J].InternationalTaxandPublicFinance, 2006, 13(2-3): 181-215.

[25] 王文剑. 中国的财政分权与地方政府规模及其结构[J]. 世界经济文汇, 2010, (5): 105-119.

[26] Tridimas, G., Winer, S. L.. The Political Economy of Government Size[J].EuropeanJournalofPoliticalEconomy, 2005, 21(3): 643-666.

[27] 孙亚忠. 适度政府规模的数量和质量分析[J]. 南京社会科学, 2005, (7): 58-63.

[28] 梅冬州, 龚六堂. 开放真的导致政府规模扩大吗?——基于跨国面板数据的研究[J]. 经济学 (季刊), 2012, (4): 243-264.

[29] 余英, 俞成锦. 财政生产性支出、 税制结构与居民消费增长[J]. 产经评论, 2016, 7(1): 147-160.

[30] 刘明勋, 冯海波. 地方财政收入超经济增长之谜——基于税收任务刚性约束效应的实证研究[J]. 广东外语外贸大学学报, 2016, (2): 21-30.

[31] Arellano, M., Bond, S.. Some Tests of Specification for Panel Data: Monte Carlo Evidence and an Application to Employment Equations[J].TheReviewofEconomicStudies, 1991, 58(2): 277-297.

[32] Blundell, R., Bond, S.. Initial Conditions and Moment Restrictions in Dynamic Panel Data Models[J].JournalofEconometrics, 1998, 87(1): 115-143.

[引用方式]刘明勋, 冯海波. 非税收入会影响政府规模吗?[J]. 产经评论, 2017, 8(1): 134-144.

Can Non-tax Affect Government Scale?

LIU Ming-xun FENG Hai-bo

The article studies the relation between non-tax and government scale from both theoretical and empirical aspects. First we built the two theoretical hypothesis “Under the Chinese fiscal system, local government is facing severe pressure of fiscal expenditure, but the tax disposed by local government is not enough to meet the needs of the spending, local government will tend to use non-tax to expand financial resources, which is more autonomous authority, less regulation, more soft budget constraint. The government scale is then expanded.” Then we adopt the various static panels and dynamic panels model to present strong supporting evidence on our theory hypothesis by using the sample of 31 provinces over the period 1998-2014. Our findings indicates that: There really exists an impact of non-tax over government scale. When the ratio of non-tax to public revenuer is more bigger, the government scale is more easy to expand.

non-tax; government scale; soft budget

2016-10-11

国家自然科学基金面上项目“税制结构与可持续经济增长:基于地方政府行为的研究”(项目编号:71573106,项目主持人:冯海波)。

刘明勋,暨南大学经济学院财税系博士研究生,广东外语外贸大学经济贸易学院税务系副教授,研究方向为税制结构;冯海波,博士,暨南大学经济学院财税系教授、博士生导师,研究方向为税制结构。

F812.7

A

1674-8298(2017)01-0134-11

[责任编辑:陈 林]

10.14007/j.cnki.cjpl.2017.01.011