管理者攫取私利行为对多元化公司股权激励有效性的影响

2017-04-25刘傲琼

刘傲琼

管理者攫取私利行为对多元化公司股权激励有效性的影响

刘傲琼

以委托代理理论为基础,分别用理论模型和实证模型研究多元化公司中管理者攫取私利行为对股权激励有效性的影响。结果表明:管理者利益驱动的多元化公司中,管理者攫取私利水平越高,能够获得的股权激励水平越高,会促进公司多元化水平的上升,降低公司价值。实证研究结果与理论分析结果吻合,并通过稳定性检验。总体而言,管理者利益驱动多元化公司的股权激励失效,股东利益驱动多元化公司的股权激励同样是低效率的,而专业化公司的股权激励起到了促进公司价值增加的作用。

管理者利益驱动; 股权激励; 多元化

一 引 言

20世纪50年代以来,西方国家的大型公司迎来了多元化潮,公司通过收购并购或自身发展进行横向或纵向的多元化,学者们也开始对这一领域展开深入研究,获得大量有价值的成果。公司多元化因不同的动机而产生,Larsson(1990)[1]将公司多元化的动机分为股东利益驱动、管理者利益驱动和风险分担三类。股东利益驱动下的公司多元化是以股东利益最大化为目标。风险分担下的公司多元化是指管理者和股东通过多元化分散公司面临的行业风险,减小公司破产概率,从而降低二者风险。管理者利益驱动下的公司多元化是以管理者自身利益最大化为目标,而不是以股东利益和公司价值最大化为目标进行的多元化。比较来看,管理者以自身利益最大化为目标导致其攫取私利行为较其他类型公司更为普遍和严重。Jiraporn et al.(2006)[2]指出,在自身利益驱动下,管理者为巩固其在公司的地位和获取更高薪酬,选择公司多元化,这提高了公司获取信息及其部门协同的成本,增加了公司所处内外部环境和产业价值链的复杂性,从而降低了公司价值。尽管公司能够通过多元化分散外部风险,降低破产风险(Aggarwal et al.,2003)[3],但Eisenmann(2002)[4]认为为攫取私利,管理者将利用公司自由现金流选择高风险行业进行多元化投资,若投资成功,将提高其地位并为自己带来经济利益。若投资失败,可将风险转嫁给投资者,而管理者无需承担任何损失。Brusco和Panunzi(2005)[5]研究指出,多元化公司各部门之间能够形成公司内部资产市场,由于委托代理问题的存在,管理者往往将资金分配给能够为自己带来更多利益的部门而忽略真正能够提升公司价值的部门的资金需求,这一行为将导致公司内部的资金错配,导致无效投资和多元化折价。Denis et al.(2002)[6]发现,上市公司管理者为了攫取私利,通过关联交易,挪用公司资金,转移公司资产和利润,同时通过对关联交易进行披露管理和盈余管理调增公司利润,掩盖自身攫取私利行为。Ataullah et al.(2014)[7]研究认为,由于多元化公司存在严重的信息不对称,投资者无法准确评估管理者行为带给公司的影响。

Jensen和Meckling(1976)[8]分析股权激励对公司委托代理的作用,指出股权激励将管理者与股东的利益相联系,形成激励共容,但管理者攫取私利的行为在降低公司价值的同时,也损害了自身利益,这就意味着股权激励能够缓解公司内部存在的利益冲突。Morgan和Poulsen(2001)[9]、Kato et al.(2005)[10]、Zhou(2013)[11]、Cooper et al.(2014)[12]、Aaron et al.(2014)[13]、Li et al.(2015)[14]、Parrish和PeConga(2015)[15]、Tang(2016)[16]都认为公司实施股权激励能够起到缓解代理问题、提高公司价值的作用。苏冬蔚和林大庞(2010)[17]将未实施和已实施股权激励的公司进行比较,发现两者的公司绩效存在显著差异,已实施股权激励的公司拥有更高的公司价值。但Fama和Jensen(1983)[18]则认为股权激励使公司管理者拥有大量控制权,反而会使公司的价值降低。Krivogorsky(2006)[19]以欧洲上市公司为样本,考察股权激励与公司价值的关系,发现两者之间没有显著的相关关系。黄桂田和张悦(2008)[20]则认为股权激励对公司绩效存在倒U型影响。针对股权激励效果的上述不同研究结论,笔者分析发现公司的内外部环境、所处行业、管理者行为等因素会直接影响股权激励的效果,这也是学者们在研究股权激励时所忽略的问题。

有鉴于此,本文选择管理者利益驱动多元化公司这一管理者攫取私利行为最为严重的公司类型作为样本,研究管理者攫取私利行为对股权激励有效性的影响。结果表明在多元化公司中,管理者攫取私利行为对股权激励有效性具有显著影响。管理者攫取私利水平越高,能够获取的股权激励水平越高,股权激励失效。股东利益驱动多元化公司的股权激励同样是低效率的,而专业化公司的股权激励起到了促进公司价值增加的作用。

二 理论模型

(一)基本假设

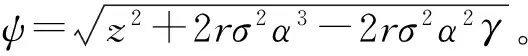

假设管理者选择一种行为x,为行文方便,仍用x表示该行为可能为其带来的收益,而这部分收益当然来自公司的投资收益。假定管理者同时选择的多元化水平为n,公司实施该多元化水平产生的成本也用n表示(Aggarwal,2003)[3]。

假设公司价值为:

π=x-n+ε(n),ε(n)~N(0,σ2)

(1)

其中E(ε(n)|x,n)是对公司价值的冲击,服从N(0,δ2)分布。管理者的投资行为x不可契约化,且管理者进行多元化经营的行为无法被观测。

按照现实情况,管理者工资主要由三部分构成,采用如下工资形式:

ω=ω0+απ+γn

(2)

其中,ω0代表管理者的固定工资水平,α为管理者的股权激励水平,γn为多元化水平工资。

假设管理者的效用函数采用CARA效用函数形式:

(3)

(二) 模型建立过程

将股东与管理者订立契约的过程分为三个时间段,T=0、T=1、T=2。

T=0:股东以企业绩效π和多元化水平n为依据同管理者签订契约。

T=1:管理者选择n和x。

T=2:一旦实现股东的目标π,管理者将依据π和n得到相应的报酬。

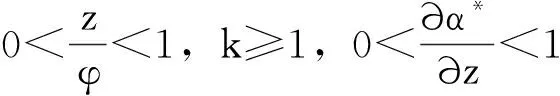

(三)求解过程

1.管理者面临的约束条件是:

(4)

μ0是管理者的保留效用。给定股东的激励选择α和γ,管理者最大化自身效用,即:

(5)

s.t.μ≥μ0

则n*、x*的一阶条件为:

(6)

2. 均衡点处的公司期望净价值,即股东利益为:

E(π-ω|x*(ω), n*(ω))=E(π|x=x*, n=n*)=x*-n*-ω0-α(x*-n*)+γn*

(7)

将n*,x*代入式(7)得到:

(8)

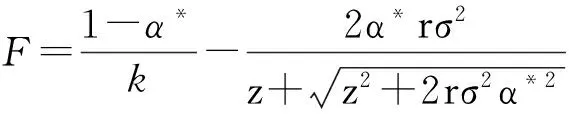

命题1 管理者利益驱动多元化公司中,管理者持股比例随管理者攫取私利水平的增加而提高。

证明:

(9)

其中:

(10)

通过求解可知,若γ*=α*成立,则式(3)变形可得:

(11)

式(11)意味着多元化经营没有成本,与假设不符。所以γ*=α*必不成立,则有:

(12)

可得γ*=α*-1。

所以有:

(13)

由命题1可知,当σ2、k、r保持不变时,α*会随着z的增大而增大。在管理者利益驱动多元化公司中,管理者进行多元化的目的是自身利益最大化,这使得公司内部管理者与股东之间的代理问题更加严重。管理者通过多元化攫取的私利水平能够反映管理者在公司内部的控制权,控制权越大,管理者攫取私利水平越高。根据管理层权力论(Bebchuk和Fried,2003)[21],当管理者对公司的内部控制权较大时,管理者实质上成为了其薪酬制定的控制者。此时以管理者持股为代表的股权激励机制失去降低代理成本的作用,成为管理者攫取私利的寻租工具。管理者利益驱动多元化公司具有涉及行业、部门较多,公司结构和管理系统相对复杂,管理者在公司的可替代性较小等多元化公司的共同特点,此类公司的管理者与其他公司相比往往拥有更大的实际控制权。同时由于多元化公司自身的特点,公司的信息不对称程度更大。更大程度的信息不对称导致公司治理机制弱化,使得管理者对公司的内部实质控制权水平上升,管理者因此有能力干预薪酬方案的制定。所以,管理者以自身利益最大化为目的进行多元化时,管理者利用自身对公司的控制权攫取私利的水平越高,对股权激励方案制定的干预能力越强,管理者最终获得的股权激励水平越高。通过以上分析,本文提出:

假设1:管理者利益驱动多元化公司中,管理者攫取的私利水平越高,管理者获得的股权激励水平越高。

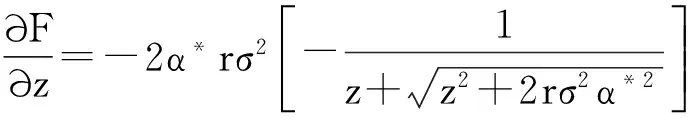

命题2 管理者利益驱动多元化公司中,管理者获得的股权激励水平越高,公司的多元化水平越高。

证明:

(14)

将γ*=α*-1代入式(14)得:

所以:

(15)

命题2表明,当假设σ2、k、r保持不变时,n*和α*会随着z的变动而发生同变关系。z的增加会同时提高n*和α*的水平。这说明,管理者攫取私利水平会影响股权激励对公司多元化水平的作用。当管理者攫取私利水平较高时,高股权激励水平将伴随高公司多元化水平。这说明,在管理者利益驱动多元化公司中,股权激励无法起到抑制管理者肆意提高公司多元化的行为。据此,本文提出:

假设2:管理者利益驱动多元化公司中,管理者获得的股权激励水平越高,公司的多元化水平越高。

命题3 管理者利益驱动多元化公司中,股权激励水平越高,公司价值越低。

证明:

所以:

(16)

命题3表明,当σ2、k、r保持不变时,E(π|x=x*,n=n*)和α*会随着z的变动而发生异变关系。z的增加会在提高α*水平的同时减小E(π|x=x*,n=n*)。这说明,当管理者为了自身利益最大化而进行多元化时,管理者攫取私利水平同样会影响股权激励对公司价值的作用。当管理者攫取私利水平较高时,股权激励水平越高的多元化公司,其公司价值越低。这说明,在管理者利益驱动多元化公司中,股权激励成为管理者寻租的工具,其抑制管理者代理行为、促进公司价值增长的作用丧失,激励机制失效。综上分析,本文提出:

假设3:管理者利益驱动多元化公司中,股权激励水平越高,公司价值越低。

三 实证模型设计

(一)样本与数据来源

根据上海证券交易所和深圳证券交易所2008-2014年发布的处罚条例,选取因管理者行为不当而被处罚的非金融性两权分离多元化公司作为管理者利益驱动公司样本。选择与其所属行业相同,公司规模最为相近且未受到处罚,审计意见为标准无保留意见的非金融性两权分离多元化公司和专业化公司分别进行一对一配对,作为股东利益驱动的多元化公司配对样本和专业化公司配对样本。

经过筛选,最终选取210家公司作为研究样本,每类样本公司各70家。所使用的数据包括2008-2014年公司基本财务数据、公司分行业营业收入数据和宏观经济数据。公司基本财务数据和宏观经济数据来自国泰安数据库和CCER经济金融数据库,公司分行业营业收入数据来自wind数据库,行业分类采用wind四级行业分类标准。

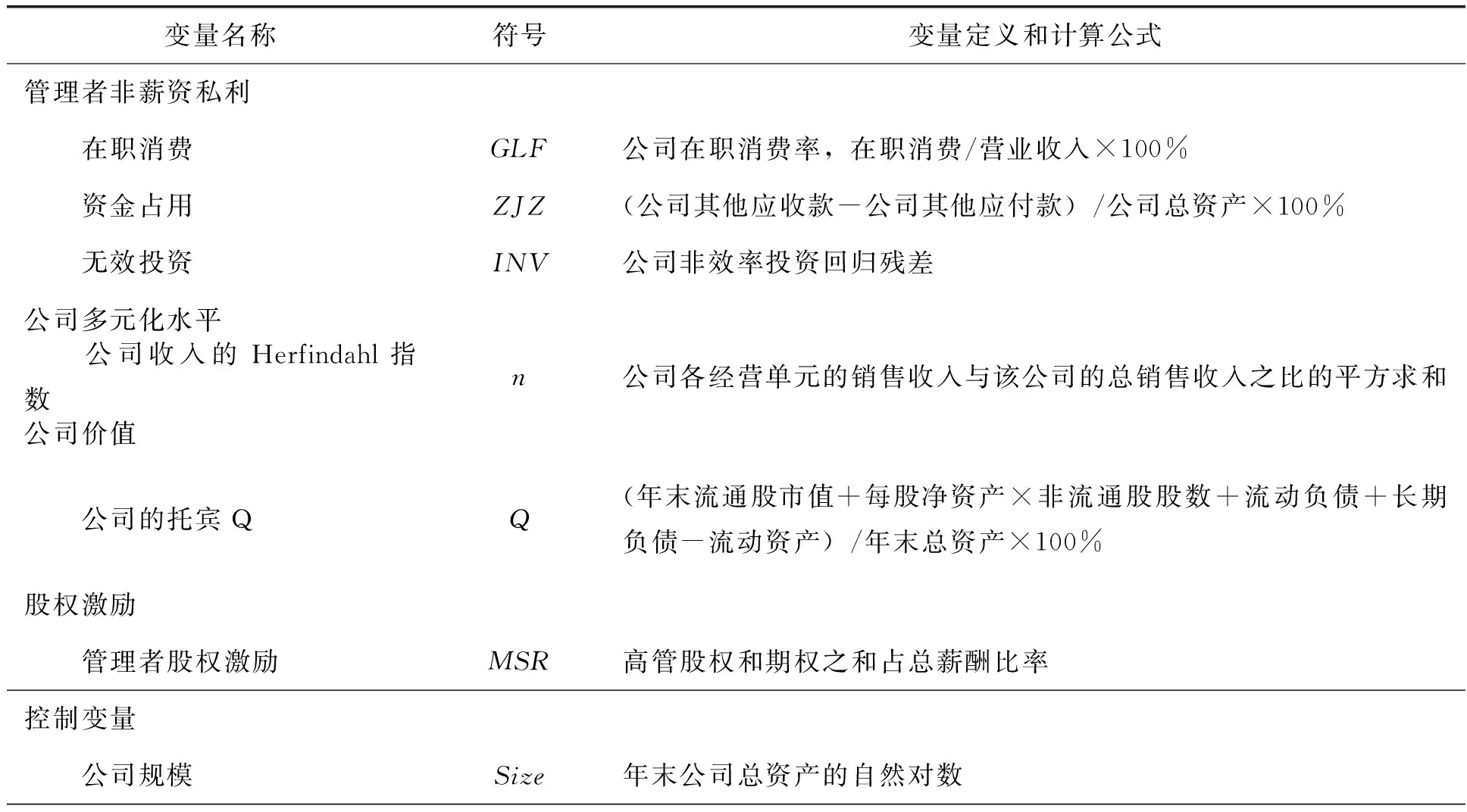

(二)变量说明

1.管理者攫取私利变量

管理者攫取私利的方式主要有三种。第一,管理者在经营公司的过程中,尽可能提高自身的在职消费。陈冬华等(2005)[22]指出,在职消费成为我国公司管理者的隐性薪资,其数量远超过合约签订时的薪资水平。由于多元化公司内部结构较为复杂,涉及行业较多,公司对管理者的管理能力有更高的要求,管理者的可替代性小,公司地位高,相应的更易提高自身的在职消费。同时在职消费仅能从公司的经营费用和管理费用中间接体现,隐蔽性较高,这使得增加在职消费成为多元化公司管理者最直接最简便也最不容易被监管的私利攫取方式。所以本文选择在职消费作为管理者攫取私利的代理变量之一。在职消费为办公费、差旅费、业务招待费等8个明细项目金额的总和。

第二,无效投资是多元化公司管理者最主要的私利攫取手段之一。本文借鉴Richardson(2006)[23]的研究,采用模型(17)的拟合残差来度量非效率投资。

Invi,t=α0+α1Growthi,t-1+α2Levi,t-1+α3Cashi,t-1+α4Agei,t-1+α5Sizei,t-1+α6Reti,t-1+α7Invi,t-1+εi,t

(17)

模型(17)中,Invi,t代表公司新增的投资量,使用公司i第t-1年的成长机会Growthi,t-1、资产负债率Levi,t-1、现金持有量Cashi,t-1、资产规模的自然对数Sizei,t-1、上市年限Agei,t-1及股票年化率Reti,t-1进行拟合回归。使用样本公司数据对模型(17)进行回归分析,若残差大于0,则表明公司过度投资;若残差小于0,则表明公司投资不足。

第三,管理者占用资金的“掏空”行为。由于多元化公司的特殊性,公司总体呈现集团化趋势,公司内部存在利益链条,使得管理者更容易通过关联交易占用公司资金进行“掏空”。资金占用是我国上市公司管理者“掏空”公司的普遍方法,大量的关联方交易成为管理者资金占用的主要手段。由于关联方交易的资金占用在财务报表上主要表现为其他应收应付款,本文选择(其他应收款-其他应付款)/总资产作为管理者资金占用的代理变量。

2.管理者股权激励

管理者获得的股权激励水平通常由股权和期权两部分组成,本文借鉴Bergstresser和Philippon(2006)[24]的方法,通过下式对股权激励水平进行计算:

其中,PRICEi,t为t年末公司i的股票收盘价,CSHARESi,t和OPTIONSi,t分别为i公司CEO于t年持有的股票和期权数量,CASHPAYi,t为管理者的合约薪资,包括固定薪资、奖金等。

3.公司多元化水平

本文使用公司收入的Herfindahl指数来衡量公司的多元化水平,即公司各经营单元销售收入与该公司总销售收入之比的平方求和,计算公式为:

其中,si为第i个经营单元的销售收入,m是该公司不同经营单元的总数。当公司只涉足某一类行业时,n为1,即为专业化公司。按照Herfindahl指数的定义,n越大,说明该公司的行业分散度越高,多元化水平越高;n越小,说明各行业收入比例差距越大,行业集中度越高,多元化水平越低。

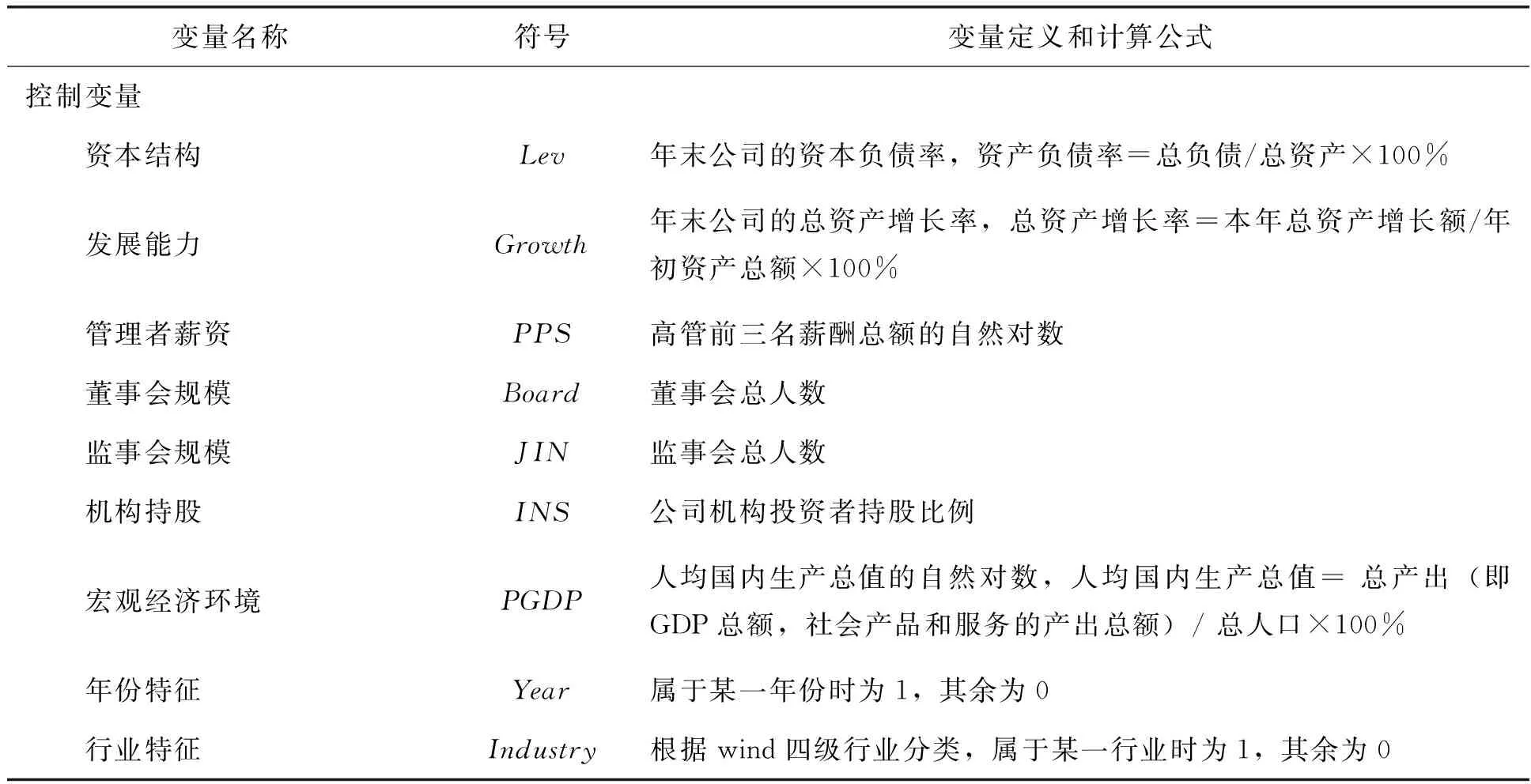

表1 变量定义

(续上表)

变量名称符号变量定义和计算公式控制变量 资本结构Lev年末公司的资本负债率,资产负债率=总负债/总资产×100% 发展能力Growth年末公司的总资产增长率,总资产增长率=本年总资产增长额/年初资产总额×100% 管理者薪资PPS高管前三名薪酬总额的自然对数 董事会规模Board董事会总人数 监事会规模JIN监事会总人数 机构持股INS公司机构投资者持股比例 宏观经济环境PGDP人均国内生产总值的自然对数,人均国内生产总值=总产出(即GDP总额,社会产品和服务的产出总额)/总人口×100% 年份特征Year属于某一年份时为1,其余为0 行业特征Industry根据wind四级行业分类,属于某一行业时为1,其余为0

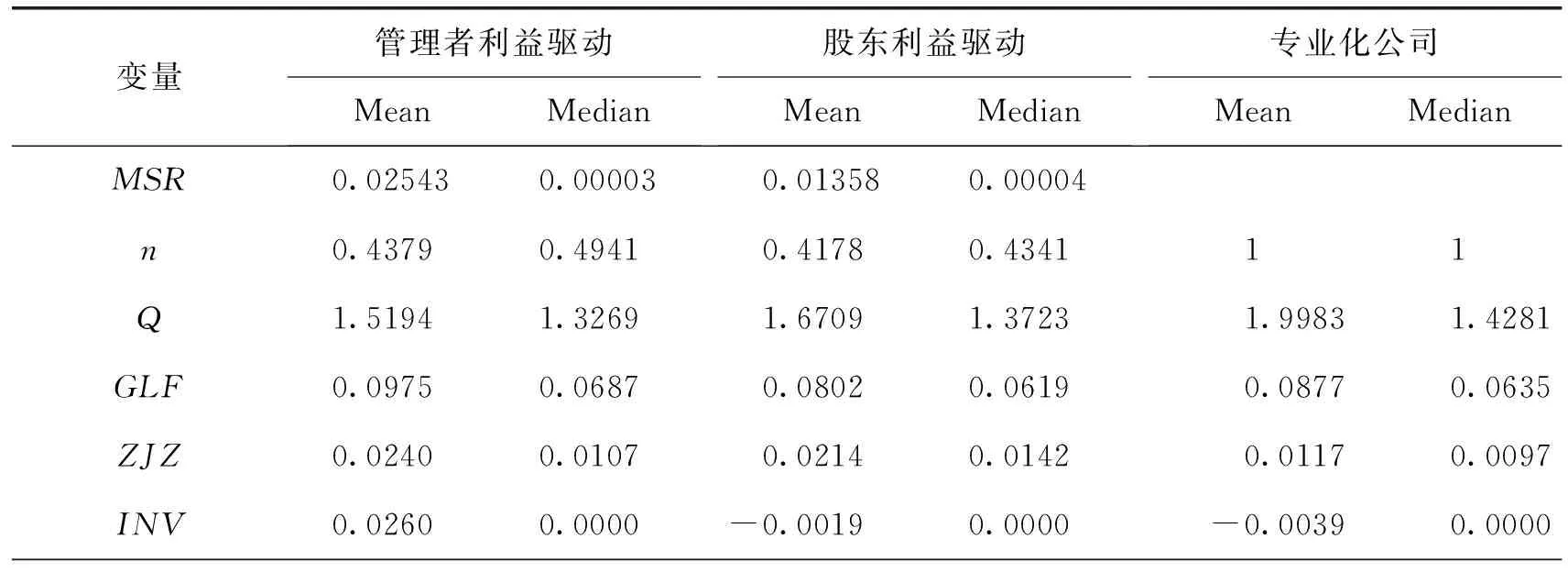

(三)描述性统计

变量的描述性统计结果见表2。从表2中可以看出管理者利益驱动多元化公司的股权激励水平均值为0.02543,高于股东利益驱动多元化公司,低于专业化公司,但管理者利益驱动公司的托宾Q均值为1.5194,低于其他两类公司。管理者利益驱动多元化公司的多元化水平均值为0.4379,高于股东利益驱动多元化公司。从管理者攫取私利变量结果来看,管理者利益驱动多元化公司在职消费率、关联交易的资金占用率均值高于后两类公司,其无效投资的均值大于0,后两类公司无效投资均值小于0,管理者利益驱动多元化公司存在过度投资的现象,而股东利益驱动多元化公司和专业化公司投资普遍不足,这些结果均表明管理者利益驱动多元化公司中管理者攫取私利的现象比其他两类公司更严重。从其他监督机制变量上看,多元化公司的机构投资者比例、两职分离度、董事会和监事会规模均值都高于专业化公司,说明多元化公司的监督水平要高于专业化公司。而管理者利益驱动多元化公司的监督机制变量均值均小于股东利益驱动多元化公司,这一现象表明前者的内部监督水平低于后者,这也是该类公司管理者攫取私利行为更为严重的重要原因。

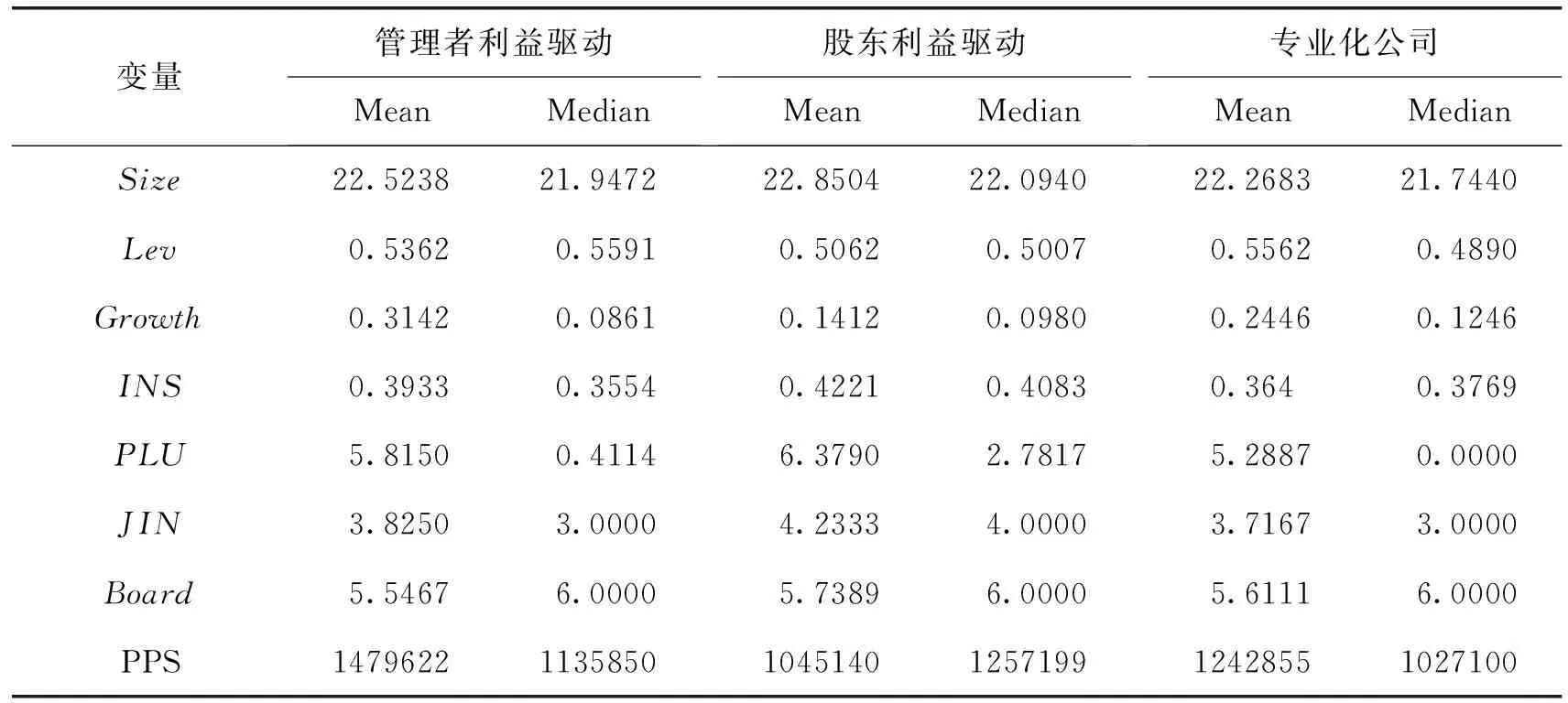

表2 公司分类描述性统计

(续上表)

变量管理者利益驱动MeanMedian股东利益驱动MeanMedian专业化公司MeanMedianSize22.523821.947222.850422.094022.268321.7440Lev0.53620.55910.50620.50070.55620.4890Growth0.31420.08610.14120.09800.24460.1246INS0.39330.35540.42210.40830.3640.3769PLU5.81500.41146.37902.78175.28870.0000JIN3.82503.00004.23334.00003.71673.0000Board5.54676.00005.73896.00005.61116.0000PPS147962211358501045140125719912428551027100

四 实证结果分析

(一)管理者攫取私利行为对股权激励的影响分析

为了验证管理者攫取私利行为对股权激励的影响,将在职消费率、资金占用比率和无效投资三个管理者攫取私利变量作为解释变量,股权激励作为被解释变量,建立混合面板线性回归模型(18)来研究管理者攫取私利行为和股权激励的关系。为了控制外部宏观经济环境、公司自身特征以及其他监督机制的影响,在回归模型中加入了人均GDP、资本负债率、高管薪资、董事会规模等一系列控制变量。模型如下:

MSRit=β0+β1GLFit+β2ZJZit+β3INVit+β4Sizeit+β5Levit+β6Growthit+β7INSit+β8JINit+β9Boardit+β10PPSit+β11PGDPit+∑Industry+∑year+εit

(18)

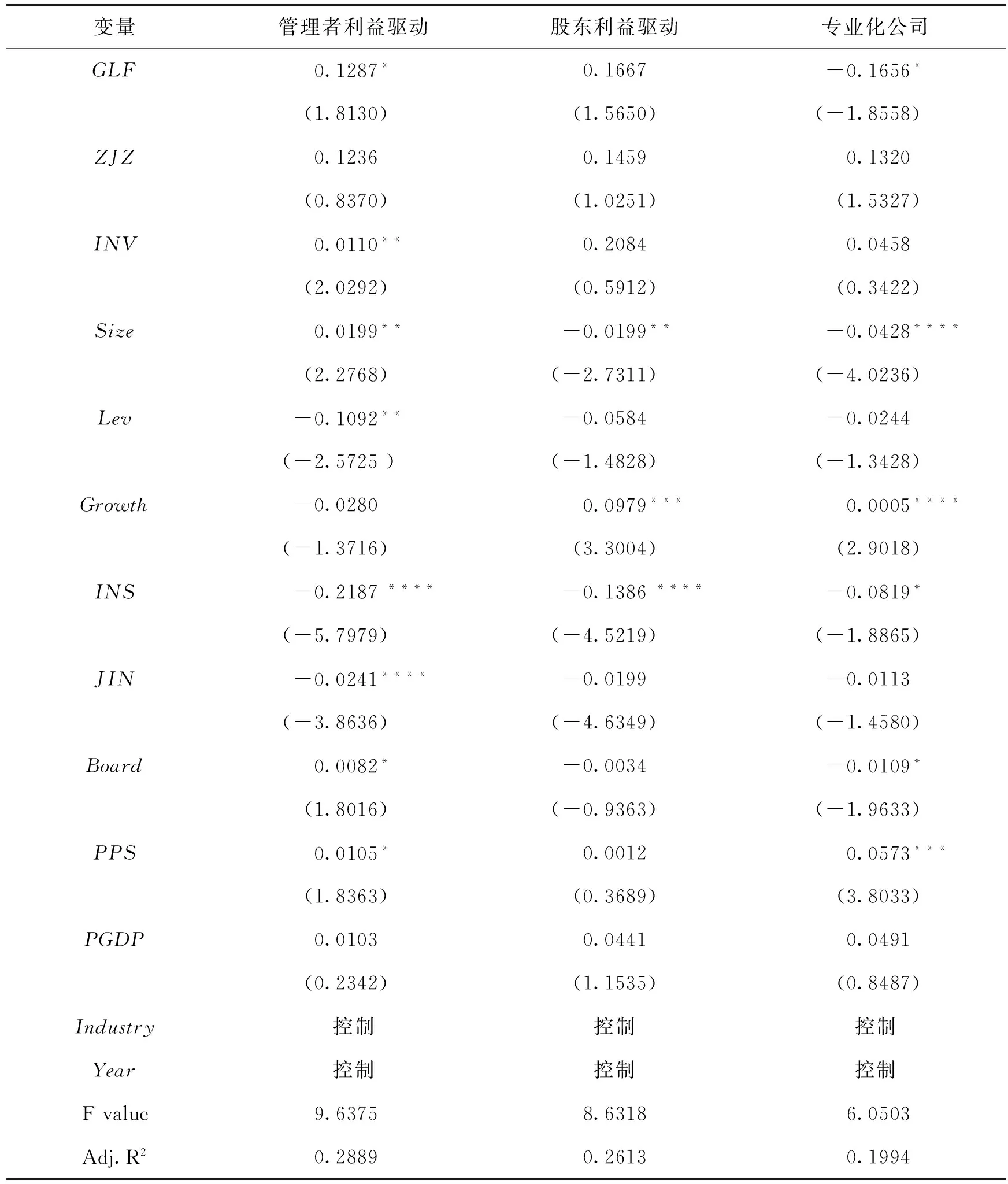

根据所选210家公司和分类方法,利用它们在2008-2014年的财务数据,对上述模型进行回归,所得结果见表3。由表3可得以下结论:

(1)从管理者利益驱动多元化公司的模型回归结果可以看出,模型(18)中在职消费率和无效投资系数显著为正。可见管理者攫取私利水平越高,管理者获得的股权激励水平越高,验证了假设1的合理性。

(2)管理者攫取私利水平的提高对三类公司股权激励产生的作用存在差异。从回归结果可以看出,股东利益驱动多元化公司中三个攫取私利变量均不显著,而专业化公司中,在职消费率的系数显著为负。产生这一结果的原因可能是,在专业化公司中,管理者内部实际控制权较弱,干预制定薪资方案的能力较弱,股东在制定薪资方案时将在职消费作为管理者薪资的替代品考虑进去,使得管理者在拥有高在职消费时,拥有低水平的股权激励。

(3)从控制变量方面分析,各控制变量对股权激励水平的影响不尽相同。值得关注的是,机构持股比例在三类公司模型中的系数均显著为负,这说明机构投资者在管理者薪资制定中起到了重要作用。通常机构持股比例越高,对公司管理者行为的监督约束作用就会越强,那么其约束管理者行为的方式之一便是干预管理者的薪资制定。同时,三类公司机构持股比例系数不同,管理者利益驱动多元化公司的机构持股比例系数绝对值最大,股东利益驱动多元化公司次之,专业化公司的系数绝对值最小,说明管理者利益驱动多元化公司机构投资者的干预作用最强,专业化公司最弱。

表3 管理者攫取私利与股权激励

注: 括号内为t值, ****、***、**、*分别表示在0.1%、1%、5%、10%水平下显著。

(二)管理者利益驱动多元化公司的股权激励有效性分析

从两方面分析管理者利益驱动公司股权激励的有效性:其一是股权激励水平提高是否能够起到使管理者为攫取私利肆意提高公司多元化水平的作用;其二是股权激励水平提高是否能够提升管理者利益驱动多元化公司的价值。为了验证股权激励的有效性,分别以公司的多元化水平和公司价值作为被解释变量,股权激励水平作为解释变量,建立以下模型:

nit=β0+β1MSRit+β2Sizeit+β3Levit+β4Growthit+β5INSit+β6JINit+β7Boardit+β8PPSit+β9PGDPit+∑Industry+∑year+εit

(19)

Qit=β0+β1MSRit+β2Sizeit+β3Levit+β4Growthit+β5INSit+β6?JINit+β7Boardit+β8PPSit+β9PGDPit+∑Industry+∑year+εit

(20)

注: 括号内为t值, ****、***、**、*分别表示在0.1%、1%、5%、10%水平下显著。

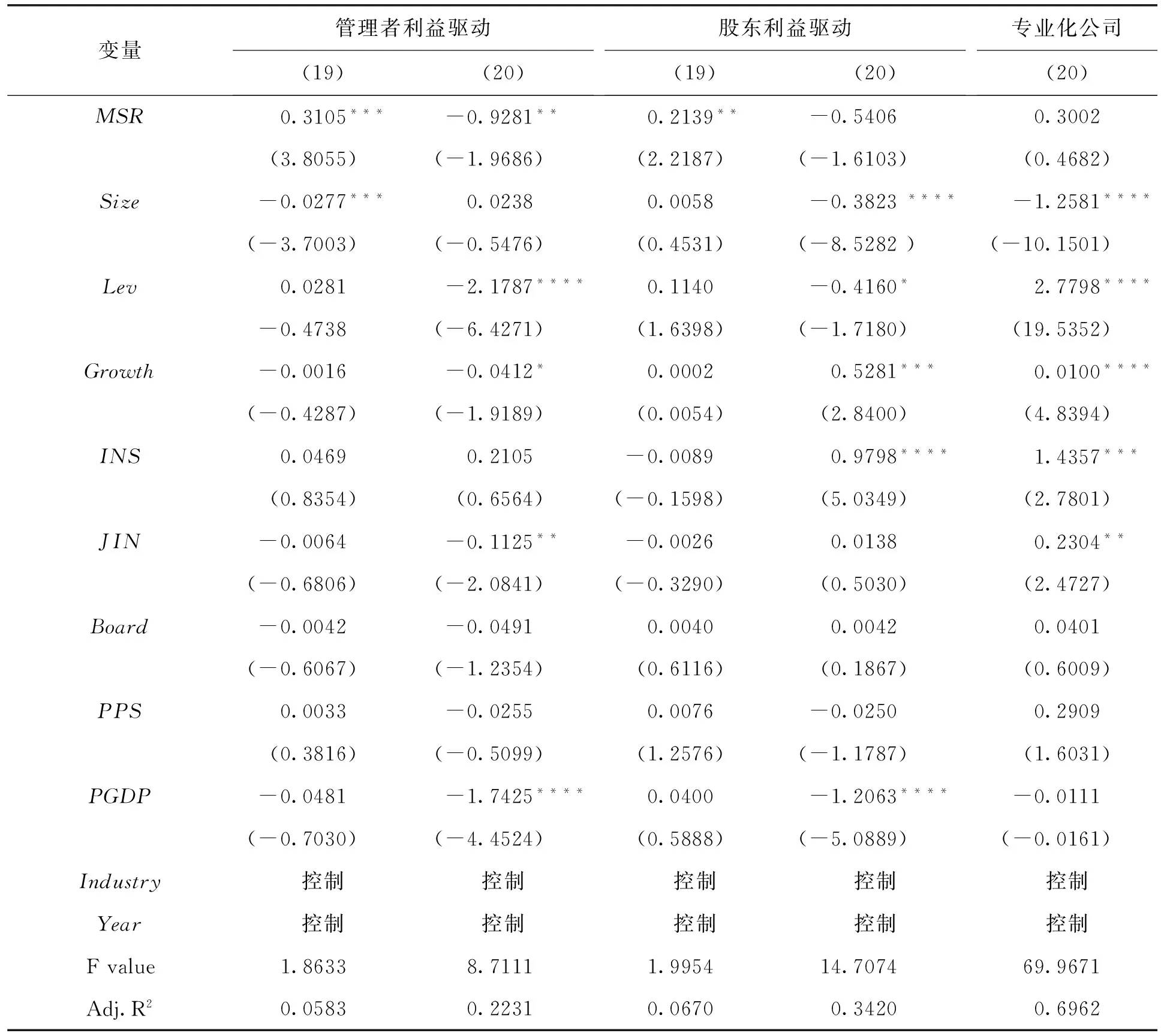

由表4可得以下结论:

1)从管理者利益驱动多元化公司的模型回归结果可以看出,模型(19)中股权激励水平系数显著为正,股权激励水平越高,管理者利益驱动多元化公司的多元化水平越高,验证了假设2的合理性。模型(20)中股权激励水平的系数显著为负,股权激励水平越高,公司价值越低,验证了假设3的合理性。这一结果说明,管理者利益驱动多元化公司的股权激励是失效的。

2)从股东利益驱动多元化公司的模型回归结果可以看出,股权激励水平系数在模型(19)、(20)中均不显著,这一结果说明,股东利益驱动多元化公司的股权激励对抑制多元化水平上升或促进公司价值提升均没有起到显著的作用,股权激励是低效的。而在专业化公司的模型中,股权激励水平系数显著为正,股权激励能够显著促进专业化公司价值的提高。结合上文得出的结论可知,在多元化公司中,管理者攫取私利行为对股权激励有效性有显著影响。管理者能够攫取的私利水平越高,管理者能够获取的股权激励水平越高,股权激励的有效性越低。

(三)稳健性检验

为了检验实证结论的稳健性,进行以下稳健性检验:(1) 使用公司收入熵代替赫芬达尔指数作为公司多元化水平的度量指标;(2)使用ROE替代托宾Q作为公司价值的代理变量。控制变量保持不变,将以上两主要变量进行替换之后建立相同结构的回归模型,实证结果保持不变,表明实证分析具有稳健性。

五 结论与启示

股权激励的有效性研究主要分两类:一是提高股权激励水平能否起到限制管理者为攫取私利肆意提高公司多元化水平的作用;二是是否能够提高多元化公司价值。为研究管理者攫取私利行为对股权激励有效性的影响,本文将多元化公司分成管理者利益驱动多元化公司和股东利益驱动多元化公司,从委托代理角度出发,建立理论模型和实证模型,实证结果与理论分析结果吻合,并通过了稳健性检验。结果表明在多元化公司中,管理者攫取私利行为对股权激励有效性有显著影响:管理者攫取私利水平越高,能够获取的股权激励水平越高,股权激励的有效性越低,股权激励失效。

上述结果为多元化上市公司制订股权激励方案带来以下启示:(1)我国部分多元化公司内部存在一定程度的管理者攫取私利行为,这会影响股权激励的有效性;(2)多元化公司由于内部环境更为复杂,管理者的内部控制权较大,能够攫取的私利水平较高,股权激励方案的制定应与专业化公司相区别。

[1] Larsson, R.. Coordination of Action in M&A: Interpretive and Systems Approaches Towards Synergy[R]. Lund: Lund University, 1990.

[2] Jiraporn, P., Kim, Y. S., Davidson, W. N., et al.. Corporate Governance, Shareholder Rights and Firm Diversification: An Empirical Analysis[J].JournalofBanking&Finance, 2006, 30(3): 947-963.

[3] Aggarwal, R. K., Samwick, A. A.. Why Do Managers Diversify Their Firms? Agency Reconsidered[J].JournalofFinance, 2003, 58(1): 71-118.

[4] Eisenmann, T. R.. The Effects of CEO Equity Ownership and Firm Diversification on Risk Taking[J].StrategicManagementJournal, 2002, 23(6): 513-534.

[5] Brusco, S., Panunzi, F.. Reallocation of Corporate Resources and Managerial Incentives in Internal Capital Markets[J].EuropeanEconomicReview, 2005, 49(3): 659-681.

[6] Denis, D. J., Denis, D. K., Yost, K.. Global Diversification, Industrial Diversification, and Firm Value[J].JournalofFinance, 2002, 57(5): 1951-1979.

[7] Ataullah, A., Davidson, I., Le, H., et al.. Corporate Diversification, Information Asymmetry and Insider Trading[J].BritishJournalofManagement, 2014, 25(2): 228-251.

[8] Jensen, M. C., Meckling, W. H.. Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure[J].SocialScienceElectronicPublishing, 1976, 3(76): 305-360.

[9] Morgan, A. G., Poulsen, A. B.. Linking Pay to Performance Compensation Proposals in the S&P 500[J].JournalofFinancialEconomics, 2001, 62(3): 489-523.

[10] Kato, H. K., Lemmon, M., Luo, M., et al.. An Empirical Examination of the Costs and Benefits of Executive Stock Options: Evidence from Japan[J].JournalofFinancialEconomics, 2005, 78(2): 435-461.

[11] Zhou, H.. The Preliminary Research of Stock Option Incentive and Good Power Price to Senior Executives of the Listed Companies in China[C]. The 19th International Conference on Industrial Engineering and Engineering Management, Springer Berlin Heidelberg, 2013: 611-621.

[12] Cooper, M. J., Gulen, H., Rau, P. R.. Performance For Pay? The Relation Between CEO Incentive Compensation and Future Stock Price Performance[R]. Available at SSRN: https://ssrn.com/abstract=1572085, 2014.

[13] Aaron, J. R., Harris, M. L., McDowell, W. C., et al.. Optimal CEO Incentive Contracts: A Prospect Theory Explanation[J].JournalofBusinessStrategies, 2014, 31(2): 336-356.

[14] Li, M. Y. L., Yang, T. H., Yu, S. E.. CEO Stock-based Incentive Compensation and Firm Performance: A Quantile Regression Approach[J].JournalofInternationalFinancialManagement&Accounting, 2015, 26(1): 39-71.

[15] Parrish, S., PeConga, G.. Incentive Strategies for Employee Stock Ownership Plan-owned Companies[J].JournalofFinancialServiceProfessionals, 2015, 69(2): 31-33.

[16] Tang, C. H.. Impacts of Future Compensation on the Incentive Effects of Existing Executive Stock Options[J].InternationalReviewofEconomics&Finance, 2016, 45: 273-285.

[17] 苏冬蔚, 林大庞. 股权激励、 盈余管理与公司治理[J]. 经济研究, 2010, (11): 88-100.

[18] Fama, E. F., Jensen, M. C.. Agency Problems and Residual Claims[J].TheJournalofLaw&Economics, 1983, 26(2): 327-349.

[19] Krivogorsky, V.. Ownership, Board Structure, and Performance in Continental Europe[J].TheInternationalJournalofAccounting, 2006, 41(2): 176-197.

[20] 黄桂田, 张悦. 企业改革30年: 管理层激励效应——基于上市公司的样本分析[J]. 金融研究, 2008, (12): 101-112.

[21] Bebchuk, L. A., Fried, J. M.. Executive Compensation as an Agency Problem[J].JournalofEconomicPerspectives, 2003, 17(3): 71-92.

[22] 陈冬华, 陈信元, 万华林. 国有企业中的薪酬管制与在职消费[J]. 经济研究, 2005, (2): 92-101.

[23] Richardson, S.. Over-investment of Free Cash Flow[J].ReviewofAccountingStudies, 2006, 11(2): 159-189.

[24] Bergstresser, D., Philippon, T.. CEO Incentives and Earnings Management[J].JournalofFinancialEconomics, 2006, 80(3): 511-529.

[25] Berger, P. G., Ofek, E.. Diversification’s Effect on Firm Value[J].JournalofFinancialEconomics, 1995, 37(1): 39-65.

[引用方式]刘傲琼. 管理者攫取私利行为对多元化公司股权激励有效性的影响[J]. 产经评论, 2017, 8(1): 92-103.

The Stock Incentives’ Effectiveness of Diversificated Corporate Which is Driven by Manager’s Benefits

LIU Ao-qiong

This paper uses the principal-agent theory as the basis to establish the theoretical model to which analyzes the stock incentives’ effectiveness of diversificated corporate, which is driven by manager’s benefits. The study finds that: the more private benefits managers can get, the higher stock incentives. The higher stock incentives, the higher diversification level and lower corporate value. In order to test the conclusions, this paper establish the regression models, the results are the same with the theoretical model and are stable. This paper also finds that the stock incentives of diversificated corporate, which is driven by managers’ benefits are invalid. The stock incentives of diversificated corporate, which is driven by shareholders' benefits are low efficiency. However, the stock incentives of focused corporate are effective.

diversificated corporate driven by manager’s benefits; stock incentives; corporate diversification

2016-10-21

刘傲琼,南京大学经济学院博士研究生,研究方向:公司金融。

F275

A

1674-8298(2017)01-0092-12

[责任编辑:莫 扬]

10.14007/j.cnki.cjpl.2017.01.008