独立董事的现金薪酬与盈余管理的关系研究

2017-03-18高璐

高璐

【摘 要】 独立董事履行监管职能的同时享有着公司的薪酬补偿,包括股票补偿和现金薪酬。独立董事的现金薪酬具有“激励效应”和“共谋效应”。利用2002—2015年我国上市公司的数据实证分析发现,独立董事现金薪酬影响公司的盈余管理水平,呈现显著正相关关系;独立董事现金薪酬的“共谋效应”占据主导,“激励效应”未能较好地体现,随着独立董事现金薪酬的提高,公司的盈余管理水平也相应提高。同时,引入工具变量进行进一步的稳健性检验,结果支持实证结论。

【关键词】 独立董事; 激励效应; 共谋效应; 现金薪酬

【中图分类号】 F272 【文献标识码】 A 【文章编号】 1004-5937(2017)04-0061-05

一、引言

盈余管理是一种公司的特殊行为,是公司管理层通过改变财务报告期、调整盈余,以获得某种私人利益的“披露管理”[1]。盈余管理的产生和发挥效用是基于管理者和股东以及控股股东和普通股东信息不对称,因而,盈余管理影响到投资者等的切身利益。已有研究和轶事证据表明,我国股票市场中小投资者利益受控股股东的严重剥夺[2]。为形成合理的公司治理结构、保护中小投资者等利益,中国证券监督管理委员会引入独立董事制度作为一个潜在的解决方案,要求到2003年6月30日上市公司的独立董事占董事会比重不低于三分之一。到2007年底,我国上市公司约有36%的董事会董事是独立董事。然而现实中,涉及盈余操作的案件却是屡禁不止。以万福生科财务造假案为例,万福生科上市前2008—2010三年共虚增销售收入4.6亿元,虚增营业利润1.13亿元;2011年9月在深圳证券交易所挂牌上市后,2011年虚增销售收入2.8亿元,虚增营业利润1.01亿元,直接给投资者带来了3亿元的损失。

如此,上市公司独立董事制度是否能有效起到监管以及改善公司治理结构的作用?为此,本文通过独立董事的现金薪酬来研究独立董事对上市公司盈余管理的影响。本文的主要贡献如下:第一,梳理已有的独立董事薪酬对盈余管理的影响,并进一步将薪酬分为股票补偿和现金薪酬;第二,结合我国上市公司实际情况,分析独立董事薪酬中的“激励效应”和“共谋效应”,发现我国“共谋效应”占主导作用,即我国上市公司趋向同公司管理层共谋,推动上市公司的盈余管理;第三,利用工具变量进行稳健性检验,为本文的结论提供置信的实证基础。

二、事实描述与假设检验

独立董事制度作为一种外部监管制度,旨在完善公司治理结构和保护中小投资者利益。就独立董事而言,独立董事不仅需要一定的胜任力,也需要一定的激励。后者包括董事薪酬和名誉、地位等非货币的激励。独立董事的薪酬激励影响独立董事的监管行为。独立董事的薪酬具体细分,可分为两类:股票补偿和现金薪酬。已有的研究中,诸多学者探讨了独立董事薪酬对盈余管理的影响[3-5],然而,却未深入分析股票补偿和现金薪酬在对盈余管理影响中所起到的不同作用机制和路径。现金薪酬和股票补偿的激励存在着明显差异。股票补偿是一种基于绩效的薪酬,而外部董事的现金补偿通常不与公司业绩密切相关。因此,股票补偿可以更好地用于调整董事和股东之间的利益[6-7]。然而,基于股票的补偿也使得独立董事实施不当的盈余管理,从而获取最大利益。现金薪酬对股票价格不敏感,独立董事通过盈余管理夸大盈利的动机较小。因此,基于股票补偿研究独立董事薪酬对盈余管理的影响不适用于现金薪酬。不同于美国大多数股票上市公司授予独立董事股票期权[8],我国的股票上市公司不发放股票或期权,用现金薪酬补偿给独立董事。相比之下,利用我国上市公司的数据可以更好地分析基于现金补偿下的独立董事薪酬对盈余管理的影响。

独立董事对公司管理层的有效监管不仅需要投入大量时间,还需要付出额外的精力。独立董事的时间机会成本较高,例如教授、研究员等,因此可能要求更高的金钱和非金钱的奖励以回报他们的监管付出。因此,高薪酬能够吸引高知名度和更能干的独立董事[9]。可见,独立董事的现金薪酬同监管的有效性呈正相关,和盈余管理水平呈负相关。本文将这种效应视为现金薪酬的“激励效应”。与之相反的是,获得高额现金薪酬的独立董事为了获得连任的机会,也会向公司管理层妥协,以致不能有效执发挥和执行监管职能[10]。由于高额的现金薪酬,独立董事可能会与公司管理层进行合谋,以实现各自利益的最大化。本文将高现金薪酬引发的独立董事和公司管理层之间的共谋进而影响到盈余管理的效应,称之为“共谋效应”。

与此同时,我国上市公司具有高度集中的股权结构特征。因此,控股股东有更强的直接监督管理的激励机制,从而降低了管理者与股东之间的冲突;然而,这种集中的股权结构结构却带来另一种问题,即多数股东与少数股东之间的利益冲突。控股股東牺牲小股东的利益,通过隧道机制①转移公司资源;实施盈余管理掩盖其寻租活动[11]。一方面,高度集中型股权结构带来的后果往往是控股股东同公司代理人、监管人进行共谋,以侵占小股东的利益;另一方面,控股股东有着更大的自主权和更多的激励,直接监督管理[12]。这减少了对外部监督机制(如独立董事)的依赖。由此可见,高度集中的股权结构不仅使得独立董事这一外部监管制度形同虚设,而且控股股东不太可能通过股票补偿来激励独立董事执行监督管理。因此,“激励效应”可能在我国并不明显,相反,“共谋效应”可能占据着主导地位。因此,本文将实证分析“共谋效应”的存在性以及独立董事的现金薪酬对上市公司盈余管理的影响。

三、实证检验分析

(一)指标的选取

1.被解释变量:盈余管理

已有文献中,盈余管理测度方法主要基于两种模型:总应计利润模型和具体应计利润模型。总应计利润模型较具体应计利润模型而言,具有两大优点:一方面同权责发生制会计不相冲突;另一方面可以有效地避免外部信息使用者察觉[13]。因此,本文利用总应计利润模型测算的值作为盈余管理的替代指标,记为EM。总应计利润模型如下:

ΔARi,t=α0+α1ΔRevi,t+εi,t

其中,ΔAR表示年度企业应收账款的变化;ΔRev表示年度收入的变化;残差即盈余管理的替代指标。

2.解释变量与控制变量

基于前文分析,本文独立董事的现金薪酬是上市公司对独立董事补偿的平均年度现金薪酬(单位:万元),记为Pay。在实证分析中取对数值,以减少异方差造成的影响。

控制变量选取中,本文根据以往的研究,主要控制以下变量:

(1)董事的独立性。已有研究中,董事的独立性可以有效抑制盈余管理。基于此,本文利用两种指标度量董事的独立性:一是独立董事在董事会中的比例,记为Indir;二是设定虚拟变量。若公司CEO为董事会主席时则赋值为1,否则为0,记为Duality。

(2)股权结构。股权结构以控股股东的持股比例来衡量,记为Csown。一般而言,控股股东持股比例与盈余管理程度呈负相关[14]。

(3)所有制形式。已有研究发现,民营企业比国有企业有更强的盈余管理动机[15]。若上市公司为国有企业则赋值为1,否则为0,记为Soe。

(4)审计质量。审计质量也是盈余管理的一个重要影响因素。严格的审计可以有效抑制公司的盈余管理。若上市公司由排名前十的审计公司审计,则赋值为1,否则为0,记为Audit。

同时,本文也将对上市公司规模即总资产的对数(Size)、总资产收益率(Roa)、债务占总资产的比重(Leverage)进行控制。对所有连续性变量,在1%分位进行winsorize处理(剔除异常值)。

(二)数据来源及基本统计描述

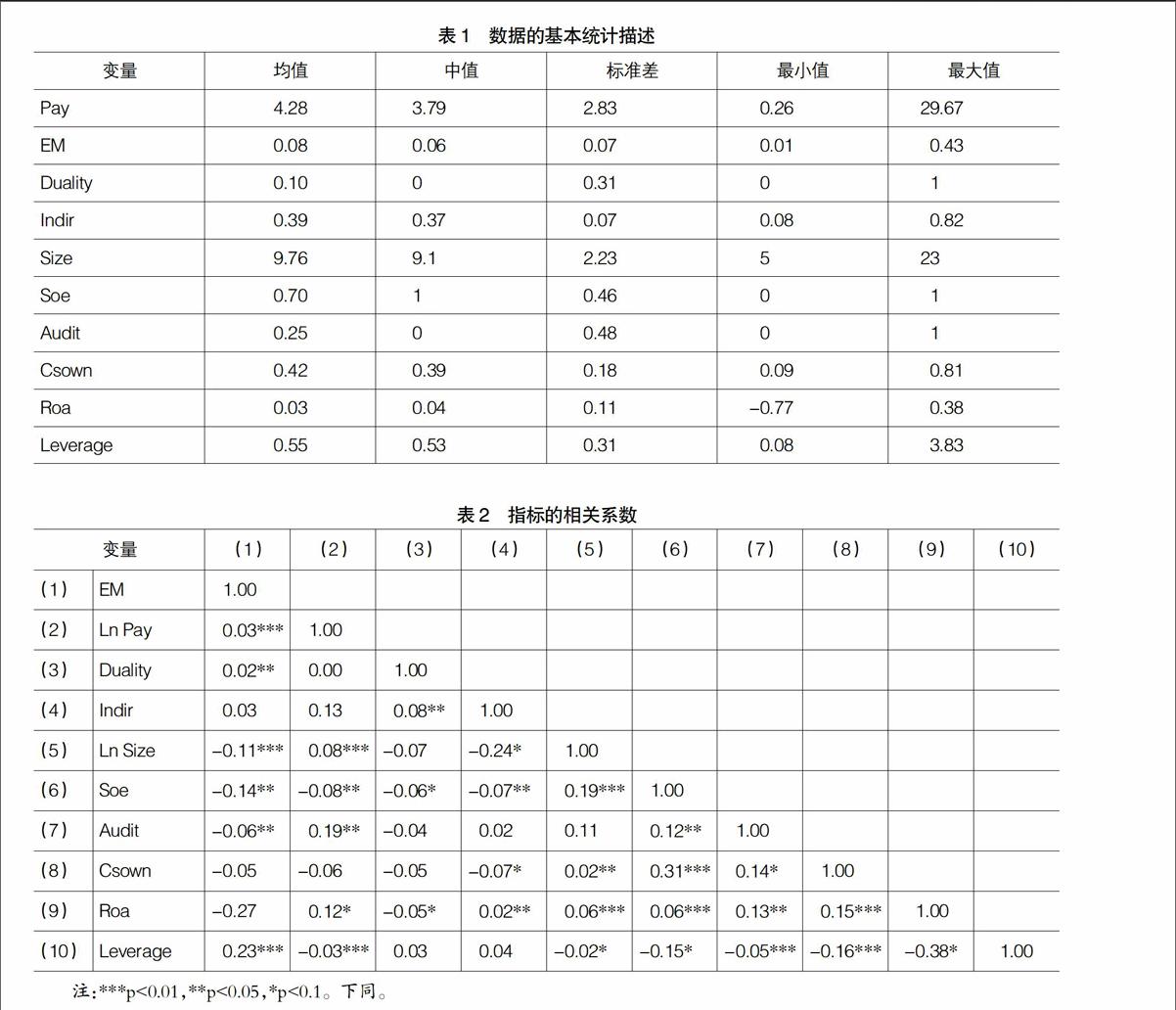

本文利用2002—2015年我国上市公司数据,数据均来自于国泰安CSMAR数据库和CCER信息数据库。在剔除异常值后,本文选取了1 468家上市公司的数据。数据的基本统计描述见表1。

(三)指标的相关系数

表2反映出本文各项指标的相关关系。从中可以直观地看出,独立董事现金薪酬同盈余管理呈正相关关系,有着“共谋效应”。同时,盈余管理水平也同债务占总资产的比重(Leverage)、董事的独立性呈正相关关系,并与所有制形式、上市公司规模和审计质量呈负相关关系,且相关系数值都较为显著。所有的相关系数都小于0.40,方差膨胀因子小于2,并不存在严重多重共线性问题。

(四)实证结果

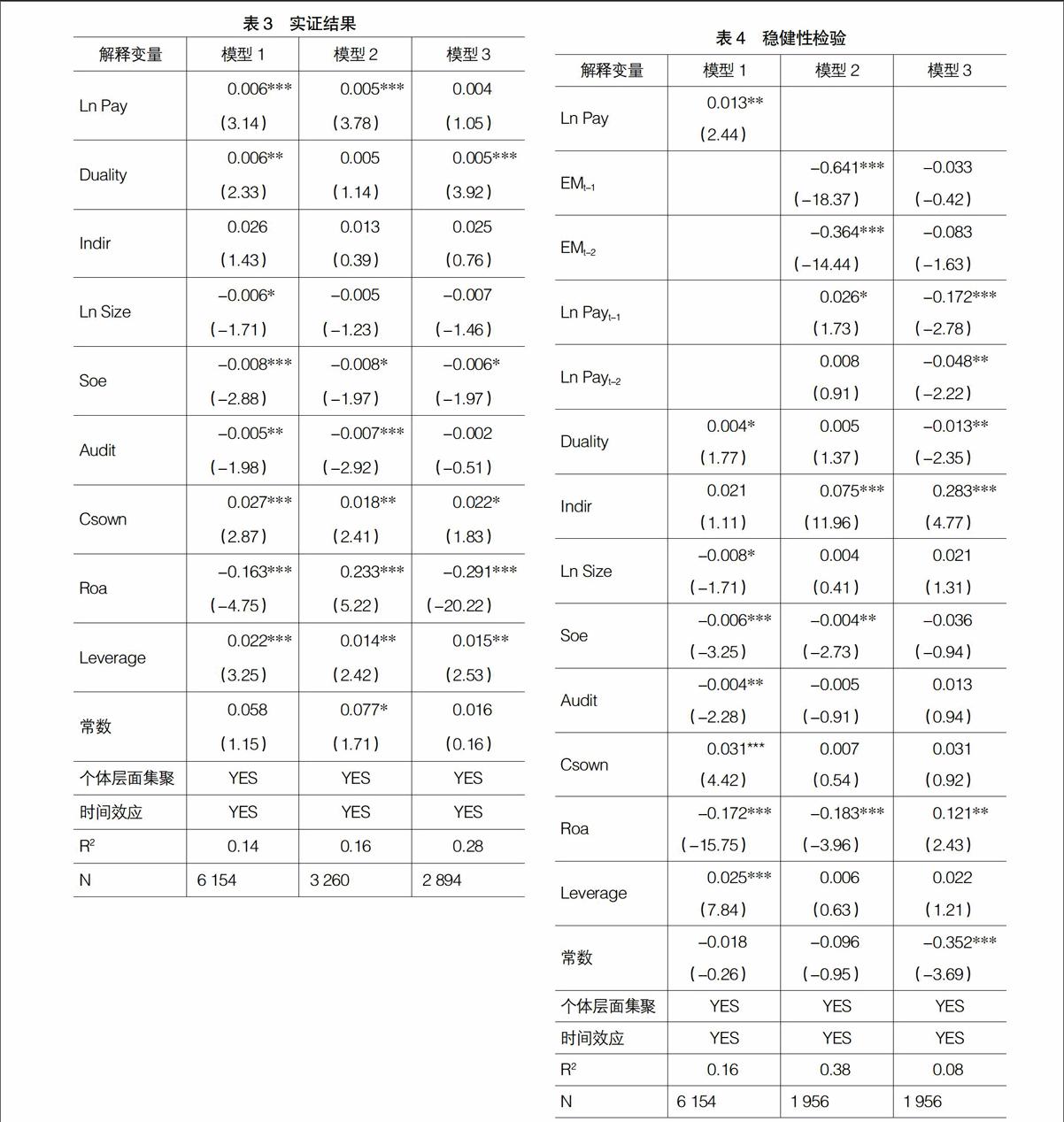

在对各项指标进行相关关系分析的基础上,本文利用STATA工具进行实证检验,同時,本文将总体样本以收益递增的盈余管理和收益递减的盈余管理为标准,分为两类样本,分别进行回归。模型1表示总体样本回归的结果,模型2表示收益递增的盈余管理的公司样本回归的结果,模型3表示收益递减的盈余管理的公司样本回归的结果。具体见表3。

模型1显示出独立董事的现金薪酬与盈余管理显著正相关,独立董事的现金薪酬对盈余管理的影响系数为0.006,并且在P<0.01的水平上显著,由此可以基本判断出我国上市公司中独立董事现金薪酬同盈余管理呈现“共谋效应”。控制变量的系数与前文所描述的基本一致,盈余管理同上市公司规模、所有制形式、总资产收益率负相关;同董事的独立性呈正相关关系,作为董事独立性替代指标的Indir并不显著,但系数值为正,而另一替代指标Duality回归系数为正,且十分显著,具体而言,若CEO兼任上市公司股东会主席则会提高盈余管理水平。同时,控股股东持股比例同盈余管理正相关,即股权越集中,上市公司的盈余管理水平越高,这也证实了我国上市公司盈余管理问题突出的原因在于上市公司股权过于集中。模型2和模型3进一步地论证了模型1的结论。比较发现,模型2中的各项指标结果同模型1的基本一致,而模型3中的指标结果同模型1虽系数的正负号基本一致,然而却不显著。这进一步证明了“共谋效应”的存在性,独立董事现金薪酬提高了盈余管理水平。

(五)稳健性检验

实证分析结果显示,我国上市公司中独立董事同企业管理层有着“共谋效应”,独立董事的现金薪酬提高了盈余管理水平。考虑到内生性问题,本文引用工具变量进行进一步检验论证。本文的工具变量为上市公司所在地的高管平均薪酬。由于我国上市公司的独立董事通常是来自当地的教授或是商人,因此上市公司支付给独立董事的现金薪酬,媲美于当地的高管平均薪酬,即当地高管平均薪酬影响着独立董事的现金薪酬。同时,上市公司的盈余管理同当地高管的平均薪酬无关。可见,将上市公司所在地的高管平均薪酬作为工具变量是有效的。计量结果见表4的模型1。模型1回归结果也同样支持上述的实证结果,即独立董事现金薪酬提高了盈余管理水平。

同时,考虑独立董事的现金薪酬同上市公司的盈余管理之间可能存在着互为因果关系,即盈余管理影响着独立董事的现金薪酬。例如,盈利差的公司可能会任命更多的有信誉的独立董事,以减轻公司和投资者之间的信息不对称,更有信誉的董事可能要求更高的补偿。为此将独立董事现金薪酬滞后期和盈余管理的滞后期(选定滞后两期)作为解释变量进行回归分析。表4中模型2和模型3显示二者之间因果关系分析,结果显示,独立董事过去的现金薪酬同上市公司当前的盈余管理呈正相关关系,而上市公司过去的盈余管理同独立董事当前的现金薪酬不相关。由此可见,独立董事现金薪酬导致上市公司未来盈余管理的变化,而没有盈余管理与独立董事现金薪酬的反向因果关系。

四、结论

独立董事制度作为一种外部监管制度,旨在完善公司治理结构,保护中小投资者利益。公司向独立董事提供股票补偿或是现金薪酬。这种薪酬激励就公司的盈余管理而言,有着双重效应:一方面,高薪酬能够吸引高知名度和更能干的独立董事,独立董事可以更好地履行监管职责,完善公司治理结构,本文称之为“激励效应”;另一方面,高额现金薪酬的独立董事可能会与公司管理层进行合谋以获得连任,产生“共谋效应”。

在我国上市公司中,独立董事通常拥有现金薪酬。由于股权高度集中,上市公司控股股东通常牺牲小股东的利益,通过盈余管理,转移公司资源,赚取高额收益。而作为外部监管主体,独立董事未能尽到应有的监管职责。通过实证分析,本文发现独立董事的现金薪酬同上市公司的盈余管理显著正相关,现金薪酬越高,盈余管理水平也越高,同时也证实了在我国上市公司中独立董事同公司管理层之间有着“共谋效应”,而“激励效应”未能较好地体现。●

【参考文献】

[1] 吴联生,王亚平. 盈余管理程度的估计模型与经验证据:一个综述[J]. 经济研究,2007(8):143-152.

[2] 许辉. 对上市公司控股股东侵占中小股东利益的探讨[J]. 中央财经大学学报,2003(9):47-50.

[3] 胡奕明,唐松莲. 独立董事与上市公司盈余信息质量[J]. 管理世界,2008(9):149-160.

[4] 石宗辉,徐凯,孙俊奇,等. 独立董事薪酬对盈余管理影响的实证研究[J]. 中国注册会计师,2014(9):41-46.

[5] 孙泽蕤,朱晓妹. 上市公司独立董事薪酬制度的理论研究及现状分析[J]. 南开管理评论,2005,8(1):21-29.

[6] 孙文东,韩军. 股票期权:独立董事薪酬激励设计中的一种选择[J]. 襄阳职业技术学院学报,2004,20(6):53-56.

[7] 董娟.独立董事股票期权激励研究[D].武汉理工大学硕士学位论文,2005.

[8] FARRELL K A,FRIESEN G C,Hersch P L. How do firms adjust director compensation?[J]. Journal of Corporate Finance,2008,14(2):153-162.

[9] ADAMS R B,FERREIRA D. Do directors perform for pay?[J]. Journal of Accounting & Economics,2008,46(1):154-171.

[10] BRICK I E,PALMON O,WALD J K. CEO compensation,director compensation,and firm performance: Evidence of cronyism?[J]. Ssrn Electronic Journal,2006,12(3):403-423.

[11] CHUNG R,FIRTH M,KIM J B. Earnings management,surplus free cash flow,and external monitoring[J]. Journal of Business Research,2005,58(6):766-776.

[12] KE B,PETRONI K,SAFIEDDINE A. Ownership concentration and sensitivity of executive pay to accounting performance measures: Evidence from publicly and privately-held insurance companies[J]. Journal of Accounting & Economics,2015,28(2):185-209.

[13] 張炳红. 中外盈余管理文献综述[J]. 财会研究,2011(17):25-27.

[14] JAGGI B,LEUNG S,GUL F. Family control,board independence and earnings management: Evidence based on Hong Kong firms[J]. Journal of Accounting & Public Policy,2009,28(4):281-300.

[15] CHEN H,et al. Effects of Audit Quality on Earnings Management and Cost of Equity Capital: Evidence from China[J]. Contemporary Accounting Research,2011,28(3):892-925.