金融业自愿性信息披露影响因素实证研究

2017-03-18王苹香张芳丽谢萍

王苹香++张芳丽++谢萍

【摘 要】 以2009—2015年我国金融业上市公司为样本,实证分析了金融业上市公司自愿性信息披露的程度及影响因素。结果发现,自愿性信息披露水平与会计信息质量、盈利能力、公司规模、财务风险、流通股比例、有会计专业背景的独立董事的比例呈正相关关系,与两职合一状态、股权集中度呈负相关关系;是否设立审计委员会对上市金融企业自愿性信息披露的影响不显著。文章进一步分析了金融业自愿性信息披露水平与企业价值之间的关系,研究发现金融业自愿性信息披露水平与企业价值之间存在负相关关系,但市场化程度较高的地区,两者之间呈现出正相关关系。研究结果有利于丰富自愿性信息披露的相关文献,且为我国金融市场的完善提供参考。

【关键词】 金融业; 上市公司; 自愿性信息披露

【中图分类号】 F832.3 【文献标识码】 A 【文章编号】 1004-5937(2017)04-0089-07

一、引言

伴随着我国市场经济的不断深入发展以及资本市场的日益完善,上市公司披露的信息在利益相关者决策过程中所起的作用越来越大。上市公司的信息披露可以增加信息供给、减少信息不对称、缓解委托代理问题、优化资源分配效率,从而提升整体社会福利[1]。因此,无论是投资者,还是其他利益相关者,甚至是监管层都对信息披露具有更高的要求。信息披露包括强制性信息披露和自愿性信息披露。强制性信息披露指按照证券监管部门和相关会计准则要求进行的信息披露;自愿性信息披露指“公司自愿进行披露的,证券监管部门和公认会计准则明确要求的基本财务信息之外的信息”(美国会计准则委员会,2001)。我国深交所(2003)在《上市公司投资者关系管理指引》中首次提出自愿性信息披露的定义,指出“自愿性信息披露是指上市公司可以通过各种方式或活动,自愿披露现行法律法规要求披露信息以外的信息”。

作为整个经济系统中的关键元素,金融行业具有资产负债率较高、经营的对象是资金等特殊性。特别是互联网金融的发展,对传统的金融企业产生了巨大的冲击。全国人大代表、中国人民银行内审司巡视员王顺在2016年十二届全国人大四次会议上表示,要“尽快出台信息披露……努力实现互联网金融风险监管的全覆盖,促进互联网金融健康发展”。由此可见,金融行业信息披露的可靠性和充分性至关重要。在金融企业信息披露要求上,我国强制性披露信息主要体现在《商业银行信息披露办法》《公开发行证券的公司信息披露编报规则第26号——商业银行信息披露特别规定》中,则金融业上市公司自愿披露的除这些强制性规定披露的信息外的信息即为自愿性披露的信息。虽然金融行业比其他行业自愿性信息披露程度高(如2013年,金融类上市公司自愿性信息披露指数为45.52,居所有行业首位),但是加大其自愿性信息披露力度仍然是不断增加的需求。在现有的研究中,学者们在分析自愿性信息披露时,总是把金融行业剔除。那么,金融行业的信息披露受哪些因素影响?影响非金融类上市公司的因素是否会影响金融类上市公司?基于此,本文将以金融业上市公司为研究样本,重点考察其自愿性信息披露的影响因素,并进一步分析市场化进程中金融业自愿性信息披露对企业绩效的影响,以期丰富自愿性信息披露影响因素的相关文献,并为决策者和监管者提供一定的启示。

二、文献综述

關于自愿性信息披露影响因素的研究,国内外学者主要从企业外部和企业内部两个层面进行了探讨。企业外部的影响因素主要涉及政治、法律、文化、行业、地域等方面对自愿性披露的影响,如Gary et al.[2]认为自愿性信息包括战略信息、财务信息和非财务信息,不同地域跨国公司在这三类自愿性信息披露方面存在差异。行业差异性也会影响自愿性信息披露的内容,同类行业存在自愿性信息披露的“羊群效应”,且这种效应在高科技及亏损行业中表现更为明显[3];处于垄断性行业的公司倾向于增加自愿性信息披露[4];处于不同诉讼风险的公司自愿性信息披露存在差异。FASB(2001)发布的报告中指出:行业性因素会促进上市公司自愿披露更多的信息,但是Marston则认为行业类型与自愿性信息披露程度不存在相关性。另外,有学者也研究了会计师事务所规模对自愿性信息披露的影响,DeAngelo et al.认为会计师事务所规模与自愿性信息披露正相关,而L.L.Eng et al.[5]则认为会计师事务所规模与自愿性信息披露之间不存在显著性相关关系。

关于企业内部影响因素方面的研究,主要集中于公司治理结构和公司特征等方面。部分学者研究了股权结构对自愿性信息披露的影响,但未达成一致结论:有实证研究表明管理层持股比例与自愿性信息披露水平存在正相关关系[6];Jensen and Meckling(1976)认为管理层持股比例与自愿性信息披露程度呈负相关关系;而钟伟强和张天西[7]则认为我国管理层持股比例与自愿性披露水平不相关。另外有学者分别考察了股权集中度[8]、独立董事比例[9]、董事长和总经理二职合一[10]、机构投资者持股比例[11]等方面对自愿性信息披露的影响。在公司特征方面,学者们主要研究了公司规模和公司业绩等方面对自愿性信息披露的影响,但是均未得到一致结论。如陈国辉和韩海文[12]研究认为,公司规模越大,自愿性信息披露的意愿越高;而乔旭东[13]等则认为两者之间不存在显著相关关系。张黄等[14]通过研究发现,相比于业绩差的公司,业绩好的公司倾向于自愿披露更多的信息;崔学刚和周颖[15]则认为公司的盈利水平与自愿性信息披露水平呈负相关关系。此外,关于企业自愿性信息披露的内部影响因素,有学者还考察了财务杠杆[8,16]、发行股票类型[13]和会计信息质量[12]等方面。

综上分析可知,目前关于上市公司自愿性信息披露影响因素方面的研究,主要集中在企业外部的政治、经济、文化、行业等方面以及企业内部公司治理结构和公司特征等方面,而且现有实证研究多将金融业剔除,然而金融业信息披露程度与质量却对社会具有极大影响。基于此,本研究重点考察金融行业自愿性信息披露的影响因素,并进一步探讨市场化进程中金融业自愿性信息披露水平对企业绩效的影响,以期对相关文献进行补充。

三、理论分析与假设提出

本文以委托代理理论、信号传递理论以及资本市场有效假说理论为基础,通过借鉴国内外学者的研究成果,结合国内关于信息披露政策的相关规定,从公司特征和公司治理两大方面分析金融业上市公司自愿性信息披露程度及影响因素,并根据分析结果,结合我国证券市场的具体情况提出了相关改善建议。

(一)公司特征方面

1.会计信息质量

会计信息质量反映会计信息满足需求的程度。高质量的会计信息有利于缓解信息不对称,提高信息使用人的决策水平;相反低质量的会计信息则会导致决策失败甚至会影响整个资本市场和国家经济的健康发展。本文以可操纵性应计利润作为会计信息质量的代理变量,提出假设1。

H1:上市金融企业可操纵性应计利润越大,自愿性信息披露水平越低。

2.盈利能力

相关研究表明,经营状况良好的公司倾向于更多地披露公司信息,传递盈利信号以提高公司价值,减少与投资者之间的信息不对称。本文选取处于杜邦分析体系核心地位的净资产收益率作为盈利能力替代变量,并提出假设2。

H2:盈利能力的强度与上市金融企业的自愿性信息披露程度呈正相关关系。

3.公司规模

公司规模越大,内部机制设置越复杂,从而委托代理成本越高。上市企业为减少信息不对称,倾向于披露更多的表外信息,从而维护公司形象,提升企业价值。同一般上市企业一样,金融上市企业也有着相同的特点。据此提出假设3。

H3:公司规模与上市金融企业的自愿性信息披露程度呈正相关关系。

4.财务风险

相比于一般企业,作为具有较高财务风险的上市企业的债权人,为了保障自己的权利,常依赖于公司财务报表所披露的信息进行判断,从而要求上市公司提供更多的信息。为维持信誉,高负债率公司倾向于披露更多的信息以传递经营状况良好的信号。在此,以资产负债率作为财务风险的替代变量,提出假设4。

H4:财务风险与上市金融企业的自愿性信息披露程度呈正相关关系。

(二)公司治理方面

1.流通股比例

流通股的持有者多为中小投资者,因为流通股可以在金融市场流通,因此为了维护自身利益,流通股的持有者更愿意关注企业的财务状况、经营成果及未来的发展趋势,促使管理层完善公司治理,有利于自愿性信息披露程度的提高。据此提出假设5。

H5:流通股比例与自愿性信息披露程度呈正相关关系。

2.股权集中度

股权集中度高,说明第一大股东拥有相对较大的权力。此时,第一大股东倾向于与管理者联盟,侵蚀其他利益相关者的利益,尤其是债权人和中小股东,而且倾向于规避信息披露。相反,若股权相对分散,虽然可以缓解大股东的控制行为,但与此同时又可能因为股权过度分散从而导致管理层的“内部人控制”,进而规避信息披露。基于此,提出竞争性假设6。

H6a:股权集中度越高,金融上市企业自愿性信息披露水平越高;

H6b:股权集中度越高,金融上市企业自愿性信息披露水平越低。

3.二职合一

若金融企业董事长与总经理两个职位由同一个人担当,则存在两职合一的情况。董事长负责战略决策和管理层的监督,若两职合一,则存在自己监督自己的情形。委托代理理论认为,两职合一容易导致内部人控制,从而对外披露信息的意愿不强。由此,提出假设7。

H7:若金融企业存在两职合一,则其自愿性信息披露程度较低。

4.会计专业背景独立董事比例

作为世界通用的“商业语言”,会计在公司治理中的作用不容小觑。SOX法案和我国《上市公司治理准则》中都对独立董事的会计专业背景有所要求。鉴于金融业的特殊性,上市金融企业聘请的独立董事多为会计方面的专家、教授,专业化的背景有利于提升财务报告的质量。根据信号传递理论,财务报告质量高的企业更倾向于披露信息。由此,提出假设8。

H8:上市金融企业拥有会计专业背景独立董事比例越高,自愿性信息披露水平越高。

5.审计委员会

作为公司治理不断完善的产物,审计委员会的建立有利于加强对管理层的监督。相比于外部监督机构,内部审计委员会能够获取更直接的信息,从而降低监督成本。审计委员会的设立促使公司權衡更多利益相关者的利益,披露更多的表外信息。由此,提出假设9。

H9:审计委员会与金融上市企业自愿性信息披露水平正相关。

四、研究设计

(一)样本选择与数据来源

按照2012年证监会行业分类,选取40家金融业上市公司,时间跨度2009—2015年,总计280个样本。样本数据来源于深圳证券交易所网站、上海证券交易所网站、国泰安数据库及巨潮资讯网。运用Excel进行数据处理,并用Stata 13.0进行实证分析。

(二)变量选取

1.因变量

(1)因变量说明

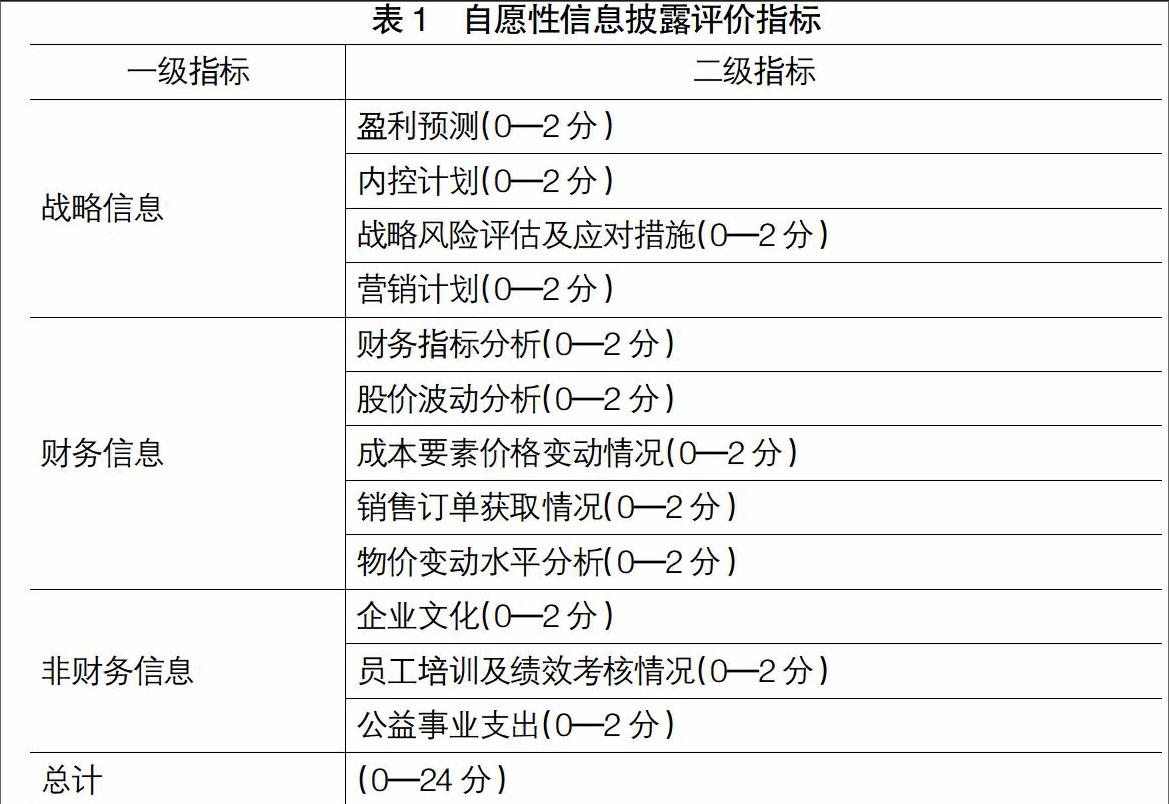

借鉴Gary et al.[2]的研究方法,构建自愿性信息披露指数。考虑到《年度报告的内容与格式》修订(如2005、2012、2014年修订),为避免由此导致的自愿性信息披露评分存在不可比性,本文结合《公开发行证券的公司信息披露内容与格式准则第2号(2014年修订)》细则,构建自愿性信息披露指数(VDI)。自愿性信息披露指数(VDI)通过阅读年报,根据信息披露条目打分来实现。打分的原则是各项指标未披露计0分;简单说明(仅定性或定量分析)计1分;详细说明(从定量和定性两个角度结合说明)计2分。将所有分值汇总后得到该公司自愿性信息披露指数,该指数最小值0分,最大值24分。具体评价指标见表1。

(2)信度与效度检验

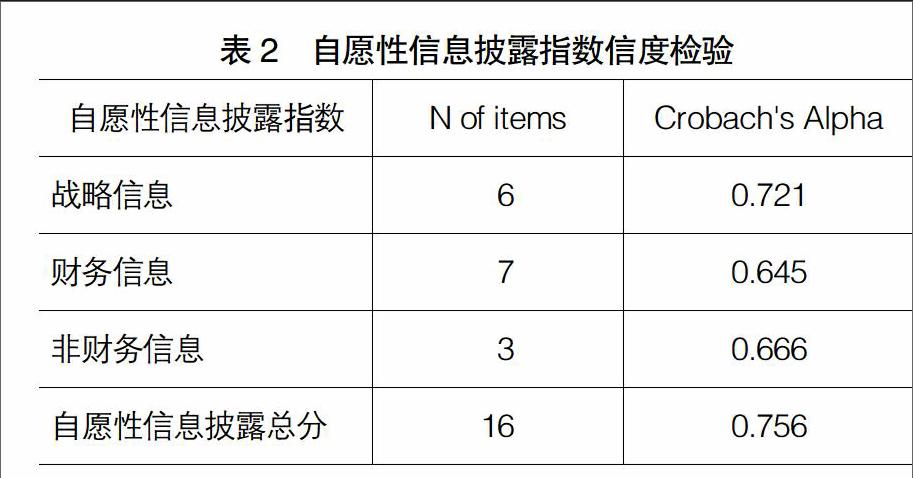

文章运用Cronbach's Alpha系数考察自愿性信息披露指数的信度。自愿性信息披露指数的信度检验如表2所示。由此可知,自愿性信息披露总量表的Crobach's Alpha系数为0.756,分量表Crobach's Alpha系数最小值为0.645,高于判断标准,说明自愿性信息披露指数的信度处于可接受范围之内。

参考Botosan[17]的做法,检验自愿性信息披露指数和公司规模的相关性,具体Person系数如表3所示。由表3可知,自愿性信息披露总体指数与公司总体规模具有显著的正相关关系。指标各组成部分也与公司总体规模显著正相关,说明本文构建的自愿性披露指数的效度较高。

2.自变量

本文依据所提出的假设,分别选取表示公司特征方面的四个变量和表示公司治理的五个变量。其中,关于会计信息质量的度量,参考已有研究,运用陆建桥(1999)提出的扩展的琼斯模型。具体计算公式为:

(1)总应计利润(TA)

TAi,t=(Earningi,t-CFOi,t)/Ai,t-1

其中,TA表示年末总应计利润,Earning表示年末净利润,CFO表示经营活动净现金流量,A表示公司资产总额。

(2)非操纵性应计利润(NDA)

NDAi,t=■0(1/Ai,t-1)+■1[(ΔREVi,t-ΔRECi,t)/Ai,t-1]+

■2(PPEi,t/Ai,t-1)+■3(IAi,t/Ai,t-1)

其中,NDA为公司年末未经滞后总资产调整的非操控性应计利润,ΔREV为公司主营业务收入变动额,ΔREC为公司年度应收账款变动额,PPE为固定资产总额,IA为公司年末固定资产和其他长期资产。

(3)可操纵性应计利润

DAi,t=TAi,t-NDAi,t

其中,DA为公司未经总资产调整过的可操控性应计利润。

被解释变量、解释变量及控制变量如表4所示。

在确定上述变量后,本文建立多元线性回归模型1。

VDIi,t=β0+β1DAi,t+β2ROEi,t+β3Sizei,t+β4LEVi,t+

β5CSPi,t+β6OCi,t+β7CEOi,t+β8IDi,t+β9ACi,t+Year+εi,t (1)

其中,α是常数量,与其他因素无关;β是各因素的回归系数;ε是随机误差项。

五、实证结果分析

(一)描述性统计

运用Stata 13.0对相关变量进行描述性统计分析。

由表5可知,金融企业操控性应计盈余最小值为0,最大值为0.511,均值为0.063;净资产收益率最小值-0.088,最大值1.989,均值0.156;企业规模最小值为18.881,最大值25.670,均值21.457;资产负债率最小值0.036,最大值0.977,均值0.720;流通股比例最小值0.040,最大值1,均值为0.742;股权集中度最小值为0,最大值为0.565,均值0.123;两职合一最小值为0,最大值为1,均值为0.196,说明平均有19.6%的上市金融企业存在两职合一;上市金融企业聘请的具有会计专业背景独立董事在董事会中占比最小为0.171,最大为0.573,均值0.359;审计监督委员会最小值为0,最大值为1,均值为0.451,说明平均有45.1%的上市金融企业设置审计委员会。

表6给出了金融业上市公司自愿性信息披露程度整体状况。由统计结果可知,金融行业自愿性信息披露水平整体较低,在总分24分的标准下,平均得分为13.04分。从平均值来看,战略信息、财务信息和非财务信息的披露程度分别占自愿性信息披露程度的29.45%、48.58%和21.97%。财务信息披露程度最高,战略信息的披露程度相对较高,而非财务信息披露程度则相对较低。

(二)回归分析

表7给出了模型回归结果。由此可知,模型调整后R2为0.602,拟合优度较好,F值为442.120,模型整体效果较好。可操控性盈余与自愿性信息披露水平在1%的水平上显著负相关,说明会计信息质量越高,上市金融企业越倾向于披露表外信息,与假设1相符。净资产收益率与自愿性信息披露水平在10%的水平上显著正相关,说明上市金融企业盈利能力越好,自愿性信息披露水平越高,与假设2相符。公司规模与自愿性信息披露水平显著正相关,假设3得到验證。财务风险与自愿性信息披露水平在5%水平上显著正相关,与假设4相符。流通股比例与自愿性信息披露水平在5%水平上显著正相关,与假设5相符。股权集中度与自愿性信息披露水平在5%水平上显著负相关,说明在上市金融企业中,较高股权集中度会损害其披露信息的意愿。两职合一与自愿性信息披露显著负相关,说明董事长与总经理由一人承担的上市金融企业倾向于不披露信息,与假设7相符。具有会计专业背景的独立董事与自愿性信息披露水平在5%水平上显著正相关,与假设8相反。是否设立监事会的系数为正,但不显著。

(三)稳健性检验

用总资产净利率替换净资产收益率、用独立董事比例替换有会计专业的背景的独立董事比例,进行稳健性检验,实证结果未受影响,说明模型稳健。

六、进一步分析

根据市场交易动机假说,要在柠檬市场上获利,价值高、业绩良好的公司更有动机披露更多的信息[18]。交易动机假说成立的基本前提是成熟的资本市场。然而,我国资本市场并未满足要求。如果不考虑市场化进程差异,在我国资本市场中,尤其是对于金融业而言,关系资源[19]比契约经济的作用更大,且我国相关法律制度不完善,导致低价值公司迷惑投资者的信息披露行为受不到应有的处罚,因而高价值的公司披露信息的积极性受到抑制。

但是,我国各地区市场的发育程度是不同的[20]。在市场化程度较高地区,相关法律法规比较健全,政府干预较少,契约经济能够有效发挥,虚假的信息披露更容易被发现,公司更倾向于披露有价值的信息,从而提升公司形象和公司价值。相反,在市场化程度较低的地区,关系经济发挥作用,披露的信息更多的是无效或虚假的信息,公司的价值受到负面影响。由此,进一步提出两个假设。

H10:不考虑市场化程度,金融业自愿性信息披露水平与公司价值呈负相关关系。

H11:市场化进程在金融业自愿性信息披露对公司价值影响的过程中具有正向调节作用。

借鉴国内外学者经验,本文选取托宾Q值衡量公司价值;参照李惠云等[21]的做法,设置虚拟变量Market考察市场化进程,以2005—2009年樊纲指数连续排名前四的广东、江苏、上海、浙江作为市场化进程较高的地区,Market=1;其他地区,Market=0。另外,选取公司规模、公司盈利水平、财务杠杆、董事会规模、独立董事比例、成长能力为控制变量。参照程新生等的做法,构建模型2和模型3。

TQt=β0+β1VDIt-1+■Controlst+wt (2)

TQt=γ0+γ1VDIt-1+γ2Market+γ3Market×VDIt-1+

■Controlst+δt (3)

主要变量回归结果如表8。

由回归结果可知,模型2中VDI系数在10%的水平上显著为负,说明在不考虑市场化程度的前提下,金融业自愿性信息披露水平与企业价值呈负相关关系,与假设10相符。模型3中自愿性信息披露水平与市场化程度交乘项系数在10%的水平上显著,说明存在调节效应;交乘项系数为正(0.311)、自愿性信息披露水平的系数为负(-0.145),说明市场化程度会抑制金融业自愿性信息披露水平与公司价值之间的关系,即市场化程度高的地区,金融业自愿性信息披露水平有利于提升企业的价值。

七、结论及建议

由实证研究结果看,净资产收益率、公司规模、财务风险、流通股比例、有会计专业背景的独立董事的比例与上市金融企业自愿性信息披露程度呈正相关关系;两职合一状态、股权集中度与自愿性信息披露程度呈负相关关系;是否设立审计委员会与上市公司自愿性信息披露的关系未通过显著性检验,可能是由于上市金融企业监事会的监督作用未得到有效实施。这说明公司治理水平、上市企业基本特征对自愿性信息披露水平影响显著,且金融业自愿性信息披露水平与公司价值之间存在负相关关系,而市场化进程能够缓解这种关系。由此认为,虽然与其他行业相比,上市金融行业自愿性信息披露水平较高,但仍然存在很大提升空间,且随着经济的发展、公司治理的日益完善,上市金融企业信息披露水平将会得到进一步提升。而随着市场化进程的加快,金融业信息披露水平在公司价值中的促进作用将越来越明显。●

【参考文献】

[1] HEALY P M, PALEPU K G. Information asymmetry, corporate disclosure, and the capital markets: A review of the empirical disclosure literature[J].Journal of Accounting & Economics ,2001,31(1-3):405-440.

[2] GARY K M,et al.Factors influencing voluntary annual report disclosure by U.S. U.K. and continental European multinational corporations[J]. Journal of International Business Studies,1995,26(3):555-572.

[3] NERISSA C B,et al.Herd Behavior in Voluntary Disclosure Decisions: An Examination of Capital Expenditure Forecasts[C]. AAA 2006 Financial Accounting and Reporting Section(FARS) Meeting Paper,2006.

[4] 李艷,张巧良.公司层面因素与上市公司自愿性信息披露质量相关性研究[J].开发研究,2007(3):78-80.

[5] L L Eng and Y T Mak. Corporate governance and voluntary disclosure[J]. Journal of Accounting and Public policy,2003,22(4):325-345.

[6] DAVID A,et al. CEO Stock options awards and the timing of corporate voluntary discolsuress[J].Journal of Accounting and Economics,2000,29(1):73-100.

[7] 钟伟强,张天西.公司治理状况对自愿披露水平的影响[J].中南财经政法大学学报,2006(1):62-68.

[8] 程新生.自愿性信息披露与公司治理——董事会功能与大股东行为[J].武汉大学学报(哲学社会科学版),2008(7):489-494.

[9] 李慧云,吕文超.上市公司自愿性信息披露现状及其监管研究[J].统计研究,2012(4):86-91.

[10] 孙洪杰.自愿性信息披露影响因素的实证研究[D].内蒙古财经大学硕士学位论文,2013.

[11] 杨华荣,陈军,陈金贤.产品市场竞争度对上市公司自愿性信息披露影响研究[J]. 预测,2008(1):41-45.

[12] 陈国辉,韩海文.自愿性信息披露的价值效应检验[J].财经问题研究,2010(5):60-68.

[13] 乔旭东.上市公司年度报告自愿披露行为的实证研究[J].当代经济科学,2003(2):74-78,82-95.

[14] 张黄,吴泽华,王江峰.上市公司自愿性信息披露影响因素的探析——来自湖北的实践[J]. 财会通讯(学术版),2008(3):97-100.

[15] 崔学刚,周颖.境外上市、股利政策与投资者保护[J].财务研究,2015(5):82-88.

[16] 李慧云,吕文超.上市公司自愿性信息披露现状及其监管研究[J].统计研究,2012(4):86-91.

[17] CHRISTINE A B. Disclosure Level and the Cost of Capital[J]. The Accounting Review, 1997,72(3):323-349.

[18] 乔旭东,孙美华,巫升柱. 我国上市公司内部治理结构影响自愿披露水平的实证分析[J]. 财经论丛,2007(1):89-96.

[19] 钱锡红,杨永福,徐万里. 企业网络位置、吸收能力与创新绩效——一个交互效应模型[J]. 管理世界,2010(5):118-129.

[20] 唐雪松,周晓苏,马如静. 政府干预、GDP增长与地方国企过度投资[J]. 金融研究,2010(8):33-48.

[21] 李慧云,张林,吕文超.市场化进程对自愿披露与公司价值——调节效应的统计验证[J].统计研究,2014(4):97-101.