所有制结构异质性、董事会规模和企业绩效波动

——以上市制造业企业为例

2017-01-21钱士茹

钱士茹,洪 波

(安徽大学 商学院,安徽 合肥 230601)

所有制结构异质性、董事会规模和企业绩效波动

——以上市制造业企业为例

钱士茹,洪 波

(安徽大学 商学院,安徽 合肥 230601)

在混合所有制改革的背景下,关注所有制结构异质性为研究企业绩效波动提供了新思路。文章以2004-2015年的中国上市制造业企业为样本,阐述了所有制结构异质性、董事会规模与企业绩效波动三者的关系,实证研究发现,拥有异质的所有制主体的企业绩效波动程度不同;所有制集中度与董事会规模、企业绩效均呈显著正相关性;董事会规模与企业绩效波动呈显著正相关性,且董事会规模在所有制集中度和企业绩效波动之间起到部分中介作用。

所有制结构异质性;董事会规模;企业绩效波动;企业治理结构

一、引言

我国经济发展进入新时期,市场环境开放程度不断加深,竞争机制不断完善。现阶段深化国企改革的历史要求是让有主导地位的公有制经济真正适应市场机制的竞争,对国有企业进行所有制改革,而实施混合所有制经济则是有效的途径[1]。党的十八届三中全会明确提出要发展混合所有制经济,“国有资本、集体资本、非公有资本等交叉持股、相互融合的混合所有制经济,是基本经济制度的重要实现形式”[2]。进行混合制改革后,企业追求的目标将可能从多重目标转变为经济效率为主的单一目标[3],Dewenter和Malatesta[4]通过对500家国有企业与私有企业比较分析,发现了它们在偿债能力、生产效率和利润水平方面存在明显的区别,私有企业的利润水平明显高于国有企业。在对中国上市企业的所有制结构与企业绩效的关系研究中,发现了股权集中度和企业的盈利能力存在显著的相关性,公司的营利能力与法人股存在正相关关系[5]。不同所有制结构的企业由于其实际控制人代表的利益主体不同,实现的目标也不尽相同,对企业治理效果和效率会存在差异。

目前国内学者对所有制结构和企业绩效的研究主要集中在企业绩效水平上[6-7],对企业波动性的关注较少。但企业绩效的波动性可以很好地解释企业在面对环境变化时的稳定程度,更能反映企业治理情况,在国企混合所有制改革这个背景下,对企业绩效波动性探究是对国有企业治理问题的深入研究。作为企业治理内生因素的董事会在企业经营过程中扮演着非常重要的角色,国内外学者研究的焦点主要集中在董事会做了什么,董事会如何影响董事行为,以及管理层的决策等董事会结构的运行效率问题,而忽略了董事会的前因变量,即是什么引发了董事会的各项特征。企业所有制结构是一个企业的本质特征,会对董事会产生作用,但如何作用,以及董事会在其中地位如何等,都需要去探究。

二、理论基础与研究假设

所有制结构的异质性表现为不同性质的所有制在企业所有制结构中的比例以及集中程度的不同。所有制实现形式是多种多样的,股份制作为其中一种已被实践证明是符合我国国情的。股份制是现代企业的一种资本组成形式,不能笼统地说股份制是公有还是私有,关键看控股权掌握在谁手中[8]。实际控制人的性质决定了该企业的所有制形式。本文参照刘芍佳等[9]学者的分类方法,按照实际控制人持有股份性质将混合所有制企业的所有制结构主体分为三类,Ⅰ类是以国有股为主导的混合所有制企业;Ⅱ类是以私有股为主导的混合所有制企业;Ⅲ类是以外资股为主导的混合所有制企业。

(一)所有制结构主体与企业绩效波动

通过对我国上市公司的研究,发现大部分企业的股权高度集中,国有企业的“一股独大”现象比较严重,Laffont和Tirole[10]及Hart,Shleifer和Vishny[11]在长期研究中发现,相比较非国有企业的利益最大化目标,国有企业更注重的是如何降低失业率,提高市场效率等政治性目标,对企业绩效的敏感性较低。Liu[12]的研究结果表明,由政府干预造成的冗余负担明显减弱了国有企业高管的薪酬对业绩敏感性,提高了补偿粘性的水平,并导致更多的高管津贴。正是由于以国有股主导企业的多重目标性,经营者将会花费更多时间和精力完成非绩效目标,因此Jones等[13]学者在对影响所有制主体变化的因素研究中发现,管理层持股的国有企业的波动性显著高于员工持股的国有企业的波动性,员工持股比例下降多发生在预期企业绩效大幅下滑前。Villalonga和Amit[14]认为美国的民营企业在实现利益目标和增强企业治理制度方面有更强的控制力,可以保证企业的持久稳定发展。随着市场开放程度越来越大,企业引入外资也更加便利,Paul和Michael[15]在针对香港上市的企业研究中发现,有两个或两个以上的发行人的企业营利水平高于只有国外投资者的企业,相比较国有企业和私企,以外资为主的企业将会更多地引入国外的管理理念,更好地治理企业,企业绩效稳定性更强。因此,提出假设H1:所有制结构的主体性质与企业的绩效波动具有相关性,且以国有股为主导的混合所有制企业的企业绩效波动最大,以私有股和外资股为主导的混合所有制企业次之,以外资股为主导的混合所有制企业的企业绩效波动最小。

(二)所有制集中度、董事会规模与企业绩效波动

1.所有制集中度与企业绩效波动。企业实际控制人掌握该企业所有权比例大小可以反映所有制集中程度。对所有权比例和企业绩效波动关系的研究文献很少,芦婷婷[16]针对719家上市企业采用托宾Q来衡量其企业绩效波动,发现企业股权集中度会对企业绩效波动产生影响。所有权比例越大,说明实际控制人对企业的掌控力度越集中,越有可能出现“一家之言”,对经理层的决策造成影响,导致代理成本的增加,从而企业绩效更容易出现波动。因此,提出假设H2:所有制集中度与企业绩效波动存在正相关性。

2.所有制集中度与董事会规模。董事会在企业所有者股东和企业实际经营管理者之间扮演着重要的角色,这就要求董事会应具有一定的公平性、透明性和独立性。在国内外学者关于董事会规模的影响因素研究中,Coles等[17]学者通过对企业经营多元化的研究,发现当企业经营范围越大,业务越复杂,对董事会规模尤其是独立董事人数要求就越多。在企业治理过程中,董事会对经理层的监督是股东直接监管经理层的替代,股东对于董事会监督经理的需求与公司股权特征有着直接关系[18]。唐建新等人[19]的研究表明,在企业的大股东无法利用股权对企业形成有效的控制时,他们则需要派出属于自己的董事进入董事会,利用对董事会的控制来达到控制企业的目的。一般认为,企业股权越集中,就越会出现大股东侵犯中小股东利益的现象,Durnev和Kim[20]发现当企业实际控制人拥有高度集中的股权时,就会对公司治理提出更高的要求,会扩大董事会的规模来达到治理目标。因此,提出假设H3:所有制集中度与企业的董事会规模存在正相关性。

3.董事会规模与企业绩效波动。目前,国内外学者在董事会规模对企业绩效的作用方面的研究主要集中于企业绩效水平上,对企业绩效波动的研究较少。Cheng和Shi[21]在对1 252家企业9年的数据研究时,发现董事会规模越大,成员之间越会通过协商达到一致目标,越会降低企业绩效的波动性。Koerniadi等人[22]在对企业股票收益率研究中,发现企业治理结构的合理性越高,非系统性风险越会下降,企业股票收益率越会提升,对企业绩效波动程度影响就越小。Makoto和Pascal[23]在对日本企业面对风险决策的研究中,发现当企业遇到难以解决的困难时,大型董事会更倾向采取非极端行为,企业绩效不会出现较大波动。牛建波[24]对影响我国企业的绩效波动因素中,发现董事会规模越大时,越会通过操作企业经营性财务指标来降低企业绩效波动。因此,提出假设H4:董事会规模与企业绩效波动存在负相关性。

4.董事会规模的中介作用。在双重委托代理理论下,企业治理结构主要是“股东会-董事会-经理层”,董事会在企业治理过程中发挥一定的桥梁作用,董事会监督大股东,以防止大股东窃取中小股东的利益,同时也对经理层进行监管和控制,保护股东利益不受侵犯。陆智强、唐建新、Durnev和Kim[18-20]等人在研究中均发现董事会在拥有所有权的股东和拥有控制权的经理层之间起到了纽带的作用。在现代企业制度中,大股东为了实现自身目标,需要通过代理人来控制企业发展,也就不可避免地产生了委托代理问题,而董事会又处于治理结构的核心位置,在其中发挥了重要作用。因此,提出假设H5:董事会规模在所有制集中度和企业绩效波动之间起到中介作用。

三、研究设计

(一)样本选取和数据来源

因为大部分制造业企业处于竞争性行业,数据样本丰富,具有研究价值,所以选取了2004—2015年在上海、深圳证券交易所上市的A股制造业企业,共1 796家为初始样本。在剔除了ST类企业,数据异常、缺失、不连续企业后,得到466家最终研究样本。对这466家上市企业绩效进行四年移动平均求标准差,最终得到2 796个观测点Obs。样本数据主要来源于CSMAR数据库和部分上市企业年报,运用软件SPSS20.0进行处理。

(二)变量选择和模型设计

1.被解释变量。本研究以企业绩效波动作为被解释变量,在Cheng、Adams和杨继东[21,25,26]的研究基础上,用企业净资产收益率ROE对企业绩效进行衡量,通过计算ROE四年平均移动的标准误差与其比值的绝对值得到的数值对企业绩效波动大小进行衡量。此外,在稳健性检验中,用总资产收益率ROA作为替代变量,验证研究的可靠性。

2.解释变量。本研究以所有制结构异质性和董事会规模作为解释变量。依据刘芍佳等[9]人对所有制结构的研究,将实际控制人性股权性质和实际控制人所有权比例,分别作为所有制主体ifOwni和所有制集中度coOwn的衡量指标。其中,对所有制不同的三类主体分别设置虚拟变量,用i表示。

3.中介变量。依据假设,选择董事会规模boSize作为中介变量,采用董事会人数作为衡量指标。

4.控制变量。根据查阅的文献,选择了企业成长性Growth、偿债能力Lev、独立董事比例Outdir、两职合一Dual、年份Year等已被证明会对企业绩效波动产生作用的变量作为控制变量。

具体描述如表1所示。

表1 变量选择及解释

本研究为了检验不同所有制主体间企业绩效波动是否存在差异,借鉴Geng和Weiss[27]关于企业绩效研究的模型,加入所有制主体变量(ifOwni,i=1,2,3,分别代表三类企业)构建模型(1)。在检验董事会规模的中介作用时,参考温忠麟[28]的方法,构建了模型(2)和模型(3),不同企业所有制主体会对企业绩效波动产生影响,因此在模型(2)、(3)中引入所有制主体变量进行控制,来验证H2,H3,H4和H5。在稳健性检验中,利用vROA替换vROE来对模型(1)和(3)进行多元线性回归,具体模型如下:

vROE=β1ifOwni+β2Growth+β3Lev+β4Outdir+β5Dual+β6Year+ε.

(1)

boSize=β1coOwn+β2Growth+β3Lev+β4Outdir+β5Dual+β6Year+β7ifOwni+ε.

(2)

vROE=β1coOwn+β2boSize+β3Growth+β4Lev+β5Outdir+β6Dual+β7Year+β8ifOwni+ε.

(3)

模型中βi表示变量前系数,ε为随机误差项。

(三)变量描述性统计

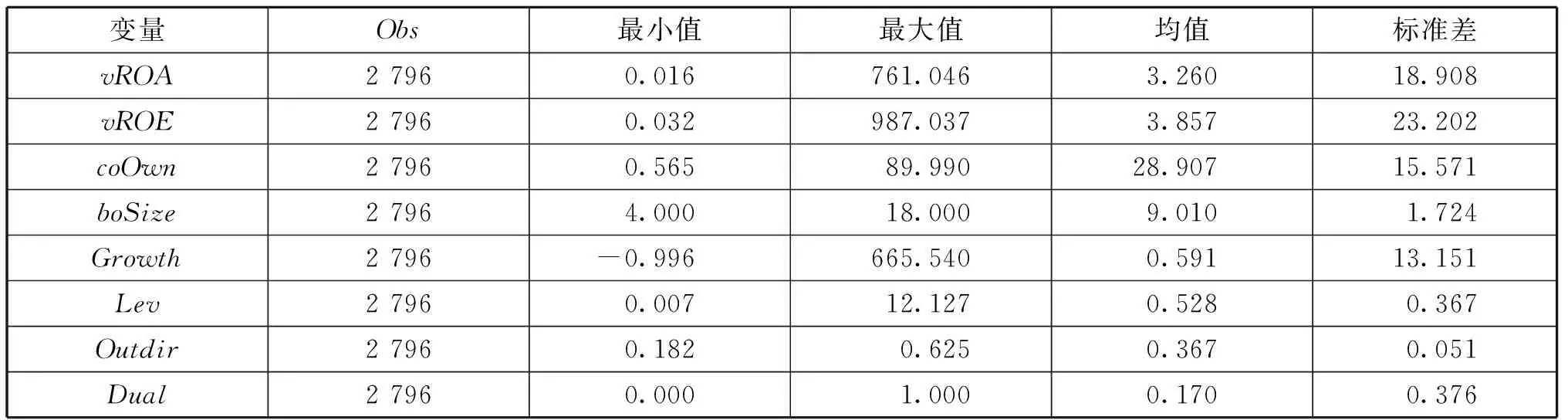

在全样本中,企业绩效波动vROE的标准差为23.202,说明样本企业的绩效波动存在较大偏差;企业董事会人数boSize最少为4人,最多为18人,均值为9.01人,说明样本企业的董事会规模差异较大;在企业实际控制人所有权比例coOwn中,最小值为0.565%,最大值为89.990%,均值为28.907%,标准差为15.571%,说明样本企业的所有制集中度也有较大差异,应进一步分析研究,详见表2。

表2 全样本变量描述性统计

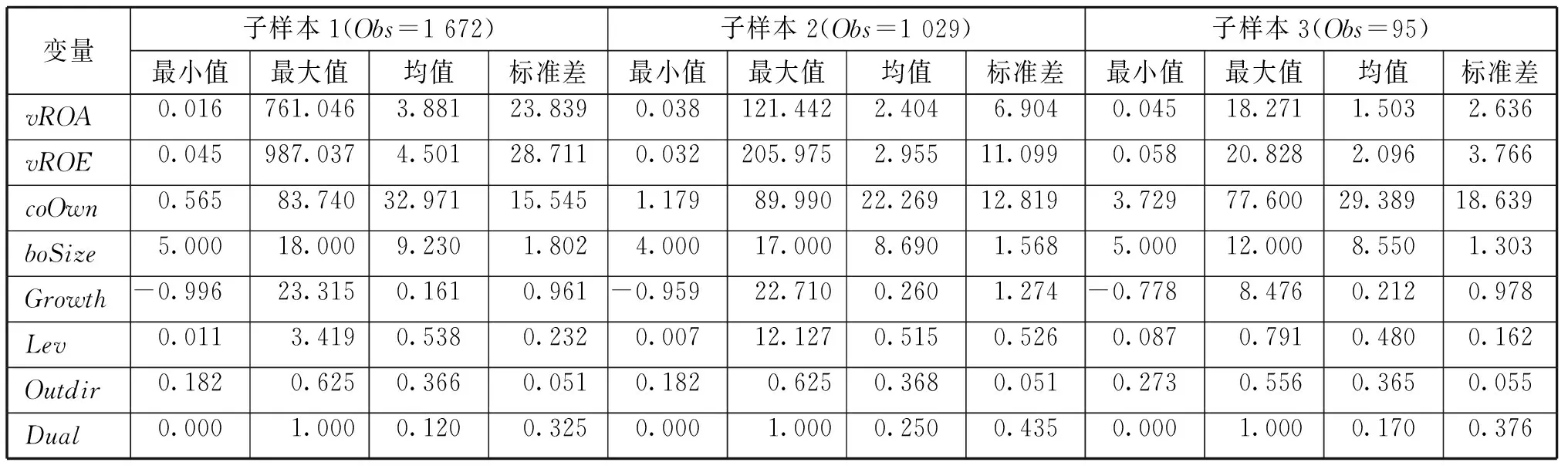

在对所有制集中主体不同的三个子样本(子样本1,2,3分别为Ⅰ,Ⅱ,Ⅲ类企业)分析中,三类企业的观测点Obs分别为Ⅰ类1 672个、Ⅱ类1 029个、Ⅲ类95个,占总样本的59.8%,36.8%,3.4%.在各子样本中,vROE以Ⅰ类企业的均值4.501最大;Ⅱ类企业的均值2.955次之;Ⅲ类企业的均值2.096最小,说明Ⅰ类企业的绩效波动是最大的,Ⅱ类企业次之,Ⅲ类企业最小,详见表3。

表3 子样本变量描述性统计

四、实证结果及分析

(一)所有制主体对企业绩效波动影响

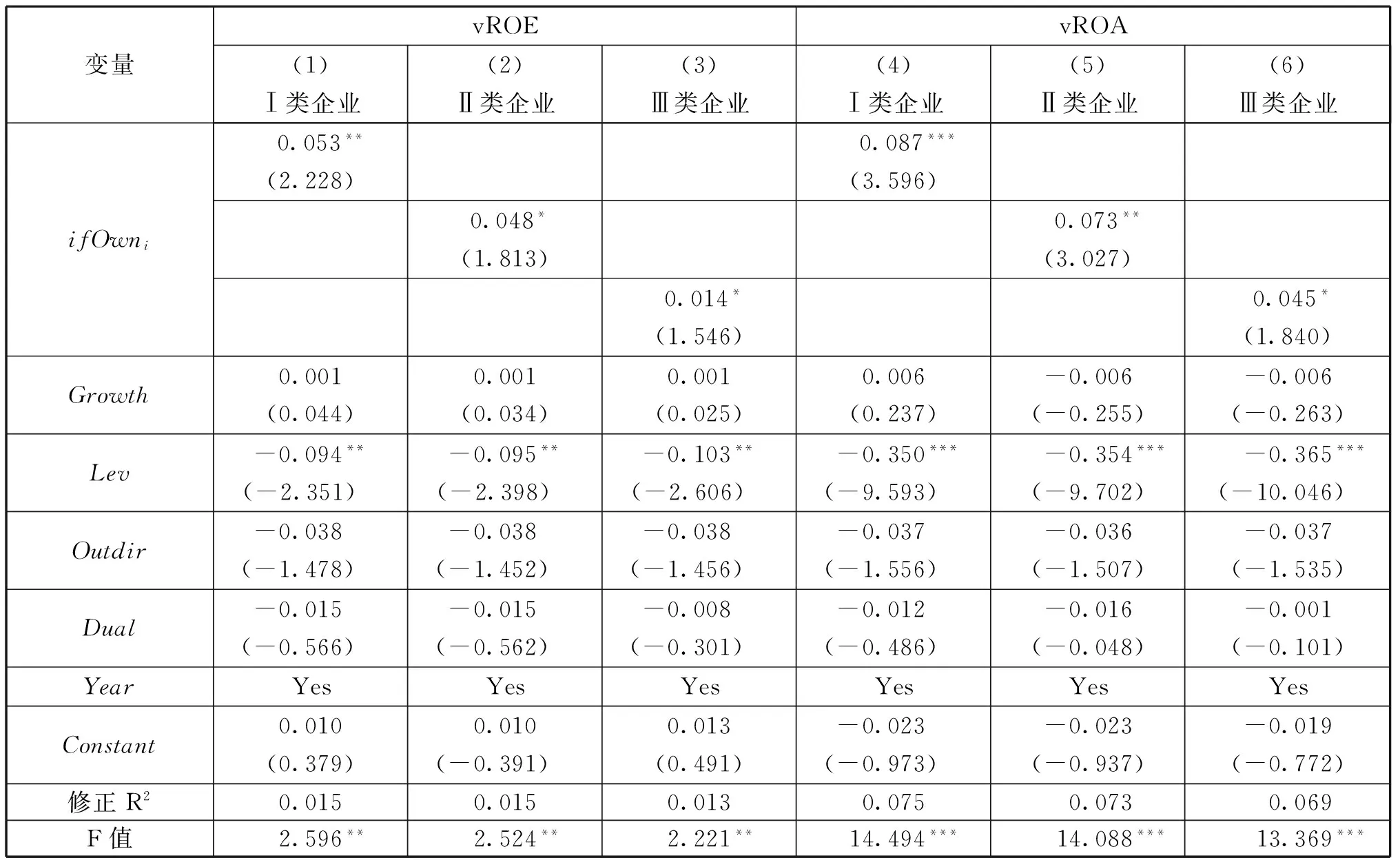

在对所有制主体对企业绩效波动的影响进行回归分析时,在模型(1)中引入三类所有制主体的三个虚拟变量,结果如表4所示。

第(1)、(2)和(3)列是用vROE作为被解释变量的回归结果,第(4)、(5)和(6)列用vROA替代vROE作为被解释变量的回归结果。我们通过数据可以发现,第(1)、(2)和(3)列中所有制主体变量前系数均为正且通过了显著性检验,说明不同所有制主体与企业绩效之间存在相关性,同时,Ⅰ类企业所有制主体前系数为0.053,说明控制其他变量不变,ifOwn1变化1个单位,vROE相应的变化0.053个单位;Ⅱ类企业所有制主体前系数为0.048,说明控制了其他变量,ifOwn2变化1个单位,vROE相应的变化0.048个单位;Ⅲ类企业所有制主体前系数为0.014,说明控制了其他变量,ifOwn3变化1个单位,vROE相应的变化0.014个单位,可以发现0.053>0.048>0.014,而且三者系数存在明显差异,说明相比于以私有股和外资股为所有制主体的企业绩效波动,以国有股为所有制主体的企业绩效会出现较大波动,H1验证成立。此外,在稳健性检验中,第(4)、(5)和(6)列的结果没有出现实质性差别,H1亦验证成立。

(二)所有制集中度对企业绩效影响

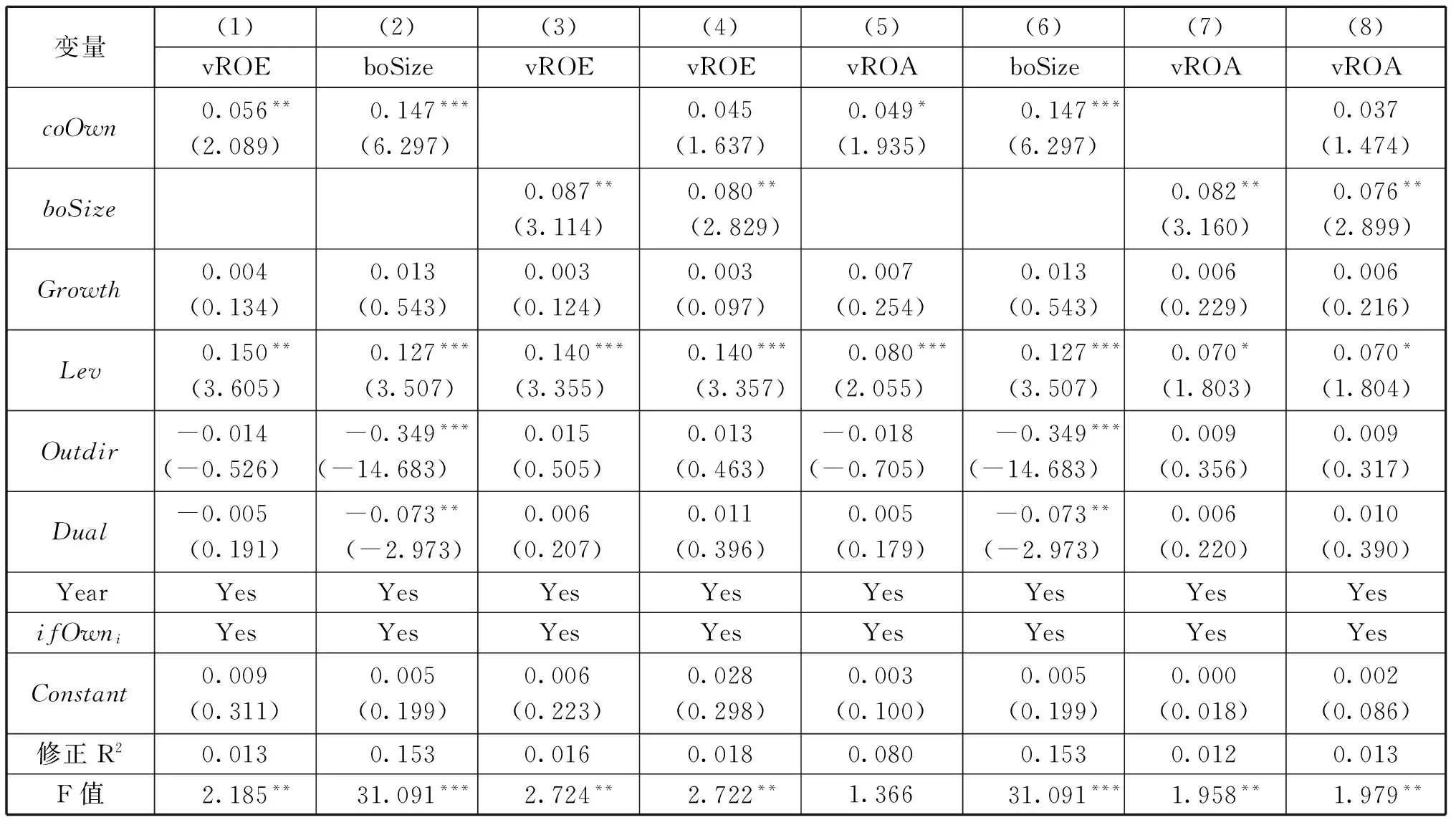

在全样本的基础上,对模型(2)和(3)进行回归,结果如表5所示。这里要说明的是,在模型(2)中的被解释变量是董事会规模,解释变量是所有制集中度,控制变量保持不变。同样,vROE选择了vROA作为替代变量进行稳健性检验。

1.所有制集中度对企业绩效波动影响。依据温忠麟[28]对中介效应检验的方法,首先对所有制集中度对企业绩效波动的主效应进行检验。通过表5可以看出,在以vROE为被解释变量的(1)列中,实际控制人所有权比例的系数0.056为正数,且在5%水平上显著,说明实际控制人所有权比例越高,企业所有制集中度就越高,从而导致企业绩效波动越大,证实了所有制集中度和企业绩效间存在显著的正相关性,H2验证成立。

表4 所有制集中主体与企业绩效波动

表5 所有制集中度与企业绩效波动(全样本)

2.所有制集中度对董事会规模影响。企业所有制集中度不仅对企业绩效波动产生显著影响,同样也会作用于企业董事会规模上,通过表5的(2)列可以看出,模型(2)中的董事会规模boSisze系数为0.147,并通过了1%显著性水平检验,说明所有制集中越集中,就会要求企业拥有更大规模的董事会,研究结果与唐建新等[19]的结论接近,企业的实际控制人在拥有更多所有权的基础上,为实现自身目标,往往会在董事会中引入更多的“自己人”,从而对董事会决策过程中拥有更多话语权。因此,所有制集中度与董事会规模间存在显著正相关性,H3验证成立。

3.董事会规模对企业绩效波动影响。通过对模型(3)的回归分析,我们可以发现,董事会规模boSisze系数为0.087,并在5%水平上显著,说明董事会规模与企业绩效波动存在正相关性,并在稳健性检验中,效应也是相同的,因此对董事会和企业绩效波动的研究结论与假设相反。原因可能是,由于前人研究样本的时间相对靠前,采取早期数据,忽略了企业其他特征的影响。现代企业随着董事会规模的扩大,成员之间出现“搭便车”现象比较严重,导致了董事会在企业经营决策时的风险提高,进而对企业绩效波动造成冲击。因此,董事会人数越多,在面对企业经营问题决策时会出现较多的分歧,更不易产生一个相对好的决议,从而对企业经营绩效波动大小产生不利影响,H4验证不成立。

4.董事会规模的中介效应。引入了董事会规模变量后的回归结果如表5中(4)列所示。我们可以发现,董事会人数boSize前的系数为0.080,并通过了5%显著性水平检验,但是所有制集中度CoOwn前的系数并未通过显著性检验,且系数0.045小于模型(1)中的系数0.056,说明在加入董事会规模这一变量后,所有制集中度对企业绩效波动的影响作用下降了,说明董事会规模在所有制集中度对企业绩效波动影响过程中起到部分中介作用。实际控制人通过利用自身掌握的所有权来对董事会规模进行调节,从而对企业绩效的稳定性产生影响,H5部分验证成立。

在稳健性检验中,表5的(5)、(6)、(7)和(8)列的检验结果与之前研究结论无明显差异,说明模型的稳健性较好,研究结果可靠。

五、结论

制造业混合所有制企业中,企业的实际控制人可以适当减少自身的所有权比例,引入更多的经济主体,同时,不能盲目地扩大董事会规模,要合理地安排企业治理结构,从而达到稳定企业绩效波动的效果。在对国有企业混合所有制改革进程中应在保证国有资产不能流失的前提下,合理的引入私人资本和外资,让不同所有制性质的企业参与到企业经营中,保证企业持续平稳发展,实现资源合理有效配置。篇幅限制,未对子样本中三类企业分开研究,之后可进一步探讨。

[1] 刘伟.发展混合所有制经济是建设社会主义市场经济的根本性制度创新[J].经济理论与经济管理,2015(1):5-14.

[2] 中共中央关于全面深化改革若干重大问题的决定(2013年11月12日中国共产党第十八届中央委员会第三次全体会议通过)[J].求是,2013(22):3-18.

[3] 武常岐,张林.国企改革中的所有权和控制权及企业绩效[J].北京大学学报(哲学社会科学版),2014(5):149-156.

[4] K.L.DEWENTER,P.H.MALATESTA.State-owned and privately owned firms:An empirical analysis of profitability,leverage and labor intensity[J].American Economic Review,2001,91(1):320-334.

[5] Xiaonian XU,Yan WANG.Ownership structure and corporate governance in Chinese Stock Companies[J].China Economic Review,1999(10):75-98.

[6] 刘和旺,郑世林,王宇锋.所有制类型、技术创新与企业绩效[J].中国软科学,2015(3):28-40.

[7] 胡一帆,宋敏,郑红亮.所有制结构改革中对中国企业绩效的影响[J].中国社会科学,2006(4):50-64.

[8] 卫兴华,何召鹏.从理论和实践的结合上弄清和搞好混合所有制经济[J].经济理论与经济管理,2015(1):15-21.

[9] 刘芍佳,孙霈,刘乃全.终极产权论、股权结构及公司绩效[J].经济研究,2003(4):51-62.

[10] J.LAFFONT,J.TIROLE.Cartelization by regulation[J].Journal of Regulatory Economics,1993,5(2):111-130.

[11] ANDREI SHLEIFER,ROBERT W.VISHNY.A survey of corporate governance[J].The Journal of Finance,1997,52(2):737-783.

[12] L.NINGYUE,W.LIMING,Z.MIN,Z.WEN.Government intervention and executive compensation contracts of state-owned enterprises:empirical evidence from China[J].Journal Chinese Economic & Business Studies,2012,10(4):391-411.

[13] DEREK JONES,PANU KALMI,NIELS MYGIND.Choice of ownership structure and firm performance:Evidence from Estonia[J].Social Science Electronic Publishing,2003,17(1):83-107.

[14] VILLALONGA BELEN,RAPHAEL AMIT.Family control of firms and industries[J].Financial Management,2010,39(3):863-904.

[15] MCGUINNESS PAUL, FERGUSON MICHAEL. The ownership structure of listed Chinese state-owned enterprises and itsrelation to corporate performance[J]. Applied Financial Economics, 2005,15(4):231-246.

[16] 芦婷婷.股权集中度与公司绩效波动性关系研究[J]. 现代经济信息,2012(2):233.

[17] J.COLES,N.DANIEL,L.NAVEEN.Boards:Does one size fit all?[J].Journal of Financial Economics,2008,87(2):329-356.

[18] 陆智强,李红玉.监督强度、决策效率与董事会规模——来自中国上市公司的经验证据[J].上海经济研究,2012(11):34-44.

[19] 唐建新,李永华,卢剑龙.股权结构、董事会特征与大股东掏空——来自民营上市公司的经验证据[J].经济评论,2013(1):86-95.

[20] DURNEV,HAN KIM.To steal or not to steal:Firm attributes,legal environment and valuation[J].Journal of Finance,2005(3):1461-1493.

[21] CHENG SHIJUN.Board size and the variability of corporate performance[J].Journal of Financial Economics,2008,87(1):157-176.

[22] H.KOERNIADI,C.A.KRISHNAMURTI,A.TOURANIRAD.Corporate governance and risk-taking in New Zealand[J].Australian Journal of Management,2014,39(2):227-245.

[23] M.NAKANO,P.NGUYEN.Board size and corporate risk taking:Further evidence from Japan corporate governance[J].Corporate Govemance an International Review,2012,20(4):369-387.

[24] 牛建波.董事会规模的治理效应研究——基于业绩波动的新解释[J].中南财经政法大学学报,2009(1):112-118.

[25] R.ADAMS,H.ALMEIDA,D.FERREIRA.Powerful CEOs and their impact on corporate performance[J].Review of Financial Studies,2005,18(4):1403-1432.

[26] 杨继东,刘诚.高管权威影响公司绩效波动吗[J].经济理论与经济管理,2013(8):72-83.

[27] Xiao GENG,JOHN WEISS,Development in North East People’s Republic of China:An analysis of enterprise performance 1995—2002[J].China Economic Review,2007,18(2):170-189.

[28] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014(5):731-745.

(编辑:李 红)

The Heterogeneity of Ownership Structure, Board Size and Enterprise Performance Fluctuation——Taking Listed Manufacturing Companies as an Example

QIAN Shi-ru,HONG Bo

(SchoolofBusiness,AnhuiUniversity,HefeiAnhui230601,China)

Under the background of mixed ownership reform, paying attention to the heterogeneity of ownership structure provides a new idea for the study of enterprise performance fluctuation. Taking the listed manufacturing companies from 2004-2015 in China as samples, this paper expounds the relationship among the heterogeneity of ownership structure, board size and enterprise performance fluctuation. According to the empirical study, the subjects of ownership with the heterogeneity are different in the degree of enterprise performance fluctuation; there is a prominent positive correlation among ownership concentration, board size and corporate performance fluctuation; board size plays a partial mediating role between ownership concentration and enterprise performance fluctuation.

the heterogeneity of ownership structure; board size; enterprise performance fluctuation; enterprise governance structure

2016-10-20

国家社会科学基金项目“国企‘混改’中的职业经理人制度建构机制研究”(16BGL073)

钱士茹(1959- ),女,安徽五河人,安徽大学教授、博士生导师,主要从事人力资源管理研究;洪 波(1993- ),男,安徽滁州人,安徽大学硕士生,主要从事人力资源管理研究。

F272.92

:A

:1009-5837(2016)06-0034-07