财务报表信息对企业财务困境的预测能力

2016-12-26蔡玉兰钱崇秀董雪杰

蔡玉兰钱崇秀++董雪杰

摘要:本文利用持续期模型,基于1996~2013年A股上市公司共16000个公司-年观测值,重新估计了经典的Z积分模型、Probit模型以及Beaver等的风险模型变量对财务困境的解释作用,研究了我国上市公司财务报表信息对财务困境预测能力的变化情况。实证结果表明,财务报表信息对企业财务困境有着重要的解释力,仅资产经营利润率和杠杆率两个指标就足以解释中国上市公司的财务困境,这二者所构成的持续期模型的预测准确度达到了0.98。财务比率作为一种分析工具对预测企业财务困境有着重要的应用价值,其作用应被强调而不是被降级。

关键词:财务比率;财务困境;持续期模型

中图分类号:F275文献标识码:A文章编号:1003-5192(2016)05-0048-07doi:10.11847/fj.35.5.48

1引言

财务报表信息被用于企业财务困境预测至今已有80多年的历史。业界普遍认为财务比率对财务困境的预测能力至少可达企业陷入困境前的2~5年

[1]。由于财务比率名目繁多以及建模技术的多样化,有关财务困境预测模型的文献已相当丰富。Balcaen和Ooghe[2],Aziz和Dar[3],Kumar和Ravi[4],Gepp和Kumar[5],Ak等[6],以及Sun等[7]都从不同视角对国际研究作了较好的综述和归纳。

纵观国内的研究,除起步较晚外,同国际研究相比还存在着明显的滞后性和不足,表现在:(1)传统的统计分析技术应用较多,而对企业陷入财务困境的时间因素考虑不足;(2)聚焦于利用新的样本、不同的变量及方法建立和开发新的预测模型,却鲜有对已有模型加以验证和比较;(3)在对模型预测能力的评估上,大多数研究只考虑了分类鉴别能力,而对预测的可靠性(模型预测的概率是否与实际结果一样)检验不足。

检验财务报表信息预测企业财务困境的能力一直是会计学中的一个重要研究方面[8]。本研究通过检验财务比率对财务困境的预测能力讨论了财务报表信息解释力的长期变化,试图说明财务报表所提供的信息是否足以解释企业的财务困境。之所以有此疑问,一方面,由于财务报表信息的一些固有缺陷,近年来国内外很多文献都认为基于前瞻性的股票价格信息比财务比率更适用于预测企业财务困境,如杨德勇和马若微[9],Campbell等[10,11];另一方面,Beaver等[1,8]指出,会计准则的变化、金融衍生品的爆炸性增长以及财务报表中自由裁量权的增加都会影响财务比率对企业财务困境预测的稳健性。

为了实现本研究的目的,针对上述滞后性与不足,本文特作了以下创新和改进工作:(1)以考虑了时间因素的持续期模型进行实证分析,通过将观测数据期间以金融危机全面爆发时间为分界点,分为1996~2007年和2008~2013年两个阶段来考察财务比率预测能力的变化;(2)从模型预测绩效测量的两个维度:分类鉴别能力和预测可靠性,运用信息量检验、十分位预测、ROC曲线分析以及样本外预测等逐步递进的具体方法分析实证结果。

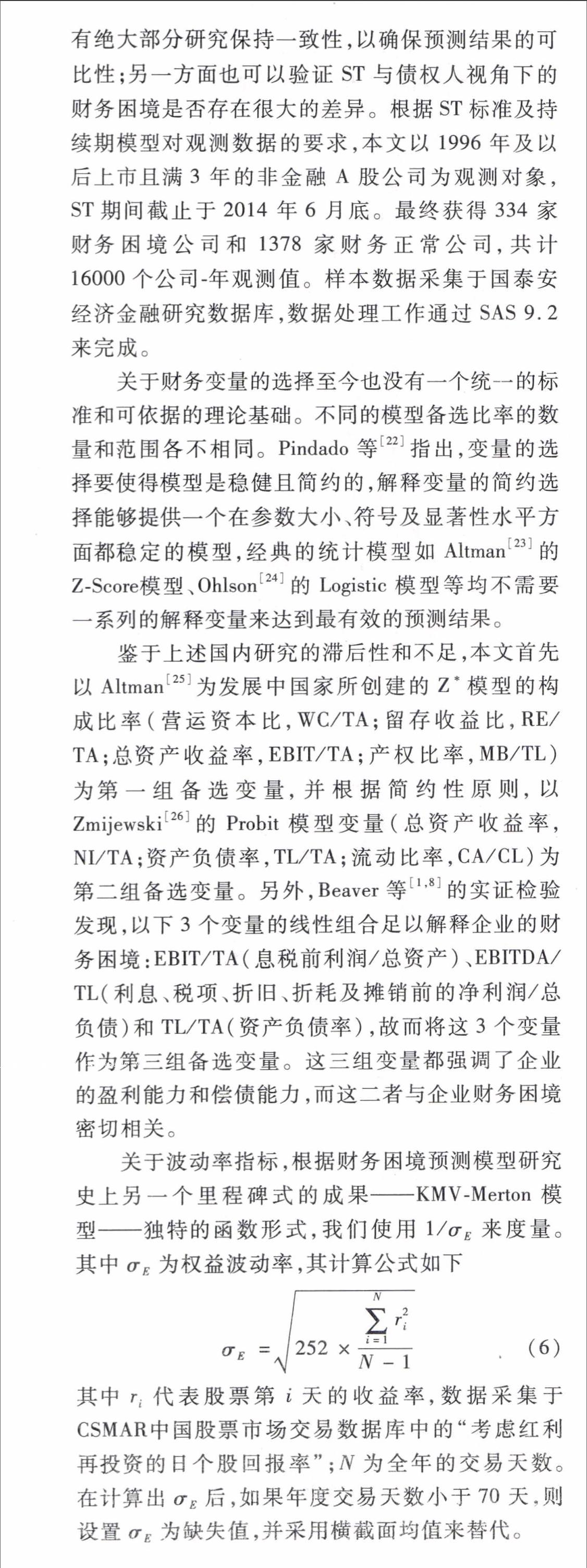

实证分析选择了经典文献中的3组财务变量进行模型估计,考察这些变量在样本观测期内解释能力的变化情况。为了更好地说明财务比率预测能力的可靠性,我们在最后保留的财务变量组合中特别加入财务比率无法替代的市场变量——波动率指标,旨在分析波动率对财务比率的预测能力是否具有显著的改善作用。之所以如此设计,是因为Shumway[12]曾指出波动率无论在统计上还是逻辑上都同企业财务困境密切相关,Campbell等[13]也认为任何会计模型中缺乏波动率指标很可能导致其预测能力的大幅下滑,因为公司在波动性上有明显的横截面差异。Hillegeist等[14]研究发现,波动率捕获了公司资产价值下降至无力偿还债务的可能性,企业破产的概率随着波动率的增加而增加,两个杠杆率相同的公司其破产概率可能有本质性的差异。文献综述发现,自Shumway[12]的研究后,国际文献普遍把波动率作为一个至关重要的因子引进到财务困境预测模型中,如Beaver等[1,8],Campbell等[10],Wu等[15],Christidis和Gregory[16],Tinoco和Wilson [17],并指出波动率对企业财务困境有非常重要的解释力。

4实证分析

4.1均值变化

我们描述分析了财务困境公司各财务比率在ST前4年的变化趋势,并与财务正常公司相比较。只是需要说明的是,由于财务正常公司属于删失样本集(没有确切的生存时间),故而其均值由所有年度观测值堆叠而成,不存在变化情况。

我们发现,从第T-4年至T-1年,财务困境公司的盈利能力(EBIT/TA,NI/TA,RE/TA)、流动性(WC/TA,CA/CL)、债务保障程度(MB/TL,EBITDA/TL)均呈递减趋势,且明显小于财务正常公司的相应值;而杠杆率(TL/TA)则呈递增趋势,明显大于财务正常公司。可见,随着ST的临近,各项财务比率均趋于恶化,这符合我们对财务困境公司的一般判断。

总体上,财务困境公司与财务正常公司各财务变量的均值在ST前4年就已经有明显的差别了,而且距离ST越近,这种差异也越来越明显。未报告的Log-Rank Test发现,所有比率都在1%的统计水平上显著,意味着这些财务比率对两类公司都有显著的鉴别能力,说明财务报表信息对企业财务困境是有显著解释力的。

4.2模型估计

表1汇总了各组变量于各观测期的估计结果。表中显示,Z*模型的组合变量中,MB/TL并不显著。不仅如此,未报告的结果还发现,经典的Z-Score模型的5个组合变量,ME/TL(权益市值/总负债)和Sales/TA(营业收入/总资产)都不显著。这一发现同Shumway[12]对Z-Score模型的重新估计结果比较相似,所不同的是,Shumway[12]发现,除EBIT/TA和ME/TL外,其他变量均没有解释力。可见,在西方成熟资本市场中起作用的ME/TL在中国资本市场上并未体现出它的作用,企业资产周转的快慢(Sales/TA)对企业陷入财务困境也没有明显的影响。

同Shumway[12]的发现相一致,经典的Probit模型变量中,CA/CL不显著,表明流动比率对企业陷入财务困境过程并没有实质性的影响。而Beaver等[1,8]认为的预测企业失败的最佳变量EBITDA/TL也不显著,这同左小德和程守红[27]的实证检验结果相反。很大原因在于左小德和程守红[27]的研究是基于截面数据的Logistic回归,而这种静态方法所产生的估计量是有偏且不一致的。

总体上,所有财务比率的系数符号都符合预期,而且盈利能力指标的系数(绝对值)都比较大,其次是资产负债率,而不显著变量的系数值几乎都不到1个单位的水平。由exp(β)可知,TL/TA的单位变化量对风险函数的影响最大,在其他变量不变的情况下,TL/TA每增加一个单位,企业发生财务困境的风险率将至少增加2000%;EBIT/TA(NI/TA)每增加一个单位,企业发生财务困境的风险率都将降低100%。这意味着,杠杆率和盈利能力对企业财务困境有着重要的决定作用。这同ST的界定及财务困境本身的内涵是相一致的,从而也在一定程度上说明了将ST公司界定为财务困境公司是合理的。这一结果并不支持吕长江和赵岩[28]以及田军和周勇[29]的研究。吕长江和赵岩[28]实证发现,公司的资本结构对公司被特别处理的风险的作用并不明显,认为特别处理同财务困境两者间存在很大的差异,这可能是因为他们采用了Cox模型并且只用了截面数据的缘故。田军和周勇[29]也是基于Cox模型进行实证分析,指出与利润有关的变量并不是主要的影响因素,他们认为这是选择数据的周期和ST的审核时间不一致所造成的,因为他们使用的是季度数据,季度的细分弱化了利润的影响。

在各分阶段,各组变量的拟合统计量Pseudo R2与全样本观测期非常接近,全样本观测期中不显著的变量在各分阶段仍不显著。所不同的是,MB/TL与CA/CL的系数符号在危机前阶段都变为正,EBITDA/TL在危机及后危机阶段变为正,都与预期相悖;变量的显著性也发生了一些变化,表现在危机及后危机阶段,WC/TA和RE/TA分别于5%和10%的统计水平上显著,第二组变量中TL/TA在10%的水平上显著。这至少表明:(1)盈利能力指标是最具稳健性的预测变量;(2)金融危机前后一些变量对财务困境的解释作用发生了重大变化。

剔除了各模型估计中不显著的变量后,发现盈利能力指标与杠杆率的组合具有较高的稳健性。最终我们检验了EBIT/TA和TL/TA这2个变量共同作用下的模型估计和预测结果。之所以只保留EBIT/TA这个盈利性指标,是因为EBIT/TA是一个独立于任何税收或杠杆因素的衡量公司生产能力的指标。Altman和Hotchkiss[30]指出,这种盈利能力的度量方法至少与现金流量方法的预测能力是一样好的。

4.3预测能力检验

表2报告了EBIT/TA、TL/TA两变量以及加入了1/σE后的模型估计结果。未报告的十分位预测结果显示,在整个样本观测期,仅EBIT/TA与TL/TA两个变量的作用(模型1)在第1个十分位数组上就识别出了95.21%的财务困境公司,模型ROC曲线下面积(AUC)达到了0.9804,已相当高了。根据表2,在整个数据观测期间,1/σE在5%的统计水平上与企业财务困境风险显著负相关,在控制其他变量不变的情况下,1/σE每增加一个单位,发生财务困境的风险率将下降39.85%,LR的提升(ΔLR=1837.876-1830.164=7.712,P=0.0055)意味着1/σE对模型1有显著的增量信息作用。但十分位预测的结果却发现,1/σE并没有明显改善模型1的预测能力。模型2与模型1可以说没有区别,二者的ROC曲线图几乎完全重合,AUC仅相差0.0002,在统计上并不显著(P=0.6683),这说明模型2与模型1的鉴别能力是等同的。

在两个分阶段,EBIT/TA与TL/TA仍保留了同整个样本观测期相一致的显著性水平和参数符号,模型的Pseudo R2都在0.6左右的水平。比较十分位预测的结果及模型的AUC,发现EBIT/TA与TL/TA两变量的模型估计和预测在3个观测期相差无几。这表明EBIT/TA与TL/TA两变量对企业财务困境的预测作用具有稳健性。此外,1/σE虽在危机前阶段仍在5%的统计水平上显著,但在危机及后危机阶段却不再显著,而且模型2的拟合结果与模型1并没有明显差别。

总体上,模型估计和预测的结果表明,加入了1/σE后的模型2与模型1并无明显的差异。由此可见,在包含了EBIT/TA和TL/TA后,波动率指标对企业财务困境并没有实质性的解释作用。图1描述了利用模型1在危机前阶段的参数估计预测危机及后危机阶段财务困境风险的ROC曲线图。图中显示由EBIT/TA和TL/TA组成的持续期模型是非常有效的,其AUC为0.9829,说明具有很好的预测效果。

总体上,本节实证检验表明,波动率指标并没有对财务比率起到明显的改善作用,仅EBIT/TA与TL/TA两个指标就足以解释企业的财务困境了。财务报表对预测企业财务困境提供了非常重要的信息。

5结论

本文实证研究了财务比率对企业财务困境预测能力的变化情况。实证分析采用动态的持续期分析技术进行模型估计和预测,以ST标准界定财务困境,基于1996年上市以来的非金融A股上市公司最长达18年的观测数据共16000个观测值,选择经典文献中的3组财务比率,通过将整个样本观测期以金融危机全面爆发为分界点分为两个阶段,得出:

Altman所建立的Z*模型中的产权比率指标(MB/TL)、Zmijewski的Probit模型中的流动比率(CA/CL)以及Beaver等极力推崇的现金流负债比(EBITDA/TL)都对企业财务困境没有实质性的预测能力。金融危机明显影响了一些变量(营运资本比、累计盈利能力)的解释力。但企业盈利性(EBIT/TA)和杠杆率(TL/TA)对财务困境的解释作用却至关重要且具有稳健性。参数估计显示,在其他变量不变的情况下,TL/TA每增加一个单位,企业发生财务困境的风险率至少增加2000%;EBIT/TA每增加一个单位,企业发生财务困境的风险率将降低100%,这二者对风险函数的影响是其他变量所无法比及的。在预测能力上,由这两个变量所构成的持续期模型的预测准确度已达到了0.98,而且变量的解释作用几乎不受金融危机的影响。虽然财务报表以外的波动率信息对它们有显著的增量信息作用,却没有实质性地改善其预测能力,财务报表信息对企业财务困境的解释作用是非常强大的。

总体上,本研究表明尽管外部环境急剧变化,财务报表仍对预测企业财务困境提供了非常重要的信息,财务比率作为一种分析工具有着重要的应用价值,其作用应被强调而不是被降级。

参考文献:

[1]Beaver W H, Correia M, McNichols M F. Financial statement analysis and the prediction of financial distress[J]. Foundation and Trends in Accounting, 2010, 5(2): 99-173.

[2]Balcaen S, Ooghe H. 35 years of studies on business failure: an overview of the classic statistical methodologies and their related problems[J]. The British Accounting Review, 2006, 38(1): 63-93.

[3]Aziz M A, Dar H A. Predicting corporate bankruptcy: where we stand[J]. Corporate Governance: The International Journal of Business in Society, 2006, 6(1): 18-33.

[4]Kumar P R, Ravi V. Bankruptcy prediction in banks and firms via statistical and intelligent techniques-a review[J]. European Journal of Operational Research, 2007, 180(1): 1-28.

[5]Gepp A, Kumar K. Business failure prediction using statistical techniques: a review[M]. Faculty of Business Publications, 2012. 675.

[6]Ak B K, Dechow P M, Sun Y, et al.. The use of financial ratio models to help investors predict and interpret significant corporate events[J]. Australian Journal of Management, 2013, 38(3): 553-598.

[7]Sun J, Li H, Huang Q H, et al.. Predicting financial distress and corporate failure: a review from the state-of-the-art definitions, modeling, sampling, and featuring approaches[J]. Knowledge-Based Systems, 2014, 57(2): 41-56.

[8]Beaver W H, McNichols M F, Rhie J W. Have financial statements become less informative? Evidence from the ability of financial ratios to predict bankruptcy[J]. Review of Accounting Studies, 2005, 10(1): 93-122.

[9]杨德勇,马若微.现代期权定价理论框架下的财务困境解释与实证检验[J].财贸经济,2009,(4):33-37.

[10]Campbell J Y, Hilscher J, Szilagyi J. In search of distress risk[J]. The Journal of Finance, 2008, 63(6): 2899-2939.

[11]Campbell J Y, Hilscher J, Szilagyi J. Predicting financial distress and the performance of distressed stocks[J]. Journal of Investment Management, 2011, 9(2): 14-34.

[12]Shumway T. Forecasting bankruptcy more accurately: a simple hazard model[J]. The Journal of Business, 2001, 74(1): 101-124.

[13]Campbell J Y, Lettau M, Malkiel B G, et al.. Have individual stocks become more volatile? An empirical exploration of idiosyncratic risk[J]. The Journal of Finance, 2001, 56(1): 1-43.

[14]Hillegeist S A, Keating E K, Cram D P, et al.. Assessing the probability of bankruptcy[J]. Review of Accounting Studies, 2004, 9(1): 5-34.

[15]Wu Y, Gaunt C, Gray S. A comparison of alternative bankruptcy prediction models[J]. Journal of Contemporary Accounting & Economics, 2010, 6(1): 34-45.

[16]Christidis A C Y, Gregory A. Some new models for financial distress prediction in the UK[R]. Social Science Electronic Publishing, Working Paper, 2010.

[17]Tinoco M H, Wilson N. Financial distress and bankruptcy prediction among listed companies using accounting, market and macroeconomic variables[J]. International Review of Financial Analysis, 2013, 30(12): 394-419.

[18]Nam C W, Kim T S, Park N J, et al.. Bankruptcy prediction using a discrete-time duration model incorporating temporal and macroeconomic dependencies[J]. Journal of Forecasting, 2008, 27(6): 493-506.

[19]Cox D R. Regression models and life-tables[J]. Journal of the Royal Statistical Society, 1972, 34(2): 187-220.

[20]Allison P D. Survival analysis using SAS: a practical guide[M]. Cary, NC: Sas Institute, 2010.

[21]Amendola A, Restaino M, Sensini L. An analysis of the determinants of financial distress in Italy: a competing risks approach[J]. International Review of Economics and Finance, 2015, 37(5): 33-41.

[22]Pindado J, Rodrigues L, de la Torre C. Estimating financial distress likelihood[J]. Journal of Business Research, 2008, 61(9): 995-1003.

[23]Altman E I. Financial ratios, discriminant analysis and the prediction of corporate bankruptcy[J]. The Journal of Finance, 1968, 23(4): 589-609.

[24]Ohlson J A. Financial ratios and the probabilistic prediction of bankruptcy[J]. Journal of Accounting Research, 1980, 18(1): 109-131.

[25]Altman E I. Predicting financial distress of companies: revisiting the Z-score and ZETA models[D]. Stern School of Business, New York University, 2000. 7-36.

[26]Zmijewski M E. Methodological issues related to the estimation of financial distress prediction models[J]. Journal of Accounting Research, 1984, 22: 59-82.

[27]左小德,程守红.上市公司财务危机预警的实证研究[J].数学的实践与认识,2008,38(8):7-15.

[28]吕长江,赵岩.中国上市公司特别处理的生存分析[J].中国会计评论,2004,2(2):311-338.

[29]田军,周勇.ST公司基于财务数据的动态分析[J].数理统计与管理,2014,33(2):317-328.

[30]Altman E I, Hotchkiss E. Corporate financial distress and bankruptcy[M]. 3rd ed. New York: John Wiley & Sons, 2006.