京东白条与蚂蚁花呗的风险比较和防范

2016-12-22彭明旭张俊飞杨晓菁

■/彭明旭 张俊飞 杨晓菁

京东白条与蚂蚁花呗的风险比较和防范

■/彭明旭 张俊飞 杨晓菁

本文主要分析京东白条与蚂蚁花呗的异同,特别是二者风险的异同,如经营者的财务风险,消费者的信用风险,监管层的法律风险等,据此提出相应防范风险的措施,如经营者应扩大融资渠道,加强自身平台的网络安全,消费者要注重个人信用,提高自身的道德修养,监管层要健全法律法规,构建监管与信用评估体系,加大金融知识的宣传活动等。

京东白条 蚂蚁花呗 风险

一、绪论

伴随互联网金融越来越快的发展,网络消费金融市场快速扩张,互联网分期消费成为投资者的新热点,吸引了各类消费金融公司、分期平台、电商等在此攻城略地,大施拳脚。传统的实体店线下消费模式遭到前所未有的冲击,实体店消费模式已经难以满足客户的购物需求,很多客户转向线上消费。

网络贷款发展迅速,但是在快速发展的同时也带来了背后的隐患。我国知名学者,如施金影(2009)、李祥坤(2009)和宋克玉(2008)等认为电子商务企业推出的贷款存在的风险主要有市场风险、法律风险与信用风险。国内外有众多学者进行了电商贷款的研究,其中马春芬(2015)介绍了电商贷款的主要风险。目前研究电商贷款区别的还不多,本文以京东白条,蚂蚁花呗等为研究对象,从蚂蚁花呗的定义、现状、问题及国内外研究现状入手,分析其中的风险,研究如何更好的防控。

二、京东白条与蚂蚁花呗的现状

(一)京东白条与蚂蚁花呗的简介

1.京东白条。京东白条是以京东会员内部的信用信息为依据,用户可在京东商城线上平台使用“白条”消费,即先消费、后付款的信用赊购服务。客户的信用额度一般在3000—5000元,最高可达1.5万元。在还款方式上,用户可选择最长30天的免息期内付款,亦或是在规定的时间里,选择两种不同的分期付款模式,能够根据自己的情况做选择。假如不分期来付款,延期付款30天内,不会存在任何费率。经过京东多次提醒,消费者依然不进行款项支付,则会每天按照0.03%的费率违约金计算。假若通过分期来付款的话,分期费率标准为0.5%,三期为1.5%,六期为3%,十二期为6%。

2.蚂蚁花呗。蚂蚁花呗是2014年12月由阿里巴巴集团旗下蚂蚁微贷正式推出,是面向支付宝活跃用户的一款类似“虚拟信用卡”的支付服务。根据芝麻信用的客户消费数据分析,“花呗”的信用额度从1000元至30000元不等,用户使用“花呗”提供的信用额度在天猫、淘宝等阿里平台上购买商品,有固定的还款日每月10号进行还款,最长免息期可达41天。此外,用户还需关联支付宝、余额宝或者银行卡进行还款,逾期未还须支付每日0.05%的逾期费用。

(二)京东白条与蚂蚁花呗的发展现状

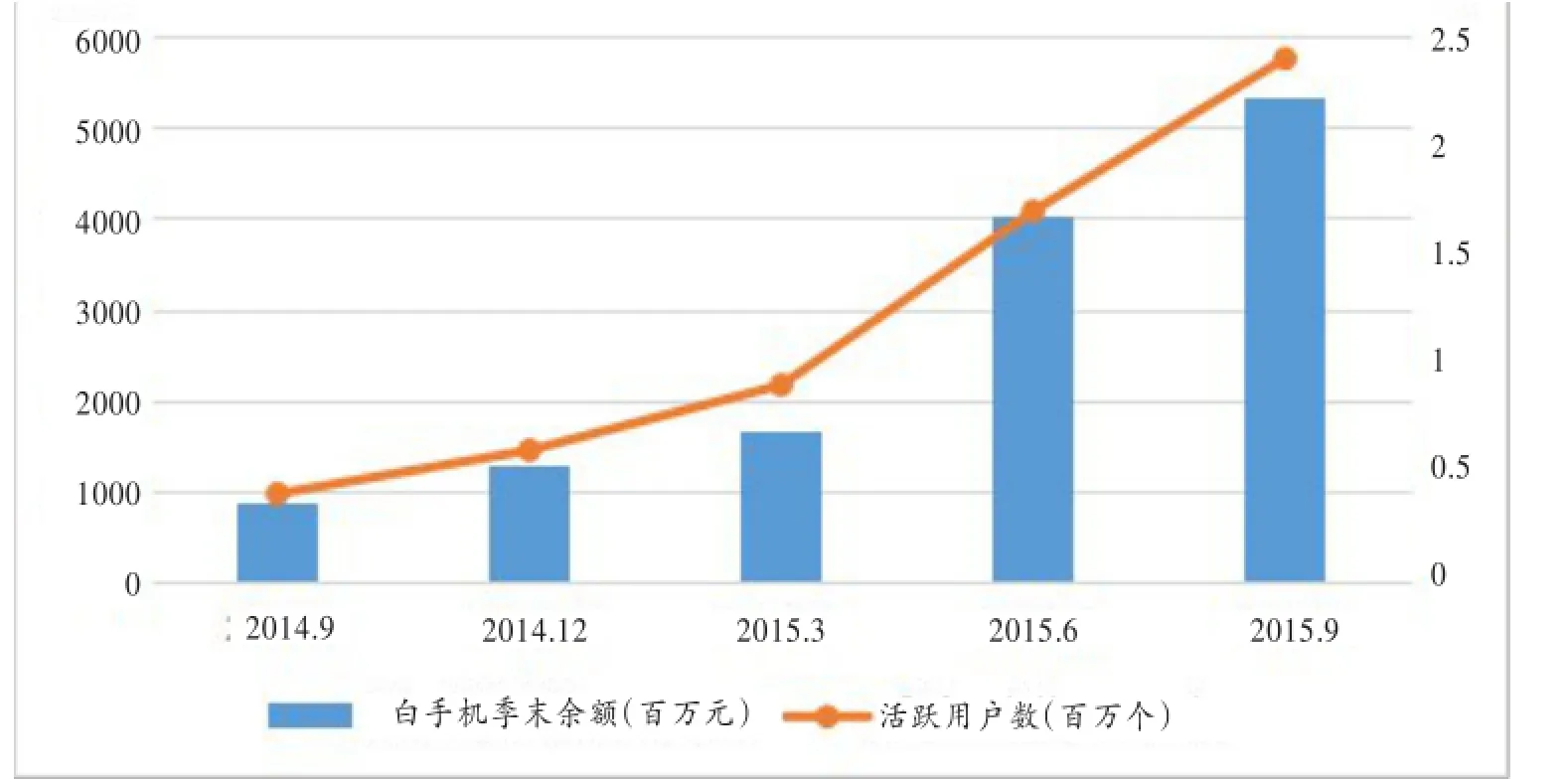

1.京东白条发展现状。京东白条经过近几年的发展,从2014年第3季度10亿元的交易总额,稳步上升到2015年第3季度的52亿元;活跃用户数从50万增加到250万,4个季度增加了4倍,而京东总体交易额不过翻了不到1倍(见图1)。

2.蚂蚁花呗发展现状。蚂蚁花呗依靠着支付宝巨大的用户沉淀,自上线20天用户就突破了1000万,并且以每天90万左右的速度增长,较京东白条来说,蚂蚁花呗的用户数量更多,蚂蚁花呗占支付宝整体交易8.5%,客户使用率相对来说较高。

(三)京东白条与蚂蚁花呗存在的问题

1.助长超前消费。据了解,通过京东白条与蚂蚁花呗进行消费,一般是购买电子产品,如手机、单反相机、笔记本电脑,也有客户会通过此种途径去购买奢侈品。一部分客户通过京东白条与蚂蚁花呗进行贷款,却并未考虑到其欠款长期积累数字惊人,对于经济能力不强又控制不了自己消费欲望的客户来说,就是一种灾难。

2.放贷标准低。京东白条与蚂蚁花呗平台,只要把身份证和一些基本信息核对一下,就能开通服务,总体时间不超过五分钟,并且直接就能进行消费,一个普通人用自己的身份信息,可以从不同的平台中进行申请然后消费,而这些平台之间客户的信息都是保密的,平台之间无法沟通交流,客户重复贷款,加大违约风险。

3.不法分子套现。有些不法分子,在京东白条与蚂蚁花呗开设店铺,在店铺中摆设虚拟物品,客户拍下一定金额的虚拟物品后,卖家假装发货给买家,买家配合收货后,卖家将买家用白条或者花呗拍下来的金额,按一定比例收取所谓的“套现费”,再将剩余的钱,打回买家的账上,以此途径完成套现。

三、京东白条与蚂蚁花呗风险比较

图1 京东白条用户数

(一)京东白条与蚂蚁花呗风险的不同点

1.财务风险。资金实力支撑着贷款服务的运营,假若使用京东白条,若以每人平均8000元贷款,一旦50万客户同时申请,京东需要40亿资金来支撑贷款的运营,实际上京东拥有可流动资金不超过200亿。并且京东开展白条业务所使用的资金为自有资金。因此坏账率对京东运营产生的影响十分巨大,而蚂蚁花呗有蚂蚁小贷的资金作为支撑,风险度较京东白条低。

2.合规风险。京东白条支持银行卡、信用卡还款。某些观点认为京东白条是一款与信用卡类似的贷款产品,不应该以贷还贷,因为根据监管部门的规定,信用卡不得透支为支付账户充值,在没有相应的监管细则出来前,对金融创新产品有较开放理念的银行也应提前预警,严把风控关。相比之下蚂蚁花呗的还款方式只限于用户余额,或者余额宝扣款偿还账单,做法相对稳妥。京东白条允许用信用卡,其中却隐藏了更大的风险,在许诺用户“慷慨消费”的背后,将风险更多地嫁接到银行身上。

3.信用风险。京东并非金融机构,其对于不按时支付款项的消费者如何进行约束有待进一步考验,因为是消费者欠京东钱,因此如果出现消费者不还款或者拖延还款的行为,没有征信牌照的京东不能将他们的行为列为不良信用记录。而银行被欠钱不还,会有不良信用的记录,会影响今后的贷款申请。蚂蚁花呗通过相关联的支付宝以及具有征信牌照的芝麻信用,一旦客户违约,蚂蚁花呗可以通过芝麻信用的评级取消客户的额度,并且将客户的支付宝列入黑名单,客户将难以再办理信用卡以及贷款。

(二)京东白条与蚂蚁花呗风险的相同点

1.法律风险。作为在国内刚刚兴起的互联网金融,相关法律目前还都处在空白阶段。当前的金融法律都是规范传统金融活动,对于电商金融的发展,在市场准入、交易主体身份认证、电子合同的规范性和有效性等方面都没有明确而完备的法律规范,难以规范互联网上的金融活动和交易行为。

2.信息泄露风险。电商通过客户的身份资料审批贷款,然而这些资料的获取、保存、利用还没有严密的规定,其中很多关键信息,例如身份证、姓名、手机号码、银行卡卡号等个人信息,甚至还有家庭地址、交易记录等信息,一旦系统产生故障,很可能造成用户信息的外泄,客户可能会受到各种诈骗短信、电话等,侵害客户的合法权益。

3.操作风险。京东白条与蚂蚁花呗平台建立在一个开放的网络中,交易的达成、数据的读取、信息的收集和接发,发放回收款项全部都整合在一个网络系统中操作,一旦互联网系统出现拥堵、计算机设备故障和遭受黑客高手的攻击,将会对京东白条与蚂蚁花呗产生巨大的影响,必然会出现风险。

4.道德风险。京东白条与蚂蚁花呗针对客户的信贷,其仅仅凭借的是消费者个人提交的基本信息初步判断,如通过客户的交易记录、购物习惯、商品类别、交易金额和收货信息等消费记录判定客户的额度。虽然这些交易记录交易习惯能够初步的判定客户的交易行为,但是对于客户的真实情况并不能够断定,比如客户的年齡、收入、职业以及客户的社会人际群体和关系,并没有客户的直接信用依据,也无法掌握客户的真实情况,对于客户的消费目的和贷款去向无法进行跟踪,依此审批的贷款是不全面的、不完善的,这样对于个人的道德考量标准要求就比较高,基于个人道德问题而引发的贷款风险必然存在,很容易基于消费者个人的道德而产生贷款风险。

四、风险防控措施及建议

(一)拓宽融资渠道

京东白条与蚂蚁花呗应扩展更多的融资渠道,例如资产证券化,目前京东已经着手此项目,该项目“京东白条应收账款债权资产支持专项计划”已获证监会批复,并由华泰证券发行完毕,即将在深交所正式挂牌,这是国内资本市场首个基于互联网消费金融的资产证券化产品(ABS)。

(二)明确监管主体

没有明确的监管主体,也谈不上监管责任和权力。政府应早日设立相关部门对京东白条与蚂蚁花呗等类似平台的合规性进行监管,并建立相应的监管条例。京东白条与蚂蚁花呗的交易不同于传统的当场监管,并没有真人在场,传统监管方式难以奏效。要建立非现场监管的方案,调高预警机制,把事后监管转变为事中和事前监管,才能更好地对其中的风险提出预警和预判。

(三)建设网络征信系统

目前央行征信系统并没有网络客户征信报告,即便有电商平台也无法通过有效的途径去采用央行的征信报告。电商平台仅通过自身大数据系统中收集的信息进行分析,或者利用其他平台的信息加以评定,例如通过客户所处地区的生活水平、消费习惯、消费金额、交易频率来判断分析,并无客户实际的信用依据,依此审批的信用额度就是片面且不准确的,一旦客户违约,出现拖欠款行为,电商平台线下的催款、追款手段十分有限。而且对于客户的这种违约情况只限于自身平台记录,客户完全可以从其他电商平台进行再次贷款,因此建立一个统一的网络征信状况平台是很有必要的。

推进征信体系建设,尽快将网络客户纳入征信系统采纳范围,并且央行应设置相应的电商平台的合作机制,出台相关的政策,让电商平台合法的使用央行里面的网络客户的征信报告,为网上授信提供评级参考,降低信贷风险,同时约束和警戒网络客户的欠款行为。

(四)提高信息的保密度

监管机构应建立网络消费权益保护办法和隐私信息保护细则,对于京东白条与蚂蚁花呗贷款交易过程中的风险分配和责任承担、网络个人信息使用和保护等作出明确规定,为保障客户的合法权益提供有力依据。

(五)提高网络安全等级

提高对网络贷款的风险管理和应急处置的要求,网络贷款平台应当完善系统、数据、保证资金发放的安全、实行配套的风险控制方案,建立相关部门每日监督系统的安全系数,提高电子商务平台贷款的安全等级。

(六)普及金融知识

普及金融知识,提高客户的道德素养,京东白条与蚂蚁花呗可以开展宣传金融知识的活动,例如在网站的页面中带有宣传金融知识的链接,并且在客户使用白条和花呗的同时,附以温馨提示,让客户意识到及时还款,维护自身信用的重要性。

[1]马春芬.电商平台个人信用支付产品发展现状及监管建议〔J〕.国际金融,2015(02).

[2]侯婷艳,刘珊珊,陈华.网络金融监管存在的问题及其完善对策〔J〕.金融会计机构,2014(02).

[3]王正萍.互联网支付的风险与防控〔J〕.财政监督,2014(01).

[4]辛树森.个人信贷〔M〕.北京:中国金融出版社,2007.

[5]周脉成,成琴,葛大江.信贷风险管理〔M〕.成都:西南财经大学出版社,2009.

[6]Christie H.,M Munro.An Exploratory Investigation of Student Perceptions of Costs and Benefits of College Loan Debt.Journal of Financial Education.2015(02).

[7]Karen A.Horcher,What Is Financial Risk Management.Essentials of Financial Risk Management,John Wiley&Sons,Inc.2005.

[8]杨群华.我国互联网金融的特殊风险及防范研究〔J〕.金融科技时代,2013(07).

[9]万俊人.市场经济的道德维度化〔J〕.中国社会科学, 2000(02).

◇作者信息:江西师范大学

◇责任编辑:罗 敏

◇责任校对:罗 敏

F8

A

1004-6070(2016)12-0074-03

本文系江西省教育厅科技资助项目(GJJ14724)的阶段性成果。