税收竞争对我国区域经济增长的非线性作用研究

——基于动态面板与门限面板模型的分析

2016-12-14陈博倪志良

陈博 倪志良

(南开大学 经济学院,天津300071)

税收竞争对我国区域经济增长的非线性作用研究

——基于动态面板与门限面板模型的分析

陈博 倪志良

(南开大学 经济学院,天津300071)

本文认为税收竞争主要通过调整生产要素的配置、吸引国内外资本和影响政府部门的三种途径综合作用于经济增长,由此导致了其对经济增长的非线性作用。本文运用面板门限模型对我国1995—2014年28个省份数据进行实证研究发现,我国税收竞争对区域经济增长确实存在非线性作用。具体而言,当低于第一个门限值时,东、中、西部地区税收竞争均对其经济增长具有显著的促进作用;而当越过第一个门限值后,三个地区税收竞争对经济增长的促进作用都减弱,其中在东部地区该作用下降最为明显。最后,提出若干优化我国区域税收竞争以促进经济增长的政策建议。

税收竞争;区域经济增长;动态面板模型;门限面板模型

一、引言与文献综述

伴随着我国经济高速增长的一个突出现象是财税领域的持续变革。特别是1994年我国税制与分税制改革以来,地方政府获得了对财政收入的剩余控制权,亦即一定的财税自主权。这种新的制度安排为地方政府发展本地区经济提供了重要动力。为此,地方政府通过税收优惠等税收竞争方式变相降低实际税率,以增强本地区对劳动、资本等生产要素的吸引力(沈坤荣和付文林,2006[1];龙小宁等,2014[2])。那么我国地方政府税收竞争与经济快速增长这二者之间是否具有因果关系呢?对此,一些学者的研究结果给出了肯定的回答(张军,2005[3];Xu,2011[4])。

从财税视角来探讨经济增长的源泉一直以来是学者们关注的主题。近年来,国内外学者逐渐将研究视角聚焦于税收竞争对经济增长的作用机制及其效果。概括而言,相关文献的研究内容主要集中在如下三个方面。

一是税收竞争通过调整生产要素(主要为劳动力)配置来作用于经济增长。一些学者认为税收通过该作用途径会促进经济增长。傅

道忠和汤菲(2007)认为国际税收竞争尤其是恶性的税收竞争将会对双方国家的经济产生不利影响,即流动性较强要素的流出国由于缺乏相关要素而使经济增长受到抑制,流入国由于滥用税收优惠政策而诱使大量企业进行偷逃税,使得其税基受到侵蚀[5]。Bierbrauer和 Brett(2008)认为政府通常会通过提高高技能劳动力群体的税收来补贴低技能劳动力群体,导致高技能劳动力流向低税负地区,因此为阻止高技能劳动力的流失,不同地区通过下调税率进行恶性税收竞争,使得地方政府税收收入不断减少,减弱了其提供公共物品与服务的能力,从而抑制经济增长[6]。然而,另一些的观点与之相反。李涛、黄纯纯和周业安(2011)认为税收竞争能够降低一个地区相对的实际税负,不仅可以吸引生产要素的流入,而且可以增加地区居民的收入与储蓄,前者可以促进企业扩大生产,后者可以提高居民收入与消费水平,进而促进地区经济发展[7]。Lipatov和Weichenrieder(2015)发现税收竞争使得具有较强寻租动机的政府在竞争中处于明显的劣势地位,为了扭转其劣势,该政府会严格限制寻租活动的规模和范围,降低政府部门的运行成本,从而增加对劳动力的吸引力,防止本辖区劳动力的流出,最终促进经济的增长[8]。

二是税收竞争通过吸引国内外资本投资来作用于经济增长。很多研究认为税收通过该作用会带动经济增长。Krautheim和Schmidt-Eisenlohr(2009)认为国际税收竞争会促使劣势国家向企业异质化程度低和垄断程度高的方向转变,使其在较低的税收竞争度下仍能吸引到FDI,这样不但能够使政府维持必要的公共物品供给水平,而且FDI的引进还能带动企业生产技术改进,从而促进经济增长[9]。Kessing和Konrad(2009)指出东道国政府的层级数量与其竞争力成反比,为了在税收竞争中吸引到更多的FDI,东道国会努力降低政府部门的运行成本,提高其运行效率,减少政府的层级,增加对FDI的吸引力,从而促进经济的增长[10]。Darby和Ferrett(2014)认为努力降低其贸易成本是一国提高对FDI吸引力的关键,为了在税收竞争中获得更多的FDI,政府会努力降低其贸易成本,增加FDI流入,进而促进经济增长[11]。但还有一些文献持不同的观点。杨晓丽和许垒(2011)认为地区政府进行税收竞争时将引进FDI作为重要的目标,但是税收竞争对FDI的经济增长效应存在阻碍作用,即税收优惠幅度越大,其阻碍作用越强[12]。薛钢和王笛(2013)认为,我国中央政府对地方政府实行以GDP为核心的绩效考评方式会增加地区之间的税收竞争程度,较高的税收竞争度会加剧FDI在区域分布的不均衡性,从而扩大地区之间经济发展的差距[13]。

三是税收竞争通过影响政府部门的行为来作用于经济增长。一部分文献认为该作用途径对经济增长具有积极影响。Ihori(2008)认为区际间的税收竞争会约束政府的行为,使得其寻租的动机被减弱,同时还会提高公共物品与服务的供给水平,从而降低企业的生产成本,提高企业的生产效率,促进地区的经济增长[14]。周业安等(2012)认为地区政府在进行税收竞争时制定了各种有利于技术创新的税收政策,可以吸引高科技人才,鼓励当地企业进行技术创新,从而促进当地的经济增长。还有一部分文献则得出相反的研究结果[15]。Bjorvatn和Schjelderup(2002)认为两个邻国在进行税收竞争时,其中一个国家通过提高公共物品与服务的供给水平来获得竞争优势时,该国公共物品投入的溢出效应会增加另一国政府搭便车的动机,从而降低搭便车国提供公共物品与服务的水平,阻碍其经济增长[16]。Matsumotoa(2008)指出为了在税收竞争中获得优势的地位,政府会将财政收入更多的用于提供公共物品,而转移支付的减少会进一步扩大贫穷地区与富裕地区之间的差距,最终影响国家整体的经济发展水平[17]。Erolu(2015)认为当处于金融危机时,税收竞争会使政府倾向于通过降低对资本的征税以获得更多的投资,同时增加对劳动的征税,但该政策并没有显著增加外商投资,反而引起高技能劳动力的流失,最终使得经济增速放缓[18]。

综上所述,税收竞争可以影响经济增长已成为学界的共识,同时学者们从多个视角探讨税收竞争对经济增长探究的作用机制,取得了一些富有启发意义的研究成果。然而,税收竞争对经济增长的作用是促进还是抑制,学界还存在争议。笔者认为,导致争议的原因在于税收竞争经济增长的作用途径很多,而且每种途径在不同条件下对经济增长所产生的作用存在差异,由此导致税收竞争对经济增长的综合作用并非是线性、一致的,而是存在非线性的作用。这一非线性作用机制亦适用于我国,因为我国是幅员辽阔的国家,区域之间(特别是东、中、西部地区)存在明显的差异,同时改革开放以来我国有计划经济过渡到市场经济,期间财税等领域进行了多次改革,即社会经济等条件存在显著的时空差异,所以税收竞争对于我国区域经济增长的作用并非固定不变,而是非线性的。有鉴于此,将采用面板门限模型来探讨我国税收竞争对区域经济增长的非线性作用。

二、税收竞争对经济增长的作用机制分析

基于已有相关研究文献,本文认为税收竞争主要通过调整生产要素的配置、吸引国内外资本和影响政府部门的三种方式来作用于经济增长,具体如图1所示。

首先,税收竞争通过调整生产要素配置来作用于经济增长。具体而言,税收竞争会使地方政府出台各种税收优惠政策,这样能够促进劳动力、技术与人力资本等生产要素从处于竞争劣势的地区进入到处于竞争优势的地区,流入地的企业可以利用充足的生产要素来扩大生产,从而促进地方的经济发展。然而,在税收竞争中处于劣势的地区,不但只有少量的生产要素流入该地区,而且有可能使得该地区流动性较强的生产要素流入到在税收竞争中处于优势的地区。流动性越强的生产要素其税收弹性越大,因此该地区的地方政府不能提高甚至还需降低流动性较强的生产要素的税负,以防止其流向有税收竞争优势的地区。但是为了弥补财政收入的损失以及保证必要的财政支出,地方政府不得不将这些税负转嫁到流动性较低的生产要素上。因此,流动性较强要素的流失使得流动性较低的要素得不到充分的利用,降低了要素的配置效率。同时,税收负担的分配原则被扭曲,即按照纳税人拥有要素的流动性而定,而不是依据纳税人的纳税能力。这两个方面的问题都会阻碍劣势地区的经济增长。

其次,税收竞争通过吸引国内外资本来作用于经济增长。在我国经济发展过程中,劳动力供给丰富而资本供给相对匮乏的情况普遍存在于各个地区。为了缓解这种匮乏的情况以及保持经济持续与稳定的发展,在税收竞争中争夺国内外资本成为地方政府的重要目标。在地方政府引进的资本中国外资本占有较高的比例(龙小宁等,2014),这是因为国外资本相对于国有资本和私有资本具有优越性。国外资本具有较强的流动性,而且可以绕过国内不完善的金融体制,但最为重要的是国外资本是“资本、先进技术和专利的结合体”。国外资本主要以直接投资、合资与合作的形式进入到地区经济当中,通过促进和扩大生产的方式来带动地区经济的发展。因为国外资本是“资本、先进技术和专利的结合体”,不仅会对本行业企业的生产产生促进作用,也会对其他行业企业产生溢出效应,前沿技术的引进甚至会对周边地区的经济产生溢出效应。因此在税收竞争中对国外资本的争夺比较激烈。

最后,税收竞争通过影响政府部门行为来作用于经济增长。一方面,由于税收竞争的实质是以税收减免的方式来吸引生产要素与国内外资本,因此会减少地方政府的财政收入,财政收入的减少会严重影响公共产品供给的数量与质量。地方政府提供公共产品水平的低下会使得辖区内企业的生产成本上升,降低企业的生产效率,抑制地区的经济增长。另一方面,随着市场经济制度在我国不断完善,经济活动与生产要素在辖区间的流动性不断增强,在税收竞争中拥有高效率税收系统与低成本政府的辖区占有优势。因此,地方政府为了在税收竞争中取得优势会努力降低政府的运行成本,在借鉴发达国家经验的基础上改进税收的征管方式,使其高效化和先进化。低成本运行的政府与高效率的税收系统能够降低辖区内企业的生产成本,提高企业的生产效率,促进地区的经济增长。

总之,税收竞争通过上述三种途径作用于经济增长。然而,由于不同地区、不同时期的社会经济条件存在差异,税收竞争对经济增长的作用并非固定不变,而是存在非线性作用。下文,我们以中国东、中、部地区作为研究对象,来探究并验证我国税收竞争对经济增长的非线性作用效果。

图1 税收竞争作用于经济增长的机制分析

三、我国区域税收竞争的基本情况分析

(一)税收竞争的测度

为了量化税收竞争这一关键解释变量,借鉴傅勇和张晏(2007)[19]、张祥建、钟军委和邵明伟(2015)[20]等学者测度地方政府竞争努力度的方法来构建税收竞争指数,具体形式如下

TCIit=(TAXt/GDPt)/(TAXit/GDPit)

(1)

在式(1)中,TAXt和GDPt分别表示第t年我国的税收总收入与国内生产总值,两者的比值为我国第t年的平均实际税率;TAXit和GDPit分别表示第i个地区第t年的税收收入与国内生产总值,两者的比值为第i个地区第t年的平均实际税率。由于第i个地区第t年的平均实际税率在分母位置上,而第t年我国平均实际税率在分子的位置上,所以一个地区的税收竞争指数越高,该地区的相对税率则越低,企业的税收负担则越小。

(二)我国税收竞争的变化趋势分析

现阶段我国国民经济在发展过程中呈现出的一个重要特点是地区经济之间发展的不平衡。此外,税收竞争同地区的税负水平、产业集聚程度和投资环境具有密切的联系,而这三个因素在我国具有明显的区域性差异,由此导致我国区域间税收竞争程度应存在较大差异。有鉴于此,按照王小鲁和樊纲(2004)[21]的做法,对我国东、中、西部地区的税收竞争的差异及其变化趋势进行分析。

借鉴Evans和Karras(1996)[22]提出的经济收敛模型来研究税收竞争指数的变动趋势。具体而言,税收竞争收敛性的回归方程为

(2)

考虑到数据的可获得性与连贯性,本文剔除了重庆、四川和西藏,运用我国28个省市1995—2014年的数据进行分析。利用Blundell和Bond(1998)[24]提出的系统GMM估计方法对式(2)进行估计。

我国三个地区税收竞争指数的动态面板分析结果具体如表1所示。可以发现,TAXi,t-1的系数都是处在区间(-1,0),表明我国三个地区的税收竞争指数都是收敛的。在估计结果的显著性方面,系统GMM的两步估计要优于一阶差分GMM的两步估计。对于常数与系数来说,两种估计方法在三个地区都是在1%的显著性水平下显著。对于系数来说,在东中部地区系统GMM的两步估计比一阶差分GMM的两步估计显著,在西部地区系统GMM的两步估计与一阶差分GMM的两步估计都是不显著的。对于系数来说,在东中部地区系统GMM的两步估计与一阶差分GMM的两步估计都是不显著的,在西部地区系统GMM的两步估计比一阶差分GMM的两步估计显著。对于检验工具变量有效性的Sargan检验来说,两种估计方法都接受“所有工具变量都有效”的原假设,即所选取的工具变量是合理的。对于检验残差序列相关性的Abond检验来说,三个地区的一阶差分GMM两步估计与系统GMM两步估计都通过了检验,即存在一阶自相关,但不存在二阶自相关。但是系统GMM两步估计的显著性要高于一阶差分GMM两步估计。基于以上对计量模型结果的分析,本文将使用系统GMM两步估计作为对本模型的估计结果。

表1 税收竞争收敛的实证结果

注:(1)***、** 和*分别表示在1%、5%和10%的水平下显著;系数下方括号内是相应的t值;(2)AR(1)与AR(2)检验分别表示残差的一阶与二阶序列相关检验,一般要求存在一阶自相关,但不存在二阶或更高阶数的自相关,括号内是相应的P值;Sargan检验的原假设是“所选取的工具变量有效”,括号内是相应的P值;(3)Abond表示一阶差分GMM的两步估计,Sys表示系统GMM的两步估计,模型的滞后阶数根据AIC准则选取。

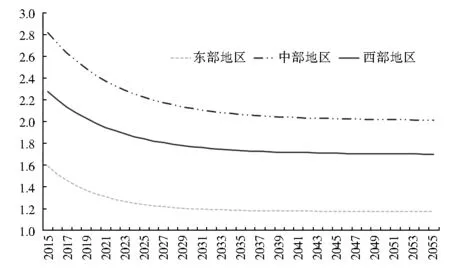

现在将两步系统GMM的估计结果带入到方程(1)中,并整理为水平方程的形式,并进行迭代运算东中西部地区2015—2055年税收竞争的变化趋势,结果如图2所示。其中,2055年东、中、西部地区税收竞争指数的近似值分别为1.181、2.018和1.709,再将其分别除以2014年三个地区的税收竞争指数,得到三个区域税收竞争的收敛指数a分别为0.704、0.689和0.717。结合图2,可以发现东中西部地区的税收竞争指数均

是在缩小的趋势下收敛。具体而言,首先,东部和西部地区的税收竞争指数下降比较缓慢,中部地区的税收竞争指数先以较快的速度下降,然后进入到缓慢下降的阶段;其次,东部和中部地区的税收竞争指数分别是最小和最大的,西部地区的税收竞争指数处于两者之间;最后,最初三个地区的税收竞争指数之间存在较大差异,随着时间的推移三个地区之间的差异不断缩小。

图2 我国东中西部三个地区税收竞争指数的变化趋势

此外,从图2也可以看出,我国东部地区的税收竞争度是最低的,中部地区最高,西部地区处于两者之间。这同时也显示我国东部地区的相对税负是最高的,西部次之,中部最低。这在一定程度上表明我国区域税收竞争水平与经济增长之间具有反向关系。这一结论与雷根强和何慧敏(2009)[25]、谢乔昕、孔刘柳和张宇(2011)[26]、刘军、季良玉和王佳玮(2015)[27]。等学者的研究结果一致。

四、税收竞争与经济发展水平的非线性机理分析

(一)门限面板模型简介

在已有对非线性关系的实证研究中,一些文献是通过引进平方项的方式解决非线性的问题,但是这种方法存在较大问题。首先,引进平方项代表左右两边的非线性关系是对称的,但是没有理论显示这是必须成立的。其次,由于一次项和平方项高度相关,会降低计量模型估计结果的准确性。为此,本文将运用Hansen(1999)[28]的面板门限模型来研究税收竞争对经济增长的非线性作用。面板门限模型的具体形式如下(以单一门限为例)

yit=μi+α1xitI(qit≤θ)+α2xitI(θ (3) (二)模型设定与变量选取 本文的面板门限模型的估计方程为(以单一门限为例) lnGDPit=μi+α1TCIitI(TCIit≤θ)+α2TCIit(θ (4) 其中,下标i代表省份个体,t代表年份;lnGDP为GDP对数值,表示地区经济发展水平;TCI为税收竞争指数,是模型的关键解释变量,同时也是门限变量;θ为待估计的门限变量;Xit为控制变量。根据前文分析,税收竞争影响经济增长的途径包括生产要素配置、国内外投资以及政府部门行为,因此选择包括人力资本投资率(HCI)、固定资产投资比重(IFA)和政府干预度(GI)三组控制变量来代表上述三种影响途径,同时参考已有相关文献,选取居民消费价格指数(CPI)、对外开放度(DO)、城镇化水平(UL)作为其他控制变量。 由于1994年税制与分税制改革以来,我国确定了相对稳定的财税体制,因此本文研究时段为1995—2013年。同时,鉴于数据的可获得性与连贯性,剔除了重庆、四川和西藏三省份,选择大陆28个省份为研究对象。本文的数据主要来源于《中国统计年鉴》与CECI中国经济数据库。由于前文已经对核心解释变量TCI进行了陈述,在此只说明其它变量。 经济发展水平(lnGDP,单位:元):以实际人均GDP的对数值来衡量经济发展水平。将各省市的GDP通过GDP平减指数换算为以1995年作为基期的数据,再将该数据除以各省市总人口,得到实际人均GDP,之后再进行对数化处理。 人力资本投资率(HCI)(%):人力资本是影响经济增长的一种重要生产要素。在当前中国经济增长方式向集约型转变的过程中,高端和复合型人才对于经济增长的影响越来越突显。参照Fleisher、Li和Zhao(2010)[29]的选取方法,将大专与本科在校生数与总人口的比值作为对该指标的衡量。 固定资产投资比重(IFA,单位:%):长期以来我国消费支出的GDP占比偏低,因此通过提高生产要素的投入来带动经济发展已经成为我国经济增长的主要方式,其中固定资产投资比较显著。因此可以将固定资产投资比重以控制变量的方式引入模型。本文用固定资产投资占GDP的比重作为对该指标的衡量。 政府干预程度(GI,单位:%):凯恩斯主义认为政府对经济的干预是一把双刃剑,适当的政府干预有利于经济增长,但干预过多会降低资源的配置效率,阻碍经济的发展。本文参照Lu和Yao(2009)[30]选取指标的方法,将地方政府支出占GDP的比重作为对政府干预程度的衡量。 居民消费价格指数(CPI,单位:%):通货膨胀的影响具有两面性,过快的通货膨胀会造成货币持续和快速贬值,使居民失去对货币的信任,各种日常的经济活动遭到破坏,不利于经济发展。但是,温和的通货膨胀对经济增长具有一定的刺激作用,有利于经济的发展。 对外开放度(DO,单位:%):是衡量区域经济对外开放程度的综合性指标,也表示区域经济融入国际经济的程度以及对国际经济的依存程度。本文将一个区域对外贸易总额(出口额与进口额之和)与该地区GDP的比值作为对该区域对外开放度的衡量。 城镇化水平(UL,单位:%):目前城镇化主要是指吸收与转移农村剩余劳动力的结果,为经济增长提供了大量的劳动力,同时带来了巨大的生活需求以及城市基础设施和公共设施的使用需求,进而带动了生产制造和投资需求,最终促进经济发展。我们将各地区城镇就业人数占全部就业人数的比重作为对该地区城镇化水平的衡量。 上述变量的样本量均为552个(28×19),即为平衡面板数据。相关变量的基本统计特征如表2所示。 (三)实证结果分析 在进行面板门限回归之前,需要确定是否存在门限效应以及门限值个数。为此,进行相关的检验估计,具体如表3所示。 表2 变量的基本统计特征 表3 门限效应的检验与门限估计值 注:上述结果是运用Stata12.1软件分析实现。其中,表中门限效应检验的自助抽样的次数均为5 000次;***、** 和*分别表示在1%、5%和10%的水平下显著。 表4 面板门限模型的估计结果 注:东部地区和中部地区只存在一个门限,第二行变量更确切的表达式应写为TCLit*I(θ1≤TCLit);***、** 和*分别表示在1%、5%和10%的水平下显著;括括号内数据为t值。 从表3中可以看出,东部和中部地区的单一门限效应检验结果是显著的,双重与三重门限效应检验结果是不显著的,因此可以认为东部与中部地区只存在一个门限值。东部与中部地区的门限值分别为1.247 7和2.239 6。对于西部地区,单一门限与双重门限效应检验结果在5%显著性水平下显著,三重门限效应检验结果是不显著的,因此可以认为西部地区存在两个门限值。西部地区第一与第二个门限值分别为1.851 3和3.007 9。 在确定门限效应以及具体的门限值后,利用面板门限模型式(4)分别对东、中、西部税收竞争对经济增长的非线性作用状况进行经验分析,实证结果如表4所示。东、中、西部三个回归方程的回归系数比较接近,在一定程度上表明论文回归结果是稳健的。同时,我们可以发现,税收竞争对于区域经济增长的作用总体上是递减的,即当税收竞争越过第一个门限值之后,税收竞争对东、中、西部三个地区经济增长的促进作用都降低了。 具体而言,在达到第一个门限值之前,税收竞争对三个地区的经济都有较强的促进作用,但对东部地区经济的促进作用最为明显。具体而言,在其他条件不变的前提下,税收竞争指数每增加1个单位,东、中、西部地区的GDP可以分别增加37.44%、21.35%、18.73%。这一阶段税收竞争的区域差异性原因可能如下:在我国改革开放初期,相对于中西部地区来说东部地区区位优势明显,基础设施比较完善,集聚了高端人才,普通劳动力成本低廉,土地资源较为充裕,消费需求能力较强。因此税收竞争在这些良好条件的配合下较好地发挥了作用,使得东部地区的外商直接投资(FDI)逐年快速上升(如下图3所示),政府部门通过提高行政效率降低了企业的交易成本,国内外的高端人才不断参与到东部地区的经济建设中,因此东部地区实现了对发达国家产业转移的承接,完成了产业结构的调整与升级,推动了经济的快速发展。但是在我国经济发展初期,中西部地区工业基础较为薄弱,产业结构和产业配套措施低级化,部分投资企业不得不将重要机械设备和原材料运输到本地。这在很大程度上减弱了中西部地区土地与劳动力成本的优势,使得企业仍需承担较高的生产成本。同时中西部地区的基础设施水平和市场化程度低下,政府部门与银行的服务意识较差,投资企业从制造到销售不但拥有较高的生产成本而且拥有较高的交易成本。税收竞争在这些不利因素的阻碍下不能有效发挥作用,降低了中西部地区对国内外资本的吸引力,使得高技能人才以及其他生产要素流入的数量有限,同时政府部门改进服务的动机不强,因此税收竞争对中西部地区经济的促进作用比较有限。此外,在东部投资的部分高科技企业是“两头在外”的企业,这些企业不仅把原料采购和产品销售放在境外,而且把最关键的产品研发环节放在境外进行,这减弱了投资产生的技术溢出效应,进而弱化了东部地区对中西部地区的经济辐射作用。 图3 我国东中西部三个地区FDI所占比例的变化 注:1995—2006年的FDI数据来自于《中国统计年鉴》,2007—2014年的FDI数据来源于《中国贸易外经统计年鉴》以及相关省份历年统计年鉴。 进一步通过比较三个地区的税收竞争指数与第一个门限值可以发现,现阶段三个地区的税收竞争指数已经超过了第一个门限值,说明税收竞争对三个地区经济的促进作用都有所下降,但以东部地区的下降最为明显,即在其他条件不变的情况下,税收竞争指数每增加1个单位,东部地区GDP的增长幅度降低至12.07%。对于这一变化的可能原因如下:一方面,税收竞争不利于东部地区生产要素流向具有较高收益的产业,亦即不利于产业结构转型升级。近年来劳动力、土地与能源等要素成本的快速上升使得东部地区企业在国内外市场中逐渐失去原有的比较优势,同时东部地区生活成本逐渐提高,使得部分由中西部地区转移而来的劳动力开始“返乡”,“民工荒”日益凸显问题,进而导致在东部地区占有较高比例的劳动密集型、高耗能产业进入衰退阶段。同时东部地区较长时间的税收竞争已经使得固定资本等不易流动要素在这些产业中具有较高的聚集程度,而这些要素无法在短时间内顺利配置到经济效益更高的产业中,只能在这些衰退产业中发挥有限的经济促进作用,使得税收竞争对东部经济的增长作用减弱。另一方面,税收竞争对东部地区培育和发展战略性新兴产业的促进作用较为有限。产业转型升级是东部地区经济继续保持快速、健康发展的长久之计,现阶段东部地区产业转型的一个方向是培育和发展以创新性、高附加值等为特征的战略性新兴产业。然而东部地区在发展战略性新兴产业的过程中存在一些比较突出问题,比如人才结构不合理问题较为明显,缺乏高级技术工人的同时存在大量就业难的高校毕业生,再如中央政府宏观层面的战略规划与地方政府微观层面的定位并不具有完全的一致性,地方政府之间也缺乏协调与统一规划,这样容易引起地方性重复建设,造成资源浪费和市场空间压缩等问题。这些问题都是经济社会发展过程中长期积累形成的问题,而税收竞争作为中短期的局部策略在解决这些问题上效果有限,使其对战略性新兴产业发展的促进作用有限,进而对东部地区产业转型升级的积极影响也较为有限。基于上述两方面因素,最终使得税收竞争对东部地区经济增长的促进作用大幅度下降。 与此同时,通过比较三个地区的税收竞争指数与其第一个门限值可以发现,现阶段中西部地区的税收竞争指数已经超过了第一个门限值,税收竞争对中西部地区经济的促进作用尽管有所减弱但仍维持较高水平。即在其他条件不变的情况下,税收竞争指数每增加一个单位,中部与西部地区GDP分别增长19.69%、18.73%。对于这一现象,我们认为可能有以下几方面原因。首先,产业的选择要与工业的发展阶段相适应。工业化中期,传统产业占主导地位;后工业化时期,高端制造业和现代服务业占主导地位。现阶段我国中部的大部分地区还处在工业化进程的中前期,这意味着现阶段中西部地区仍然具有承接传统产业的空间。其次,为了实现中部地区的崛起以及促进西部大开发,我国加快了中西部地区以铁路为代表的基础设施的建设速度,而且较长时间的经济发展已使中部地区形成了比较完善的基础产业体系以及产业配套措施,而中西部高等院校与科研院所的迅速发展使其具备了一定的自主创新能力。此外,随着区域经济一体化以及城镇化的推进,中西部地区人均收入水平上升明显,中西部地区巨大的市场潜力逐渐显露出来。因此以中西部地区新兴优势与原有优势为基础,税收竞争成功地将各种高科技人才以及生产要素吸引到了本地区,也使得中西部地区的外商直接投资(FDI)在全国所占的比重逐步上升(如图3所示),这些都间接地促进了中西部地区的经济发展。此外,现阶段中西部地区不但对传统产业具有承接的空间与能力,而且其税收竞争为承接产业转移创造了较多的优惠条件,因此中西部地区能够在发挥本地区比较优势的原则下选择性地承接东部地区以及发达国家的产业转移。不同于战略性新兴产业,在中西部地区现有的优势下,对所承接的传统产业进行短暂的调整后就能使其发挥促进经济增长的作用。以上的分析说明,一方面税收竞争成功地吸引了各种生产要素以及外商直接投资(FDI),另一方面税收竞争为中西部地区成功承接传统产业的转移发挥了重要的作用,因此在经过第一个门限值之后税收竞争仍然对中西地区经济具有较高的促进作用,对于促进作用小幅度地减弱可以认为是由全球经济持续疲软的间接影响所造成的。 此外,与税收竞争相类似,其他变量对东、中、西部地区经济增长的作用也存在一定的区域差异。(1)人力资本(HCI)对东、中、西部地区经济增长都具有促进作用(且均通过1%的显著水平),并且其对西部经济增长的带动作用最显著,之后依次为东部、中部。(2)固定资产投资(IFA)对中西部的经济增长具有显著的促进作用,且其回归系数在1%的水平上显著,但固定资产投资对东部地区经济的带动作用有限且统计上不显著。(3)1995年以来,政府支出比重(GI)增长对东中西部经济增长都具有显著的促进作用,且其作用大小依次为西部、东部与中部。(4)物价水平变动(CPI)对东、中部地区经济增长具有负面影响,而对西部地区则是积极影响(但在统计上不显著)。(5)1995年以来对外开放程度(DO)对东中西部地区经济增长的影响为负,但在统计上只有西部地区显著。(6)城镇化水平(UL)提高对东、中、西部地区经济增长都具有显著的推动作用,且均通过1%的显著水平,同时该变量的推动作用大小依次为东部、西部和中部。 (一)研究结论 本文认为税收竞争对经济增长的作用是非线性的,其作用机制包括三个方面,即税收竞争通过调整生产要素的配置、吸引国内外资本和影响政府部门这三种方式间接地作用于经济增长。之后,通过面板门限模型进行实证研究发现,税收竞争对我国经济增长具有显著的促进作用,且该促进作用是非线性的,存在门限效应:当税收竞争越过门限值之前,税收竞争对经济增长的促进作用非常显著,其作用大小依次为东部、中部、西部;但越过门限值之后,税收竞争对经济增长的作用虽然依然突出但明显减弱。同时,东部与中部地区税收竞争对其经济增长的促进作用是递减的,而西部地区税收竞争对其经济增长的促进作用则是呈现先减后增的态势。此外1995年以来,诸如人力资本、固定资产投资及政府干预等因素对我国区域经济增长也有一定的推动作用,但其作用存在明显的区域差异。 (二)政策建议 基于前文的分析以及所得出的结论,可以从如下四个方面来完善。 1. 优化区域税收竞争秩序。税收竞争对经济增长的作用有赖于其所处的经济社会条件。为此,我国应该营造良好经济社会环境,以充分发挥税收竞争的积极作用,尽量避免恶性的税收竞争。具体而言,我国应进一步深化财税领域改革,不断优化税收体制(如规范各地区税收优惠政策),切实减轻企业与居民的税收负担,促进生产要素自由流动;同时还应理顺并规范中央与地方之间的财权与事权划分,着力推进地区间基本公共服务均等化,鼓励跨区域经济合作,以实现东、中、西部地区经济社会的协调发展。 2. 东部地区应由税收竞争过渡到支出竞争。前文研究结果表明现阶段税收竞争对东部地区经济的促进作用已经明显减弱,因此应将东部地区改变竞争策略,由以税收优惠等为主的税收竞争转向以提供基础设施与公共服务为主的财政支出竞争。这样,不仅可以通过投资促进就业增加与相关产业的发展,由此创造需求来带动东部经济增长,还可以提高东部地区提供公共物品与服务的水平和质量,为经济增长提供良好的基础条件。同时,东部地区由于劳动力等生产要素成本提高,应适时、有序地将劳动密集型产业转移到中西部地区,同时确立适合本地区经济持续发展的战略性新兴产业作为支柱产业。此外,东部地区应着力提升自身的现代政府治理能力和公共服务能力,推动服务体系升级,以吸引流动资本投资。 3. 中西部地区应继续发挥税收竞争对经济增长的推动作用。由前文分析可知,在现阶段中西部地区税收竞争对其经济增长依然具有较强的推动作用。为此,中西部地区应该选择并优化适合自身的税收竞争具体策略,提高中西部地区对于各种生产要素与国内外资本的吸引力,从而顺利承接东部地区转移而来的产业,并培育具有发展潜力的支柱产业。同时,中央政府应加大对中西部地区基础设施建设支持的转移支出力度,改善中西部地区的基础设施及其配套设施条件,为经济社会发展营造良好的投资环境与基础条件。 4. 不断完善人才培养层次体系。本文实证结果显示人力资本投资对我国区域经济增长具有显著的促进作用,但是目前我国的人力资本投资存在较多的问题。一方面,我国人才结构不合理的问题比较明显,例如在缺乏高级技术工人的同时存在大量就业难的高校毕业生。利益方面,以培养技术性工人为主的职业技术教育在我国社会得到的认可度不高。在公共财政预算的教育拨款中,对于高等教育具有明显的倾斜性,职业性教育支出长期处于较低的水平,但是在目前我国的经济发展中对于技术型人才的需求不断增加。因此,我国要持续和稳定地增加职业教育的支出水平,加大对中西部省份教育支出的转移支付或政策补贴。此外,我国政府要努力改变以往的教育理念,增加我国社会对于职业教育的认可度,不断提升我国技术型人才的层次。 [1]沈坤荣, 付文林. 税收竞争、地区博弈及其增长绩效[J]. 经济研究, 2006(6): 16-26. [2]龙小宁等. 基于空间计量模型的中国县级政府间税收竞争的实证分析[J]. 经济研究, 2014(8): 41-53. [3]张军.中国经济发展:为增长而竞争[J]. 世界经济文汇, 2005(3): 101-105. [4]Xu C G. The Fundamental Institutions of China’s Reforms and Development[J]. Journal of Economic Literature, 2011,49(4): 1076-1151. [5]傅道忠, 汤菲. 国际税收竞争理论与实践对我国的启示[J]. 现代财经, 2007(12): 3-7. [6]Bierbrauer F, Brett C, Weymark J A. Strategic Nonlinear Income Tax Competition with Perfect Labor Mobility[J]. Games and Economic Behavior, 2008,82(10):292-311. [7]李涛, 黄纯纯, 周业安. 税收, 税收竞争与中国经济增长[J]. 世界经济, 2011(4): 22-41. [8]Lipatov V, Weichenrieder A. Welfare and Labor Supply Implications of Tax Competition for Mobile Labor[J]. Social Choice and Welfare, 2015,45(2):457-477. [9]Krautheim S, Schmidt E T. Heterogeneous Firms,“Profit Shifting” FDI and International Tax Competition[J]. Journal of Public Economics, 2011,95(1):122-133. [10]Kessing S G, Konrad K A, Kotsogiannis C. Federalism, Weak Institutions and the Competition for Foreign Direct Investment[J]. International Tax and Public Finance, 2009,16(1):105-123. [11]Darby J, Ferrett B, Wooton I. Regional Centrality and Tax Competition for FDI[J]. Regional Science and Urban Economics, 2014,49(3):84-92. [12]杨晓丽, 许垒. 中国式分权下地方政府FDI税收竞争的策略性及其经济增长效应[J]. 经济评论, 2011 (3): 59-68. [13]薛钢, 王笛. 中国地方政府税收竞争对 FDI地域选择的实证分析[J]. 中南财经政法大学学报, 2013(1): 53-58. [14]Ihori T, Yang C C. Interregional Tax Competition and Intraregional Political Competition: The Optimal Provision of Public Goods under Representative Democracy[J]. Journal of Urban Economics, 2009,66(3): 210-217. [15]周业安, 程栩, 赵文哲, 等. 税收、税收竞争和地区创新——基于我国省级面板数据的经验研究[J]. 南大商学评论, 2012(1): 23-41. [16]Bjorvatn K, Schjelderup G. Tax Competition and International Public Goods[J].International Tax and Public Finance, 2002,9(2):111-120. [17]Matsumoto M. Redistribution and Regional Development under Tax Competition[J]. Journal of Urban Economics, 2008,64(2):480-487. [18]Eroglu E. Fight Against Tax Competition in the EU and the Effects of Tax Policies Implemented in the EU During the 2008 Global Financial Crisis on Tax Competition[J]. Business and Economics Research Journal, 2015,6(2):39-58. [19]傅勇, 张晏. 中国式分权与财政支出结构偏向:为增长而竞争的代价[J]. 管理世界, 2007(3):4-12. [20]张祥建, 钟军委, 邵明伟. 空间集聚与区域间税收竞争内生性研究——基于2000—2013年中国省域面板数据分析[J]. 现代财经, 2015(1): 69-80. [21]王小鲁, 樊纲. 中国地区差距的变动趋势和影响因素[J]. 经济研究, 2004(1):33-44. [22]Evans P, Karras G. Convergence Revisited[J]. Journal of Monetary Economics, 1996,37(2):249-265. [23]Beyaert A. Output Convergence: The Case of Current and Forthcoming Members of the European Union[J]. Science Publishers, 2008,1(1):20-32. [24]Blundell R , Bond S R. Initial Conditions and Moment Restrictions in Dynamic Panel Data Models[J]. Journal of Econometrics, 1998,87(1):115-143. [25]雷根强, 何慧敏. 产业集聚对我国区域税收竞争的影响——对我国省际面板数据的检验[J]. 税务研究, 2009(9):26-30. [26]谢乔昕, 孔刘柳, 张宇. 经济差距, 产业集聚与税收竞争——基于区域差异的角度[J]. 税务与经济, 2011(1):65-69. [27]刘军, 季良玉, 王佳玮. 产业聚集与税收竞争—来自中国的证据[J]. 河海大学学报, 2015(3):65-71. [28]Hansen B E. Threshold Effects in Non-dynamic Panels: Estimation, Testing, and Inference [J]. Journal of Econometrics, 1999,93(2):345-368. [29]Fleisher B, Li H, Zhao M Q. Human Capital, Economic Growth, and Regional Inequality in China[J]. Journal of Development Economics, 2010, 92(2): 215-231. [30]Lu S F, Yao Y. The Effectiveness of Law, Financial Development, and Economic Growth in an Economy of Financial Repression: Evidence from China[J]. World Development, 2009, 37(4): 763-777. 责任编辑 廖筠 The Nonlinear Effects of Tax Competition on China’s Regional Economic Growth ——Based on Dynamic and Threshold Panel Models CHEN Bo, NI Zhi-liang (School of Economics, Nankai University, Tianjin 300071, China) This paper supposes that tax competition acts on the economy growth by three channels in a combined ways, which leads to the non-linear effect on economic growth. The three ways can be concluded as adjusting the allocation of factors of production, attracting domestic and foreign capital and influencing the government department’s behavior. By using the threshold panel models and twenty eight provinces data from 1995 to 2014, we found that our country’s tax competition does exist non-linear effects on regional economic growth. Specifically, when the tax competition index is lower than the first threshold, the tax competition of east, middle and west has significant role in promoting regional economic growth. When the tax competition index is higher than the first threshold, the impact of tax competition on three region’s economic growth is decreasing, and the declining role in the eastern part is most obvious. Finally, we come up with some policy recommendations for regional tax competition in order to promote economic growth. tax competition; regional economic growth; dynamic panel model; threshold panel model 2016-06-04 教育部人文社会科学重点研究基地重大项目(11JJD790038);天津市社会科学规划项目(TJYY11-1-008)。 陈博,男,南开大学经济学院博士生,主要从事税收与公共支出管理,幸福经济学研究;倪志良,男,南开大学经济学院财政学系教授,博士生导师,主要从事政府预算、税收与公共支出管理和幸福经济学研究。 F812.42 A 1005-1007(2016)12-0073-13

五、结论与政策建议