机构投资者投资期限对股票波动性的影响

2016-11-30姜佳汛杨朝军上海交通大学安泰经济与管理学院上海200052

姜佳汛 杨朝军(上海交通大学安泰经济与管理学院,上海 200052)

机构投资者投资期限对股票波动性的影响

姜佳汛 杨朝军

(上海交通大学安泰经济与管理学院,上海 200052)

机构投资者作为具有高度专业能力的市场参与者,应起到稳定市场、减少市场异常波动的作用,但国内外对机构投资者对市场稳定性影响的研究存在明显分歧。本文研究指出,之所以出现研究结论模糊,一个重要原因是未对机构投资者投资特性进行区分。本文从最能反映机构投资者投资特性的投资期限的角度出发,将机构投资者划分为长期投资者和短期投资者,并在此基础上研究不同类型机构投资者对二级市场上股票波动性的影响。本文研究发现,长期投资者对于降低股票波动性有明显作用,短期投资者对于股票波动性有一定的加剧作用但是影响并不显著。

机构投资者;投资期限;股票波动性

1 文献综述

股票作为代表公司未来收益分享权的有价凭证,其内在价值由公司未来预期现金流的贴现值决定。由于上市公司基本面不太可能频繁发生变化,股票的内在价值也应该是相对稳定的。然而现实中,股票价格始终处于不断的波动当中,某些阶段,股票价格的波动还会相当剧烈,这种短期偏离内在价值的波动,主要由股票投资者的供求关系决定,而投资者的供求又是由各自的投资特性所决定。

对于投资者的投资特性,一般研究中是按照机构投资者和散户进行区分的。更细的划分还会将机构投资者进一步划分为基金、保险、QFII等等。然而,国内外众多基于上述划分进行的研究,得出的结论大多是矛盾的或者不一致的。

国外研究中,Dennis和Strickland(2000)采用1988年至1996年间美国股票市场的数据,研究异常波动交易日中的机构行为发现,无论是指数上涨还是下跌幅度超过2%的交易日,机构投资者的交易都比个人投资者更为活跃,进而得出结论,股票市场某一天的大涨或者大跌通常与机构投资者行为密切相关。Sias (1996)以及Gabaix和Gopikrishnan等人(2003)则分别从计量和理论模型的角度研究了机构投资者的双重代理问题,发现机构投资者具有明显的羊群行为,加剧股市的波动。然而,另一批研究者则得出相反的结论, Cohen等人(2002)从理论上研究认为机构投资者具有信息搜集和处理上的优势,因而受市场情绪和噪音的影响较小,因而可以减少股价波动。Bohl和Brzeszczynski(2004)利用发展中国家股票市场的数据进行研究指出,机构投资者倾向于投资流动性高、波动性小的股票,由于机构投资者拥有的资金规模很大,他们可以通过构建多样化的投资组合,减小市场的波动。

国内研究者的研究同样存在两种不同的观点。陈志启和柯捷(2007)通过A股数据研究发现,基金公司倾向于采用增加股票买卖次数、加大买卖差价的投资策略,加大股票市场的价格波动。蔡庆丰和宋友勇(2010)通过对1998年3月至2008年3月的120个月的月度数据进行研究发现,我国基金业的发展加剧了市场的波动,尤其是基金重仓股,基金持股比例增加显著提高了股票价格的波动性。相反地,田益祥和刘鹏(2011)通过A股市场的数据研究发现,机构投资者持股有助于减少股票市场的波动性并且降低股票的个体风险。

国内外针对机构投资者对股票市场波动性的影响的研究之所以出现明显的分歧,一个重要原因是研究者们并未对机构投资者进行深入的分析。机构投资者乃至更细分的基金、保险、QFII等,都是从法律意义上进行界定的,并不是具有相同投资特性的投资者集合。不同机构投资者的投资目标、投资策略以及更高层次的投资理念都不尽相同,将这些机构投资者混为一体进行分析,可能会得出不一致的研究结果。

本文的研究核心就是将机构投资者按照投资特性进行分类。对于机构投资者来说,其投资策略的制定过程是在一定的约束下实现收益的最大化。比较主要的约束条件是机构面临的预期负债或者预期现金流出,比较主要的收益指标是同业间的业绩比较。以开放式基金为代表的一大类机构投资者面临较短期限的业绩评比考核和赎回压力,这使得基金经理倾向于采用与同业类似的操作策略,导致开放式基金等机构投资者表现出较强的羊群效应,短期内交易相对频繁。而以保险公司为代表的一大类机构投资者面对的短期压力较低,但是长期中的保值增值压力很高,且具有明确的远期负债流,这使得这类机构投资者必须制定长期的投资计划。从上面的分析我们可以看到,不同的收益指标和负债约束导致机构投资者选择不同的投资期限,投资期限作为一种可观测、可定量指标,可以作为投资者特性的一个定量指标。

本文选择机构投资者的投资期限作为代表性指标,将机构投资者划分为长期投资者和短期投资者,进而对不同类型机构投资者对股票波动性的影响进行研究。

2 基本研究假设

长期投资者长期持有某只股票可能出于两种目的,一是认为股票价值被市场低估而进行的主动长期持股,二是没有达到投资者预期收益水平而进行的被动长期持股。不论出于何种目的,长期投资者都是在大量、深入了解公司内部治理状况以及外部基本面状况的前提下进行理性决策制定了投资策略。因而在面对市场短期波动时,长期投资者可以在价格明显低于股票内在价值时继续增持或者在价格明显高于股票内在价值时适量减持,进而抵消市场异常波动,稳定股票价格。另一方面,长期投资者通过持有公司股份可以对公司经营管理施行适当的监督和影响,为实现其长期投资的保值增值,长期投资者有监督公司管理层、规范经营、减少不理性决策、提升公司管理水平的动机,进而减少公司的个体风险,在长期中减少公司个体风险带来的股价波动。因而本文提出如下假设:

假设一:长期投资者持股比例越高,公司股票价格波动率越小。

对于短期投资者,其收益来源于较短持股期限中股票价格的波动,因而短期机构投资者有过度“掏空”公司未来盈利、制造短期业绩波动和基本面波动的动机。其次,短期投资者买入和卖出活动带来的冲击成本也会使股票价格短期内发生波动,由于其投资期限较短,冲击成本带来的波动不会像长期投资者交易那样分散在较长的投资周期内,因而会对股票波动性带来更明显的影响。第三,中国市场上散户的比例很高,由于散户更倾向于追求短期收益,很多散户形成了跟随短期投资者操作的投资策略。市面上大量交易软件提供了龙虎榜等数据,披露了每个交易日大额成交的券商营业部信息,散户会跟随短期机构投资者进行操作,进一步加大了这些机构持有股票的波动性。因而本文提出如下假设:

假设二:短期投资者持股比例越高,公司股票价格波动率越大。

3 投资期限指标构建

关于机构投资者的投资期限,国外研究者一般采用类似换手率的指标进行描述。Gaspar等人(2005)构建了机构投资者股票流失率(CR)的指标,计算每一期机构投资者持有股数的变动比例作为投资者投资期限的度量指标。Bushee(2001)则计算每一期机构投资者卖出的总金额占期初持有总市值的比例,构建了机构投资者换手率的指标。

但是前文的分析中我们指出,长期投资者也不是完全不进行短期交易,其对股票价格波动的平抑一个重要的方面就是在股票价格异常波动时进行适量的反向交易。因而采用前人通常使用的类似换手率的指标并不能有效区分不同机构投资者的投资特性,这些指标会把平抑波动的长期投资者交易和加剧波动的短期投资者交易混为一谈。

为避免换手率型指标带来的误差,本文借鉴和改进了唐松莲和袁春生(2012)以及杨海燕(2013)的研究方法,计算机构投资者持有每一家上市公司股票在两年的时间窗口内的连续持股季度数。如下图所示,我们要计算A机构在t1季度持有股票X的投资期限,则构建未来2年(8个季度)的时间窗口,计算从t1开始A机构连续持有股票X共多少季度,记为A机构t1时刻持有股票X的投资期限。计算t2季度时,就将时间窗口向后也滚动一个季度,以下图为例,第2季度A持有股票X的投资期限变为3个季度。

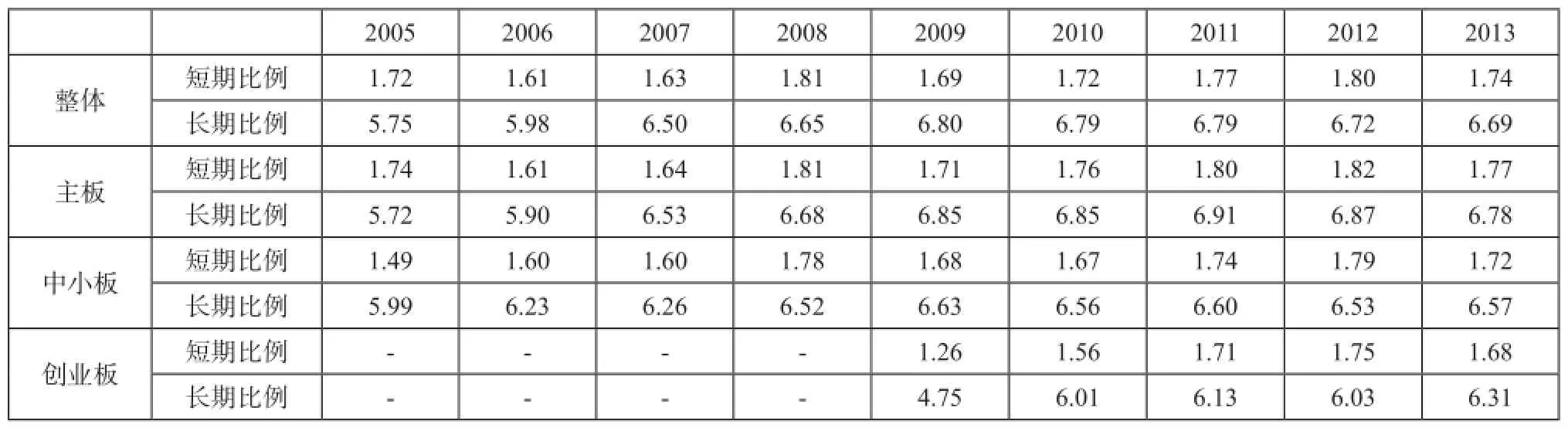

计算出机构投资者持有每只股票的投资期限后,前人的研究方法一般是计算所有机构投资期限的平均值,将高于均值的机构记为长期投资者、低于均值的机构记为短期投资者。这种方法存在一定的问题,当机构投资者持股期限都很短的时候,按照上述方法仍然会划分出一批长期投资者。这种“矮子里拔大个儿”的方法并不能有效地契合我们的研究假设。本文采用固定的阈值来判断机构投资者的投资期限。结合前人的研究成果,杨海燕(2014)的研究指出,采用与均值比较的方法划分出的长期投资者投资期限均值在6-8个季度之间,短期投资者投资期限均值在1.5-2.5个季度之间。因而我们采用1年(4个季度)作为划分标准,将投资期限高于1年的机构划分为长期投资者,投资期限不足1年的机构划分为短期投资者。采用上述方法对A股市场整体和三个板块的投资者投资期限进行分析我们得到结果如下:

表1 A股市场长、短期投资者平均投资期限

由于我们采用2年的时间窗口来判断2005年至2015年间投资者的投资期限,因而最后一个时间窗口是在2013年4季度至2015年4季度,故我们的描述性统计结果截止到2013年。

从表1的结果中看,A股整体的短期投资者的平均投资期限在1.6-1.8个季度之间,长期投资者的平均投资期限则在5.7-6.8个季度之间。分板块来看,在绝大多数阶段中,主板投资者的投资期限都高于中小板,中小板投资者的投资期限又高于创业板。这反映出各层次市场上投机气氛的强烈程度的差别,也与各层次市场的平均估值水平密切相关,在估值相对较低的主板市场上,投资者还有可能挖掘价值低估的股票进行长期投资,而在估值相对较高的中小板和创业板市场上,具有长期投资价值的股票数量较少,这些市场上的交易者更多的是进行短期投机性操作。

区分了长期和短期投资者之后,下面我们将构建计量模型对本文的两个研究假设进行分析验证。

4 计量模型构建

本文选取2005年-2015年共40个季度A股市场的上市公司作为研究对象,剔除金融保险业、ST和*ST以及2015年才上市的公司。最终得到的样本包括2110家上市公司。上市公司列表取自国泰安数据库,上市公司投资者结构数据、财务数据以及市场交易数据均来自WIND数据库。

对股票波动性的衡量,我们计算了每个季度每只股票的日收益率标准差。我们采用后复权价格作为基础数据以避免除权带来的波动性增高。另外,我们剔除了停牌时间超过1个月的股票的数据以避免停牌造成的波动性计算偏低。

我们研究的主要自变量是每只股票在每个季度的长期投资者持股比例之和以及短期投资者持股比例之和。我们采用每个季度初和季度末每只股票投资者持股比例的平均数作为该股票该季度投资者的持股比例。长、短期投资者的划分方法即按前文所述。

在控制变量的选择上,我们根据已有研究,选取了公司总市值、公司利润增速、上市公司股票的β值作为控制变量。另外,前文的分析指出,主板、中小板和创业板的投资者的投资风格具有一定的差异,因而我们引入两个虚拟变量来刻画中小板和创业板股票与主板股票波动性的差异。我们预计,公司市值与股票波动性负相关,利润增速、β值、股票属于中小板或创业板的虚拟变量与股票波动性正相关。

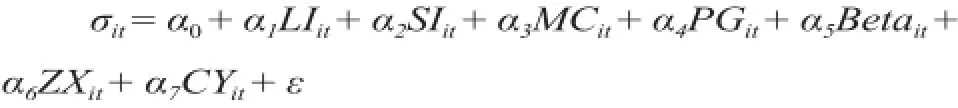

综上,本文采用的计量模型如下:

表2 变量对照表

我们的样本时间跨度是2005年-2013年,很多上市公司在这个区间段内上市,因而这些公司未上市阶段有缺失值,我们构建非平衡的面板数据(Unbalanced Panel Data)来进行研究,避免缺失值的影响。

5 实证结果与分析

首先我们对各变量进行平稳性检验,采用Eviews软件对因变量和自变量分别做0阶单位根检验,四种检验方法接受原假设(序列是非平稳的)的概率如下表所示,检验结果显示,实证模型中所有的变量序列都是0阶平稳的,因此不需要进行差分处理。另外,中小板和创业板的虚拟变量不需要进行平稳性检验,因而未在下表中列出。

表3 变量单位根检测接受原假设概率

接下来我们对除中小板和创业板两个虚拟变量序列外的每个自变量对因变量序列进行协整检验。我们分别采用Pedroni检验、Kao检验和Johansen面板协整检验方法进行检验。通过Eviews软件运算,各自变量与因变量序列之间均显著存在协整关系。由于篇幅限制,此处不列出各变量间各种方法得出的协整检验结果。

参考其他研究者的相关研究,股票波动性与机构持股存在内生性问题,长期投资者会倾向于投资波动性较低的股票以获得稳定收益,而短期投资者倾向于投资波动性较高的股票,以在短期内获得较高的投资回报。为避免上述问题,我们采用滞后一期的股票日收益率波动率数据进行回归估计,即使用2005年2季度-2014年1季度的36个季度的股票复权后日收益率波动率数据,对2005年1季度-2013年4季度的36个季度的各自变量进行回归。前文我们已经指出,长期和短期投资者的平均持股期限都超过1个季度,采用滞后一个季度的股票日收益率波动率数据仍然会落在机构持股的时间区间内,由于我们的研究时间窗口在不断滚动,我们的计量模型即反映了第一个季度机构持股比例对下个季度股票日收益率的影响,不再受到内生性问题的干扰。

经过上述检验和调整后,我们需要确定随机影响模型中个体影响与解释变量是否相关以确定模型的正确形式。我们先构建随机效应模型,之后对模型进行Hausman检验。Hausman检验结果如下表所示:

表4 Hausman检验

Hausman检验的结果拒绝应采用随机效用模型的原假设,因而我们构建固定效应模型,采用最小二乘法对模型进行估计,估计结果如下表,由于我们关注的主要变量受常数项影响不大,为结果展示简明,下列结果中并未列出2110家上市公司各自的个体固定效应项:

表5 固定效应模型估计结果

从上表结果中,本文提出的两个研究假设得到了验证。首先,股票波动性与长期投资者持股比例显著负相关,长期投资者持股比例提高有利于减少股票收益率的波动性,股票波动性与短期投资者持股比例显著正相关,短期投资者持股比例提高会加剧股票收益率的波动性。其次,控制变量中,股票市值越大股票波动性显著下降、中小板和创业板股票的波动率显著高于主板,公司利润增速与股票收益率波动性之间并无显著线性关系。

6 结论与政策建议

从公司治理理论角度上看,长期投资者由于投资期限较长,对上市公司的监督成本可以分摊到较长的时间期限中,因而具有充分监督上市公司管理层和经营决策的动机和能力,进而降低上市公司的管理风险和经营风险。而短期投资者由于投资期限较短,对上市公司治理水平的改善作用有限,一些研究指出,短期投资者的短视行为会影响到上市公司的短期决策,加大公司经营的不稳定性。中国资本市场历史上,长期投资者已经有相当数量的限制上市公司高风险行为的案例,比如2002年多家投资基金集体反对中兴证券发行H股、2008年长期机构投资者在股东大会上反对中国平安进行再融资等等。证监会2006年发布的《上市公司股东大会规则》中对具有一定持股比例的股东给予更大的监督权利,使得长期投资者对上市公司的监督作用更加有力。

从实际市场实践上看,长期投资者持有上市公司股票后,会在市场异常波动时反向操作以降低持仓成本或者获取短期收益,这种短期操作会平抑市场波动,降低股票的波动性。而短期投资者持有股票后会通过短期交易推高股票价格,获利了结时又会造成股票价格的下跌,加剧市场短期波动。

我们根据2005年至2015年十年间的市场数据的研究结果表明,长期投资者持股比例的提升的确有助于降低股票收益率的波动性,而短期投资者的介入则会加剧市场波动。

根据我们对长、短期投资者的划分标准,我们计算每年A股市场以及主板、中小板和创业板市场上长期和短期投资者的数量如下表所示。从统计结果中我们可以看到,A股市场整体以短期投资者为主,但近年来长期投资者成长速度很快,短期投资者与长期投资者的比例由2006年的5:1下降到2013年的2.5:1。

表6 A股市场长、短期投资者数量统计

近年来长期投资者的增加一方面是机构投资者建立了更长期的投资理念,一方面是更多有长期投资需求的投资者进入了股票市场。保险资金入市、社保资金入市以及企业年金的进一步发展,都提高了具有长期投资需求的资金的规模,有利于A股市场上长期投资者比例的提升。

A股市场目前仍处于散户比例过高、波动率较大的不成熟阶段,长期投资者所特有的降低股票收益率波动率、平抑市场波动的特性对于中国股票市场的进一步成熟和发展有着重要意义。虽然我国长期投资者仍然较少、入市规模也相对较低,但理论分析、市场实践和实证研究都表明这些长期机构投资者对市场的稳定发挥了积极作用。监管部门需要继续坚定不移地鼓励长期机构投资者入市、引导其他机构投资者进行更长期的投资、树立长期投资价值投资的理念。同时,监管机构还需要逐步放开基本养老金、住房公积金等存续期限长、需要实现长期保值增值的资金进入资本市场,为资本市场注入更多有长期投资需求的资金,扩大长期机构投资者比例,更大地发挥长期投资者稳定市场的作用,促进A股市场向更加理性健康的方向不断发展。

[1] Dennis, P.J. and D. Strickland. Who blinks in volatile markets, individuals or institutions? [J]. Journal of Finance, 2002, 5, (5).

[2] Sias, R.W. Volatility and the Institutional Investor [J]. Financial Analysts Journal, 1996, (52): 13-20.

[3] Gabaix, X., P. Gopikrishnan and Stanley,A Theory of Power Law Distributions in Financial Market Fluctuation, Letters to Nature, 2003, 423: 267-270.

[4] Cohen, R.B., Gompers, P.A. and Vuolteenaho,Who Under Reacts to Cash Flow News? Evidence From Trading Between Individuals and Institutions [J]. Journal of Financial Economics, 2002, (66): 409-462.

[5] Bohl, M.T. and Brzeszczynski, J., Do Institutional Investors Destabilize Stock Prize? Emerging Markets Evidence Against A Popular Belief, Working Paper.

[6] 陈志启、柯捷.股价波动对基金持股行为影响的实证研究 [J].北方经济, 2007, (10).

[7] 蔡青丰、宋友勇, 超常规发展的机构投资者能稳定市场吗?—对我国基金业跨越式发展的反思 [J]. 经济研究, (1): 90-101.

[8] 田益祥、刘鹏. 机构持股、特质风险与股票收益的实证研究 [J].投资研究, 2011, (8), pp. 79-88.

[9] Gaspar, J. Miguel, Massimo Massa and Pedro Matos, Shareholder investment horizons and the market for corporate control [J]. Journal of Financial Economics, 2005, (76): 275-305.

[10] Bushee B.J.Do Institutional Investors Prefer Near-Term Earnings over Long-Term Value? [J]. Contemporary Accounting Research, 2001, 18(2), 135-165.

[11] 唐松莲、袁春生. 监督或攫取:机构投资者角色发凡:2004~2007年部分上市公司样本[J]. 改革, 第一期, 2012: 131-140.

[12] 杨海燕. 机构投资者持股稳定性对代理成本的影响[J]. 证券市场导报,2013,9: 52-59.

[13] 杨海燕. 机构投资者是风险抑制者还是助推器[J]. 投资研究, 2014, 9: 79-90.

[14] 胡乔. 基金持股期限对股市波动性影响的实证分析[J]. 中国证券期货, 2009,(1): 43-46.

The Impact of Institutional Investors' Investment Period on Stock Price Volatility

Jiang Jiaxun, Yang Chaojun

As highly professional market participants, institutional investors should stabilize the market and reduce abnormal market fluctuations. But domestic and foreign researchers on the influence of institutional investors on the stability of the market draw different conclusions. This paper points out that an important reason why there is an ambiguous conclusion is thatresearchers do not distinguish the characteristics of institutional investors properly. This paper aims to divide institutional investors into long-term and shortterm investors investors according to their investment durations which is the most relevent characteristics that impact the price volatility on stock market.Based on this result, we aim to study the impact of different institutional investors on stock price volatility.Our study shows that, long-term investors can significantly reduce stock price volatility, short-term investors will significantly increase the stock price volatility.

Institutional investors; Investment duration; Stock price volatility

F830.59

A

国家社科基金重大项目(项目编号:14ZDA046)。

姜佳汛,上海交通大学安泰经济与管理学院硕士研究生;杨朝军,上海交通大学安泰经济与管理学院金融学系教授,博士生导师。