政府治理、CEO权力与企业创新投资决策

2016-11-18许为宾

许为宾,周 建

(1.贵州大学 管理学院,贵州 贵阳 550025;2.南开大学 商学院,天津 300192)

政府治理、CEO权力与企业创新投资决策

许为宾1,周 建2

(1.贵州大学 管理学院,贵州 贵阳 550025;2.南开大学 商学院,天津 300192)

文章检验CEO权力如何影响企业创新投资决策,以及地方政府治理水平差异是如何影响CEO权力与企业创新投资决策之间的关系。研究发现:CEO权力强度与企业创新投入显著正相关。对于国有企业来说,相对于政府治理水平较高的地区,CEO权力强度对企业创新投入的促进作用在政府治理水平较低的地区更为显著。对于非国有企业来说,相对于政府治理水平较低的地区,CEO权力强度对企业创新投入的促进作用在政府治理水平较高的地区更为显著。

政府治理;CEO权力;创新投资

一、引言

高层管理者与企业创新战略决策的关系问题,一直是学术界和实务界关注的焦点。而就管理者自身而言,相对于其他高管成员,CEO对组织战略决策的选择更具影响力[1]。CEO对组织战略的这种影响力主要取决于公司治理结构中CEO权力的强度,CEO权力是其将个人意志转化为可执行的企业战略的重要因素。但令人遗憾的是,尽管已有研究早已指出权力是战略决策制定和实施的关键因素,但以往对于高层管理者与企业创新战略决策关系问题的研究更多的是依据高阶理论,以能够映射高层管理者个体心理特征的可观察经历(如年龄、教育水平、职业背景等)为主要变量展开研究,而从CEO权力视角对企业创新战略决策行为展开的实证研究尚不多见。同时,长期以来,在企业创新管理主流研究中,隐含的基本假设是:管理者是遵循利己主义的理性决策者和风险规避者[2]。但国内外许多企业的发展实践表明事实并非如此。在学术研究领域,这一假设近年来也受到许多学者的质疑[3]。社会心理学的相关研究表明:权力强度会影响个体的风险态度[2]。那么,居于公司科层结构顶端的CEO,是否会因其权力强度的增强,而降低对创新战略固有的高风险性和收益滞后特征的敏感性,进而影响企业创新投资决策呢?这是本研究要解决的核心问题。

而众所周知的是,企业创新投资决策不仅会受到高层管理者的影响,还势必会受到外在制度环境的影响。尤其是对处于转型环境下的中国企业来讲,单纯的经济问题的背后实际上是更深层次的体制问题[4]。而当前中国制度环境中最重要的变量之一是:构建国家治理体系。而政府治理作为国家治理体系的重要组成部分,不可避免地会涉及政企之间的边界与行动规则问题。那么,地方政府治理水平差异是否以及如何影响CEO权力与企业创新投资决策之间的关系?这是本文研究的第二个问题。

在上述研究背景下,本文利用中国上市公司相关数据为样本,从企业创新投资决策角度出发,实证检验CEO权力强度与企业创新决策之间的关系,以及地方政府治理水平差异如何影响两者之间的关系。

二、理论分析与研究假设

(一)CEO权力与企业创新投资决策

CEO作为企业科层结构最顶端的高管人员,对企业创新投资决策具有至关重要的影响。CEO凭借所掌握的权力强度实现自身主观意志和行动自由。近年来,社会心理学研究发现,权力不仅会影响人们之间的关系,还会对个体的心理认知、情感和行为产生重要影响[5]。 根据社会心理学中的权力接近抑制理论的观点,个体的行为系统包括行为接近和行为抑制两部分。提高个体权力强度可以激发行为接近系统,会增加个体对事物积极方面的关注;相反,降低权力强度会激发行为抑制系统,使个体的注意力更多的集中于如何回避事物的消极结果[6]。相比较而言,权力较大的个体拥有更多的行动自由,更认为自己的环境充满奖赏而没有威胁,对未来发展更加充满信心[7]。Anderson 和 Galinsky (2006)经过实验研究发现,个人所拥有的权力与风险承担有积极关系。权力较大的个体的注意力更多的集中于风险的潜在收获,而较少关注风险的潜在损失。此外,他们还发现权力增加了个体对风险预期的乐观主义,这导致了其对风险型行为的倾向。

对于CEO 而言,随着权力的提高,其内在的行为接近系统越容易被激发。这种心理认知上的偏差会导致其更加关注所作决策的积极效果,其注意力主要集中在决策的收益而不是潜在的威胁和损失[7],会强化其个体决策的风险倾向。同时,权力较大的CEO与其他高管发生重大分歧时,面临的约束比较少。较高的权力使其意见能够得到其他高管的充分重视,即使意见分歧得不到解决,较高的权力也使其有能力影响企业的战略决策活动,最终,权力较大的CEO的战略建议将会被通过[8]。同时,面对强权型的CEO,其他的高管也倾向于搁置自己的意见而接受CEO的个人决策,并使其成为合法化的集体决策[9]。Adams et al.(2005),Ashbaugh- Skaife et al.(2006),Krista and Maureen (2012)等的研究均发现CEO权力与企业的风向承担正相关。因此,随着CEO权力的增大,会增加企业战略决策的风险倾向。

相反,随着权力的降低,个体内在的行为抑制系统越容易被激发。同样,这种心理认知上的偏差会导致其更加关注所作决策的消极效果,其注意力主要集中在决策的风险而不是潜在的收益方面[5],会强化个体决策的保守倾向。同时,在企业组织内部,当CEO与其他高管发生重大分歧时,权力较小的CEO将不得不同其他高管进行妥协[10]。最终的决策将会是反映了高管团队不同意见的一种妥协。因为,这样的决策较易得到各利益相关者的认可和支持[11]。这体现出一种群体决策的特质,即:随着群体决策的成员数目的增加,决策的稳健性越高。因此,随着CEO权力的减小,会增加企业战略决策的保守倾向。

在制度保障相对薄弱的中国,创新被视为具有风险的企业投资决策[12]。CEO权力强度的增加,使得CEO有能力按照自身的意愿进行战略决策,也会增强其风险承担意愿(具有更强的风险偏好),Hirshleifer(2012)的研究发现,权力较大的管理者在投资项目选择方面更倾向于具有高风险性和挑战性的创新项目,张三保等(2010)的研究也发现:在中国实践环境下,CEO的权力强度对其风险承担水平有积极的促进作用。综上所述,我们提出如下假设:

假设1:CEO权力强度与企业创新投入显著正相关。

(二)政府治理、CEO权力与创新投入

在中国这样一个处于转轨经济过程中的新兴市场国家,企业的投资行为既依赖于企业决策主体的决策偏好,也依赖于政府层面的公共治理的制度供给[13]。因此,政府的治理水平能够在一定程度上影响企业的创新投入决策。政府治理水平的提高意味着政府行政干预的减少、政府办事效率的提高和法律保护环境的优化,在一定程度上能够促进产品市场和要素市场的流动性,提升市场运作机制的公开透明度,使市场在资源配置中所发挥的作用将会更大[14]。这也就意味着企业可以通过市场,以相对比较低的交易成本获得所需资源,从而能够有效减少企业的经营活动所受到的外在制约,以及企业获取自身发展需要的资源型支持的不确定性 ,将会降低企业家进行非生产性的寻租活动所花费的时间和精力,激励其将更多精力投入到企业的生产性活动上,如研发活动[15]。

同时,合理有效的规则制度如产权保护、公平的市场环境等能够降低企业外在环境的不确定性,鼓励企业加大创新投资力度[16]。Stern(2003)研究发现:企业外在的治理环境能够显著影响企业投资的风险与回报,外在治理环境越好,企业投资的风险性越小,企业投资回报越高。Dollaret al.(2003)的研究发现,治理环境能够显著影响企业的投资效率,如果一个地区的地方政府没有提供可靠的制度保障,投资预期回报的不确定性将会增加,从而会导致企业投资效率的损失。Claessens 和 Laeven(2003)研究发现,公共保护水平显著影响企业研发投入的超额利润回报。公共保护水平越高,能够显著降低企业研发成果的溢出效应和被模仿的风险,增强其商业价值,提高其超额利润,其研发投入回报的不确定性越小[17]。蔡地等(2012)研究发现,中国上市公司创新投入的回报收益主要取决于所处地区的制度保护水平,地区制度保护水平的提高,有助于降低企业创新投资决策收益的不确定性。

总体上,地方政府通过提供良好的公共治理制度安排,能够降低企业创新投资所面临的外部环境的不确定性所带来的风险,以及创新投入回报的不确定性。这在一定程度上能够刺激CEO的风险偏好,进一步加大企业创新投入。因此,较高的政府治理水平能够强化企业创新投资决策对CEO权力的敏感性。综上所述,我们提出如下假设

假设2:相对于政府治理水平较高的地区,CEO权力强度对企业创新投资决策的影响在政府治理水平较高的地区更为显著。

三、研究设计

(一)样本选择与数据来源

我们选择沪深A股市场2010-2013年的上市公司为初始样本。样本经过以下删选程序:(1)剔除ST,PT企业;(2)剔除金融类企业;(3)剔除截止到2009年12月31日上市不足三年的样本;(4)剔除数据缺失样本。最终总计得到三年1783个观测值。本文的CEO权力数据和公司治理特征数据主要来自于CSMAR数据库,部分数据通过公司年报和新浪财经补充。政府治理数据来源于中国社科院公布的《城市竞争力报告》,相关财务数据主要来源于CCER经济金融数据库。

(二)研究变量

1.创新投入(R&D)。创新投入在已有研究中主要以R&D投入或企业研发人员数量进行测量。考虑到企业研发人员数量的相关数据较难获得,参考Hoskisson,2002,Brien,2003,Miller,2009等研究,本文采用企业R&D投入与主营业务收入比值进行衡量。为了控制可能存在的内生性问题,我们采用滞后一期的数据。

2.CEO权力(CEOP)。Finkelstein(1992) 认为CEO的权力主要来自于其处理企业内外部不确定性的能力,并据此将CEO权力划分为组织权力、专家权力、所有制权力和声望权力。Adams et al.(2005) 、Combs et al.(2007) 、Haynes & Hillman (2010) 、权小峰等(2010)曾参考这一思路对管理者权力进行计量。综合借鉴已有研究对管理者权力的测度,我们选择以下四个指标来衡量CEO权力:领导权结构、任期、执行董事比例、所有权。领导权结构采用虚拟变量,若董事长和总经理两职合一,记为1,否则为0。任期采用CEO的任职年限来衡量,若CEO任职年限超过当年样本企业的平均值记为1,否则为0。执行董事比例采用执行董事人数占董事会总人数的比例来衡量,若该企业执行董事比例超过当年样本企业的平均值,记为1,否则为0。所有权采用CEO持股进行测度,若CEO当年持有本公司股票,记为1,否则为0。考虑到每一个单一指标都只能反映管理者权力的一个侧面,缺乏全面性和综合性,本文借鉴Haynes和Hillman(2010)、白重恩等(2005)、权小峰等(2010)的做法,本文对以上四个指标采用主成分分析法合成CEO权力综合指标,指标值越大,代表CEO权力强度越高。

3.政府治理水平(Government Quality,GQ)。政府治理是指政府部门为了实现对社会资源的有效配置而制定的制度和行为总和。而好的政府主要体现为:产权保护良好、公共服务廉洁高效、税负较低、对企业干预较少[16]。根据上述认知,同时借鉴已有对于政府治理的研究(如La Porta et al.,1999;陈德球等,2012;周建,许为宾,2016),我们从《中国分省经营环境指数报告》中选取了政府行政管理、企业经营的法制环境和企业税费负担等三个方面的指标,构建综合测量指标来测度地方政府治理水平。具体方法是:

对各个地区的政府行政管理、企业经营的法制环境和企业税费负担等三方面的指标进行百分位排序,得到各地区在每个指标中的相对百分位。然后求得各个地区在各指标中的相对百分位值的进行平均,就得到该地区政府治理水平的综合测量值,这个综合测量值在0-1之间,该数值越小,表示政府治理越好。为了保持该测量指标与企业投资效率经济意义的同向性,我们用1减去上述所求得的测量数值,再乘以10,这样我们便为每个地区赋予一个0-10之间的政府治理数值,这个数值越大则代表政府治理水平越好。

4.控制变量。参考相关研究,本文的控制变量主要包括:企业规模(Lnsize),采用企业总资产的自然对数进行测量;企业绩效(ROA),采用总资产收益率(净收入/总资产)进行测量;财务杠杆(Lev),用企业资产负债率测量;第一大股东持股(Top1)用第一大股东持股比例进行衡量。董事会持股(Bs),采用董事会持股比例进行测量;所有权性质(State),参照已有研究的处理方式,我们根据企业终极控制人的性质来确定。如果企业的终极控制人为国有主体,则该企业定义为国有企业,取值为1,否则为0。此外,在相关回归中,我们还控制了年度效应(year)和行业效应(Ind)。

(三)研究模型

根据上述分析,本文采用多元线性回归的方法,实证检验CEO权力与企业创新投资决策之间的关系。为了检验假设1,我们将待检验模型设为:

R&D=α+β1CEOP+β2-6Control+ε

(1)

为了检验假设2,我们将待检验模型设为:

R&D=α+β1CEOP+β2-6GQ+β3CEOP×GQ+β4-7Control+ε

(2)

四、统计结果与分析

(一)描述性统计与相关分析

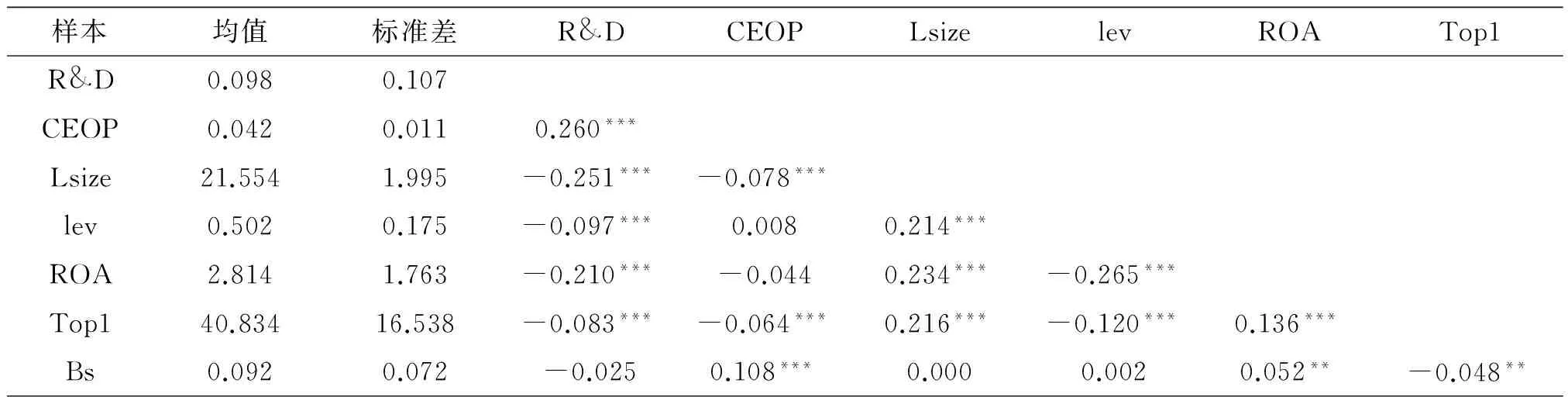

表1给出了主要变量的描述性统计特征和相关性分析结果,从中可以看出我国上市公司R&D的投入比较低,均值仅为0.098。从Pearson相关系数来看,表中数据显示,企业创新投资决策(R&D)与CEO权力(CEOP)在1%的水平上显著正相关,与本文研究的初步假设相符合。这表明,随着CEO权力的提高,企业的创新投入越高,初步支持本文的研究假设。我们将在后文的多元统计回归分析中作进一步的严格检验。此外,各变量之间的两两相关系数中,最大取值(绝对值)为0.265,表明各变量之间相互影响的重叠程度不高,不存在多重共线性问题。因此,适合进行进一步的多元统计回归分析。

表1 主要变量的描述性统计与相关性分析

注: *、**和***分别表示在10%、5%和1%的水平下显著(双尾)

(二)CEO权力与企业研发投入

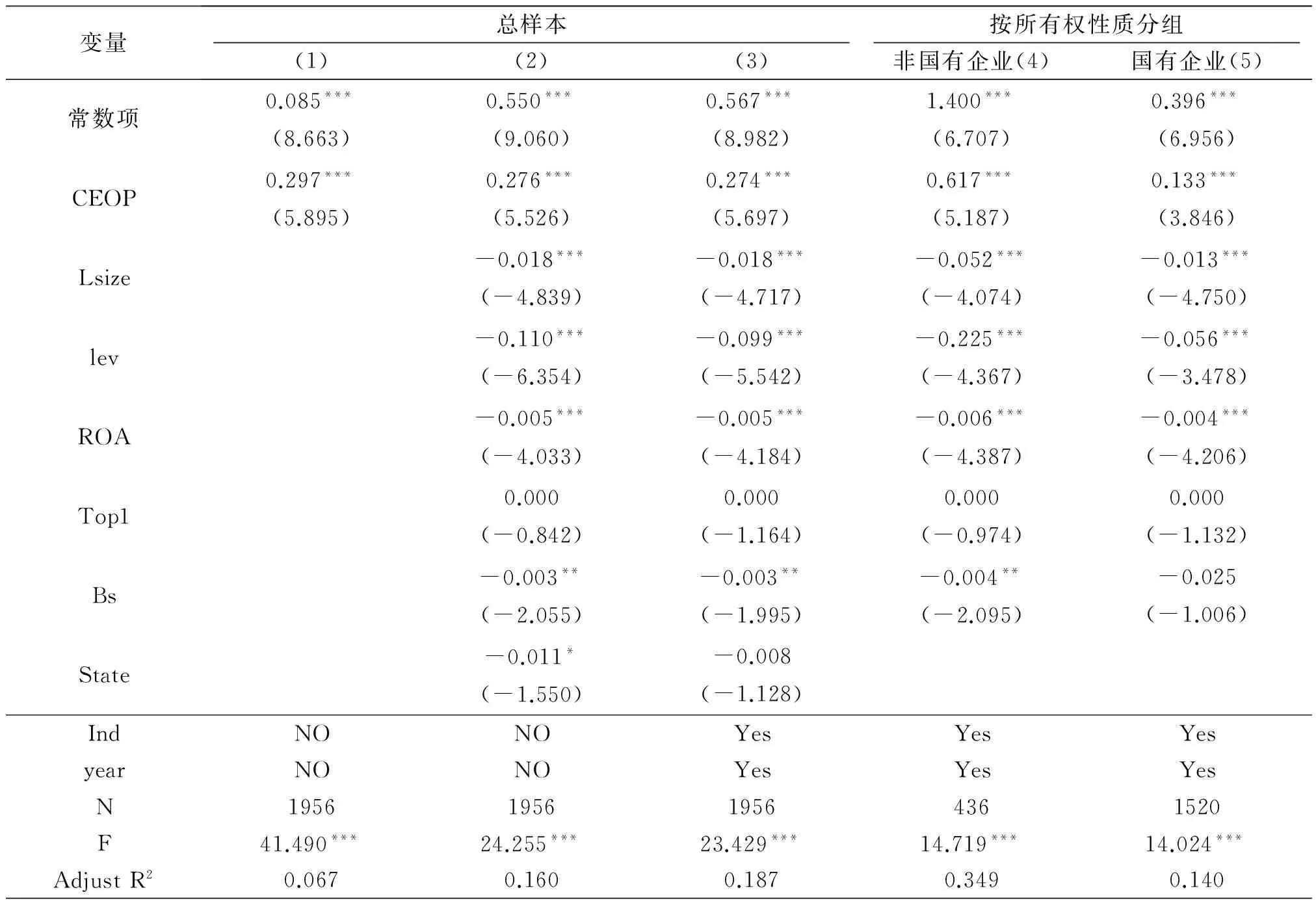

表2是对模型(1)的检验结果。第(1)列是仅以CEO权力为解释变量的回归结果。第(2)列和第(3)列是逐步加入控制变量和行业效应、年度效应进行的检验。从回归结果看,第(1)列中,在不加任何控制变量的情况下,解释变量CEOP的系数在1%的水平上显著为正,估值为0.277。在第(2)列和第(3)列是逐步加入控制变量和制度环境、年度效应后,解释变量CEOP的系数仍然在1%的水平上显著为正,估值分别为0.276和0.274。从经济后果来看,在其它变量一定的条件下,若CEO的权力强度增加1个标准,企业的创新投入相对于样本均值高2.74%。这说明CEO权力强度显著影响了企业的创新投入,CEO权力越大,企业创新投资决策越高,反之则反是。总体上说,上述结果支持了本文的研究假设1。

从中国实际情况来看,根据所有权性质的不同,我国存在国有控股和非国有控股两种类型的企业。所有权性质的差异导致这两类企业在经营管理和战略决策等方面存在较大差异。李维安等(2006)指出,国有控股和非国有控股企业在发展沿革和公司治理等方面存在明显差异,将两者混为一谈会影响研究结论的可靠性。因此,我们根据上市公司终极控制人性质将样本公司进行分组,第(4)列和第(5)列是分别为非国有企业和国有企业采用模型1进行回归的结果。我们发现,在控制了其他控制变量的影响后,在非国有企业样本组,解释变量CEOP的系数在1%的显著性水平上取值为0.617;在非国有企业样本组,解释变量CEOP的系数在5%的显著性水平上取值为0.133。解释变量CEOP的系数估值在非国有企业和国有企业两个样本组之间的差异为0.484,差异较大。这说明国有产权性质在一定程度上抑制了CEO权力与企业创新投资决策之间的关系,我们将在后文中给出详细解释。

表2 CEO权力与企业创新投入

注: *、**和***分别表示在10%、5%和1%的水平下显著(双尾),括号内为t统计量

总之,表1的检验结果表明,在所有的回归中,衡量CEO权力强度的变量CEOP的系数都显著为正。这意味着,权力强度较高的CEO在创新战略决策过程中,更倾向于提高对企业创新的投资力度。也就是说,CEO的权力强度对企业创新投资具有显著的促进作用。这一检验结果支持了本文的研究假设1,即CEO权力强度与企业创新投入显著正相关。

从列(2)和列(3)的检验结果来看,控制变量企业规模(Lsize )、财务杠杆(lev )与企业绩效(ROA)的回归结果值得我们关注。上述三个控制变量的系数在所有的回归中都显著为负,具体来看:企业规模(Lsize)在所有回归中对企业创新投资决策在1%的显著性水平上有负面影响。这与熊彼特假说(企业规模与技术创新存在正相关性,大企业比小企业更具创新性)不符合。其原因可能是,面对市场竞争压力,相对于规模较大的企业,规模较小的企业机制更加灵活,更愿意进行技术创新活动[18]。资产负债率(Lev)y与企业下一期创新投入显著负相关,这表明负债越高的企业越缺乏创新投入的动力,这与现有研究的主流观点基本一致。企业绩效(ROA)在所有回归中对企业下一期的创新投入在1%的显著性水平上有负面影响。这与Bowman(1982,1984)研究观点一致,即相对于绩效较好的组织、绩效较差的组织更倾向于冒险和承担风险。因此,创新作为一项具有高风险性的战略决策,其创新投入与企业绩效具有负相关关系。

(三) 政府治理、CEO权力与创新投入

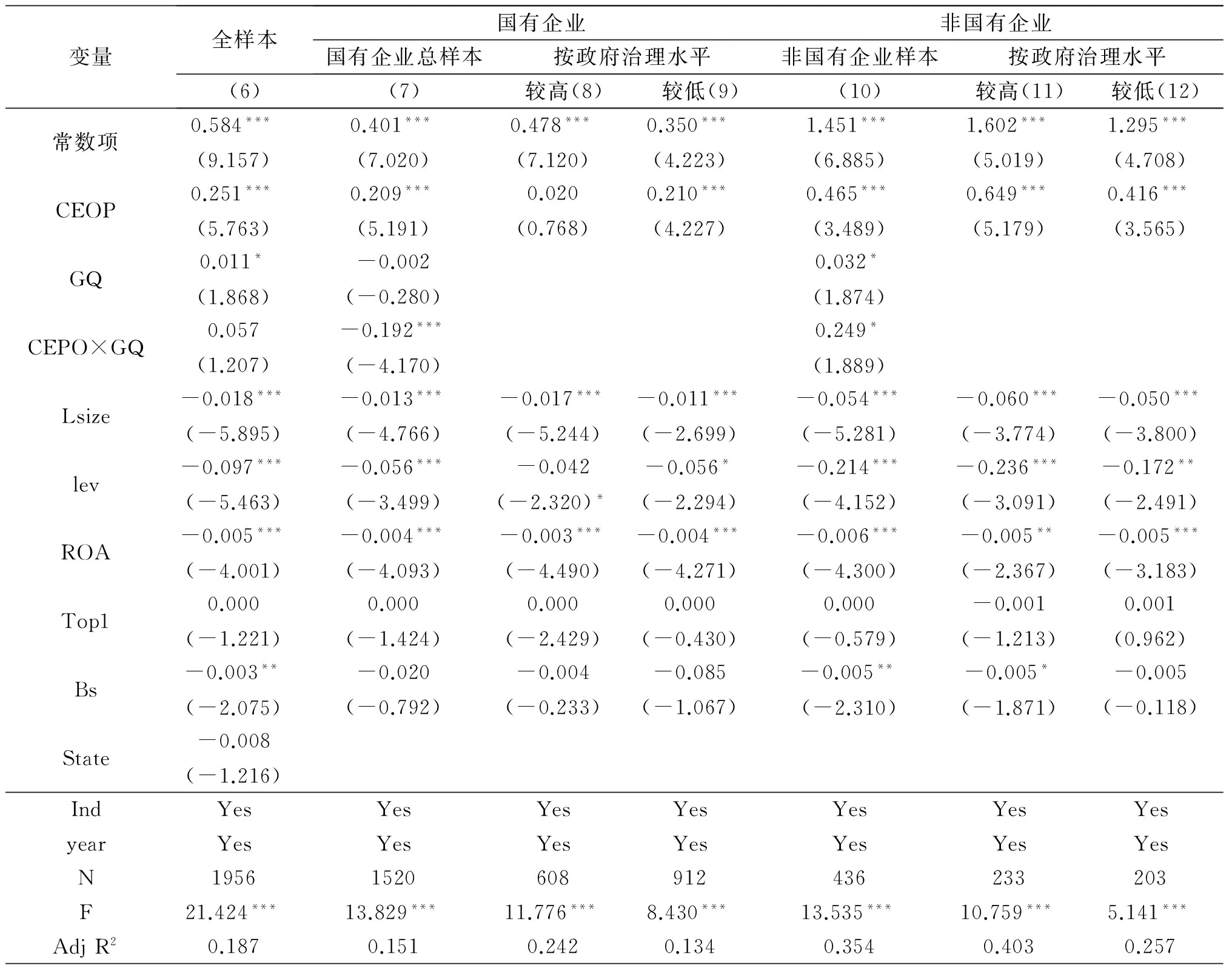

对假设2的检验结果列示于表3。根据第(6)列的数据,政府治理水平(GQ)的系数估计值在10%的显著性水平上取值为0.011,而交互项CEPO×GQ的系数取值为0.057,不显著。我们进一步根据企业所有权性质进行分组检验,检验结果如下:

在国有企业样本组,根据第(7)列的数据,政府治理水平(GQ)的系数估计值取值为-0.002,而交互项CEPO×GQ的系数在1%的显著性水平上显著为负,估计值为-0.192。这意味着,在国有企业中,政府治理水平进一步缩小了不同企业之间,因CEO权力强度差异而产生的创新投入水平差异。第(8)列和第(9)列是分样本组采用模型(1)进行回归的结果。我们发现,在政府治理水平较高的地区,CEO权力强度(CEOP)的系数估计值取值为0.020,不显著。在政府治理水平较低的地区,CEO权力强度(CEOP)的系数估计值在1%的显著性水平上显著为正,取值为0.210。CEOP的系数估计值在两个子样本之间的差异为0.190,差异显著。这表明,对于国有企业来说,CEO权力强度对企业创新投资决策的影响显著依赖于企业所在地区的政府治理水平。具体来说,相对于政府治理水平较高的地区,CEO权力强度对企业创新投入的促进作用,在政府治理水平较低的地区更为显著。这一结果,与本文的研究假设2的分析不一致。在非国有企业样本组,根据第(10)列的数据,政府治理水平(GQ)的系数估计值在10%的显著性水平上取值为0.032,而交互项CEPO×GQ的系数在10%的显著性水平上显著为负,估计值为0.249。这意味着,在非国有企业中,政府治理水平进一步扩大了不同企业之间,因CEO权力强度差异而产生的创新投入水平差异。第(11)列和第(12)列是分样本组采用模型(1)进行回归的结果。我们发现,在政府治理水平较高的地区,CEO权力强度(CEOP)的系数估计值在1%的显著性水平上显著为正,取值为0.649。在政府治理水平较低的地区,CEO权力强度(CEOP)的系数估计值在1%的显著性水平上显著为正,取值为0.416。CEOP的系数估计值在两个子样本之间的差异为0.233,差异显著。这表明,对于非国有企业来说,CEO权力强度对企业创新投入的影响同样显著依赖于企业所在地区的政府治理水平。具体来说,相对于政府治理水平较低的地区,CEO权力强度对企业创新投资决策的促进作用在在政府治理水平较高的地区更为显著。这一结果,支持了本文的研究假设2。

上述检验产生了两个令我们感到意外的检验结果:一是国有企业和非国有企业之间的检验结果存在差异。二是在国有企业中的检验结果与本文假设不一致。究其原因,我们推测可能是因为政府治理水平的改善对国有企业和非国有企业所产生的影响存在差异。具体解释如下:

对于非国有企业来说,在政府治理水平较高的地区,由于政府对非国有企业的干预较少,公共供给增加、制度保障更可靠,这有助于提升非国有企业对风险性项目投资的热情[19]。同时,由于企业可获取的公共资源供给将会增加,如信贷资源。在一定程度上降低了企业的资源约束,从而有助于增强CEO的管理自主权,加大其增加企业创新投资决策的意愿。同时,政府治理水平的提高也为CEO的合法权益提供了保障,增强了CEO正式权力的合法性,稳固了其正式决策权威,从而进一步强化了其风险承担意愿,有助于企业创新投资决策的增加。

表3 政府治理、CEO权力与企业创新投资决策

注: *、**和***分别表示在10%、5%和1%的水平下显著(双尾),括号内为t统计量.

对于国有企业来说,在当前行政体制下,地方官员为了在“晋升锦标赛”中实现政治升迁,会积极干预辖区内国有企业的相关投资决策[20]。所以,即使地区的政府治理水平较高,政府官员也不会放弃对国有企业投资决策的影响力。在现行管理体制下,国有企业的战略决策经常会受到相关政府管理部门的干预,CEO所提出的一些重大投资项目决策方案不仅要获得董事会的支持,往往还需要上级主管部门批准。而基于风险性的考虑,相关政府主管部门对于风险性较高的项目,给予否决的可能性较高。因此,国有企业的风险承担意愿水平不会因外在制度环境的改善而提升。相应地,企业的创新投入也不会因此而增加。同时,政府作为国有企业的主要出资人或终极控制人,其政府治理水平的提升,本身也意味着国有企业自身治理水平的提升。随着公司治理水平的提高,对CEO的监督制衡也将进一步加强,从而对CEO权力产生了一定程度的制约,降低了CEO权力在企业创新决策中的影响力。

(四)稳健性检验

为了检验研究结果的稳定性,参照孙维峰和黄祖辉(2014)、林慧婷和王茂林(2014)的研究,对企业研发投入的测量改用企业研发支出与销售额之比进行测度。同时,为了进一步消除行业因素的影响,本文按照年度和行业对创新投入进行调整,重新进行回归,总体上,稳健性检验结果与本文结论无实质性差异。

五、结论与启示

(一)研究结论

本文以中国沪深A股上市公司为研究样本,检验CEO权力是否以及如何影响企业创新投资决策?地方政府治理水平差异是否以及如何影响CEO权力与企业创新投资决策之间的关系?研究发现:CEO权力强度与企业创新投资决策显著正相关。对于国有企业来说,相对于政府治理水平较高的地区,CEO权力强度对企业创新投资决策的促进作用在在政府治理水平较低的地区更为显著。对于民营企业来说,相对于政府治理水平较低的地区,CEO权力强度对企业创新投资决策的促进作用在在政府治理水平较高的地区更为显著。

本文的研究贡献可能体现在以下三个方面:一是本文通过将权力接近/抑制理论和战略管理相结合,探究了权力对高层管理者心理认知的影响,以及其如何影响公司层面的创新投入决策。从而以研究实践响应了战略管理研究关于“对企业层面的现象的进行个体层面的微观基础建设”的呼吁。二是本研究丰富和拓展了关于企业创新投资决策先行因素的研究。我们放宽了战略管理理论和委托代理理论的决策者理性假设。从行为认知的角度出发,研究了CEO权力强度差异对企业创新投资决策的影响,并考虑了不同所有权性质的企业及所处地区的政府治理水平差异,对企业创新投资决策及其经济后果的影响,为企业创新投资决策的前因提供了新的解释,也有助于我们更深刻地理解企业的创新投入行为。三是当前关于制度环境的差异性影响研究,主要是采用跨国比较的方式进行。本研究针对中国统一大环境下的不同地区政府治理水平差异进行研究,是对已有的跨国比较研究的有益补充。

(二) 研究启示

1.从我国企业当前的实际经营情况来看,转型经济时期的中国上市公司内部代理问题依然明显。但很多时候为了弥补制度的不足,我们需要充分发挥企业家的个人魅力。从所有者的角度出发,如何合理配置CEO权力,使其做出更有效的战略决策并最终提升企业价值是一个重要问题。本文的研究结果意味着,适当提高CEO权力在企业战略决策中并不总是带来消极的影响。具有较高权力的CEO更加认同自己的领导能力,对企业未来发展更加充满信心,能够更加积极地把握和利用那些具有高风险和高回报的市场机会,加大企业创新投资决策,从而提升企业的长期价值,最终有益于股东财富的增加。这一发现对于上市公司CEO权力的配置问题具有一定的启示作用。

2.地方政府治理水平能够显著影响企业的创新投入及其经济后果。政府作为主要的市场监管者,一方面应当不断优化地区市场环境建设,不断提高地区的市场化建设力度,提高产品市场和要素市场的流动性,提升市场运作机制的公开透明度,使市场在资源配置中所发挥更大的作用。更重要的是,政府要不断提高其自身的治理水平,减少行政干预,增加公共资源供给,优化政府服务、提高法律保障。促进具有有效约束和激励机制的外部治理环境的形成,为企业的经营发展提供良好的市场资源和法律保障,提高企业进行风险较高的长期性创新项目投入的意愿和动力,促进企业自身和地方经济的可持续发展。

[1] Bigley,G.and Wiersema,M.New CEOs and Corporate Strategic Refocusing:How Experience as Heir Apparent Influences the Use of Power [J].Administrative Science Quarterly,2002,47(4):707-727.

[2] Lewellyn K B,Muller-Kahle M I.CEO Power and Risk Taking:Evidence from the Subprime Lending Industry[J].Corporate Governance:An International Review,2012,20(3):289-307.

[3] Sandersw G,Hambrick D C.Swinging for the Fences:The Effects of CEO Stock Options on Company Risk Taking and Performance[J].Academy of Management Journal,2007,50(5):1055-1078.

[4] 王争,史晋川.中国私营企业的生产率表现和投资效率[J].经济研究,2008,(1):114-126.

[5] Magee,J.C.and Galinsky,A.D.Social Hierarchy:The Self Reinforcing Nature of Power and Status [J].Academy of Management Annals,2008,(2):351-398.

[6] Keltner,D.,Gruenfeld,D.H.,and Anderson,C.Power,Approach,and Inhibition [J].Psychological Review,2003,110(2):265-284.

[7] Anderson,C.and Berdahl,J.L.The Experience of Power:Examining the Effects of Power on Approach and Inhibition Tendencies [J].Journal of Personality and Social Psychology,2002,83(6):1362-1377.

[8] Eisenhardt,K.M.and Zbaracki,M.J.Strategic Decision Making [J].Strategic Management Journal,1992,13(S2):17-38.

[9] Finkelstein,S.,Hambrick,D.,and Cannella,A.Strategic Leadership:Theory and Research on Executives,Top Management [M].Oxford University Press,2009.

[10] Shen,W.and Cannella,A.A.Power Dynamics Within Top Management and Their Impacts on CEO Dismissal Followed by Inside Succession [J].Academy of Management Journal,2002,45(60):1195-206.

[11] Dimaggio P J,Powell W W.The Iron Cage Revisited:Institutional Isomorphism and Collective Rationality in Organizational Fields[J].American Sociological Review,1983,48(2):147-160.

[12] 廖开容,陈爽英.制度环境对民营企业研发投入影响的实证研究[J].科学学研究,2011,(9):1342-1348.

[13] 陈德球等.政府质量,投资与资本配置效率[J].世界经济,2012,(3):89-110.

[14] 周建,许为宾.政府治理影响民营企业生产率的机制:市场效应还是代理成本效应[J].经济理论与经济管理,2016,(1):84-97.

[15] 李雪灵等.制度环境与寻租活动[J].中国工业经济,2012,(11):84-94.

[16] La Porta,Rafael,Florencio Lopez-di-Silanes,Andrei Shleifer and Robert W.Vishny.The Quality of Government[J].Journal of Law,Economics and Organizations,1999,15(1):222-279.

[17] Claessens S,Laeven L.Financial Development,Property Rights,and Growth [J].The Journal of Finance,2003,58(6):2401-2436.

[18] 宁静,井润田.CEO 特征、R&D 强度以及外部环境关系的实证研究[J].科研管理,2009,(5):178-186.

[19] 李文贵,余明桂.所有权性质、市场化进程与企业风险承担[J].中国工业经济,2012,(12):116-125.

[20] 周黎安.中国地方官员的晋升锦标赛模式研究[J].经济研究,2007,(7):36-49.

[责任编辑:安 锦]

Government Governance,CEO Power and Enterprise Innovation Investment Decisions

XU Wei-bin1,ZHOU Jian2

(1.School of Management,Guizhou University,Guiyang 550025,China;2.School of Business,Nankai University,Tianjin 300193,China)

The paper examines how CEO power affects corporate innovation input,and whether the impacts are different under different government governance conditions.The study finds that CEO power can have a positive impact on improving the corporate innovation input.For state-owned enterprises,the impact is more significant in the areas where government governance level is lower.For non-state-owned enterprises,the impact is more significant in the areas where government governance level is higher.Innovation input can have a positive impact on improving the firm value,and the impact is different in the different ownership enterprises and different government governance conditions.

government governance; CEO power; innovation investment decision

2016-06-13

国家自然科学基金项目(71272184);教育部人文社科重点研究基地重大项目(11JJD630005)

许为宾(1982-),男,河北邢台人,贵州大学管理学院副教授,博士研究生,从事公司治理与战略决策研究.

F272.91:F271

A

2095-5863(2016)05-0104-09