雅居乐负压前行

2016-10-12

张佳竹

从2014年底的危机中挣扎出来,雅居乐一直没能恢复元气。虽然其直接融资渠道开始正常运作,近期也发行了一期30亿元的非公开境内公司债券,但偿债压力依然严重。

雪上加霜的是,雅居乐的营利能力一直不见改善,毛利、净利润和净利润率持续下滑。公司计划积极扩张,资本开支继续提升,让海外大行对雅居乐未来产生担忧,中报公布后,包括摩根大通、花旗、德意志银行等均维持了股票“卖出”评级。

盈利不见改善

距离拿下广州单价地王不久,雅居乐8月23日发布了2016年中期财报,上半年归属股东净利润为6.04亿元,同比下滑37.4%。市场迅速对这份中报做出回应,当日截至收盘公司股价大跌9.68%,成交2715万股,创了今年以来的最大成交量。接下来两天公司股价跌势仍然没有止住,连续三天大跌,跌幅已经超过了17%,回吐了自7月以来的全部涨幅。

今年上半年,雅居乐营业收入225.58亿元人民币,同比增加了30.4%,但是营利能力却依然没有起色,毛利减少11.9%至45.2亿元,毛利率比去年同期下滑了32.4%,为20%(2015年全年为25.1%),净利润也从去年同期的8.1%降至4.4%。整体业绩远低于市场的预期。

花旗银行报告均指,雅居乐上半年业绩疲弱,料公司短期基本因素难以扭转,维持对其“沽售”投资评级,目标价3.46元,较每股资产净值折让50%。

对此雅居乐方面的解释为,由于今年上半年确认的收入中,主要反映为2015年产品的销售情况,而2015年雅居乐仍处于降价甚至亏本甩卖的去库存阶段,因此影响到了毛利率和净利率表现。去年全年公司的毛利率为25.1%,但是去年下半年整体的毛利率为22%,因此今年上半年是之前情况的延续导致的。

对于下半年,雅居乐表现较为乐观。其董事长陈卓林表示,从今年上半年的销售情况看,雅居乐平均售价由去年的9231元/平方米提高到了9932元/平方米,预计下半年会超过1万元/平方米,尤其惠州和中山区域,销售均价涨幅分别达到了30%和40%以上。

“按照这样的态势,下半年毛利率和净利率会在原有的基础上增加3%。”陈卓林称,到2017年、2018年,还会有大幅度的增长,届时估计毛利率会到28%,净利率在8%-10%。

不过,今年以来,雅居乐在郑州、广州等城市拿了不少高价地,广州地块还是楼面价约3.6万元/平方米的全市单价地王,在土地成本越来越高的情况下,要实现利润的增长并非易事。而雅居乐似乎缺乏未雨绸缪的心态。

雅居乐运营中心总经理兼主席助理李雪君解释道,目前在售的项目土地平均成本价不超过1200元/平方米,而新买的成本较高的土地,将在明年下半年或者后年才会体现在报表中,所以,“对目前的影响不会很大的”。

陈卓林则补充道,成本高的土地占雅居乐总土储的比例较小。例如刚拿下的广州新地王,总体量不足9万平方米,在目前雅居乐约3400万平方米的土地储备中占比相当小,而且虽然利润不会有中山地区的项目那么高,“预计也会有六七个点”。

债务不乐观

7月29日,雅居乐发行了一期非公开境内公司债券,规模为30亿元人民币,根据票据的条款说明,此债券期限4年,票面利率为4.98%。

而同一时期,世茂房地产发行的5.4亿元债券票面利率仅4.3%,碧桂园发行的10亿元境内债券票面利率也比去年年底降低了0.4%,为4.6%。

同策咨询研究部总监张宏伟告诉记者,从去年下半年起,由于人民币兑美元的汇率波动加大,同时国内房地产融资环境实质性大幅改善,在港上市的中资房地产企业纷纷调转船头,在境内发行人民币债券,享受相对更低的融资利率。

“与世茂、碧桂园等其他几家企业相比,雅居乐的融资成本显然要高一些。”张宏伟解释说,经过2004年危机,雅居乐用了较长的时间在恢复元气,直至今年才逐步调整到正常的经营节奏,公司直接融资渠道近期才恢复正常。

据记者统计,今年以来雅居乐已经发行了近60亿元的人民币债券,获授了48亿元的15年期经营性物业贷款,并于境外获授了67.07亿元港元银团贷款和7.8亿港元的银行贷款。

雅居乐首席财务官兼副总裁和公司秘书的张森表示,上半年公司已经提前赎回了6.5亿美元的8.875%高息债。为了降低高息债,尽量在国外回收融资,雅居乐今年在国内做了很多不同渠道的融资。

“明年3月公司有一个7.0%的债将会到期,这些都一定会置换回的。”

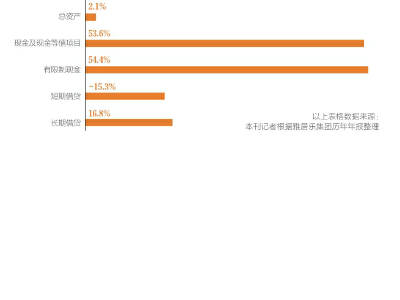

截至2016年6月30日,雅居乐账面总现金及银行存款为人民币202.23亿元(2015年为131.37亿元),其中现金及现金等值项目为人民币113.77亿元(2015年为74.07亿元),另外88.46亿元为限制性现金(2015年为57.30亿元)。公司整体的借款资本化比率为8.1%,相较2015年的8.53%略有下降。

但是,值得注意的是,虽然雅居乐加大了债务结构调整,提早偿还高息美元债,但是对比另一家风口上的“地王”融信中国,雅居乐8.1%的借款成本仍然偏高。

“经过半年的债务结构调整,雅居乐目前账面现金有了提高,一百多亿可用现金加上销售回款,应付下半年扩大土地储备的计划问题不大,但是叠加一年内需要偿还的近140亿元债务,雅居乐的资金压力依然不小。”一位长期关注雅居乐集团的业内人士表示。

记者查阅雅居乐半年报发现,目前公司总借款为41445亿元,当中银行借款、优先票据及其他借款分别为200.82亿元、131.25亿元及82.38亿元。在这当中,一年内到期需要赎回的优先票据为65.99亿元,银行借款部分短期应偿的有37.3亿元,此外其他借款部分为36.3亿元,合计金额为139.6亿元。

拿地积极

目前,雅居乐在售项目有69个,持续一年多的去化效果明显,已竣工待售面积下降,半年报表中披露的流动资产中已落成代售物业金额从去年年底的168.9亿元下降到137.9亿元,另外流动资产中的发展中物业也由去年年底的445亿元下降到386.8亿元。

随着去化告一段落,雅居乐如何维持营收的稳定也成为市场关注的焦点。对此,雅居乐显得很有信心。

据称,截至2016年7月31日,雅居乐上半年累计预售金额320.3亿元,累计预售建筑面积325.6万平方米,全年460亿元的销售任务已经完成70%,正在冲击500亿元大关。

得益于销售回款的增加,上半年雅居乐的现金及银行存款总额已达到约202.23亿元,而且,下半年还将有近300亿元的回款,全年预计销售回款可达到500亿元,“这是有史以来雅居乐现金最多的时候”。

财务状况大幅改善,雅居乐开始积极拿地补仓。去年全年仅拿了两宗地的雅居乐,今年上半年已经在郑州、苏州、中山等城市花了54.35亿元扫下5宗地,7-8月份又分别在惠州、广州、美国斥资约25亿元获得3宗地。新增了预计总建筑面积达66.4万平方米的土地储备,粗略计算总投入超过了100亿元。

8月26日,雅居乐在土地市场再下一城,力压万科、招商、保利、碧桂园、中海、金茂等品牌开发商,斥资58亿元抢下珠海3宗地块。其中,最大的一宗地块总价逾32.9亿元,折合楼面价28050元/平方米,溢价率高达512%。

十天前,雅居乐刚以21.73亿元摘下楼面价约3.6万元的广州新单价地王。不少业内人士认为,该地块单价太高,以目前广州的房价涨幅水平来看,风险太大。

面对“拿地激进”的质疑,掌门人陈卓林解释称,这不是雅居乐第一次在广州拿地王,前几年公司就曾花了40多亿在广州科学城板块拿下一个地王,虽然价格“很贵”,却成为了这几年雅居乐最大的销售和利润贡献项目。这次拿下地王,虽然地价已经到了3万多,但“通过规划和设计,我们很有信心未来卖到5万多到6万的”。

陈卓林还以不久前雅居乐在郑州拿下的同样相对高价的地块为例,6月初其以约2.4万元每平方米的价格拿下了郑州一个地块,一个多月后隔壁就拍出了单价3万多的一块地,“地价比我们贵了一万元每平米”。

未来有好的机会,“我们还会继续买地的”,李雪君表示,目前雅居乐现金流充裕,不缺买地钱。

雅居乐目前在42个城市和地区,总共持有总建筑面积3359万平方米的土地储备。

雅居乐主席兼总裁陈卓林称,集团负债比率约为50.1%,属低水平,现在公司现金流约为200亿元人民币,也是集团多年以来最高水平。资金充裕的情况下,集团计划下半年多拨100亿元作买地之用。

至于要怎么花这100亿元,李雪君表示,优先将目前雅居乐销售较好的广州、中山、郑州、南京、西安等地作为补仓的重点,也会考虑珠海、东莞、深圳等有潜力的城市。

多元发展

摩根大通指出,雅居乐上半年并未预见市场会转好,由此缺乏佛山、中山、惠阳这些表现良好地区的可出售资源。而另一令人失望的是,公司管理层变成了机会主义者,例如,在楼市周期末端时增加土储;投资在没有协同效应的三藩市;以及将资源投放在非地产业务。

摩根大通报告中所说的非地产业务,实际上是雅居乐希望去地产化,寻求多元发展的一次探索。

去年,在确定了向一二线城市进军的策略后,雅居乐将公司名称从“地产”转为“集团”,试图在“白银时代”寻求新的盈利点。

目前,雅居乐在地产主业外,形成了雅生活集团、雅居乐环保集团和雅居乐教育集团三大业务板块。

在“互联网+”大潮下,雅居乐也开始布局社区O2O。

今年5月,雅居乐社区O2O平台雅管家APP正式上线,雅居乐集团副总裁兼雅生活服务集团总裁叶翔表示,雅居乐要将运营了24年的物业推向市场化。

雅居乐方面表示,物业管理业务目前管理范围覆盖全国40座城市和地区,管理各类物业的总建筑面积近5000万平方米。截至当时雅居乐物业营收规模约15亿元,未来将全面进入住宅及非住宅物业。

在叶翔看来,雅居乐物业将进入全面市场化,2016年全年将争取营收规模达到20亿元。

易居研究院智库中心研究总监严跃进认为,过去雅居乐战略布局上出现失误,这需要反思。而在传统住宅开发基础上,在多元化业务方面可以积极学习碧桂园的成长模式。